REKLAMA

Dziennik Ustaw - rok 1995 nr 148 poz. 720

ROZPORZĄDZENIE MINISTRA FINANSÓW

z dnia 14 grudnia 1995 r.

w sprawie prowadzenia podatkowej księgi przychodów i rozchodów.

Na podstawie art. 38 pkt 3 i 4 ustawy z dnia 19 grudnia 1980 r. o zobowiązaniach podatkowych (Dz.U. z 1993 r. Nr 108, poz. 486 i Nr 134, poz. 646 oraz z 1995 r. Nr 5, poz. 25 i Nr 85, poz. 426) zarządza się, co następuje:

2. Obowiązek prowadzenia księgi dotyczy również osób:

1) wykonujących działalność na podstawie umów agencyjnych i umów na warunkach zlecenia, zawartych na podstawie odrębnych przepisów,

2) prowadzących działy specjalne produkcji rolnej, jeżeli osoby te zgłosiły zamiar prowadzenia tych ksiąg.

3. Obowiązek prowadzenia księgi nie dotyczy osób, które:

1) prowadzą księgi rachunkowe (handlowe),

2) opłacają podatek dochodowy w formach zryczałtowanych,

3) wykonują wyłącznie usługi przewozu osób i towarów taborem konnym,

4) wykonują wolny zawód adwokata wyłącznie w zespole adwokackim,

5) dokonują sprzedaży środków trwałych po likwidacji działalności.

4. Obowiązek prowadzenia księgi nie dotyczy rolników prowadzących gospodarstwo rolne bez zatrudnienia w nim pracowników, członków rolniczych spółdzielni produkcyjnych oraz pracowników rolnych wykonujących – osobiście lub z udziałem członków rodziny pozostających we wspólnym gospodarstwie domowym – działalność gospodarczą, jeżeli łączny przychód osiągany z tej działalności nie przekracza 5000 zł w roku podatkowym.

1) „towary” – towary handlowe, materiały podstawowe i pomocnicze, półwyroby (półfabrykaty), wyroby gotowe, braki i odpadki oraz materiały przyjęte od zamawiających do przerobu lub obróbki, z tym że:

a) towarami handlowymi są wyroby przeznaczone do sprzedaży w stanie nie przerobionym; towarami handlowymi są również produkty uboczne uzyskiwane przy prowadzeniu działów specjalnych.

b) materiałami (surowcami) podstawowymi są materiały, które w procesie produkcji lub przy świadczeniu usług stają się główną substancją gotowego wyrobu; do materiałów podstawowych zalicza się również materiały stanowiące część składową (montażową) wyrobu lub ściśle z wyrobem złączone (np. opakowania – puszki, butelki itp.) oraz opakowania wysyłkowe wielokrotnego użytku (np. transportery, palety itp.), jeżeli opakowania te nie są środkami trwałymi,

c) materiałami pomocniczymi są materiały nie będące materiałami podstawowymi, które są zużywane w związku z działalnością gospodarczą i bezpośrednio oddają wyrobowi swoje właściwości,

d) wyrobami gotowymi są wyroby własnej produkcji, których proces przerobu został całkowicie zakończony, wykonane usługi, prace naukowo-badawcze, prace projektowe, geodezyjno-kartograficzne, zakończone roboty, w tym także budowlane itp.,

e) produkcją nie zakończoną jest produkcja w toku oraz półwyroby (półfabrykaty), to jest nie gotowe jeszcze produkty własnej produkcji, a także wykonywane roboty, usługi itp. przed ich ukończeniem,

f) brakami są nie odpowiadające wymaganiom technicznym wyroby własnej produkcji, całkowicie wykończone bądź też doprowadzone do określonej fazy produkcji; brakami są również towary handlowe, które na skutek uszkodzenia lub zniszczenia w czasie transportu bądź magazynowania utraciły częściowo swą pierwotną wartość,

g) odpadkami są materiały, które na skutek procesów technologicznych lub na skutek zniszczenia albo uszkodzenia utraciły całkowicie swą pierwotną wartość użytkową,

2) „cena zakupu” – cena, jaką nabywca płaci za zakupione składniki majątku, pomniejszona o podatek od towarów i usług, podlegający odliczeniu zgodnie z odrębnymi przepisami, a przy imporcie powiększona o należne cło, podatek akcyzowy, podatek importowy, opłaty wyrównawcze oraz opłaty celne dodatkowe, zaś w przypadku otrzymania składnika majątku w drodze darowizny lub spadku – wartość odpowiadająca cenie zakupu takiego samego lub podobnego składnika,

3) „cena nabycia” – cena zakupu powiększona o koszty uboczne związane z zakupem towarów i składników majątku trwałego do chwili złożenia w magazynie według ich cen zakupu, a w szczególności koszty transportu oraz załadunku i wyładunku, ubezpieczenia w drodze,

4) „koszt wytworzenia” – wszelkie koszty związane bezpośrednio i pośrednio z przerobem materiałów, z wykonywaniem usług lub pozyskaniem (wydobyciem) kopalin, z wyłączeniem kosztów sprzedaży wyrobów gotowych i usług,

5) „biuro rachunkowe” – podmiot gospodarczy, który na podstawie umowy zawartej z podatnikiem świadczy usługi w zakresie prowadzenia ksiąg,

6) „wyposażenie” – rzeczowe składniki majątku, związanego z wykonywaną działalnością, nie zaliczone zgodnie z odrębnymi przepisami do środków trwałych,

7) „środki trwałe” – środki trwałe oraz wartości niematerialne i prawne w rozumieniu odrębnych, wydanych przez Ministra Finansów przepisów w sprawie amortyzacji środków trwałych oraz wartości niematerialnych i prawnych,

8) „przychód” – przychód w rozumieniu przepisów ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz.U. z 1993 r. Nr 90, poz. 416 i Nr 134, poz. 646, z 1994 r. Nr 43, poz. 163, Nr 90, poz. 419, Nr 113, poz. 547, Nr 123, poz. 602 i Nr 126, poz. 626 oraz z 1995 r. Nr 5, poz. 25 i Nr 133, poz. 654), zwanej dalej „ustawą”,

9) „przedsiębiorstwo wielozakładowe” – działalność prowadzona w oparciu o kilka zespołów składników materialnych i niematerialnych, jakimi są w szczególności sklepy, zakłady, punkty usługowe, przeznaczone do realizacji określonych zadań gospodarczych,

10) „siedziba przedsiębiorstwa” – miejsce położenia przedsiębiorstwa wskazane w koncesji, zezwoleniu lub zaświadczeniu o wpisie do ewidencji działalności gospodarczej, a w razie niedopełnienia tych obowiązków albo gdy działalność jest wykonywana bez posiadania zorganizowanego zakładu – miejsce zamieszkania osoby fizycznej prowadzącej działalność gospodarczą; w przypadku spółek cywilnych – siedziba spółki, a jeśli nie można ustalić siedziby spółki – miejsce zamieszkania jednego ze wspólników.

2. Ewidencją wyposażenia obejmuje się wyposażenie, którego wartość początkowa, w rozumieniu odrębnych przepisów o amortyzacji środków trwałych oraz wartości niematerialnych i prawnych, przekracza 1000 zł.

3. Ewidencja wyposażenia musi zawierać co najmniej następujące dane: datę nabycia, numer rachunku, nazwę wyposażenia, cenę zakupu wyposażenia lub koszt wytworzenia, numer pozycji, pod którą wpisano w księdze koszt związany z nabyciem wyposażenia, datę likwidacji (w tym również datę sprzedaży lub darowizny) oraz przyczynę likwidacji wyposażenia.

4. Podatnicy, którzy w ciągu roku podatkowego utracili lub zrzekli się prawa do zryczałtowanego opodatkowania albo zakładają po raz pierwszy ewidencję wyposażenia, dokonują wyceny wyposażenia według cen zakupu lub według wartości rynkowej z dnia założenia ewidencji.

1) kupna i sprzedaży wartości dewizowych – są obowiązane prowadzić również rejestr kupna i sprzedaży wartości dewizowych, według zasad określonych w odrębnych przepisach w sprawie prowadzenia działalności gospodarczej polegającej na kupnie i sprzedaży wartości dewizowych,

2) udzielania pożyczek pod zastaw (prowadzenia lombardów) – są obowiązane prowadzić również ewidencję pożyczek i zastawionych rzeczy; ewidencja ta musi zawierać następujące dane: imię i nazwisko pożyczkobiorcy, adres, datę udzielenia pożyczki, kwotę udzielonej pożyczki, wysokość umówionych odsetek w złotych, opis zastawionej rzeczy i jej wartość rynkową, termin zwrotu pożyczki wraz z odsetkami, datę i kwotę zwróconej pożyczki wraz z odsetkami, datę zwrotu zastawionej rzeczy, datę sprzedaży rzeczy i kwotę należną z tytułu tej sprzedaży, kwotę prowizji stanowiącej wartość spłaconych odsetek lub różnicę między kwotą uzyskaną ze sprzedaży zastawionej rzeczy a kwotą udzielonej pożyczki.

1) w terminie siedmiu dni od dnia zawarcia umowy z biurem rachunkowym zawiadomić o tym urząd skarbowy, o którym mowa w § 9 ust. 1, wskazując dokładny adres, nazwę biura, miejsce (adres) prowadzenia oraz przechowywania księgi i dokumentów związanych z jej prowadzeniem,

2) prowadzić w miejscu wykonywania działalności ewidencję sprzedaży, a w razie wykonywania działalności określonej w § 5 – także ewidencje, o których mowa w tym przepisie.

2. Podatnik jest obowiązany zbroszurować ewidencję sprzedaży, o której mowa w ust. 1 pkt 2, i kolejno ponumerować jej strony. Ewidencja musi zawierać następujące dane: liczbę porządkową wpisu, datę uzyskania przychodu nie dokumentowanego fakturami, rachunkami oraz kwotę tego przychodu.

3. Podatnicy korzystający ze zwolnienia od podatku od towarów i usług, jeżeli nie prowadzą odrębnej ewidencji sprzedaży, o której mowa w art. 27 ust. 1 ustawy z dnia 8 stycznia 1993 r. o podatku od towarów i usług oraz o podatku akcyzowym (Dz.U. Nr 11, poz. 50, Nr 28, poz. 127 i Nr 129, poz. 599, z 1994 r. Nr 132, poz. 670 oraz z 1995 r. Nr 44, poz. 231 i Nr 142, poz. 702 i 703), zwanej dalej „ustawą VAT”, mogą w ewidencji sprzedaży w odrębnej kolumnie wykazywać przychody podlegające opodatkowaniu podatkiem od towarów i usług określone w art. 2 ust. 3 ustawy VAT oraz łączną kwotę dziennej sprzedaży wynikającą z rachunków.

2. Księga oraz dowody, na których podstawie są dokonywane w niej zapisy, musi znajdować się na stałe w miejscu wykonywania działalności lub miejscu wskazanym przez podatnika jako jego siedziba, z zastrzeżeniem ust. 5, a jeżeli prowadzenie księgi zostało zlecone biuru rachunkowemu – w miejscu wskazanym przez podatnika stosownie do § 7 ust. 1 pkt 1.

3. W wypadku prowadzenia przedsiębiorstwa wielozakładowego księgi muszą znajdować się w każdym zakładzie. Podatnik może jednak prowadzić jedną księgę w miejscu wskazanym jako jego siedziba, pod warunkiem że w poszczególnych zakładach jest prowadzona co najmniej ewidencja sprzedaży, o której mowa w § 7 ust. 1 pkt 2, a w razie wykonywania działalności określonej w § 5 – również ewidencje określone w tym przepisie.

4. W wypadku dokonywania przesunięć (przerzutów) towarów handlowych oraz materiałów podstawowych między zakładami należącymi do tego samego podatnika, podatnik dokumentuje te zdarzenia dowodami wewnętrznymi, zwanymi „dowodami przesunięć”. Dowody te sporządza się w dwóch egzemplarzach, z których jeden przechowywany jest w zakładzie, z którego dokonano przesunięcia towaru lub materiału, a drugi – w zakładzie, w którym przyjęto te towary lub materiały. Dowody przesunięć muszą zawierać następujące dane: liczbę porządkową wpisu, datę dokonania przesunięcia, nazwę towarów lub materiałów oraz ich ilość i wartość obliczoną według cen zakupu. Jeżeli podatnik prowadzi jedną księgę dla przedsiębiorstwa wielozakładowego, a zakupione towary przekazuje tylko do jednego zakładu (filii), nie ma obowiązku sporządzania dowodu przesunięć, pod warunkiem że na dowodzie zakupu poda nazwę zakładu, do którego przekazał te towary.

5. U podatników prowadzących działalność w zakresie handlu obnośnego i obwoźnego księga musi znajdować się w miejscu wykonywania działalności. Jeżeli podatnik prowadzi ewidencję, o której mowa w § 7 ust. 1 pkt 2, w miejscu wykonywania działalności musi znajdować się co najmniej ta ewidencja. W tym wypadku przepis ust. 4 stosuje się odpowiednio.

6. Podatnik jest obowiązany przechowywać przez okres pięciu lat księgę wraz z dowodami stanowiącymi podstawę księgowania i wszystkimi dokumentami wystawionymi w ramach istniejącego w przedsiębiorstwie systemu kontroli wewnętrznej, licząc od końca roku podatkowego, którego dotyczą.

2. Jeżeli działalność jest prowadzona w formie spółki cywilnej, obowiązku, o którym mowa w ust. 1, dopełnia jeden ze wspólników; w przypadku gdy jeden ze wspólników ma miejsce zamieszkania na terenie objętym właściwością miejscową urzędu skarbowego, na którym również znajduje się siedziba spółki, obowiązek taki ciąży na tym wspólniku.

2. Księgę uznaje się za rzetelną również, gdy:

1) nie wpisane lub błędnie wpisane kwoty przychodów nie przekraczają łącznie 0,5% przychodu wykazanego w księdze za dany rok podatkowy lub przychodu wykazanego w roku podatkowym do dnia, w którym urząd skarbowy lub organ kontroli skarbowej stwierdził te błędy, lub

2) brak właściwych zapisów jest związany z nieszczęśliwym wypadkiem lub zdarzeniem losowym, które uniemożliwiło podatnikowi prowadzenie księgi, lub

3) błędy spowodowały podwyższenie kwoty podstawy opodatkowania, z wyjątkiem błędów polegających na niewykazaniu lub zaniżeniu kosztów zakupu materiałów podstawowych, towarów handlowych oraz kosztów robocizny, lub

4) podatnik uzupełnił zapisy lub dokonał korekty błędnych zapisów w księdze przed rozpoczęciem kontroli przez urząd skarbowy lub przez organ kontroli skarbowej, lub

5) błędne zapisy są skutkiem oczywistej omyłki, a podatnik posiada dowody księgowe odpowiadające warunkom, o których mowa w § 11 ust. 3.

3. Przepisy ust. 2 stosuje się odpowiednio w przypadku stwierdzenia braku zapisów lub błędnych zapisów dotyczących kosztów uzyskania przychodu.

2. Stwierdzone błędy w zapisach poprawia się przez:

1) skreślenie dotychczasowej treści i wpisanie nowej, z zachowaniem czytelności błędnego zapisu, oraz podpisanie poprawki i umieszczenie daty dokonania poprawki lub

2) wprowadzenie do księgi nie wpisanych dowodów lub dowodów zawierających korekty błędnych zapisów. Zapisy zmniejszające przychody lub koszty mogą być dokonywane ze znakiem minus (-) lub kolorem czerwonym.

3. Podstawą zapisów w księdze są dowody księgowe, którymi są:

1) faktury, rachunki, rachunki uproszczone oraz faktury, rachunki i noty korygujące, zwane dalej „rachunkami”, odpowiadające warunkom określonym w odrębnych przepisach, lub

2) inne dowody wymienione w § 12 i 13, stwierdzające fakt dokonania operacji gospodarczej zgodnie z jej rzeczywistym przebiegiem i zawierające co najmniej:

a) wiarygodne określenie wystawcy lub wskazanie stron (nazwę i adresy) uczestniczących w operacji gospodarczej, której dowód dotyczy,

b) datę wystawienia dowodu oraz datę lub okres dokonania operacji gospodarczej, której dowód dotyczy, z tym że jeżeli data dokonania operacji gospodarczej odpowiada dacie wystawienia dowodu, wystarcza podanie jednej daty,

c) przedmiot operacji gospodarczej i jego wartość oraz ilościowe określenie, jeżeli przedmiot operacji jest wymierny w jednostkach naturalnych,

d) podpisy osób uprawnionych do prawidłowego udokumentowania operacji gospodarczych,

– oznaczone numerem lub w inny sposób, umożliwiające powiązanie dowodu z zapisami księgowymi dokonanymi na jego podstawie.

4. Dowód księgowy powinien być sporządzony w języku polskim. Może on być sporządzony w języku obcym, jeżeli dowód dotyczy operacji gospodarczej z kontrahentem zagranicznym. Treść dowodu powinna być pełna i zrozumiała; dopuszczalne jest stosowanie skrótów ogólnie przyjętych. Jeżeli w dowodzie podane jest wartościowe określenie operacji gospodarczej tylko w walucie obcej, podatnik posiadający ten dowód jest obowiązany przeliczyć walutę obcą na złote, po obowiązującym w dniu dokonania operacji kursie, zgodnie z zasadami określonymi w ustawie o podatku dochodowym od osób fizycznych. Wynik przeliczenia należy zamieścić w wolnych polach dowodu lub w załączniku do dowodu sporządzonego w walucie obcej.

5. Błędy w dowodach księgowych można poprawiać wyłącznie przez skreślenie niewłaściwie napisanego tekstu lub liczby, w sposób pozwalający odczytać tekst lub liczbę pierwotną i wpisanie tekstu lub liczby właściwej. Poprawka dokonana w dowodzie księgowym powinna być potwierdzona datą i podpisem osoby dokonującej poprawki.

6. Zasad, o których mowa w ust. 5, nie stosuje się do dowodów księgowych, dla których ustalono odrębnymi przepisami zakaz dokonywania jakichkolwiek poprawek, oraz do dowodów obcych. Dowody obce mogą być poprawione przez wystawienie i przestanie kontrahentowi dowodu korygującego (noty). Dowody własne zewnętrzne przesłane uprzednio kontrahentowi mogą być poprawione tylko przez wystawienie dowodu korygującego (noty).

1) dzienne zestawienia dowodów (rachunków dotyczących sprzedaży) sporządzone do zaksięgowania ich zbiorczym zapisem,

2) noty księgowe, sporządzone w celu skorygowania zapisu dotyczącego operacji gospodarczej, wynikającej z dowodu obcego lub własnego, otrzymane od kontrahenta podatnika lub przekazane kontrahentowi,

3) dowody przesunięć,

4) dowody opłat pocztowych i bankowych,

5) inne dowody opłat, w tym dokonywanych na podstawie książeczek opłat, oraz dokumenty zawierające dane, o których mowa w § 11 ust. 3 pkt 2 lit. a) – d) (np. bilety, umowy, listy płac, opłaty targowe, opłaty za parkowanie samochodów).

1) zakupu bezpośrednio od krajowego producenta lub hodowcy produktów roślinnych i zwierzęcych, nie przerobionych sposobem przemysłowym lub przerobionych sposobem przemysłowym, jeżeli przerób polega na kiszeniu produktów roślinnych lub przetwórstwie mleka albo na uboju zwierząt rzeźnych i obróbce poubojowej tych zwierząt,

2) wartości produktów roślinnych i zwierzęcych pochodzących z własnej uprawy lub hodowli prowadzonej przez podatnika,

3) zakupu w jednostkach handlu detalicznego materiałów pomocniczych,

4) kosztów diet i innych należności za czas podróży służbowej pracowników oraz wartości diet z tytułu podróży służbowych osób prowadzących działalność gospodarczą i osób z nimi współpracujących,

5) zakupu od ludności odpadków poużytkowych, stanowiących surowce wtórne, z wyłączeniem zakupu (skupu) metali nieżelaznych oraz przeznaczonych na złom samochodów i ich części składowych,

6) wydatków związanych z opłatami za czynsz, energię elektryczną, telefon, wodę, gaz i centralne ogrzewanie, w części przypadającej na działalność gospodarczą; podstawą do sporządzenia tego dowodu musi być dokument obejmujący całość opłat na te cele,

7) opłat uiszczanych znakami opłaty skarbowej oraz opłat sądowych i notarialnych.

2. Dowody wewnętrzne dotyczące rozliczenia kosztów podróży służbowych pracowników oraz wartości diet z tytułu podróży służbowych osób prowadzących działalność gospodarczą i osób z nimi współpracujących muszą zawierać następujące dane: imię i nazwisko, cel podróży, nazwę miejscowości docelowej, liczbę godzin i dni przebywania w podróży służbowej (data i godzina wyjazdu oraz powrotu), stawkę i wartość przysługujących diet.

3. Zakup w jednostkach handlu detalicznego materiałów, środków czystości i bhp, materiałów biurowych oraz wyposażenia może być, z zastrzeżeniem ust. 1 pkt 3, dokumentowany paragonami zaopatrzonymi w datę i stempel (oznaczenie) jednostki wydającej paragon – określającymi ilość, cenę jednostkową oraz wartość, za jaką dokonano zakupu. Na odwrocie paragonu podatnik musi uzupełnić jego treść wpisując swoje nazwisko (nazwę zakładu), adres oraz rodzaj (nazwę) zakupionego towaru.

4. Wydatki poniesione za granicą na zakup paliwa i olejów mogą być dokumentowane paragonami lub dowodami kasowymi. Przepis ust. 3 stosuje się odpowiednio.

2. Jeżeli materiał lub towar handlowy, którego zakup – zgodnie z przepisami rozporządzenia – dokumentowany jest rachunkami dostawców, został dostarczony do zakładu lub dokonano nim obrotu przed otrzymaniem rachunku, należy sporządzić szczegółowy opis otrzymanego materiału (lub towaru handlowego), podając imię, nazwisko (firmę) i adres dostawcy, ilość i rodzaj oraz cenę jednostkową i wartość materiału (lub towaru handlowego) i dokonać zapisu w księdze na podstawie opisu. Opis musi być potwierdzony w sposób określony w ust. 1 oraz przechowywany jako dowód zakupu i połączony z nadesłanym następnie rachunkiem. Ewentualna różnica w stosunku do wartości podanej w rachunku musi być wpisana do księgi (ewidencji) w dniu otrzymania rachunku.

3. Jeżeli podatnik otrzymał materiał lub towar handlowy oraz rachunek na ten materiał lub towar w tym samym miesiącu, opis, o którym mowa w ust. 2, dołącza do otrzymanego rachunku, a zapisów w księdze dokonuje na podstawie otrzymanego rachunku.

4. Podatnik może nie sporządzać opisu, o którym mowa w ust. 2, jeżeli zakup udokumentowany jest specyfikacją dostawcy, pod warunkiem że specyfikacja spełnia wymogi określone dla opisu. Przepisy ust. 2 i 3 stosuje się odpowiednio.

2. Zapisów dotyczących pozostałych wydatków oraz przychodów z działalności gospodarczej dokonuje się, z zastrzeżeniem § 21, jeden raz dziennie, po zakończeniu dnia, nie później niż przed rozpoczęciem działalności w dniu następnym.

2. Kwota udzielonej pożyczki i odsetek umownych oraz przyjęcie zastawionej rzeczy muszą być niezwłocznie wpisane do ewidencji, o której mowa w § 5 pkt 2.

3. Podatnik jest obowiązany wypełnić karty przychodów pracowników najpóźniej w terminie przewidzianym dla przekazania zaliczki od tych przychodów do właściwego urzędu skarbowego.

4. Podatnik jest obowiązany dokonywać zapisów w ewidencji wyposażenia, o której mowa w § 3 ust. 1, najpóźniej w dniu przekazania wyposażenia do używania.

2. W razie likwidacji działalności spisem z natury należy objąć również wyposażenie.

1) księgarń i antykwariatów księgarskich – spisem z natury można obejmować jedną pozycją wydawnictwa o tej samej cenie, bez względu na nazwę i nazwisko autora, z podziałem na książki, broszury, albumy itp.,

2) działalności w zakresie kupna i sprzedaży wartości dewizowych – spisem z natury należy objąć nie sprzedane wartości dewizowe,

3) działalności polegającej na udzielaniu pożyczek pod zastaw – spisem z natury należy objąć rzeczy zastawione pod udzielone pożyczki,

4) działów specjalnych produkcji rolnej – spisem z natury należy objąć nie zużyte w toku produkcji materiały i surowce oraz ilość zwierząt według gatunków z podziałem na grupy.

Spis z natury powinien być sporządzony w sposób staranny i trwały oraz zakończony i zaopatrzony w podpisy osób uczestniczących w spisie.

2. Spis z natury towarów powinien obejmować również towary stanowiące własność podatnika, znajdujące się w dniu sporządzenia spisu poza zakładem podatnika, a także towary obce znajdujące się w zakładzie podatnika. Towary obce nie podlegają wycenie; wystarczające jest ilościowe ich ujęcie w spisie towarów z podaniem, czyją stanowią własność.

3. O zamiarze sporządzenia spisu z natury towarów, w innym terminie niż na dzień 1 stycznia, 31 grudnia oraz na dzień rozpoczęcia działalności gospodarczej podatnicy są obowiązani zawiadomić właściwy urząd skarbowy w terminie siedmiu dni przed datą sporządzenia tego spisu.

Przy działalności usługowej i budowlanej produkcję nie zakończoną wycenia się według kosztów wytworzenia, z tym że nie może to być wartość niższa od kosztów materiałów bezpośrednich zużytych do produkcji nie zakończonej. Produkcję zwierzęcą objętą spisem z natury wycenia się według cen rynkowych z dnia sporządzenia spisu, z uwzględnieniem gatunku, grupy i wagi zwierząt.

2. Spis z natury powinien być wpisany do księgi według poszczególnych rodzajów jego składników lub w jednej pozycji (sumie), jeżeli na podstawie spisu zostało sporządzone odrębne, szczegółowe zestawienie poszczególnych jego składników. Zestawienie to powinno być przechowywane łącznie z księgą.

3. Podatnik jest obowiązany wycenić towary objęte spisem z natury najpóźniej w terminie 14 dni od jego zakończenia.

4. W razie przyjęcia wyceny towarów w kwocie niższej od ceny zakupu lub nabycia albo od kosztów wytworzenia, np. z powodu uszkodzenia, wyjścia z mody, należy przy poszczególnych pozycjach uwidocznić również jednostkową cenę zakupu (nabycia) lub koszt wytworzenia.

5. Podatnik jest obowiązany wycenić towary oraz wyposażenie objęte spisem z natury, sporządzonym na dzień likwidacji działalności, według cen zakupu.

2. Przepis ust. 1 stosuje się odpowiednio do podatników prowadzących przedsiębiorstwa wielozakładowe.

3. Podatnicy mogą dokonywać wpisów do księgi na zasadach określonych w ust. 1 pod warunkiem prowadzenia równocześnie ewidencji, o której mowa w § 7 ust. 1 pkt 2. Warunek ten nie dotyczy podatników dokonujących sprzedaży dokumentowanej wyłącznie rachunkami.

1) określenie na piśmie szczegółowej instrukcji obsługi programu komputerowego, wykorzystywanego do prowadzenia ksiąg,

2) stosowanie programu komputerowego zapewniającego bezzwłoczny wgląd w treść dokonywanych zapisów oraz wydrukowanie wszystkich danych w porządku chronologicznym, zgodnie ze wzorem księgi,

3) przechowywanie zapisanych danych na magnetycznych nośnikach informacji, do czasu wydruku zawartych na nich danych, w sposób chroniący przed zatarciem lub zniekształceniem tych danych albo naruszeniem ustalonych zasad ich przetwarzania.

2. Do podatników, o których mowa w ust. 1, przepis § 9 stosuje się odpowiednio.

Minister Finansów: wz. J. Kubik

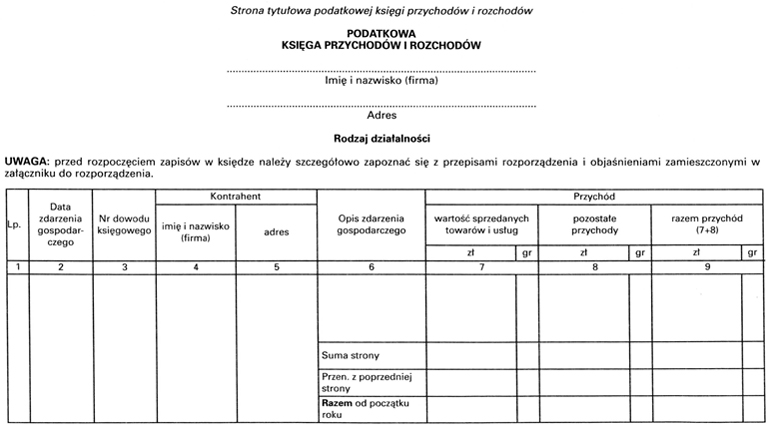

Załącznik do rozporządzenia Ministra Finansów

z dnia 14 grudnia 1995 r. (poz. 720)

PODATKOWA KSIĘGA PRZYCHODÓW I ROZCHODÓW

OBJAŚNIENIA DO PODATKOWEJ KSIĘGI PRZYCHODÓW I ROZCHODÓW

1. Zapisy w księdze dotyczące wydatków (kosztów) są dokonywane na podstawie dowodów określonych w § 11–15 rozporządzenia.

2. Zapisy w księdze dotyczące przychodów ze sprzedaży wyrobów, towarów handlowych i usług są dokonywane na podstawie wystawionych rachunków, a w przypadku sprzedaży nie udokumentowanej rachunkami – na podstawie wystawionego na koniec dnia dowodu wewnętrznego, w którym w jednej kwocie wykazana jest wartość tych przychodów za dany dzień, o ile nie jest prowadzona ewidencja sprzedaży. Zapisów tych dokonuje się jeden raz dziennie po zakończeniu dnia, nie później niż przed rozpoczęciem działalności w dniu następnym, z zastrzeżeniem § 21 rozporządzenia. Jeżeli w danym dniu podatnik wystawia wiele rachunków, zapisów w księdze można dokonywać jedną sumą wynikającą z dziennego zestawienia tych rachunków, zwanego dalej zestawieniem sprzedaży. Zestawienie sprzedaży musi zawierać co najmniej następujące dane: datę i kolejny numer zestawienia, numery od – do rachunków objętych zestawieniem, sumę zbiorczą tych rachunków oraz podpis podatnika lub osoby, która sporządziła zestawienie. Przychody uzyskane ze sprzedaży na eksport na zasadach umowy komisu muszą być dokonywane na podstawie Jednolitego Dokumentu Administracyjnego SAD i kopii rachunku wystawionego przez komisanta na rzecz komitenta z tytułu wykonania usługi w eksporcie. Podatnicy prowadzący ewidencję, o której mowa w § 7 ust. 1 pkt 2, mogą dokonywać zapisów dotyczących przychodu, wykazanych w tej ewidencji, w jednej pozycji na koniec każdego miesiąca.

3. Jeżeli podatnik prowadzi odrębną ewidencję, o której mowa w art. 27 ust. 1 i 4 ustawy VAT, zapisy w księdze dotyczące przychodów ze sprzedaży towarów i usług mogą być dokonywane na koniec miesiąca łączną kwotą wynikającą z miesięcznego zestawienia sporządzonego na podstawie danych wynikających z tej ewidencji. Zestawienie, o którym mowa w zdaniu poprzedzającym, musi zawierać co najmniej następujące dane: datę i kolejny numer zestawienia, sumę przychodów ze sprzedaży pomniejszoną o należny podatek od towarów i usług oraz o wartość towarów i usług nie stanowiącą przychodów w rozumieniu ustawy o podatku dochodowym od osób fizycznych i powiększoną o przychody nie objęte obowiązkiem ewidencjonowania dla celów podatku od towarów i usług.

4. Podatnicy, opłacający na podstawie odrębnych przepisów podatek od towarów i usług, mogą w ciągu roku podatkowego ewidencjonować przychody w dacie wystawienia rachunku, a w ostatnim dniu roku są obowiązani wpisać do księgi kwoty przychodów (według poszczególnych stawek) odnoszące się do wydanych towarów lub wykonanych usług do dnia 31 grudnia danego roku, na które zostaną wystawione rachunki w roku następnym, a po ich wystawieniu odnotować w księdze w kolumnie-uwagi, przy każdej pozycji odnoszącej się do danej transakcji – numery i daty rachunków. Ewidencjonując przychody w roku następnym podatnicy nie wykazują wartości przychodów wynikających z rachunków odnoszących się do przychodów z roku poprzedniego.

5. W razie likwidacji działalności, a także w razie zmiany wspólnika lub zmiany umowy spółki w ciągu roku podatkowego, przepis ust. 4 stosuje się odpowiednio.

6. Podatnicy, o których mowa w art. 30 ustawy VAT, mogą ewidencjonować przychody w księdze oraz w ewidencji sprzedaży łącznie z podatkiem od towarów i usług, z tym że na koniec miesiąca muszą dokonać korekty o należny podatek od towarów i usług.

7. Zapisy w księdze dotyczące pozostałych przychodów muszą być dokonywane na podstawie dowodów potwierdzających te przychody (np. rachunków, dowodów bankowych).

8. Wpisów do poszczególnych kolumn księgi należy dokonywać stosownie do objaśnień podanych w ust. 8–30. Przy dokonywaniu zapisów w księdze, wynikających z prowadzonych przez podatnika:

a) ewidencji sprzedaży,

b) rejestru kupna i sprzedaży wartości dewizowych,

c) ewidencji pożyczek i zastawionych rzeczy,

d) ewidencji dla potrzeb podatku od towarów i usług,

nie wypełnia się kolumn 3–5 księgi.

9. Kolumna 1 jest przeznaczona do wpisania kolejnego numeru zapisów do księgi. Tym samym numerem należy oznaczyć dowód stanowiący podstawę dokonania zapisu.

10. W kolumnie 2 należy wpisywać dzień miesiąca wynikający z dokumentu stanowiącego podstawę dokonywania wpisu (datę poniesienia wydatku, otrzymania towaru lub uzyskania przychodu albo datę zestawienia sprzedaży).

11. W kolumnie 3 należy wpisywać numer rachunku lub innego dowodu. Jeżeli zapisów dokonuje się na podstawie dziennego zestawienia sprzedaży, należy wpisywać numer zestawienia rachunków.

12. Kolumny 4 i 5 są przeznaczone do wpisywania imion i nazwisk (nazw firm) oraz adresów kontrahentów (dostawców lub odbiorców), z którymi zawarte zostały transakcje dotyczące zakupu surowców, materiałów, towarów itp. lub sprzedaży wyrobów gotowych (towarów), gdy transakcje te udokumentowane są rachunkami i paragonami. Kolumn tych nie wypełnia się w wypadku zapisów dotyczących przychodu ze sprzedaży na podstawie dziennych zestawień sprzedaży oraz dowodów wewnętrznych.

13. W kolumnie 6 należy wpisać rodzaje przychodów lub wydatków. Określenie to powinno zwięźle oddawać istotę dokonanego zdarzenia gospodarczego, np. zakup blachy, zapłata za poniklowanie obręczy, wypłata wynagrodzeń za okres .... itp.

14. Kolumna 7 jest przeznaczona do wpisywania przychodów ze sprzedaży wyrobów (towarów handlowych) i ze sprzedaży usług. Podatnicy prowadzący działalność w zakresie kupna i sprzedaży wartości dewizowych w kolumnie tej wpisują miesięczną kwotę przychodu (sprzedaży wartości dewizowych) wynikającą z prowadzonego rejestru kupna i sprzedaży wartości dewizowych. W wypadku prowadzenia działalności polegającej na udzielaniu pożyczek pod zastaw (w lombardach), do kolumny 7 wpisuje się na koniec miesiąca kwotę prowizji stanowiącą wartość spłaconych w danym miesiącu odsetek lub różnicę między kwotą uzyskaną ze sprzedaży zastawionych rzeczy a kwotą udzielonych pożyczek.

15. Kolumna 8 jest przeznaczona do wpisywania pozostałych przychodów.

16. Kolumna 9 jest przeznaczona do wpisywania łącznej kwoty przychodów zaewidencjonowanych w kolumnach 7 i 8.

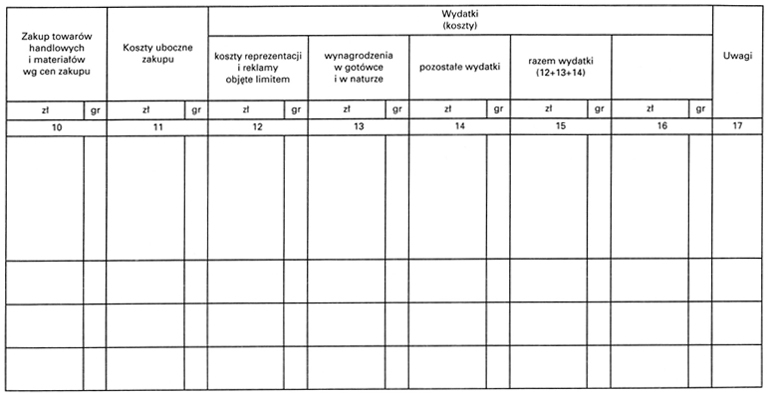

17. Kolumna 10 jest przeznaczona do wpisywania zakupu materiałów oraz towarów handlowych według cen zakupu. Podatnicy prowadzący działalność w zakresie kupna i sprzedaży wartości dewizowych w kolumnie tej wpisują miesięczną kwotę zakupionych wartości dewizowych, wynikającą z prowadzonego rejestru kupna i sprzedaży wartości dewizowych.

18. Kolumna 11 jest przeznaczona do wpisywania kosztów ubocznych związanych z zakupem, np. kosztów dotyczących transportu, załadunku i wyładunku, ubezpieczenia w drodze itp.

19. Kolumna 12 jest przeznaczona do wpisywania kosztów reprezentacji i reklamy prowadzonej w inny sposób niż w środkach masowego przekazu lub prowadzonych publicznie w inny sposób. W kolumnie tej wykazuje się tylko koszty reprezentacji i reklamy, które określone zostały do wysokości 0,25% przychodu.

20. Kolumna 13 jest przeznaczona do wpisywania wynagrodzeń brutto wypłacanych pracownikom (w gotówce i w naturze). Wynagrodzenia w naturze wpisuje się według przeciętnych cen stosowanych w danej miejscowości, w dacie wypłaty w obrocie rzeczami tego samego rodzaju i gatunku, z uwzględnieniem ich stanu i stopnia zużycia, a jeżeli przedmiotem świadczeń w naturze są usługi wchodzące w zakres działalności gospodarczej pracodawcy – według cen stosowanych wobec innych odbiorców niż pracownicy. Wpisu dokonuje się na podstawie list płac lub innych dowodów, na których pracownik potwierdza własnym podpisem kwoty otrzymanych wynagrodzeń w gotówce i w naturze. W kolumnie tej ewidencjonuje się również wynagrodzenia wypłacane osobom z tytułu umów zlecenia i umów o dzieło.

21. Kolumna 14 jest przeznaczona do wpisywania pozostałych kosztów (poza wymienionymi w kolumnach 10–13), z wyjątkiem kosztów, których zgodnie z art. 23 ustawy nie uznaje się za koszty uzyskania przychodów. W kolumnie tej wpisuje się w szczególności takie wydatki, jak czynsz za lokal, opłatę za energię elektryczną, gaz, wodę, co., opłatę za telefon, zakup paliw, wydatki dotyczące remontów, amortyzację środków trwałych, składki na ubezpieczenie społeczne pracowników, wartość zakupionego wyposażenia. Wydatki z tytułu używania nie wprowadzonego do ewidencji środków trwałych samochodu osobowego, w tym także stanowiącego własność osoby prowadzącej działalność gospodarczą, na potrzeby działalności gospodarczej podatnika, należy wpisywać w tej kolumnie po zakończeniu miesiąca na podstawie miesięcznego zestawienia poniesionych wydatków wynikających z rachunków zawierających lub uzupełnionych o numer rejestracyjny pojazdu. Suma wydatków zaliczonych do kosztów uzyskania przychodów w poszczególnych miesiącach ustalona od początku roku podatkowego nie może przekraczać kwoty wynikającej z ewidencji przebiegu pojazdu za ten sam okres, to jest kwoty wynikającej z pomnożenia liczby kilometrów faktycznego przebiegu pojazdu oraz stawki za jeden kilometr przebiegu, określonej” w odrębnych przepisach przez właściwego ministra. Zapisów dotyczących kosztów podróży służbowej, w tym również diet właściciela oraz osób z nim współpracujących, dokonuje się na podstawie rozliczenia tych kosztów sporządzonego na znormalizowanym formularzu, zwanym popularnie Polecenie wyjazdu służbowego, lub na dowodzie wewnętrznym, zwanym rozliczeniem delegacji służbowej. Do rozliczenia należy dołączyć dokumenty (rachunki) potwierdzające poszczególne wydatki. Jeżeli uzyskanie dokumentu (rachunku) nie było możliwe, pracownik musi złożyć pisemne oświadczenie o dokonanym wydatku i przyczynach braku jego udokumentowania. Nie wymagają udokumentowania rachunkami diety oraz wydatki objęte ryczałtem, a także koszty przejazdu własnym samochodem pracownika.

22. Kolumna 15 jest przeznaczona do wpisywania łącznej kwoty wydatków wykazanych w kolumnach 12–14.

23. Podatnicy, o których mowa w art. 20 ustawy VAT, dokonują po zakończeniu miesiąca w kolumnach 10–12 i 14 korekty zapisów dotyczących kosztów uzyskania przychodów o tę część naliczonego podatku od towarów i usług, która nie może być odliczona od podatku należnego. Jeżeli występują trudności w zakwalifikowaniu podatku do kosztów wpisywanych w wymienionych kolumnach, podatnik może dokonać pełnej korekty w kolumnie 14.

24. Kolumna 16 jest wolna. W kolumnie tej można wpisywać inne zaszłości gospodarcze poza wymienionymi w kolumnach 1–14. W kolumnie tej można również wpisywać wydatki odnoszące się do przychodów miesiąca lub roku następnego (lat następnych).

25. Kolumna 17 jest przeznaczona do wpisywania uwag co do treści zapisów w kolumnach 2-16. Kolumna ta może być także wykorzystywana, np. do wpisywania pobranych zaliczek, obrotu opakowaniami zwrotnymi.

26. Po zakończeniu miesiąca, wpisy dokonane w danym miesiącu należy podkreślić, a dane z kolumn 7-15 zsumować. Wynikłe z podsumowania kwoty należy podkreślić. Podatnik może pod podsumowaniem danego miesiąca wpisać w poszczególnych kolumnach sumy od początku roku do miesiąca poprzedzającego dany miesiąc i w kolejnej pozycji wpisać w poszczególnych kolumnach sumę od początku roku.

27. W wypadku prowadzenia księgi przy użyciu komputera, po zakończeniu miesiąca należy sporządzić wydruk komputerowy zawierający podsumowanie zapisów za dany miesiąc i wpisać do odpowiednich kolumn księgi sumy miesięczne wynikające z tego wydruku.

28. Jeżeli podatnik nie dokonuje podsumowania zapisów kolejnych miesięcy narastająco od początku roku, to po zakończeniu roku podatkowego musi na oddzielnej stronie w księdze sporządzić zestawienie roczne. W tym celu należy wpisać do właściwych kolumn sumy z poszczególnych miesięcy i dodać je.

29. W celu ustalenia wartości poszczególnych składników spisu z natury materiałów i towarów handlowych według cen nabycia należy ustalić procentowy wskaźnik kosztów ubocznych zakupu (kol. 11) w stosunku do ogólnej wartości zakupu towarów handlowych i materiałów zaewidencjonowanych (w kol. 10) (suma kosztów ubocznych zakupu pomnożona przez 100 i podzielona przez wartość zakupu). O tak ustalony wskaźnik należy podwyższyć jednostkowy koszt zakupu, a następnie ustalić wartość poszczególnych składników spisu z natury. Podatnik może również dokonać wyceny wartości materiałów i towarów handlowych według cen zakupu, tj. bez podwyższenia tej ceny o wskaźnik kosztów ubocznych zakupu.

30. W celu ustalenia dochodu osiągniętego w roku podatkowym należy na oddzielnej stronie księgi:

1) ustalić wartość osiągniętego przychodu w roku podatkowym (kol. 9),

2) ustalić wysokość poniesionych w roku podatkowym kosztów uzyskania przychodów w sposób następujący:

– do wartości spisu z natury na początek roku podatkowego doliczyć wartość zakupu towarów handlowych (materiałów) z kolumn 10 i 11, a następnie pomniejszyć o wartość spisu z natury sporządzonego na koniec roku podatkowego,

– kwotę wynikającą z tego obliczenia powiększyć o kwotę wydatków z kolumny 15 oraz pomniejszyć o wartość wynagrodzeń w naturze w tej części, w której wydatki (koszty) związane z wynagrodzeniami w naturze zostały zaksięgowane w innych kolumnach księgi przychodów i rozchodów (np. w gastronomii koszty zakupu materiałów i towarów handlowych zużytych do przygotowania posiłków dla pracowników zostały wpisane w kol. 10),

3) wartość osiągniętego przychodu (kol. 9) pomniejszyć o wysokość poniesionych w roku podatkowym kosztów uzyskania przychodu, obliczonych zgodnie z objaśnieniami zawartymi w pkt 2; wynikająca z tego obliczenia różnica stanowi kwotę dochodu osiągniętego w roku podatkowym.

31. Określony w ust. 30 sposób obliczenia dochodu dotyczy również podatników sporządzających spis z natury (np. na koniec miesiąca lub jeśli sporządzenie spisu z natury zarządził urząd skarbowy).

| 32. Przykład obliczenia dochodu | zł | gr | |

| 1. Przychód (kol. 9) | 60.805,56 | ||

| 2. Wysokość kosztów uzyskania przychodów poniesionych w roku podatkowym: |

| ||

| a) wartość spisu z natury na początek roku podatkowego | 8.241,50 | ||

| b) plus wydatki na zakup towarów handlowych i materiałów (kol. 10) | 19.321,20 | ||

| c) plus wydatki na koszty uboczne zakupu (kol. 11) | 579,63 | ||

| d) minus wartość spisu z natury na koniec roku podatkowego | 2.542,03 | ||

| e) plus kwota pozostałych wydatków (kol. 15) | 27.362,25 | ||

| f) minus wartość wynagrodzeń w naturze ujętych w innych kolumnach księgi | 1.200,30 | ||

| Razem koszty uzyskania przychodu | 51.762,25 | ||

| 3. Ustalenie dochodu osiągniętego w roku podatkowym: |

| ||

| a) przychód (pkt 1) | 60.805,56 | ||

| b) minus koszty uzyskania przychodów (pkt 2) | 51.762,25 | ||

| Dochód (a–b) | 9.043,31 | ||

33. Zasady określone w ust. 1–32 stosuje się odpowiednio w przypadku prowadzenia podatkowej księgi przychodów i rozchodów w imieniu podatnika przez biuro rachunkowe.

- Data ogłoszenia: 1995-12-19

- Data wejścia w życie: 1996-01-01

- Data obowiązywania: 1996-01-01

- Z mocą od: 1996-01-01

- Dokument traci ważność: 2000-01-01

REKLAMA