REKLAMA

Dziennik Ustaw - rok 1998 nr 75 poz. 487

ROZPORZĄDZENIE MINISTRA FINANSÓW

z dnia 8 czerwca 1998 r.

zmieniające rozporządzenie w sprawie wykonania niektórych przepisów ustawy – Ordynacja podatkowa.

Na podstawie art. 18 § 2, art. 22 § 6, art. 28 § 3, art. 46 § 3, art. 48 § 3, art. 54 § 3, art. 58, art. 63 § 2 pkt 1, 2 i 4, art. 67 § 3, art. 82 § 6, art. 83, art. 85 pkt 1, art. 87 § 5, art. 283 § 3 i art. 303 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz. U. Nr 137, poz. 926 i Nr 160, poz. 1083) zarządza się, co następuje:

1) w § 1 dodaje się ust. 5 w brzmieniu:

„5. W sprawach z zakresu prawa podatkowego powierzonych do wykonania organom podatkowym pierwszej instancji organy te są uprawnione do odraczania terminów innych niż wymienione w ust. 1 pkt 5, w ust. 2 pkt 2 oraz w art. 48 § 1 pkt 3 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz. U. Nr 137, poz. 926 i Nr 160, poz. 1083), zwanej dalej „ustawą”;

2) po rozdziale 1 dodaje się rozdział 1a w brzmieniu:

„Rozdział 1a

Właściwość miejscowa organów podatkowych w przypadku zaistnienia zdarzenia powodującego zmianę właściwości miejscowej w trakcie roku podatkowego

§ 1a. 1. Organem podatkowym właściwym miejscowo w sprawach podatku dochodowego od osób prawnych dla podatników, którzy w trakcie roku podatkowego zmienili siedzibę, wskutek czego właściwym stał się organ podatkowy inny niż dotychczasowy, jest organ podatkowy właściwy miejscowo ze względu na siedzibę w ostatnim dniu roku podatkowego.

2. Jeżeli, zgodnie z odrębnymi przepisami, podatnik jest obowiązany do ujawnienia siedziby w odpowiednim rejestrze lub statucie, przepis ust. 1 stosuje się wówczas, gdy adres nowej siedziby został ujawniony do końca roku podatkowego.

§ 1b. Organem podatkowym właściwym w sprawach podatku dochodowego od osób fizycznych dla podatników, którzy w trakcie roku podatkowego zmienili miejsce zamieszkania lub pobytu, wskutek czego właściwym stał się inny organ podatkowy niż dotychczasowy, jest organ podatkowy właściwy według miejsca zamieszkania lub pobytu w ostatnim dniu roku podatkowego, a gdy pobyt w Polsce ustał przed tym dniem – według ostatniego miejsca pobytu.”;

3) w § 3 w ust. 2 skreśla się wyrazy „z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz. U. Nr 137, poz. 926 i Nr 160, poz. 1083), zwanej dalej «ustawą»”;

4) po § 10 dodaje się § 10a w brzmieniu:

„§ 10a. Nie nalicza się odsetek za zwłokę, jeżeli ich wysokość nie przekraczałaby 2,00 zł.”;

5) w § 14 w ust. 1 wyrazy „ostatniej raty” zastępuje się wyrazami „poszczególnych rat”;

6) po rozdziale 4 dodaje się rozdział 4a w brzmieniu:

„Rozdział 4a

Szczegółowe sposoby zaokrąglania

§ 14a. 1. Zaokrąglanie podstaw opodatkowania, z zastrzeżeniem ust. 2, następuje w ten sposób, że kwoty wynoszące:

1) mniej niż 50 groszy pomija się,

2) 50 i więcej groszy podwyższa się do pełnych złotych.

2. Zaokrąglanie podstaw opodatkowania podatku od towarów i usług oraz podatku akcyzowego, jeżeli podatki te nie są pobierane przez płatników, a także podatku dochodowego od osób prawnych, dokonywane jest do pełnych złotych, z pominięciem groszy.

§ 14b. 1. Zaokrąglanie podatków, z zastrzeżeniem ust. 2, odsetek za zwłokę oraz opłaty prolongacyjnej następuje w ten sposób, że kwoty wynoszące:

1) mniej niż 5 groszy pomija się,

2) 5 i więcej groszy podwyższa się do pełnych dziesiątek groszy.

2. Zaokrąglanie podatku od towarów i usług oraz podatku akcyzowego, jeżeli podatki te nie są pobierane przez płatników, a także podatku dochodowego od osób prawnych, dokonywane jest do pełnych złotych, z pominięciem groszy.

§ 14c. Przepisu art. 63 § 1 ustawy oraz przepisów § 14a i 14b nie stosuje się do opłaty skarbowej uiszczanej znakami tej opłaty oraz urzędowymi blankietami wekslowymi.”;

7) § 16 otrzymuje brzmienie:

„§ 16. 1. Osoby prawne, jednostki organizacyjne nie mające osobowości prawnej oraz osoby fizyczne prowadzące działalność gospodarczą albo wykonujące wolny zawód są obowiązane, bez wezwania przez organ podatkowy, do sporządzania i przekazywania informacji o umowach zawartych z osobami zagranicznymi w rozumieniu przepisów prawa dewizowego, jeżeli:

1) ta osoba zagraniczna, bezpośrednio lub pośrednio, bierze udział w zarządzaniu lub kontroli podmiotu krajowego, będącego stroną umowy, której dotyczy informacja, albo posiada udział w kapitale tego podmiotu, uprawniający do co najmniej 5% wszystkich praw głosu, lub

2) osoba krajowa obowiązana do sporządzenia informacji, bezpośrednio lub pośrednio, bierze udział w zarządzaniu lub kontroli osoby zagranicznej będącej stroną umowy, której dotyczy informacja, albo posiada udział w kapitale tej osoby, uprawniający do co najmniej 5% wszystkich praw głosu, lub

3) inna osoba krajowa lub zagraniczna równocześnie bierze udział, bezpośrednio lub pośrednio, w zarządzaniu lub kontroli podmiotów będących stronami umowy, której dotyczy informacja, albo posiada udziały w kapitałach tych podmiotów, uprawniające do co najmniej 5% wszystkich praw głosu, lub

4) ta osoba zagraniczna posiada na terytorium Rzeczypospolitej Polskiej przedstawicielstwo działające na podstawie udzielonego zezwolenia albo zakład w rozumieniu odrębnych przepisów

– i jeżeli podmiot obowiązany do sporządzenia i przekazania informacji wiedział lub mógł wiedzieć, przy zachowaniu należytej staranności, o fakcie posiadania takich udziałów przez osobę krajową bądź zagraniczną lub o fakcie posiadania przez osobę zagraniczną przedstawicielstwa albo zakładu na terytorium Rzeczypospolitej Polskiej.

2. Obowiązek, o którym mowa:

1) w ust. 1 pkt 1–3 – dotyczy podmiotów krajowych w zakresie umów, które zostały zawarte w roku podatkowym z tym samym podmiotem zagranicznym, a suma należności albo suma zobowiązań wynikająca z tych umów przekracza równowartość 300 000 ECU,

2) w ust. 1 pkt 4 – dotyczy podmiotów krajowych w zakresie umów, z których jednorazowa wartość należności albo zobowiązań przekracza równowartość 5 000 ECU.

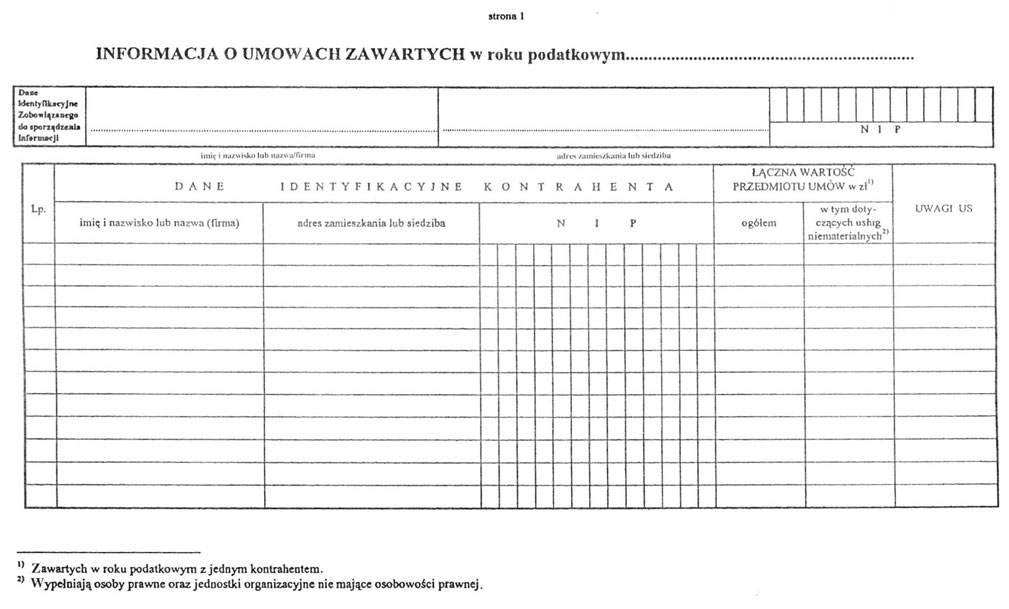

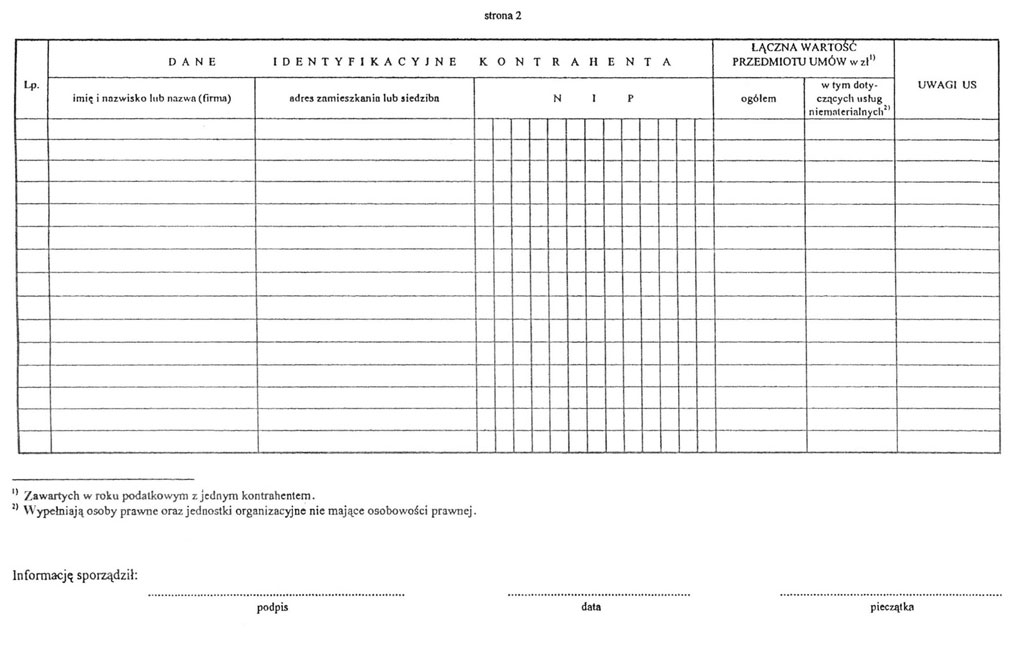

3. Informacje, o których mowa w ust. 1, sporządza się za rok podatkowy według wzoru określonego w załączniku nr 4 do rozporządzenia i przesyła się urzędom skarbowym właściwym ze względu na siedzibę podmiotu sporządzającego informację, w terminie do ostatniego dnia trzeciego miesiąca, licząc od zakończenia tego roku podatkowego.”;

8) w § 17 w ust. 3 w pkt 2 wyrazy „§ 16 ust. 1 pkt 1 i 2” zastępuje się wyrazami „§ 16 ust. 1 pkt 1–3”;

9) po § 17 dodaje się § 17a w brzmieniu:

„§ 17a. 1. Organy lub jednostki podległe Ministrowi Obrony Narodowej oraz Ministrowi Spraw Wewnętrznych i Administracji przekazują Ministrowi Finansów, na jego żądanie, informacje o umowach zawartych z:

1) osobami zagranicznymi w rozumieniu prawa dewizowego,

2) osobami lub jednostkami wymienionymi w art. 82 § 1 pkt 1 ustawy.

2. Informacje podatkowe przekazywane przez organy lub jednostki wymienione w ust. 1 zawierają następujące dane: imię i nazwisko lub nazwę (firmę) kontrahenta zawartej umowy, datę zawarcia umowy oraz jej wartość.

3. Informacje, o których mowa w ust. 2, są przekazywane w terminie 30 dni od dnia doręczenia żądania Ministra Finansów.

4. Przekazanie informacji następuje w trybie przewidzianym dla dokumentów zawierających wiadomości stanowiące tajemnicę służbową w rozumieniu przepisów o ochronie tajemnicy państwowej i służbowej.

5. W sprawach, o których mowa w ust. 1–4, nie stosuje się przepisów § 15-17.”;

10) w § 19:

a) w ust. 3 po wyrazach „pobranych podatków” kropkę zastępuje się przecinkiem oraz dodaje wyrazy „a jeżeli nie są obowiązani do składania tych deklaracji – w terminie do złożenia informacji o pobranych podatkach lub zaliczkach na podatek.”,

b) dodaje się ust. 4 w brzmieniu:

„4. Przepisów ust. 1–3 nie stosuje się, jeżeli w deklaracjach lub informacjach, które są składane przez płatników lub inkasentów na podstawie odrębnych przepisów, płatnik zamieści informację o pobranym wynagrodzeniu w rubryce «wyjaśnienie różnicy między kwotą pobranego podatku a kwotą wpłaconego podatku» lub w innej rubryce, która jest przeznaczona do zamieszczania informacji o pobranym wynagrodzeniu.”;

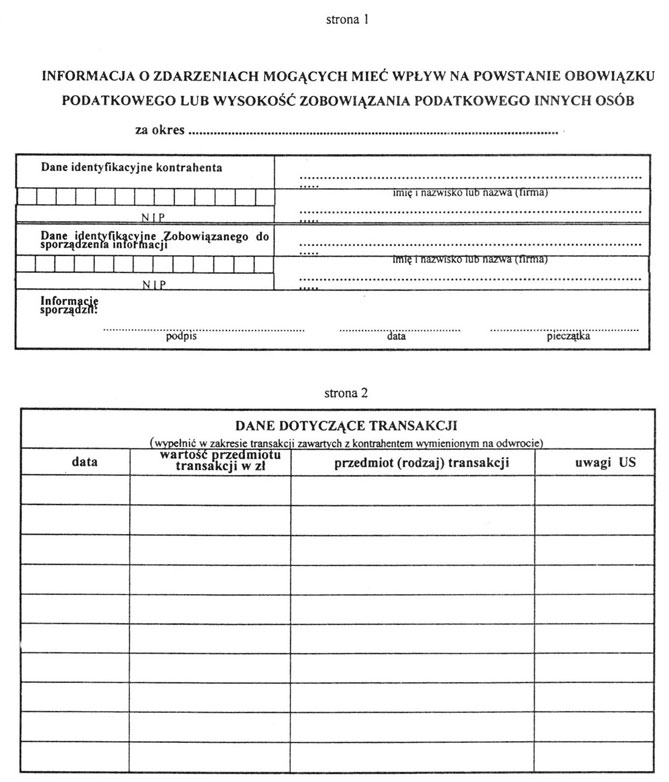

11) załączniki nr 3 i 4 do rozporządzenia otrzymują brzmienie określone w załącznikach nr 1 i 2 do niniejszego rozporządzenia.

Minister Finansów: L. Balcerowicz

Załączniki do rozporządzenia Ministra Finansów

z dnia 8 czerwca 1998 r. (poz. 487)

Załącznik nr 1

Załącznik nr 2

- Data ogłoszenia: 1998-06-19

- Data wejścia w życie: 1998-07-04

- Data obowiązywania: 1998-07-04

- Z mocą od: 1998-07-04

- Dokument traci ważność: 2001-05-07

REKLAMA