REKLAMA

Dzienniki Urzędowe - rok 2017 poz. 150

ZARZĄDZENIE

MINISTRA ROZWOJU I FINANSÓW1)

z dnia 10 sierpnia 2017 r.

w sprawie zasad (polityki) rachunkowości wraz z planem kont w Ministerstwie Rozwoju

Na podstawie art. 34 ust. 1 ustawy z dnia 8 sierpnia 1996 r. o Radzie Ministrów (Dz. U. z 2012 r. poz. 392 oraz z 2015 r. poz. 1064) oraz w celu realizacji przepisów:

1) ustawy z dnia 29 września 1994 r. o rachunkowości (Dz. U. z 2016 r. poz. 1047 z późn. zm.2));

2) ustawy z dnia 27 sierpnia 2009 r. o finansach publicznych (Dz. U. z 2016 r. poz. 1870, z późn. zm.3));

3) rozporządzenia Ministra Finansów z dnia 5 lipca 2010 r. w sprawie szczególnych zasad rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej (Dz. U. z 2017 r. poz. 760) zarządza się, co następuje:

1) zasady organizacji rachunkowości części budżetowych 20 i 34, określone w załączniku nr 1 do zarządzenia;

2) zakładowy plan kont części budżetowych 20 i 34, określony w załączniku nr 2 do zarządzenia;

3) system przetwarzania danych części budżetowych 20 i 34, określony w załączniku nr 3 do zarządzenia.

| MINISTER ROZWOJU I FINANSÓW |

| WZ. JERZY KWIECIŃSKI |

|

|

1) Minister Rozwoju i Finansów kieruje działami administracji rządowej – gospodarka i rozwój regionalny, na podstawie § 1 ust. 2 pkt 3 i 5 rozporządzenia Prezesa Rady Ministrów z dnia 30 września 2016 r. w sprawie szczegółowego zakresu działania Ministra Rozwoju i Finansów (Dz. U. poz. 1595).

2) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2016 r. poz. 2255 oraz z 2017 r. poz. 61, 245, 791 i 1089.

3) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2016 r. poz. 1948, 1984 i 2260 oraz z 2017 r. poz. 191, 659, 933, 935 i 1089.

Załączniki do zarządzenia Ministra Rozwoju i Finansów

z dnia 10 sierpnia 2017 r. (poz. 150)

Załącznik nr 1

ZASADY ORGANIZACJI RACHUNKOWOŚCI

I. Przepisy ogólne

§ 1. 1. Podstawę prawną stosowanych w Ministerstwie zasad rachunkowości stanowi:

1) ustawa z dnia 29 września 1994 r. o rachunkowości;

2) ustawa z dnia 27 sierpnia 2009 r. o finansach publicznych;

3) rozporządzenie Ministra Finansów z dnia 5 lipca 2010 r. w sprawie szczególnych zasad rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej.

2. Zasady i terminy przeprowadzania inwentaryzacji określone zostały w zarządzeniu Dyrektora Generalnego Ministerstwa Rozwoju w sprawie Instrukcji inwentaryzacyjnej składników majątku w Ministerstwie Rozwoju.

3. Zasady prowadzenia gospodarki materiałowej określone zostały w zarządzeniu Dyrektora Generalnego Ministerstwa Rozwoju w sprawie wprowadzenia instrukcji gospodarki materiałowej w Ministerstwie Rozwoju.

II. Szczególne zasady rachunkowości

§ 2. 1. W Ministerstwie prowadzona jest obsługa finansowo-księgowa w zakresie dysponentów części budżetowych: 20 – Gospodarka, 34 – Rozwój regionalny oraz dysponenta trzeciego stopnia.

2. Ewidencję księgową prowadzi w Ministerstwie Departament Budżetu Rozwoju, zwany dalej „DBR”, Departament Budżetu Gospodarki, zwany dalej „DBG” oraz Biuro Dyrektora Generalnego, zwane dalej „BDG”.

3. DBR prowadzi ewidencję księgową w ramach obsługi dysponenta części budżetowej 34 – Rozwój regionalny.

4. DBG prowadzi ewidencję księgową w ramach obsługi dysponenta części budżetowej 20 – Gospodarka oraz w zakresie przychodów i rozchodów z tytułu prywatyzacji.

5. BDG prowadzi ewidencję księgową dotyczącą obsługi dysponenta trzeciego stopnia części budżetowych 20 i 34 oraz placówek zagranicznych w zakresie obsługi wynagrodzeń.

6. Na podstawie prowadzonej przez DBG obsługi finansowo-księgowej w zakresie prywatyzacji przekazywanie kontrahentom wezwań do zapłaty obsługuje w Ministerstwie Departament Zobowiązań i Analiz zwany dalej „DZA”.

7. Rokiem obrotowym jest rok kalendarzowy.

8. Okresem sprawozdawczym jest miesiąc, kwartał, półrocze lub rok, zgodnie z przepisami odrębnymi.

9. Księgi rachunkowe otwierane są na dzień rozpoczynający każdy rok obrotowy i zamykane na dzień kończący rok obrotowy. Ostateczne zamknięcie ksiąg rachunkowych następuje do dnia 30 kwietnia roku następnego.

10. Zamknięcie ksiąg rachunkowych następuje poprzez nieodwracalne wyłączenie możliwości dokonywania zapisów księgowych w zbiorach danych tworzących zamknięte księgi rachunkowe.

11. Księgi rachunkowe obejmują zbiory zapisów księgowych, które tworzą:

1) dziennik;

2) księgę główną;

3) księgi pomocnicze;

4) zestawienia: obrotów i sald kont księgi głównej oraz sald kont ksiąg pomocniczych.

Dziennik służy do chronologicznego ujęcia wszystkich operacji gospodarczych. Zgodność sumy zawartych w nim zapisów z łącznymi obrotami kont syntetycznych (zestawienia obrotów i sald kont syntetycznych) potwierdza kompletność i poprawność (co do wartości) ujęcia operacji gospodarczych w księgach rachunkowych.

Konta księgi głównej zawierają zapisy o zdarzeniach w ujęciu systematycznym. Na kontach księgi głównej obowiązuje ujęcie zarejestrowanych uprzednio lub równocześnie w dzienniku zdarzeń, zgodnie z zasadą podwójnego zapisu. Zapisów na określonym koncie księgi głównej dokonuje się w kolejności chronologicznej.

12. Księgi rachunkowe prowadzone są w języku polskim i w walucie polskiej. Ewidencja księgowa dotycząca rozliczeń z Komisją Europejską, w tym: kwot zadeklarowanych Komisji oraz obsługi rachunków walutowych i innych płatności wyrażonych w walutach obcych prowadzona jest równolegle w walucie polskiej i w walucie obcej.

13. Zapis księgowy zawiera:

1) datę dokonania operacji gospodarczej;

2) określenie rodzaju i numeru identyfikacyjnego dowodu księgowego stanowiącego podstawę zapisu oraz jego datę;

3) skrócony opis operacji;

4) kwotę dokonanej operacji;

5) oznaczenie kont, których dotyczy.

14. Księgi rachunkowe są prowadzone przy użyciu komputera. Do prowadzenia ewidencji w Ministerstwie wykorzystywany jest system informatyczny Quorum firmy QNT Systemy Informatyczne Sp. z o.o. wersja 7.85 – moduł F_K i wersja 7.80 – moduł Fundusze. Zmiany wersji oprogramowania zatwierdzane są przez Dyrektora Departamentu Informatyki lub osobę zastępującą, po akceptacji wersji przez BDG i DBR. Przed wdrożeniem zmiany w systemie są przesyłane do DBG w celu weryfikacji i uzgodnienia zmian.

15. Zapisy księgowe posiadają automatycznie nadane kolejne numery pozycji. Zapisy w księgach rachunkowych dokonywane są w sposób zapewniający ich trwałość, a obroty są liczone w sposób ciągły. Wydruki komputerowe składają się z automatycznie numerowanych stron, są one sumowane na kolejnych stronach w sposób ciągły. Na koniec każdego okresu sprawozdawczego sporządza się zestawienie obrotów i sald i inne wydruki komputerowe.

16. Podstawę zapisów w księgach rachunkowych stanowią oryginały dowodów księgowych. W przypadku zniszczenia bądź zaginięcia oryginału dowodu, wprowadzenie zapisu następuje na podstawie duplikatu. Na prawach oryginału traktowane są faktury lub inne dowody księgowe otrzymywane drogą elektroniczną pod warunkiem zapewnienia autentyczności ich pochodzenia, integralności treści oraz czytelności zgodnie z zarządzeniem Dyrektora Generalnego Ministerstwa Rozwoju w sprawie instrukcji sporządzania, obiegu i kontroli dokumentów finansowo-księgowych w Ministerstwie Rozwoju.

17. Ewidencja księgowa, o której mowa w ust. 3, 4 i 5 prowadzona jest w szczególności dla programów realizowanych w ramach NSRO 2007 – 2013, EFTA, programów perspektywy finansowej 2014–2020.

18. Wyodrębnienie księgowe programów, o których mowa w ust. 17, polegające na prowadzeniu oddzielnych rejestrów księgowych lub słowników ewidencji analitycznej, umożliwia ustalenie stanu realizacji poszczególnych programów.

19. Dowody księgowe zewnętrzne obce księgowane są pod datą wpływu do DBR, DBG lub BDG z zastrzeżeniem ust. 21, rozdziału III i IV.

20. Dowody księgowe ewidencjonowane są ze wskazaniem daty dowodu księgowego, daty operacji gospodarczej oraz daty zapisu księgowego. W przypadku, gdy datą operacji gospodarczej na dowodzie księgowym jest jedynie miesiąc i rok, w systemie informatycznym jako datę operacji gospodarczej przyjmuje się ostatni dzień roboczy miesiąca, w którym nastąpiła operacja. W przypadku ewidencji zaangażowania, jeśli nie zostały określone daty dowodu księgowego i daty operacji gospodarczej przyjmuje się datę zapisu księgowego. W przypadku dowodów księgowych stanowiących podstawę ewidencji operacji związanych z prowadzeniem rachunków programowych za datę operacji gospodarczej przyjmuje się datę wystawienia dowodu księgowego.

21. Dowody księgowe zewnętrzne obce z datą operacji gospodarczej z poprzednich miesięcy mające wpływ na kwoty ujęte w sprawozdaniach budżetowych otrzymane przez DBR, BDG i DBG po kontroli merytorycznej do 4 dnia danego miesiąca są ujmowane jako zobowiązanie poprzedniego miesiąca, a w przypadku gdy dzień ten przypada w sobotę lub dzień wolny od pracy – do ostatniego dnia roboczego przed tym dniem. W sprawozdaniach budżetowych za grudzień oraz rocznych ujmuje się dowody księgowe, które wpłyną do BDG, DBR i DBG na 4 dni robocze przed upływem terminu złożenia sprawozdań za grudzień i rocznych dysponenta trzeciego stopnia oraz własnych sprawozdań jednostkowych dysponentów części budżetowych. W przypadku otrzymania dowodów księgowych po tym terminie do 4 dni roboczych przed sporządzeniem sprawozdań finansowych łącznych za dany rok, sporządzana jest korekta sprawozdań budżetowych, w których ujmowane są otrzymane dowody księgowe.

22. Dowody księgowe wystawiane przez Ministerstwo księgowane są z datą ich wystawienia. Za datę operacji gospodarczej przyjmuje się datę wystawienia dowodu, z zastrzeżeniem rozdziału III.

23. Podstawę ujęcia w księgach rachunkowych rozliczeń środków wypłaconych w formie dotacji stanowią zatwierdzone pod względem merytorycznym i formalno-rachunkowym, w szczególności: rozliczenia, sprawozdania finansowe lub inne dokumenty finansowe otrzymywane zgodnie z podpisanymi umowami lub odrębnymi postanowieniami.

24. Przepisów ust. 23 nie stosuje się do projektów i programów, w których sposób rozliczania wypłaconych środków określają odrębne przepisy lub postanowienia.

25. Należności i zobowiązania oraz inne składniki aktywów i pasywów wyrażone w walutach obcych wycenia się nie rzadziej niż na ostatni dzień roboczy kwartału, według średniego kursu NBP obowiązującego w tym dniu.

26. Księgowanie zaangażowania dotyczącego planu wydatków budżetowych dokonywane jest w szczególności na podstawie dokumentów stanowiących podstawę powstania zobowiązania, o których mowa w zarządzeniu Dyrektora Generalnego Ministerstwa w sprawie instrukcji sporządzania, obiegu i kontroli dokumentów finansowo księgowych w Ministerstwie oraz w zarządzeniu Dyrektora Generalnego Ministerstwa w sprawie zasad i trybu postępowania komórek organizacyjnych w procesie dokonywania wydatków publicznych.

27. Korekty zaangażowania dokonuje się uwzględniając stopień realizacji planowanych wydatków w danym roku budżetowym z własnej inicjatywy, na podstawie posiadanych danych lub na wniosek komórki organizacyjnej Ministerstwa.

28. Ewidencja operacji dotyczących wykonania budżetu w układzie zadaniowym jest prowadzona z wykorzystaniem konta pozabilansowego 980 – „Plan finansowy wydatków budżetowych”, konta 982 – „Plan wydatków środków europejskich” oraz 923 – „Zobowiązania w układzie zadaniowym” z zastosowaniem słowników analityki dodatkowej określających: funkcję, zadanie, podzadanie, działanie.

29. Wycena aktywów trwałych i aktywów obrotowych na dzień bilansowy dokonywana jest według ich wartości wynikającej z prowadzonej ewidencji finansowo-księgowej. Akcje i udziały oraz inne papiery wartościowe wycenia się na dzień bilansowy według następujących zasad:

1) akcje, udziały i inne papiery wartościowe notowane według wartości z ostatniej sesji ostatniego dnia roboczego roku kalendarzowego,

2) dla spółek w likwidacji lub upadłości, dla których:

– sąd wydał prawomocne postanowienie o zakończeniu likwidacji lub upadłości oraz dla spółek nieprowadzących działalność przyjmuje się wartość „0”,

– syndycy lub likwidatorzy podali kapitał podstawowy zamiast kapitału zakładowego podaje się wartość wynikającą z zastosowania algorytmu wynikającego z iloczynu kapitału podstawowego i udziału % Skarbu Państwa w kapitale zakładowym, w przypadku ujemnego kapitału podstawowego przyjmuje się wartość „0”,

3) akcje, udziały i inne papiery wartościowe nienotowane nie podlegają aktualizacji i ujmowane są w wartości nominalnej.

30. Przy wycenie poszczególnych grup aktywów i pasywów oraz ustaleniu elementów składających się na wynik finansowy stosowane są szczegółowe zasady wynikające z nadrzędnych zasad rachunkowości, którymi są:

1) zasada jasnego i rzetelnego obrazu sytuacji finansowej i majątkowej jednostki:

– jest ona zasadą naczelną i nadrzędną podporządkowane są jej wszystkie inne zasady rachunkowości. Zasada ta polega na wiernym odzwierciedleniu transakcji i zdarzeń w sposób jasny oraz zgodny z rzeczywistością;

2) zasada wyższości treści ekonomicznej nad formą prawną:

– oznacza ona, że w razie kolizji między zasadą rzetelności, tj. wiernego odzwierciedlenia rzeczywistości i zasadą prawidłowości, tj. zasadą zgodności z przepisami prawa, przyjmowana jest wyższość treści ekonomicznej. Pozwala to na zapewnienie w sprawozdawczości finansowej uzyskania wiernego obrazu rzeczywistości gospodarczej jednostki;

3) zasada istotności:

– pozwala ona na stosowanie uproszczeń, o ile nie wpłynie to ujemnie na rzetelność i zachowanie jasności obrazu sytuacji finansowej i majątkowej oraz wyniku finansowego jednostki. Niezwykle ważnym elementem przy stosowaniu tej zasady jest zapewnienie przewagi korzyści nad kosztami;

4) zasada ciągłości i kontynuacji działania:

– zakłada ona, że jednostka będzie kontynuowała w dającej się przewidzieć przyszłości działalność w niezmienionym istotnie zakresie. Stosowanie zasady polega na jednakowym grupowaniu operacji gospodarczych i wykazywaniu ich w tej samej pozycji bilansu i rachunku wyników w poszczególnych latach celem zapewnienia porównywalności danych zdarzeń. W myśl tej zasady przestrzegana jest identyczność stanu aktywów i pasywów pomiędzy bilansem zamknięcia a bilansem otwarcia. Wyjątek od powyższej zasady może stanowić ujęcie skutków korekty, która powoduje, że sprawozdanie finansowe w poprzednich okresach sprawozdawczych nie było poprawne, nie odzwierciedlało prawidłowego stanu funduszu jednostki. W uzasadnionych przypadkach, w celu zapewnienia lepszego obrazu rzeczywistości gospodarczej (lepszego odzwierciedlenia sytuacji majątkowej lub finansowej) można odstąpić od dotychczas stosowanych rozwiązań przy spełnieniu łącznie następujących warunków:

a) wynika to z ważnych i uzasadnionych przyczyn,

b) zmiana nastąpiła od pierwszego dnia nowego roku obrotowego, a nie w ciągu roku,

c) zmiana winna być wykazana w informacji dodatkowej do sprawozdawczości finansowej;

5) zasada memoriału:

– polega ona na ujęciu w księgach rachunkowych wszystkich operacji finansowych dotyczących danego roku niezależnie od terminu ich zapłaty. Zasada memoriału oznacza, że skutki transakcji i innych zdarzeń uznawane są w momencie ich wystąpienia, a nie w momencie otrzymania lub wydatkowania gotówki i są wykazywane w sprawozdaniach okresu, którego dotyczą. Zasada memoriału zapewnia dostarczenie informacji nie tylko o zdarzeniach przeszłych wiążących się z wpływem lub wydatkiem środków pieniężnych, ale również o zobowiązaniach wymagających wydatkowania gotówki w przyszłości. W celu przestrzegania zasady memoriału, a równocześnie biorąc pod uwagę często występujące sytuacje wpływu dokumentów do Ministerstwa ze znacznym opóźnieniem w stosunku do daty dokonania operacji gospodarczej, przyjmuje się zasadę, że dowody księgowe księgowane są z datą wpływu;

6) zasada współmierności:

– dla zapewnienia współmierności przychodów i związanych z nimi kosztów, do aktywów lub pasywów danego okresu sprawozdawczego zaliczane są koszty lub przychody dotyczące przyszłych okresów oraz przypadające na ten okres sprawozdawczy koszty, które jeszcze nie zostały poniesione. Jeżeli koszty występują cyklicznie, w zbliżonej wysokości we wszystkich okresach sprawozdawczych, nie są one rozliczane w czasie;

7) zasada ostrożności:

– polega ona na wycenie poszczególnych składników aktywów i pasywów przy zastosowaniu rzeczywiście poniesionych na ich nabycie cen lub kosztów. Zasada ta wymusza aktualizację wyceny zarówno aktywów jak i pasywów jednostki oraz jej operacji wynikowych przez konfrontację ich wartości księgowej z bieżącymi cenami rynkowymi. Stosowanie tej zasady obwarowane jest wieloma szczegółowymi przepisami, co oznacza, że aktywa lub pasywa w sposób umyślny nie są wykazywane w zaniżonej wysokości, natomiast zobowiązania lub koszty w nadmiernych kwotach, gdyż byłoby to nierzetelne. Przy podejmowaniu decyzji o sposobie wyceny brana jest pod uwagę zasada istotności oraz zasada wyższości treści ekonomicznej nad treścią prawną;

8) zasada kompensowania:

– oznacza ona, że nie można kompensować ze sobą wartości różnych co do rodzaju aktywów i pasywów, przychodów i związanych z nimi kosztów. Zasadę indywidualnej wyceny w zakresie zakazu kompensat stosuje się m.in. także przy rozliczaniu szkód spowodowanych zdarzeniami losowymi, co oznacza, że straty spowodowane tymi zdarzeniami wykazuje się w księgach rachunkowych i sprawozdaniu finansowym w pełnej wysokości. Nie mogą być one kompensowane przyznanymi lub otrzymanymi odszkodowaniami z tytułu ubezpieczeń majątkowych. Wyjątek od tej zasady stanowi zastosowanie zasady istotności w przypadku gdy składniki majątkowe różnią się jedynie np. opakowaniem, kolorem lub wyglądem;

9) zasada podwójnego zapisu:

– stosowanie tej zasady polega na tym, że każda operacja wartościowa jest rejestrowana w księgach rachunkowych co najmniej na dwóch kontach, po przeciwstawnych stronach tych kont, tj. po stronie WN jednego konta i równocześnie po stronie MA konta przeciwstawnego, z zachowaniem równości kwot po stronie WN i MA tych kont. Zapisów na określonych kontach dokonuje się w kolejności chronologicznej. Zasadę tę stosuje się obowiązkowo w ewidencji bilansowej. Stosowanie zasady podwójnego zapisu umożliwia sprawdzenie wewnętrznej zgodności zapisów. Wyjątek od tej zasady stanowi tylko dokonywanie korekt dotyczących kwalifikowania zadania oraz księgowań na kontach pozabilansowych.

31. Wartość należności aktualizuje się, uwzględniając stopień prawdopodobieństwa ich zapłaty poprzez dokonanie odpisu aktualizującego w odniesieniu do:

1) należności od dłużników postawionych w stan likwidacji lub w stan upadłości oraz w stosunku do których zostało otwarte postępowanie restrukturyzacyjne lub został złożony wniosek o zatwierdzenie układu w postępowaniu o zatwierdzenie układu – do wysokości należności nieobjętej gwarancją lub innym zabezpieczeniem należności, zgłoszonej likwidatorowi lub sędzi emu-komisarzowi w postępowaniu upadłościowym lub umieszczonej w spisie wierzytelności w postępowaniu restrukturyzacyjnym;

2) należności od dłużników w przypadku oddalenia wniosku o ogłoszenie upadłości, jeżeli majątek dłużnika nie wystarcza lub jedynie wystarcza na zaspokojenie kosztów postępowania upadłościowego – w pełnej wysokości należności;

3) należności kwestionowanych przez dłużników oraz z zapłatą których dłużnik zalega, a według oceny sytuacji majątkowej i finansowej dłużnika spłata należności w umownej kwocie nie jest prawdopodobna – do wysokości niepokrytej gwarancją lub innym zabezpieczeniem należności;

4) należności stanowiących równowartość kwot podwyższających należności, w stosunku do których uprzednio dokonano odpisu aktualizującego – w wysokości tych kwot, do czasu ich otrzymania lub odpisania;

5) należności przeterminowanych lub nieprzeterminowanych o znacznym stopniu prawdopodobieństwa ich nieściągalności, w przypadkach uzasadnionych rodzajem prowadzonej działalności lub strukturą odbiorców – w wysokości wiarygodnie oszacowanej kwoty odpisu, w tym także ogólnego, na nieściągalne należności.

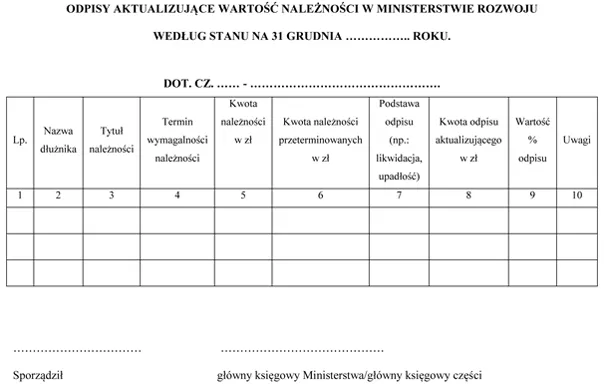

32. Odpisu aktualizującego dla należności określonych w ust. 31 pkt 1–4 dokonuje się indywidualnie dla poszczególnych należności w oparciu o przeprowadzoną analizę sytuacji poszczególnych dłużników na podstawie posiadanej dokumentacji z prowadzonej egzekucji zaległości lub innych dokumentów uzasadniających dokonanie odpisu z zastrzeżeniem ust. 34.

33. Wzór dokumentu stanowiącego podstawę ustalenia indywidualnego odpisu aktualizującego wartość należności stanowi załącznik nr 4 do załącznika nr 1 do zarządzenia.

34. W przypadku braku informacji o sytuacji finansowej i majątkowej dłużnika wysokość odpisu aktualizującego ustala się poprzez zakwalifikowanie należności wymagalnej do przedziału czasowego zalegania z płatnością liczonego od dnia powstania wymagalności. Przedziałom czasowym przypisane są stawki procentowe odpisów aktualizujących wycenę należności według podanych niżej wartości procentowych:

1) do 1 roku – bez odpisu aktualizującego;

2) powyżej 1 roku do 3 lat – odpis aktualizujący w wysokości 50%;

3) powyżej 3 lat – odpis aktualizujący w wysokości 100% należności.

35. Nie podlegają odpisom aktualizującym należności wobec rachunków programowych EWT, EISP i EIS o ile dokumenty programowe lub instytucje zarządzające programami nie zdecydują inaczej.

36. Wycenę należności w zakresie odpisów aktualizujących przeprowadza się raz w roku na dzień bilansowy.

37. Wycenę bilansową należności należy zakończyć do końca miesiąca poprzedzającego termin sporządzenia sprawozdań finansowych jednostki.

38. Odpisy aktualizujące wartość należności powinny uwzględniać również przesłanki, które wystąpiły po dniu bilansowym, ale zostały ujawnione do dnia sporządzenia odpisu, np. zgon kontrahenta, postanowienie o upadłości.

39. Podstawą do ujęcia w księgach rachunkowych odpisów aktualizujących jest wewnętrzny dokument księgowy, wystawiony w oparciu o wyliczone wartości określone w załączniku nr 4 do załącznika nr 1 do zarządzenia.

40. Odpisy aktualizujące wartość należności zalicza się odpowiednio do pozostałych kosztów operacyjnych lub do kosztów finansowych – w zależności od rodzaju należności, której dotyczy odpis aktualizujący.

41. Nie podlegają odpisowi aktualizującemu należności zabezpieczone wekslem, gwarancją bankową, hipoteką lub zastawem – do wysokości ustanowionego zabezpieczenia.

42. Należności umorzone, przedawnione lub nieściągalne zmniejszają dokonane uprzednio odpisy aktualizujące ich wartość.

43. Dokonanie odpisów aktualizujących wartość należności nie zwalnia od działań zmierzających do wyegzekwowania tych należności.

44. Należności spłacone po dacie bilansu, a przed terminem ustalenia odpisów aktualizujących, nie podlegają aktualizacji wyceny.

45. Rezerwy tworzy się na pewne lub o dużym stopniu prawdopodobieństwa przyszłe zobowiązania, których kwotę można w sposób wiarygodny oszacować, w szczególności na straty z transakcji gospodarczych w toku, w tym z tytułu skutków toczącego się postępowania sądowego;

46. Rezerwy tworzy się w uzasadnionej, wiarygodnie oszacowanej wartości.

47. Rezerwy, o których mowa w ust. 45, zalicza się odpowiednio do pozostałych kosztów operacyjnych lub kosztów finansowych, zależnie od okoliczności, z którymi przyszłe zobowiązania się wiążą.

48. Powstanie zobowiązania, na które uprzednio utworzono rezerwę, zmniejsza rezerwę.

49. Niewykorzystane rezerwy, wobec zmniejszenia lub ustania ryzyka uzasadniającego ich utworzenie, zwiększają na dzień, na który okazały się zbędne, pozostałe przychody operacyjne, przychody finansowe.

50. Nie tworzy się rezerw na zobowiązania finansowe z rachunków programowych EWT, EISP i EIS.

51. Realizacja dyspozycji pieniężnych w Ministerstwie następuje przy zastosowaniu obrotu bezgotówkowego. Obrót gotówkowy jest ograniczony do niezbędnego minimum, wyłącznie do wydatków bieżących. Zasady obrotu gotówkowego reguluje zarządzenie Dyrektora Generalnego Ministerstwa w sprawie instrukcji kasowej.

52. Obsługa operacji finansowych w ramach budżetu państwa oraz z rachunków programowych realizowana jest przez Narodowy Bank Polski (NBP) przy wykorzystaniu systemu bankowości elektronicznej NBE.

53. Obsługa operacji finansowych w ramach budżetu środków europejskich realizowana jest przez Bank Gospodarstwa Krajowego (BGK) przy wykorzystaniu portalu komunikacyjnego BGK-ZLECENIA oraz systemu bankowości elektronicznej BGK@24 Biznes.

54. W przypadku braku możliwości zastosowania realizacji przelewów bankowych w formie elektronicznej stosuje się formę papierową poleceń przelewów bankowych. W przypadku programów transgranicznych realizowanych z rachunków programowych polecenia przelewów bankowych realizowanych z opcją kosztów OUR na rzecz beneficjenta posiadającego rachunek w banku na terenie państwa niebędącego członkiem Unii Europejskiej albo Europejskiego Porozumienia o Wolnym Handlu (EFTA) mogą być przekazywane w formie elektronicznej w formacie Portable Document Format przy wykorzystaniu poczty elektronicznej (protokół SMTP).

55. Realizacja obrotu wekslami następuje na podstawie zarządzenia Dyrektora Generalnego Ministerstwa w sprawie zasad obrotu wekslami w Ministerstwie. Weksle ujmowane są w ewidencji pozabilansowej.

56. Klasyfikowanie dochodów, wydatków i kosztów odbywa się zgodnie z rozporządzeniem Ministra Finansów w sprawie szczegółowej klasyfikacji dochodów, wydatków, przychodów i rozchodów oraz środków pochodzących ze źródeł zagranicznych.

57. Do spraw dotyczących niepodatkowych należności budżetowych o charakterze publicznoprawnym stosuje się przepisy określone w dziale III ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz. U. z 2017 r. poz. 201, z późn. zm.).

58. Pod datą zamknięcia ksiąg rachunkowych dokonuje się zapisu ksiąg rachunkowych na informatyczny nośnik danych, zapewniający trwałość zapisu informacji, przez czas nie krótszy od czasu wymaganego dla przechowywania ksiąg rachunkowych.

59. Inwentaryzację z kontrahentami zagranicznymi przeprowadza się drogą weryfikacji sald.

III. Organizacja prowadzenia ewidencji księgowej w BDG – dysponent trzeciego stopnia

§ 3. 1. BDG jako dysponent trzeciego stopnia prowadzi ewidencję księgową w ramach części budżetowych 20 i 34 w szczególności w zakresie:

1) finansowania, współfinansowania z budżetu państwa wydatków w ramach programów realizowanych z udziałem środków pochodzących z funduszy strukturalnych, Funduszu Spójności, EISP, EIS oraz środków pochodzących z pomocy bezzwrotnej udzielanej przez państwa członkowskie EFTA, a także innych środków pochodzących ze źródeł zagranicznych niepodlegających zwrotowi oraz przeniesionych na ten cel z rezerw celowych w danym roku;

2) płatności z budżetu środków europejskich oraz wydatków na współfinansowanie z budżetu państwa w zakresie realizacji projektów innych niż pomoc techniczna, których beneficjentem jest Ministerstwo w ramach programów realizowanych z udziałem środków pochodzących z funduszy strukturalnych ze środków ujętych w budżecie państwa oraz w budżecie środków europejskich, a także przeniesionych na ten cel z rezerw celowych w danym roku;

3) kosztów funkcjonowania Ministerstwa;

4) wykonania dochodów budżetowych dysponenta trzeciego stopnia;

5) obsługi finansowo-księgowej wydatków na wynagrodzenia dla placówek zagranicznych.

2. Zadania określone w ust. 1 realizują wydziały zgodnie z regulaminem wewnętrznym BDG.

3. W ewidencji księgowej pod datą wpływu, o której mowa w § 2 ust. 19 ujmowane są prawidłowo wystawione i zatwierdzone pod względem merytorycznym, tj. m.in.:

1) polecenia wyjazdu służbowego, na podstawie których wypłacane są zaliczki na podróż służbową;

2) rozliczenia podróży służbowych;

3) refundacje poniesionych kosztów dla pracowników Ministerstwa;

4) dokumenty będące podstawą ewidencji zaangażowania, nieprawidłowości i zmian kwalifikowalności;

5) dokumenty będące podstawą rozliczenia dotacji.

4. Dowody księgowe skutkujące powstaniem przychodu Ministerstwa księgowane są pod datą wpływu do dysponenta trzeciego stopnia.

5. W dowodach źródłowych za datę operacji gospodarczej przyjmuje się w szczególności:

1) podróże służbowe – ostatni dzień podróży służbowej;

2) refundacje – data zatwierdzenia opisu merytorycznego;

3) zwrot kosztów osobom niebędącym pracownikami Ministerstwa – data zakończenia podróży;

4) rozliczenia dotacji – data sporządzenia wniosku o płatność/data wystawienia pisma akceptującego rozliczenie dotacji;

5) noty księgowe wewnętrzne – data wystawienia noty, z wyłączeniem noty księgowej wewnętrznej dotyczącej kar umownych, ujmowanej pod tą samą datą jak wystawiona za zrealizowane usługi faktura;

6) faktury VAT z tytułu najmu lub użyczenia – ostatni dzień roboczy miesiąca;

7) polecenia księgowania (PK) – listy płac – data księgowania;

8) listy płac z tytułu umów o pracę, wyrównania lub ich korekty – ostatni dzień roboczy miesiąca, którego dotyczą;

9) listy płac dodatkowe (m.in. ekwiwalenty, nagrody, wypłaty z oszczędności, świadczenia z zakładowego funduszu świadczeń socjalnych, zwroty składek ZUS – data sporządzenia listy;

10) listy płac z tytułu umów cywilnoprawnych – ostatni dzień umowy lub data wypłaty transz określonych w umowie, zaś w przypadku braku możliwości zastosowania tych dat – data dokonania odbioru prac będących przedmiotem umowy;

11) przeksięgowanie potrąceń z listy płac – data listy, której dotyczą potrącenia;

12) deklaracja Państwowego Funduszu Rehabilitacji Osób Niepełnosprawnych – ostatni dzień roboczy miesiąca, którego deklaracja dotyczy;

13) przeksięgowanie wydatków na podstawie decyzji/pisma – data wpływu do dysponenta trzeciego stopnia decyzji lub pisma.

6. Dowody księgowe wyrażone w walutach obcych ujmowane są w księgach rachunkowych pod datą wpływu do dysponenta trzeciego stopnia w przeliczeniu na PLN według średniego kursu NBP obowiązującego w dniu operacji gospodarczej.

7. W przypadku zaangażowania środków o znaczącej wartości, w szczególności dotyczących sprzątania oraz ochrony mienia, związanych z trwałym zarządem budynkiem, dokumenty stanowiące podstawę powstania zobowiązania ewidencjonowane są w wysokości przypadającej na Ministerstwo.

8. Miesięczna informacja określająca kwoty zaangażowania wynikające z podpisanych umów o pracę oraz planowanych wypłat z tytułu nagród jubileuszowych i odpraw powinna być przekazana przez odpowiednie komórki organizacyjne Ministerstwa do dysponenta trzeciego stopnia oraz do wiadomości dysponenta części budżetowej nie później niż 3 dni robocze przed końcem miesiąca.

9. Obrót gotówkowy ujmowany jest w raporcie kasowym pod datą rzeczywistego przychodu lub rozchodu gotówki z kasy. Wszystkie obroty gotówkowe muszą być udokumentowane źródłowymi dowodami kasowymi. W przypadku stwierdzenia niedoboru lub nadwyżek gotówki należy ująć je w raporcie kasowym pod datą stwierdzenia różnic.

10. Wypłaty zaliczek w walucie obcej na koszty podróży zagranicznej dokonywane w kasie Ministerstwa przeliczane są według tabeli kursów kupna i sprzedaży walut obowiązującej w NBP z dnia wypłaty. Zaliczka może być wypłacona w walucie polskiej, w wysokości stanowiącej równowartość przysługującej pracownikowi zaliczki w walucie obcej, według średniego kursu złotego w stosunku do walut obcych określonego przez NBP z dnia wypłaty zaliczki. Wypłata należnej kwoty z przekazanego do BDG rozliczenia podróży służbowej może być wypłacona w walucie polskiej, w wysokości stanowiącej równowartość przysługującej pracownikowi kwoty w walucie obcej, według średniego kursu złotego w stosunku do walut obcych określonego przez NBP z ostatniego dnia operacji gospodarczej.

11. Wpłaty walutowe z tytułu rozliczeń kosztów podróży służbowych dokonywane w kasie Ministerstwa przeliczane są według tabeli kursów kupna i sprzedaży walut obowiązującej w NBP z dnia wpłaty. Wpłaty waluty na konto Ministerstwa z tytułu rozliczeń kosztów podróży służbowych, przeliczane są według średniego kursu złotego w stosunku do walut obcych określonego przez NBP z dnia wpłaty.

12. Rozliczenie kosztów podróży zagranicznej jest dokonywane w walucie otrzymanej zaliczki, w walucie wymienialnej albo w walucie polskiej, według średniego kursu z dnia jej wypłacenia.

13. Środki trwałe, z wyjątkiem aktywów zaliczonych do inwestycji, to rzeczowe aktywa trwałe o przewidywanym okresie ekonomicznej użyteczności dłuższym niż rok, kompletne i zdatne do użytku, mogące samodzielnie funkcjonować, przeznaczone na potrzeby jednostki, których wartość początkowa jest wyższa od kwoty określonej w art. 16f ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz. U. z 2016 r. poz. 1888, z późn. zm.), tj. powyżej 3.500 zł. Środki trwałe obejmują w szczególności:

1) grunty (grupa 0) w tym również prawo wieczystego użytkowania gruntów;

2) budynki, lokale i obiekty inżynierii lądowej i wodnej (grupy 1 – 2);

3) urządzenia techniczne i maszyny (grupy 3 – 6);

4) środki transportu (grupa 7);

5) inne środki trwałe (grupa 8).

14. Składniki majątkowe spełniające wszystkie kryteria zaliczania do środków trwałych przyjmowane są do ewidencji, dokonując ich podziału na grupy, podgrupy i rodzaje zgodnie z rozporządzeniem Rady Ministrów w sprawie Klasyfikacji Środków Trwałych (KŚT). Księga inwentarzowa prowadzona jest w Biurze Administracyjnym.

15. Wartość początkową środka trwałego stanowi cena nabycia. Obejmuje ona cenę należną sprzedającemu powiększoną o koszty bezpośrednio związane z zakupem i przystosowaniem do stanu zdatnego do używania, w szczególności: koszty transportu, załadunku, wyładunku, ubezpieczenia w drodze, montażu, składowania, a obniżoną o upusty i inne udzielone przez sprzedającego bonifikaty. Wartość początkową dla nieodpłatnie otrzymanego środka trwałego od jednostki sektora finansów publicznych stanowi wartość wyszczególniona w dokumencie przekazania, tj. cena nabycia i dotychczasowe umorzenie. W pozostałych przypadkach, innych niż wyżej wymienione wartość początkową środka trwałego stanowi cena sprzedaży, bądź wartość godziwa, o ile w indywidualnych sytuacjach dysponent nie określi inaczej. Przez wartość godziwą należy rozumieć kwotę, za jaką dany składnik aktywów mógłby zostać wymieniony, a tym samym zobowiązanie uregulowane na zasadach transakcji rynkowej.

16. Środki trwałe ewidencjonowane na koncie 011 są finansowane ze środków pieniężnych przewidzianych w planie finansowym na wydatki i zakupy inwestycyjne, tzn. w § 605 i § 606 planu finansowego.

17. Ewidencja na koncie 011 prowadzona jest na podstawie następujących dokumentów:

1) OT – przyjęcie środka trwałego;

2) LT – likwidacja środka trwałego;

3) PTS (+;-)- nieodpłatne przyjęcie, przekazanie środka trwałego.

18. Jeżeli środki trwałe uległy ulepszeniu (przebudowie, rozbudowie, rekonstrukcji, adaptacji lub modernizacji) to wartość początkowa tych środków powiększana jest o sumę wydatków na ich ulepszenie, w tym także o wydatki na nabycie części składowych i peryferyjnych, których jednostkowa cena przekracza kwotę określoną w odrębnych przepisach.

19. Wydatkami na ulepszenie środków trwałych są wydatki powodujące zwiększenie wartości użytkowej tych środków z dnia ich przekazania do użytkowania.

20. Pozostałe środki trwałe finansowane są ze środków na wydatki bieżące (z wyjątkiem pierwszego wyposażenia, środki nowego budowanego obiektu, które finansowane są tak jak koszty budowy, tj. ze środków na inwestycje).

21. Ewidencja na koncie 013 prowadzona jest na podstawie następujących dokumentów:

1) dowody OT/P – przyjęcie środka trwałego;

2) dowody PN (+;-) – przyjęcie, przekazanie środka trwałego;

3) dowody LN – likwidacja środka trwałego.

22. Zbiory biblioteczne to dokumenty zawierające utrwalony wyraz myśli ludzkiej, przeznaczone do rozpowszechnienia, niezależnie od nośnika fizycznego i sposobu zapisu treści, a zwłaszcza: dokumenty graficzne (piśmiennicze, kartograficzne, ikonograficzne i muzyczne), dźwiękowe, wizualne, audiowizualne i elektroniczne. Do zbiorów bibliotecznych nie zalicza się materiałów służących pracownikom jednostek, takich jak: katalogi, instrukcje, normy, wydawnictwa urzędowe itp. Zakupione zbiory wyceniane są w cenie zakupu. Zbiory ujawnione, darowane wycenia się według wartości szacunkowej ustalonej komisyjnie i zatwierdzonej przez kierownika biblioteki. Rozchody wycenia się w wartości ewidencyjnej. Zbiory biblioteczne bez względu na wartość umarzane są w 100% w miesiącu przyjęcia do używania.

23. Za wartości niematerialne i prawne uznaje się nabyte przez jednostkę, zaliczane do aktywów trwałych, prawa majątkowe nadające się do gospodarczego wykorzystania, o przewidywanym okresie ekonomicznej użyteczności dłuższym niż rok, przeznaczone do używania na potrzeby jednostki, a w szczególności: autorskie prawa majątkowe, prawa pokrewne, licencje, koncesje.

24. Do wartości niematerialnych i prawnych nie zalicza się programów komputerowych (o okresie użytkowania dłuższym niż rok), których nabyciu nie towarzyszyło przeniesienie autorskich praw majątkowych do takich programów lub udzielenie licencji na korzystanie z tych programów. Nie zalicza się do wartości niematerialnych i prawnych programów komputerowych (systemów operacyjnych) zakupionych wraz z komputerem, bez którego komputer nie byłby urządzeniem kompletnym i zdatnym do użytkowania – nie spełniałby zatem definicji środka trwałego. Programy te zwiększają wartość początkową komputera i są ewidencjonowane razem z komputerem na koncie 011 – środki trwale lub 013 jako pozostałe środki trwałe.

25. Wartości niematerialne i prawne finansowane są ze środków pieniężnych przewidzianych na finansowanie inwestycji, gdy ich wartość przekracza 3.500 zł brutto i okres użytkowania jest dłuższy niż rok. W takim przypadku wartości niematerialne i prawne ujmuje na koncie 020, według rzeczywistych cen zakupu brutto.

26. Ewidencja na koncie 020 prowadzona jest na podstawie następujących dokumentów:

1) OTO – przyjęcie wartości niematerialnych i prawnych o wartości powyżej 3.500 zł;

2) LTO – likwidacja wartości niematerialnych i prawnych o wartości powyżej 3.500 zł;

3) PTO (+;-) – nieodpłatne przyjęcie, przekazanie wartości niematerialnych i prawnych o wartości powyżej 3.500 zł.

27. Wartości niematerialne i prawne, gdy wartość ich nie przekracza 3.500 zł, finansowane są ze środków na wydatki bieżące i ewidencjonowane na koncie 021, według rzeczywistych cen zakupu brutto.

28. Ewidencja na koncie 021 prowadzona jest na podstawie następujących dokumentów:

1) OTW – przyjęcie wartości niematerialnych i prawnych o wartości równej lub niższej 3.500 zł;

2) LNW – likwidacja wartości niematerialnych i prawnych o wartości równej lub niższej 3.500 zł;

3) PNW (+;-) – nieodpłatne przyjęcie, przekazanie wartości niematerialnych i prawnych o wartości równej lub niższej 3.500 zł.

29. Przyjmuje się następujące metody prowadzenia ewidencji analitycznej rzeczowych składników aktywów trwałych:

1) ewidencją ilościowo-wartościową objęte są środki trwałe oraz wartości niematerialne i prawne, których wartość początkowa jest wyższa od kwoty określonej w art. 16f ustawy o podatku dochodowym od osób prawnych tj. powyżej 3.500 zł – ewidencjonuje się je odpowiednio na kontach syntetycznych środków trwałych oraz wartości niematerialnych i prawnych;

2) ewidencją ilościowo-wartościową objęte są również pozostałe środki trwałe oraz wartości niematerialne i prawne, których wartość początkowa nie przekracza kwoty określonej w art. 16f ustawy o podatku dochodowym od osób prawnych tj. równa lub niższa niż 3.500 zł. Środki te są ewidencjonowane na kontach syntetycznych pozostałych środków trwałych oraz wartości niematerialnych i prawnych.

Ponadto prowadzona jest ewidencja w postaci kartoteki osobistego wyposażenia pracownika. Powyższe zasady ewidencji umożliwiają sprawowanie bieżącej kontroli w zakresie gospodarowania rzeczowymi składnikami majątku, są w zupełności wystarczające dla celów zabezpieczenia majątku jednostki.

30. Przyjmuje się następujące zasady umorzenia środków trwałych oraz wartości niematerialnych i prawnych:

1) odpisom umorzeniowym podlegają środki trwałe oraz wartości niematerialne i prawne przy zastosowaniu stawek amortyzacyjnych określonych w ustawie o podatku dochodowym od osób prawnych. Powyższe umorzenia księgowane są przez dysponenta trzeciego stopnia na koncie umorzenia środków trwałych oraz wartości niematerialnych i prawnych;

2) ostatniego dnia roboczego dokonuje się jednorazowo odpisów umorzeniowych za dany rok obrotowy;

3) umorzenie środków trwałych i wartości materialnych i prawnych nalicza się od pierwszego dnia miesiąca następującego po miesiącu, w którym te środki przyjęto do używania, do końca tego miesiąca, w którym następuje zrównanie wysokości umorzenia z ich wartością początkową lub w którym te środki postawiono w stan likwidacji, sprzedano, przekazano nieodpłatnie lub stwierdzono ich niedobór;

4) w przypadku, gdy nieumorzony środek trwały uległ w trakcie roku obrotowego likwidacji, sprzedaży, przekazaniu, itp. odpisów umorzeniowych dokonuje się w miesiącu, w którym był użytkowany. Podobna zasada obowiązuje w przypadku przyjętego do użytkowania środka trwałego i wartości niematerialnych i prawnych w trakcie roku obrotowego;

5) jednorazowemu umorzeniu w dniu przyjęcia do użytkowania podlegają pozostałe środki trwałe oraz wartości niematerialne i prawne o wartości równej lub niższej niż 3.500 zł oraz meble i dywany, książki i zbiory biblioteczne, środki dydaktyczne, odzież i umundurowanie – niezależnie od ich wartości. Umorzenia te są księgowane przez dysponenta trzeciego stopnia na koncie umorzenia pozostałych środków trwałych oraz wartości niematerialnych i prawnych.

31. Zapasy obejmują materiały i towary, które wyceniane są według rzeczywistych cen zakupu brutto i ujmowane w ewidencji w okresie, w którym je poniesiono.

32. Wypłaty walutowe, wypłaty z tytułu zaliczki na podatek dochodowy od osób fizycznych oraz pochodnych od umów/projektów, w części finansowanej w ramach budżetu środków europejskich dokonywane są przez dysponenta trzeciego stopnia z wykorzystaniem bankowości elektronicznej (system BGK@24 BIZNES, BGK - ZLECENIA), a w części finansowanej z budżetu państwa dokonywane są przez dysponenta trzeciego stopnia z wykorzystaniem bankowości elektronicznej (system NBE).

33. Wypłaty ze środków zakładowego funduszu świadczeń socjalnych z tytułu finansowania i dofinansowania działalności socjalnej określonej w Regulaminie ZFŚS oraz wypłaty z rachunku sum depozytowych dokonywane są przez dysponenta trzeciego stopnia z wykorzystaniem bankowości elektronicznej (system BGK@24 Biznes) oraz z wykorzystaniem systemu bankowości elektronicznej NBE a także gotówkowo przez kasjera.

34. Dla potrzeb rozliczeń z Zakładem Ubezpieczeń Społecznych stosowany jest program „Płatnik”.

35. Dla potrzeb rozliczeń z Urzędem Skarbowym stosowany jest system informatyczny firmy QNT – moduł QDeklaracje oraz moduł F_K.

36. Dla potrzeb przygotowywania elektronicznych dokumentów PFRON wykorzystywana jest aplikacja e-PFRON OFFLINE.

37. W systemie informatycznym Quorum firmy QNT Systemy Informatyczne Sp. z o.o. w module F_K prowadzona jest ewidencja księgowa Pracowniczej Kasy Zapomogowo-Pożyczkowej. Ewidencja odbywa się w oparciu o zakładowy plan kont określony przez Zarząd Pracowniczej Kasy Zapomogowo-Pożyczkowej. Nadzór i odpowiedzialność za prowadzoną ewidencję księgową sprawuje Zarząd Pracowniczej Kasy Zapomogowo-Pożyczkowej.

IV. Organizacja prowadzenia ewidencji księgowej w DBR i DBG – dysponentów części budżetowych

§ 4. 1. Dysponenci części budżetowych prowadzą ewidencję księgową w szczególności w zakresie:

1) realizacji zadań dysponentów części budżetowych, w tym: ewidencji planu finansowego, obsługi płatności z rachunku dysponentów części i przekazywania środków do dysponentów trzeciego stopnia oraz do placówek zagranicznych;

2) finansowania, współfinansowania z budżetu państwa wydatków w ramach programów realizowanych z udziałem środków pochodzących z funduszy strukturalnych, przeniesionych na ten cel z rezerw celowych w danym roku oraz środków pochodzących z pomocy bezzwrotnej udzielanej przez państwa członkowskie EFTA, a także innych środków pochodzących ze źródeł zagranicznych niepodlegających zwrotowi;

3) wykonania wydatków i dochodów budżetowych dysponentów części;

4) płatności z budżetu środków europejskich w zakresie programów realizowanych z udziałem środków pochodzących z funduszy strukturalnych oraz środków pochodzących z pomocy bezzwrotnej udzielanej przez państwa członkowskie Europejskiego Porozumienia o Wolnym Handlu (EFTA), ze środków ujętych w budżecie środków europejskich oraz przeniesionych na ten cel z rezerw celowych w danym roku;

5) obsługi finansowej środków pochodzących z funduszy strukturalnych, wspólnych budżetów pomocy technicznej oraz innych środków otrzymanych na realizację programów Europejskiej Współpracy Terytorialnej (EWT), Europejskiego Instrumentu Sąsiedztwa i Partnerstwa 2007-2013 (EISP) oraz Europejskiego Instrumentu Sąsiedztwa 2014-2020 (EIS);

6) wydatków poświadczonych do Komisji Europejskiej (KE), w tym: zadeklarowanych, wnioskowanych i refundacji z KE w ramach krajowych i regionalnych programów operacyjnych dla NSRO 2007-2013 oraz krajowych programów operacyjnych perspektywy finansowej 2014-2020 z uwzględnieniem wkładu publicznego, programów EWT, Europejskiego Funduszu Dostosowania do Globalizacji oraz Norweskiego Mechanizmu Finansowego i Mechanizmu Finansowego EOG;

2. Zadania określone w ust. 1 realizują wydziały zgodnie z regulaminami wewnętrznymi DBR i DBG.

3. Wypłaty dokonywane za pośrednictwem Narodowego Banku Polskiego (NBP) z rachunków bieżących, rachunków programowych i rachunków walutowych prowadzonych dla obsługi wspólnych budżetów programów EWT, rachunków EISP oraz rachunków EIS zarządzanych przez Ministerstwo realizowane są z wykorzystaniem bankowości elektronicznej (system NBE).

4. Płatności w ramach budżetu środków europejskich realizowane są przez Bank Gospodarstwa Krajowego (BGK) z rachunku Ministra Finansów na podstawie zleceń płatności wystawianych przez instytucję, która zawarła umowę dofinansowania z beneficjentem lub wydała decyzję o przyznaniu beneficjentowi dofinansowania lub inną instytucję upoważnioną przez Ministra, z wykorzystaniem portalu komunikacyjnego BGK-ZLECENIA.

5. Wypłaty środków w ramach współfinansowania krajowego w zakresie części 34 dotyczącego Szwajcarsko Polskiego Programu Współpracy (SPPW), Mechanizmów Finansowych 2009-2014, Programu Operacyjnego Innowacyjna Gospodarka (POIG), dokonywane są z rachunku pomocniczego BGK na podstawie zleceń wystawianych przez instytucję, która zawarła umowę z beneficjentem lub wydała decyzję o przyznaniu beneficjentowi dofinansowania lub inną instytucję upoważnioną przez Ministra z wykorzystaniem portalu komunikacyjnego BGK – ZLECENIA.

6. Wypłaty walutowe w ramach dysponenta części budżetowej dotyczące płatności w walutach wymienialnych w ramach programów finansowanych z udziałem środków europejskich oraz obsługi środków finansowych pochodzących z wkładów wniesionych w ramach krajowych i regionalnych programów operacyjnych do instrumentów inżynierii finansowej dokonywane są z wykorzystaniem bankowości elektronicznej (system BGK@24 BIZNES).

7. Ewidencja kwot zadeklarowanych do KE w ramach krajowych i regionalnych programów operacyjnych NSRO 2007–2013 dokonywana jest na kontach księgowych pozabilansowych. Ewidencja ta obejmuje również kwoty wnioskowane do KE, wpływy z KE oraz odsetki od środków zgromadzonych na rachunkach bankowych.

W przypadku ewidencji wydatków zadeklarowanych i kwot wnioskowanych za datę księgowania w systemie księgowym przyjmuje się dzień zatwierdzenia wniosku przez Instytucję Certyfikującą (IC) do KE, natomiast za datę operacji w systemie księgowym przyjmuje się datę wpływu wniosku od Instytucji Zarządzającej (IZ) do IC. W przypadku ewidencji refundacji wydatków z KE za datę księgowania i datę operacji gospodarczej przyjmuje się datę operacji na rachunkach bankowych Ministra Finansów.

8. Ewidencja kwot zadeklarowanych KE (kwalifikowalnych) w ramach krajowych programów operacyjnych perspektywy finansowej 2014 – 2020, dla których rolę IC pełni minister właściwy do spraw rozwoju regionalnego prowadzona jest na kontach księgowych pozabilansowych w zakresie wydatków zadeklarowanych do KE oraz odpowiadającego im wkładu publicznego wypłaconego na rzecz beneficjentów.

Ewidencja ta obejmuje w szczególności:

– kwoty wnioskowane do KE,

– płatności okresowe (refundacje) otrzymane z KE,

– zaliczki początkowe i roczne otrzymane z KE,

– odsetki narosłe na rachunkach poszczególnych programów operacyjnych,

– różnice wynikające z Rocznego Zestawienia Wydatków (RZW) i

– potwierdzenia salda rocznego przez KE.

W przypadku ewidencji wydatków zadeklarowanych oraz odpowiadającego im wkładu publicznego, a także kwot wnioskowanych za datę księgowania i datę operacji gospodarczej w systemie księgowym przyjmuje się dzień przekazania (składania) wniosku przez IC do KEW przypadku ewidencji refundacji wydatków z KE za datę księgowania i datę operacji gospodarczej przyjmuje się datę operacji na rachunkach bankowych Ministra Finansów.

W przypadku ewidencji kwot wynikających z zatwierdzonego przez KE Rocznego Zestawienia Wydatków i potwierdzenia salda przez KE za datę księgowania i datę operacji gospodarczej przyjmuje się datę zatwierdzenia dokumentów przez KE.

9. Ewidencja wydatków kwalifikowalnych zadeklarowanych do KE oraz odpowiadającego im wkładu publicznego wypłaconego na rzecz beneficjentów, kwot wnioskowanych i refundacji wydatków z KE, o których mowa w ust. 7 i 8, jest prowadzona w walucie PLN i w walucie EUR przy zastosowaniu kursu wskazanego przez IC w szczegółowości do programu operacyjnego i osi priorytetowej, natomiast zaliczki oraz odsetki od środków zgromadzonych na rachunkach bankowych księgowane są w walucie PLN i w walucie EUR w szczegółowości do programu, pod datą operacji na rachunkach bankowych, z zastosowaniem średniego kursu ogłaszanego przez NBP z dnia operacji na rachunku bankowym.

10. Ewidencja księgowa w zakresie instrumentu „Łącząc Europę” dotycząca kwot zadeklarowanych INEA, w tym w części wkładu z CEF, wpływów z tytułu zaliczek i refundacji oraz odsetek jest prowadzona na kontach księgowych pozabilansowych w walucie PLN i EUR w szczegółowości do projektu przy zastosowaniu kursu wskazanego przez organ odpowiedzialny za wdrażanie instrumentu „Łącząc Europę” w sektorze transportu. Za datę księgowania i datę operacji gospodarczej przyjmuje się datę przesłania Wniosku o płatność do INEA, natomiast w przypadku ewidencji refundacji wydatków z INEA za datę księgowania i datę operacji gospodarczej przyjmuje się datę operacji na rachunku bankowym. Zaliczki oraz odsetki od środków zgromadzonych na rachunkach bankowych księgowane są w szczegółowości do programu i projektu.

11. Ewidencja kwot zadeklarowanych Komisji Europejskiej i wkładu Europejskiego Funduszu Dostosowania do Globalizacji w ramach wydatków zadeklarowanych przez IC do KE dokonywana jest na kontach księgowych pozabilansowych. Ewidencja w tym zakresie jest prowadzona przy zastosowaniu kursu wskazanego przez Instytucję Certyfikującą w szczegółowości do projektu. Za datę księgowania i datę operacji gospodarczej w systemie księgowym przyjmuje się datę przesłania Deklaracji wydatków przez IC do KE.

12. Ewidencja kwot zadeklarowanych Komisji Europejskiej w ramach programów operacyjnych realizowanych w zakresie EWT dokonywana jest na koncie księgowym pozabilansowym. Ewidencja kwot wnioskowanych do Komisji Europejskiej i innych rozliczeń z Komisją Europejską dokonywana jest na kontach księgowych bilansowych. Ewidencja prowadzona jest w szczegółowości do programu operacyjnego zgodnie z przekazanymi do DBR dowodami źródłowymi. Za datę księgowania przyjmuje się datę składania wniosku od Instytucji Certyfikującej do Komisji Europejskiej kwot zadeklarowanych do Komisji Europejskiej przez Instytucję Certyfikującą. Zapisy księgowe dotyczące operacji finansowych przeprowadzanych na rachunkach EWT prowadzone są w walucie PLN jak i w walucie EUR przy zastosowaniu średniego kursu ogłaszanego przez NBP. Ewidencja bilansowa rozliczeń z KE nie podlega inwentaryzacji drogą potwierdzeń sald. W tym przypadku inwentaryzacja przeprowadzana jest drogą weryfikacji sald.

13. Ewidencja księgowa rozliczeń z Komisją Europejską oraz ewidencja księgowa z innymi podmiotami przekazującymi środki na realizację programów w ramach EISP i EIS dokonywana jest na kontach księgowych bilansowych. Ewidencja prowadzona jest w szczegółowości do źródła finansowania i programu operacyjnego. Zapisy księgowe dotyczące operacji finansowych przeprowadzanych na rachunkach EISP i EIS prowadzone są w walucie PLN jak i w walucie EUR przy zastosowaniu średniego kursu ogłaszanego przez NBP. Ewidencja księgowa rozliczeń z KE oraz ewidencja księgowa z innymi podmiotami przekazującymi środki na realizację programów nie podlega inwentaryzacji drogą potwierdzeń sald. W tym przypadku inwentaryzacja przeprowadzana jest drogą weryfikacji sald.

14. Ewidencja kwot zadeklarowanych Komitetowi Mechanizmów Finansowych lub Norweskiemu Ministerstwu Spraw Zagranicznych w ramach Mechanizmu Finansowego EOG 2009–2014 i Norweskiego Mechanizmu Finansowego 2009-2014 dokonywana jest na kontach księgowych pozabilansowych. Ewidencja ta obejmuje także kwoty wnioskowane, wpływy oraz odsetki od środków zgromadzonych na rachunkach bankowych. Ewidencja wydatków zadeklarowanych, kwot wnioskowanych i wpływów prowadzona jest przy zastosowaniu kursu wynikającego z Finansowego raportu okresowego tj. miesięcznego kursu księgowego Komisji Europejskiej. Ewidencja wnioskowanych zaliczek prowadzona jest po kursie wskazanym przez IC, tj. średnim kursie z dnia operacji ustalonym dla danej waluty przez NBP. Ewidencja wpływów odbywa się po kursie średnim dnia operacji ustalonym dla danej waluty przez NBP. Zapisy księgowe prowadzone są oddzielnie dla wszystkich Programów realizowanych w ramach Mechanizmów Finansowych EOG 2009-2014 i Norweskiego Mechanizmu Finansowego 2009-2014. Za datę księgowania w systemie księgowym przyjmuje się dzień zatwierdzenia wniosku przez Instytucję Certyfikującą do Komisji Europejskiej. Za datę operacji gospodarczej w systemie księgowym przyjmuje się datę z Finansowego raportu okresowego, tj. datę zatwierdzenia raportu przez IC. Jeśli kwoty wynikające z Finansowego raportu okresowego lub innych dokumentów dotyczą roku poprzedniego ujmowane są do 15 kwietnia danego roku budżetowego pod datą ostatniego dnia poprzedniego roku budżetowego. Wpływy z tytułu refundacji, zaliczek oraz odsetki od środków zgromadzonych na rachunkach bankowych księgowane są pod datą operacji na rachunkach bankowych.

15. Podstawę ujęcia w księgach rachunkowych należności w ramach programów EWT, EISP i EIS dotyczących środków gromadzonych na rachunkach walutowych stanowią, w szczególności:

1) wezwania do wpłaty wkładu narodowego z tytułu uczestnictwa w Programie;

2) wnioski o płatność od Instytucji Certyfikującej do Komisji Europejskiej;

3) decyzje/wezwania kierowane do beneficjentów do zwrotu środków.

16. W przypadku informacji otrzymywanych z BGK, zgodnie z rozporządzeniem Ministra Finansów z dnia 21 grudnia 2012 r. w sprawie płatności w ramach programów finansowanych z udziałem środków europejskich oraz przekazywania informacji dotyczących tych płatności (Dz. U. 2016 poz. 75), a w szczególności informacji o dokonanych zwrotach, informacji o otrzymanych i zrealizowanych zleceniach płatności, anulowanych zleceniach płatności, korektach zwrotów oraz korektach informacji o zrealizowanych zleceniach płatności, podstawę zapisów w księgach rachunkowych stanowią dokumenty udostępnione przez BGK w formie elektronicznej.

17. Ewidencja należności, o których mowa w ust. 15 dokonywana jest w EUR i w PLN po kursie średnim NBP obowiązującym w dniu ich wystawienia, a w przypadku wniosku od Instytucji Certyfikującej do Komisji Europejskiej w dniu jego składania do Komisji Europejskiej. Za datę operacji w systemie księgowym przyjmuje się dzień wystawienia dokumentu, a w przypadku wniosku od Instytucji Certyfikującej do Komisji Europejskiej dzień jego składania przez Instytucję Certyfikującą do Komisji Europejskiej.

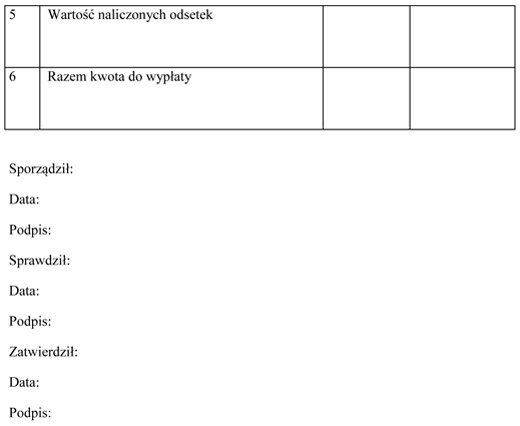

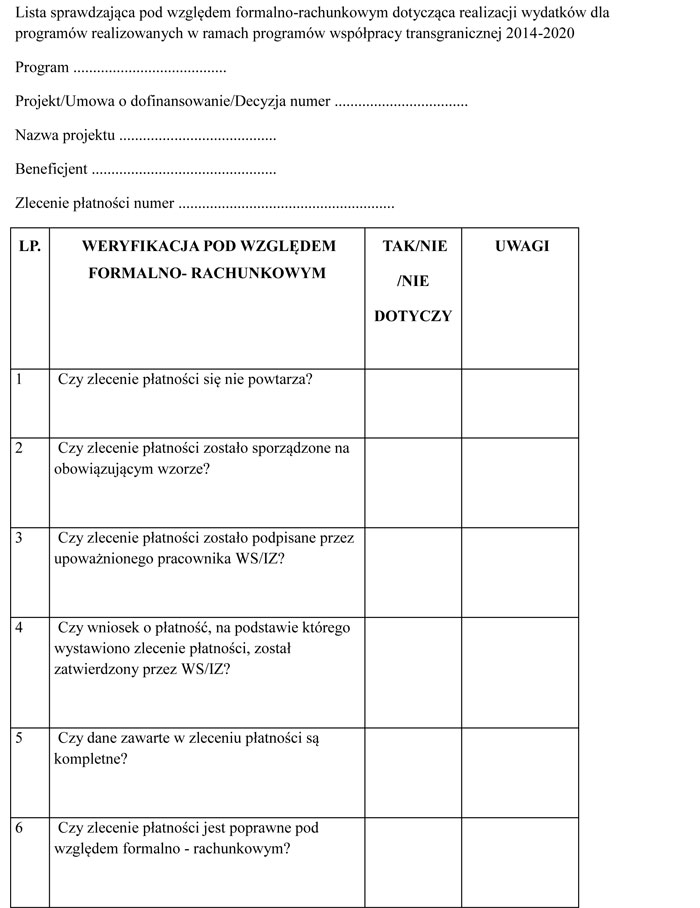

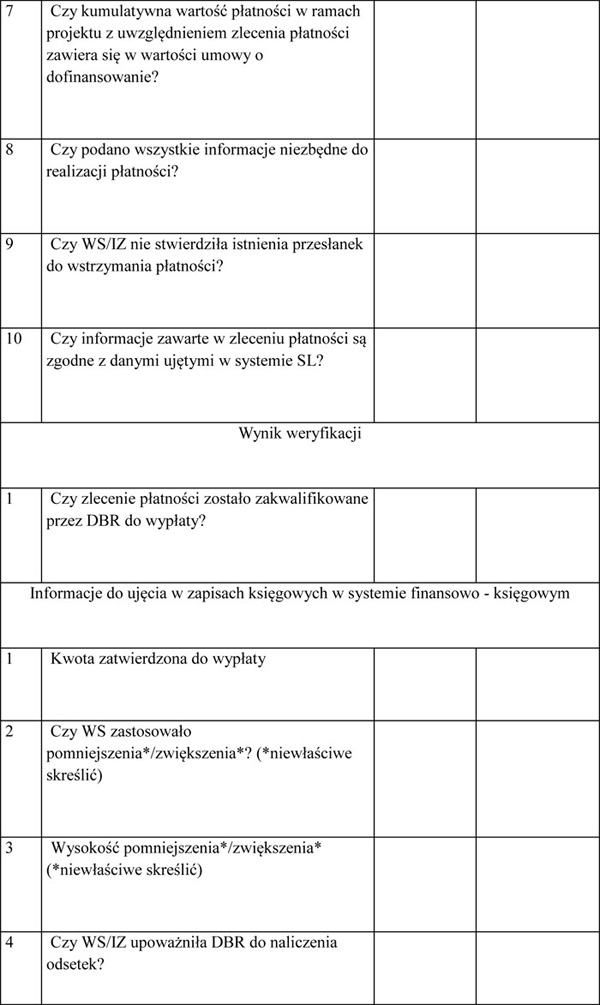

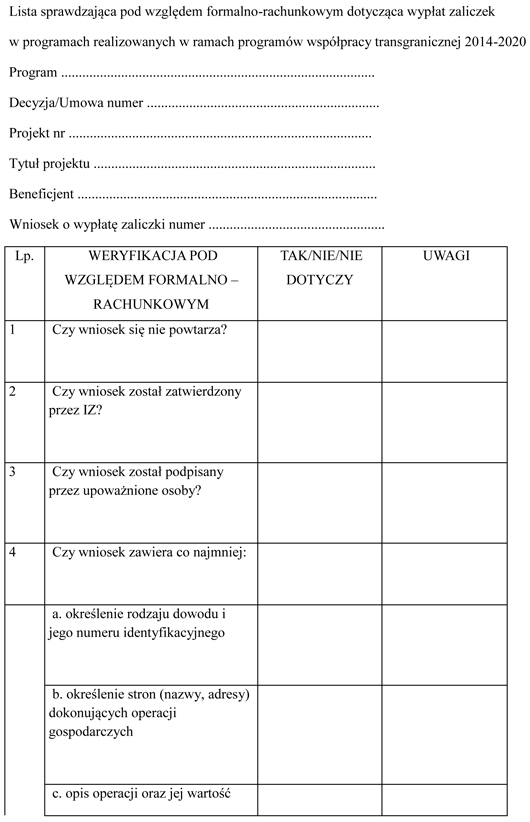

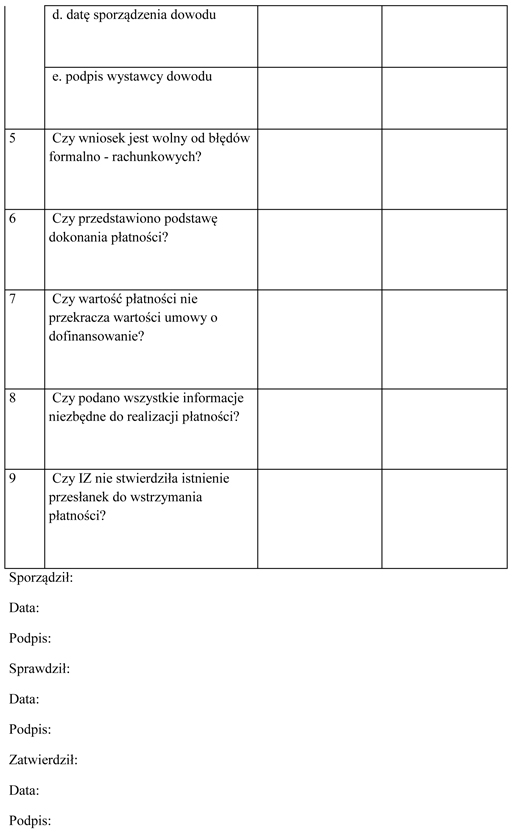

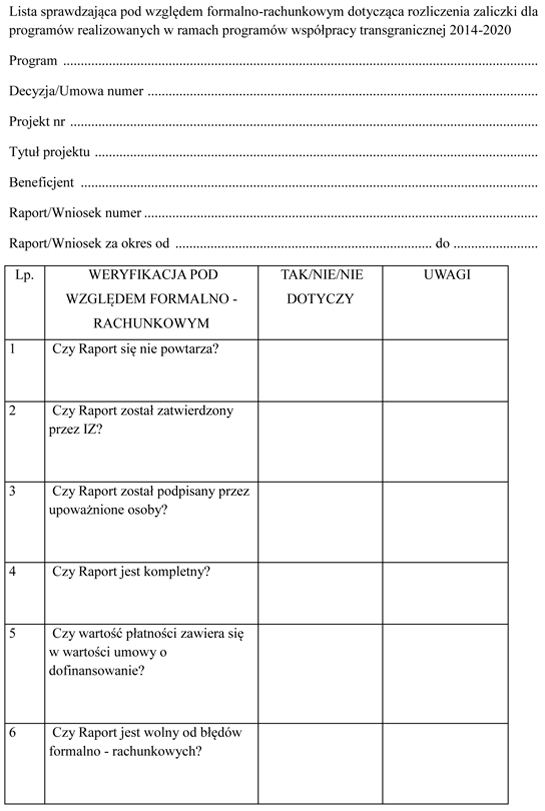

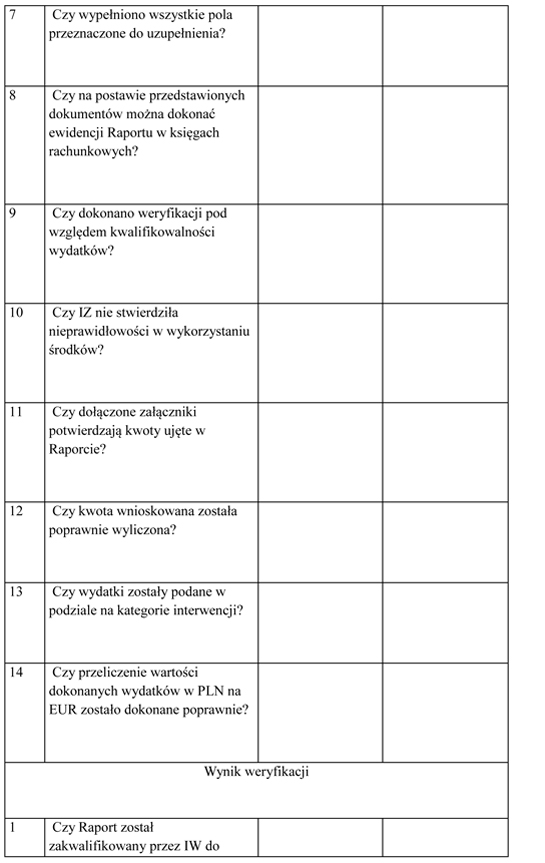

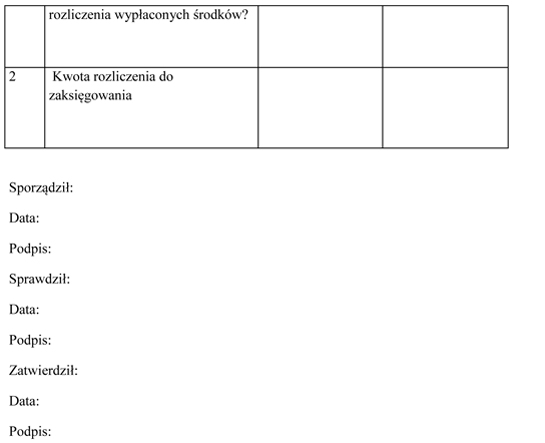

18. Pod datą wpływu w ewidencji księgowej ujmowane są prawidłowo wystawione i zatwierdzone pod względem merytorycznym w szczególności: raporty z postępów realizacji zadania, wnioski o płatność oraz zlecenia płatności w ramach EWT, EISP i EIS. W tym przypadku weryfikacja pod względem formalno-rachunkowym sporządzana jest w oparciu o listy sprawdzające stanowiące załączniki do załącznika nr 1 do zarządzenia.

19. Dowody księgowe wyrażone w walutach obcych ujmowane są w księgach rachunkowych pod datą wpływu do dysponenta części, w przeliczeniu na PLN według średniego kursu NBP obowiązującego w dniu dokonywania przeliczenia.

20. Wypłata, rozliczenie, zwrot środków na rachunki walutowe programów EWT, EISP i EIS oraz na rachunkach wspólnych budżetów pomocy technicznej EWT dokonywane jest przy zastosowaniu metody „pierwsze przyszło – pierwsze wyszło” (FIFO), zgodnie z którą środki z rachunków są wydatkowane, rozliczane, zwracane według kolejności od najwcześniej powstałego zobowiązania/należności do ostatniego.

V. Ewidencja płatności dokonywanych z budżetu środków europejskich

§ 5. 1. Ewidencja płatności dokonywanych z budżetu środków europejskich prowadzona jest zbiorczo do poziomu programu i instytucji w sposób umożliwiający określenie w szczególności:

1) programu;

2) instytucji zlecającej płatność/ dysponenta środków;

3) klasyfikacji budżetowej;

4) źródła finansowania;

5) zadania budżetowego;

6) zadania w układzie zadaniowym.

2. W przypadku, gdy stroną umowy jest Ministerstwo ewidencja płatności z budżetu środków europejskich prowadzona jest w sposób umożliwiający określenie w szczególności:

1) programu lub projektu;

2) klasyfikacji budżetowej;

3) źródła finansowania;

4) zadania budżetowego;

5) grupy kosztów (dotyczy dysponenta trzeciego stopnia);

6) zadania w układzie zadaniowym.

3. Ewidencja zaangażowania środków z budżetu środków europejskich dokonywana jest w szczególności na podstawie zbiorczych harmonogramów wydatków wynikających z podpisanych umów, decyzji lub zawartych z beneficjentami umów o dofinansowanie projektu finansowanego z udziałem środków z budżetu środków europejskich, o których mowa w art. 191 ustawy o finansach publicznych.

4. Ewidencja operacji dotyczących zleceń płatności z budżetu środków europejskich dokonywana jest w szczególności na podstawie:

1) udostępnionych przez BGK informacji dotyczących otrzymanych od instytucji zleceń płatności, pod datą ostatniego dnia składania zleceń do BGK wynikającą z terminarza płatności;

2) udostępnionych przez BGK informacji dotyczących zrealizowanych płatności, pod datą płatności wynikającą z terminarza płatności BGK, z zastrzeżeniem rozdziału II § 2 ust. 21;

3) otrzymanych od instytucji zbiorczych informacji o zleceniach płatności przekazanych do realizacji do BGK, każdorazowo po otrzymaniu informacji pod datą wpływu do DBR i DBG, z zastrzeżeniem rozdziału II § 2 ust. 21;

4) informacji udostępnionych przez BGK o dokonanych zwrotach pod datą wyjaśnienia zwrotu przez BGK, z zastrzeżeniem rozdziału II § 2 ust. 21. Do sprawozdania Rb-28 UE za grudzień oraz rocznego ujmuje się informacje o dokonanych zwrotach środków, które zostaną wyjaśnione przez BGK na 5 dni roboczych przed upływem terminów złożenia sprawozdań za grudzień oraz rocznego, określonych w załączniku do rozporządzenia Ministra Finansów z dnia 16 stycznia 2014 r. w sprawie sprawozdawczości budżetowej (Dz. U. z 2016 r. poz. 1015 oraz z 2017 r. poz. 699);

5) udostępnionych przez BGK korekt zleceń płatności i zwrotów pod datą ostatniego dnia dokonywania korekt przez Instytucję, z zastrzeżeniem rozdziału II § 2 ust. 21;

6) upoważnień wydanych dla instytucji do wystawienia zleceń płatności pod datą wystawienia upoważnienia; z wyłączeniem upoważnień wystawionych w danym roku budżetowym, a dotyczących roku następnego, które księgowane są pod datą pierwszego dnia roboczego roku następnego;

7) składanych przez dysponenta zleceń płatności, z datą złożenia zlecenia płatności oraz zrealizowanych zleceń płatności, z datą realizacji płatności.

5. Dopuszcza się korygowanie otrzymanych dokumentów/informacji z własnej inicjatywy, jeżeli stwierdzone błędy dotyczą omyłek pisarskich lub innych błędów oczywistych.

VI. Zasady zabezpieczania i przechowywania dowodów księgowych

§ 6. 1. Dowody księgowe przechowywane są w DBR, DBG i BDG w oryginalnej postaci, według ustalonego porządku, z podziałem na okresy sprawozdawcze i zagadnienia, w sposób umożliwiający łatwe odszukanie.

2. Dowody księgowe pochodzące z zamkniętego roku poprzedniego są przechowywane w księgowości przez okres 2 lat kalendarzowych i traktowane jako znajdujące się w stanie przechowywania użytkowego. Po tym okresie dokumenty są przekazywane do archiwum zakładowego.

3. Udostępnienie zbiorów lub ich części:

1) do wglądu na terenie jednostki – wymaga zgody odpowiednio Dyrektora DBR, DBG lub BDG lub osoby przez niego upoważnionej;

2) poza siedzibą jednostki – wymaga pisemnej zgody odpowiednio Dyrektora DBR, DBG lub BDG oraz pozostawienia w jednostce potwierdzonego spisu przejętych dokumentów;

3) do kontroli przeprowadzonej przez uprawnione organy na terenie jednostki – wymaga uprzedniego poinformowania odpowiednio Dyrektora DBR, DBG lub BDG o przewidzianym terminie i zakresie kontroli oraz o osobach reprezentujących organ uprawniony do kontroli.

4. Archiwizacji dowodów księgowych dokonuje się zgodnie z zarządzeniem w sprawie wprowadzenia instrukcji kancelaryjnej, jednolitego rzeczowego wykazu akt i instrukcji organizacji i zakresie działania archiwum zakładowego.

5. Objęte archiwizowaniem ogólne dowody księgowe przechowuje się w sposób następujący:

1) zatwierdzone roczne sprawozdania finansowe podlegają trwałemu przechowywaniu;

2) księgi rachunkowe – 5 lat;

3) pozostałe dowody księgowe i dokumenty – 5 lat.

Okresy przechowywania oblicza się od początku roku następującego po roku obrotowym, którego dane zbiory dotyczą.

6. Dokumenty związane z finansowaniem projektów z funduszy strukturalnych są przechowywane przez okres co najmniej 3 lat od daty wypłacenia przez Komisję Europejską salda końcowego dla programu.

Załącznik nr 1 do załącznika nr 1 do zarządzenia

Załącznik nr 2 do załącznika nr 1 do zarządzenia

Załącznik nr 3 do załącznika nr 1 do zarządzenia

Załącznik nr 4 do załącznika nr 1 do zarządzenia

ODPISY AKTUALIZUJĄCE WARTOŚĆ NALEŻNOŚCI W MINISTERSTWIE ROZWOJU

Załącznik nr 2

ZAKŁADOWY PLAN KONT

I. Przepisy ogólne

§ 1. 1. Wprowadza się plan kont obejmujący:

1) wykaz kont syntetycznych:

a) dla ewidencji księgowej, w tym w zakresie dochodów i wydatków budżetowych, przychodów i rozchodów z tytułu prywatyzacji, finansowania programów operacyjnych współfinansowanych ze środków pochodzących z funduszy strukturalnych, Europejskiego Instrumentu Sąsiedztwa i Partnerstwa, Europejskiego Instrumentu Sąsiedztwa, środków pochodzących z pomocy bezzwrotnej udzielanej przez państwa członkowskie Europejskiego Porozumienia o Wolnym Handlu (EFTA) oraz Grantu Banku Światowego,

b) dla ewidencji płatności dokonywanych z rachunków programowych oraz ewidencji kwot poświadczonych poszczególnym instytucjom,

c) dla ewidencji płatności ze środków budżetu europejskiego;

2) wykaz kont analitycznych;

3) opisy kont.

2. Przyjmuje się następujące zasady budowy kont syntetycznych i analitycznych: Konta syntetyczne i analityczne buduje się według zasady, iż na strukturę konta:

1) w ewidencji, o której mowa w ust. 1 pkt 1 lit. a, składa się:

a) xxx – trzycyfrowy symbol konta syntetycznego,

b) xx – dwucyfrowy symbol części budżetowej,

c) xxxxx – pięciocyfrowy symbol rozdziału klasyfikacji budżetowej,

d) xxxx – czterocyfrowy symbol paragrafu klasyfikacji budżetowej:

– w którym trzy pierwsze cyfry określają paragraf dochodów, przychodów, wydatków i rozchodów,

– czwarta cyfra informuje o rodzaju finansowania,

xxx – trzycyfrowy symbol klasyfikacji budżetowej dla ewidencji przychodów i rozchodów z prywatyzacji

e) xxx – xxx – xxx – xxx – dalsze cyfrowe symbole mogą być wykorzystywane do określenia dodatkowej analityki.

Dodatkowa analityka konta prowadzona jest także z wykorzystaniem słowników, które umożliwiają prowadzenie ewidencji analitycznej określającej dodatkowe informacje na temat zapisu księgowego, zapewniające utrzymywanie zapisów księgowych, zgodnie z art. 60 lit c i d Rozporządzenia Rady (WE) nr 1083/2006 z dnia 11 lipca 2006 r. ustanawiającego przepisy ogólne dotyczące Europejskiego Funduszu Rozwoju Regionalnego, Europejskiego Funduszu Społecznego oraz Funduszu Spójności i uchylającego rozporządzenie (WE) nr 1260/1999 (Dz. Urz. UE 210 z dnia 31.07.2006 r. z późn. zm.) dla programów NSRO 2007–2013 oraz zgodnie z art. 125 lit. b i 126 lit. g Rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 1303/2013 z dnia 17 grudnia 2013 r. ustanawiającego wspólne przepisy dotyczące Europejskiego Funduszu Rozwoju Regionalnego, Europejskiego Funduszu Społecznego, Funduszu Spójności, Europejskiego Funduszu Rolnego na rzecz Rozwoju Obszarów Wiejskich oraz Europejskiego Funduszu Morskiego i Rybackiego oraz ustanawiającego przepisy ogólne dotyczące Europejskiego Funduszu Rozwoju Regionalnego, Europejskiego Funduszy Społecznego, Funduszu Spójności i Europejskiego Funduszu Morskiego i Rybackiego oraz uchylającego rozporządzenie Rady (WE) nr 1083/2006 dla programów perspektywy finansowej 2014–2020, a w szczególności:

– program,

– projekt,

– beneficjenta,

– źródło finansowania,

– zadanie budżetowe oraz grupę kosztów,

– zadanie w układzie zadaniowym;

2) w ewidencji, o której mowa w ust. I pkt 1 lit. b, składa się:

a) xxx – trzycyfrowy symbol konta syntetycznego,

b) xx – dwucyfrowy symbol części budżetowej,

c) xxx – xxx – xxx – xxx – dalsze cyfrowe symbole określają analitykę w zakresie ewidencji kwot poświadczonych KE z wyłączeniem EWT i EISP w szczególności: zaliczki, odsetki, refundacje, wkład publiczny oraz w ramach budżetu środków europejskich w szczególności: zaliczki, refundacje, zwroty środków, zwroty nadpłaconych środków lub słowniki ewidencji analitycznej określające w szczególności: program/projekt, zadanie, źródło finansowania, zadanie w układzie zadaniowym (nie dotyczy rachunków programowych).

3. Konta ksiąg pomocniczych (analitycznych) zawierają zapisy będące uszczegółowieniem i uzupełnieniem zapisów kont księgi głównej. Prowadzone są one w ujęciu systematycznym, w postaci komputerowych zbiorów danych uzgodnionych z saldami i zapisami księgi głównej. Na podstawie zapisów na kontach księgi głównej na koniec każdego okresu sprawozdawczego sporządzane jest zestawienie obrotów i sald. Konta analityczne tworzone są w miarę potrzeb. Prowadzona bieżąca aktualizacja kont analitycznych nie wymaga zmiany bądź uzupełnienia zasad rachunkowości.

4. Plan kont określa:

1) treść ekonomiczną, czyli rodzaj księgowanych na nich operacji;

2) sposób księgowania operacji (korespondencje kont).

5. Plan kont ma charakter przedmiotowy, co oznacza, że został opracowany na potrzeby prowadzenia ewidencji w DBR, DBG i w BDG.

6. Celem planu kont jest zapewnienie kompletności, prawidłowości i terminowości informacji rachunkowej budowanej na bazie ksiąg rachunkowych.

7. Plan kont umożliwia:

1) wierność i prawidłowość odzwierciedlenia w księgach rachunkowych treści ekonomicznej operacji gospodarczych;

2) dostosowanie procesów ewidencji do wymogów kontroli;

3) prowadzenie ksiąg rachunkowych w sposób rzetelny, czyli dokonane zapisy księgowe odzwierciedlają stan rzeczywisty;

4) prowadzenie ksiąg rachunkowych w sposób bezbłędny, czyli wprowadzenie do nich wszystkich kompletnych i poprawnie zakwalifikowanych do zaksięgowania dowodów księgowych dotyczących operacji gospodarczych dokonanych w miesiącu, zapewnienie ciągłości zapisów oraz bezbłędności działania stosowanych procedur obliczeniowych;

5) prowadzenie ksiąg rachunkowych w sposób sprawdzalny, czyli umożliwienie sprawdzenia poprawności dokonanych w nich zapisów, stanów (sald) oraz działania stosowanych procedur obliczeniowych, a w szczególności: identyfikację dowodów księgowych, chronologiczne i systematyczne uporządkowanie zapisów księgowych, kompletność i aktualność danych oraz dostęp do zbioru danych osób upoważnionych, umożliwiający im uzyskanie w dowolnym czasie i za dowolnie wybrany okres jasnych i zrozumiałych informacji o treści zapisów dokonanych w księgach rachunkowych;

6) prowadzenie ksiąg rachunkowych na bieżąco, czyli sporządzanie w terminie sprawozdań budżetowych i innych, dokonywanie rozliczeń finansowych oraz sporządzanie zestawień obrotów i sald kont księgi głównej;

7) generowanie informacji dla potrzeb wewnętrznych i zewnętrznych.

II. Wykaz kont dla ewidencji księgowej.

§ 2. 1. Wykaz kont syntetycznych dla prowadzenia ewidencji księgowej.

| SYMBOLE | NAZWA KONTA |

| 1. Konta bilansowe | |

| Zespół 0 – Majątek trwały | |

| 011 | Środki trwałe |

| 013 | Pozostałe środki trwałe |

| 014 | Zbiory biblioteczne |

| 015 | Mienie zlikwidowanych jednostek |

| 020 | Wartości niematerialne i prawne |

| 021 | Pozostałe wartości niematerialne i prawne |

| 030 | Długoterminowe aktywa finansowe |

| 071 | Umorzenie środków trwałych oraz wartości niematerialnych i prawnych |

| 072 | Umorzenie pozostałych środków trwałych, wartości niematerialnych i prawnych oraz zbiorów bibliotecznych |

| 073 | Odpisy aktualizujące długoterminowe aktywa finansowe |

| 080 | Środki trwałe w budowie (inwestycje) |

| Zespół 1 – Środki pieniężne i rachunki bankowe | |

| 101 | Kasa |

| 130 | Rachunek bieżący jednostki |

| 133 | Rachunek bieżący dochodów budżetowych |

| 135 | Rachunek środków funduszy specjalnego przeznaczenia |

| 138 | Rachunek środków europejskich |

| 139 | Inne rachunki bankowe |

| 140 | Krótkoterminowe aktywa finansowe |

| 141 | Środki pieniężne w drodze |

| Zespół 2 – Rozrachunki i rozliczenia | |

| 201 | Rozrachunki z odbiorcami i dostawcami |

| 202 | Rozrachunki z odbiorcami i dostawcami – ZFŚS |

| 204 | Rozrachunki z odbiorcami i dostawcami w walutach obcych |

| 216 | Rozliczenie przychodów z prywatyzacji |

| 217 | Długoterminowe należności z tytułu przychodów z prywatyzacji |

| 218 | Krótkoterminowe należności z tytułu przychodów z prywatyzacji |

| 220 | Rozrachunki z tytułu świadczeń z ZFŚS |

| 221 | Należności z tytułu dochodów budżetowych |

| 222 | Rozliczenie dochodów budżetowych |

| 223 | Rozliczenie wydatków budżetowych |

| 224 | Rozliczenie dotacji budżetowych oraz płatności z budżetu środków europejskich |

| 225 | Rozrachunki z budżetami |

| 226 | Długoterminowe należności budżetowe |

| 227 | Rozliczenie wydatków z budżetu środków europejskich |

| 229 | Pozostałe rozrachunki publicznoprawne |

| 231 | Rozrachunki z tytułu wynagrodzeń |

| 233 | Pozostałe potrącenia z wynagrodzeń |

| 234 | Pozostałe rozrachunki z pracownikami z tytułu pożyczek z ZFŚS |

| 235 | Pozostałe rozrachunki z pracownikami z tytułu delegacji krajowych |

| 236 | Pozostałe rozrachunki z pracownikami z tytułu delegacji zagranicznych |

| 240 | Pozostałe rozrachunki |

| 241 | Pozostałe rozrachunki z tytułu depozytów |

| 242 | Pozostałe rozrachunki z tytułu najmu i użyczenia powierzchni |

| 243 | Rozrachunki z tytułu mylnych obciążeń i uznań |

| 245 | Wpływy do wyjaśnienia |

| 290 | Odpisy aktualizujące należności |

| 298 | Rozliczenia z tytułu wystawianych faktur |

| 299 | Rozliczenia wewnętrzne |

| Zespół 3 – Materiały i towary | |

| 300 | Rozliczenie zakupu |

| 310 | Materiały |

| 340 | Odchylenia z tytułu aktualizacji wartości zapasów materiałów |

| Zespół 4 – Koszty według rodzajów i ich rozliczenie | |

| 400 | Amortyzacja |

| 401 | Zużycie materiałów i energii |

| 402 | Usługi obce |

| 403 | Podatki i opłaty |

| 404 | Wynagrodzenia |

| 405 | Ubezpieczenia społeczne i inne świadczenia |

| 409 | Pozostałe koszty rodzajowe |

| Zespół 7 – Przychody, dochody i koszty | |

| 720 | Przychody z tytułu dochodów budżetowych |

| 750 | Przychody finansowe |

| 751 | Koszty finansowe |

| 758 | Przychody z prywatyzacji |

| 759 | Koszty finansowe dotyczące przychodów z prywatyzacji |

| 760 | Pozostałe przychody operacyjne |

| 761 | Pozostałe koszty operacyjne |

| Zespół 8 – Fundusze, rezerwy i wynik finansowy | |

| 800 | Fundusz jednostki |

| 810 | Dotacje budżetowe, płatności z budżetu środków europejskich oraz środki z budżetu na inwestycje |

| 840 | Rezerwy i rozliczenia międzyokresowe przychodów |

| 844 | Przychody przyszłych okresów z prywatyzacji |

| 851 | Zakładowy fundusz świadczeń socjalnych |

| 855 | Fundusz mienia zlikwidowanych jednostek |

| 860 | Wynik finansowy |

| 2. Konta pozabilansowe | |

| 090 | Środki trwałe w likwidacji |

| 920 | Ewidencja nieprawidłowości |

| 921 | Ewidencja kar umownych |

| 922 | Ewidencja zmian kwalifikowalności, zwrotów z Komisji Europejskiej oraz pozostałych zwrotów stanowiących dochód budżetu państwa |

| 923 | Zobowiązania w układzie zadaniowym |

| 924 | Należności warunkowe |

| 925 | Należności pozabilansowe |

| 926 | Odpisy aktualizujące należności pozabilansowe |

| 970 | Płatności ze środków europejskich |

| 971 | Obciążenie planu wydatków z budżetu środków europejskich |

| 972 | Ewidencja zwrotów z budżetu środków europejskich dotycząca lat ubiegłych |

| 979 | Plan finansowy dochodów budżetowych |

| 980 | Plan finansowy wydatków budżetowych |

| 982 | Plan wydatków środków europejskich |

| 983 | Zaangażowanie wydatków środków europejskich roku bieżącego |

| 984 | Zaangażowanie wydatków środków europejskich przyszłych lat |

| 991 | Ewidencja obrotu wekslami jako zabezpieczenie wykonania umów |

| 992 | Zapewnienia finansowania lub dofinansowania z budżetu państwa |

| 995 | Ewidencja zabezpieczeń należytego wykonania umów wnoszonych w formie niepieniężnej |

| 998 | Zaangażowanie wydatków budżetowych roku bieżącego |

| 999 | Zaangażowanie wydatków budżetowych przyszłych lat |

2. Dla kont syntetycznych są prowadzone konta analityczne budowane według zasad, o których mowa w rozdziale I w § 1 w ust. 2.

III. Szczegółowy opis kont syntetycznych.

§ 3. Ustala się opis kont:

1. Konta bilansowe:

1) Zespół 0 – „Majątek trwały”

Konta zespołu 0 „Majątek trwały” służą do ewidencji:

1) rzeczowego majątku trwałego;

2) wartości niematerialnych i prawnych;

3) finansowego majątku trwałego;

4) umorzenia majątku;

5) inwestycji.

2) Konto 011 – „Środki trwałe”

Konto 011 służy do ewidencji stanu oraz zwiększeń i zmniejszeń wartości początkowej środków trwałych związanych z wykonywaną działalnością jednostki, które nie podlegają ujęciu na koncie 013 „Pozostałe środki trwałe”.

Ewidencja szczegółowa prowadzona do konta 011 umożliwia:

1) ustalenie wartości początkowej poszczególnych obiektów środków trwałych i ewentualnego ich zwiększenia lub zmniejszenia;

2) ustalenie osób lub komórek organizacyjnych, którym powierzono środki trwałe;

3) należyte obliczenie umorzenia i amortyzacji.

Na stronie Wn konta 011 ujmowane są wszystkie zwiększenia z tytułu przychodów i podwyższenia wartości początkowej tych środków, a po stronie Ma zmniejszenia stanu i wartości początkowej środków trwałych, z wyjątkiem umorzenia środków trwałych, które ujmowane jest na koncie 071.

Na stronie Wn konta 011 ujmowane są w szczególności:

1) przychody nowych lub używanych środków trwałych pochodzących z zakupu gotowych środków trwałych lub inwestycji oraz wartość ulepszeń zwiększających wartość początkową środków trwałych;

2) przychody środków trwałych nowo ujawnionych;

3) nieodpłatne przyjęcie środków trwałych;

4) zwiększenia wartości początkowej środków trwałych dokonywane na skutek aktualizacji ich wyceny.

Na stronie Ma konta 011 ujmowane są w szczególności:

1) wycofanie środków trwałych w związku z likwidacją na skutek zużycia lub zniszczenia;

2) rozchód z tytułu sprzedaży lub nieodpłatnego przekazania;

3) ujawnione niedobory środków trwałych;

4) zmniejszenia wartości początkowej środków trwałych dokonywane na skutek aktualizacji ich wyceny.

Konto 011 może wykazywać saldo Wn, które oznacza stan środków trwałych w wartości początkowej.

3) Konto 013 – „Pozostałe środki trwałe” Konto 013 służy do ewidencji stanu oraz zwiększeń i zmniejszeń wartości początkowej pozostałych środków trwałych, niepodlegających ujęciu na koncie 011, wydanych do używania na potrzeby jednostki. Podlegają one umorzeniu w pełnej wartości w miesiącu wydania do używania.

Na stronie Wn konta 013 ujmowane są zwiększenia, a na stronie Ma – zmniejszenia stanu i wartości początkowej pozostałych środków trwałych znajdujących się w używaniu, z wyjątkiem umorzenia ujmowanego na koncie 072. Na stronie Wn konta 013 ujmowane są w szczególności:

1) pozostałe środki trwałe przyjęte do używania z zakupu lub inwestycji;

2) nadwyżki pozostałych środków trwałych w używaniu;

3) nieodpłatne otrzymanie pozostałych środków trwałych; Na stronie Ma konta 013 ujmowane są w szczególności:

1) wycofanie pozostałych środków trwałych z używania na skutek likwidacji, zniszczenia, zużycia, sprzedaży lub nieodpłatnego przekazania;

2) ujawnione niedobory pozostałych środków trwałych w używaniu.