REKLAMA

Dziennik Ustaw - rok 2002 nr 229 poz. 1916

ROZPORZĄDZENIE MINISTRA FINANSÓW

z dnia 12 grudnia 2002 r.

zmieniające rozporządzenie w sprawie wzorów deklaracji podatkowych dla podatku od towarów i usług oraz podatku akcyzowego

Na podstawie art. 10 ust. 4 ustawy z dnia 8 stycznia 1993 r. o podatku od towarów i usług oraz o podatku akcyzowym (Dz. U. Nr 11, poz. 50, z późn. zm.1)) zarządza się, co następuje:

1) § 1 otrzymuje brzmienie:

„§ 1. Określa się wzory:

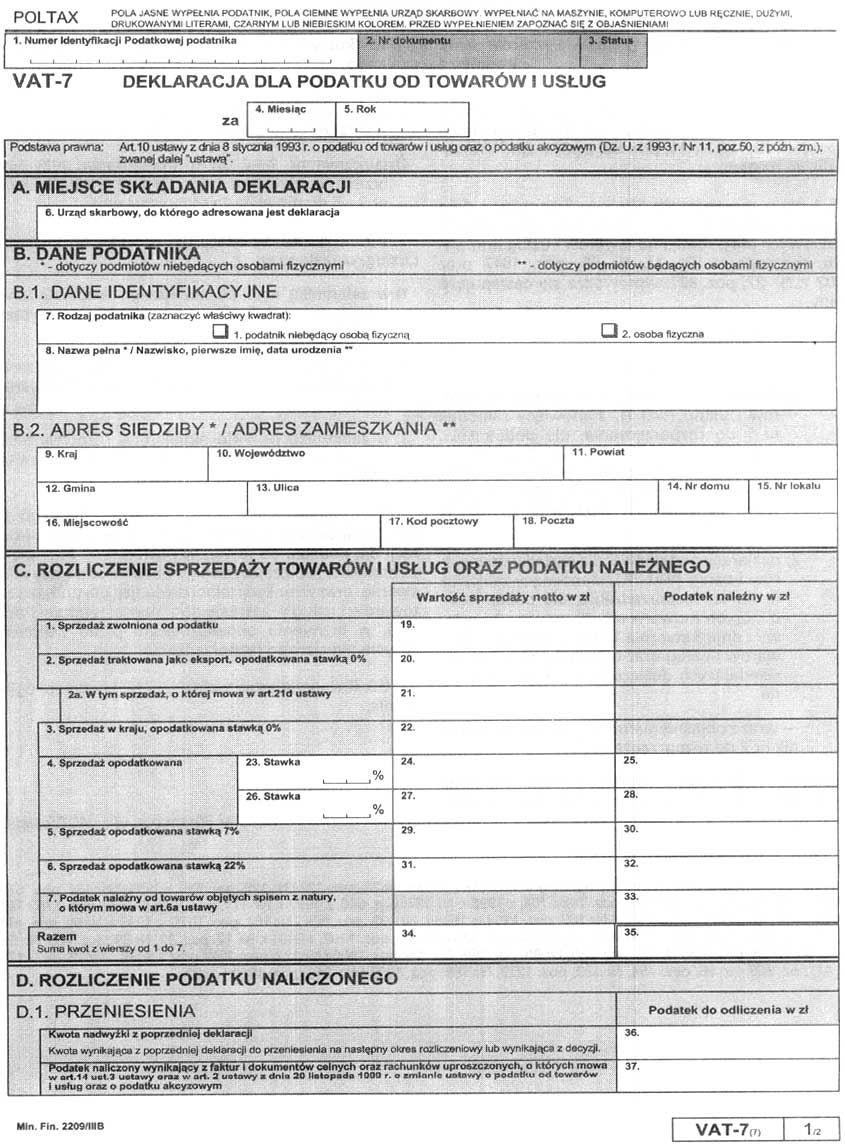

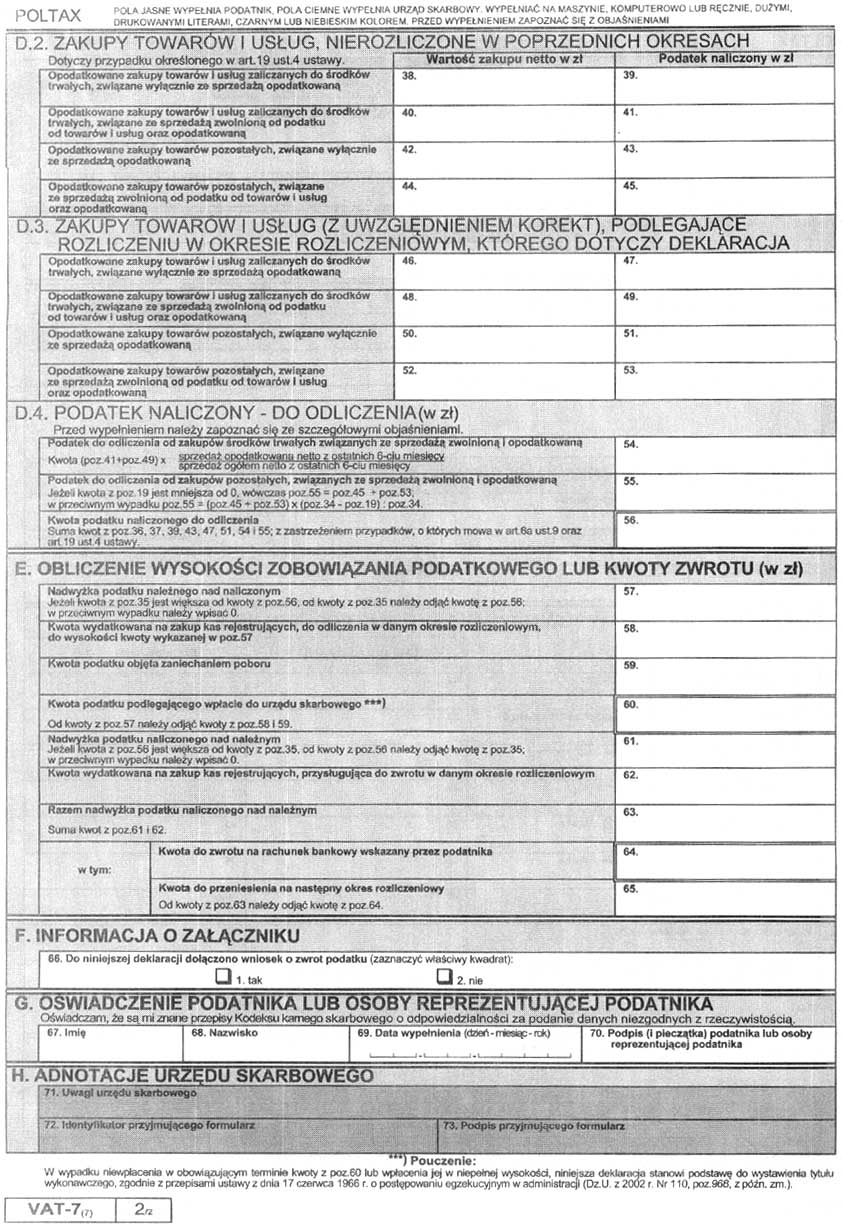

1) deklaracji podatkowej dla podatku od towarów i usług (VAT-7), stanowiący załącznik nr 1 do rozporządzenia, dla podatników, o których mowa w art. 10 ust. 1, 1b, 1e–1g ustawy z dnia 8 stycznia 1993 r. o podatku od towarów i usług oraz o podatku akcyzowym, składających deklaracje za okresy miesięczne,

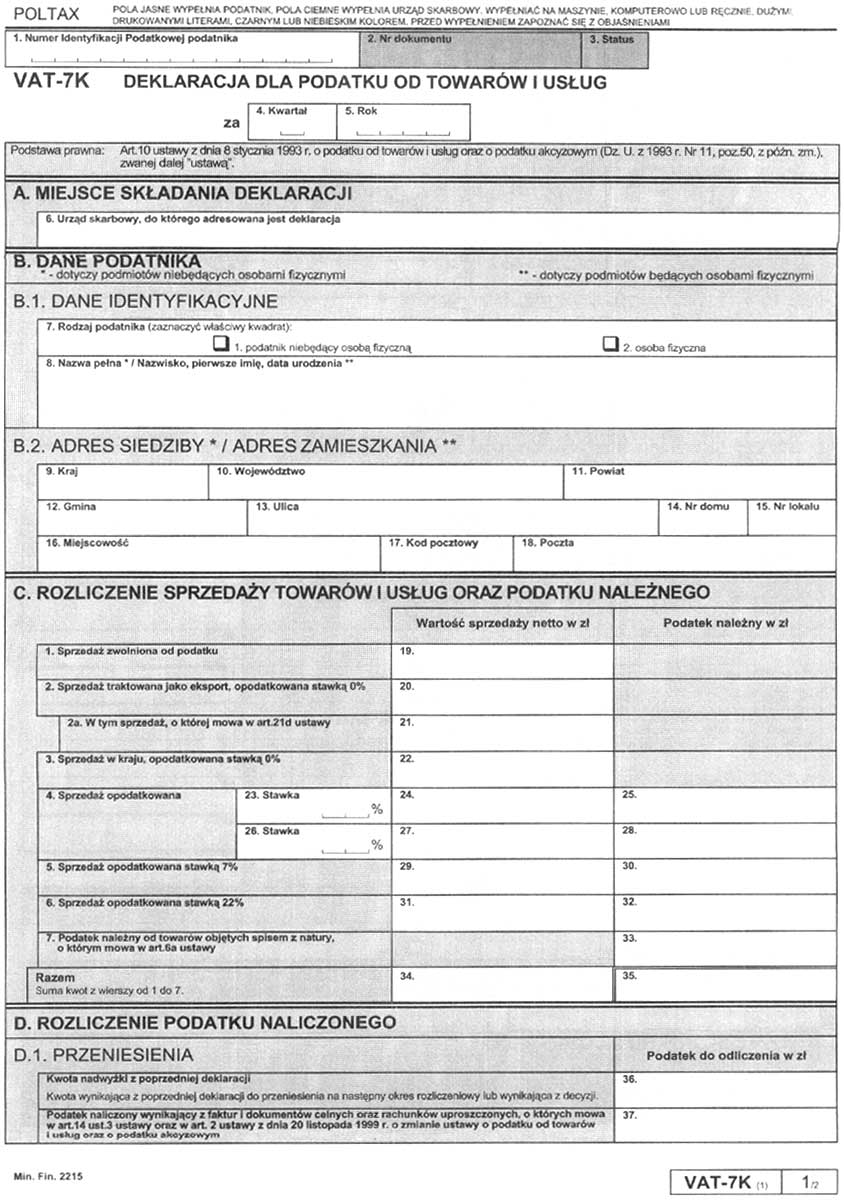

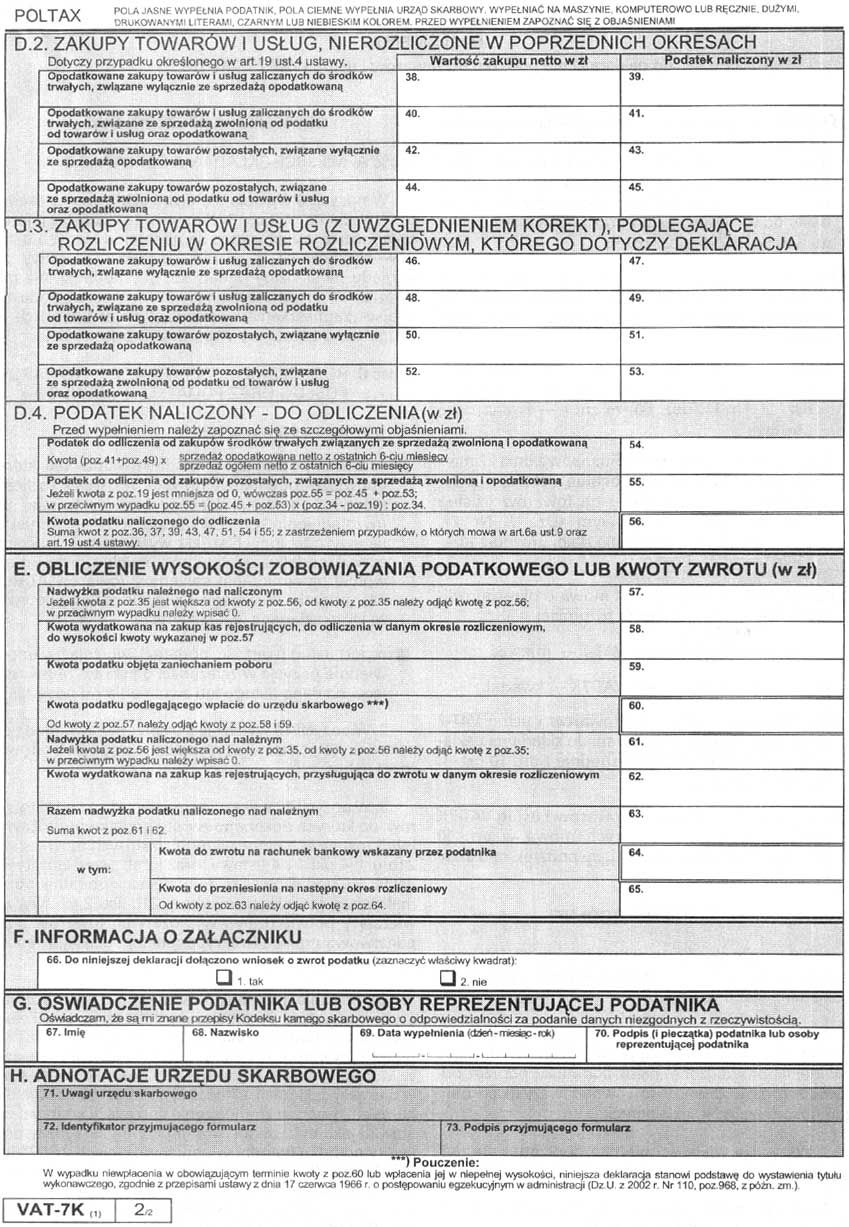

2) deklaracji podatkowej dla podatku od towarów i usług (VAT-7K), stanowiący załącznik nr 1a do rozporządzenia, dla podatników, o których mowa w art. 10 ust. 1c i 1d ustawy z dnia 8 stycznia 1993 r. o podatku od towarów i usług oraz o podatku akcyzowym, składających deklaracje za okresy kwartalne

– wraz z objaśnieniami, stanowiącymi załącznik nr 2 do rozporządzenia.”

2) załącznik nr 1 do rozporządzenia otrzymuje brzmienie określone w załączniku nr 1 do niniejszego rozporządzenia;

3) dodaje się załącznik nr 1a w brzmieniu określonym w załączniku nr 2 do niniejszego rozporządzenia;

4) załączniki nr 2–4 do rozporządzenia otrzymują brzmienie określone odpowiednio w załącznikach nr 3–5 do niniejszego rozporządzenia.

1) w załączniku nr 1 do niniejszego rozporządzenia stosuje się począwszy od rozliczenia za styczeń 2003 r.;

2) w załączniku nr 2 do niniejszego rozporządzenia stosuje się począwszy od rozliczenia za IV kwartał 2002 r.;

3) w załączniku nr 4 do niniejszego rozporządzenia stosuje się począwszy od rozliczenia za l kwartał 2003 r.

2. Do wyczerpania nakładu, jednak nie dłużej niż do dnia 31 lipca 2003 r., może być stosowany wzór deklaracji dla podatku od towarów i usług (VAT-7) – przez podatników rozliczających się z podatku za okresy miesięczne, oraz wzór kwartalnej deklaracji dla podatku od towarów i usług w zakresie działalności rolniczej (VAT-7R), w brzmieniu obowiązującym przed wejściem w życie niniejszego rozporządzenia.

Minister Finansów: w z. W. Ciesielski

|

|

1) Zmiany wymienionej ustawy zostały ogłoszone w Dz. U. z 1993 r. Nr 28, poz. 127 i Nr 129, poz. 599, z 1994 r. Nr 132, poz. 670, z 1995 r. Nr 44, poz. 231 i Nr 142, poz. 702 i 703, z 1996 r. Nr 137, poz. 640, z 1997 r. Nr 111, poz. 722, Nr 123, poz. 776 i 780, Nr 137, poz. 926, Nr 141, poz. 943 i Nr 162, poz. 1104, z 1998 r. Nr 139, poz. 905 i Nr 161, poz. 1076, z 1999 r. Nr 50, poz. 499, Nr 57, poz. 596 i Nr 95, poz. 1100, z 2000 r. Nr 68, poz. 805 i Nr 105, poz. 1107, z 2001 r. Nr 12, poz. 92, Nr 39, poz. 459, Nr 56, poz. 580, Nr 63, poz. 639, Nr 80, poz. 858, Nr 90, poz. 995, Nr 106, poz. 1150 i Nr 122, poz. 1324 oraz z 2002 r. Nr 19, poz. 185, Nr 41, poz. 365, Nr 86, poz. 794, Nr 153, poz. 1272, Nr 169, poz. 1387 i Nr 213, poz. 1800 i 1803.

Załączniki do rozporządzenia Ministra Finansów

z dnia 12 grudnia 2002 r. (poz. 1916)

Załącznik nr 1

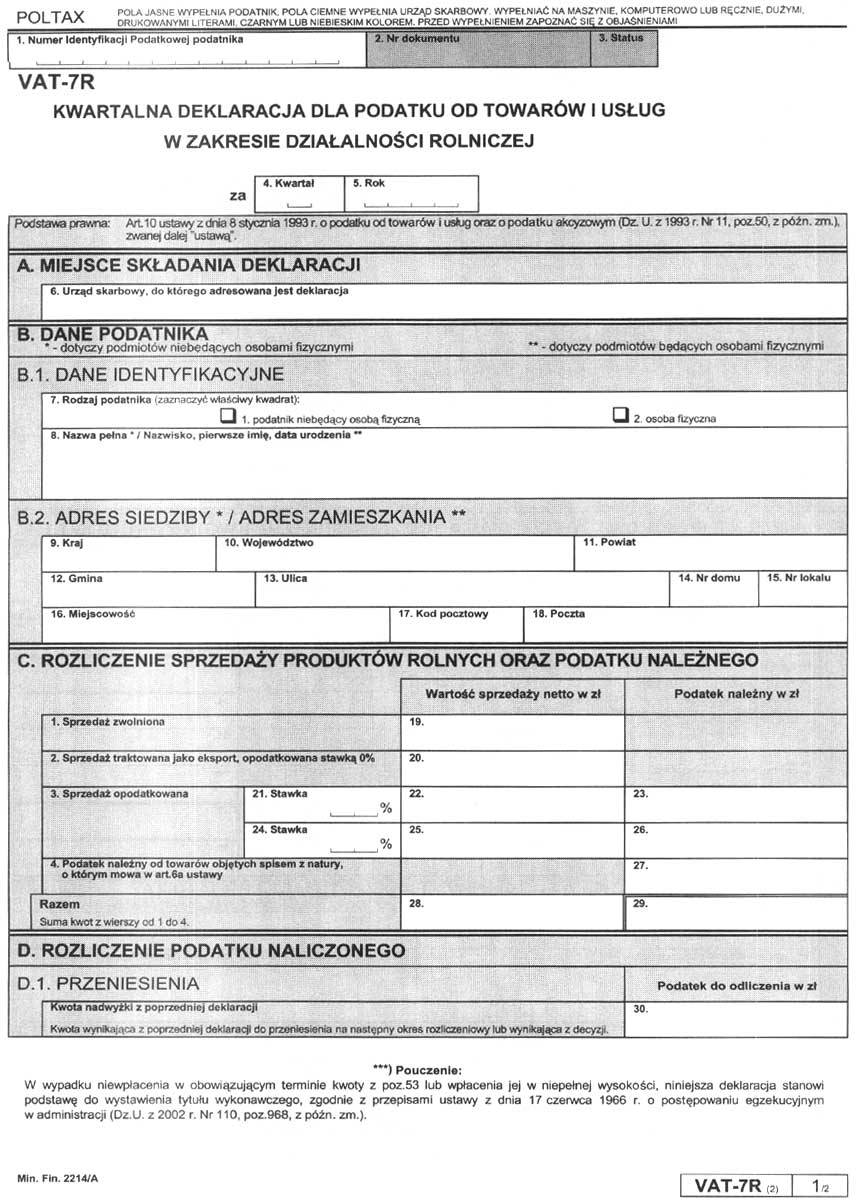

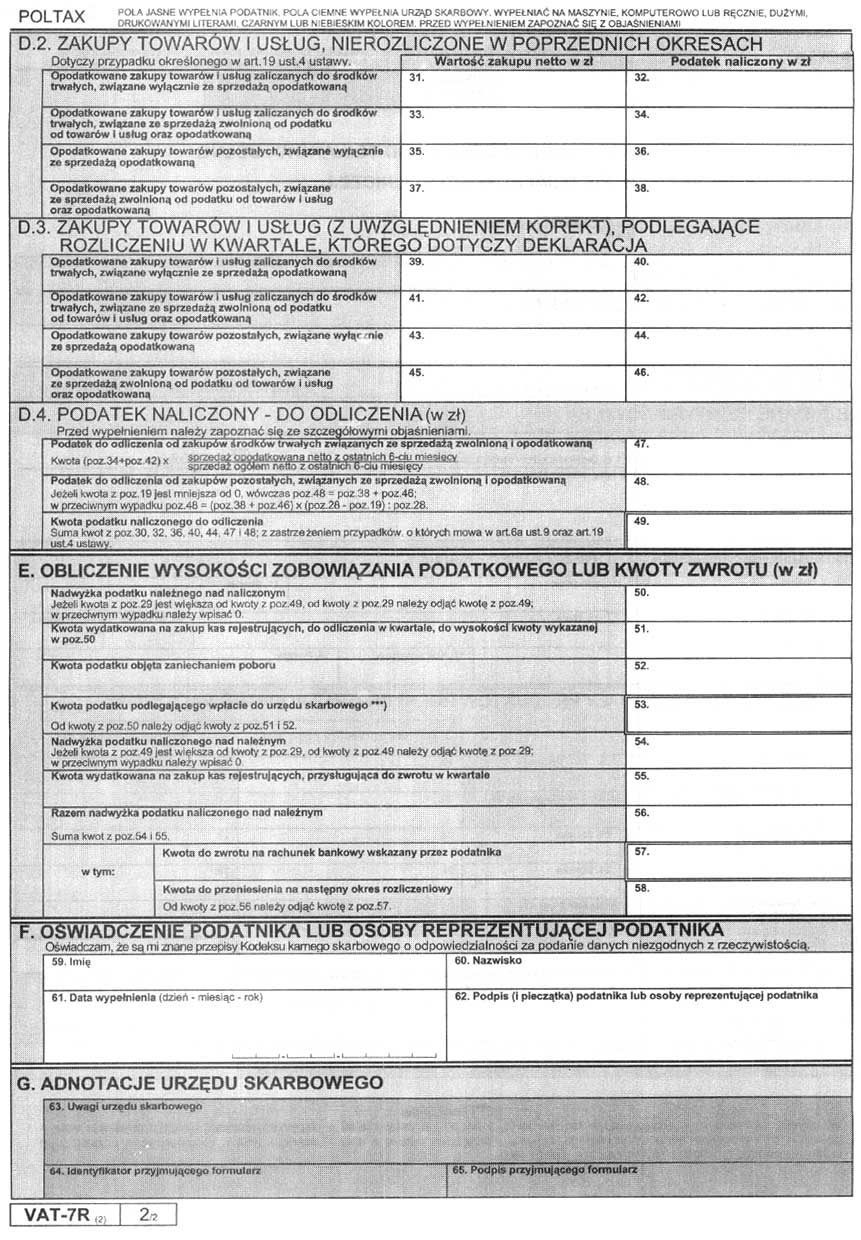

Załącznik nr 2

Załącznik nr 3

OBJAŚNIENIA

do deklaracji dla podatku od towarów i usług (VAT-7 i VAT-7K)

q Objaśnienia dotyczą wzorów deklaracji dla podatku od towarów i usług (VAT-7 i VAT-7K), wprowadzonych rozporządzeniem Ministra Finansów z dnia 12 grudnia 2002 r. zmieniającym rozporządzenie w sprawie wzorów deklaracji podatkowych dla podatku od towarów i usług oraz podatku akcyzowego (Dz. U. Nr 229, poz. 1916).

q Podstawowymi aktami prawnymi regulującymi opodatkowanie podatkiem od towarów i usług (wg stanu prawnego na dzień podpisania rozporządzenia) są:

1) ustawa z dnia 8 stycznia 1993 r. o podatku od towarów i usług oraz o podatku akcyzowym (Dz. U. Nr 11, poz. 50, ze zm.) – zwana dalej „ustawą”

2) rozporządzenie Ministra Finansów z dnia 22 marca 2002 r. w sprawie wykonania niektórych przepisów ustawy o podatku od towarów i usług oraz o podatku akcyzowym (Dz. U. Nr 27, poz. 268, ze zm.) – zwane dalej „rozporządzeniem”.

q Ilekroć w objaśnieniach jest mowa o okresie rozliczeniowym, należy przez to rozumieć:

– w przypadku deklaracji VAT-7 – miesiąc,

– w przypadku deklaracji VAT-7K – kwartał.

q Deklaracje dla podatku od towarów i usług VAT-7 składają podatnicy obowiązani do składania deklaracji za okresy miesięczne, zgodnie z art. 10 ust. 1, 1b, 1e–1g ustawy.

q Deklaracje dla podatku od towarów i usług VAT-7K składają podatnicy, o których mowa w art. 10 ust. 1c i 1d ustawy, rozliczający podatek za okresy kwartalne.

OBJAŚNIENIA OGÓLNE

1. Deklarację składa się w terminie do 25 dnia miesiąca następującego po okresie rozliczeniowym, za który składana jest deklaracja.

2. Poszczególne pozycje deklaracji wypełnia się w pełnych złotych, zaokrąglając kwoty wynikające z ewidencji prowadzonej przez podatnika poprzez odrzucenie groszy. Dotyczy to również wszystkich obliczeń dokonywanych w deklaracji.

3. Wszystkie wielkości ujemne poprzedza się znakiem minus (-).

4. Niewypełnienie którejś z pozycji od 19 do 65 jest równoznaczne z wpisaniem zera (0).

OBJAŚNIENIA SZCZEGÓŁOWE

Część A. MIEJSCE SKŁADANIA DEKLARACJI

W pozycji 6 wpisuje się urząd skarbowy właściwy ze względu na miejsce wykonywania czynności; jeżeli czynności te wykonywane są na terenie różnych urzędów skarbowych – urząd skarbowy właściwy ze względu na siedzibę podatnika; gdy podatnik nie ma siedziby – urząd skarbowy właściwy ze względu na miejsce zamieszkania; w pozostałych przypadkach – Drugi Urząd Skarbowy Warszawa-Śródmieście.

Część C. ROZLICZENIE SPRZEDAŻY TOWARÓW l USŁUG ORAZ PODATKU NALEŻNEGO

1. W tej części wykazuje się:

n sprzedaż podlegającą opodatkowaniu, dla której obowiązek podatkowy powstał w okresie rozliczeniowym, za który składana jest deklaracja, po uwzględnieniu korekt wynikających z art. 15 ust. 2 ustawy oraz innych korekt wynikających z przepisów o podatku od towarów i usług, jeżeli mają wpływ na rozliczenie sprzedaży towarów i usług oraz podatku należnego w okresie rozliczeniowym, za który składana jest deklaracja,

n import usług (wartość, podatek), wpisując w odpowiednie pozycje w zależności od stawki obowiązującej na daną usługę lub zwolnienia od podatku.

2. W pozycji 19 wykazuje się sprzedaż zwolnioną od podatku, na podstawie przepisów o podatku od towarów i usług.

3. W pozycji 20 wykazuje się również sprzedaż towarów, od których dokonano zwrotu podatku podróżnym, jeżeli zostały spełnione wymogi, o których mowa w art. 21b ust. 4 pkt 1 i 4 ustawy, oraz jeżeli przed złożeniem deklaracji podatkowej za dany miesiąc podatnik otrzymał dokument, określony w art. 21c ust. 2 ustawy, zawierający potwierdzenie wywozu tych towarów poza państwową granicę Rzeczypospolitej Polskiej, z jednoczesnym wykazaniem tej sprzedaży w pozycji 21,

Otrzymanie ww. dokumentu w terminie późniejszym upoważnia podatnika do dokonania odpowiedniej korekty podatku należnego, nie później jednak niż przed upływem 6 miesięcy, licząc od końca miesiąca, w którym dokonano sprzedaży. Korekty dokonuje się w bieżącej deklaracji, składanej po otrzymaniu ww. dokumentu, poprzez zmniejszenie sprzedaży krajowej wg stawki, jaka była zastosowana przy tej sprzedaży oraz kwoty podatku (w odpowiednich pozycjach 24 i 25 lub 27 i 28 lub 29 i 30 lub 31 i 32), a następnie powiększenie sprzedaży traktowanej jako eksport (poz. 20) o wartość ww. sprzedaży w kwocie netto, z jednoczesnym wykazaniem tej kwoty w pozycji 21.

Korekty można też dokonać poprzez złożenie deklaracji korygującej, w analogiczny sposób jak w zdaniu poprzednim.

4. W pozycji 33 wpisuje się kwotę podatku należnego, wynikającą z zawiadomienia o dokonanym spisie z natury, ustalonej wartości towarów i kwocie podatku należnego, o którym mowa w art. 6a ust. 5 pkt 2 ustawy.

Część D. ROZLICZENIE PODATKU NALICZONEGO

1. W tej części wykazuje się wyłącznie zakupy, w stosunku do których podatnikowi przysługuje prawo do odliczenia podatku naliczonego od należnego lub zwrot podatku naliczonego, na zasadach określonych w przepisach art. 19–25 ustawy, z uwzględnieniem przepisów wykonawczych.

2. Jeżeli podatnik dokonuje zakupów, które są związane ze sprzedażą opodatkowaną i zwolnioną, i nie ma możliwości bezpośredniego wyodrębnienia kwot podatku naliczonego, związanych ze sprzedażą opodatkowaną, to zakupy te wykazuje się:

1) w pozycjach 40, 41, 48 i 49 – w przypadku nabycia towarów i usług, które na podstawie odrębnych przepisów zaliczane są przez podatnika do środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji,

2) w pozycjach 44, 45, 52 i 53 – w przypadku nabycia towarów i usług innych niż wymienione w podpunkcie 1).

l. D. 1. PRZENIESIENIA

Pozycję 36 wypełnia się w przypadku, gdy w poprzedniej deklaracji wystąpiła nadwyżka podatku naliczonego nad należnym do przeniesienia na następny okres rozliczeniowy, o której mowa w art. 21 ust. 1 ustawy. Kwota nadwyżki powinna być równa kwocie do przeniesienia na następny okres rozliczeniowy z poprzedniej deklaracji.

Jednakże w przypadku, gdy urząd skarbowy lub organ kontroli skarbowej określi kwotę do przeniesienia w innej wysokości niż zadeklarowana, wpisuje się kwotę wynikającą z decyzji.

II. D. 2. ZAKUPY TOWARÓW l USŁUG, NIEROZLICZONE W POPRZEDNICH OKRESACH

Ta część wypełniana jest w przypadku, gdy w okresie poprzedzającym okres rozliczeniowy, za który składana jest deklaracja, nie były wykonywane czynności podlegające opodatkowaniu. Jeżeli jest to okres dłuższy niż jeden okres rozliczeniowy, wartość zakupów oraz podatek wykazuje się narastająco.

III. D. 3. ZAKUPY TOWARÓW l USŁUG (Z UWZGLĘDNIENIEM KOREKT), PODLEGAJĄCE ROZLICZENIU W OKRESIE ROZLICZENIOWYM, KTÓREGO DOTYCZY DEKLARACJA

1. W tej części wpisuje się wartość zakupów netto i kwotę podatku od towarów i usług wynikającą z faktur, faktur korygujących oraz dokumentów celnych, których termin rozliczenia przypada w kwartale, za który składana jest deklaracja.

2. W pozycjach 46, 47, 50 i 51 wykazuje się również zakupy, w stosunku do których podatnikowi przysługuje zwrot podatku, w następujących przypadkach:

1) zwrotu podatku jednostkom poszukującym lub rozpoznającym złoża kopalin oraz wydobywających kopaliny ze złóż,

2) zwrotu podatku podatnikom dokonującym zakupu towarów i usług lub importu towarów, finansowanego ze środków bezzwrotnej pomocy zagranicznej.

IV. D. 4. PODATEK NALICZONY – DO ODLICZENIA

1. Podatnicy, którzy w okresie rozliczeniowym, którego dotyczy deklaracja, nie wykonali czynności podlegających opodatkowaniu, nie wypełniają pozycji 54 i 55. Zakupy nierozliczone w części D. 2. i D. 3. powiększają w następnym okresie rozliczeniowym kwoty wykazane w części D. 2.

2. W przypadku gdy w okresie rozliczeniowym, którego dotyczy deklaracja, zostały dokonane czynności podlegające opodatkowaniu, to:

1) kwotę z pozycji 54 wylicza się według wzoru podanego w opisie do tej pozycji, z tym że podatnicy, którzy wykonują czynności opodatkowane w okresie krótszym niż sześć miesięcy, wyliczają tę kwotę zgodnie ze strukturą sprzedaży w okresie rozliczeniowym, w którym nastąpił zakup środka trwałego, według wzoru:

(poz. 41 + poz. 49) x [(poz. 34 – poz 19) : poz. 34],

a następnie w deklaracji za szósty miesiąc lub za kwartał, w którym mija sześciomiesięczny okres wykonywania czynności podlegających opodatkowaniu,, dokonują korekty podatku naliczonego, wynikającej z art. 20 ust. 5 ustawy;

do okresu 6-ciu miesięcy wlicza się miesiąc, w którym podatnik nabył środek trwały;

2) kwotę z poz. 55 wylicza się według wzoru podanego w opisie do tej pozycji, z tym że jeżeli sprzedaż opodatkowana (różnica kwot z poz. 34 i poz. 19) jest mniejsza od zera lub równa zero, podatnik nie wypełnia tej pozycji; zakupy związane ze sprzedażą zwolnioną i opodatkowaną nierozliczone z części D. 2, i D. 3. powiększają w następnym okresie rozliczeniowym kwoty wykazane w części D. 2. (poz. 44 i 45).

3. Kwota z pozycji 56 stanowi sumę kwot z pozycji 36, 37, 39, 43, 47, 51, 54 i 55, z wyjątkiem:

n deklaracji składanych w związku z powstaniem obowiązku podatkowego, o którym mowa w art. 6a ustawy; w tym przypadku kwota ta nie może być wyższa niż kwota podatku należnego wykazana w pozycji 35,

n przypadku, gdy podatnik nie wykonał czynności podlegających opodatkowaniu.

Część E. OBLICZENIE WYSOKOŚCI ZOBOWIĄZANIA PODATKOWEGO LUB KWOTY ZWROTU

1. Odliczeń z tytułu zakupu kas rejestrujących dokonuje się w pozycjach 58 lub 62 w następujący sposób:

n w przypadku wystąpienia nadwyżki podatku należnego nad naliczonym – w pozycji 58 wpisuje się kwotę wydatkowaną na zakup kas rejestrujących, w części przysługującej do odliczenia w danym okresie rozliczeniowym, do wysokości kwoty wykazanej w poz. 57,

n w przypadku wystąpienia u podatnika, wykonującego w całości bądź w części czynności opodatkowane stawką niższą niż podstawowa, nadwyżki podatku naliczonego nad należnym – w pozycji 62 wpisuje się kwotę równą 1/3 przysługującej podatnikowi kwoty do odliczenia z tytułu nabycia kas rejestrujących.

2. W pozycji 59 wykazuje się kwotę podatku objętą zaniechaniem poboru na podstawie art. 22 Ordynacji podatkowej.

Część F. INFORMACJA O ZAŁĄCZNIKU

W poz. 66 należy zaznaczyć kwadrat nr 1 w przypadku, gdy wraz z deklaracją:

1) podatnik prowadzący zakład pracy chronionej lub zakład aktywności zawodowej składa wniosek o dokonanie zwrotu wpłaconej kwoty podatku od towarów i usług, o którym mowa w art. 14a ustawy,

2) jednostka poszukująca lub rozpoznająca złoża kopalin lub wydobywająca kopaliny ze złóż składa wniosek o zwrot kwoty podatku naliczonego,

3) podatnik dokonujący zakupu towarów i usług lub importu towarów, finansowanego ze środków bezzwrotnej pomocy zagranicznej, składa wniosek o zwrot podatku naliczonego.

W pozostałych przypadkach należy zaznaczyć kwadrat nr 2.

Załącznik nr 4

Załącznik nr 5

OBJAŚNIENIA

do kwartalnej deklaracji dla podatku od towarów i usług (VAT-7R)

q Objaśnienia dotyczą wzoru kwartalnej deklaracji dla podatku od towarów i usług (VAT-7R), wprowadzonego rozporządzeniem Ministra Finansów z dnia 12 grudnia 2002 r. zmieniającym rozporządzenie w sprawie wzorów deklaracji podatkowych dla podatku od towarów i usług oraz podatku akcyzowego (Dz. U. Nr 229, poz. 1916).

q Podstawowymi aktami prawnymi regulującymi opodatkowanie podatkiem od towarów i usług (wg stanu prawnego na dzień podpisania rozporządzenia) są:

1) ustawa z dnia 8 stycznia 1993 r. o podatku od towarów i usług oraz o podatku akcyzowym (Dz. U. Nr 11, poz. 50, ze zm.) – zwana dalej „ustawą"

2) rozporządzenie Ministra Finansów z dnia 22 marca 2002 r. w sprawie wykonania niektórych przepisów ustawy o podatku od towarów i usług oraz o podatku akcyzowym (Dz. U. Nr 27, poz. 268, ze zm.) – zwane dalej „rozporządzeniem".

OBJAŚNIENIA OGÓLNE

1. Deklaracja dotyczy rolników, którzy zrezygnowali ze zwolnienia, o którym mowa w art. 7 ust. 1 pkt 7 ustawy, pod warunkiem, że:

l dokonują wyłącznie sprzedaży produktów rolnych,

l złożyli w urzędzie skarbowym przed rozpoczęciem kwartału, za który po raz pierwszy składana jest kwartalna deklaracja (VAT-7R), pisemne zawiadomienie, że będą składali deklaracje za okresy kwartalne.

2. Deklarację składa się w terminie do 25 dnia miesiąca następującego po kwartale, za który składana jest deklaracja.

3. Poszczególne pozycje deklaracji wypełnia się w pełnych złotych, zaokrąglając kwoty wynikające z ewidencji prowadzonej przez podatnika poprzez odrzucenie groszy. Dotyczy to również wszystkich obliczeń dokonywanych w deklaracji.

4. Wszystkie wielkości ujemne poprzedza się znakiem minus (-).

5. Niewypełnienie którejś z pozycji od 19 do 58 jest równoznaczne z wpisaniem zera (0).

OBJAŚNIENIA SZCZEGÓŁOWE

Część A. MIEJSCE SKŁADANIA DEKLARACJI

W pozycji 6 wpisuje się urząd skarbowy właściwy ze względu na miejsce wykonywania czynności; jeżeli czynności te wykonywane są na terenie różnych urzędów skarbowych – właściwy ze względu na siedzibę podatnika; gdy podatnik nie ma siedziby – właściwy ze względu na miejsce zamieszkania; w pozostałych przypadkach – Drugi Urząd Skarbowy Warszawa-Śródmieście.

Część C. ROZLICZENIE SPRZEDAŻY PRODUKTÓW ROLNYCH ORAZ PODATKU NALEŻNEGO

1. W tej części wykazuje się sprzedaż produktów rolnych, dla której obowiązek podatkowy powstał w kwartale, za który składana jest deklaracja, po uwzględnieniu korekt wynikających z art. 15 ust. 2 ustawy oraz innych korekt wynikających z przepisów o podatku od towarów i usług, jeżeli mają wpływ na rozliczenie sprzedaży towarów i usług oraz podatku należnego w miesiącach kwartału, za który składana jest deklaracja.

2. W pozycji 19 wykazuje się sprzedaż zwolnioną od podatku, na podstawie przepisów o podatku od towarów i usług.

3. Pozycje 21–26 przeznaczone są na rozliczenie krajowej sprzedaży opodatkowanej, wg stawek określonych w ustawie lub w rozporządzeniu.

4. Pozycję 27 wypełnia się tylko w przypadku rozwiązania się spółki prawa cywilnego lub handlowego niemającej osobowości prawnej albo zaprzestania przez podatnika będącego osobą fizyczną wykonywania czynności podlegających opodatkowaniu. W pozycji tej wpisuje się kwotę podatku należnego wynikającą z zawiadomienia o dokonanym spisie z natury, ustalonej wartości towarów i kwocie podatku należnego, o którym mowa w art. 6a ust. 5 pkt 2 ustawy.

Część D. ROZLICZENIE PODATKU NALICZONEGO

1. W tej części wykazuje się wyłącznie zakupy, w stosunku do których podatnikowi przysługuje prawo do odliczenia podatku naliczonego od należnego lub zwrot podatku naliczonego, na zasadach określonych w przepisach art. 19–25 ustawy, z uwzględnieniem przepisów wykonawczych.

2. Jeżeli podatnik dokonuje zakupów, które są związane ze sprzedażą opodatkowaną i zwolnioną, i nie ma możliwości bezpośredniego wyodrębnienia kwot podatku naliczonego, związanych ze sprzedażą opodatkowaną, to zakupy te wykazuje:

1) w pozycjach 33, 34, 41 i 42 – w przypadku nabycia towarów i usług, które na podstawie odrębnych przepisów zaliczane są przez podatnika do środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji,

2) w pozycjach 37, 38, 45 i 46 – w przypadku nabycia towarów i usług, innych niż wymienione w ppkt 1).

l. D. 1. PRZENIESIENIA

Pozycję 30 wypełnia się w przypadku, gdy w poprzedniej deklaracji wystąpiła nadwyżka podatku naliczonego nad należnym do przeniesienia na następny okres rozliczeniowy, o której mowa w art. 21 ust. 1 ustawy. Kwota nadwyżki powinna być równa kwocie do przeniesienia na następny okres rozliczeniowy z poprzedniej deklaracji.

Jednakże w przypadku, gdy urząd skarbowy lub organ kontroli skarbowej określi kwotę do przeniesienia w innej wysokości niż zadeklarowana, wpisuje się kwotę wynikającą z decyzji.

II. D. 2. ZAKUPY TOWARÓW i USŁUG, NIEROZLICZONE W POPRZEDNICH OKRESACH

Ta część wypełniana jest w przypadku, gdy w okresie (okresach) rozliczeniowym poprzedzającym kwartał, za który składana jest deklaracja, nie były wykonywane czynności podlegające opodatkowaniu. Jeżeli jest to okres dłuższy niż jeden okres rozliczeniowy, wartość zakupów oraz podatek wykazuje się narastająco.

III. D. 3. ZAKUPY TOWARÓW l USŁUG (Z UWZGLĘDNIENIEM KOREKT), PODLEGAJĄCE ROZLICZENIU W KWARTALE, KTÓREGO DOTYCZY DEKLARACJA

W tej części wpisuje się wartość zakupów netto i kwotę podatku od towarów i usług wynikającą z faktur, faktur korygujących oraz dokumentów celnych, których termin rozliczenia przypada w okresie rozliczeniowym, za który składana jest deklaracja.

IV. D. 4. PODATEK NALICZONY– DO ODLICZENIA

1. Podatnicy, którzy w kwartale, którego dotyczy deklaracja, nie wykonali czynności podlegających opodatkowaniu, nie wypełniają pozycji 47 i 48. Zakupy nierozliczone w części D. 2. i D. 3. powiększają w następnym okresie rozliczeniowym kwoty wykazane w części D. 2.

2. W przypadku gdy w kwartale, którego dotyczy deklaracja, zostały dokonane czynności podlegające opodatkowaniu, to:

1) kwotę z pozycji 47 wylicza się według wzoru podanego w opisie do tej pozycji, z tym że podatnicy, którzy wykonują czynności opodatkowane w okresie krótszym niż sześć miesięcy, wyliczają tę kwotę zgodnie ze strukturą sprzedaży w kwartale, w którym nastąpił zakup środka trwałego, według wzoru:

(poz. 34 + poz. 42) x [(poz. 28 – poz. 19) : poz. 28],

a następnie w deklaracji za kwartał, w którym upływa szósty miesiąc, dokonują korekty podatku naliczonego, wynikającej z art. 20 ust. 5 ustawy;

do okresu 6-ciu miesięcy wlicza się miesiąc, w którym podatnik nabył środek trwały;

2) kwotę z poz. 48 wylicza się według wzoru podanego w opisie do tej pozycji, z tym, że jeżeli sprzedaż opodatkowana (różnica kwot z poz. 28 i poz. 19) jest mniejsza od zera lub równa zero, podatnik nie wypełnia tej pozycji; zakupy związane ze sprzedażą zwolnioną i opodatkowaną nierozliczone z części D. 2. i D. 3. powiększają w następnym kwartale kwoty wykazane w części D. 2. (poz. 37 i 38).

3. Kwota z pozycji 49 stanowi sumę kwot z pozycji 30, 32, 36, 40, 44, 47 i 48, z wyjątkiem:

n deklaracji składanych w związku z powstaniem obowiązku podatkowego, o którym mowa w art. 6a ustawy; w tym przypadku kwota ta nie może być wyższa niż kwota podatku należnego wykazana w pozycji 29.

n przypadku, gdy podatnik nie wykonał czynności podlegających opodatkowaniu.

Część E. OBLICZENIE WYSOKOŚCI ZOBOWIĄZANIA PODATKOWEGO LUB KWOTY ZWROTU

1. Odliczeń z tytułu zakupu kas rejestrujących dokonuje się w pozycjach 51 lub 55 w następujący sposób:

n w przypadku wystąpienia nadwyżki podatku należnego nad naliczonym – w pozycji 51 wpisuje się kwotę wydatkowaną na zakup kas rejestrujących, w części przysługującej do odliczenia w danym kwartale, do wysokości kwoty wykazanej w poz. 50,

n w przypadku wystąpienia u podatnika, wykonującego w całości bądź w części czynności opodatkowane stawką niższą niż podstawowa, nadwyżki podatku naliczonego nad należnym – w pozycji 55 wpisuje się kwotę równą 1/3 przysługującej podatnikowi kwoty do odliczenia z tytułu nabycia kas rejestrujących.

2. W pozycji 52 wykazuje się kwotę podatku objętą zaniechaniem poboru na podstawie art. 22 Ordynacji podatkowej.

[1] Rozporządzenie wchodzi w życie 24 grudnia 2002 r.

- Data ogłoszenia: 2002-12-24

- Data wejścia w życie: 2002-12-24

- Data obowiązywania: 2002-12-24

- Dokument traci ważność: 2004-05-01

REKLAMA

Dziennik Ustaw

REKLAMA

REKLAMA