REKLAMA

Dziennik Ustaw - rok 2009 nr 184 poz. 1437

ROZPORZĄDZENIE MINISTRA FINANSÓW1)

z dnia 23 października 2009 r.

w sprawie przekazywania Narodowemu Bankowi Polskiemu danych niezbędnych do sporządzania bilansu płatniczego oraz międzynarodowej pozycji inwestycyjnej

Na podstawie art. 30 ust. 3 ustawy z dnia 27 lipca 2002 r. – Prawo dewizowe (Dz. U. Nr 141, poz. 1178, z późn. zm.2)) zarządza się, co następuje:

1) sposób, zakres i terminy wykonywania przez rezydentów dokonujących obrotu dewizowego oraz przedsiębiorców wykonujących działalność kantorową obowiązku przekazywania Narodowemu Bankowi Polskiemu, zwanemu dalej „NBP”, danych niezbędnych do sporządzania bilansu płatniczego oraz międzynarodowej pozycji inwestycyjnej, zwanych dalej „danymi”;

2) wysokość kwot, których przekroczenie powoduje powstanie obowiązku, o którym mowa w pkt 1, zwanego dalej „obowiązkiem sprawozdawczym”.

2. Dane przekazywane NBP na podstawie rozporządzenia oraz dane przyjmowane do wyliczenia łącznej kwoty aktywów i pasywów, której przekroczenie powoduje powstanie obowiązku sprawozdawczego, zwanej dalej „progiem sprawozdawczym”, powinny wynikać z:

1) ksiąg rachunkowych lub ewidencji prowadzonych na podstawie odrębnych przepisów albo dokumentów źródłowych obrazujących stan faktyczny, w przypadku podmiotów prowadzących księgi rachunkowe;

2) dokumentów źródłowych obrazujących stan faktyczny, w przypadku innych podmiotów niż określone w pkt 1.

3. Dane przyjmowane do wyliczenia na koniec roku lub kwartału progu sprawozdawczego, wyrażone w walutach obcych, przelicza się na złote, stosując średnie kursy tych walut ogłoszone przez NBP w ostatnim dniu roboczym danego roku lub kwartału, a jeżeli w tym dniu kurs danej waluty obcej nie został ogłoszony przez NBP, stosuje się ostatnio ogłoszony przez NBP kurs tej waluty.

4. Dane dotyczące stanów aktywów i pasywów wykazywane w sprawozdaniach na koniec danego okresu sprawozdawczego, wyrażone w walutach obcych, przelicza się na złote, stosując średnie kursy tych walut ogłoszone przez NBP w ostatnim dniu roboczym danego okresu sprawozdawczego, a jeżeli w tym dniu kurs danej waluty obcej nie został ogłoszony przez NBP, stosuje się ostatnio ogłoszony przez NBP kurs tej waluty.

5. Rezydenci, których dotyczy obowiązek sprawozdawczy, oraz przedsiębiorcy wykonujący działalność kantorową, zwani dalej „podmiotami sprawozdawczymi”, przekazują NBP odpowiedni formularz lub pakiet formularzy, zwane dalej „sprawozdaniem”.

6. Formularze wypełnia się zgodnie z dodanymi do nich objaśnieniami oraz ogólnymi objaśnieniami zawartymi w załączniku nr 1 do rozporządzenia.

2. Jednostki, o których mowa w ust. 1, u których łączna kwota aktywów i pasywów określonych w formularzach, o których mowa w ust. 1, na koniec roku jest wyższa niż 26 mln złotych i niższa niż 500 mln złotych, są obowiązane przekazywać NBP na tych formularzach kwartalne sprawozdania w terminie do 20 dni po zakończeniu kwartału.

2. Rezydenci, o których mowa w ust. 1, u których łączna kwota aktywów i pasywów określonych w formularzach, o których mowa w ust. 1, na koniec roku jest wyższa niż 10 mln złotych i niższa niż 300 mln złotych, są obowiązani przekazywać NBP na tych formularzach kwartalne sprawozdania w terminie do 20 dni po zakończeniu kwartału.

1) którzy na koniec roku lub na koniec danego kwartału w następnym roku nie osiągnęli progów sprawozdawczych określonych odpowiednio w § 4 i 7 oraz

2) posiadający aktywa lub pasywa związane z obrotem handlowym z zagranicą, których łączna kwota na koniec roku wynosi co najmniej 3 mln złotych

– są obowiązani przekazywać NBP na formularzach, których wzory stanowią odpowiednio załączniki nr 5 i 10 do rozporządzenia, kwartalne sprawozdania dotyczące aktywów i pasywów, o których mowa w pkt 2, w terminie do 20 dni po zakończeniu kwartału.

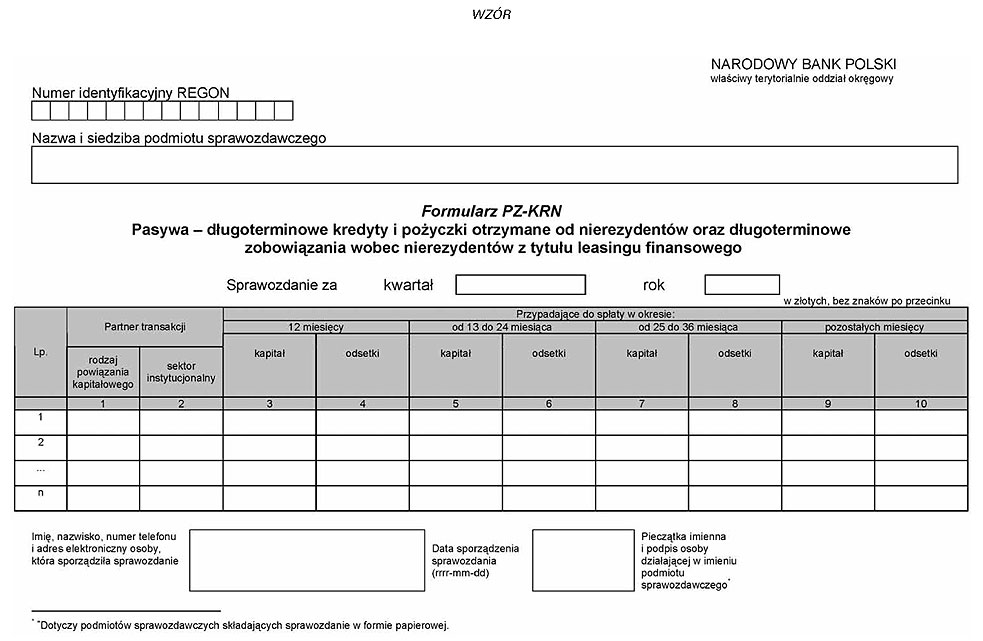

1) na formularzu, którego wzór stanowi załącznik nr 34 do rozporządzenia, kwartalne sprawozdania w terminie do 20 dni po zakończeniu takiego kwartału;

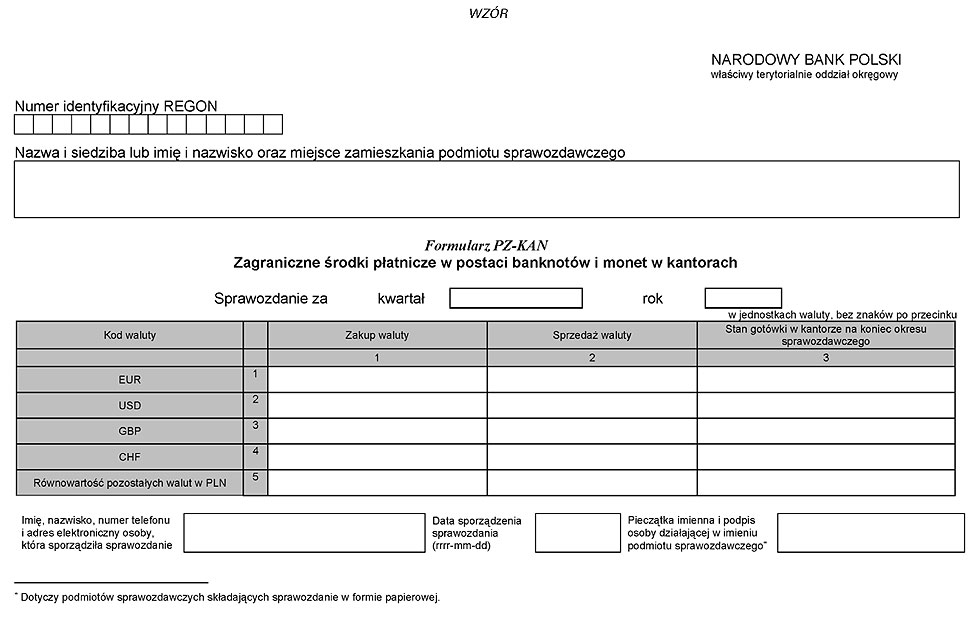

2) na formularzu, którego wzór stanowi załącznik nr 35 do rozporządzenia, kwartalne sprawozdania w terminie do 20 dni po zakończeniu takiego kwartału.

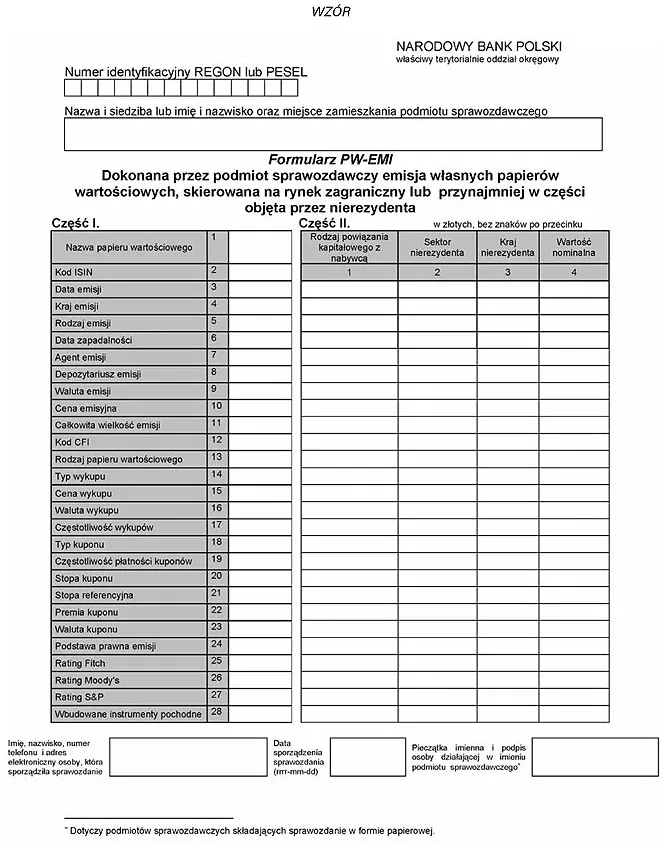

1) emisji na formularzu, którego wzór stanowi załącznik nr 23 do rozporządzenia, w terminie do 15 dni od dnia sprzedaży nierezydentom papierów wartościowych lub instrumentów rynku pieniężnego niebędących papierami wartościowymi;

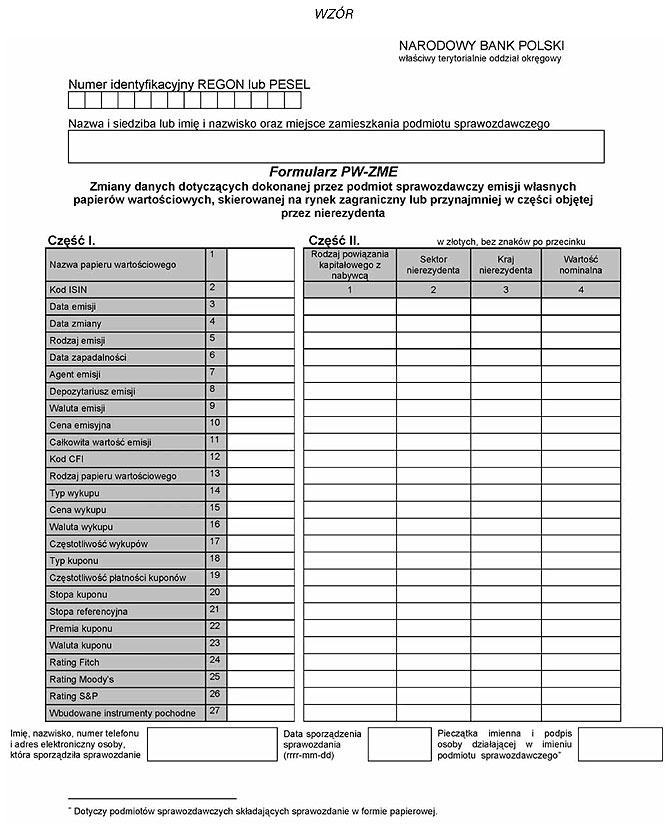

2) zmianie danych dotyczących emisji na formularzu, którego wzór stanowi załącznik nr 24 do rozporządzenia, w terminie do 20 dni od dnia dokonania zmiany.

2. Dostęp do portalu sprawozdawczego odbywa się przy użyciu certyfikatu wydanego nieodpłatnie przez NBP.

2. Przepis § 9 pkt 2 stosuje się po raz pierwszy do określonych w nim sprawozdań kwartalnych za pierwszy kwartał 2011 r.

Minister Finansów: w z. E. Suchocka-Roguska

|

|

1) Minister Finansów kieruje działem administracji rządowej – finanse publiczne, na podstawie § 1 ust. 2 pkt 2 rozporządzenia Prezesa Rady Ministrów z dnia 16 listopada 2007 r. w sprawie szczegółowego zakresu działania Ministra Finansów (Dz. U. Nr 216, poz. 1592).

2) Zmiany wymienionej ustawy zostały ogłoszone w Dz. U. z 2003 r. Nr 228, poz. 2260, z 2004 r. Nr 91, poz. 870 i Nr 173, poz. 1808, z 2006 r. Nr 157, poz. 1119, z 2007 r. Nr 61, poz. 410, z 2008 r. Nr 228, poz. 1506 oraz z 2009 r. Nr 18, poz. 97 i Nr 69, poz. 589.

3) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2005 r. Nr 167, poz. 1398, z 2006 r. Nr 157, poz. 1119, z 2007 r. Nr 25, poz. 162 i Nr 61, poz. 410, z 2008 r. Nr 209, poz. 1315 i 1317 oraz z 2009 r. Nr 69, poz. 589 i Nr 143, poz. 1164.

4) Zmiany wymienionej ustawy zostały ogłoszone w Dz. U. z 2006 r. Nr 104, poz. 708 i Nr 157, poz. 1119, z 2008 r. Nr 171, poz. 1056 oraz z 2009 r. Nr 13, poz. 69, Nr 42, poz. 341, Nr 77, poz. 649, Nr 78, poz. 659, Nr 165, poz. 1316, Nr 166, poz. 1317 i Nr 168, poz. 1323.

Załączniki do rozporządzenia Ministra Finansów

z dnia 23 października 2009 r. (poz. 1437)

Załącznik nr 1

OBJAŚNIENIA DO FORMULARZY

I. Objaśnienia ogólne

1. Dane, z wyjątkiem wykazywanych w formularzu PZ-KAN (załącznik nr 36), wykazuje się w sprawozdaniach w walucie polskiej w pełnych złotych, bez znaków po przecinku. Kwoty zaokrągla się do pełnych złotych w ten sposób, że końcówki kwot wynoszące mniej niż 50 groszy pomija się, natomiast końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych.

2. Dla każdej kombinacji parametrów występujących w kolumnach poprzedzających kolumnę: Stan na początek okresu (np. waluta, rodzaj powiązania kapitałowego lub kraj) w danym formularzu należy wypełnić jeden wiersz.

3. Kwoty ujemne w kolumnach: Zmiany wyceny, Różnice kursowe, Pozostałe zmiany należy poprzedzić znakiem „-”.

4. Kolumn oznaczonych kolorem szarym nie wypełnia się.

5. W przypadku zmiany danych dotyczących podmiotu sprawozdawczego lub osoby sporządzającej sprawozdanie, należy dokonać ich aktualizacji nie później niż w momencie przekazywania najbliższego sprawozdania.

II. Objaśnienia do kolumn

1. Kolumna - Termin pierwotny

W kolumnie tej należy podać termin pierwotny instrumentu finansowego, wpisując oznaczenie literowe:

D - dla instrumentów długoterminowych, tj. o terminie pierwotnym powyżej jednego roku,

K - dla instrumentów krótkoterminowych, tj. o terminie pierwotnym do jednego roku włącznie.

Terminem pierwotnym instrumentu finansowego wynikającego z umowy jest czas obowiązywania umowy, liczony od dnia jej zawarcia do dnia, w którym upływa termin rozliczenia zobowiązań/należności wynikających z umowy.

W przypadku dłużnych papierów wartościowych terminem pierwotnym jest okres od daty ich emisji do daty ich wykupu lub umorzenia.

W przypadku zobowiązań/należności przez termin pierwotny należy rozumieć okres, po upływie którego zobowiązania/należności stają się wymagalne. Jeżeli płatności rozłożone są na raty, liczy się termin zapłaty ostatniej raty.

Instrumenty płatne na żądanie należy zakwalifikować jako krótkoterminowe. Jeżeli termin pierwotny nie jest określony, to w zależności od rodzaju instrumentu finansowego, należy zaklasyfikować go jako krótko- albo długoterminowy, zgodnie z objaśnieniami do poszczególnych formularzy.

Jeżeli zgodnie z umową nastąpi zamiana instrumentu finansowego z krótkoterminowego na długoterminowy, to w kolumnie: Transakcje - wzrost należy wykazać zwiększenie wartości instrumentu długoterminowego, natomiast w kolumnie: Transakcje - spadek należy wykazać zmniejszenie wartości instrumentu krótkoterminowego. Zasadę tę należy stosować odpowiednio do zamiany instrumentu długoterminowego na krótkoterminowy.

2.1. Kolumny: Partner transakcji/Spółka będąca nierezydentem/Emitent

W kolumnach tych należy podać informacje dotyczące nierezydenta, takie jak rodzaj powiązania kapitałowego, sektor instytucjonalny, do którego przynależy, a także kraj jego siedziby. W zależności od instrumentu finansowego w odpowiednich formularzach występować będą następujące kolumny:

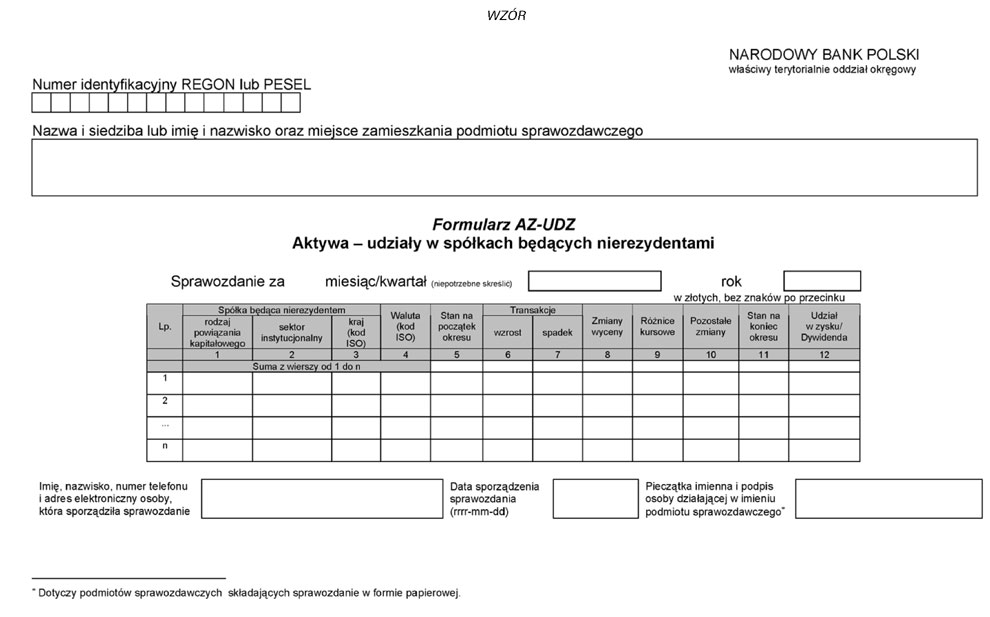

1) Spółka będąca nierezydentem - w formularzu AZ-UDZ (załącznik nr 4);

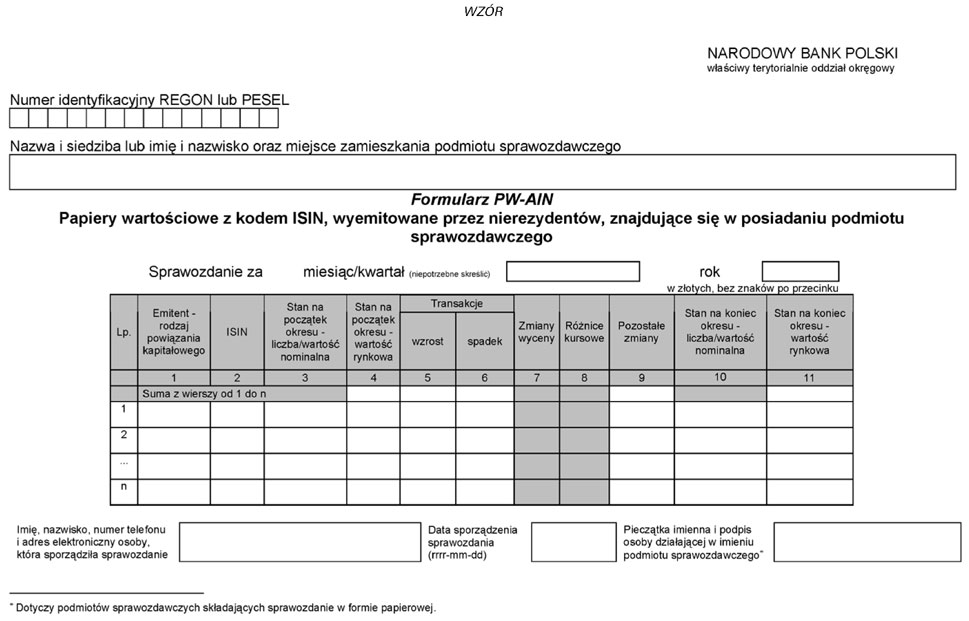

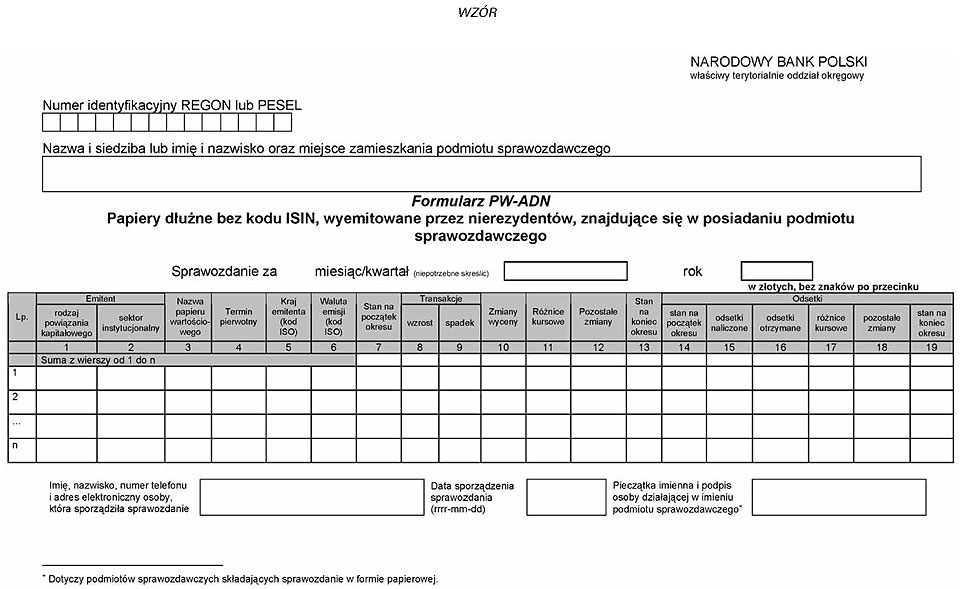

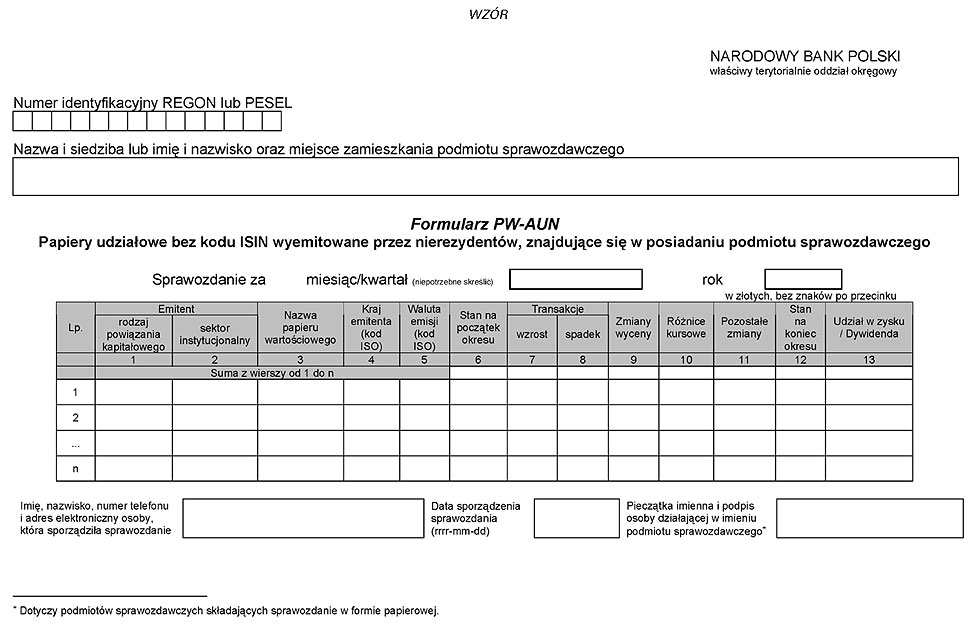

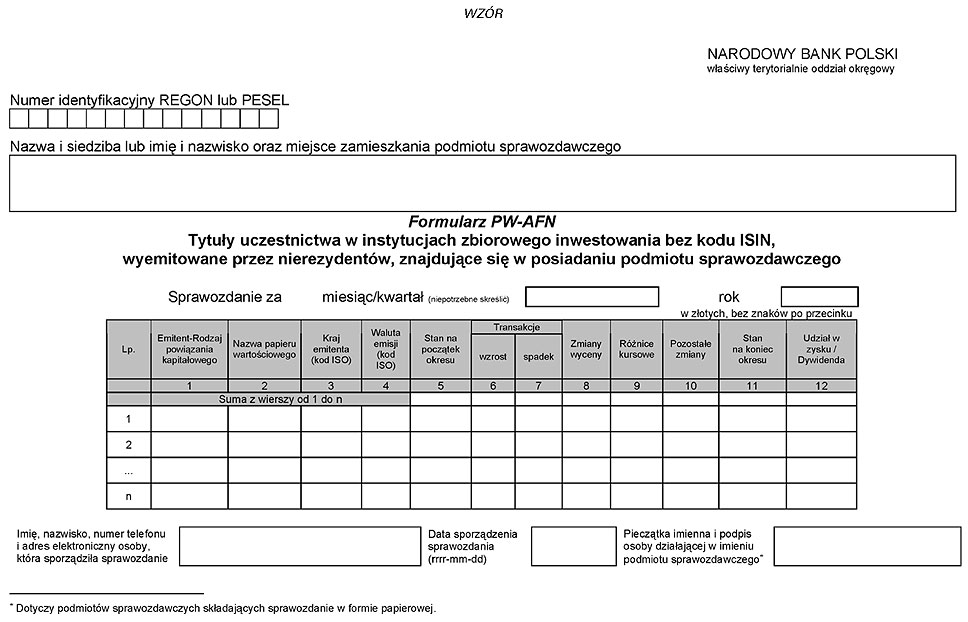

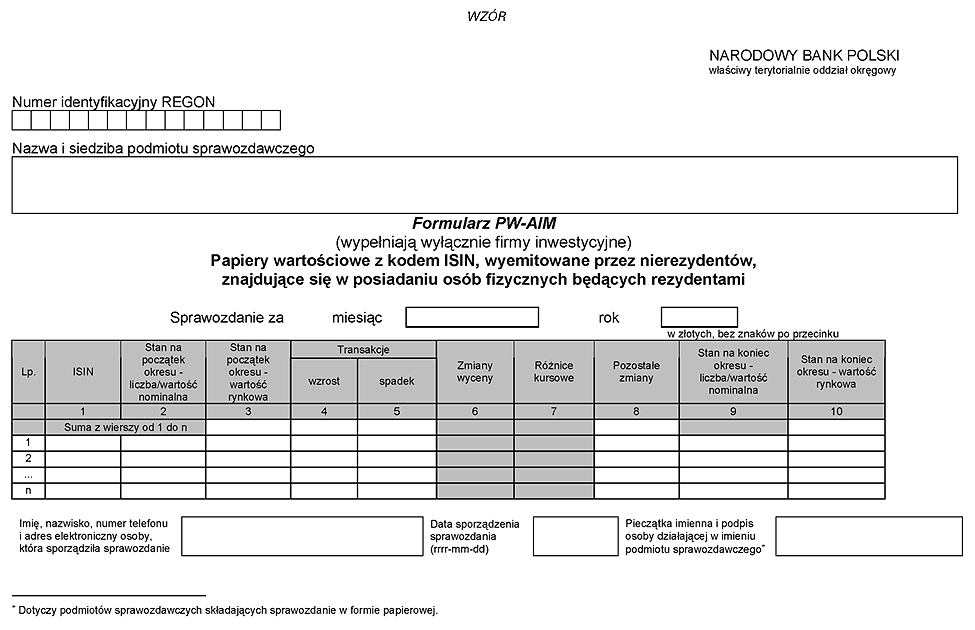

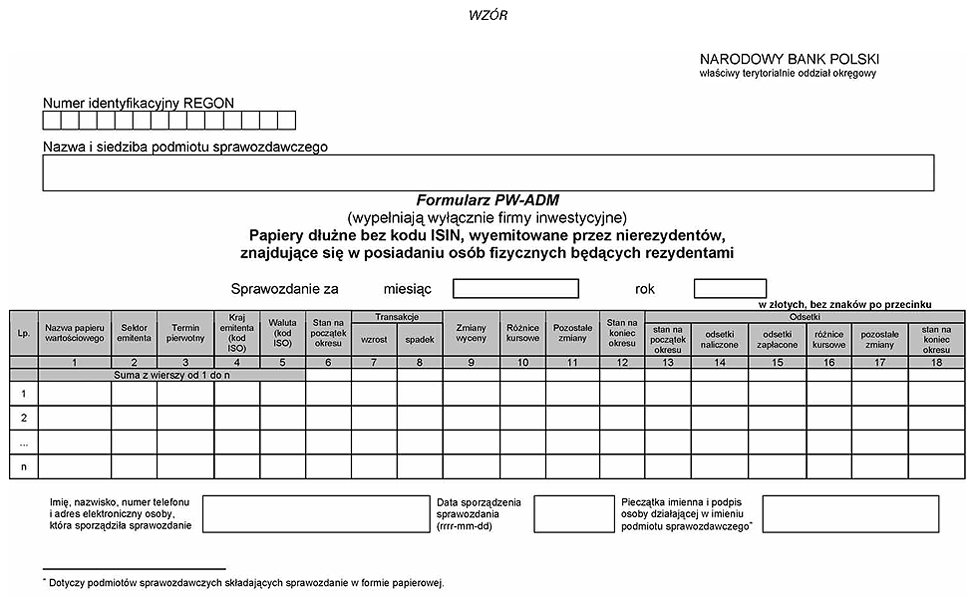

2) Emitent - w formularzach PW-AIN, PW-ADN, PW-AUN i PW-AFN (załączniki nr 17-20);

3) Partner transakcji - w pozostałych formularzach.

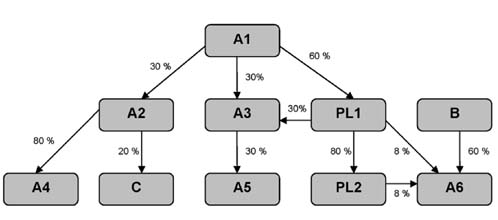

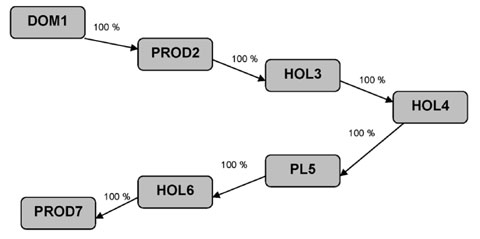

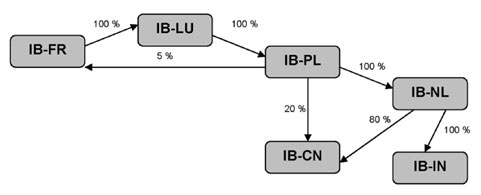

2.2. Kolumna - Rodzaj powiązania kapitałowego

W kolumnie tej należy określić rodzaj powiązania kapitałowego z nierezydentem, wpisując oznaczenie literowe:

IB - dla inwestora bezpośredniego,

Pl - dla podmiotu bezpośredniego inwestowania,

IG - dla innego podmiotu w grupie podmiotów powiązanych kapitałowo,

NP - dla podmiotu niepowiązanego.

Inwestorem bezpośrednim jest podmiot, który bezpośrednio lub pośrednio, sam lub razem z innymi kontrolowanymi przez siebie podmiotami, posiada co najmniej 10 % głosów w organie stanowiącym innego podmiotu.

Podmiotem bezpośredniego inwestowania jest podmiot, w którego organie stanowiącym, inwestor bezpośredni bezpośrednio lub pośrednio, sam lub razem z innymi kontrolowanymi przez siebie podmiotami, posiada co najmniej 10 % głosów. Podmiotem bezpośredniego inwestowania jest także podmiot kontrolowany przez inny podmiot bezpośredniego inwestowania.

Inne podmioty w grupie podmiotów powiązanych kapitałowo to co najmniej dwa podmioty, które znajdują się w tej samej grupie podmiotów powiązanych kapitałowo, a nie są względem siebie podmiotami bezpośredniego inwestowania ani inwestorami bezpośrednimi (udział głosów w organach stanowiących tych podmiotów zarówno bezpośredni, jak i pośredni, o ile występuje, jest niższy niż 10 %).

Podmioty niepowiązane są to podmioty, które nie przynależą do grupy podmiotów powiązanych kapitałowo, w której znajduje się podmiot sprawozdawczy.

Podmiotem dominującym jest podmiot, który wywiera wpływ na inne podmioty, w szczególności taki, który sprawuje nad nimi kontrolę. Przez „sprawowanie kontroli” należy rozumieć dysponowanie bezpośrednio i/lub pośrednio powyżej 50 % głosów w organie stanowiącym innego podmiotu. Pod pojęciem „wywieranie wpływu” należy rozumieć dysponowanie bezpośrednio i pośrednio co najmniej 10 % głosów w organie stanowiącym innego podmiotu.

Grupę podmiotów powiązanych kapitałowo tworzy podmiot dominujący wraz z podmiotami, w których jest on inwestorem bezpośrednim. Podmioty te są połączone relacją inwestycji bezpośrednich.

W przypadku gdy podmiot dysponuje głosami w organie stanowiącym innego podmiotu za pośrednictwem podmiotu przez siebie kontrolowanego, to należy przyjąć, że dysponuje on wszystkimi głosami podmiotu pośredniczącego.

Powyższe definicje są zgodne z przyjętymi standardami międzynarodowymi ustalonymi do zestawienia statystyki zagranicznych inwestycji bezpośrednich i różnią się od definicji zawartych w ustawie o rachunkowości.

Szczegółowy opis powiązań kapitałowych z podmiotami zagranicznymi zawierają objaśnienia do formularza AZ-IB (załącznik nr 32).

2.3. Kolumna - Sektor instytucjonalny

W kolumnie tej należy podać oznaczenie sektora nierezydenta, wpisując oznaczenie literowe:

F - dla sektora finansowego, z wyłączeniem instytucji ubezpieczeniowych, reasekuracyjnych i funduszy emerytalnych,

N - dla sektora niefinansowego, z uwzględnieniem instytucji ubezpieczeniowych, reasekuracyjnych i funduszy emerytalnych.

Do sektora finansowego, z wyłączeniem instytucji ubezpieczeniowych, reasekuracyjnych i funduszy emerytalnych, zalicza się banki centralne, Europejski Bank Centralny, instytucje kredytowe, banki zagraniczne, międzynarodowe organizacje finansowe, np. Międzynarodowy Bank Odbudowy i Rozwoju, Europejski Bank Odbudowy i Rozwoju, Europejski Bank Inwestycyjny oraz pozostałe instytucje finansowe, np. przedsiębiorstwa leasingu finansowego, przedsiębiorstwa faktoringowe, domy maklerskie, fundusze inwestycyjne, instytucje finansowe w ramach grupy kapitałowej oraz firmy utworzone w celu sekurytyzacji aktywów.

Do sektora niefinansowego, z uwzględnieniem instytucji ubezpieczeniowych, reasekuracyjnych i funduszy emerytalnych, zalicza się wszystkie podmioty nieujęte w sektorze finansowym, tj. m.in. ministerstwa i inne instytucje centralne, instytucje samorządowe, fundusze ubezpieczeń społecznych, uczelnie wyższe i zakłady opieki zdrowotnej, przedsiębiorstwa produkcyjne i usługowe, osoby fizyczne, instytucje niekomercyjne, np. organizacje społeczne, partie polityczne, fundacje, a także instytucje ubezpieczeniowe, reasekuracyjne i fundusze emerytalne.

2.4. Kolumna - Kraj

W kolumnie tej należy podać oznaczenie literowe kraju, w którym nierezydent ma swoją siedzibę, według standardu ISO 3166-1. Lista krajów według standardów ISO oraz lista organizacji międzynarodowych i międzynarodowych instytucji finansowych wraz z dwuznakowymi kodami (np. AU - Australia) znajduje się na stronie internetowej NBP (sprawozdawczosc.nbp.pl).

3. Kolumna - Waluta

W kolumnie tej należy wpisać oznaczenie literowe waluty według standardu ISO 4217. Lista walut według standardów ISO wraz z trzyliterowymi kodami (np. AUD - dolar australijski) znajduje się na stronie internetowej NBP (sprawozdawczość. nbp.pl).

4.1. Kolumna - Transakcje - wzrost

Kolumna ta dotyczy transakcji powodujących zwiększenie, w okresie sprawozdawczym, stanu aktywów finansowych, zobowiązań lub kapitałów własnych podmiotu sprawozdawczego.

4.2. Kolumna - Transakcje - spadek

Kolumna ta dotyczy transakcji powodujących zmniejszenie, w okresie sprawozdawczym, stanu aktywów finansowych, zobowiązań lub kapitałów własnych podmiotu sprawozdawczego.

Transakcją bilansu płatniczego jest wymiana wartości pomiędzy rezydentem a nierezydentem, która następuje za obopólną zgodą stron lub wskutek działania prawa, w rezultacie której następuje zwiększenie lub zmniejszenie aktywów, zobowiązań lub kapitałów własnych.

5. Kolumna - Różnice kursowe

W kolumnie tej wykazuje się różnice kursowe jako różnice między wartością obliczoną przy zastosowaniu kursu z dnia dokonania transakcji lub dnia poprzedniej wyceny, a wartością obliczoną przy zastosowaniu kursu na dzień sprawozdawczy lub na dzień rozliczenia transakcji (powstałe w całym okresie sprawozdawczym).

6. Kolumna - Pozostałe zmiany

W kolumnie tej wykazuje się kwoty wynikające ze zwiększenia lub zmniejszenia wartości aktywów finansowych, zobowiązań lub kapitałów własnych, powstałe w wyniku innych zmian niż wynikających z dokonania transakcji, przeprowadzenia nowej wyceny czy różnic kursowych. Do pozostałych zmian zalicza się m.in.:

1) reklasyfikację kwot należności wynikającą ze zmiany kraju siedziby zagranicznego partnera transakcji;

2) reklasyfikację kwot zobowiązań wynikającą ze zmiany rodzaju powiązania kapitałowego z partnerem transakcji;

3) umorzenia należności i zobowiązań.

7.1. Kolumna - Odsetki - stan na początek okresu

W kolumnie tej należy podać wartość odsetek naliczonych i niezapłaconych w poprzednich okresach.

7.2. Kolumna - Odsetki - odsetki naliczone

W kolumnie tej należy podać wartość odsetek naliczonych w okresie sprawozdawczym.

7.3. Kolumna - Odsetki - odsetki otrzymane/zapłacone

W kolumnie tej należy podać wartość odsetek otrzymanych lub zapłaconych w okresie sprawozdawczym.

Jeżeli odsetki, zgodnie z umową, są kapitalizowane, należy je wykazać zarówno w kolumnie: Odsetki - odsetki otrzymane/zapłacone, jak i w kolumnie: Transakcje - wzrost.

7.4. Kolumna - Odsetki - różnice kursowe

W kolumnie tej należy wykazać różnice kursowe wynikające z zastosowania w różnych momentach odmiennych kursów walutowych do przeliczania na złote wyrażonych w walutach obcych wartości odsetek.

7.5. Kolumna - Odsetki - pozostałe zmiany

W kolumnie tej należy podać zmiany wartości stanu odsetek w okresie sprawozdawczym, wynikające ze zmian innych niż naliczenie i wypłata odsetek czy zastosowanie różnych kursów walutowych.

7.6. Kolumna - Odsetki - stan na koniec okresu

W kolumnie tej należy podać wartość odsetek naliczonych i niewypłaconych do końca okresu sprawozdawczego. Wartość odsetek skapitalizowanych należy wykazywać łącznie z kapitałem w kolumnie: Stan na koniec okresu.

8. Kolumna - Udział w zysku/Dywidenda

W formularzach dotyczących aktywów zagranicznych w kolumnie tej należy podać wartość przyznanej w okresie sprawozdawczym dywidendy przypadającej na rezydenta, przypadającą na rezydenta kwotę udziału w zysku lub wypłacony zysk oddziału mającego siedzibę za granicą. Natomiast w formularzach obejmujących kapitały własne będące udziałami nierezydentów należy podać wartość przyznanej w okresie sprawozdawczym dywidendy przypadającej na nierezydenta, przypadającą na nierezydenta kwotę udziału w zysku lub wypłacony zysk mającego siedzibę w Polsce oddziału będącego własnością nierezydenta.

Jako datę przyznania dywidendy należy przyjąć dzień ustalenia praw do dywidendy (dzień dywidendy). Jeżeli data dnia dywidendy nie jest znana, można przyjąć jako tę datę dzień wypłaty dywidendy.

Jeżeli dywidenda była wypłacana z niepodzielonego zysku z lat ubiegłych (z kapitałów rezerwowych), to jako kwotę dywidendy należy podać tylko kwotę wypłaty z zysku netto osiągniętego w roku, za który zysk jest dzielony. Wartość środków wypłaconych z kapitału rezerwowego należy podać w kolumnie: Transakcje - spadek.

Zaliczki wypłacane zagranicznym wspólnikom na poczet dywidendy lub udziału w zysku nie powinny być ujmowane w tej pozycji do dnia dywidendy lub daty podziału zysku, lecz jako należności od podmiotów powiązanych kapitałowo powinny być wykazywane w formularzu AZ-POZ (załącznik nr 8).

Zaliczki na poczet dywidendy otrzymane od podmiotów powiązanych kapitałowo do dnia dywidendy lub daty wypłaty zysku powinny być odpowiednio ujmowane w formularzu PZ-POZ (załącznik nr 13).

9. Kolumna - Stan na początek okresu

W kolumnie tej należy podać wartość instrumentu na początek okresu sprawozdawczego, która powinna być równa jego wartości na koniec poprzedniego okresu sprawozdawczego (odpowiednio miesiąca, kwartału, roku). Jeżeli na koniec poprzedniego okresu sprawozdawczego instrument istniał, ale jego wartość była równa zeru, to na początek kolejnego okresu sprawozdawczego dla tego instrumentu należy również wpisać „0”. W przypadku niektórych instrumentów występujących w ciągu okresu sprawozdawczego (np. pochodnych instrumentów finansowych), wykazujących stany zerowe na początek lub koniec okresu sprawozdawczego, należy również podać wartość „0” w pozycji na początek lub koniec okresu.

10. Kolumna - Stan na koniec okresu

W kolumnie tej należy podać wartość instrumentu na koniec okresu sprawozdawczego, również o wartości „0”. Jeżeli dany instrument na koniec okresu nie występuje, należy wpisać „0”.

III. Objaśnienia dotyczące papierów wartościowych i tytułów uczestnictwa w instytucjach zbiorowego inwestowania

1. Do udziałowych papierów wartościowych zalicza się:

1) akcje zwykłe;

2) akcje uprzywilejowane, z wyłączeniem akcji dających ich posiadaczom prawo do stałych dochodów, niezależnie od wyniku finansowego spółki;

3) kwity depozytowe, np. ADR (American Depositary Receipts) lub GDR (Global Depositary Receipts);

4) prawa do akcji.

2. Do dłużnych papierów wartościowych zalicza się:

1) długoterminowe papiery dłużne (o pierwotnym terminie wykupu powyżej jednego roku) emitowane przez rządy i samorządy terytorialne, banki i przedsiębiorstwa, w tym:

a) obligacje zwykłe ze stałym lub zmiennym kuponem,

b) obligacje zerokuponowe,

c) obligacje zamienne na akcje, obligacje z opcją wcześniejszego wykupu i inne typy obligacji z wbudowanymi instrumentami pochodnymi (tzn. takimi, które nie mogą być przedmiotem samodzielnego obrotu),

d) obligacje zerokuponowe powstałe w wyniku zamiany obligacji zwykłych na serię obligacji zerokuponowych o terminach zapadalności odpowiadających terminom wypłat odsetek (tzw. strips),

e) obligacje bez określonego terminu zapadalności (ang. perpetual bonds),

f) listy zastawne,

g) weksle długoterminowe;

2) instrumenty rynku pieniężnego (instrumenty dłużne rynku pieniężnego o pierwotnym terminie wykupu do jednego roku włącznie) emitowane przez rządy i samorządy terytorialne, banki i przedsiębiorstwa, np.:

a) bankowe papiery wartościowe (certyfikaty depozytowe),

b) bony pieniężne,

c) bony skarbowe (ang. treasury bills),

d) krótkoterminowe papiery dłużne emitowane przez przedsiębiorstwa (ang. commercial papers),

e) krótkoterminowe papiery dłużne emitowane w ramach programów emisji papierów dłużnych, również w przypadku, gdy okres trwania takiego programu wynosi więcej niż jeden rok,

f) weksle krótkoterminowe;

3) akcje uprzywilejowane niedające ich posiadaczom prawa do udziału w podziale masy upadłościowej spółki.

3. Do tytułów uczestnictwa w instytucjach zbiorowego inwestowania zalicza się:

1) wszelkiego typu jednostki uczestnictwa zbywane przez fundusze inwestycyjne typu otwartego (spełniające kryteria UCITS jak i pozostałe), tzn. takie, których liczba zbywanych jednostek uczestnictwa nie jest ograniczona (np. w Polsce są to jednostki uczestnictwa funduszy inwestycyjnych otwartych, a za granicą, w zależności od kraju, są to m.in. jednostki emitowane przez Unit Trusts, Open-Ended lnvestment Companies lub SICAV);

2) wszelkiego typu akcje i certyfikaty inwestycyjne emitowane przez fundusze inwestycyjne typu zamkniętego, tzn. takie, których liczba emitowanych tytułów uczestnictwa jest ustalona (np. w Polsce są to certyfikaty funduszy inwestycyjnych zamkniętych, w tym również funduszy portfelowych, a za granicą, w zależności od kraju, są to m.in. akcje lnvestment Trusts lub SICAF).

IV. Objaśnienia do kolumn występujących w formularzach dotyczących papierów wartościowych

1. Kolumna - Kod ISIN

W kolumnie tej należy podać kod identyfikujący papier wartościowy zgodnie ze standardem International Securities Identification Number - ISIN (12 znaków; standard ISO 6166).

2. Kolumna - Nazwa papieru wartościowego

W kolumnie tej należy podać pełną nazwę papieru wartościowego, np. Cypress Semiconductor - bonds 6 % USD 15/12. Nazwa papieru wartościowego powinna zawierać nazwę emitenta.

3. Kolumna - Kraj emitenta

W kolumnie tej należy podać oznaczenie literowe kraju, w którym znajduje się siedziba emitenta, według międzynarodowych kodów ISO 3166-1. Lista krajów według standardów ISO oraz lista organizacji międzynarodowych i międzynarodowych instytucji finansowych wraz z dwuznakowymi kodami znajduje się na stronie internetowej NBP (sprawozdawczosc.nbp.pl).

4. Kolumna - Waluta emisji

W kolumnie tej należy podać literowy kod waluty, w której jest nominowany papier wartościowy, według międzynarodowych kodów ISO 4217. Lista walut według standardów ISO znajduje się na stronie internetowej NBP (sprawozdawczosc.nbp.pl).

Objaśnienia zawarte w załączniku nr 1 stosuje się odpowiednio do wszystkich formularzy.

Załącznik nr 2

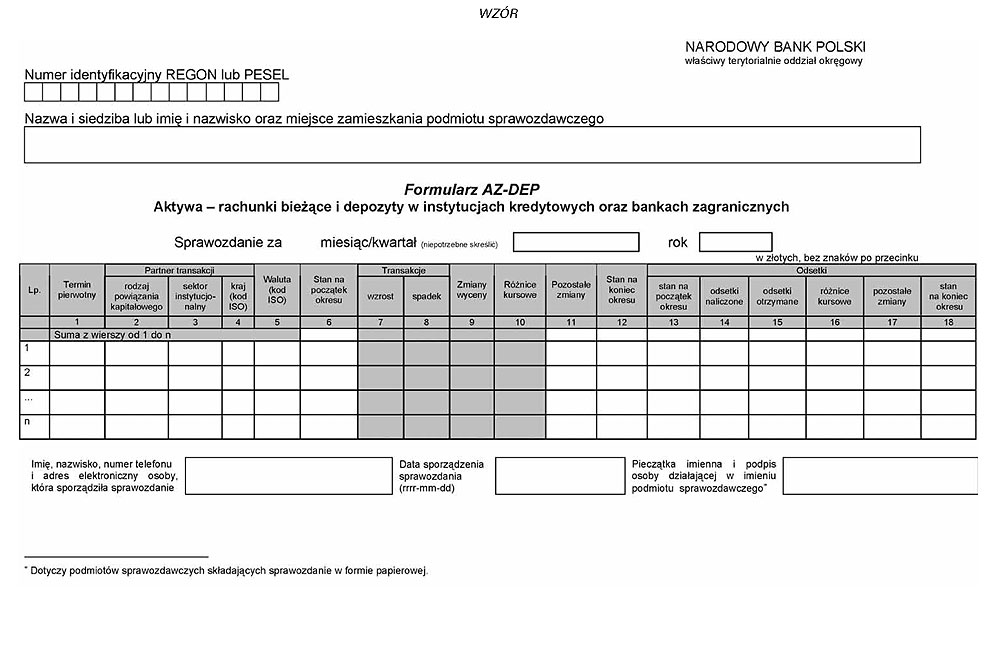

Objaśnienia do formularza AZ-DEP

W formularzu tym należy wykazać kwoty posiadane na rachunkach bieżących w będących nierezydentami instytucjach kredytowych oraz bankach zagranicznych, depozyty podmiotu sprawozdawczego ulokowane w tych instytucjach oraz dochody (odsetki) uzyskane z tego tytułu.

W formularzu wykazuje się środki posiadane na rachunkach bieżących w instytucjach kredytowych i bankach zagranicznych, które mogą być na żądanie i bez żadnych restrykcji wypłacone w formie gotówki i/lub wykorzystane do regulowania płatności za pomocą czeku, polecenia przelewu, karty płatniczej itp.

Kategoria depozyty obejmuje depozyty jednodniowe typu „overnight” oraz depozyty terminowe, które nie mogą być wycofane przed terminem umownym lub wycofanie ich powoduje restrykcje, np. istotne obniżenie należnych odsetek.

Kolumna 1. Termin pierwotny

W kolumnie tej należy podać pierwotny termin zapadalności dla danego instrumentu. Jeżeli nie jest on określony, to taki instrument należy zakwalifikować jako krótkoterminowy.

Kolumna 6. Stan na początek okresu

W kolumnie tej należy podać wartość nominalną aktywów finansowych z tytułu posiadania przez podmiot sprawozdawczy środków na rachunkach bieżących lub depozytów w instytucjach kredytowych oraz bankach zagranicznych. Stan na początek okresu powinien być zgodny ze stanem na koniec poprzedniego okresu sprawozdawczego.

Kolumna 11. Pozostałe zmiany

W kolumnie tej należy wykazać kwoty wynikające ze zmian powstałych w okresie sprawozdawczym innych niż transakcje lub różnice kursowe.

Kolumna 12. Stan na koniec okresu

W kolumnie tej należy podać wartość nominalną aktywów finansowych z tytułu posiadania przez podmiot sprawozdawczy środków na rachunkach bieżących lub depozytów w instytucjach kredytowych oraz bankach zagranicznych zgodnie ze stanem na koniec okresu sprawozdawczego.

Po wypełnieniu formularza należy dokonać arytmetycznego sprawdzenia danych w zakresie odsetek:

kol. 13 + 14 - 15+16+17 = 18.

Załącznik nr 3

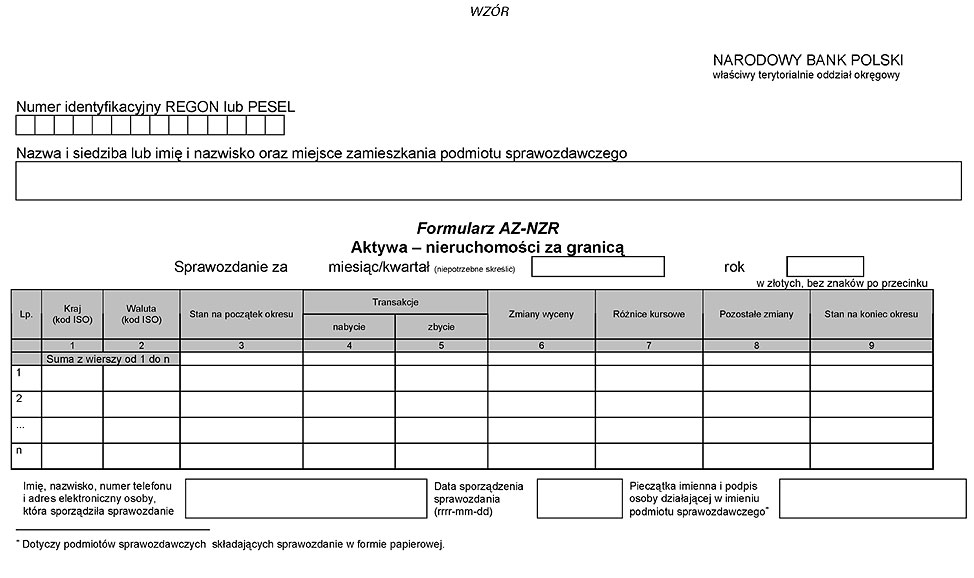

Objaśnienia do formularza AZ-NZR

W formularzu tym należy wykazać wartość znajdujących się za granicą nieruchomości należących do podmiotu sprawozdawczego.

Jeżeli nie jest dostępna wycena nieruchomości według ceny rynkowej bądź inaczej określonej wartości godziwej, wartość nieruchomości należy podać według ceny nabycia lub kosztu wytworzenia pomniejszonych o odpisy amortyzacyjne lub umorzeniowe, a także odpisy z tytułu trwałej utraty wartości.

Kolumna 3. Stan na początek okresu

W kolumnie tej należy podać wartość nieruchomości znajdującej się za granicą zgodnie ze stanem na koniec poprzedniego okresu sprawozdawczego.

Kolumna 4. Transakcje - nabycie

W kolumnie tej należy wykazać wartość nabytych w okresie sprawozdawczym nieruchomości znajdujących się za granicą. Wykazane kwoty nie powinny zawierać opłat i podatków poniesionych w związku z nabyciem nieruchomości.

Kolumna 5. Transakcje - zbycie

W kolumnie tej należy wykazać wartość sprzedanych w okresie sprawozdawczym nieruchomości znajdujących się za granicą. Wykazane kwoty nie powinny zawierać opłat i podatków poniesionych w związku ze zbyciem nieruchomości.

Kolumna 6. Zmiany wyceny

W kolumnie tej należy wykazać wartość zmian powstałych w przypadku dokonania wyceny wartości nieruchomości w okresie sprawozdawczym.

Kolumna 8. Pozostałe zmiany

W kolumnie tej należy wykazać zmiany wartości nieruchomości, które nie wynikają z transakcji przeprowadzonych w okresie sprawozdawczym, zmian wyceny, ale np. z tytułu wypadków losowych.

Kolumna 9. Stan na koniec okresu

W kolumnie tej należy podać wartość nieruchomości znajdującej się za granicą na koniec okresu sprawozdawczego.

Po wypełnieniu formularza należy dokonać arytmetycznego sprawdzenia danych:

kol. 3 + 4 - 5 + 6+7 + 8 = 9.

Załącznik nr 4

Objaśnienia do formularza AZ-UDZ

W formularzu tym należy wykazać aktywa finansowe podmiotu sprawozdawczego obejmujące wszystkie formy udziałów kapitałowych, niebędących papierami wartościowymi, w przedsiębiorstwach i instytucjach będących nierezydentami. Aktywa te mogą obejmować udziały w spółkach z ograniczoną odpowiedzialnością mających siedzibę za granicą, kapitały zainwestowane w zagraniczne spółki osobowe, wydzielone fundusze w oddziale zagranicznym wraz z przypadającym na nie zatrzymanym zyskiem.

Udziałowe papiery wartościowe powinny być wykazywane w następujących formularzach:

1) udziałowe papiery wartościowe z kodem ISIN - PW-AIN (załącznik nr 17);

2) udziałowe papiery wartościowe bez kodu ISIN - PW-AUN (załącznik nr 19).

Kolumna 5. Stan na początek okresu

W kolumnie tej należy podać wartość rynkową udziałów kapitałowych będących w posiadaniu rezydenta lub, gdy cena rynkowa nie jest znana, wartość kapitałów własnych przypadających na rezydenta. W przypadku oddziałów zagranicznych należy podać wartość funduszy oddziałów oraz jego niewypłacony zysk z poprzednich okresów.

Stan na początek okresu powinien być zgodny ze stanem na koniec poprzedniego okresu sprawozdawczego.

Kolumna 6. Transakcje - wzrost

W kolumnie tej należy wykazać wartość transakcji powodujących zwiększenia w okresie sprawozdawczym wartości udziałów kapitałowych rezydenta, niebędących papierami wartościowymi, w wyniku np.:

1) objęcia nowych udziałów;

2) przejęcia udziałów;

3) zakupu udziałów;

4) konwersji udziału w zysku na udziały;

5) konwersji innych należności na udziały;

6) zwiększenia funduszy oddziałów.

Kolumna 7. Transakcje - spadek

W kolumnie tej należy wykazać wartość transakcji powodujących zmniejszenia w okresie sprawozdawczym wartości udziałów kapitałowych rezydenta, w wyniku np.:

1) sprzedaży udziałów;

2) umorzenia udziałów - należy podać wysokość wynagrodzenia przysługującego udziałowcowi z tytułu udziałów umorzonych za jego zgodą (umorzenie dobrowolne) albo bez jego zgody (umorzenie przymusowe);

3) wypłaty z ponownego podziału zysku z lat poprzednich - jeżeli w okresie sprawozdawczym wypłacany jest zysk zarówno z ostatniego roku obrotowego, jak i lat poprzednich, to w kolumnie tej należy podać przypadającą na rezydenta tylko tę część wypłaty z zysku lub dywidendy, która jest wypłacana z zysków lat ubiegłych;

4) zmniejszenia funduszy oddziałów.

Kolumna 8. Zmiany wyceny

W kolumnie tej należy wykazać mające miejsce w okresie sprawozdawczym zmiany wartości udziałów przypadających na rezydenta, wynikające z aktualizacji wyceny wartości posiadanych kapitałów. W szczególności w kolumnie tej należy też wykazać zmiany wartości udziałów związane z odnotowaniem w księgach nierezydenta wyniku finansowego netto.

Kolumna 10. Pozostałe zmiany

W kolumnie tej należy podać powstałe w okresie sprawozdawczym zmiany wartości udziałów kapitałowych, które nie wynikają z przeprowadzonych transakcji, zmian wyceny lub różnic kursowych, ale są rezultatem np. reklasyfikacji związanej ze zmianą powiązania kapitałowego, zamiany udziałów na akcje związane z przekształceniem spółki, w której podmiot sprawozdawczy ma swoje udziały.

Kolumna 11. Stan na koniec okresu

W kolumnie tej należy podać wartość rynkową udziałów kapitałowych będących w posiadaniu rezydenta lub, jeżeli cena rynkowa nie jest znana, wartość kapitałów własnych przypadających na rezydenta na koniec okresu sprawozdawczego. W przypadku oddziałów zagranicznych należy podać wartość funduszy oddziałów oraz zatrzymany zysk z bieżącego i poprzednich okresów sprawozdawczych.

Kolumna 12. Udział w zysku/Dywidenda

W kolumnie tej należy wykazać wartość należności z tytułu zadeklarowanych przez nierezydentów w okresie sprawozdawczym dywidend oraz udziałów w zysku, a także wypłacony zysk przez oddziały podmiotu sprawozdawczego mające siedzibę za granicą.

Jeżeli do końca okresu sprawozdawczego podzielony zysk/dywidenda nie zostały wypłacone, to niewypłaconą kwotę należy wykazać w formularzu AZ-POZ (załącznik nr 8) w kolumnie: Transakcje - wzrost.

Przykład:

Spółka, w której podmiot sprawozdawczy posiada udziały, podzieliła zysk finansowy netto w dniu 25 maja, natomiast wypłata została dokonana 14 czerwca. W sprawozdaniu za maj kwotę przyznanego udziału w zysku należy wykazać w formularzu AZ-UDZ w kolumnie: Udział w zysku/Dywidenda oraz w formularzu AZ-POZ (załącznik nr 8) w kolumnie: Transakcje - wzrost, ponieważ niewypłacony na dzień 31 maja zysk zwiększył należności podmiotu sprawozdawczego.

Po wypełnieniu formularza należy dokonać arytmetycznego sprawdzenia danych:

kol. 5 + 6 - 7 + 8 + 9 + 10 = 11.

Załącznik nr 5

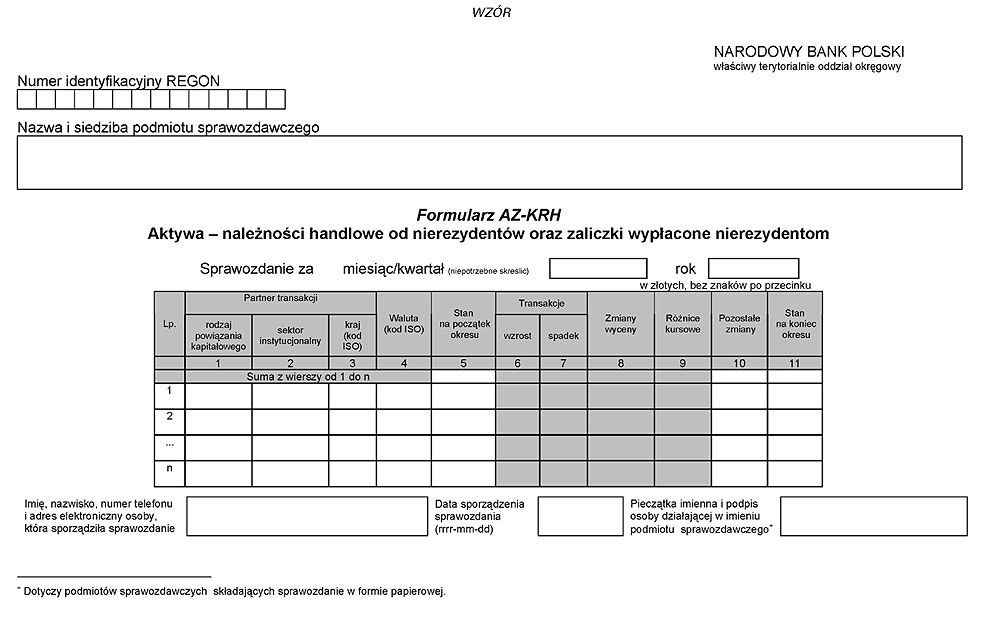

Objaśnienia do formularza AZ-KRH

W formularzu tym należy wykazać dane dotyczące stanów należności handlowych z tytułu sprzedaży nierezydentom towarów, materiałów oraz innych rzeczy ruchomych bądź usług oraz stanów zaliczek wypłaconych nierezydentom w związku z ich zakupem. W formularzu należy wykazywać kwoty należne bezpośrednio od nierezydentów, a nie od polskich pośredników handlowych.

Nie należy uwzględniać należności handlowych skupionych przez rezydentów w ramach usługi tzw. faktoringu i forfaitingu.

Należności handlowe należy rozumieć jako należności z tytułu udzielonych kredytów kupieckich, czyli należności związane z dostawą towarów, materiałów oraz innych rzeczy ruchomych oraz zaliczkami wypłaconymi nierezydentom w związku z taką dostawą.

W formularzu nie należy wykazywać kwot ujemnych w kolumnach: Stan na początek okresu i Stan na koniec okresu.

W przypadku zamiany należności handlowych na aktywa finansowe, o kwoty te należy zmniejszyć stan na koniec okresu w formularzu AZ-KRH i jednocześnie wykazać je np. w formularzu AZ-KRE (załącznik nr 6) w kolumnie: Transakcje - wzrost, a w przypadku zamiany na udziały: w formularzu AZ-UDZ (załącznik nr 4), w kolumnie: Transakcje - wzrost.

Kolumna 5. Stan na początek okresu

W kolumnie tej należy podać stan należności z tytułu sprzedaży nierezydentom towarów, materiałów oraz innych rzeczy ruchomych bądź usług oraz zaliczek wypłaconych nierezydentom na początek okresu sprawozdawczego. Stan na początek okresu powinien być zgodny ze stanem na koniec poprzedniego okresu sprawozdawczego.

Kolumna 10. Pozostałe zmiany

W kolumnie tej należy wykazać wartość wszystkich pozostałych zmian należności handlowych w okresie sprawozdawczym, które nie wynikają z przeprowadzonych transakcji, ale są rezultatem np. zmiany rodzaju powiązania kapitałowego z kontrahentem, umorzenia należności.

Kolumna 11. Stan na koniec okresu

W kolumnie tej należy podać stan należności handlowych z tytułu sprzedaży nierezydentom towarów, materiałów oraz innych rzeczy ruchomych bądź usług oraz zaliczek wypłaconych nierezydentom na koniec okresu sprawozdawczego.

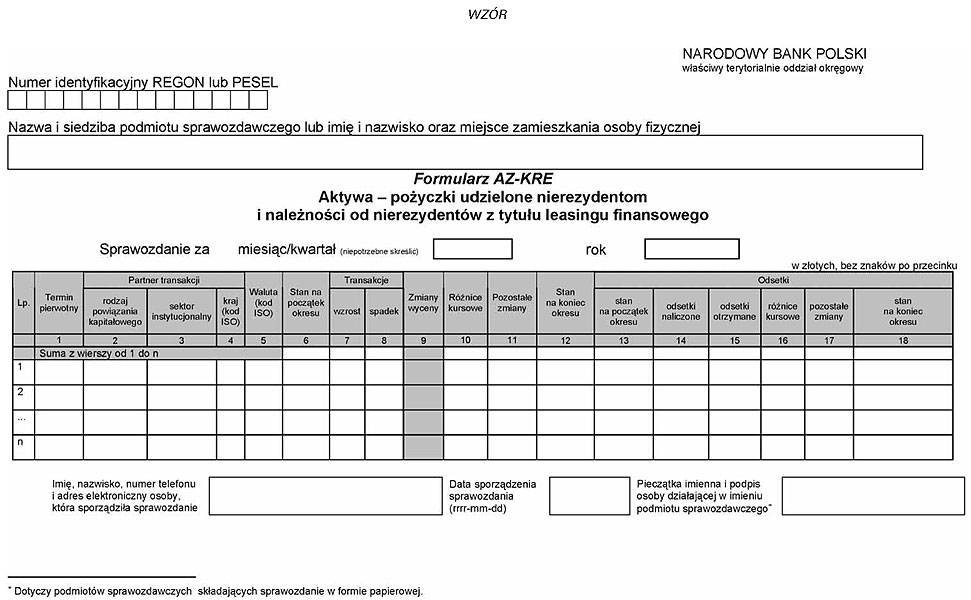

Załącznik nr 6

Objaśnienia do formularza AZ-KRE

W formularzu tym należy wykazać:

1) kwoty aktywów finansowych według wartości nominalnej powstałe z tytułu pożyczek udzielonych nierezydentom (należy wykazać tylko kwoty, które zostały faktycznie wykorzystane przez nierezydenta);

2) należności od nierezydenta z tytułu leasingu finansowego rozumianego jako przeniesienie prawa własności przedmiotu leasingu na użytkownika po upływie terminu określonego w umowie;

3) wartość zagranicznych aktywów finansowych skupionych przez rezydenta od polskich przedsiębiorców w związku z prowadzoną przez nich działalnością gospodarczą (tzw. faktoring lub forfaiting);

4) kwoty zrealizowanych przez gwaranta lub poręczyciela gwarancji lub poręczeń.

W formularzu tym nie należy uwzględniać należności handlowych wykazywanych w formularzu AZ-KRH (załącznik nr 5).

Kolumna 1. Termin pierwotny

Jeśli termin spłaty dla instrumentu finansowego nie jest określony, to taki instrument należy zakwalifikować jako długoterminowy.

Kolumna 6. Stan na początek okresu

W kolumnie tej należy podać stan zdefiniowanych wyżej aktywów na początek okresu sprawozdawczego z uwzględnieniem wartości odsetek skapitalizowanych w poprzednich okresach sprawozdawczych.

Stan na początek okresu powinien być zgodny ze stanem na koniec poprzedniego okresu sprawozdawczego.

Kolumna 7. Transakcje - wzrost

W kolumnie tej należy wykazać:

1) kwoty pożyczek udzielonych nierezydentom w okresie sprawozdawczym w gotówce bądź za pośrednictwem rachunku w banku krajowym, instytucji kredytowej lub rachunku w banku zagranicznym;

2) kwoty udzielonych pożyczek w towarach, materiałach lub innych rzeczach ruchomych lub usługach w ramach podpisanych umów;

3) rolowane kwoty pożyczek;

4) kwoty odsetek skapitalizowanych w okresie sprawozdawczym;

5) kwoty udziałów w zyskach (dywidendy) skonwertowane na pożyczki;

6) kwoty związane z refinansowaniem bądź restrukturyzacją pożyczek;

7) wartość należności handlowych oraz innych aktywów finansowych skonwertowanych na pożyczki (należy pamiętać o wykazaniu spadku wartości zamienianych aktywów finansowych w odpowiednich formularzach).

Kolumna 8. Transakcje - spadek

W kolumnie tej należy wykazać:

1) kwoty spłat pożyczek dokonane przez nierezydentów w okresie sprawozdawczym w gotówce bądź za pośrednictwem rachunku w banku krajowym, instytucji kredytowej lub rachunku w banku zagranicznym;

2) kwoty spłat pożyczek dokonane dostawą towarów, materiałów lub innych rzeczy ruchomych lub usług;

3) rolowane kwoty pożyczek;

4) kwoty związane z zamianą udzielonych pożyczek na udział lub z zamianą na inną należność finansową (należy pamiętać o wykazaniu wzrostu wartości zamienianych aktywów finansowych w odpowiednich formularzach);

5) wartość spłaconych kwot w przypadku zrealizowanych przez gwaranta lub poręczyciela gwarancji lub poręczeń.

Spłaty pożyczek należy wykazywać w walucie, w której nastąpiło ich wykorzystanie, tzn. w przypadku otrzymania spłaty rat kapitałowych lub odsetek w walucie innej niż nastąpiło udzielenie pożyczki, należy otrzymaną kwotę przeliczyć na złote i zapisać w wierszu z kodem waluty, w której nastąpiło udzielenie pożyczki.

Kolumna 11. Pozostałe zmiany

W kolumnie tej należy wykazać wartość zmian aktywów finansowych powstałych w okresie sprawozdawczym, które nie wynikają z przeprowadzonych transakcji lub różnic kursowych, ale są rezultatem np. zmiany rodzaju powiązania kapitałowego z kontrahentem, umorzenia udzielonej pożyczki.

Kolumna 12. Stan na koniec okresu

W kolumnie tej należy podać wartość aktywów finansowych na koniec okresu sprawozdawczego z uwzględnieniem wartości odsetek skapitalizowanych.

Kolumna 15. Odsetki - odsetki otrzymane

Jeżeli umowa przewiduje kapitalizację odsetek, to odpowiednie kwoty należy wykazać zarówno w kolumnie: odsetki otrzymane, jak również w kolumnie: Transakcje – wzrost.

Po wypełnieniu formularza należy dokonać arytmetycznego sprawdzenia danych:

1) kol. 6 + 7 - 8 + 10 + 11 = 12;

2) kol. 13+14 - 15 + 16 + 17 = 18.

Załącznik nr 7

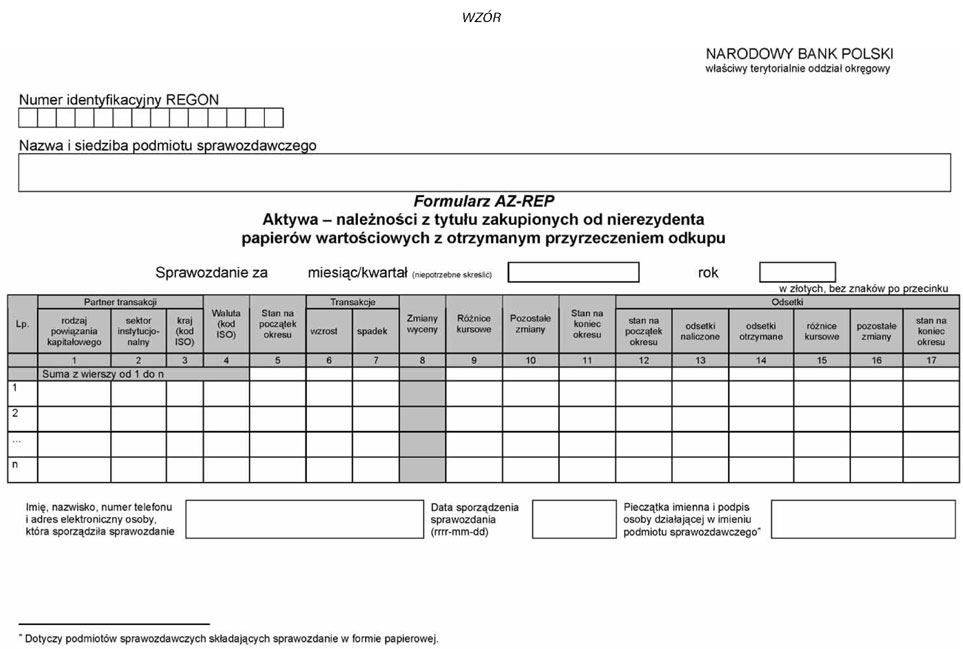

Objaśnienia do formularza AZ-REP

W formularzu tym należy wykazać należności podmiotu sprawozdawczego z tytułu zakupionych od nierezydentów papierów wartościowych z otrzymanym przyrzeczeniem ich odkupu po ustalonej cenie i po upływie określonego w umowie okresu.

Transakcje zakupu papierów wartościowych z otrzymanym przyrzeczeniem odkupu to transakcje, w ramach których papiery wartościowe są nabywane za gotówkę, wraz z zobowiązaniem drugiej strony do odkupu tych samych lub równoważnych papierów wartościowych za określoną z góry cenę i po upływie ustalonego w umowie czasu. Następuje w nich czasowe przeniesienie własności papierów wartościowych na podmiot nabywający, ale podmiot sprzedający papiery wartościowe i zobowiązujący się do ich odkupu nadal wykazuje je w swoich aktywach, gdyż nie traci nad nimi kontroli (zachowuje ryzyko i korzyści związane z tymi papierami wartościowymi). Wspomniane transakcje obejmują operacje reverse repo i buy-sell-back. W pozycji tej należy wykazać także należności z tytułu operacji zabezpieczeń pieniężnych wypłacanych nierezydentom w ramach pożyczek papierów wartościowych.

Kolumna 5. Stan na początek okresu

W kolumnie tej należy podać wartość nominalną należności z tytułu zakupionych od nierezydentów papierów wartościowych z otrzymanym przyrzeczeniem ich odkupu (w transakcjach reverse repo i buy-sell-back) oraz zabezpieczeń pieniężnych wypłacanych nierezydentom w ramach pożyczek papierów wartościowych. Stan na początek okresu powinien być zgodny ze stanem na koniec poprzedniego okresu sprawozdawczego.

Kolumna 6. Transakcje - wzrost

W kolumnie tej należy podać wartość transakcji w okresie sprawozdawczym dotyczących zakupu papierów wartościowych (wzrostu należności pieniężnych od nierezydentów) w ramach transakcji reverse repo i buy-sell-back oraz przekazania nierezydentom zabezpieczeń pieniężnych wypłacanych w ramach pożyczek papierów wartościowych.

Kolumna 7. Transakcje - spadek

W kolumnie tej należy podać wartość transakcji w okresie sprawozdawczym dotyczących sprzedaży papierów wartościowych (spłaty należności pieniężnych przez nierezydentów) w ramach transakcji reverse repo i buy-sell-back oraz zwrotu przez nierezydentów zabezpieczeń pieniężnych wypłacanych w ramach pożyczek papierów wartościowych.

Kolumna 10. Pozostałe zmiany

W kolumnie tej należy wykazać wartość pozostałych zmian w okresie sprawozdawczym, które nie wynikają z przeprowadzonych transakcji, różnic kursowych lub zmian wyceny, np. wartość należności z tytułu nieodkupionych w określonym czasie papierów wartościowych przez nierezydenta.

Kolumna 11. Stan na koniec okresu

W kolumnie tej należy podać wartość nominalną należności z tytułu zakupionych od nierezydentów papierów wartościowych z otrzymanym przyrzeczeniem ich odkupu (w transakcjach reverse repo i buy-sell-back) oraz zabezpieczeń pieniężnych wypłacanych nierezydentom w ramach pożyczek papierów wartościowych według stanu na koniec okresu sprawozdawczego.

Po wypełnieniu formularza należy dokonać arytmetycznego sprawdzenia danych:

1) kol. 5 + 6 - 7 + 9 + 10 = 11;

2) kol. 12 + 13 - 14 + 15 + 16 = 17.

Załącznik nr 8

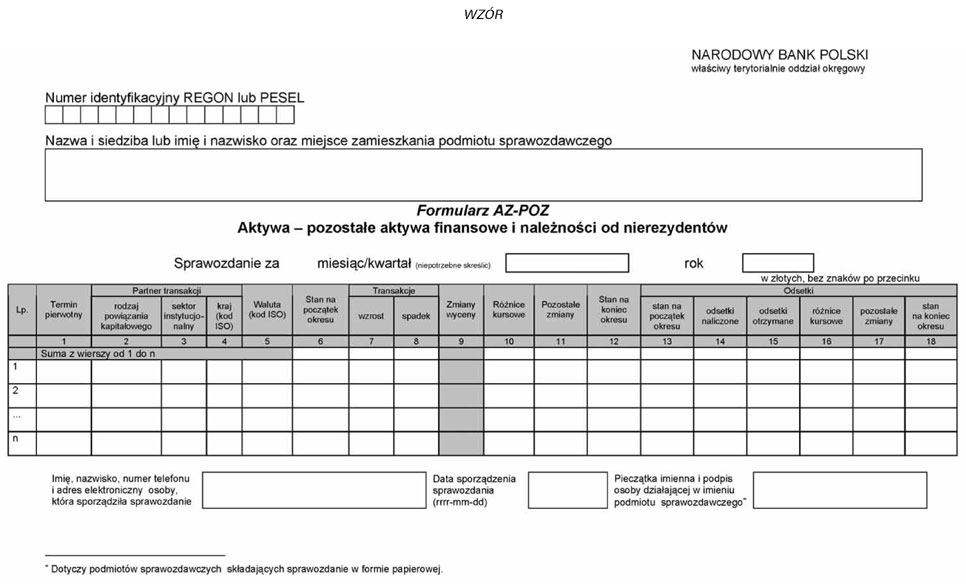

Objaśnienia do formularza AZ-POZ

W formularzu tym należy wykazać pozostałe niewykazane w innych formularzach sprawozdawczych aktywa finansowe i należności od nierezydentów (z wyłączeniem gotówki w postaci monet i banknotów zagranicznych). Aktywa te są wynikiem wystąpienia różnicy w czasie pomiędzy transakcją a odpowiadającą jej płatnością np. należności z tytułu udziału w zysku lub dywidendy zadeklarowanej, a jeszcze niewypłaconej lub niezamienionej na inny instrument finansowy.

Ponadto w formularzu należy wykazać środki zdeponowane na rachunkach bieżących w pozostałych instytucjach, tj. innych niż banki zagraniczne i instytucje kredytowe.

Podmioty uczestniczące w systemie wspólnego zarządzania płynnością finansową (np. cash management, cash-pooling) wykazują w tym formularzu należności z tytułu środków pieniężnych i odsetek związanych z uczestnictwem w tym systemie.

W formularzu należy również wykazać należności z tytułu zwrotnych depozytów zabezpieczających (depozytów początkowych) dla pochodnych instrumentów finansowych.

W formularzu nie należy wykazywać należności handlowych oraz zaliczek, które zostały ujęte w formularzu AZ-KRH (załącznik nr 5).

Kolumna 1. Termin pierwotny

Jeśli pierwotny termin zapadalności danego instrumentu nie jest określony, to taki instrument należy zakwalifikować jako długoterminowy.

Kolumna 6. Stan na początek okresu

W kolumnie tej należy podać wartość nominalną pozostałych aktywów finansowych i należności niewykazanych w innych formularzach.

Stan na początek okresu powinien być zgodny ze stanem na koniec poprzedniego okresu sprawozdawczego.

Kolumna 7. Transakcje - wzrost

W kolumnie tej należy wykazać, mające miejsce w okresie sprawozdawczym, wynikające z transakcji zwiększenia wartości aktywów finansowych i należności niewykazane w innych formularzach.

Kolumna 8. Transakcje - spadek

W kolumnie należy wykazać, mające miejsce w okresie sprawozdawczym, wynikające z transakcji zmniejszenia wartości aktywów finansowych i należności niewykazane w innych formularzach.

Kolumna 11. Pozostałe zmiany

W kolumnie tej należy wykazać wartość mających miejsce w okresie sprawozdawczym pozostałych zmian, które nie wynikają z przeprowadzonych transakcji, zmian wyceny oraz różnic kursowych.

Kolumna 12. Stan na koniec okresu

W kolumnie tej należy podać wartość nominalną pozostałych aktywów finansowych i należności, niewykazanych w innych formularzach, zgodnie ze stanem na koniec okresu sprawozdawczego.

Po wypełnieniu formularza należy dokonać arytmetycznego sprawdzenia danych:

1) kol. 6 + 7 - 8 + 10 + 11 = 12;

2) kol. 13 + 14 - 15 + 16 + 17 = 18.

Załącznik nr 9

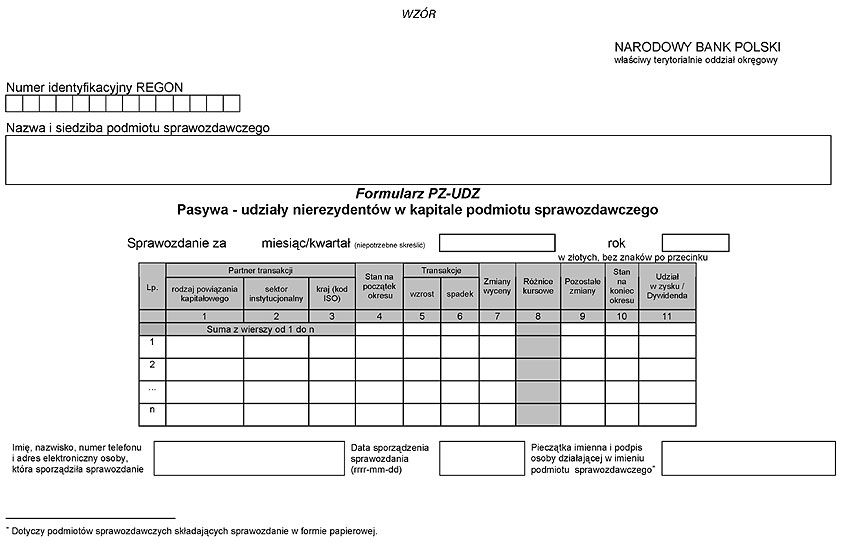

Objaśnienia do formularza PZ-UDZ

W formularzu tym należy wykazać udziały nierezydentów w kapitale podmiotu sprawozdawczego, z wyłączeniem akcji. Do udziałów kapitałowych nierezydentów zalicza się m.in. udziały nierezydentów w krajowych spółkach z ograniczoną odpowiedzialnością, kapitały zainwestowane przez nierezydentów w krajowe spółki osobowe, wydzielone fundusze oddziałów zagranicznych przedsiębiorstw mające siedzibę w Polsce oraz ich zatrzymany zysk.

Kolumna 4. Stan na początek okresu

W kolumnie tej należy podać wartość rynkową udziałów kapitałowych będących w posiadaniu nierezydenta lub, jeżeli cena rynkowa nie jest znana, wartość kapitałów własnych podmiotu sprawozdawczego przypadających na nierezydenta. Podmioty sprawozdawcze będące oddziałami przedsiębiorstw mających siedzibę za granicą powinny wykazać wartość wydzielonych funduszy tego oddziału oraz jego niepodzielony zysk z okresów wcześniejszych.

Stan na początek okresu powinien być zgodny ze stanem na koniec poprzedniego okresu sprawozdawczego.

Kolumna 5. Transakcje - wzrost

W kolumnie tej należy wykazać zwiększenie w okresie sprawozdawczym wartości udziałów kapitałowych nierezydenta (tj. wszystkich form udziałów kapitałowych innych niż akcje) w wyniku, np.:

1) objęcia przez nierezydenta nowych udziałów;

2) przejęcia udziałów;

3) zakupu udziałów;

4) konwersji dywidend na udziały;

5) konwersji innych zobowiązań na udziały;

6) zwiększenia funduszy oddziału.

Kolumna 6. Transakcje - spadek

W kolumnie tej należy wykazać zmniejszenie w okresie sprawozdawczym wartości udziałów kapitałowych nierezydenta, tj. wszystkich form udziałów kapitałowych innych niż akcje, w wyniku np.:

1) sprzedaży udziałów;

2) umorzenia udziałów - należy podać wysokość wynagrodzenia przysługującego udziałowcowi z tytułu udziałów umorzonych za jego zgodą (umorzenie dobrowolne) albo bez jego zgody (umorzenie przymusowe);

3) wypłaty z podziału zysku z lat poprzednich - jeżeli w okresie sprawozdawczym wypłacany jest zysk zarówno z ostatniego roku obrotowego, jak i lat poprzednich, to w kolumnie tej należy podać przypadającą na nierezydenta tylko tę część wypłaty z zysku lub dywidendy, która jest wypłacana z niepodzielonego zysku z lat poprzednich;

4) zmniejszenia funduszy oddziału.

Kolumna 7. Zmiany wyceny

W kolumnie tej należy wykazać mające miejsce w okresie sprawozdawczym zmiany wartości udziałów będących w posiadaniu nierezydentów wynikające z aktualizacji ich wyceny. W szczególności w kolumnie tej należy też wykazać zmiany wartości udziałów związane z odnotowaniem w księgach podmiotu wyniku netto.

Kolumna 9. Pozostałe zmiany

W kolumnie tej należy podać mające miejsce w okresie sprawozdawczym zmiany wartości udziałów kapitałowych, które nie wynikają z transakcji, zmian wyceny i różnic kursowych, takie jak np. reklasyfikacja zobowiązań związana ze zmianą rodzaju powiązania kapitałowego lub reklasyfikacja zobowiązań związana ze zmianą formy prawnej podmiotu sprawozdawczego (np. przekształcenie spółki z o.o. w spółkę akcyjną).

Kolumna 10. Stan na koniec okresu

W kolumnie tej należy podać zgodnie ze stanem na koniec okresu wartość rynkową udziałów kapitałowych będących w posiadaniu nierezydenta lub, jeżeli cena rynkowa nie jest znana, wartość kapitałów własnych podmiotu sprawozdawczego przypadających na nierezydenta. Podmioty sprawozdawcze będące oddziałami przedsiębiorstw mających siedzibę za granicą powinny wykazać wartość wydzielonych funduszy tego oddziału oraz jego niepodzielony zysk z okresów wcześniejszych.

Kolumna 11. Udział w zysku/Dywidenda

W kolumnie tej należy wykazać wartość zobowiązań z tytułu zadeklarowanych przez podmiot sprawozdawczy w okresie sprawozdawczym wypłat z zysku lub wypłaconą kwotę zysku.

Jeżeli do końca okresu sprawozdawczego dywidenda nie została wypłacona, to niewypłaconą kwotę należy wykazać w formularzu PZ-POZ (załącznik nr 13) w kolumnie: Transakcje - wzrost.

Przykład:

Podmiot sprawozdawczy posiadający zagranicznego udziałowca podzielił zysk finansowy netto w dniu 25 maja, natomiast zysk został wypłacony 14 czerwca. W sprawozdaniu za maj kwotę udziału w zysku należy wykazać w formularzu PZ-UDZ w kolumnie: Udział w zysku/Dywidenda oraz w formularzu PZ-POZ (załącznik nr 13) w kolumnie: Transakcje - wzrost, ponieważ niewypłacony na dzień 31 maja zysk zwiększył zobowiązania finansowe wobec udziałowca.

Po wypełnieniu formularza należy dokonać arytmetycznego sprawdzenia danych: kol.4 + 5 - 6 + 7 + 9 = 10.

Załącznik nr 10

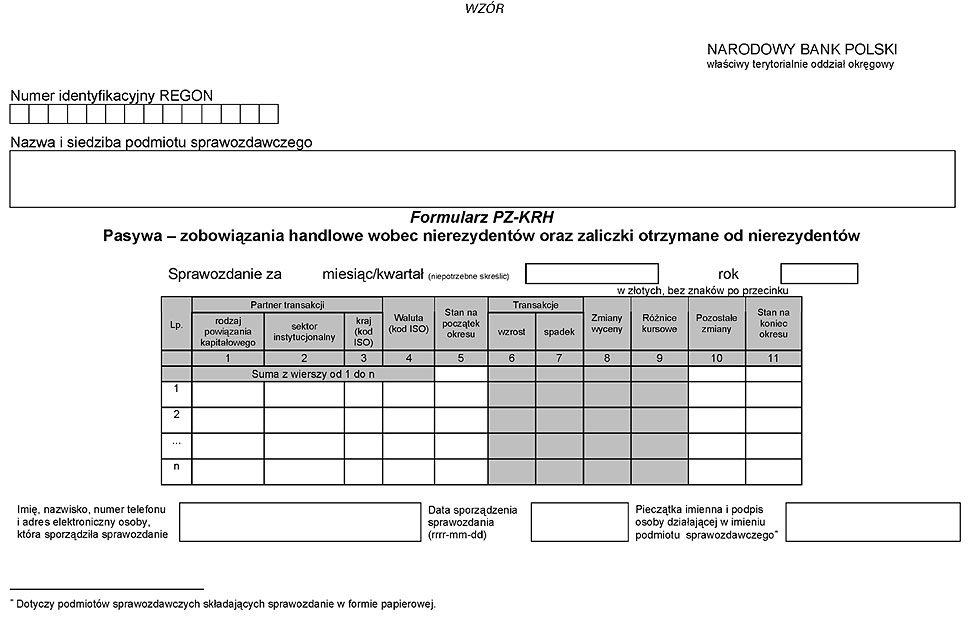

Objaśnienia do formularza PZ-KRH

W formularzu tym należy wykazywać dane dotyczące stanów zobowiązań handlowych z tytułu zakupu od nierezydentów towarów, materiałów lub innych rzeczy ruchomych bądź usług oraz stanów zaliczek otrzymanych od nierezydentów w związku z ich sprzedażą. W formularzu należy wykazywać kwoty bezpośrednio należne nie rezydentom, a nie polskim pośrednikom handlowym.

W formularzu nie należy wykazywać kwot ujemnych w kolumnach: Stan na początek okresu oraz Stan na koniec okresu.

W przypadku zamiany zobowiązań handlowych na zobowiązania finansowe lub kapitały, o kwoty te należy zmniejszyć stan na koniec okresu w formularzu PZ-KRH i jednocześnie wykazać je np. w formularzu PZ-KRE (załącznik nr 11) w kolumnie: Transakcje - wzrost, a w przypadku zamiany na udziały - w formularzu PZ-UDZ (załącznik nr 9) w kolumnie: Transakcje - wzrost.

Kolumna 5. Stan na początek okresu

W kolumnie tej należy podać stan zobowiązań handlowych z tytułu zakupu od nierezydentów towarów, materiałów lub innych rzeczy ruchomych bądź usług oraz zaliczek otrzymanych od nierezydentów na początek okresu sprawozdawczego. Stan na początek okresu powinien być zgodny ze stanem na koniec poprzedniego okresu sprawozdawczego.

Kolumna 10. Pozostałe zmiany

W kolumnie tej należy wykazać wartość wszystkich pozostałych zmian zobowiązań handlowych w okresie sprawozdawczym, które nie wynikają z przeprowadzonych transakcji, ale są rezultatem, np. zmiany rodzaju powiązania kapitałowego z kontrahentem lub umorzenia zobowiązań przez nierezydenta.

Kolumna 11. Stan na koniec okresu

W kolumnie tej należy podać stan zobowiązań handlowych z tytułu zakupu od nierezydentów towarów, materiałów lub innych rzeczy ruchomych bądź usług oraz zaliczek otrzymanych od nierezydentów na koniec okresu sprawozdawczego.

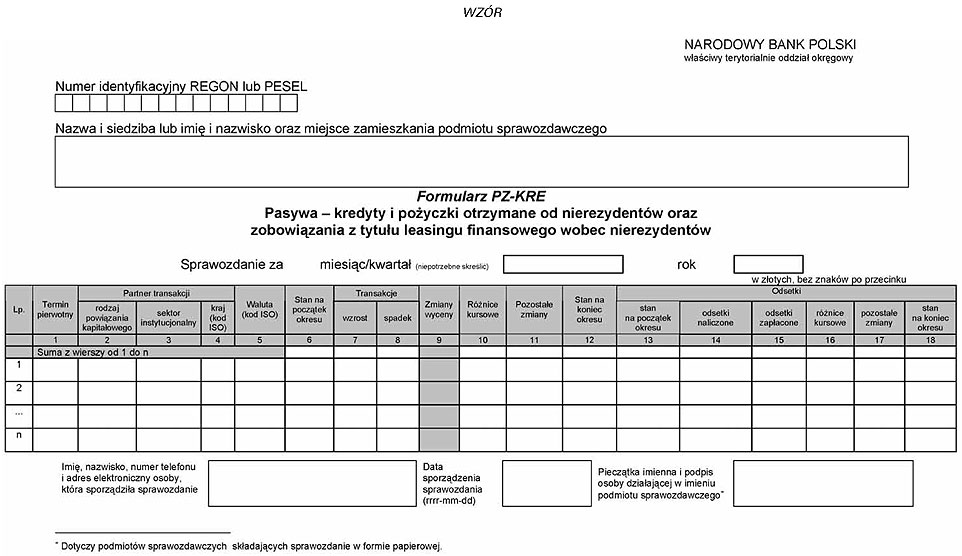

Załącznik nr 11

Objaśnienia do formularza PZ-KRE

W formularzu tym należy wykazać:

1) kwoty zobowiązań według wartości nominalnej powstałe z tytułu kredytów lub pożyczek otrzymanych od nierezydentów (tylko faktycznie wykorzystane kwoty);

2) zobowiązania wobec nierezydentów z tytułu leasingu finansowego, rozumianego jako przeniesienie prawa własności przedmiotu leasingu na użytkownika po upływie terminu określonego w umowie;

3) wartość przekroczenia salda na rachunkach w instytucjach kredytowych, bankach zagranicznych lub na rachunku w spółce prowadzącej obsługę finansową grupy kapitałowej.

W formularzu nie należy uwzględniać zobowiązań handlowych wykazanych w formularzu PZ-KRH (załącznik nr 10).

W przypadku zawarcia przez podmiot sprawozdawczy z minimum dwoma podmiotami (np. bankami), z których co najmniej jeden jest nierezydentem, wspólnej umowy kredytowej na jednakowych warunkach (umowy konsorcjalnej), należy w formularzu wykazać tylko tę część kredytu, która pochodzi od nierezydenta będącego uczestnikiem konsorcjum. Transze kredytu należy wykazywać w podziale na kraje, zgodnie z siedzibą uczestnika konsorcjum.

Kolumna 1. Termin pierwotny

Jeżeli termin spłaty dla instrumentu finansowego nie jest określony, to taki instrument należy zakwalifikować jako długoterminowy.

Kolumna 6. Stan na początek okresu

W kolumnie tej należy podać wartość nominalną stanu zobowiązań na początek okresu sprawozdawczego łącznie z kwotą przekroczonego salda na rachunkach w instytucjach kredytowych, bankach zagranicznych lub na rachunku w spółce prowadzącej obsługę finansową grupy kapitałowej. Należy również uwzględnić wartości odsetek skapitalizowanych w poprzednich okresach sprawozdawczych. Stan na początek okresu powinien być zgodny ze stanem na koniec poprzedniego okresu sprawozdawczego.

Kolumna 7. Transakcje - wzrost

W kolumnie tej należy podać:

1) kwoty kredytów lub pożyczek otrzymanych od nierezydenta w okresie sprawozdawczym w gotówce bądź w postaci środków przekazanych na rachunek w banku krajowym, instytucji kredytowej lub na rachunek w banku zagranicznym;

2) kwoty otrzymanych kredytów lub pożyczek wykorzystane w towarach, materiałach (innych rzeczach ruchomych) lub usługach finansowane kredytem lub pożyczką w ramach podpisanych umów;

3) rolowane kwoty kredytów lub pożyczek;

4) kwoty odsetek skapitalizowanych w okresie sprawozdawczym;

5) kwoty udziałów w zyskach (dywidendy) zamienione na kredyt lub pożyczkę;

6) kwoty związane z refinansowaniem bądź restrukturyzacją kredytu lub pożyczki;

7) kwoty kredytów w rachunku bieżącym oraz kwoty stanowiące przekroczenie salda w okresie sprawozdawczym na rachunkach posiadanych w instytucjach kredytowych, bankach zagranicznych lub w podmiocie prowadzącym obsługę finansową grupy kapitałowej;

8) wartość zobowiązań handlowych oraz innych zobowiązań zamienionych na kredyty lub pożyczki (należy pamiętać o wykazaniu spadku wartości zamienianych zobowiązań w odpowiednich formularzach);

9) kwotę transzy kredytu lub pożyczki przejętej (zakupionej) przez nierezydenta od rezydenta będącego poprzednim kredytodawcą.

Kolumna 8. Transakcje - spadek

W kolumnie tej należy wykazać:

1) kwoty spłat w okresie sprawozdawczym kredytów lub pożyczek otrzymanych od nierezydentów dokonanych w gotówce bądź poprzez wpłatę środków na rachunek w banku krajowym, instytucji kredytowej lub banku zagranicznym;

2) kwoty spłat kredytów lub pożyczek dokonane dostawą towarów, materiałów (innych rzeczy ruchomych) lub usług;

3) rolowane kwoty kredytów lub pożyczek;

4) kwoty związane z zamianą kredytu lub pożyczki na udziały;

5) kwoty spłat dokonane przez gwaranta w przypadku zrealizowanych gwarancji i poręczeń;

6) wartość kredytów lub pożyczek zamienionych na inne zobowiązania (należy uwzględnić wzrost wartości innych zobowiązań wykazywanych w odpowiednich formularzach);

7) kwotę transzy kredytu lub pożyczki przejętej (zakupionej) przez rezydenta od nierezydenta będącego poprzednim kredytodawcą.

Spłaty kredytów lub pożyczek należy wykazywać w walucie, w której nastąpiło ich wykorzystanie, tzn. w przypadku dokonania spłaty rat kapitałowych lub odsetek w walucie innej niż nastąpiło wykorzystanie kredytu lub pożyczki, należy zapłaconą kwotę przeliczyć na złote i zapisać w wierszu z kodem waluty, w której nastąpiło wykorzystanie kredytu lub pożyczki.

Kolumna 11. Pozostałe zmiany

W kolumnie tej należy wykazać wartość zmian zobowiązań, niewynikających z przeprowadzonych transakcji lub różnic kursowych, lecz będących rezultatem, np. zmiany rodzaju powiązania kapitałowego z kontrahentem, umorzenia otrzymanych kredytów lub pożyczek.

Kolumna 12. Stan na koniec okresu

W kolumnie tej należy podać wartość zobowiązań na koniec okresu sprawozdawczego łącznie z kwotą przekroczonego salda na rachunkach w instytucjach kredytowych, bankach zagranicznych lub na rachunku w spółce prowadzącej obsługę finansową grupy kapitałowej z uwzględnieniem wartości odsetek skapitalizowanych.

Kolumna 15. Odsetki - odsetki zapłacone

Jeżeli umowa przewiduje kapitalizację odsetek, kwotę skapitalizowanych odsetek należy wykazać zarówno w kolumnie: odsetki zapłacone, jak również w kolumnie: Transakcje - wzrost.

Po wypełnieniu formularza należy dokonać arytmetycznego sprawdzenia danych:

1) kol. 6 + 7 - 8 + 10 + 11 = 12;

2) kol. 13 + 14 - 15 + 16 + 17= 18.

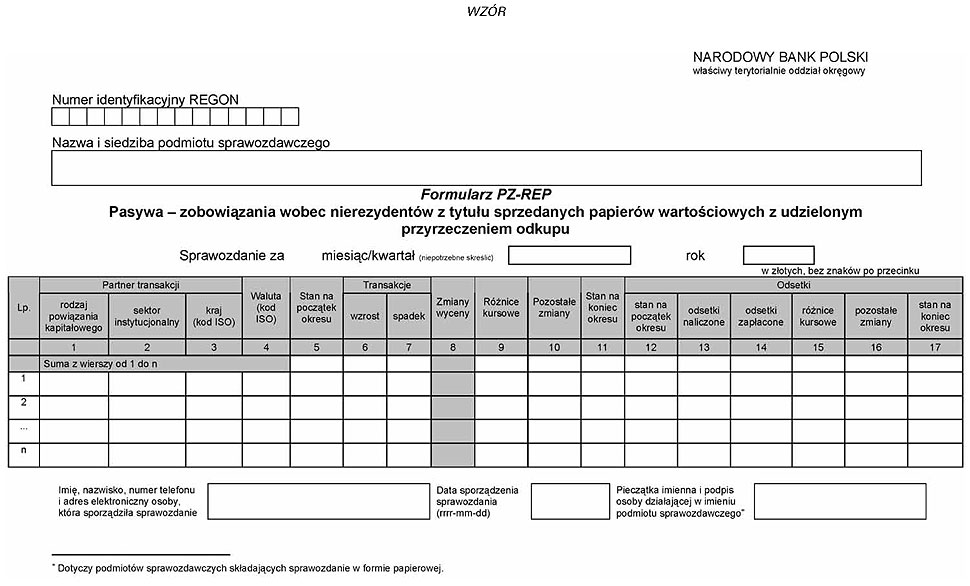

Załącznik nr 12

Objaśnienia do formularza PZ-REP

W formularzu tym należy wykazać zobowiązania podmiotu sprawozdawczego z tytułu sprzedaży nierezydentom papierów wartościowych z udzielonym przyrzeczeniem odkupu po ustalonej cenie i po upływie określonego w umowie czasu.

Transakcje sprzedaży papierów wartościowych z udzielonym przyrzeczeniem odkupu to transakcje, w ramach których papiery wartościowe są sprzedawane za gotówkę wraz z zobowiązaniem do odkupu tych samych lub równoważnych papierów wartościowych za określoną z góry cenę i po upływie ustalonego w umowie czasu. Następuje czasowe przeniesienie własności papierów wartościowych na podmiot nabywający (nierezydenta), ale podmiot sprzedający papiery wartościowe i zobowiązujący się do ich odkupu nadal wykazuje je w swoich aktywach, gdyż nie traci nad nimi kontroli (zachowuje ryzyko i korzyści związane z tymi papierami wartościowymi). Wspomniane transakcje obejmują operacje repo i sell-buy-back. W pozycji tej należy także wykazać zobowiązania z tytułu zabezpieczeń pieniężnych otrzymanych od nierezydentów w ramach pożyczek papierów wartościowych.

Kolumna 5. Stan na początek okresu

W kolumnie tej należy podać wartość nominalną zobowiązań z tytułu sprzedaży nierezydentom papierów wartościowych z udzielonym przyrzeczeniem ich odkupu (w transakcjach repo i sell-buy-back) oraz zabezpieczeń pieniężnych otrzymywanych od nierezydentów w ramach pożyczek papierów wartościowych. Stan na początek okresu powinien być zgodny ze stanem na koniec poprzedniego okresu sprawozdawczego.

Kolumna 6. Transakcje -wzrost

W kolumnie tej należy podać wartość transakcji w okresie sprawozdawczym dotyczących sprzedaży papierów wartościowych (wzrostu zobowiązań pieniężnych wobec nierezydentów) w ramach transakcji repo i sell-buy-back oraz otrzymanych od nierezydentów, w ramach pożyczek papierów wartościowych, zabezpieczeń pieniężnych.

Kolumna 7. Transakcje - spadek

W kolumnie tej należy podać wartość transakcji w okresie sprawozdawczym dotyczących zakupu papierów wartościowych (spłaty zobowiązań pieniężnych wobec nierezydentów) w ramach transakcji repo i sell-buy-back oraz zwrotu nierezydentom zabezpieczeń pieniężnych otrzymywanych w ramach pożyczek papierów wartościowych.

Kolumna 10. Pozostałe zmiany

W kolumnie tej należy podać wartość wszystkich pozostałych zmian, które nie wynikają z przeprowadzonych transakcji lub różnic kursowych, np. wartość zobowiązań z tytułu nieodkupionych w określonym czasie papierów wartościowych przez rezydenta. Zobowiązania z tytułu niewywiązania się z przyrzeczenia odkupu należy wykazać na formularzu PZ-POZ (załącznik nr 13).

Kolumna 11. Stan na koniec okresu

W kolumnie tej należy podać wartość nominalną zobowiązań z tytułu sprzedaży nierezydentom papierów wartościowych z udzielonym przyrzeczeniem ich odkupu (w transakcjach repo i sell-buy-back) oraz zabezpieczeń pieniężnych otrzymanych od nierezydentów w ramach pożyczek papierów wartościowych według stanu na koniec okresu sprawozdawczego.

Po wypełnieniu formularza należy dokonać arytmetycznego sprawdzenia danych:

1) kol. 5 + 6 - 7 + 9 + 10 = 11;

2) kol. 12 + 13 - 14 + 15 + 16 = 17.

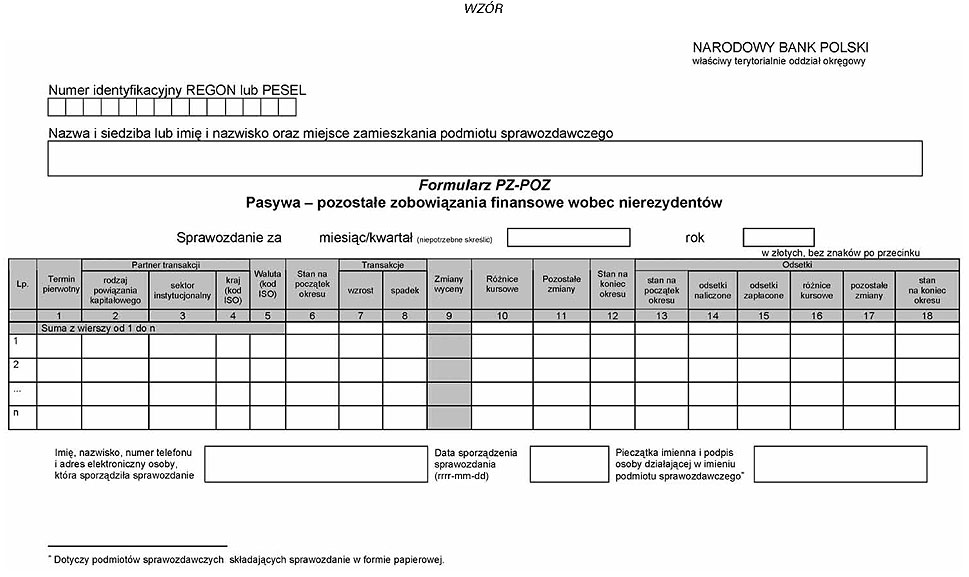

Załącznik nr 13

Objaśnienia do formularza PZ-POZ

W formularzu tym należy wykazać pozostałe, tj. niewykazane w innych formularzach sprawozdawczych zobowiązania finansowe wobec nierezydentów. Dotyczy to zobowiązań finansowych powstałych w wyniku transakcji, w których występuje różnica w czasie pomiędzy tą transakcją a odpowiadającą jej płatnością (np. dywidendy zadeklarowane, a jeszcze niewypłacone lub niezamienione na inne instrumenty finansowe).

W formularzu należy wykazać zobowiązania sprawozdawcy działającego w ramach grupy kapitałowej z tytułu wspólnego zarządzania płynnością finansową, tzw. cashpooling, zarówno w przypadku, gdy sprawozdawca jest uczestnikiem umowy, a nierezydent jest uczestnikiem wiodącym, jak również, gdy sprawozdawca jest uczestnikiem wiodącym, a nierezydent uczestnikiem umowy.

W formularzu nie należy uwzględniać zobowiązań handlowych i zaliczek otrzymanych, które należy wykazać w formularzu PZ-KRH (załącznik nr 10).

Kolumna 1. Termin pierwotny

Jeśli termin spłaty danego instrumentu nie jest określony, to taki instrument należy zakwalifikować jako długoterminowy.

Kolumna 6. Stan na początek okresu

W kolumnie tej należy podać wartość nominalną zobowiązań finansowych pozostałych, tj. niewykazanych w innych formularzach sprawozdawczych. Stan na początek okresu powinien być zgodny ze stanem na koniec poprzedniego okresu sprawozdawczego.

Kolumna 7. Transakcje - wzrost

W kolumnie tej należy wykazać, mające miejsce w okresie sprawozdawczym, wynikające z transakcji zwiększenia wartości zobowiązań finansowych niewykazanych w innych formularzach.

Kolumna 8. Transakcje - spadek

W kolumnie tej należy wykazać, mające miejsce w okresie sprawozdawczym, wynikające z transakcji zmniejszenia wartości zobowiązań finansowych niewykazanych w innych formularzach.

W przypadku wypłaty dywidendy, do której prawo zostało przyznane w poprzednich okresach sprawozdawczych, jej wartość należy podać w tej kolumnie.

Kolumna 11. Pozostałe zmiany

W kolumnie tej należy wykazać wartość wszystkich pozostałych zmian w okresie sprawozdawczym, które nie wynikają z przeprowadzonych transakcji, zmian wyceny oraz różnic kursowych.

Kolumna 12. Stan na koniec okresu

W kolumnie tej należy podać wartość nominalną pozostałych zobowiązań finansowych niezaliczonych do innych pozycji zgodnie ze stanem na koniec okresu sprawozdawczego.

Po wypełnieniu formularza należy dokonać arytmetycznego sprawdzenia danych:

1) koi. 6 + 7 - 8 + 10+ 11 = 12;

2) koi. 13+ 14 - 15+16+17=18.

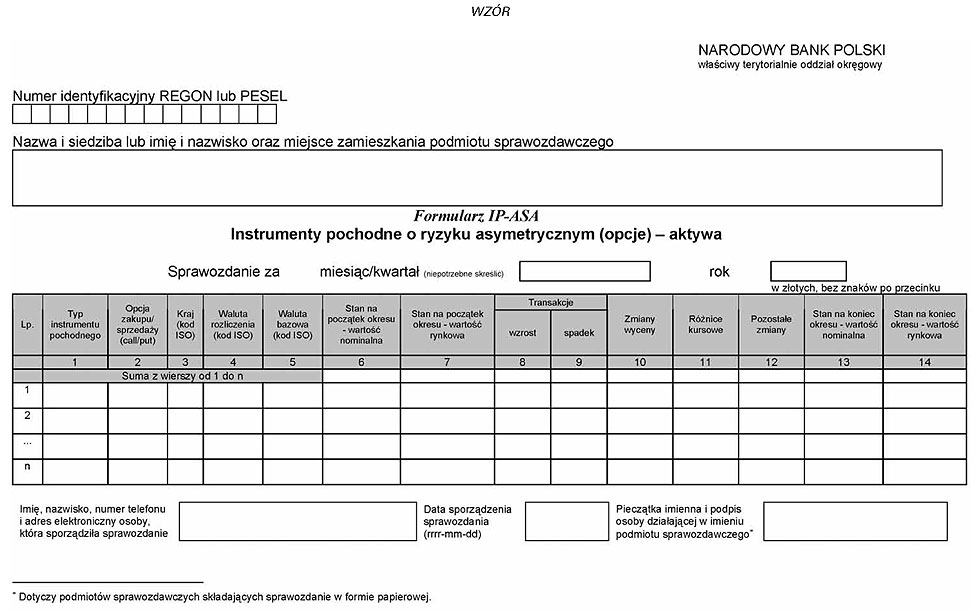

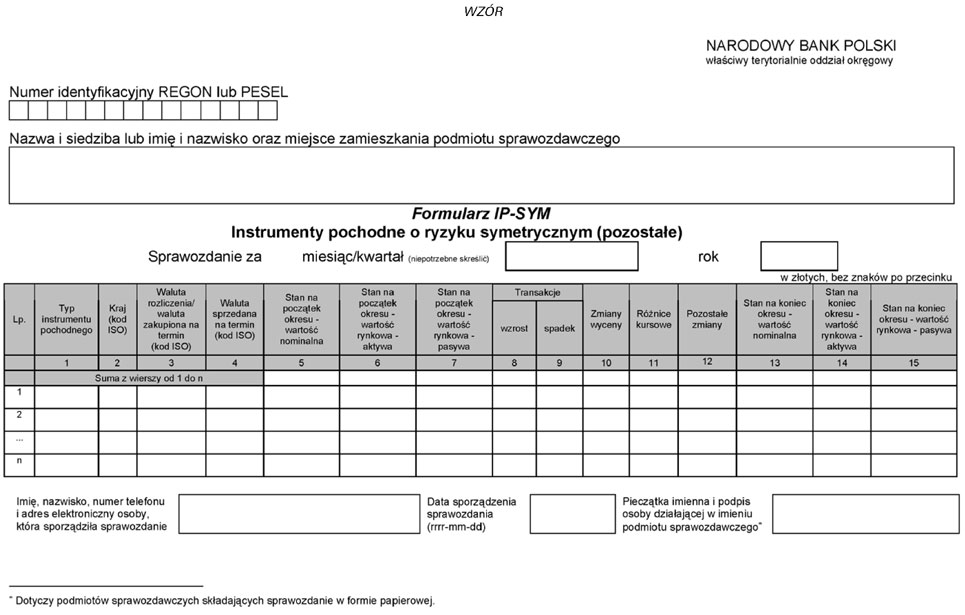

Załącznik nr 14

Objaśnienia do formularza IP-ASA

W formularzu tym należy wykazywać informacje o wartości pozycji, które powstały w wyniku transakcji instrumentami pochodnymi o ryzyku asymetrycznym (typu opcyjnego), nabytymi przez podmiot sprawozdawczy i wystawionymi przez nierezydenta, oraz o wartości umownych zobowiązań i należności {umownych wartości instrumentu bazowego do dostarczenia lub otrzymania) wynikających z tych pozycji.

Instrumenty pochodne o ryzyku asymetrycznym to kontrakty o charakterze opcyjnym, w tym: opcje walutowe, opcje na akcje, warranty, prawa poboru, opcje indeksowe i opcje towarowe.

Dla każdej kombinacji parametrów: Typ instrumentu pochodnego, Opcja zakupu/sprzedaży (call/put), Kraj, Waluta rozliczenia, Waluta bazowa (o ile występuje) wypełniany jest jeden wiersz formularza.

Do obliczania kwot, o których mowa w § 4, 6 i 7 rozporządzenia, należy użyć wartości z kolumny 14 niniejszego formularza.

W przypadku strategii opcyjnych należy oddzielnie wykazywać dane o poszczególnych instrumentach składowych.

W formularzu nie należy podawać danych o instrumentach pochodnych wbudowanych w inne instrumenty finansowe (np. papiery wartościowe lub kredyty), tj. o takich instrumentach pochodnych, które nie mogą być oddzielone, czyli nabywane bądź zbywane niezależnie od instrumentu, w który są wbudowane. Na przykład - dane o obligacji zamiennej na akcje, która zawiera wbudowaną opcję nabycia akcji i opcja ta nie może być samodzielnym przedmiotem handlu, powinny być podawane w sprawozdaniach odpowiednich dla papierów wartościowych. Nie należy podawać danych o tym instrumencie w formularzu IP-ASA.

Kolumna 1. Typ instrumentu pochodnego

W kolumnie tej należy podać typ instrumentu pochodnego, stosując następujące oznaczenia literowe:

W - dla walutowych instrumentów pochodnych,

P - dla instrumentów pochodnych związanych ze stopami procentowymi,

U - dla instrumentów pochodnych związanych z rynkiem papierów udziałowych,

T - dla towarowych instrumentów pochodnych,

K - dla kredytowych instrumentów pochodnych,

O - dla pozostałych instrumentów pochodnych.

Walutowymi instrumentami pochodnymi są wszystkie pochodne instrumenty finansowe, dla których instrumentem bazowym są waluty, których wartość jest uzależniona od kursów walutowych.

Najczęściej spotykanymi walutowymi instrumentami pochodnymi o ryzyku asymetrycznym są opcje walutowe - instrumenty dające nabywcy prawo (nie obowiązek) nabycia bądź sprzedaży przed upływem określonego terminu lub w określonym przyszłym terminie ustalonej kwoty waluty po z góry określonym kursie.

W przeciwieństwie do nabywcy wystawca opcji ma obowiązek realizacji opcji (ryzyko asymetryczne).

Instrumentami pochodnymi związanymi ze stopami procentowymi są wszystkie pochodne instrumenty finansowe, których wartość jest uzależniona od poziomu stóp procentowych.

Najczęściej spotykanymi instrumentami pochodnymi stóp procentowych o ryzyku asymetrycznym są:

1) caps - instrumenty, których nabywca otrzymuje od wystawcy na koniec umówionych okresów wypłaty w równowartości kwoty bazowej pomnożonej przez różnicę między zmienną stopą referencyjną (np. trzymiesięczny LIBOR) a z góry ustaloną stałą stopą procentową, jedynie w sytuacji, gdy stopa referencyjna jest wyższa niż ustalona stała stopa;

2) floors - instrumenty zbudowane według podobnej reguły co instrumenty typu caps. W tym przypadku nabywca otrzymuje od wystawcy wypłaty w równowartości kwoty bazowej pomnożonej przez różnicę między z góry ustaloną stałą stopą procentową a zmienną stopą referencyjną, jedynie w sytuacji, gdy stopa referencyjna jest niższa niż ustalona stała stopa.

Instrumentami pochodnymi związanymi z rynkiem papierów udziałowych są wszystkie pochodne instrumenty finansowe, których wartość jest uzależniona od cen udziałowych papierów wartościowych (najczęściej akcji) lub od wartości indeksów rynków papierów udziałowych (indeksów giełdowych).

Najczęściej spotykanymi udziałowymi instrumentami pochodnymi o ryzyku asymetrycznym są:

1) opcje na akcje - instrumenty dające nabywcy prawo (nie obowiązek) nabycia bądź sprzedaży przed upływem określonego terminu lub w określonym przyszłym terminie ustalonej liczby akcji danej spółki po z góry określonym kursie. W przeciwieństwie do nabywcy wystawca opcji ma obowiązek realizacji opcji (ryzyko asymetryczne);

2) warranty - instrumenty zbliżone do opcji na akcje, jednak, w przeciwieństwie do nich, emitowane przez wystawcę w określonych z góry seriach;

3) opcje indeksowe - instrumenty dające nabywcy prawo (nie obowiązek) nabycia bądź sprzedaży przed upływem określonego terminu lub w określonym przyszłym terminie portfela akcji, którego skład definiuje dany indeks, po z góry określonej cenie (wartości indeksu). W praktyce transakcje takie są rozliczane różnicowo (przez zastosowanie odpowiednich przeliczników do wartości indeksu), a nie przez dostawę akcji. W przeciwieństwie do nabywcy wystawca opcji ma obowiązek realizacji opcji (ryzyko asymetryczne);

4) prawa poboru - instrumenty dające posiadaczowi prawo (nie obowiązek) nabycia w przyszłym terminie określonej liczby akcji z nowej emisji przeprowadzanej przez daną spółkę. W przeciwieństwie do posiadacza emitent nowej serii akcji ma obowiązek realizacji prawa poboru.

Towarowymi instrumentami pochodnymi są wszystkie pochodne instrumenty finansowe, których wartość jest uzależniona od cen wszelkiego rodzaju towarów (np. surowców energetycznych, metali, produktów żywnościowych) lub od wartości indeksów rynków towarowych.

Najczęściej spotykanymi towarowymi instrumentami pochodnymi o ryzyku asymetrycznym są opcje towarowe, tj. instrumenty dające nabywcy prawo (nie obowiązek) nabycia bądź sprzedaży przed upływem określonego terminu lub w określonym przyszłym terminie określonej ilości towaru po z góry określonym kursie. W przeciwieństwie do nabywcy wystawca opcji ma obowiązek realizacji opcji (ryzyko asymetryczne).

Kredytowymi instrumentami pochodnymi są wszystkie pochodne instrumenty finansowe, których wartość jest uzależniona od poziomu ryzyka związanego z wypłacalnością (zdolnością kredytową) danego podmiotu (kredytobiorcy, emitenta obligacji), zwykle niebędącego stroną transakcji.

Najczęściej spotykanymi kredytowymi instrumentami pochodnymi o ryzyku asymetrycznym są CDSO (ang. credit default swapoptions), dające nabywcy prawo (nie obowiązek) nabycia bądź sprzedaży w określonym przyszłym terminie kontraktu CDS (credit default swap - opisany w objaśnieniach do formularza IP-SYM - załącznik nr 16) dotyczącego określonego podmiotu.

Pozostałe instrumenty pochodne to wszystkie pochodne instrumenty finansowe o ryzyku asymetrycznym, których nie można zakwalifikować do kategorii wymienionych powyżej, tzn. instrumenty, których wartość i podstawowe ryzyko nie są bezpośrednio związane z kursami walutowymi, stopami procentowymi, zachowaniem cen udziałowych papierów wartościowych, indeksów rynków papierów udziałowych lub cen towarów czy poziomem ryzyka kredytowego.

Kolumna 2. Opcja zakupu/sprzedaży (call/put)

W kolumnie tej należy określić, czy pozycja dotyczy opcji typu „call”, czy opcji typu „put”. Opcje typu „call” to opcje dające nabywcy opcji prawo rzeczywistego lub umownego zakupu instrumentu bazowego. Opcje typu „put” to opcje dające nabywcy opcji prawo rzeczywistej lub umownej sprzedaży instrumentu bazowego.

Kolumna 4. Waluta rozliczenia

W kolumnie tej należy podać oznaczenie waluty służącej do rozliczania pozycji w pochodnych instrumentach finansowych.

Kolumna 5. Waluta bazowa

Kolumna ta przeznaczona jest dla instrumentów walutowych. Należy podać w niej oznaczenie waluty będącej walutą bazową (instrumentem bazowym) dla instrumentu pochodnego. W przypadku instrumentów jednowalutowych, kolumnę tę należy pozostawić niewypełnioną. Oznaczenie waluty rozliczeniowej należy podać w kolumnie: Waluta rozliczenia.

Kolumna 6. Stan na początek okresu - wartość nominalna

W kolumnie tej należy podać wartość nominalną instrumentu pochodnego na koniec poprzedniego okresu sprawozdawczego, tj. wartość umownych zobowiązań i należności (wartość nominalną przyszłych rzeczywistych lub, w przypadku instrumentów rozliczanych bez dostawy, potencjalnych dostaw brutto instrumentu bazowego bądź wartość kwoty nominalnej, od której naliczane są, zgodnie z umową, przepływy z tytułu danej pozycji).

Wartość na początek okresu powinna być równa wartości na koniec poprzedniego okresu.

Kolumna 7. Stan na początek okresu - wartość rynkowa

W kolumnie tej należy podać wartość, wyliczoną na bazie rynkowej, instrumentu pochodnego na koniec poprzedniego okresu sprawozdawczego, tj. bieżącą wartość premii opcyjnej na koniec poprzedniego okresu.

Bieżąca wartość premii opcyjnej powinna być obliczona według modelu zdefiniowanego w zasadach rachunkowości lub innego stosowanego przez podmioty nieprowadzące ksiąg handlowych i z definicji nie powinna być ujemna.

Nie należy podawać w sprawozdaniu wartości wewnętrznej opcji, czyli umownego zysku/straty z danej pozycji.

W przypadku gdy wycena pozycji dla celów rachunkowych bądź innych jest dokonywana rzadziej niż z częstotliwością wymaganą dla niniejszego sprawozdania, należy, o ile to możliwe, skorzystać z wycen dokonywanych przez nierezydenta będącego drugą stroną transakcji.

Kolumna 8. Transakcje - wzrost

W kolumnie tej należy podać wartość transakcji powodujących wzrost pozycji w pochodnych instrumentach finansowych. Transakcje te obejmują m. in.:

1) premie opcyjne zapłacone nierezydentom w ramach transakcji zakupu opcji wystawionych przez nierezydentów. Dotyczy to również wypłat będących wynikiem nabycia od innych rezydentów na rynku wtórnym opcji wystawionych przez nierezydentów;

2) wpłaty i dopłaty do bezzwrotnych depozytów zabezpieczających (depozytów uzupełniających) dla opcji nabytych przez podmiot sprawozdawczy, dla których wystawcą jest nierezydent;

3) oraz inne wypłaty, jeśli mają miejsce w momencie realizacji posiadanych opcji. W przypadku gdy opcja jest realizowana poprzez dostawę instrumentu bazowego, bez rozliczenia pieniężnego w momencie wygaśnięcia, należy bieżącą wartość premii w momencie wygasania opcji umieścić ze znakiem „-” w kolumnie: Pozostałe zmiany.

Kolumna 9. Transakcje - spadek

W kolumnie tej należy podać wartość transakcji powodujących zmniejszenie pozycji w pochodnych instrumentach finansowych.

Transakcje te obejmują m. in.:

1) premie opcyjne otrzymane od nierezydentów w ramach transakcji sprzedaży na rynku wtórnym posiadanych opcji wystawionych przez nierezydentów;

2) wypłaty z bezzwrotnych depozytów zabezpieczających (depozytów uzupełniających) dla opcji nabytych przez podmiot sprawozdawczy, dla których wystawcą jest nierezydent;

3) oraz inne wpływy otrzymane w momencie realizacji posiadanych opcji. W przypadku gdy opcja jest realizowana poprzez dostawę instrumentu bazowego, bez rozliczenia pieniężnego w momencie wygaśnięcia, należy bieżącą wartość premii w momencie wygasania opcji umieścić ze znakiem „-” w kolumnie: Pozostałe zmiany.

Wpłaty i wypłaty dotyczące zwrotnych depozytów początkowych powinny być klasyfikowane jako lokaty/depozyty i dane o nich powinny być prezentowane w formularzu AZ-POZ (załącznik nr 8).

Kolumna 13. Stan na koniec okresu - wartość nominalna

W kolumnie tej należy podać wartość nominalną instrumentu pochodnego na koniec okresu sprawozdawczego, tj. wartość umownych zobowiązań i należności {wartość nominalną przyszłych rzeczywistych lub, w przypadku instrumentów rozliczanych bez dostawy, potencjalnych dostaw brutto instrumentu bazowego bądź wartość kwoty nominalnej, od której naliczane są, zgodnie z umową, przepływy z tytułu danej pozycji).

Kolumna 14. Stan na koniec okresu - wartość rynkowa

W kolumnie tej należy podać wyliczoną na bazie rynkowej wartość instrumentu pochodnego na koniec okresu sprawozdawczego, tj. bieżącą wartość premii opcyjnej (dodatkowe wyjaśnienia - jak w opisie dotyczącym kol. 7).

Po wypełnieniu formularza należy dokonać arytmetycznego sprawdzenia zgodności danych zawartych w kolumnach: kol. 7 + 8 - 9 +10 + 11 +12 = 14.

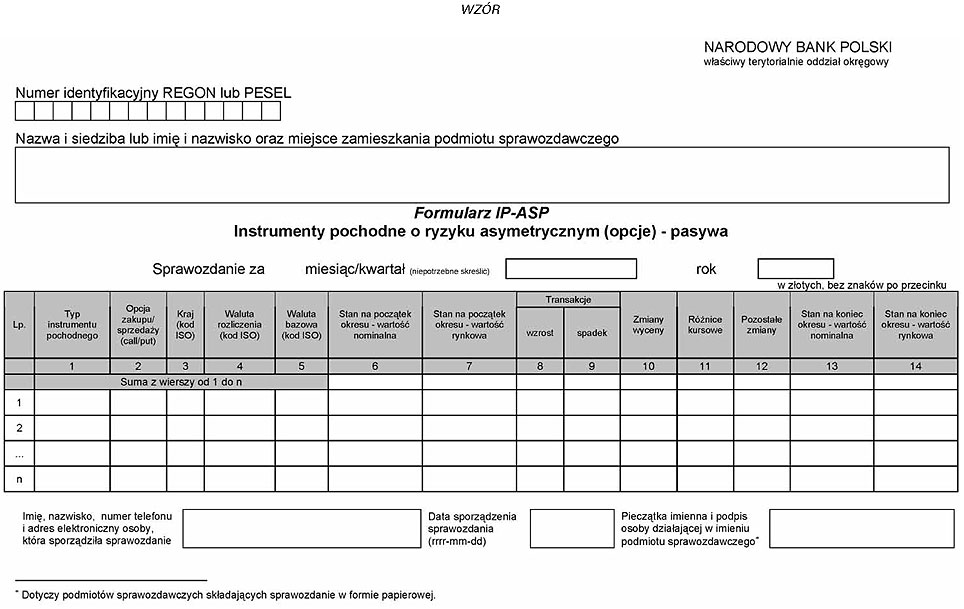

Załącznik nr 15

Objaśnienia do formularza IP-ASP

W formularzu tym należy wykazywać informacje o wartości pozycji, które powstały w wyniku transakcji instrumentami pochodnymi o ryzyku asymetrycznym (typu opcyjnego), wystawionymi przez podmiot sprawozdawczy i nabytymi przez nierezydenta, oraz o umownych wartościach zobowiązań i należności (umownych wartościach instrumentu bazowego do dostarczenia lub otrzymania) wynikających z tych pozycji.

Instrumenty pochodne o ryzyku asymetrycznym to kontrakty o charakterze opcyjnym, w tym: opcje walutowe, opcje na akcje, warranty opcyjne, prawa poboru, opcje indeksowe i opcje towarowe.

Dla każdej kombinacji parametrów: Typ instrumentu pochodnego, Opcja zakupu/sprzedaży (call/put), Kraj, Waluta rozliczenia, Waluta bazowa (o ile występuje) wypełniany jest jeden wiersz sprawozdania.

Do obliczania kwot, o których mowa w § 4, 6 i 7 rozporządzenia, należy użyć wartości z kolumny 14 niniejszego formularza.

W przypadku strategii opcyjnych należy oddzielnie wykazywać dane o poszczególnych instrumentach składowych.

W sprawozdaniu nie należy podawać danych o instrumentach pochodnych wbudowanych w inne instrumenty finansowe (np. papiery wartościowe lub kredyty), tj. o takich instrumentach pochodnych, które nie mogą być oddzielone, czyli nabywane bądź zbywane niezależnie od instrumentu, w który są wbudowane. Na przykład - dane o obligacji zamiennej na akcje, która zawiera wbudowaną opcję nabycia akcji i opcja ta nie może być samodzielnym przedmiotem handlu, powinny być podawane w sprawozdaniach odpowiednich dla papierów wartościowych. Nie należy podawać danych o tym instrumencie w formularzu IP-ASP.

Kolumna 1. Typ instrumentu pochodnego

Objaśnienia do kolumny nr i formularza IP-ASA (załącznik nr 14) stosuje się odpowiednio.

Kolumna 2. Opcja zakupu/sprzedaży (call/put)

W kolumnie tej należy określić czy pozycja dotyczy opcji typu „call”, czy opcji typu „put”. Opcje typu „call” to opcje dające nabywcy opcji prawo rzeczywistego lub umownego zakupu instrumentu bazowego. Opcje typu „put” to opcje dające nabywcy opcji prawo rzeczywistej lub umownej sprzedaży instrumentu bazowego.

Kolumna 4. Waluta rozliczenia

W kolumnie tej należy podać oznaczenie waluty służącej do rozliczania pozycji w pochodnych instrumentach finansowych.

Kolumna 5. Waluta bazowa

Kolumna ta przeznaczona jest dla instrumentów walutowych. W kolumnie tej należy podać oznaczenie waluty będącej walutą bazową (instrumentem bazowym) dla instrumentu pochodnego. W przypadku instrumentów jednowalutowych, kolumnę tę należy pozostawić niewypełnioną. Oznaczenie waluty rozliczenia należy podać w kolumnie: Waluta rozliczenia.

Kolumna 6. Stan na początek okresu - wartość nominalna

W kolumnie tej należy podać wartość nominalną instrumentu pochodnego na koniec poprzedniego okresu sprawozdawczego, tj. wartość umownych zobowiązań i należności (wartość nominalną przyszłych rzeczywistych lub, w przypadku instrumentów rozliczanych bez dostawy, potencjalnych dostaw brutto instrumentu bazowego bądź wartość kwoty nominalnej, od której naliczane są, zgodnie z umową, przepływy z tytułu danej pozycji).

Wartość na początek okresu sprawozdawczego powinna być równa wartości na koniec poprzedniego okresu.

Kolumna 7. Stan na początek okresu - wartość rynkowa

W kolumnie tej należy podać wartość, wyliczoną na bazie rynkowej, instrumentu pochodnego na koniec poprzedniego okresu sprawozdawczego, tj. bieżącą wartość premii opcyjnej na koniec poprzedniego okresu.

Bieżąca wartość premii opcyjnej powinna być obliczona według modelu zdefiniowanego w zasadach rachunkowości lub innego stosowanego przez podmioty nieprowadzące ksiąg handlowych i z definicji nie powinna być ujemna.

Nie należy podawać w sprawozdaniu wartości wewnętrznej opcji, czyli umownego zysku/straty z danej pozycji.

W przypadku gdy wycena pozycji dla celów rachunkowych bądź innych jest dokonywana rzadziej niż z częstotliwością wymaganą dla niniejszego sprawozdania, należy, o ile to możliwe, skorzystać z wycen dokonywanych przez nierezydenta będącego drugą stroną transakcji.

Kolumna 8. Transakcje - wzrost