REKLAMA

Dzienniki Urzędowe - rok 2008 nr 8 poz. 34

Uchwała Nr 380/2008

Komisji Nadzoru Finansowego

z dnia 17 grudnia 2008 r.

w sprawie zakresu i szczegółowych zasad wyznaczania wymogów kapitałowych z tytułu poszczególnych rodzajów ryzyka, w tym zakresu i warunków stosowania metod statystycznych oraz zakresu informacji załączanych do wniosków o wydanie zgody na ich stosowanie, zasad i warunków uwzględniania umów przelewu wierzytelności, umów o subpartycypację, umów o kredytowy instrument pochodny oraz innych umów niż umowy przelewu wierzytelności i umowy o subpartycypację, na potrzeby wyznaczania wymogów kapitałowych, warunków, zakresu i sposobu korzystania z ocen nadawanych przez zewnętrzne instytucje oceny wiarygodności kredytowej oraz agencje kredytów eksportowych, sposobu i szczegółowych zasad obliczania współczynnika wypłacalności banku, zakresu i sposobu uwzględniania działania banków w holdingach w obliczaniu wymogów kapitałowych i współczynnika wypłacalności oraz określenia dodatkowych pozycji bilansu banku ujmowanych łącznie z funduszami własnymi w rachunku adekwatności kapitałowej oraz zakresu, sposobu i warunków ich wyznaczania

Na podstawie art. 128 ust. 6 pkt. 1, 3, 4, 5 i 7 oraz art. 141j ustawy z dnia 29 sierpnia 1997 r. - Prawo bankowe (Dz.U. z 2002 r. Nr 72, poz. 665 z późn. zm.1) uchwala się, co następuje:

§ 1.

2. Bank stosujący Międzynarodowe Standardy Rachunkowości, Międzynarodowe Standardy Sprawozdawczości Finansowej oraz związane z nimi interpretacje, zgodnie z art. 2 ust. 3 ustawy o której mowa w ust. 1, wycenia aktywa i pasywa bilansowe oraz pozycje pozabilansowe zgodnie z tymi przepisami.

§ 2.

2. Do portfela handlowego zalicza się operacje zgodnie z zasadami określonymi w załączniku nr 3 do uchwały.

3. Portfel bankowy obejmuje operacje niezaliczone do portfela handlowego, w szczególności udzielanie kredytów, pożyczek, składanie lokat i przyjmowanie depozytów, wykonywane w ramach działalności banku lub też w celu zarządzania płynnością.

§ 3.

2. Skalę działalności handlowej banku uznaje się za znaczącą począwszy od pierwszego dnia miesiąca następującego po dniu, w którym spełniony jest przynajmniej jeden z poniższych warunków:

1) średnia arytmetyczna dziennych sum nominalnych kwot operacji zawartych w każdym spośród 250 dni roboczych bezpośrednio poprzedzających dzień obliczenia, zaliczonych do portfela handlowego, przekroczyła równowartość 15 000 000 euro obliczoną w złotych według kursu średniego ogłaszanego przez Narodowy Bank Polski, zwany dalej „NBP”, obowiązującego w danym dniu;

2) pośród 250 dni roboczych bezpośrednio poprzedzających dzień obliczenia istnieją cztery takie dni, w których suma nominalnych kwot operacji zaliczonych do portfela handlowego zawartych w każdym z tych dni z osobna przekroczyła równowartość 20 000 000 euro obliczoną w złotych według kursu średniego ogłaszanego przez NBP obowiązującego w danym dniu;

3) średnia arytmetyczna skali działalności handlowej obliczona za 250 dni roboczych bezpośrednio poprzedzających dzień obliczenia przekroczyła 0,05;

4) pośród 250 dni roboczych bezpośrednio poprzedzających dzień obliczenia istnieją cztery takie dni, w których skala działalności handlowej przekroczyła 0,06.

3. Bank może zaprzestać uznawania działalności handlowej za znaczącą począwszy od dnia, w którym bank stwierdzi, że w ciągu poprzedzających 250 dni roboczych nie był spełniony żaden z warunków wymienionych w ust. 2.

4. Bank zobowiązany jest, z częstotliwością niezbędną do sprawdzenia warunków wymienionych w ust. 2, do obliczania skali działalności handlowej, dokumentowania tych obliczeń oraz prowadzenia ewidencji operacji zaliczonych do portfela handlowego w wykazie operacji przeprowadzonych w dniu, dla którego dokonano obliczenia, według wzoru określonego w załączniku nr 3 do uchwały.

§ 4.

1) dzienny wynik rynkowy na operacjach zaliczonych do portfela handlowego, rozumiany jako zmiana wyceny tych operacji według wartości godziwej w danym dniu, w tym - operacji zawartych w tym dniu i rozliczonych w tym samym dniu;

2) dzienny wynik rynkowy z tytułu zmian kursów walutowych i cen towarów na operacjach zaliczonych do portfela bankowego, rozumiany jako zmiana wyceny tych operacji w danym dniu wynikająca ze zmiany kursów walutowych i cen towarów, w tym - operacji zawartych w tym dniu i rozliczonych w tym samym dniu.

2. W dziennym wyniku rynkowym:

1) uwzględnia się koszty finansowania operacji, rozumiane jako obliczone lub oszacowane koszty pozyskania pasywów banku;

2) można uwzględnić rzeczywiste lub potencjalne przychody z inwestycji środków pozyskanych z operacji.

3. W celu ustalenia dziennego wyniku rynkowego oraz straty, o której mowa w § 5 ust. 1 pkt 1 lit. b, bank może wykorzystywać system wewnątrzbankowych cen transferowych określony i zaakceptowany przez zarząd banku.

4. W przypadku braku wiarygodnych informacji o cenach stanowiących podstawę wyceny operacji według wartości godziwej, bank dokonuje ich oszacowania za pomocą technik estymacyjnych.

§ 5.

1) sumę:

a) zysku rynkowego, o którym mowa w § 4 ust. 1 - obliczonego narastająco do dnia sprawozdawczego, pomniejszonego o znane obciążenia, w tym dywidendy, w zakresie w jakim nie został zaliczony do funduszy własnych lub podzielony w inny sposób,

b) straty (ze znakiem ujemnym) na wszystkich operacjach zaliczonych do portfela bankowego, obliczonej narastająco do dnia sprawozdawczego, z wyłączeniem strat z tytułu zmian kursów walutowych i cen towarów, w zakresie w jakim nie została ujęta w funduszach własnych lub pokryta w inny sposób,

c) zobowiązań z tytułu otrzymanych pożyczek podporządkowanych spełniających warunki wymienione w ust. 2,

d) wartości kapitału podmiotów zależnych - dla celów określonych w § 11, w przypadku gdy wartość kapitału podmiotu zależnego jest ujemna i nie pomniejsza funduszy własnych banku,

w przypadku gdy suma ta jest dodatnia, w kwocie nieprzewyższającej sumy wymogów kapitałowych, o których mowa w § 6 ust. 1 pkt. 2 i 3 oraz w pkt. 4 do wysokości sumy wymogów kapitałowych określonych w § 8 pkt 1 lit. a załącznika nr 12 do uchwały, albo

2) zero - w przypadku gdy suma, o której mowa w pkt. 1, jest niedodatnia.

2. Zobowiązanie z tytułu otrzymanej pożyczki podporządkowanej, uwzględnione w kapitale krótkoterminowym, musi spełniać następujące warunki:

1) pożyczka nie została zaliczona do funduszy własnych banku;

2) pierwotny termin spłaty pożyczki wynosi co najmniej 2 lata;

3) środki z tytułu pożyczki zostały w pełni wpłacone;

4) umowa pożyczki uniemożliwia spłatę pożyczki przed umownym terminem bez zgody Komisji Nadzoru Finansowego, w innych okolicznościach niż likwidacja lub upadłość banku;

5) umowa pożyczki uniemożliwia spłatę kapitału i odsetek w sytuacji gdyby miało to spowodować naruszenie wypełnienia normy, o której mowa w art. 128 ust. 1 pkt 2 lit. a ustawy, o której mowa w zdaniu wstępnym, zwanej dalej „normą adekwatności kapitałowej”;

6) zaliczona do kapitału krótkoterminowego kwota otrzymanych pożyczek podporządkowanych nie przekracza 150% kwoty, o jaką fundusze podstawowe przewyższają wyższą z kwot określonych jako:

a) połowa wymogu kapitałowego z tytułu ryzyka kredytowego,

b) różnica wymogu kapitałowego z tytułu ryzyka kredytowego i funduszy uzupełniających.

3. Bank uwzględniający zobowiązanie z tytułu otrzymanej pożyczki podporządkowanej w kapitale krótkoterminowym zobowiązany jest zawiadomić Komisję Nadzoru Finansowego o przewidywanym obniżeniu sumy funduszy własnych i kapitału krótkoterminowego do poziomu niższego niż 120% całkowitego wymogu kapitałowego.

4. Kapitał krótkoterminowy może być wykorzystywany przy ustalaniu przestrzegania normy adekwatności kapitałowej, wyłącznie przez banki, których skala działalności handlowej jest znacząca.

§ 6.

1) łączny wymóg kapitałowy z tytułu ryzyka kredytowego - obliczony zgodnie z załącznikiem nr 4 do uchwały;

2) łączny wymóg kapitałowy z tytułu ryzyka rynkowego, w tym:

a) łączny wymóg kapitałowy z tytułu ryzyka walutowego - obliczony zgodnie z załącznikiem nr 6 do uchwały,

b) łączny wymóg kapitałowy z tytułu ryzyka cen towarów - obliczony zgodnie z załącznikiem nr 7 do uchwały,

c) łączny wymóg kapitałowy z tytułu ryzyka cen kapitałowych papierów wartościowych -obliczony zgodnie z załącznikiem nr 8 do uchwały,

d) łączny wymóg kapitałowy z tytułu ryzyka szczególnego cen instrumentów dłużnych -obliczony zgodnie z załącznikiem nr 9 do uchwały,

e) łączny wymóg kapitałowy z tytułu ryzyka ogólnego stóp procentowych -obliczony zgodnie z załącznikiem nr 10 do uchwały;

3) łączny wymóg kapitałowy z tytułu ryzyka rozliczenia, dostawy oraz ryzyka kredytowego kontrahenta - obliczony zgodnie z załącznikiem nr 11 do uchwały;

4) łączny wymóg kapitałowy z tytułu przekroczenia limitu koncentracji zaangażowań i limitu dużych zaangażowań - obliczony zgodnie z załącznikiem nr 12 do uchwały;

5) łączny wymóg kapitałowy z tytułu przekroczenia progu koncentracji kapitałowej - obliczony zgodnie z załącznikiem nr 13 do uchwały;

6) łączny wymóg kapitałowy z tytułu ryzyka operacyjnego - obliczony zgodnie z załącznikiem nr 14 do uchwały.

2. Obliczając wymóg kapitałowy, o którym mowa w § 6 ust. 1 pkt 1:

1) bank uwzględnia oceny wiarygodności kredytowej, w zależności od przyjętej metody, odpowiednio:

a) w przypadku metody standardowej - zgodnie z załącznikiem nr 15 do uchwały,

b) w przypadku metody wewnętrznych ratingów - zgodnie z załącznikiem nr 5 do uchwały;

2) bank może uwzględniać:

a) kompensowanie transakcji pozabilansowych - zgodnie z załącznikiem nr 16 do uchwały,

b) techniki redukcji ryzyka kredytowego - zgodnie z załącznikiem nr 17 do uchwały,

c) umowy związane z sekurytyzacją aktywów - zgodnie z załącznikiem nr 18 do uchwały.

3. Suma wymogów kapitałowych z tytułu poszczególnych rodzajów ryzyka, o której mowa w art. 128 ust. 1 pkt 2 ustawy, o której mowa w zdaniu wstępnym, zwana dalej „całkowitym wymogiem kapitałowym”, obejmuje:

1) wymogi kapitałowe, o których mowa w ust. 1 -w przypadku banków, których skala działalności handlowej jest znacząca;

2) wymogi kapitałowe, o których mowa w ust. 1 pkt 1, pkt 2 lit. a i b oraz pkt. 4-6 - w przypadku banków, których skala działalności handlowej nie jest znacząca.

§ 7.

§ 8.

1) w § 6 ust. 1 pkt 1 - bank może stosować metodę wewnętrznych ratingów, o której mowa w załączniku nr 5 do uchwały;

2) w § 6 ust. 1 pkt 2 - bank może stosować metodę wartości zagrożonej, o której mowa w załączniku nr 19 do uchwały;

3) w § 6 ust. 1 pkt 2 lit. a - bank może stosować metodę mieszaną o której mowa w § 17 załącznika nr 6 do uchwały;

4) w § 6 ust. 1 pkt 6 - bank może stosować zaawansowaną metodę pomiaru, o której mowa w § 34-68 załącznika nr 14 do uchwały;

5) w § 6 ust. 1 pkt 6 - bank może stosować alternatywne wskaźniki dla metody standardowej w zakresie ryzyka operacyjnego, o których mowa w § 27-31 załącznika nr 14 do uchwały.

2. Do wniosku o wydanie zgody na stosowanie metody, o której mowa w ust. 1 pkt 1, bank załącza:

1) informacje dotyczące:

a) charakterystyki banku oraz, w przypadku banku działającego w holdingu, charakterystyki holdingu, w którym bank działa,

b) wybranej metody wewnętrznych ratingów i zakresu jej stosowania oraz, w przypadku, o którym mowa w § 12 załącznika nr 5 do uchwały, zakresu stosowania do części ekspozycji metody standardowej wraz z uzasadnieniem,

c) planu stopniowego wdrożenia metody wewnętrznych ratingów w przypadku, o którym mowa w § 1 ust. 2 załącznika nr 5 do uchwały,

d) spełniania przez bank warunków, o których mowa w § 2 ust. 3 pkt. 2 i 3 załącznika nr 5 do uchwały,

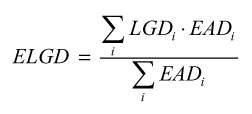

e) w przypadku banku zamierzającego stosować własne oszacowania strat z tytułu niewykonania zobowiązań (LGD) i współczynników konwersji spełniania przez bank warunku, o którym mowa w § 2 ust. 3 pkt 4 załącznika nr 5 do uchwały,

f) struktury systemów wykorzystywanych do gromadzenia i przetwarzania danych na potrzeby metody wewnętrznych ratingów oraz pomiaru i raportowania ryzyka w banku, a także rozwiązań przyjętych przez bank w zakresie zarządzania bazami danych,

g) założeń oraz struktury systemów ratingowych, o których mowa w § 124 załącznika nr 5 do uchwały, uwzględniających w szczególności zgodność z wymogami określonymi w załączniku nr 5 do uchwały, w tym zestawienie stosowanych systemów ratingowych,

h) systemu oraz procedur monitorowania i kontroli ryzyka kredytowego, o których mowa w § 256-261 załącznika nr 5 do uchwały oraz dodatkowo w § 248 załącznika nr 5 do uchwały, w przypadku banku zamierzającego obliczać ważone ryzykiem kwoty ekspozycji kapitałowych według metody modeli wewnętrznych,

i) charakterystyki oraz wyników procesu zatwierdzania oszacowań wewnętrznych w banku, o którym mowa w § 242-246 załącznika nr 5 do uchwały oraz dodatkowo systemu zatwierdzania i dokumentowania modeli wewnętrznych, w przypadku banku zamierzającego obliczać ważone ryzykiem kwoty ekspozycji kapitałowych według metody modeli wewnętrznych, o którym mowa w § 249-255 załącznika nr 5 do uchwały,

j) wpływu metody wewnętrznych ratingów na wymogi kapitałowe w podziale na jednostki biznesowe i klasy ekspozycji,

k) samooceny banku w zakresie spełniania kryteriów stosowania metody wewnętrznych ratingów, o których mowa w załączniku nr 5 do uchwały;

2) zestawienie dokumentów wewnętrznych banku dotyczących informacji, o których mowa w pkt. 1 lit. d-i oraz kopie tych dokumentów na nośniku elektronicznym.

3. Bank może uzyskać zgodę na stosowanie metod, o których mowa w ust. 1 pkt. 2 i 3, pod warunkiem, że dla wybranej metody, na dzień złożenia wniosku o wydanie zgody na stosowanie metody wartości zagrożonej, ustalona na podstawie weryfikacji historycznej, o której mowa w § 14 załącznika nr 19 do uchwały, liczba dni - spośród 250 dni roboczych bezpośrednio poprzedzających dzień obliczenia, w których dzienna strata rynkowa na pozycjach pierwotnych objętych metodą wartości zagrożonej przekroczyła wartość zagrożoną wyznaczoną na dany dzień roboczy-nie przewyższa 10.

4. Do wniosku o wydanie zgody na stosowanie metod, o których mowa w ust. 1 pkt. 2 i 3, bank załącza:

1) informacje dotyczące:

a) charakterystyki banku oraz, w przypadku banku działającego w holdingu, charakterystyki holdingu, w którym bank działa, a także metody i zakresu jej stosowania do obliczania wymogów kapitałowych,

b) procedur zarządzania ryzykiem, zgodnie z § 3 załącznika nr 19 do uchwały,

c) metody wartości zagrożonej, uwzględniające przepisy § 5-13 załącznika nr 19 do uchwały oraz sposobu spełnienia przez wykorzystywany w tej metodzie model wartości zagrożonej wymagań, o których mowa w § 7 załącznika nr 19 do uchwały,

d) szczegółowych kryteriów wyodrębniania pozycji pierwotnych objętych modelem wartości zagrożonej, o których mowa w § 17 pkt 1 załącznika nr 6 do uchwały, wraz z uzasadnieniem,

e) procedur kontroli wewnętrznej przestrzegania normy adekwatności kapitałowej,

f) specyfikacji i weryfikacji założeń modelu wartości zagrożonej,

g) źródeł i metod aktualizacji danych wykorzystywanych w modelu wartości zagrożonej,

h) sposobu szacowania parametrów modelu wartości zagrożonej, w tym schematu ważenia danych,

i) założeń i przyjętych zasad weryfikacji modelu wartości zagrożonej, o których mowa w § 14-18 załącznika nr 19 do uchwały, w tym szczegółowych zasad wyznaczania rzeczywistych dziennych strat i strat rewaluacyjnych,

j) specyfiki sytuacji banku w zakresie podejmowanego ryzyka, uwzględniające w szczególności wymogi określone w § 7 załącznika nr 19 do uchwały,

k) zastosowania modelu wartości zagrożonej do obliczania wymogów kapitałowych za okres roku poprzedzającego datę przedłożenia wniosku, wraz z analizą wypełnienia normy adekwatności kapitałowej,

I) samooceny banku w zakresie spełniania warunków stosowania metody wartości zagrożonej, o których mowa w części I załącznika nr 19 do uchwały;

2) zestawienie dokumentów wewnętrznych banku dotyczących informacji, o których mowa w pkt. 1 lit. b-i oraz kopie tych dokumentów na nośniku elektronicznym.

5. Do wniosku o wydanie zgody na stosowanie metody, o której mowa w ust. 1 pkt 4, bank załącza:

1) informacje dotyczące:

a) charakterystyki banku oraz, w przypadku banku działającego w holdingu, charakterystyki holdingu, w którym bank działa,

b) zakresu stosowania metody do obliczania wymogu kapitałowego z tytułu ryzyka operacyjnego oraz planu stopniowego wdrożenia zaawansowanej metody pomiaru, jeżeli bank zamierza skorzystać z przepisów § 68 załącznika nr 14 do uchwały,

c) struktury i założeń wewnętrznego systemu pomiaru, z uwzględnieniem norm jakościowych określonych w § 36-41 załącznika nr 14 do uchwały oraz norm ilościowych określonych w § 42-60 załącznika nr 14 do uchwały, a także norm dotyczących ryzyka operacyjnego określonych w uchwale Komisji Nadzoru Finansowego nr 383/2008 z dnia 17 grudnia 2008 r. w sprawie szczegółowych zasad funkcjonowania systemu zarządzania ryzykiem i systemu kontroli wewnętrznej oraz szczegółowych warunków szacowania przez banki kapitału wewnętrznego i dokonywania przeglądów procesu szacowania i utrzymywania kapitału wewnętrznego (Dz. Urz. KNF Nr 8, poz. 37),

d) źródeł, zarządzania i metod aktualizacji wykorzystywanych danych, w szczególności struktury systemów wykorzystywanych do gromadzenia i przetwarzania danych na potrzeby zaawansowanej metody pomiaru oraz oceny i raportowania ryzyka w banku, a także rozwiązań przyjętych przez bank w zakresie zarządzania bazami danych,

e) wewnętrznego procesu zatwierdzania systemu pomiaru ryzyka operacyjnego,

f) wykorzystywania ubezpieczenia i innych mechanizmów transferu ryzyka operacyjnego, zgodnie z § 61-65 załącznika nr 14 do uchwały,

g) zasad alokacji wymogu kapitałowego pomiędzy poszczególne podmioty holdingu oraz sposobu uwzględniania efektów dywersyfikacji, w przypadku banków działających w ramach holdingu i zamierzających stosować zaawansowaną metodę pomiaru zgodnie z § 66 i 67 załącznika nr 14 do uchwały,

h) samooceny banku w zakresie spełniania norm ilościowych i jakościowych, o których mowa w lit. c;

2) zestawienie dokumentów wewnętrznych banku dotyczących informacji, o których mowa w pkt 1 lit. c-g oraz kopie tych dokumentów na nośniku elektronicznym.

6. Jeżeli bank stosujący metodę określoną w ust. 1 pkt 1, przestaje spełniać warunki stosowania tej metody określone w załączniku nr 5 do uchwały, jest zobowiązany przedstawić Komisji Nadzoru Finansowego harmonogram przywrócenia stanu zgodnego z tymi warunkami albo wykazać, że skutki braku zgodności są nieistotne.

7. Jeżeli ustalona na podstawie weryfikacji historycznej, o której mowa w § 14 załącznika nr 19 do uchwały, liczba dni - spośród 250 kolejnych dni roboczych bezpośrednio poprzedzających dzień obliczenia, w których dzienna strata rynkowa na pozycjach pierwotnych objętych metodą wartości zagrożonej przekroczyła wartość zagrożoną wyznaczoną na dany dzień roboczy - przewyższa 10 lub nastąpiła zmiana stanu faktycznego w stosunku do danych wymienionych w ust. 4 pkt 1, bank jest zobowiązany do podjęcia środków niezbędnych do poprawy funkcjonowania modelu wartości zagrożonej.

§ 9.

2. Bank realizujący program naprawczy lub przejmujący inny bank krajowy zagrożony upadłością lub likwidacją ze względu na złą sytuację ekonomiczną wykonuje obowiązek, o którym mowa w ust. 1, poprzez przekazywanie do NBP danych określonych w uchwale nr 23/2003 Zarządu Narodowego Banku Polskiego z dnia 25 lipca 2003 r. w sprawie trybu i szczegółowych zasad przekazywania przez banki do Narodowego Banku Polskiego danych niezbędnych do ustalania polityki pieniężnej i okresowych ocen sytuacji pieniężnej państwa oraz oceny sytuacji finansowej banków i ryzyka sektora bankowego (Dz. Urz. NBP Nr 16, poz. 26 z późn. zm.3).

§ 10.

1) licznikiem jest wartość funduszy własnych powiększona, z zastrzeżeniem § 5 ust. 4, o kapitał krótkoterminowy;

2) mianownikiem jest pomnożony przez 12,5 całkowity wymóg kapitałowy.

§ 11.

2. W celu uwzględnienia działania banku w holdingu, bank ujmuje w rachunku normy adekwatności kapitałowej w ujęciu skonsolidowanym:

1) skonsolidowane fundusze własne - rozumiane jako fundusze własne obliczone przy odpowiednim zastosowaniu zasad określonych dla banków podlegających nadzorowi skonsolidowanemu określonych w uchwale nr 381/2008 Komisji Nadzoru Finansowego z dnia 17 grudnia 2008 r. w sprawie innych pomniejszeń funduszy podstawowych, ich wysokości, zakresu i warunków pomniejszania o nie funduszy podstawowych banku, innych pozycji bilansu banku zaliczanych do funduszy uzupełniających, ich wysokości, zakresu i warunków ich zaliczania do funduszy uzupełniających banku, pomniejszeń funduszy uzupełniających, ich wysokości, zakresu i warunków pomniejszania o nie funduszy uzupełniających banku; oraz zakresu i sposobu uwzględniania działania banków w holdingach w obliczaniu funduszy własnych (Dz.Urz. KNF Nr 8, poz. 35), zwanej dalej „uchwałą w sprawie funduszy własnych”;

2) skonsolidowany kapitał krótkoterminowy - rozumiany jako dodatkowe pozycje bilansu, o których mowa w art. 128 ust. 6 pkt 1 ustawy - Prawo bankowe, wyznaczone na podstawie skonsolidowanego sprawozdania finansowego banku przy odpowiednim zastosowaniu zasad określonych w § 5 uchwały;

3) skonsolidowane wymogi kapitałowe - rozumiane jako wymogi kapitałowe, obliczone przy odpowiednim zastosowaniu zasad określonych w uchwale z pominięciem wpływu podmiotów konsolidowanych metodą praw własności, przy czym:

a) skonsolidowany portfel handlowy obejmuje operacje zaliczone przez bank i podmioty ujęte w skonsolidowanym sprawozdaniu finansowym do ich portfeli handlowych (zgodnie z ich pierwotną klasyfikacją dokonaną przez te podmioty), a w przypadku gdy podmioty te nie wyodrębniają portfela handlowego i portfela bankowego, odpowiedniej klasyfikacji operacji dokonuje bank sporządzający skonsolidowane sprawozdanie finansowe, zgodnie z zasadami stosowanymi do własnych operacji,

b) skonsolidowany portfel bankowy stanowią pozostałe operacje,

c) przez skonsolidowane przekroczenie limitu koncentracji zaangażowań i limitu dużych zaangażowań rozumie się przekroczenie limitu koncentracji zaangażowań i limitu dużych zaangażowań obliczone na podstawie skonsolidowanego sprawozdania finansowego banku przy odpowiednim zastosowaniu zasad określonych dla banków podlegających nadzorowi skonsolidowanemu w uchwale nr 382/2008 Komisji Nadzoru Finansowego z dnia 17 grudnia 2008 r. w sprawie szczegółowych zasad i warunków uwzględniania zaangażowań przy ustalaniu przestrzegania limitu koncentracji zaangażowań i limitu dużych zaangażowań, określenia zaangażowań, wobec których nie stosuje się przepisów dotyczących limitów koncentracji zaangażowań i dużych zaangażowań oraz warunków, jakie muszą one spełniać, określenia zaangażowań, wobec których wymagane jest uzyskanie zgody Komisji Nadzoru Finansowego na niestosowanie przepisów dotyczących limitów koncentracji zaangażowań i dużych zaangażowań oraz zakresu i sposobu uwzględniania działania banków w holdingach w obliczaniu limitów koncentracji zaangażowań (Dz.Urz. KNF Nr 8, poz. 36), zwanej dalej „uchwałą w sprawie limitu koncentracji zaangażowań i limitu dużych zaangażowań”,

d) skonsolidowane przekroczenie progu koncentracji kapitałowej - rozumiane jako przekroczenie progu koncentracji kapitałowej obliczone przy odpowiednim zastosowaniu zasad określonych w załączniku nr 13 do uchwały, przyjmując za podstawę obliczania tego progu skonsolidowane fundusze własne obliczone w sposób określony w pkt. 1.

§ 12.

§ 13.

2. W odniesieniu do okresu obserwacji, o którym mowa w § 203 ust. 1 załącznika nr 5 do uchwały, bank może korzystać w chwili wdrażania metody wewnętrznych ratingów z danych obejmujących okres co najmniej trzech lat, przy czym okres ten będzie wzrastał każdego roku o rok, do osiągnięcia długości co najmniej pięciu lat.

3. W odniesieniu do okresu obserwacji, o którym mowa w § 218 załącznika nr 5 do uchwały, bank może korzystać w chwili wdrażania metody wewnętrznych ratingów z danych obejmujących okres co najmniej trzech lat, przy czym okres ten będzie się co roku wydłużał o jeden rok, do osiągnięcia długości co najmniej pięciu lat.

4. W odniesieniu do okresu obserwacji, o którym mowa w § 227 załącznika nr 5 do uchwały, bank może korzystać w chwili wdrażania metody wewnętrznych ratingów z danych obejmujących okres co najmniej trzech lat, przy czym okres ten będzie się co roku wydłużał o jeden rok, do osiągnięcia długości co najmniej pięciu lat.

5. Jeżeli wniosek, o którym mowa w § 8 ust. 2, został złożony przed dniem 31 grudnia 2009 r, Komisja Nadzoru Finansowego może wydać zgodę na skrócenie wymogu trzyletniego stosowania, o którym mowa w § 2 ust. 3 pkt 3 załącznika nr 5 do uchwały, do okresu nie krótszego niż jeden rok.

6. Wydanie zgody, o której mowa w ust. 5, jest uzależnione od oceny przez Komisję Nadzoru Finansowego stopnia, w jakim system wewnętrznych ratingów banku spełnia minimalne wymagania określone w załączniku nr 5 do uchwały, jak również od okresu, w jakim system ten był stosowany przez bank przed datą złożenia wniosku.

7. Jeżeli wniosek, o którym mowa w § 8 ust. 2 uwzględniający podejście, o którym mowa w § 8 ust. 2 pkt 1 lit. e, został złożony przed dniem 31 grudnia 2008 r, Komisja Nadzoru Finansowego może wydać zgodę na skrócenie wymogu trzyletniego stosowania, o którym mowa w § 2 ust. 3 pkt 4 załącznika nr 5 do uchwały, do okresu nie krótszego niż dwa lata.

8. Wydanie zgody, o której mowa w ust. 7, jest uzależnione od oceny przez Komisję Nadzoru Finansowego stopnia, w jakim system wewnętrznych ratingów banku spełnia minimalne wymagania określone w załączniku nr 5 do uchwały, jak również od okresu, w jakim system ten był stosowany przez bank.

9. Do dnia 31 grudnia 2010 r. ważona wartością ekspozycji średnia wartość oszacowanej straty z tytułu niewykonania zobowiązań (LGD), o której mowa w załączniku nr 5 do uchwały, dla wszystkich ekspozycji detalicznych zabezpieczonych na nieruchomościach mieszkalnych i nieobjętych gwarancjami rządów centralnych nie może wynosić mniej niż 10%.

§ 14.

1) 95% porównawczego całkowitego wymogu kapitałowego obliczonego zgodnie z ust. 3 -w okresie od dnia 1 stycznia 2007 r. do dnia 31 grudnia 2007 r;

2) 90% porównawczego całkowitego wymogu kapitałowego obliczonego zgodnie z ust. 3 -w okresie od dnia 1 stycznia 2008 r. do dnia 31 grudnia 2008 r;

3) 80% porównawczego całkowitego wymogu kapitałowego obliczonego zgodnie z ust. 3 -w okresie od dnia 1 stycznia 2009 r. do dnia 31 grudnia 2009 r.

2. Bank stosujący zaawansowaną metodę pomiaru do obliczania wymogu kapitałowego z tytułu ryzyka operacyjnego, w okresie od dnia 1 stycznia 2008 r. do dnia 31 grudnia 2009 r. utrzymuje fundusze własne na poziomie, określonym na podstawie § 6 ust. 3, jednak nie niższym, niż określono odpowiednio w pkt 1 lub 2:

1) 90% porównawczego całkowitego wymogu kapitałowego obliczonego zgodnie z ust. 3 - w okresie od dnia 1 stycznia 2008 r. do dnia 31 grudnia 2008 r;

2) 80% porównawczego całkowitego wymogu kapitałowego obliczonego zgodnie z ust. 3 - w okresie od dnia 1 stycznia 2009 r. do dnia 31 grudnia 2009 r.

3. Porównawczy całkowity wymóg kapitałowy stanowi sumę następujących składowych:

1) porównawczy łączny wymóg kapitałowy z tytułu ryzyka kredytowego - obliczony zgodnie z § 1-29 załącznika nr 21 do uchwały, § 1-3 i § 100-101 załącznika nr 4 do uchwały oraz § 9-11 załącznika nr 16 do uchwały;

2) porównawczy łączny wymóg kapitałowy z tytułu ryzyka rynkowego, w tym:

a) porównawczy łączny wymóg kapitałowy z tytułu ryzyka walutowego - obliczony zgodnie z załącznikiem nr 6 do uchwały, z wyłączeniem przepisów § 4 załącznika nr 6 do uchwały,

b) porównawczy łączny wymóg kapitałowy z tytułu ryzyka cen towarów - obliczony zgodnie z załącznikiem nr 7 do uchwały, z wyłączeniem § 15 załącznika nr 7 do uchwały,

c) porównawczy łączny wymóg kapitałowy z tytułu ryzyka cen kapitałowych papierów wartościowych - obliczony zgodnie z załącznikiem nr 8 do uchwały, z wyłączeniem § 12-18 załącznika nr 8 do uchwały,

d) porównawczy łączny wymóg kapitałowy z tytułu ryzyka szczególnego cen instrumentów dłużnych - obliczony zgodnie z załącznikiem nr 9 do uchwały, z wyłączeniem § 4-14 załącznika nr 9 do uchwały oraz zgodnie z § 30-35 załącznika nr 21 do uchwały,

e) łączny wymóg kapitałowy z tytułu ryzyka ogólnego stóp procentowych - obliczony zgodnie z załącznikiem nr 10 do uchwały;

3) porównawczy łączny wymóg kapitałowy z tytułu ryzyka rozliczenia, dostawy oraz ryzyka kredytowego kontrahenta - obliczony zgodnie z § 36-48 załącznika nr 21 do uchwały;

4) porównawczy łączny wymóg kapitałowy z tytułu przekroczenia limitu koncentracji zaangażowań i limitu dużych zaangażowań - obliczony zgodnie z załącznikiem nr 12 do uchwały;

5) łączny wymóg kapitałowy z tytułu przekroczenia progu koncentracji kapitałowej - obliczony zgodnie z załącznikiem nr 13 do uchwały.

§ 15.

§ 16.

| w imieniu |

| Komisji Nadzoru Finansowego |

| Przewodniczący Komisji Nadzoru Finansowego |

| Stanisław Kluza |

|

|

1 Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz.U. z 2002 r. Nr 126, poz. 1070, Nr 141, poz. 1178, Nr 144, poz. 1208, Nr 153, poz. 1271, Nr 169, poz. 1385 i 1387 i Nr 241, poz. 2074, z 2003 r. Nr 50, poz. 424, Nr 60, poz. 535, Nr 65, poz. 594, Nr 228, poz. 2260 i Nr 229, poz. 2276, z 2004 r. Nr 64, poz. 594, Nr 68, poz. 623, Nr 91, poz. 870, Nr 96, poz. 959, Nr 121, poz. 1264, Nr 146, poz. 1546 i Nr 173, poz. 1808, z 2005 r. Nr 83, poz. 719, Nr 85, poz. 727, Nr 167, poz. 1398 i Nr 183, poz. 1538, z 2006 r. Nr 104, poz. 708, Nr 157, poz. 1119, Nr 190, poz. 1401 i Nr 245, poz. 1775, z 2007 r. Nr 42, poz. 272 i Nr 112, poz. 769 oraz z 2008 r. Nr 171, poz. 1056, Nr 192, poz. 1179 i Nr 209, poz. 1315.

2 Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz.U. z 2003 r. Nr 60, poz. 535, Nr 124, poz. 1152, Nr 139, poz. 1324, Nr 229, poz. 2276, z 2004 r. Nr 96, poz. 959, Nr 145, poz. 1535, Nr 146, poz. 1546, Nr 213, poz. 2155, z 2005 r. Nr 184, poz. 1539, Nr 267, poz. 2252, z 2006 r. Nr 157, poz. 1119 i Nr 208, poz. 1540 oraz z 2008 r. Nr 63, poz. 393, Nr 144, poz. 900 i Nr 171, poz. 1056.

3 Zmiany tekstu uchwały zostały ogłoszone w Dz. Urz. NBP z 2004 r. Nr 1, poz. 1, Nr 5, poz. 11 i Nr 20, poz. 38, z 2005 r. Nr 9, poz. 16 i z 2006 r. Nr 10, poz. 10 i Nr 12, poz. 15.

Załącznik nr 1 do uchwały nr 380/2008

Komisji Nadzoru Finansowego

z dnia 17 grudnia 2008 r.

(poz. 34)

SPIS ZAŁĄCZNIKÓW

Załącznik nr 1 - SPIS ZAŁĄCZNIKÓW

Załącznik nr 2 - OGÓLNE ZASADY OBLICZANIA POZYCJI W INSTRUMENTACH BAZOWYCH

Załącznik nr 3 - WYODRĘBNIANIE PORTFELA HANDLOWEGO ORAZ WYKAZ OPERACJI ZALICZONYCH DO PORTFELA HANDLOWEGO

Załącznik nr 4 - OBLICZANIE WYMOGU KAPITAŁOWEGO Z TYTUŁU RYZYKA KREDYTOWEGO -ZASADY OGÓLNE, ZASTOSOWANIE METODY STANDARDOWEJ

Załącznik nr 5 - ZASTOSOWANIE METODY WEWNĘTRZNYCH RATINGÓWDO OBLICZANIA WYMOGU KAPITAŁOWEGO Z TYTUŁU RYZYKA KREDYTOWEGO

Załącznik nr 6 - OBLICZANIE WYMOGU KAPITAŁOWEGO Z TYTUŁU RYZYKA WALUTOWEGO

Załącznik nr 7 - OBLICZANIE WYMOGU KAPITAŁOWEGO Z TYTUŁU RYZYKA CEN TOWARÓW

Załącznik nr 8 - OBLICZANIE WYMOGU KAPITAŁOWEGO Z TYTUŁU RYZYKA CEN KAPITAŁOWYCH PAPIERÓW WARTOŚCIOWYCH

Załącznik nr 9 - OBLICZANIE WYMOGU KAPITAŁOWEGO Z TYTUŁU RYZYKA SZCZEGÓLNEGO CEN INSTRUMENTÓW DŁUŻNYCH

Załącznik nr 10 - OBLICZANIE WYMOGU KAPITAŁOWEGO Z TYTUŁU RYZYKA OGÓLNEGO STÓP PROCENTOWYCH

Załącznik nr 11 - OBLICZANIE WYMOGU KAPITAŁOWEGO Z TYTUŁU RYZYKA ROZLICZENIA, DOSTAWY ORAZ RYZYKA KREDYTOWEGO KONTRAHENTA

Załącznik nr 12 - OBLICZANIE WYMOGU KAPITAŁOWEGO Z TYTUŁU PRZEKROCZENIA LIMITU KONCENTRACJI ZAANGAŻOWAŃ I LIMITU DUŻYCH ZAANGAŻOWAŃ

Załącznik nr 13 - OBLICZANIE WYMOGU KAPITAŁOWEGO Z TYTUŁU PRZEKROCZENIA PROGU KONCENTRACJI KAPITAŁOWEJ

Załącznik nr 14 - OBLICZANIE WYMOGU KAPITAŁOWEGO Z TYTUŁU RYZYKA OPERACYJNEGO

Załącznik nr 15 - ZASADY STOSOWANIA OCEN WIARYGODNOŚCI KREDYTOWEJ NADAWANYCH PRZEZ ZEWNĘTRZNE INSTYTUCJE OCENY WIARYGODNOŚCI KREDYTOWEJ ORAZ STOSOWANIA OCEN WIARYGODNOŚCI KREDYTOWEJ NADAWANYCH PRZEZ AGENCJE KREDYTÓW EKSPORTOWYCH

Załącznik nr 16 - WYZNACZANIE EKWIWALENTU BILANSOWEGO TRANSAKCJI POZABILANSOWYCH W CELU UWZGLĘDNIENIA RYZYKA KREDYTOWEGO KONTRAHENTA

Załącznik nr 17 - OGRANICZANIE RYZYKA KREDYTOWEGO

Załącznik nr 18 - OBLICZANIE KWOT EKSPOZYCJI WAŻONYCH RYZYKIEM W PRZYPADKU SEKURYTYZACJI AKTYWÓW

Załącznik nr 19 - METODA WARTOŚĆ I ZAGROŻONEJ

Załącznik nr 20 - ZAWIADOMIENIE O PRZEKROCZENIU NORMY ADEKWATNOŚCI KAPITAŁOWEJ

Załącznik nr 21 - OBLICZANIE PORÓWNAWCZEGO WYMOGU KAPITAŁOWEGO

Załącznik nr 22 - ZASADY PRZYPISYWANIA EKSPOZYCJI Z TYTUŁU KREDYTOWANIA SPECJALISTYCZNEGO DO KATEGORII RYZYKA PRZEZ BANKI STOSUJĄCE METODĘ WEWNĘTRZNYCH RATINGÓW

Załącznik nr 2 do uchwały nr 380/2008

Komisji Nadzoru Finansowego

z dnia 17 grudnia 2008 r.

(poz. 34)

OGÓLNE ZASADY OBLICZANIA POZYCJI W INSTRUMENTACH BAZOWYCH

Część I. Wyznaczanie pozycji pierwotnych w instrumentach bazowych

§ 1. Instrumenty bazowe oraz parametry cenowe określono dla potrzeb obliczania łącznych wymogów kapitałowych z tytułu poszczególnych rodzajów ryzyka rynkowego, o których mowa w załącznikach nr 6-10 do uchwały.

§ 2.1. Pozycje pierwotne w instrumentach bazowych wyznacza się w zakresie:

1) operacji bilansowych - oznaczających operacje, których wynikiem są aktywa i zobowiązania bilansowe;

2) operacji pozabilansowych - oznaczających operacje, których wynikiem są zobowiązania pozabilansowe - obejmujących:

a) pozabilansowe operacje warunkowe - których wynikiem są:

- pozabilansowe udzielone i otrzymane zobowiązania warunkowe (o charakterze gwarancyjnym i dotyczące finansowania),

- kredytowe instrumenty pochodne - których wynikiem są pozabilansowe udzielone lub otrzymane zobowiązania do nabycia, zbycia lub gotówkowego rozliczenia instrumentu bazowego stanowiącego aktywa referencyjne, w przypadku zajścia określonego zdarzenia kredytowego,

b) transakcje pozabilansowe (transakcje pochodne) - których wynikiem są pozabilansowe zobowiązania związane z realizacją operacji terminowych, w szczególności terminowe transakcje kupna/ sprzedaży, zamiany, depozytowo/lokacyjne, w tym:

- pozabilansowe transakcje bieżące - oznaczające transakcje pozabilansowe, których realizacja nastąpi w określonym w umowie terminie nie dłuższym niż 2 dni robocze od dnia zawarcia transakcji (tj. 48 godzin od zamknięcia dnia, w którym zawarto transakcję, bez godzin przypadających na dni wolne od pracy), przy z góry ustalonym poziomie parametru cenowego,

- pozabilansowe transakcje terminowe proste - oznaczające transakcje pozabilansowe, których realizacja nastąpi w określonym w umowie terminie dłuższym niż 2 dni robocze od dnia zawarcia transakcji (tj. 48 godzin od zamknięcia dnia, w którym zawarto transakcję, bez godzin przypadających na dni wolne od pracy), przy z góry ustalonym poziomie parametru cenowego,

- pozabilansowe transakcje terminowe opcyjne (opcje, w tym warranty) - oznaczające transakcje pozabilansowe polegające na kupnie lub sprzedaży prawa do nabycia lub zbycia określonej ilości instrumentu bazowego, których realizacja może nastąpić w określonym w umowie terminie lub okresie, przy z góry ustalonym poziomie parametru cenowego.

2. Wykaz typowych pozabilansowych transakcji pochodnych określa § 31.

§ 3.1. Z zastrzeżeniem załączników nr 4-14, pozycje pierwotne (długie, krótkie) w instrumentach bazowych oblicza się jako:

1) salda (Wn, Ma) bilansowe lub pozabilansowe wynikające z operacji bilansowej, pozabilansowej operacji warunkowej lub pozabilansowej transakcji bieżącej;

2) salda (Wn, Ma) wynikające z teoretycznych operacji bilansowych (w szczególności bilansowych operacji depozytowych lub lokacyjnych) lub z teoretycznych pozabilansowych transakcji bieżących (w szczególności pozabilansowych transakcji bieżących kupna lub sprzedaży), stanowiących odwzorowanie pozabilansowej transakcji terminowej, zapewniające realizację celu jej zawarcia, przy zachowaniu jej profilu ryzyka (dekompozycja pozabilansowej transakcji terminowej).

2. Banki, które obliczają porównawczy całkowity wymóg kapitałowy, dla celów ust. 1, uwzględniają także przepisy załącznika nr 21 do uchwały.

§ 4.1. Opcje na stopy procentowe, instrumenty dłużne, kapitałowe, indeksy giełdowe, towary lub towarowe transakcje pochodne, terminowe kontrakty giełdowe na instrumenty finansowe, transakcje wymiany walut obcych oraz gwarancje subskrypcyjne (warranty) na instrumenty dłużne, instrumenty kapitałowe oraz towary, uwzględnia się w rachunku pozycji pierwotnych w kwotach ich ekwiwalentów delta, równych nominalnym kwotom opcji, pomnożonym przez odpowiadający im współczynnik delta, przy czym:

1) współczynnik delta opcji rozumiany jest jako iloraz zmiany wartości opcji i implikującego tę zmianę dowolnie małego przyrostu wartości instrumentu bazowego opcji;

2) w przypadku opcji oferowanych w obrocie giełdowym należy stosować współczynniki delta ustalone przez giełdy dla tych transakcji;

3) w przypadku opcji oferowanych w obrocie pozagiełdowym należy stosować współczynniki delta obliczone na podstawie własnych modeli wyceny opcji.

2. W przypadku, o którym mowa w ust. 1 pkt 3, bank zobowiązany jest uzyskać zgodę Komisji Nadzoru Finansowego na obliczanie współczynników delta na podstawie własnych modeli wyceny opcji. Do wniosku o wydanie zgody bank załącza:

1) opis modelu wyceny opcji, stanowiącego podstawę obliczania współczynnika delta;

2) specyfikację i weryfikację założeń modelu wyceny opcji;

3) specyfikację produktową zakresu stosowania modelu wyceny opcji;

4) opis źródeł i metod aktualizacji danych wykorzystywanych przez model wyceny opcji;

5) informację o sposobie szacowania parametrów modelu wyceny opcji;

6) opis procedur wewnętrznych w zakresie zarządzania ryzykiem oraz księgowej ewidencji transakcji opcyjnych;

7) ocenę wrażliwości współczynników delta względem zmian wartości instrumentu bazowego opcji.

3. Warunkiem uzyskania zgody, o której mowa w ust. 2, jest spełnienie przez bank następujących warunków:

1) model wyceny opcji zapewnia zgodność z cenami rynkowymi opcji;

2) założenia teoretyczne modelu wyceny opcji są spełnione lub bank wykaże, że ich niespełnienie nie wpływa istotnie na wielkość obliczonych współczynników delta;

3) mechanizm dostarczania danych dla potrzeb modelu jest niezależny od działalności handlowej banku i osób lub komórek organizacyjnych wykorzystujących obliczone współczynniki delta, przy czym warunek ten można uznać za spełniony również jeśli istnieje bieżąca, niezależna weryfikacja danych wprowadzanych przez osoby lub komórki organizacyjne wykorzystujące obliczone współczynniki delta;

4) metody aktualizacji danych zawierają mechanizmy zapewniające poprawność i aktualność danych wykorzystywanych w modelu, przy czym bank posiada odpowiednie procedury, w przypadku gdy danych nie można zaktualizować;

5) bank korzysta ze wszystkich dostępnych źródeł danych; bank może pominąć źródło danych, jeśli uzna i wykaże, że dane z tego źródła są wyraźnie mniej wiarygodne niż dane z pozostałych źródeł;

6) bank na bieżąco aktualizuje i dokumentuje wykorzystywane źródła danych;

7) w przypadku gdy biorąc pod uwagę typowy zakres zmienności cen instrumentu bazowego opcji, wartość instrumentu bazowego opcji ma znaczący wpływ na obliczane współczynniki delta, bank dokonuje korekt odpowiednio zwiększających wartość obliczonego współczynnika delta lub zapewnia w inny sposób zgodność wyznaczonego ekwiwalentu delta z wielkością ekspozycji;

8) estymacja parametrów modelu zapewnia możliwie najlepsze wykorzystanie dostępnych danych, przy czym bank może stosować uproszczenia lub pominąć dane, o ile wykaże, że nie wpływa to istotnie na wielkość obliczonych współczynników delta lub że pominięcie danych poprawia jakość modelu wyceny opcji;

9) za stosowanie modelu wyceny opcji odpowiada właściwa komórka kontroli ryzyka, a procedury wewnętrzne w zakresie zarządzana ryzykiem zapewniają właściwą kontrolę nad weryfikacją modelu wyceny, danymi, estymacją parametrów oraz stosowaniem modelu, oraz zapewniają niezależność funkcjonowania modelu od działalności handlowej banku i osób lub komórek organizacyjnych wykorzystujących obliczone współczynniki delta.

§ 5. Bank, który zawiera terminowe transakcje opcyjne zobowiązany jest do kontroli i limitowania ryzyka wynikającego z wpływu innych niż zmiany bieżących parametrów cenowych czynników wpływających na wartość opcji oraz dokonywania korekt odpowiednio zwiększających wartość obliczonego współczynnika delta.

§ 6. Do banku, który zawiera terminowe transakcje opcyjne wyłącznie w sposób zapewniający jednoczesne (każdorazowe i natychmiastowe) zawarcie przeciwstawnej terminowej transakcji opcyjnej o tych samych parametrach, nie stosuje się § 4 ust. 2.

§ 7. Operacje złożone, polegające na:

1) zawarciu transakcji pozabilansowej (transakcja zewnętrzna), której przedmiotem jest inna transakcja pozabilansowa (transakcja wewnętrzna) - uwzględnia się w rachunku pozycji pierwotnych zgodnie z zasadami określonymi w niniejszym załączniku zastosowanymi do transakcji zewnętrznej, przy czym dla transakcji tej przyjmuje się wartość nominalną transakcji wewnętrznej;

2) jednoczesnym zawarciu kilku operacji - rozkłada się na operacje składowe i uwzględnia się odrębnie w rachunku pozycji pierwotnych, zgodnie z zasadami określonymi w niniejszym załączniku.

§ 8. Operacje, których wynikiem są zarówno aktywa lub zobowiązania bilansowe, jak i zobowiązania pozabilansowe rozkłada się odpowiednio na operacje bilansowe i operacje pozabilansowe i uwzględnia w rachunku pozycji pierwotnych odrębnie, zgodnie z zasadami określonymi w niniejszym załączniku.

§ 9. Dzień zapadalności pozycji pierwotnej oznacza wynikający z umowy ostateczny dzień spłaty wszystkich zobowiązań związanych z pozycją pierwotną przy czym:

1) bieżąca pozycja pierwotna oznacza pozycję pierwotną której dzień zapadalności przypada w terminie nie dłuższym niż 2 dni robocze od dnia zawarcia transakcji (tj. 48 godzin od zamknięcia dnia, w którym zawarto transakcję, bez godzin przypadających na dni wolne od pracy);

2) terminowa pozycja pierwotna oznacza pozycję pierwotną której dzień zapadalności przypada w terminie dłuższym niż 2 dni robocze od dnia zawarcia transakcji (tj. 48 godzin od zamknięcia dnia, w którym zawarto transakcję, bez godzin przypadających na dni wolne od pracy).

§ 10. Gwarantowanie emisji papierów wartościowych (dłużnych i kapitałowych) bank może uwzględnić, z zastrzeżeniem § 11, w rachunku pozycji pierwotnych w kwocie zobowiązania do objęcia (zakupu), po z góry ustalonej cenie i w z góry ustalonym terminie, papierów wartościowych (dłużnych lub kapitałowych) pochodzących z nowej emisji, pomniejszonej o kwoty dokonanych subskrypcji i otrzymanych regwarancji od stron trzecich na podstawie umów.

§ 11. Gwarantowanie emisji papierów wartościowych bank może uwzględnić w rachunku pozycji pierwotnych jako iloczyn kwoty określonej w § 10 i odpowiednich współczynników przeliczeniowych określonych w tabeli 1.

Tabela 1

| Okres | Współczynniki przeliczeniowe |

| Od podpisania umowy do dnia zerowego | 0% |

| W pierwszym dniu roboczym po dniu zerowym | 10% |

| W drugim i trzecim dniu roboczym po dniu zerowym | 25% |

| W czwartym dniu roboczym po dniu zerowym | 50% |

| W piątym dniu roboczym po dniu zerowym | 75% |

| W szóstym i dalszych dniach roboczych po dniu zerowym | 100% |

| Dzień zerowy oznacza dzień, w którym bank staje się bezwarunkowo zobowiązany do zakupu znanej ilości papierów wartościowych po uzgodnionej cenie. | |

§ 12. Terminowe kontrakty giełdowe na stopy procentowe (interest rate futures), umowy dotyczące pozabilansowych transakcji terminowych na stopy procentowe (FRA) i terminowe zobowiązania zakupu lub sprzedaży instrumentów dłużnych podlegają dekompozycji na pozycje pierwotne, zgodnie z poniższymi zasadami:

1) długa pozycja w terminowych kontraktach giełdowych na stopy procentowe generuje:

a) krótką pozycję odpowiadającą zaciągniętej pożyczce wymagalnej w terminie dostawy określonym w umowie,

b) długą pozycję z tytułu posiadanych aktywów z terminem zapadalności identycznym z terminem zapadalności instrumentu lub pozycji referencyjnej, która jest przedmiotem danego terminowego kontraktu giełdowego;

2) krótka pozycja z tytułu sprzedanej pozabilansowej transakcji terminowej na stopę procentową generuje:

a) długą pozycję zapadającą w terminie obejmującym termin rozliczenia transakcji oraz okres obowiązywania umowy,

b) krótką pozycję wymagalną w terminie rozliczenia transakcji;

3) w przypadku terminowych kontraktów giełdowych na stopy procentowe i terminowych umów stopy procentowej zarówno zaciągniętą pożyczkę, jak i aktywa, w celu obliczenia wymogu kapitałowego z tytułu ryzyka szczególnego instrumentów dłużnych, zalicza się do pozycji o niskim ryzyku szczególnym;

4) pozycja z tytułu terminowego zobowiązania zakupu instrumentu dłużnego generuje:

a) krótką pozycję odpowiadającą zaciągniętej pożyczce wymagalnej w terminie dostawy instrumentu,

b) długą pozycję w instrumencie dłużnym;

5) w przypadku terminowego zobowiązania zakupu instrumentu dłużnego, do celów obliczenia wymogu kapitałowego z tytułu ryzyka szczególnego instrumentów dłużnych, zaciągniętą pożyczkę zalicza się do pozycji o niskim ryzyku szczególnym, natomiast instrument dłużny wpisuje się do tej kolumny tabeli, która będzie właściwa dla danego instrumentu.

§ 13. Do celów obliczania wymogu kapitałowego z tytułu ryzyka ogólnego stóp procentowych transakcje zamiany (swap) należy dekomponować na operacje bilansowe - transakcja swap na stopy procentowe, zgodnie z którą bank otrzymuje zmienną stawkę oprocentowania i płaci stawkę stałą generuje:

1) długą pozycję w instrumencie o zmiennym oprocentowaniu zapadającym w najbliższym terminie przeszacowania stopy procentowej;

2) krótką pozycję w instrumencie o stałym oprocentowaniu o tym samym terminie zapadalności, co cała transakcja swap.

§ 14. Zasady uwzględniania w rachunku pozycji pierwotnych kredytowych instrumentów pochodnych zostały omówione w § 17-26.

§ 15. Pozycje pierwotne w instrumentach bazowych wyraża się w wartości bilansowej, przy czym bieżące pozycje pierwotne wyrażone w walutach obcych przelicza się na złote według kursu średniego ogłaszanego przez Narodowy Bank Polski obowiązującego w dniu sprawozdawczym w trybie przyjętym dla ich wyceny, tak jak na dzień bilansowy.

§ 16.1. W obliczeniach wymogów kapitałowych z tytułu ryzyka walutowego, o których mowa w załączniku nr 6 do uchwały oraz wymogu kapitałowego z tytułu ryzyka szczególnego i ogólnego cen kapitałowych papierów wartościowych, o których mowa w załączniku nr 8 do uchwały, bank wyłącza pozycje pierwotne z tytułu jednostek uczestnictwa w instytucji zbiorowego inwestowania, obliczając wymóg kapitałowy z tytułu wymienionych składowych ryzyka jako 40% pozycji netto z tytułu każdej z tych jednostek.

2. W przypadku, o którym mowa w ust. 1, bank uwzględnia odrębnie w obliczeniach wymogów kapitałowych z tytułu ryzyka walutowego oraz wymogu kapitałowego z tytułu ryzyka szczególnego i ogólnego cen kapitałowych papierów wartościowych kwoty odpowiadające 20% pozycji netto z tytułu każdej z tych jednostek.

Część II. Uwzględnianie kredytowych instrumentów zabezpieczających w rachunku pozycji pierwotnych w portfelu handlowym

SPRZEDAWCA ZABEZPIECZENIA

§ 17. Bank, który w wyniku zawarcia umowy dotyczącej kredytowego instrumentu pochodnego przyjmuje na siebie ryzyko kredytowe („sprzedawca zabezpieczenia”), obliczając wymóg kapitałowy z tytułu ryzyka rynkowego uwzględnia, o ile przepisy uchwały nie stanowią inaczej, wartość nominalną określoną w tej umowie.

§ 18. Bank, o którym mowa w § 17, z zastrzeżeniem przypadków transakcji swap przychodu całkowitego (total return swap), obliczając ryzyko szczególne cen instrumentów dłużnych, zamiast terminu zapadalności zobowiązania stosuje termin rozliczenia umowy dotyczącej kredytowego instrumentu pochodnego, przy czym poszczególne transakcje podlegają dekompozycji na pozycje pierwotne zgodnie z poniższymi zasadami:

1) swap przychodu całkowitego (total return swap) generuje:

a) pozycję długą z tytułu ryzyka ogólnego stóp procentowych dla zobowiązania referencyjnego,

b) pozycję krótką z tytułu ryzyka ogólnego stóp procentowych dla obligacji rządowej, zapadającej w najbliższym terminie przeszacowania stopy procentowej, której przypisuje się wagę ryzyka równą 0% w rachunku wymogu kapitałowego z tytułu ryzyka kredytowego na podstawie metody standardowej,

c) pozycję długą z tytułu ryzyka szczególnego cen instrumentów dłużnych dla zobowiązania referencyjnego;

2) swap ryzyka kredytowego (credit default swap) generuje:

a) syntetyczną pozycję długą z tytułu ryzyka szczególnego cen instrumentów dłużnych dla zobowiązania podmiotu referencyjnego, chyba że instrument pochodny posiada zewnętrzną ocenę wiarygodności kredytowej, rozumianą jako ocena wiarygodności kredytowej nadaną przez zewnętrzną instytucję oceny wiarygodności kredytowej oraz spełnia, określone w załączniku nr 9 do uchwały, warunki dotyczące pozycji dłużnych o obniżonym ryzyku, w którym to przypadku generowana jest długa pozycja z tytułu ryzyka szczególnego cen instrumentów dłużnych dla tego instrumentu pochodnego,

b) w przypadku należnych spłat premii lub odsetek w ramach produktu, przepływy środków pieniężnych przedstawia się jako pozycje nominalne w obligacjach rządowych;

3) jednopodmiotowy instrument dłużny powiązany ze zdarzeniami kredytowymi (a single name credit linked note) generuje:

a) pozycję długą z tytułu ryzyka ogólnego stóp procentowych dla instrumentu dłużnego,

b) syntetyczną pozycję długą z tytułu ryzyka szczególnego cen instrumentów dłużnych dla zobowiązania podmiotu referencyjnego oraz dodatkową pozycję długą z tytułu ryzyka szczególnego cen instrumentów dłużnych dla instrumentu dłużnego,

c) jeżeli instrument dłużny powiązany z ryzykiem kredytowym posiada zewnętrzną ocenę ratingową oraz spełnia warunki dotyczące pozycji dłużnych o obniżonym ryzyku, nie generuje pozycji, o których mowa w lit. a i b, lecz wyłącznie pozycję długą z tytułu ryzyka szczególnego cen instrumentów dłużnych dla tego instrumentu;

4) instrument dłużny wielopodmiotowy powiązany ze zdarzeniami kredytowymi (a multiple name credit linked note) zapewniający proporcjonalne zabezpieczenie generuje:

a) długą pozycję z tytułu ryzyka szczególnego cen instrumentów dłużnych dla tego instrumentu,

b) długą pozycję z tytułu ryzyka szczególnego cen instrumentów dłużnych dla zobowiązań każdego z podmiotów referencyjnych, gdzie całkowitą wartość nominalną (notional) umowy przypisuje się każdej z pozycji proporcjonalnie do udziału procentowego w całkowitej wartości nominalnej, jaką stanowi każda ekspozycja wobec podmiotu referencyjnego, przy czym gdy możliwe jest wyodrębnienie więcej niż jednego zobowiązania podmiotu referencyjnego, podstawę określenia ryzyka szczególnego cen instrumentów dłużnych stanowi zobowiązanie o najwyższej wadze ryzyka,

c) jeżeli instrument dłużny wielopodmiotowy powiązany z ryzykiem kredytowym posiada zewnętrzną ocenę wiarygodności kredytowej oraz spełnia warunki dotyczące pozycji dłużnych o obniżonym ryzyku, nie generuje pozycji, o których mowa w lit. a i b, lecz wyłącznie pozycję długą z tytułu ryzyka szczególnego cen instrumentów dłużnych dla tego instrumentu;

5) kredytowy instrument pochodny uruchamiany pierwszym niewykonaniem zobowiązania (first-asset-to-default credit derivative) generuje długie pozycje z tytułu ryzyka szczególnego cen instrumentów dłużnych odpowiadające wartościom nominalnym zobowiązań każdego z podmiotów referencyjnych, przy czym jeśli kwota maksymalnej płatności w przypadku zdarzenia kredytowego jest mniejsza niż wymóg kapitałowy wyznaczony według zasady omówionej w pierwszej części zdania, wówczas kwotę maksymalnej płatności można przyjąć jako wymóg kapitałowy z tytułu ryzyka szczególnego tego instrumentu;

6) kredytowy instrument pochodny uruchamiany drugim niewykonaniem zobowiązania (second-asset-to-default credit derivative) generuje długie pozycje z tytułu ryzyka szczególnego cen instrumentów dłużnych odpowiadające wartościom nominalnym zobowiązań każdego z podmiotów referencyjnych z pominięciem zobowiązania podmiotu o najniższym wymogu kapitałowym z tytułu ryzyka szczególnego cen instrumentów dłużnych, przy czym, jeśli kwota maksymalnej płatności w przypadku zdarzenia kredytowego jest niższa niż wymóg kapitałowy wyznaczony według zasady omówionej w pierwszej części zdania, wówczas kwotę tę można przyjąć jako wymóg kapitałowy z tytułu ryzyka szczególnego cen instrumentów dłużnych dla tego instrumentu;

7) jeżeli instrument, o którym mowa w pkt. 5 lub 6 posiada zewnętrzną ocenę wiarygodności kredytowej oraz spełnia warunki dotyczące pozycji dłużnych o obniżonym ryzyku, sprzedawca zabezpieczenia musi uwzględnić jedynie pozycję pierwotną z tytułu ryzyka szczególnego cen instrumentów dłużnych odpowiadającą ocenie wiarygodności kredytowej instrumentu pochodnego.

NABYWCA ZABEZPIECZENIA

§ 19. Bank, który transferuje ryzyko kredytowe („nabywca zabezpieczenia”) określa pozycje pierwotne w sposób symetrycznie przeciwny do sposobu określonego w § 18 dla pozycji sprzedawcy zabezpieczenia, z wyjątkiem instrumentu dłużnego powiązanego ze zdarzeniami kredytowymi (credit linked note), który nie generuje krótkiej pozycji u emitenta, przy czym:

1) jeśli w danym momencie obowiązuje opcja wykupu (call) połączona z przyrostem wartości odsetek danego instrumentu (step-up), moment ten traktuje się jako termin zapadalności ochrony kredytowej;

2) w przypadku kredytowego instrumentu pochodnego uruchamianego n-tym niewykonaniem zobowiązania zezwala się nabywcy ochrony kredytowej na kompensowanie ryzyka szczególnego dla n-1 instrumentów bazowych (tzn. n-1 aktywów o najniższym obciążeniu ryzykiem szczególnym).

§ 20. Bank, który wycenia instrumenty pochodne określone w § 4 ust. 1, § 12 i 13 według bieżącej wartości rynkowej i zarządza ryzykiem ogólnym stóp procentowych obciążającym transakcje na zasadzie dyskontowania przepływów pieniężnych, z zastrzeżeniem § 21, może posługiwać się modelami wrażliwości celem obliczania pozycji, o których mowa wyżej, może również stosować te modele w stosunku do wszelkich obligacji, w których przypadku wierzytelność główna spłacana jest regularnie przez cały okres do wykupu, a nie jednorazową płatnością kwoty kapitału w terminie wykupu.

§ 21. Bank może stosować model wrażliwości po uzyskaniu zgody Komisji Nadzoru Finansowego, przy czym:

1) model powinien generować pozycje o tej samej wrażliwości na zmianę stopy procentowej, jak związane z nimi przepływy pieniężne;

2) należy ocenić tę wrażliwość w odniesieniu do niezależnych ruchów przykładowych stóp procentowych dobranych w różnych punktach krzywej dochodowości, przy czym należy umieścić przynajmniej jeden punkt badania wrażliwości w każdym przedziale czasowym wyznaczonym w tabeli określonej w § 6 załącznika nr 10 do uchwały;

3) obliczone pozycje włącza się do wyliczeń wymogów kapitałowych zgodnie z przepisami załącznika nr 10 do uchwały.

§ 22. Bank, który nie posługuje się modelami na zasadach określonych w § 20 i 21, może uznać za w pełni kompensujące się pozycje w instrumentach pochodnych, które spełniają łącznie następujące warunki 1, 4 oraz odpowiednio 2 albo 3:

1) pozycje są wyrażone w tej samej walucie;

2) stopy referencyjne związane z pozycjami o zmiennej stopie procentowej są identyczne lub różnica między nimi nie przekracza 20 punktów bazowych;

3) kupony związane z pozycjami o stałej stopie procentowej są identyczne lub różnica między nimi nie przekracza 20 punktów bazowych;

4) najbliższe terminy przeszacowania oprocentowania pozycji o zmiennej stopie procentowej, a w przypadku pozycji o stałej stopie procentowej, rezydualne terminy zapadalności pozycji nie różnią się o więcej niż:

a) 0 dni - w przypadku terminów krótszych niż 1 miesiąc,

b) 7 dni - w przypadku terminów od 1 miesiąca do jednego roku,

c) 30 dni - w przypadku terminów przekraczających jeden rok.

§ 23. Bank przekazujący papiery wartościowe lub gwarantowane prawa do tytułu do tych papierów w ramach umowy z udzielonym przyrzeczeniem odkupu (repo) oraz bank udzielający pożyczki papierów wartościowych włączają te papiery wartościowe do obliczeń swoich wymogów kapitałowych, pod warunkiem że papiery te spełniają kryteria zaliczania do portfela handlowego określone w załączniku nr 3 do uchwały.

UWZGLĘDNIANIE W RACHUNKU WYMOGU KAPITAŁOWEGO Z TYTUŁU RYZYKA SZCZEGÓLNEGO CEN INSTRUMENTÓW DŁUŻNYCH POZYCJI PIERWOTNYCH WYNIKAJĄCYCH Z EKSPOZYCJI ZABEZPIECZONYCH KREDYTOWYMI INSTRUMENTAMI POCHODNYMI

§ 24. Obliczając wymóg kapitałowy z tytułu ryzyka szczególnego cen instrumentów dłużnych, pomija się pozycję pierwotną wynikającą z ekspozycji bazowej zabezpieczonej kredytowym instrumentem pochodnym oraz wynikającą z zabezpieczenia w przypadku, gdy wartości po obu stronach (pozycji krótkiej i pozycji długiej) zmieniają się przeciwstawnie i głównie w tym samym zakresie, co ma miejsce w następujących sytuacjach:

1) obie pozycje zawierają identyczne instrumenty;

2) długa pozycja gotówkowa jest zabezpieczona transakcją swap przychodu całkowitego (lub odwrotnie), a zobowiązanie referencyjne oraz ekspozycja bazowa (tj. pozycja gotówkowa) są idealnie dopasowane, przy czym termin zapadalności samej transakcji swap może się różnić od terminu zapadalności ekspozycji bazowej.

§ 25. Obliczając wymóg kapitałowy z tytułu ryzyka szczególnego cen instrumentów dłużnych uwzględnia się 20% wielkości pozycji pierwotnej wynikającej z ekspozycji bazowej zabezpieczonej kredytowym instrumentem pochodnym lub wynikającej z zabezpieczenia (w zależności od tego, która z kategorii generuje wyższy wymóg kapitałowy), gdy pozycje te zmieniają się przeciwstawnie i głównie w tym samym zakresie oraz gdy:

1) występuje idealne dopasowanie zobowiązania referencyjnego, terminu zapadalności zarówno zobowiązania referencyjnego, jak i kredytowego instrumentu pochodnego oraz waluty ekspozycji bazowej;

2) zasadnicze elementy umowy kredytowego instrumentu pochodnego nie wpływają w sposób znaczący na różnicę między zmianą cen kredytowego instrumentu pochodnego a zmianami cen zobowiązania referencyjnego.

§ 26. Obliczając wymóg kapitałowy z tytułu ryzyka szczególnego cen instrumentów dłużnych uwzględnia się pozycję pierwotną wynikającą z ekspozycji bazowej zabezpieczonej kredytowym instrumentem pochodnym lub wynikającą z zabezpieczenia (w zależności od tego, która z nich generuje wyższy wymóg kapitałowy), gdy pozycje te zmieniają się przeciwstawnie, co ma miejsce w następujących sytuacjach:

1) pozycja pierwotna spełnia warunki określone w § 24 pkt 2, ale występuje niedopasowanie aktywów między zobowiązaniem referencyjnym a ekspozycją bazową przy czym spełnione są następujące wymogi:

a) zobowiązanie referencyjne ma stopień uprzywilejowania kredytowego równy lub niższy od zobowiązania bazowego,

b) zobowiązanie bazowe oraz zobowiązanie referencyjne pochodzą od tego samego dłużnika oraz zawierają podlegające wykonaniu z mocy prawa obustronne klauzule stwierdzania niewykonania zobowiązań (cross default) lub przyśpieszenia takiego stwierdzenia (cross acceleration);

2) pozycja pierwotna spełnia warunki określone w § 24 pkt 1 lub § 25, ale występuje niedopasowanie walut lub terminów zapadalności między zabezpieczeniem ryzyka kredytowego a bazowym składnikiem aktywów (niedopasowania walutowe powinny zostać ujęte w rachunku wymogu kapitałowego z tytułu ryzyka walutowego, zgodnie z załącznikiem nr 6 do uchwały);

3) pozycja pierwotna spełnia warunki określone w § 25, ale występuje niedopasowanie aktywów między pozycją gotówkową a kredytowym instrumentem pochodnym, przy czym bazowy składnik aktywów ujmuje się jako zobowiązanie podlegające dostawie w umowie dotyczącej kredytowego instrumentu pochodnego.

Część III. Obliczanie pozycji zagregowanych

§ 27. Pozycję netto w danym instrumencie bazowym oblicza się jako bezwzględną wartość różnicy pomiędzy sumą długich i sumą krótkich pozycji pierwotnych bilansowych i pozabilansowych w danym instrumencie bazowym, przy czym pozycję tę oznacza się jako:

1) długą - gdy różnica ta jest dodatnia;

2) krótką - gdy różnica ta jest ujemna;

3) domkniętą - gdy różnica ta jest równa zero.

§ 28. Pozycję całkowitą oblicza się jako:

1) sumę długich lub sumę krótkich pozycji netto w poszczególnych instrumentach bazowych, w zależności od tego, która z tych sum jest wyższa;

2) sumę długich pozycji netto w poszczególnych instrumentach bazowych - gdy sumy, o których mowa w pkt. 1, są sobie równe.

§ 29. Globalną pozycję netto oblicza się jako bezwzględną wartość różnicy między sumą długich i sumą krótkich pozycji netto w instrumentach bazowych, przy czym pozycję tę oznacza się jako:

1) długą - gdy różnica ta jest dodatnia;

2) krótką - gdy różnica ta jest ujemna;

3) domkniętą - gdy różnica ta jest równa zero.

§ 30. Globalną pozycję brutto oblicza się jako sumę długich pozycji netto i krótkich pozycji netto w instrumentach bazowych.

Część IV. Rodzaje pozabilansowych transakcji pochodnych

§ 31. Typowe pozabilansowe transakcje pochodne obejmują:

1) umowy stopy procentowej:

a) jednowalutowe transakcje zamiany stóp procentowych (Single-Currency Interest Rate Swap),

b) transakcje zamiany stopy bazowej (Basis-Swap),

c) terminowe umowy stopy procentowej (Forward Rate Agreement),

d) terminowe umowy na stopy procentowe typu „futures” (Interest Rate Futures),

e) zakupione opcje stopy procentowej,

f) umowy o podobnym charakterze, inne niż wymienione w lit. a-e;

2) umowy wymiany walutowej i umowy dotyczące złota:

a) transakcje zamiany walutowo-procentowe (Cross-Currency Interest Rate Swap),

b) terminowe umowy walutowe,

c) terminowe umowy giełdowe na waluty typu „futures” (Currency Futures),

d) zakupione opcje walutowe,

e) umowy o podobnym charakterze, inne niż wymienione w lit. a-d,

f) umowy dotyczące złota o charakterze podobnym do wymienionych w lit. a-e;

3) umowy podobne do wymienionych w pkt. 1 lit. a-e oraz w pkt. 2 lit. a-d dotyczące innych aktywów bazowych lub indeksów, w tym w szczególności:

a) kontrakty finansowe na transakcje różnicowe,

b) transakcje opcyjne, transakcje typu futures, swap, umowy terminowe na stopę procentową oraz inne transakcje pochodne:

- odnoszące się do papierów wartościowych, instrumentów dewizowych, stóp procentowych lub oprocentowania, albo innych transakcji pochodnych, indeksów finansowych lub środków finansowych, które można rozliczać materialnie lub w środkach pieniężnych,

- odnoszące się do transakcji towarowych, które należy rozliczać w środkach pieniężnych lub w środkach pieniężnych z opcją jednej ze stron (w przeciwnym przypadku mogą powodować niedotrzymanie warunków umowy lub innego rodzaju zdarzenie unieważnienia umowy),

- odnoszące się do transakcji towarowych, które można materialnie rozliczać pod warunkiem, że podlegają one obrotowi na rynku regulowanym lub w alternatywnym systemie obrotu (MTF), o którym mowa w art. 3 pkt 2 ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi (Dz.U. Nr 183, poz. 1538 z późn. zm.1),

- odnoszące się do transakcji towarowych, które można materialnie rozliczać oraz niewymienionych w inny sposób w lit. c i nieprzeznaczonych do celów handlowych, które wykazują właściwości innych pochodnych transakcji finansowych, uwzględniając między innymi, czy są one rozliczane przez uznane izby rozrachunkowe lub podlegają regularnym spekulacyjnym transakcjom różnicowym,

- odnoszące się do kontraktów na instrumenty towarowe dotyczące indeksów pogody, opłat przewozowych, dopuszczalnych poziomów emisji oraz stawek inflacji lub innych urzędowych danych statystycznych, które należy rozliczać w środkach pieniężnych lub z opcją jednej ze stron (w przeciwnym przypadku mogą powodować niedotrzymanie warunków lub innego rodzaju zdarzenie unieważnienia kontraktu), a także wszelkiego rodzaju inne transakcje pochodne dotyczące aktywów, praw, zobowiązań, indeksów oraz instrumentów bazowych niewymienionych w lit. a-d oraz w pkt. 4, które wykazują właściwości innych transakcji pochodnych, uwzględniając, między innymi, czy podlegają one obrotowi na rynku regulowanym lub w alternatywnym systemie obrotu, są rozliczane przez uznawane izby rozrachunkowe lub podlegają regularnym spekulacyjnym transakcjom różnicowym.

|

|

1 Zmiany wymienionej ustawy zostały ogłoszone w Dz.U. z 2006 r. Nr 104, poz. 708 i Nr 157, poz. 1119.

Załącznik nr 3 do uchwały nr 380/2008

Komisji Nadzoru Finansowego

z dnia 17 grudnia 2008 r.

(poz. 34)

WYODRĘBNIANIE PORTFELA HANDLOWEGO ORAZ WYKAZ OPERACJI ZALICZONYCH DO PORTFELA HANDLOWEGO

Część I. Kryteria zaliczania do portfela handlowego

ZASADY OGÓLNE

§ 1. Portfel handlowy banku obejmuje:

1) operacje dokonywane na własny rachunek w celach handlowych, tj. z zamiarem uzyskania korzyści finansowych w krótkich okresach z rzeczywistych lub oczekiwanych różnic między rynkowymi cenami zakupu i sprzedaży lub też z innych odchyleń cen lub parametrów cenowych, w tym w szczególności stóp procentowych, kursów walutowych, indeksów giełdowych;

2) operacje dokonywane w celu zabezpieczenia ryzyka wynikającego z operacji zaliczonych do portfela handlowego.

§ 2. Do portfela handlowego zalicza się w szczególności następujące rodzaje operacji, jeśli spełniają warunki określone w § 1 pkt. 1 i 2:

1) giełdowe i pozagiełdowe terminowe transakcje pozabilansowe;

2) operacje dokonywane w ramach świadczenia usług pośrednictwa finansowego na hurtowym rynku finansowym (na rachunek własny w imieniu klienta), nawet jeżeli pozycje pierwotne wynikające z tych operacji są w pełni kompensowane pozycjami przeciwstawnymi;

3) operacje polegające na gwarantowaniu emisji papierów wartościowych (dłużnych i kapitałowych).

§ 3. Bank może zaliczać do portfela handlowego instrumenty wynikające z zaangażowania, o którym mowa w § 2 ust. 1 lit. a uchwały w sprawie funduszy własnych i traktować je odpowiednio, jako instrumenty kapitałowe lub dłużne, jeżeli:

1) bank wykaże, iż w zakresie tych instrumentów jest aktywnym animatorem rynku, co należy rozumieć jako częste zawieranie umów, których przedmiotem są te instrumenty;

2) bank posiada odpowiednie systemy i mechanizmy kontroli regulujące obrót tymi instrumentami;

3) zaangażowanie w zakresie żadnego z tych instrumentów nie przekracza 10% kapitału podmiotu, którego dany instrument dotyczy.

§ 4. Związane z działalnością handlową terminowe transakcje dokonywane na podstawie umowy z udzielonym przyrzeczeniem odkupu (repo), które zostały zaliczone przez bank do portfela bankowego, mogą dla celów obliczania wymogu kapitałowego zostać zaliczone do portfela handlowego, o ile podejście to stosowane jest konsekwentnie w odniesieniu do wszystkich transakcji typu repo związanych z działalnością handlową przy czym:

1) transakcje typu repo związane z działalnością handlową definiuje się jako te, które spełniają kryteria zaliczenia do portfela handlowego i których przedmiotem transakcji z obu stron są środki pieniężne lub papiery wartościowe zaliczane do portfela handlowego;

2) niezależnie od portfela, do którego zostały zaliczone, wszystkie transakcje typu repo podlegają obciążeniu z tytułu ryzyka kredytowego kontrahenta dla transakcji z portfela bankowego, zgodnie z § 98 załącznika nr 4 do uchwały.

§ 5. W odniesieniu do pozycji zaliczonych do portfela handlowego powinny być spełnione następujące warunki:

1) zasady wyodrębniania portfela handlowego, o których mowa w § 12 uchwały określają w szczególności horyzont czasowy dla poszczególnych rodzajów operacji w portfelu handlowym;

2) określone są zasady i procedury w zakresie aktywnego zarządzania pozycjami portfela handlowego, przewidujące:

a) ustalanie limitów pozycji i monitorowanie tych limitów pod względem adekwatności,

b) swobodę pracowników w zakresie zawierania umów skutkujących otwieraniem pozycji oraz zarządzania nimi w ramach uzgodnionych limitów oraz zgodnie z uzgodnioną strategią,

c) procedury dotyczące zarządzania ryzykiem przewidują przekazywanie zarządowi banku sprawozdań na temat pozycji,

d) monitorowanie pozycji w oparciu o informacje rynkowe, ocenę zbywalności lub możliwości zabezpieczenia pozycji oraz wiążących się z nią rodzajów ryzyka, w tym w szczególności ocenę jakości i dostępności danych rynkowych stosowanych do procesu wyceny, poziomu obrotu rynkowego, wielkość transakcji zawieranych na rynku;

3) powinny istnieć jasno określone zasady i procedury dotyczące monitorowania pozycji w aspekcie strategii handlowej banku, w tym monitorowania wielkości obrotu i pozycji przeterminowanych w jego portfelu handlowym.

WEWNĘTRZNE INSTRUMENTY ZABEZPIECZAJĄCE

§ 6.1. Bank może uwzględnić w portfelu handlowym wewnętrzne instrumenty zabezpieczające, rozumiane jako pozycje, które w istotny sposób lub całkowicie kompensują element ryzyka składowego pozycji lub zestawu pozycji w portfelu bankowym.

2. Pozycje powstające z tytułu stosowania wewnętrznych instrumentów zabezpieczających kwalifikują się do traktowania właściwego dla pozycji portfela handlowego, pod warunkiem że utrzymywane są z przeznaczeniem handlowym oraz że spełnione są ogólne kryteria dotyczące przeznaczenia handlowego i ostrożnej wyceny, określone w § 1-5 oraz § 10-13, a w szczególności:

1) pierwotnym celem wewnętrznych instrumentów zabezpieczających nie jest uniknięcie lub obniżenie wymogów kapitałowych;

2) wewnętrzne instrumenty zabezpieczające są we właściwy sposób dokumentowane i podlegają szczegółowym wewnętrznym procedurom zatwierdzenia i kontroli;

3) wewnętrzne instrumenty zabezpieczające prowadzi się na warunkach rynkowych;

4) główną częścią ryzyka rynkowego wywołanego wewnętrznym instrumentem zabezpieczającym zarządza się w portfelu handlowym w ramach zatwierdzonych limitów;

5) wewnętrzne instrumenty zabezpieczające są uważnie monitorowane przy zachowaniu odpowiednich procedur.

3. Podejście, o którym mowa w ust. 2 nie narusza wymogów kapitałowych stosowanych w odniesieniu do należących do portfela bankowego pozycji objętych wewnętrznym instrumentem zabezpieczającym.

4. Niezależnie od ust. 2 i 3, w przypadku gdy bank zabezpiecza pozycję zaliczoną do portfela bankowego przed ryzykiem kredytowym przy użyciu kredytowego instrumentu pochodnego zaksięgowanego w portfelu handlowym (stosuje wewnętrzny instrument zabezpieczający), uznaje się, że dla celów rachunku wymogów kapitałowych pozycja z portfela bankowego nie jest zabezpieczona, dopóki bank nie nabędzie od uznanego zewnętrznego dostawcy ochrony kredytowej, zabezpieczenia wynikającego z zawarcia umowy o kredytowy instrument pochodny, który spełnia wymagania określone w § 42 ust. 1 załącznika nr 17 do uchwały w odniesieniu do ekspozycji z portfela bankowego. Jeżeli taka ochrona zostaje nabyta i uznana dla celów rachunku wymogów kapitałowych jako instrument zabezpieczający pozycję z portfela bankowego, do portfela handlowego nie zalicza się ani wewnętrznego ani zewnętrznego zabezpieczającego instrumentu pochodnego.

Część II. Systemy i mechanizmy kontroli

ZASADY OGÓLNE

§ 7. Bank ustanawia i utrzymuje systemy i mechanizmy kontroli w celu zapewniania ostrożnej i wiarygodnej wyceny pozycji.

§ 8. Systemy i mechanizmy kontroli zawierają co najmniej następujące elementy:

1) udokumentowane zasady i procedury dotyczące procesu wyceny, które określają zakres odpowiedzialności za różne obszary wchodzące w skład procesu wyceny, źródła informacji o rynku oraz przegląd ich adekwatności, częstotliwość dokonywania niezależnej wyceny, godziny odczytywania dziennych cen zamknięcia, procedury wycen korygujących, procedury weryfikacji na koniec miesiąca oraz weryfikacji doraźnej;

2) przejrzysty i niezależny od jednostki organizacyjnej banku zawierającej operacje system przekazywania informacji do jednostki organizacyjnej odpowiedzialnej za proces wyceny.

§ 9. Nadzór nad systemami i mechanizmami kontroli sprawuje zarząd banku.

METODY OSTROŻNEJ WYCENY

§ 10.1. Wycena według wartości rynkowej jest wyceną pozycji dokonywaną co najmniej raz dziennie według łatwo dostępnych cen zamknięcia, pochodzących z niezależnych źródeł, takich jak: kursy giełdowe, notowania elektroniczne lub notowania pochodzące od kilku niezależnych podmiotów pośredniczących (brokerów) o dużym doświadczeniu na danym rynku.

2. Dokonując wyceny według wartości rynkowej, stosuje się ostrożniejszy z kursów kupna lub sprzedaży, chyba że bank jest aktywnym animatorem rynku w zakresie danego rodzaju instrumentu finansowego lub towaru i może dokonać zamknięcia po średnim kursie rynkowym.

3. W przypadku gdy wycena według wartości rynkowej nie jest możliwa, przed obliczeniem wymogów kapitałowych dla portfela handlowego banki muszą dokonać wyceny ich pozycji lub portfeli według modelu. Wycena według modelu oznacza dowolną wycenę, która powstała w drodze odwzorowania, ekstrapolacji lub została obliczona w inny sposób na podstawie danych rynkowych i która spełnia wymogi określone w ust. 4.

4. Dokonując wyceny według modelu, bank powinien spełnić następujące wymogi:

1) zarząd banku otrzymuje informacje, które składniki portfela handlowego poddawane są wycenie według modelu, wraz z opisem wyjaśniającym ewentualny wpływ tego podejścia na pomiar ryzyka i wyników prowadzonej działalności;

2) wykorzystywane dane rynkowe odpowiadają w miarę możliwości cenom rynkowym, a adekwatność danych rynkowych dla pozycji podlegającej wycenie oraz parametry modelu ocenia się odpowiednio często;

3) w miarę dostępności stosuje się metody wyceny, które stanowią przyjętą praktykę rynkową dla danych transakcji finansowych lub towarowych;

4) model opracowuje się lub zatwierdza niezależnie od jednostki organizacyjnej zawierającej operacje oraz poddaje się go niezależnym testom obejmującym weryfikację formuł obliczeniowych i założeń oraz zastosowanego oprogramowania, a w przypadku gdy model został stworzony przez bank, opiera się go na założeniach, które zostały oszacowane i sprawdzone przez osoby odpowiednio wykwalifikowane, niezwiązane z procesem tworzenia modelu;

5) wprowadzone zostały procedury kontroli zmian modelu;

6) przechowywana jest zabezpieczona kopia modelu, którą wykorzystuje się do okresowego sprawdzenia wycen uzyskiwanych przy pomocy modelu;

7) jednostka organizacyjna lub osoby zarządzające ryzykiem posiadają wiedzę w zakresie słabych stron stosowanego modelu oraz sposobów ich uwzględnienia poprzez korekty wyników wyceny;

8) model poddawany jest regularnemu przeglądowi w celu określenia jego dokładności, w szczególności poprzez dokonanie oceny prawidłowości założeń, analizy zysku i strat w zestawieniu ze zmianami czynników ryzyka, porównanie rzeczywistych wartości zamknięcia pozycji z wynikami modelu.

5. Oprócz codziennej wyceny według wartości rynkowej lub według modelu, która może być przeprowadzana przez pracowników jednostki organizacyjnej banku zawierającej operacje, bank dokonuje niezależnej weryfikacji cen, polegającej na sprawdzaniu co najmniej raz w miesiącu (lub częściej w zależności od charakteru rynku lub działalności handlowej) cen rynkowych lub danych wsadowych do modelu pod względem ich poprawności i niezależności. Weryfikacji cen rynkowych i danych wsadowych do modelu dokonuje jednostka organizacyjna niezależna od jednostki organizacyjnej banku zawierającej operacje. W przypadku gdy niedostępne są źródła cen lub źródła te są subiektywne, bank wykorzystuje mechanizmy korekt wyceny.

Zasady ogólne w zakresie korekt wyceny lub rezerw

§ 11. Bank zobowiązany jest do ustanowienia i stosowania procedur dotyczących konieczności uwzględniania korekt wyceny lub tworzenia rezerw.

§ 12. Korekt wyceny lub utworzenia rezerw dokonuje się z tytułu: niezrealizowanej marży kredytowej, kosztów zamknięcia pozycji, ryzyka operacyjnego, przedterminowego rozwiązania umowy, kosztów inwestycji i finansowania, przyszłych kosztów administracyjnych oraz, w przypadku stosowania wyceny według modelu, ryzyka modelu.

Szczególne zasady dla pozycji o ograniczonej płynności

§ 13.1. Pozycje o ograniczonej płynności mogą powstać na skutek określonych zdarzeń rynkowych oraz zdarzeń wynikających z działalności banku (np. pozycje o dużej koncentracji lub pozycje przeterminowane).

2. W celu określenia konieczności utworzenia rezerwy na wycenę pozycji o ograniczonej płynności, bank uwzględnia w szczególności:

1) czas, jaki byłby potrzebny do zabezpieczenia ryzyka z tytułu pozycji pierwotnej;

2) zmienność i średnią rozpiętość cen kupna i sprzedaży;

3) dostępność notowań rynkowych (liczba i wskazanie aktywnych animatorów rynku);

4) zmienność i średni wolumen zawieranych kontraktów;

5) koncentrację na rynku;

6) rozkład pozycji pod względem terminów rozliczenia;

7) stopień, w jakim wycena opiera się na modelu;

8) wpływ innych niż wymienione powyżej składowych ryzyka związanych z modelem.

3. W przypadku stosowania wycen dokonanych przez stronę trzecią lub wycen według modelu bank ustala, czy należy zastosować korekty wyceny. Bank dokonuje analizy potrzeby ustanowienia rezerw dla pozycji o ograniczonej płynności oraz na bieżąco dokonuje przeglądu ich adekwatności.

4. W przypadku gdy korekta wyceny lub tworzone rezerwy są przyczyną istotnych strat w bieżącym roku obrotowym, pomniejszają one fundusze podstawowe banku, zgodnie z uchwałą w sprawie funduszy własnych.

5. Inne, niż wymienione w ust. 4 zyski lub straty wynikające z korekt wyceny lub utworzenia rezerw, uwzględnia się w obliczeniach dziennego wyniku rynkowego na operacjach zaliczonych do portfela handlowego na potrzeby kalkulacji kapitału krótkoterminowego banku.

6. Korekty wyceny lub utworzone rezerwy, przekraczające korekty lub rezerwy przewidziane przez standardy rachunkowości, którym podlega bank, należy uwzględniać zgodnie z ust. 4, jeżeli powodują istotne straty, lub zgodnie z ust. 5, w pozostałych przypadkach.

Część III. Zasady uwzględniania pozycji w portfelu handlowym