REKLAMA

Dziennik Ustaw - rok 1999 nr 109 poz. 1245

ROZPORZĄDZENIE MINISTRA FINANSÓW

z dnia 22 grudnia 1999 r.

w sprawie wykonania niektórych przepisów ustawy o

podatku od towarów i usług oraz o

podatku akcyzowym

Na podstawie art. 5 ust. 5, art. 6 ust. 10, art. 14 ust. 11, art. 21 ust. 9, art. 23, art. 24 ust. 2, art. 32 ust. 5, art. 39 ust. 2, art. 47 i 50 ustawy z dnia 8 stycznia 1993 r. o podatku od towarów i usług oraz o podatku akcyzowym (Dz. U. Nr 11, poz. 50, Nr 28, poz. 127 i Nr 129, poz. 599, z 1994 r. Nr 132, poz. 670, z 1995 r. Nr 44, poz. 231 i Nr 142, poz. 702 i 703, z 1996 r. Nr 137, poz. 640, z 1997 r. Nr 111, poz. 722, Nr 123, poz. 776 i 780, Nr 137, poz. 926, Nr 141, poz. 943 i Nr 162, poz. 1104, z 1998 r. Nr 139, poz. 905 i Nr 161, poz. 1076 oraz z 1999 r. Nr 50, poz. 499, Nr 57, poz. 596 i Nr 95, poz. 1100) oraz art. 25 pkt 1 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz. U. Nr 137, poz. 926 i Nr 160, poz. 1083, z 1998 r. Nr 106, poz. 668 oraz z 1999 r. Nr 11, poz. 95) zarządza się, co następuje:

Rozdział 1

Przepisy ogólne

§ 1. [Definicje]

1) ustawie – rozumie się przez to ustawę z dnia 8 stycznia 1993 r. o podatku od towarów i usług oraz o podatku akcyzowym (Dz. U. Nr 11, poz. 50, Nr 28, poz. 127 i Nr 129, poz. 599, z 1994 r. Nr 132, poz. 670, z 1995 r. Nr 44, poz. 231 i Nr 142, poz. 702 i 703, z 1996 r. Nr 137, poz. 640, z 1997 r. Nr 111, poz. 722, Nr 123, poz. 776 i 780, Nr 137, poz. 926, Nr 141, poz. 943 i Nr 162, poz. 1104, z 1998 r. Nr 139, poz. 905 i Nr 161, poz. 1076, z 1999 r. Nr 50, poz. 499, Nr 57, poz. 596 i Nr 95, poz. 1100 oraz z 2000 r. Nr 68, poz. 805 i Nr 105, poz. 1107),

2) podatku – rozumie się przez to podatek od towarów i usług,

3) podatniku – rozumie się przez to podatnika podatku od towarów i usług,

4) zarejestrowanym podatniku – rozumie się przez to podatnika zarejestrowanego na podstawie

art. 9 oraz art. 46 ustawy,

5) podmiotach – rozumie się przez to osoby prawne, jednostki organizacyjne nie mające osobowości prawnej oraz osoby fizyczne,

6) zakupach inwestycyjnych – rozumie się przez to zakupy towarów lub usług zaliczanych na podstawie odrębnych przepisów do środków trwałych oraz wartości niematerialnych i prawnych; dotyczy to również zakupów zaliczonych do inwestycji rozpoczętych (w toku),

7) numerze identyfikacji podatkowej – rozumie się przez to numer, o którym mowa w odrębnych przepisach o zasadach ewidencji i identyfikacji podatników,

8) numerze tymczasowym – rozumie się przez to numer REGON lub PESEL, używany tymczasowo do czasu uzyskania numeru identyfikacji podatkowej,

9) sprzedaży – rozumie się przez to czynności określone w art. 2 ust. 1–3 ustawy, z wyjątkiem importu towarów,

10) sprzedawcy – rozumie się przez to podatnika dokonującego czynności podlegających opodatkowaniu podatkiem,

11) nabywcy – rozumie się przez to podmioty, na których rzecz dokonywana jest sprzedaż,

12) lokalu mieszkalnym – rozumie się przez to część budynku mieszkalnego wielorodzinnego, stanowiącego wydzieloną trwałymi ścianami w obrębie budynku izbę lub zespół izb, przeznaczonych na stały pobyt ludzi, które wraz z pomieszczeniami pomocniczymi służą zaspokajaniu ich potrzeb mieszkaniowych, z wyłączeniem lokali mieszkalnych w domach bliźniaczych i szeregowych oraz w domach jednorodzinnych wolno stojących.

1) szczegółowe zasady ustalania i poboru podatku z tytułu świadczenia usług międzynarodowego przewozu drogowego, wykonywanych na terytorium Rzeczypospolitej Polskiej,

2) szczególne przypadki powstania obowiązku podatkowego,

3) listę towarów i usług, do których nie mają zastosowania zwolnienia od podatku, określone w art. 14 ust. 1, 5 i 6 ustawy,

4) przypadki, gdy przyjęcie przez podatnika w odpłatne użytkowanie środków trwałych należących do osób trzecich może być traktowane na równi z zakupem tych środków, oraz zasady zwrotu różnicy tego podatku,

4a) przypadki i zasady zwrotu podatku naliczonego podatnikom dokonującym importu towarów,

5) przypadki rozszerzenia zakresu zwrotu różnicy podatku na część nadwyżki podatku naliczonego ponad podatek należny,

6) przypadki, w których nabycie towarów lub usług nie uprawnia do obniżenia podatku należnego oraz zwrotu różnicy podatku,

7) (skreślony),

8) (skreślony),

9) przypadki zwrotu podatku jednostkom poszukującym lub rozpoznającym złoża kopalin oraz wydobywającym kopaliny ze złóż,

10) przypadki i zasady zwrotu podatku podatnikom dokonującym zakupu towarów i usług lub importu towarów, finansowanego ze środków bezzwrotnej pomocy zagranicznej,

11) warunki i tryb zwrotu podatku naliczonego w formie zaliczki przed powstaniem obowiązku podatkowego w przypadku dokonania zakupów inwestycyjnych,

12) zasady wystawiania i przechowywania faktur oraz not korygujących,

13) przypadki sprzedaży traktowanej na równi z eksportem oraz towary i usługi, dla których obniża się stawkę podatku do wysokości 0%,

14) listę towarów i usług, dla których obniża się stawkę podatku do wysokości 7%,

15) zwolnienia od podatku.

Rozdział 2

Szczegółowe zasady ustalania i poboru podatku z tytułu świadczenia usług międzynarodowego przewozu drogowego, wykonywanych na terytorium Rzeczypospolitej Polskiej

§ 3. [Podatek od międzynarodowego przewozu drogowego]

2. Przepisu ust. 1 nie stosuje się do podatników, o których mowa w art. 5 ust. 1 pkt 4 ustawy, z tych krajów, które nie pobierają podatków lub opłat o podobnym charakterze od usług międzynarodowego przewozu drogowego wykonywanych pojazdami zarejestrowanymi w Rzeczypospolitej Polskiej.

3. Stawka podatku wynosi 10 zł od jednorazowego przewozu towarów na terytorium Rzeczypospolitej Polskiej, z zastrzeżeniem ust. 4.

4. Podatek może być również płacony za okresy tygodniowe, miesięczne lub roczne, jeżeli podatnik złoży takie oświadczenie w urzędzie celnym najpóźniej w dniu powstania po raz pierwszy obowiązku podatkowego, według następujących stawek:

1) za tydzień – 30 zł,

2) za miesiąc– 100 zł,

3) za rok – 1 000 zł.

5. Organ celny wydaje dowód zapłaty podatku.

6. Obowiązek podatkowy powstaje z chwilą wjazdu na terytorium Rzeczypospolitej Polskiej pojazdu, o którym mowa w ust. 1, a w przypadku gdy pojazd wjechał na terytorium Rzeczypospolitej Polskiej bez ładunku z chwilą wyjazdu z tego terytorium z ładunkiem.

7. Zwalnia się od podatku usługi międzynarodowego przewozu drogowego wykonywane następującymi pojazdami:

1) samochodami osobowymi i kempingowymi,

2) samochodami służb specjalnych, w szczególności: straży pożarnej, pogotowia ratunkowego i technicznego, służby więziennej, a także samochodami urzędów celnych,

3) samochodami przedstawicielstw dyplomatycznych i urzędów konsularnych państw obcych, pod warunkiem wzajemności, oraz misji specjalnych i organizacji międzynarodowych, korzystających z immunitetów i przywilejów dyplomatycznych,

4) pojazdami innymi niż wymienione w pkt 1–3, których dopuszczalna ładowność wraz z przyczepą nie przekracza 1500 kg.

2. Przepisu ust. 1 nie stosuje się do usług przewozu osób autobusami zarejestrowanymi w krajach, które nie pobierają podatków lub opłat o podobnym charakterze od przewozów osób autobusami zarejestrowanymi w Rzeczypospolitej Polskiej.

3. Obowiązek podatkowy powstaje z chwilą wjazdu na terytorium Rzeczypospolitej Polskiej.

4. Ustala się zryczałtowaną stawkę podatku w wysokości 20 zł od osoby.

5. Zwalnia się z obowiązku podatkowego usługi przewozu osób autobusami, które w czasie pobytu w Polsce opuściły jej terytorium w związku z realizacją programu turystycznego i tego samego dnia powróciły na terytorium Rzeczypospolitej Polskiej w ramach tego samego pobytu.

6. Przewoźnik składa organowi celnemu przyjmującemu zgłoszenie celne deklarację według ustalonego wzoru w dwóch egzemplarzach. Jeden egzemplarz deklaracji wraz z dowodem zapłaty podatku zwracany jest przewoźnikowi, który obowiązany jest zachować ten dokument do momentu wyjazdu z terytorium Rzeczypospolitej Polskiej.

Rozdział 3

Szczególne przypadki powstania obowiązku podatkowego

§ 6. [Powstanie obowiązku podatkowego]

1) upływu terminu płatności, określonego w umowie właściwej dla rozliczeń z tytułu:

a) dostaw energii elektrycznej i cieplnej oraz gazu przewodowego,

b) świadczenia usług telekomunikacyjnych i radiokomunikacyjnych,

c) świadczenia usług wymienionych w poz. 84–86 załącznika nr 3 do ustawy,

2) otrzymania całości lub części zapłaty, nie później jednak niż 30 dnia od dnia wykonania usług:

a) przewozu osób i ładunków kolejami, taborem samochodowym, statkami pełnomorskimi, środkami transportu żeglugi śródlądowej i przybrzeżnej, promami, samolotami i śmigłowcami,

b) spedycyjnych i przeładunkowych,

c) w portach morskich i handlowych,

d) budowlanych lub budowlano-montażowych,

3) wystawienia faktury lub otrzymania zapłaty z tytułu sprzedaży wydawnictw prasowych (SWW 2711) i wydawnictw dziełowych (SWW 2712), nie wcześniej jednak niż w dniu wydania i nie później niż 60 dnia od dnia wydania tych towarów; jeżeli jednak umowa sprzedaży przewiduje rozliczenie zwrotów wydawnictw, obowiązek podatkowy powstaje z chwilą wystawienia faktury dokumentującej faktyczną sprzedaż, nie później niż po upływie 120 dni od pierwszego dnia przekazania do sprzedaży tych wydawnictw,

4) otrzymania całości lub części zapłaty, nie później jednak niż z upływem terminu płatności – z tytułu świadczenia w kraju usług najmu, dzierżawy, leasingu lub usług o podobnym charakterze, a także usług ochrony osób oraz usług ochrony, dozoru i przechowywania mienia, usług w zakresie pośrednictwa ubezpieczeniowego oraz usług stałej obsługi prawnej i biurowej, z zastrzeżeniem pkt 5 i 6,

5) dokonania całości lub części zapłaty, nie później jednak niż 30 dnia od dnia wykonania usługi z tytułu importu usług, z zastrzeżeniem pkt 6,

6) dokonania całości lub części zapłaty, nie później jednak niż z upływem terminu płatności – z tytułu importu usług najmu, dzierżawy, leasingu lub umów o podobnym charakterze,

7) otrzymania całości lub części zapłaty albo otrzymania towaru – z tytułu eksportu usług, z wyłączeniem usług wymienionych w pkt 2 lit. a) i b),

8) wystawienia faktury, nie później jednak niż 15 dnia od dnia wykonania usługi – z tytułu usług zagranicznej turystyki wyjazdowej i zagranicznej turystyki przyjazdowej,

9) otrzymania całości lub części zapłaty z tytułu sprzedaży złomu stalowego i żeliwnego, złomu metali nieżelaznych, z wyłączeniem złomu metali szlachetnych:

a) niewsadowego – nie później jednak niż 20 dnia od dnia wysyłki złomu do jednostki, która zgodnie z umową dokonuje kwalifikacji jakości,

b) wsadowego – nie później jednak niż 30 dnia od dnia wysyłki złomu,

10) otrzymania zapłaty – w przypadku sprzedaży wysyłkowej dokonywanej za zaliczeniem pocztowym,

11) otrzymania całości lub części zapłaty, nie później jednak niż z dniem wystawienia faktury – z tytułu usług komunikacji miejskiej.

2. Przepis ust. 1 pkt 2 lit. d) stosuje się również do usług wykonywanych częściowo, których odbiór dokonywany jest na podstawie protokołów zdawczo-odbiorczych.

3. W przypadkach określonych w ust. 1 pkt 2, 4, 7, 9 i 11 otrzymanie części zapłaty, a w przypadkach określonych w ust. 1 pkt 5 i 6 uiszczenie części zapłaty powoduje powstanie obowiązku podatkowego w tej części; dotyczy to również zadatków, zaliczek, przedpłat i rat, otrzymanych także przed wydaniem towaru lub wykonaniem usługi.

Rozdział 4

Lista towarów i usług, do których nie mają zastosowania zwolnienia od podatku, określone w art. 14 ust. 1, 5 i 6 ustawy

§ 7. [Lista towarów i usług wyłączonych od zwolnień od podatku]

Rozdział 5

Przypadki, gdy przyjęcie przez podatnika w odpłatne użytkowanie środków trwałych należących do osób trzecich może być traktowane na równi z zakupem tych środków, oraz zasady zwrotu różnicy podatku

§ 8. [Przyjęcie środków trwałych w odpłatne użytkowanie]

2. Do rozliczenia, o którym mowa w art. 21 ust. 6 ustawy, podatnik dołącza odpis umowy, na podstawie której przyjął środki trwałe w odpłatne użytkowanie.

1) zostały zaliczone do składników majątku użytkownika – stosuje się przepisy § 8 i 9,

2) nie zostały zaliczone do składników majątku użytkownika – obniżenie podatku należnego o podatek naliczony wynikający z dokumentu celnego dokonywane jest według zasad określonych w art. 19 ustawy.

Rozdział 5a

Przypadki i zasady zwrotu podatku naliczonego podatnikom dokonującym importu towarów

§ 10a. [Zwrot podatku podatnikom dokonującym importu towarów]

2. Zwrot podatku przysługuje podatnikom, którzy:

1) złożyli zgłoszenie rejestracyjne i posiadają numer identyfikacji podatkowej oraz nie korzystają ze zwolnień, o których mowa w art. 14 ustawy, i nie wykonują wyłącznie czynności zwolnionych na podstawie art. 7 ust. 1 pkt 2 i art. 47 ustawy,

2) w całości zapłacili podatek należny od tego importu,

3) posiadają dokument celny stwierdzający dokonanie importu towarów, o których mowa w ust. 1, z którego wynika kwota podatku naliczonego od importu tych towarów,

4) byli importerami tych towarów i posiadają związane z tym dokumenty celne,

5) posiadają dokument potwierdzający wywóz towarów poza granicę Rzeczypospolitej Polskiej.

3. Zwrot podatku następuje na wniosek podatnika, złożony we właściwym urzędzie skarbowym.

4. Wniosek w sprawie zwrotu podatku, o którym mowa w ust. 1, powinien zawierać:

1) wartość oraz ilość importowanych towarów, których dotyczy zwrot podatku,

2) kwotę podatku, o której zwrot ubiega się podatnik.

5. Do wniosku, o którym mowa w ust. 4, dołącza się dokumenty, o których mowa w ust. 2 pkt 3 i 5, wraz z dowodem zapłaty podatku.

6. Zwrot podatku, o którym mowa w ust. 1, nie dotyczy kwot podatku naliczonego:

1) o które przysługiwało podatnikowi prawo do pomniejszenia podatku należnego lub

2) które zostały zwrócone na podstawie odrębnych przepisów, w tym w formie zaliczki, o której mowa w § 29–§ 35, lub

3) zapłaconego z tytułu importu towarów objętych procedurą odprawy czasowej z częściowym zwolnieniem od cła, jeżeli wywóz towaru nastąpił po upływie miesiąca następującego po miesiącu, w którym dokonano importu.

7. Urząd skarbowy dokonuje zwrotu podatku, o którym mowa w ust. 1, na rachunek bankowy podatnika, nie później niż w ciągu 45 dni od dnia otrzymania wniosku.

8. Przepisy ust. 1–5, ust. 6 pkt 1 i 2 oraz ust. 7 stosuje się odpowiednio do podatku od importu towarów:

1) objętych procedurą uszlachetniania czynnego w systemie ceł zwrotnych, jeżeli towary te zostały wywiezione poza granicę Rzeczypospolitej Polskiej, a podatnik otrzymał zwrot cła zgodnie z odrębnymi przepisami oraz dołączył dokument potwierdzający zwrot cła,

2) poddanych procesowi uszlachetniania czynnego w systemie zawieszeń, w wyniku którego powstały produkty kompensacyjne, dla których powstał dług celny zgodnie z art. 224 § 1 ustawy z dnia 9 stycznia 1997 r. – Kodeks celny i które wywiezione zostały poza granicę Rzeczypospolitej Polskiej.

Rozdział 6

Przypadki rozszerzenia zakresu zwrotu różnicy podatku na część nadwyżki podatku naliczonego ponad podatek należny

§ 11. [Zwrot różnicy podatku]

2. Przepis ust. 1 nie narusza przepisu art. 21 ust. 3 ustawy.

Rozdział 7

Przypadki, w których nabycie towarów lub usług nie uprawnia do obniżenia podatku należnego oraz zwrotu różnicy podatku

§ 12. [Wyłączenie prawa do obniżenia podatku]

2. Przepis ust. 1 nie ma zastosowania do usługobiorców użytkujących samochody o dopuszczalnej ładowności do 500 kg, na podstawie umowy najmu, dzierżawy, leasingu lub umowy o podobnym charakterze, zawartej przed dniem 20 stycznia 1997 r., jeżeli umowa ta została zarejestrowana we właściwym urzędzie skarbowym nie później niż do dnia 20 lutego 1997 r.

3. Podatnikom nabywającym samochody inne niż osobowe, które nie posiadają homologacji producenta lub importera wymaganej dla tego rodzaju samochodów, nie przysługuje prawo do obniżenia podatku należnego oraz do zwrotu różnicy podatku, o kwotę podatku naliczonego związanego z nabyciem tych samochodów.

4. Przepisy ust. 1 stosuje się odpowiednio do samochodów, o których mowa w ust. 3, z tym że nie stosuje się ich do umów zawartych przed dniem 1 stycznia 2001 r., jeżeli umowa ta została zarejestrowana w urzędzie skarbowym do dnia 31 stycznia 2001 r.

Rozdział 8

(skreślony)

Rozdział 9

(skreślony)

Rozdział 10

Przypadki zwrotu podatku jednostkom poszukującym lub rozpoznającym złoża kopalin oraz wydobywającym kopaliny ze złóż

§ 21. [Poszukujący, rozpoznawający lub wydobywający kopaliny]

2. Przepis ust. 1 stosuje się do podatników, którzy nie podjęli czynności opodatkowanych podatkiem od towarów i usług, z wyjątkiem importu.

1) złożyli zgłoszenie rejestracyjne i posiadają numer identyfikacji podatkowej,

2) prowadzą ewidencję zawierającą dane niezbędne do określenia kwoty zwrotu podatku,

3) w całości zapłacili należność obejmującą podatek naliczony z tytułu dokonanych zakupów towarów i usług oraz posiadają oryginał faktury lub faktury korygującej, a w przypadku importu towarów dokument stwierdzający zapłatę cła i podatków należnych od tego importu.

2. Wniosek w sprawie zwrotu podatku powinien zawierać:

1) wartość zakupów lub importu dokonanych w danym miesiącu, których dotyczy zwrot podatku,

2) kwotę podatku, o której zwrot ubiega się podatnik.

3. Podatnik dołącza wniosek do deklaracji podatkowej dla podatku od towarów i usług.

Rozdział 11

Przypadki i zasady zwrotu podatku podatnikom dokonującym zakupu towarów i usług lub importu towarów, finansowanego ze środków bezzwrotnej pomocy zagranicznej

§ 25. [Kupujący towary i usługi wyłącznie za środki zagraniczne]

2. Przepis ust. 1 stosuje się odpowiednio do podatników dokonujących bezpośrednio zakupów lub importu za środki finansowe przekazane z rachunku bankowego, na którym są ulokowane środki przekazane z pomocy zagranicznej.

3. Za środki finansowe z pomocy zagranicznej uważa się bezzwrotne środki przekazane polskim podmiotom przez rządy państw obcych lub organizacje międzynarodowe udzielające pomocy na podstawie:

1) umów zawartych z Rządem Rzeczypospolitej Polskiej,

2) jednostronnych deklaracji rządów i organizacji międzynarodowych udzielających pomocy.

4. Za środki bezzwrotnej pomocy zagranicznej uważa się także pochodzące ze wspólnego budżetu Unii Europejskiej środki finansowe, które zostały przekazane polskim podmiotom na sfinansowanie programów naukowo-badawczych, realizowanych przez te jednostki w ramach Piątego Programu Ramowego Unii Europejskiej oraz środki przekazane w ramach innych programów Unii Europejskiej.

5. Za środki bezzwrotnej pomocy zagranicznej uważa się także pochodzące z budżetu Organizacji Traktatu Północno-Atlantyckiego (NATO) bezzwrotne środki finansowe przekazane na sfinansowanie programów badawczych, wykonywanych przez polskie podmioty realizujące te programy w Polsce.

1) o które został pomniejszony podatek należny lub

2) które zostały zwrócone przez właściwy urząd skarbowy na podstawie odrębnych przepisów.

2. Przepis ust. 1 stosuje się również w przypadku dokonania zwrotu podatku naliczonego w formie zaliczki, o której mowa w art. 24 ust. 1 ustawy.

1) złożyli zgłoszenie rejestracyjne i posiadają numer identyfikacji podatkowej,

2) prowadzą ewidencję zawierającą dane niezbędne do określenia kwoty zwrotu podatku,

3) w całości zapłacili należność obejmującą podatek naliczony z tytułu dokonanych zakupów towarów i usług oraz posiadają oryginał faktury lub faktury korygującej, a w przypadku importu towarów dokument stwierdzający zapłatę cła i podatków pobieranych przez organy celne,

4) posiadają rachunek bankowy, na którym są wyodrębnione środki pochodzące z pomocy zagranicznej, w przypadku środków, o których mowa w § 25 ust. 3 pkt 1,

5) posiadają zaświadczenie, że zakup został sfinansowany ze środków, o których mowa w § 25

ust. 3 pkt 2 lub ust. 4.

2. Wnioski o wydanie zaświadczenia, o którym mowa w ust. 1 pkt 5, kieruje się do Komitetu Integracji Europejskiej.

3. Zwrot podatku przysługuje także podatnikom, którzy kwotę podatku naliczonego zapłacili z innych środków niż środki bezzwrotnej pomocy zagranicznej, o których mowa w § 25 ust. 3–5.

2. Wniosek w sprawie zwrotu podatku powinien zawierać co najmniej dane dotyczące:

1) wartości zakupów towarów i usług lub importu towarów, których dotyczy zwrot podatku,

2) kwoty podatku, o której zwrot ubiega się podatnik.

3. Do wniosku, o którym mowa w ust. 2, załącza się:

1) kopię dokumentu stwierdzającego przekazanie na rachunek bankowy podatnika środków finansowych pochodzących z pomocy zagranicznej,

2) dowód dokonania zapłaty ze środków pomocy zagranicznej.

4. Podatnik dołącza wniosek do deklaracji podatkowej dla podatku od towarów i usług.

2. Przepis ust. 1 stosuje się wyłącznie do zakupów towarów i usług ściśle związanych z realizacją umów przedakcesyjnych, w tytule określanych jako umowy twinningowe, zawartych pomiędzy Rządem Rzeczypospolitej Polskiej a poszczególnymi Krajami Członkowskimi Unii Europejskiej, zwanych dalej „umowami twinningowymi”.

2. Faktury, o których mowa w ust. 1, sprzedawca wystawia w 3 egzemplarzach.

3. Oryginał faktury wraz z jedną kopią otrzymuje nierezydent.

4. Oryginał faktury, po poświadczeniu, o którym mowa w ust. 1, nierezydent przekazuje do Fundacji w celu wystąpienia o zwrot podatku.

5. Zwrot podatku przysługuje, jeżeli należność obejmująca podatek naliczony z tytułu zakupu towarów i usług została w całości zapłacona.

2. Wniosek w sprawie zwrotu podatku powinien zawierać:

1) kwotę zwrotu podatku,

2) numer rachunku bankowego Fundacji, na który ma zostać dokonany zwrot podatku,

3) określenie umowy twinningowej, o której mowa w § 28a ust. 2.

3. Do wniosku dołącza się:

1) oryginały faktur,

2) poświadczenie Fundacji, iż faktury, które były podstawą do wyliczenia kwot zwrotu podatku w całości, były związane z wykonaniem umowy twinningowej; w przypadku projektów wdrażanych przez inne jednostki niż Fundacja – poświadczenie tej jednostki.

4. Wnioski są składane za okresy kwartalne w terminie do 25 dnia miesiąca następującego po kwartale, za który składany jest wniosek.

2. W razie powstania uzasadnionych wątpliwości dotyczących sporządzonego wniosku, urząd skarbowy zwraca się do Fundacji o dodatkowe wyjaśnienia.

3. W przypadkach, o których mowa w ust. 2, urząd skarbowy może przedłużyć termin zwrotu podatku, o którym mowa w ust. 1.

2. Jeżeli zwrot należności, o której mowa w ust. 1, nastąpił po dokonaniu przez urząd skarbowy zwrotu podatku wynikającego z tej faktury zgodnie z § 28e ust. 1, kwotę zwrotu podatku za następny okres pomniejsza się o tę kwotę.

2. Przepis ust. 1 stosuje się odpowiednio w przypadkach, w których podatnik dokonał w deklaracji, o której mowa w art. 10 ust. 1 ustawy, rozliczenia kwot podatku naliczonego od zakupów towarów i usług na ogólnych zasadach, a następnie zakupy te objęte zostały refundacją ze środków bezzwrotnej pomocy zagranicznej, o których mowa w § 25 ust. 3 i 4.

Rozdział 12

Warunki i tryb zwrotu podatku naliczonego w formie zaliczki przed powstaniem obowiązku podatkowego w przypadku dokonania zakupów inwestycyjnych

§ 29. [Zwrot podatku naliczonego w formie zaliczki]

1) złożyły zgłoszenie rejestracyjne i posiadają numer identyfikacji podatkowej,

2) nie podjęły czynności opodatkowanych podatkiem od towarów i usług, z wyjątkiem importu towarów,

3) dokonały zakupów inwestycyjnych, których wartość bez podatku wynosi co najmniej 600 000 zł,

4) w całości dokonały zapłaty należności z tytułu dokonanych zakupów inwestycyjnych, a w przypadku importu – zapłaciły podatek należny od tego importu,

5) posiadają fakturę lub fakturę korygującą, z której wynika kwota podatku naliczonego, a w przypadku importu – dokument celny,

6) złożyły oświadczenie, że:

a) zakupy inwestycyjne będą wykorzystywane przy wykonywaniu czynności opodatkowanych podatkiem,

b) po rozpoczęciu wykonywania czynności opodatkowanych podatkiem, podmiot nie będzie korzystał ze zwolnienia od podatku na podstawie art. 14 ust. 1 ustawy,

c) przed dniem dokonania pierwszej sprzedaży podmiot nie wybierze zwolnienia od podatku na podstawie art. 14 ust. 5 i 6 ustawy,

d) prowadzą ewidencję, o której mowa w art. 27 ust. 4 ustawy, w części dotyczącej zakupów inwestycyjnych,

e) pierwsze czynności opodatkowane podatkiem będą dokonane nie wcześniej niż po upływie sześciu miesięcy od dnia dokonania pierwszego zakupu inwestycyjnego.

2. Wypłata zaliczki dokonywana jest na wniosek podmiotu, który dokonał zakupu inwestycyjnego; do wniosku dołącza się:

1) kopię dokumentu potwierdzającego opłacenie należności obejmującej podatek naliczony z tytułu dokonania zakupów inwestycyjnych, a w przypadku importu – kopię dokumentu potwierdzającego zapłacenie podatku należnego od tego importu,

2) oświadczenie, o którym mowa w § 30 pkt 6.

3. Wniosek, o którym mowa w ust. 2, rozpatruje urząd skarbowy, w którym podatnik jest zarejestrowany.

2. Pierwsza rata zaliczki wypłacana jest w terminie 15 dni po upływie kwartału, w którym złożono wniosek określony w § 31 ust. 2, a druga rata – w terminie 30 dni, licząc od dnia wypłacenia pierwszej raty.

3. Zaliczka wypłacana jest na podany przez podatnika rachunek bankowy podmiotu.

1) nie spełni wszystkich warunków zawartych w oświadczeniu, o którym mowa w § 30 pkt 6,

2) w terminie trzech lat od dnia otrzymania pierwszej raty zaliczki zakup inwestycyjny został darowany, odsprzedany, wydany w zamian za wierzytelność albo za czynność nie podlegającą opodatkowaniu lub w miejsce świadczenia pieniężnego lub oddany w nieodpłatne użytkowanie,

3) rozpoczęto likwidację, ogłoszono upadłość lub zaprzestano działalności w terminie trzech lat od ostatniego dnia miesiąca, w którym dokonano wypłaty pierwszej raty zaliczki,

4) dokona zbycia przedsiębiorstwa w terminie trzech lat od dnia otrzymania pierwszej raty zaliczki.

2. Przez zaprzestanie działalności, o którym mowa w ust. 1 pkt 3, rozumie się również wstrzymanie wykonywania inwestycji w okresie dłuższym niż sześć miesięcy.

3. W przypadkach określonych w ust. 1 podmiot obowiązany jest zawiadomić właściwy urząd skarbowy i zwrócić zaliczkę, wraz z odsetkami naliczonymi od dnia otrzymania poszczególnych rat zaliczki, w terminie 15 dni od końca miesiąca, w którym zaistniały okoliczności uzasadniające zwrot.

4. Do odsetek, o których mowa w ust. 3, stosuje się przepisy dotyczące odsetek za zwłokę od zaległości podatkowych.

Rozdział 13

Zasady wystawiania i przechowywania faktur oraz not korygujących

§ 36. [Oznaczenie faktury]

1) korzystających ze zwolnień określonych w art. 14 ust. 1, 5 i 6 ustawy,

2) wykonujących wyłącznie czynności wymienione w art. 7 ust. 1 ustawy lub czynności zwolnione przepisami wydanymi na podstawie art. 47 ustawy.

1) imiona i nazwiska lub nazwy bądź nazwy skrócone sprzedawcy i nabywcy oraz ich adresy,

2) numery identyfikacji podatkowej lub numery tymczasowe sprzedawcy i nabywcy,

3) dzień, miesiąc i rok albo miesiąc i rok dokonania sprzedaży oraz datę wystawienia i numer kolejny faktury oznaczonej jako „FAKTURA VAT”,

4) nazwę towaru lub usługi,

5) jednostkę miary i ilość sprzedanych towarów lub rodzaj wykonanych usług,

6) cenę jednostkową towaru lub usługi bez kwoty podatku (cenę jednostkową netto),

7) wartość sprzedanych towarów lub wykonanych usług bez kwoty podatku (wartość sprzedaży netto),

8) stawki podatku,

9) sumę wartości sprzedaży netto towarów lub wykonanych usług z podziałem na poszczególne stawki podatkowe i zwolnionych od podatku,

10) kwotę podatku od sumy wartości sprzedaży netto towarów (usług) z podziałem na kwoty dotyczące poszczególnych stawek podatkowych,

11) wartość sprzedaży towarów lub wykonanych usług wraz z kwotą podatku (wartość sprzedaży brutto) z podziałem na kwoty dotyczące poszczególnych stawek podatkowych lub zwolnionych od podatku,

12) kwotę należności ogółem wraz z należnym podatkiem, wyrażoną cyframi i słownie,

13) czytelne podpisy osób uprawnionych do wystawienia i otrzymania faktury lub podpisy oraz imiona i nazwiska tych osób.

2. Sprzedawca może określić w fakturze również kwoty podatku dotyczące wartości sprzedaży poszczególnych towarów i usług wykazanych w tej fakturze; w tym przypadku łączna kwota podatku może być ustalona w wyniku podsumowania jednostkowych kwot podatku.

3. Faktura nie musi zawierać wyszczególnionych kwot podatku, jeżeli sprzedaż podlega opodatkowaniu, a wartość sprzedaży wraz z podatkiem jest niższa od:

1) 6,42 zł – w przypadku towarów i usług opodatkowanych stawką 7%,

2) 7,32 zł – w przypadku towarów i usług opodatkowanych stawką 22%.

4. Faktury dokumentujące sprzedaż paliw silnikowych benzynowych wlewanych do baku samochodu powinny zawierać numer rejestracyjny tego samochodu.

5. Kwoty wykazywane w fakturze zaokrągla się do pełnych groszy, przy czym końcówki poniżej 0,5 grosza pomija się, a końcówki 0,5 grosza i wyższe zaokrągla się do 1 grosza.

6. Podatnik, który posługuje się numerem tymczasowym, ma obowiązek uzupełnić dane, o których mowa w ust. 1 pkt 2, przez dopisanie przy tym numerze wyrazu REGON lub PESEL.

7. W przypadku sprzedaży w kraju towarów lub usług objętych stawką niższą od określonej w art. 18 ust. 1 ustawy oraz towarów lub usług zwolnionych od podatku na podstawie art. 7 ust. 1 pkt 2 ustawy lub przepisów wydanych na podstawie art. 47 ustawy, dane określone w ust. 1 pkt 4 obejmują również symbol towaru lub usługi, określony w klasyfikacjach wydanych na podstawie przepisów o statystyce publicznej, chyba że ustawa lub przepisy wykonawcze do ustawy nie powołują tego symbolu.

8. Faktura nie musi zawierać danych dotyczących nabywcy, o których mowa w ust. 1 pkt 13, jeżeli nabywca złoży sprzedawcy pisemne oświadczenie, w którym upoważni go do wystawiania faktur bez podpisu osoby uprawnionej do otrzymania faktury.

2. Faktury wystawiane:

1) nabywcom eksportowanych towarów i usług,

2) uprawnionym przedstawicielstwom dyplomatycznym i urzędom konsularnym oraz członkom personelu tych przedstawicielstw i urzędów, a także innym osobom zrównanym z nimi na podstawie ustaw, umów lub zwyczajów międzynarodowych,

3) nabywcom, na których rzecz dokonywana jest sprzedaż: energii elektrycznej i cieplnej, gazu przewodowego, usług telekomunikacyjnych i radiokomunikacyjnych oraz usług wymienionych w poz. 84–86 załącznika nr 3 do ustawy,

mogą nie zawierać danych określonych w § 37 ust. 1 pkt 2 i 13 dotyczących nabywcy, a podpis osoby uprawnionej do wystawiania faktur może być zastąpiony na fakturach wystawianych nabywcom, o których mowa w pkt 3, danymi umożliwiającymi identyfikację tej osoby.

3. W przypadku gdy faktura dotyczy sprzedaży zarejestrowanej przy zastosowaniu kasy rejestrującej, do kopii faktury podatnik powinien dołączyć paragon dokumentujący tę sprzedaż.

1) jako cenę jednostkową wykazuje się cenę wraz z kwotą podatku (cenę brutto), a zamiast wartości sprzedaży netto wykazuje się wartość sprzedaży brutto,

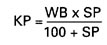

2) kwota podatku jest obliczana według następującego wzoru:

gdzie:

KP – oznacza kwotę podatku z podziałem na poszczególne stawki podatkowe, przy czym wielkość wynikającą z wzoru zaokrągla się według zasad określonych w § 37 ust. 5,

WB – oznacza sumę wartości sprzedaży brutto z podziałem na poszczególne stawki podatkowe,

SP – oznacza stawkę podatku od towarów i usług,

3) sumę wartości sprzedaży netto stanowi różnica między wartością sprzedaży brutto a kwotą podatku, z podziałem na poszczególne stawki podatkowe.

2. Przepis ust. 1 może być stosowany również w przypadku, gdy sprzedawca stosuje jako ceny sprzedaży umowne ceny brutto.

2. W przypadku gdy podatnik określa w fakturze, zgodnie z § 37 ust. 1 pkt 3, wyłącznie miesiąc i rok dokonania sprzedaży, fakturę wystawia się nie później niż siódmego dnia od zakończenia miesiąca, w którym dokonano sprzedaży.

2. Fakturę wystawia się również nie później niż siódmego dnia od dnia, w którym pobrano przed wydaniem towaru lub wykonaniem usługi każdą kolejną zaliczkę (przedpłatę, zadatek lub ratę), przekraczającą kwotę, o której mowa w ust. 1.

3. Faktura stwierdzająca pobranie zaliczki, o której mowa w ust. 1 i 2, powinna zawierać co najmniej:

1) imiona i nazwiska lub nazwy bądź nazwy skrócone sprzedawcy i nabywcy oraz ich adresy,

2) numer identyfikacji podatkowej lub numer tymczasowy sprzedawcy i nabywcy,

3) datę wystawienia i numer kolejny faktury oznaczonej jako FAKTURA VAT, kwotę pobranej zaliczki brutto, a w przypadku określonym w ust. 2 również daty i numery poprzednich faktur oraz sumę kwot pobranych wcześniej zaliczek brutto,

4) stawkę podatku oraz kwotę podatku, wyliczoną według wzoru:

gdzie

KP – oznacza kwotę podatku,

ZB – oznacza kwotę pobranej zaliczki brutto,

SP – oznacza stawkę podatku,

5) dane dotyczące zamówienia lub umowy, a w szczególności: nazwę towaru lub usługi, cenę netto, ilość zamówionych towarów, wartość zamówionych towarów lub usług netto, stawki podatku, kwoty podatku oraz wartość brutto zamówienia lub umowy.

4. Jeżeli faktury, o których mowa w ust. 1 i 2, nie obejmują całej ceny brutto, sprzedawca po wydaniu towaru lub wykonaniu usługi wystawia fakturę na zasadach określonych w § 37–40, z tym że sumę wartości towarów (usług) pomniejsza się o wartość pobranych zaliczek, a kwotę podatku pomniejsza się o sumę kwot podatku wykazanego w fakturach dokumentujących pobranie zaliczek; taka faktura powinna zawierać również numery faktur wystawionych zgodnie z ust. 1–3.

5. Jeżeli faktury, o których mowa w ust. 1 i 2, obejmują całą cenę brutto towaru lub usługi, sprzedawca po wydaniu towaru lub wykonaniu usługi nie wystawia faktury w terminie określonym w § 40.

6. Przepisy § 37 ust. 5, 7 i 8 oraz § 38 stosuje się odpowiednio.

2. Faktury, o których mowa w ust. 1, nie mogą być wystawione wcześniej niż 30 dnia przed powstaniem obowiązku podatkowego, z zastrzeżeniem ust. 3.

3. Przepis ust. 2 nie dotyczy wystawiania faktur w zakresie dostaw energii elektrycznej i cieplnej, gazu przewodowego, usług telekomunikacyjnych i radiokomunikacyjnych oraz usług wymienionych w poz. 84–86 załącznika nr 3 do ustawy, jeżeli faktura zawiera informację, jakiego okresu rozliczeniowego dotyczy.

4. W przypadku określonym w ust. 3 za miesiąc, w którym podatnik otrzymał fakturę, uważa się miesiąc, w którym przypada termin płatności określony w tej fakturze.

2. Faktura korygująca powinna zawierać co najmniej:

1) numer kolejny oraz datę jej wystawienia,

2) dane zawarte w fakturze, której dotyczy faktura korygująca:

a) określone w § 37 ust. 1 pkt 1–3,

b) nazwę towaru lub usługi objętych rabatem,

3) kwotę i rodzaj udzielonego rabatu,

4) kwotę zmniejszenia podatku należnego,

5) czytelny podpis osoby uprawnionej do wystawienia faktury korygującej lub podpis oraz imię i nazwisko tej osoby.

3. Przepisy ust. 1 i 2 stosuje się odpowiednio w przypadku:

1) zwrotu sprzedawcy towarów oraz zwrotu nabywcy kwot nienależnych, o których mowa w art. 15 ust. 2 ustawy,

2) zwrotu nabywcy zaliczek, przedpłat, zadatków lub rat, podlegających opodatkowaniu.

4. Sprzedawca obowiązany jest posiadać potwierdzenie odbioru faktury korygującej przez nabywcę; nie dotyczy to eksportu towarów i usług oraz przypadków określonych w § 38 ust. 2 pkt 3.

5. Nabywca otrzymujący fakturę korygującą obowiązany jest do zmniejszenia kwoty podatku naliczonego w rozliczeniu za miesiąc, w którym tę fakturę otrzymał, lub w miesiącu następnym.

6. Przepisy § 37 ust. 4–7 i § 38 stosuje się odpowiednio.

7. Faktury korygujące powinny zawierać wyraz KOREKTA lub wyrazy FAKTURA KORYGUJĄCA.

2. Faktura korygująca dotycząca podwyższenia ceny powinna zawierać co najmniej:

1) numer kolejny oraz datę jej wystawienia,

2) dane zawarte w fakturze, której dotyczy faktura korygująca:

a) określone w § 37 ust. 1 pkt 1–3,

b) nazwę towaru lub usługi objętych podwyżką ceny,

3) kwotę podwyższenia ceny bez podatku,

4) kwotę podwyższenia podatku należnego,

5) czytelny podpis osoby uprawnionej do wystawienia faktury korygującej lub podpis oraz imię i nazwisko tej osoby.

3. Faktura korygująca wystawiana w przypadku pomyłek, o których mowa w ust. 1, zawiera dane określone w ust. 2 pkt 1, pkt 2 lit. a) i pkt 5, kwoty podane w omyłkowej wysokości oraz kwoty w wysokości prawidłowej.

4. Nabywca otrzymujący fakturę korygującą:

1) jest uprawniony do podwyższenia kwoty podatku naliczonego w rozliczeniu za miesiąc, w którym fakturę otrzymał, lub w miesiącu następnym – jeżeli ujęcie jej w rozliczeniu spowoduje zwiększenie podatku naliczonego,

2) jest obowiązany do zmniejszenia kwoty podatku naliczonego w rozliczeniu za miesiąc, w którym fakturę otrzymał, lub w miesiącu następnym – jeżeli ujęcie jej w rozliczeniu spowoduje obniżenie podatku naliczonego.

5. Przepisu ust. 4 pkt 2 nie stosuje się w przypadku, gdy podatnik nie rozliczył podatku określonego w fakturze, której korekta dotyczy.

6. Przepisy § 37 ust. 4–7, § 38 oraz § 43 ust. 4 i 7 stosuje się odpowiednio.

2. Nota korygująca przesyłana jest wystawcy faktury lub faktury korygującej, wraz z kopią.

3. Nota korygująca powinna zawierać co najmniej:

1) numer kolejny i datę jej wystawienia,

2) imiona i nazwiska lub nazwy bądź nazwy skrócone wystawcy noty i wystawcy faktury lub faktury korygującej oraz ich adresy i numery identyfikacji podatkowej,

3) dane zawarte w fakturze, której dotyczy nota korygująca, określone w § 37 ust. 1 pkt 1–3,

4) wskazanie treści korygowanej informacji oraz treści prawidłowej,

5) czytelny podpis osoby uprawnionej do wystawienia noty korygującej lub imię i nazwisko oraz podpis tej osoby.

4. Jeżeli wystawca faktury lub faktury korygującej zgadza się z treścią noty, potwierdza jej treść podpisem osoby uprawnionej do wystawienia faktury lub faktury korygującej.

5. Noty korygujące powinny zawierać wyrazy NOTA KORYGUJĄCA.

6. Przepisy ust. 2–4 nie naruszają przepisów dotyczących wystawiania faktur korygujących.

1) bilety jednorazowe, wydawane przez podatników uprawnionych do świadczenia usług polegających na przewozie osób: kolejami normalnotorowymi, taborem samochodowym, statkami pełnomorskimi, środkami transportu żeglugi śródlądowej i przybrzeżnej, promami, samolotami i śmigłowcami, jeżeli zawierają następujące dane:

a) nazwę i numer identyfikacji podatkowej sprzedawcy,

b) numer i datę wystawienia biletu,

c) odległość taryfową nie mniejszą niż 50 km,

d) kwotę należności wraz z podatkiem,

e) kwotę podatku,

2) dowody zapłaty za usługi radiokomunikacji przywoławczej, jeżeli zawierają następujące dane:

a) nazwy i numery identyfikacji podatkowej sprzedawcy i nabywcy,

b) kwotę należności wraz z podatkiem,

c) kwotę podatku,

3) dokumenty dotyczące usług bankowych i ubezpieczeniowych zwolnionych od podatku, jeżeli zawierają co najmniej następujące dane:

a) określenie usługodawcy i usługobiorcy,

b) numer kolejny i datę ich wystawienia,

c) nazwę usługi,

d) kwotę, której dotyczy dokument,

4) dowody zapłaty za przejazdy autostradami płatnymi, jeżeli zawierają następujące dane:

a) nazwę i numer identyfikacji podatkowej sprzedawcy,

b) numer kolejny i datę wystawienia,

c) nazwę autostrady, za przejazd którą pobierana jest opłata,

d) kwotę należności wraz z podatkiem,

e) kwotę podatku.

2. Kopię dokumentu, o którym mowa w ust. 1, komisant przekazuje komitentowi, zachowując jedną kopię w swojej ewidencji.

3. Za fakturę u komitenta uważa się również dokument handlowy (fakturę), na podstawie którego następuje rozliczenie między stronami umowy komisu i który powinien zawierać odpowiednio dane określone w § 37, z tym że poszczególne wartości dotyczące towaru powinny wynikać z faktury, o której mowa w ust. 1. Dokument ten uważa się za fakturę VAT u komitenta, łącznie z kopią dokumentu, o którym mowa w ust. 2.

2. Faktura, o której mowa w ust. 1, zawiera dane określone w § 37 oraz:

1) numer i datę wystawienia dokumentu celnego,

2) numer i datę wystawienia dokumentu handlowego (faktury) dla kontrahenta zagranicznego lub przez kontrahenta zagranicznego,

3) wartość towaru i usługi, obliczoną po kursie walut obcych zastosowanym w dokumencie celnym.

3. W przypadku eksportu towarów faktura, o której mowa w ust. 1, stanowi dla komitenta podstawę do uznania sprzedaży za eksport tylko wraz z dokumentem celnym (jego kopią), potwierdzającym wywóz towaru poza granicę państwową Rzeczypospolitej Polskiej.

4. W przypadku importu towarów faktura, o której mowa w ust. 1, stanowi dla komitenta podstawę do dokonywania odliczeń kwot podatku naliczonego tylko wraz z dokumentem celnym (jego kopią), w którym te kwoty zostały obliczone.

2. Oryginał faktury powinien zawierać wyraz ORYGINAŁ, a kopia faktury – wyraz KOPIA.

3. Podstawę do obniżenia przez nabywcę kwoty podatku należnego oraz zwrotu różnicy podatku lub zwrotu podatku naliczonego stanowią wyłącznie oryginały faktur lub faktur korygujących, albo ich duplikaty, o których mowa w § 51.

4. W przypadku gdy:

1) sprzedaż towarów lub usług została udokumentowana fakturami lub fakturami korygującymi:

a) wystawionymi przez podmiot nie istniejący lub nie uprawniony do wystawiania faktur lub faktur korygujących,

b) w których kwota podatku wykazana na oryginale faktury lub faktury korygującej jest różna od kwoty wykazanej na kopii,

2) nabywca posiada fakturę lub fakturę korygującą nie potwierdzoną kopią u sprzedawcy,

3) wystawiono fakturę, o której mowa w art. 33 ust. 1 ustawy,

4) wystawiono więcej niż jedną fakturę dokumentującą tę samą sprzedaż towarów lub usług,

5) wystawiono faktury, faktury korygujące lub dokumenty celne:

a) stwierdzające czynności, które nie zostały dokonane,

b) podające kwoty niezgodne ze stanem faktycznym,

c) potwierdzające czynności, do których mają zastosowanie przepisy art. 58 i 83 Kodeksu cywilnego,

faktury te i dokumenty celne nie stanowią podstawy do obniżenia podatku należnego oraz zwrotu różnicy podatku lub zwrotu podatku naliczonego.

5. W przypadku określonym w ust. 4 pkt 1 lit. b) kwotę podatku należnego ustala się na podstawie dokumentu zawierającego wyższą kwotę podatku.

6. Przepisu ust. 4 pkt 2 nie stosuje się w przypadku, gdy wystawca faktury lub faktury korygującej uwzględnił wykazaną w niej sprzedaż i podatek należny w deklaracji dla podatku od towarów i usług.

2. Faktura wystawiona ponownie musi zawierać wyraz DUPLIKAT oraz datę jej wystawienia. Duplikat faktury powinien być wystawiony w dwóch egzemplarzach, przy czym oryginał otrzymuje nabywca, a kopię zatrzymuje sprzedawca.

3. Przepisy ust. 1 i 2 stosuje się odpowiednio do not korygujących.

2. Przepis ust. 1 dotyczy również dokumentów celnych.

3. Jeżeli faktura została wystawiona na podstawie pisemnego oświadczenia złożonego w zamówieniu lub ofercie, obowiązek, o którym mowa w ust. 1, dotyczy także oryginału oraz kopii zamówienia lub oferty.

2. Fakturę wystawia się, jeżeli na dłużniku spoczywa obowiązek podatkowy związany ze sprzedażą towarów.

3. Faktura stwierdzająca dokonanie sprzedaży powinna spełniać warunki, o których mowa w § 37 i 38 ust. 1, a oprócz tego zawierać nazwę i adresy organów egzekucyjnych, określonych w ust. 1; jako sprzedawcę wpisuje się w fakturze nazwę i adres dłużnika, przy czym za podpisy osób uprawnionych do wystawienia faktury uważa się podpisy kierowników organów egzekucyjnych (lub osób przez nich upoważnionych), o których mowa wyżej.

4. Kopię faktury, o której mowa w ust. 3, organ egzekucyjny przekazuje dłużnikowi, zachowując jedną kopię w swojej ewidencji.

5. Przepisy § 39–46, § 50 ust. 2, § 51 i 52 stosuje się odpowiednio.

Rozdział 14

Przypadki sprzedaży traktowanej na równi z eksportem oraz towary i usługi, dla których obniża się stawkę podatku do wysokości 0%

§ 54. [Usługi związane bezpośrednio z eksportem towarów]

1) usługi dotyczące towarów eksportowanych, polegające na ich pakowaniu, przewozie do miejsc formowania przesyłek zbiorowych, składowaniu, przeładunku, ważeniu, kontrolowaniu, nadzorowaniu bezpieczeństwa przewozu,

2) usługi świadczone na podstawie umowy maklerskiej, agencyjnej, zlecenia, pośrednictwa i komisu, dotyczące towarów eksportowanych.

1) z miejsca wyjazdu (nadania) w Polsce do miejsca przyjazdu (przeznaczenia) za granicą,

2) z miejsca wyjazdu (nadania) za granicą do miejsca przyjazdu (przeznaczenia) w Polsce,

3) z miejsca wyjazdu (nadania) za granicą do miejsca przyjazdu (przeznaczenia) za granicą, jeżeli trasa przebiega na pewnym odcinku przez terytorium Rzeczypospolitej Polskiej (tranzyt).

2. Nie stanowi usługi, o której mowa w ust. 1, przewóz osób lub towarów w przypadku, gdy miejsce wyjazdu (nadania) i miejsce przyjazdu (przeznaczenia) tych osób lub towarów znajduje się w Polsce, a przewóz za granicę ma wyłącznie charakter tranzytu.

3. Usługami transportu międzynarodowego są również wykonywane w kraju usługi pośrednictwa, rzeczoznawstwa i spedycji międzynarodowej, związane z usługami transportu międzynarodowego.

1) usługi, o których mowa w § 55 ust. 1 pkt 1 i 3, polegające na przewozie towarów przez krajowego przewoźnika kolejowego, uprawnionego przewoźnika drogowego w rozumieniu przepisów o wykonywaniu międzynarodowego transportu drogowego oraz przewoźnika żeglugi śródlądowej, na podstawie dokumentów wymienionych w § 58 ust. 1 pkt 1,

2) usługi, o których mowa w § 55 ust. 1 pkt 1, polegające na przewozie towarów przez eksportera przy użyciu własnego środka transportowego,

3) usługi, o których mowa w § 55 ust. 1, polegające na przewozie przez przewoźnika powietrznego i morskiego:

a) towarów – na podstawie dokumentów wymienionych w § 58 ust. 1 pkt 1,

b) osób – na podstawie dokumentów wymienionych w § 58 ust. 1 pkt 3,

4) usługi, o których mowa w § 55 ust. 1, polegające na tłoczeniu ropy naftowej, produktów naftowych i gazu ziemnego rurociągami,

5) usługi, o których mowa w § 55 ust.1 pkt 2, polegające na przewozie towarów przez przewoźników wymienionych w pkt 1 na zlecenie nierezydenta w rozumieniu prawa dewizowego, nie będącego podatnikiem.

2. Przepis ust. 1 pkt 3 stosuje się do przewoźników zagranicznych pod warunkiem wzajemności.

1) w całości, jeżeli są wykonywane przez przewoźnika powietrznego, kolejowego lub morskiego,

2) w całości, jeżeli przewozy wykonywane są na zlecenie nierezydenta w rozumieniu przepisów prawa dewizowego, nie będącego podatnikiem, z wyjątkiem przewozów, o których mowa w § 4 ust. 1,

3) w pozostałych przypadkach w części, w jakiej zostały wykonane poza terytorium Rzeczypospolitej Polskiej.

1) dla transportu towarów przez przewoźnika lub spedytora – list przewozowy lub dokument spedytorski (kolejowy, lotniczy, samochodowy, konosament morski, konosament żeglugi śródlądowej), stosowany wyłącznie w komunikacji międzynarodowej, lub inny dokument, z którego jednoznacznie wynika, że przewóz odbywa się między miejscem nadania i miejscem przeznaczenia, położonymi w różnych państwach, oraz faktura wystawiona przez przewoźnika (spedytora),

2) dla transportu towarów przez eksportera – dowód wywozu towarów,

3) dla transportu osób, o których mowa w § 56 ust. 1 pkt 3 lit. b) – międzynarodowy bilet lotniczy, promowy lub okrętowy wystawiony przez uprawnionego przewoźnika na określoną trasę przewozu dla konkretnego pasażera,

4) dla transportu rurociągami – protokół zdawczo-odbiorczy podpisany przez kontrahentów.

2. Dokument, o którym mowa w ust. 1 pkt 2, powinien zawierać co najmniej:

1) imię i nazwisko lub nazwę oraz adres siedziby lub miejsca zamieszkania eksportera towarów,

2) określenie towarów i ich ilości,

3) potwierdzenie wywozu przez graniczny urząd celny.

2. Turystyka ma charakter zorganizowany, jeżeli łącznie spełnione są następujące warunki:

1) usługa dotyczy jednorazowo grupy wynoszącej co najmniej osiem osób lub związana jest z organizacją polowań,

2) realizacja usługi obejmuje również usługę uprawnionego przewodnika lub pilota,

3) przekazano zaliczkę w wysokości wynoszącej co najmniej 30% ceny zleconej usługi.

3. Dokumentem będącym dowodem świadczenia usług wymienionych w ust.1 jest łączna faktura wystawiona w walucie obcej przez podatnika nierezydentowi, o którym mowa w ust. 1, oraz dowód zapłaty.

2. Uprawnienie, o którym mowa w ust. 1, realizowane jest poprzez powiększenie kwoty podatku naliczonego.

1) usługi świadczone bezpośrednio przez podatnika, który sprowadził na polski obszar celny towary objęte procedurą uszlachetniania czynnego w celu ich naprawy, uszlachetnienia, przerobu lub przetworzenia, jeżeli towary te zostaną wywiezione za granicę zgodnie z warunkami określonymi w przepisach celnych,

2) usługi polegające na pośredniczeniu między podmiotem zagranicznym nie będącym podatnikiem a podatnikiem, o którym mowa w pkt 1, gdy pośrednik otrzymuje prowizję lub inne wynagrodzenie od którejkolwiek ze stron zawartego kontraktu dotyczącego usług określonych w pkt 1, pod warunkiem posiadania kopii dokumentów potwierdzających powrotny wywóz towarów za granicę,

3) usługi świadczone przez innych podatników na zlecenie podatnika, o którym mowa w pkt 1, polegające wyłącznie na naprawie, uszlachetnieniu, przerobie lub przetworzeniu towarów sprowadzonych w tym celu przez podatnika określonego w pkt 1, pod warunkiem:

a) uzyskania oświadczenia od zleceniodawcy, że towar, który powstał w wyniku wykonania tej usługi, zostanie wywieziony za granicę,

b) posiadania szczegółowego rozliczenia tych usług zgodnie z treścią dokumentów celnych, których kopie powinny być w posiadaniu tych podatników, stwierdzających powrotny wywóz towarów za granicę,

4) usługi polegające na naprawie, uszlachetnieniu, przerobie lub przetworzeniu towarów sprowadzonych na polski obszar celny, które zostały objęte procedurą uszlachetniania czynnego w rozumieniu przepisów celnych, świadczone przez podatników na zlecenie nierezydentów w rozumieniu przepisów prawa dewizowego, nie będących podatnikami, w ramach kontraktów wielostronnych, jeżeli:

a) naprawiony, uszlachetniony, przerobiony lub przetworzony przez tych podatników towar został sprowadzony do kraju przez podatnika będącego również stroną tego kontraktu,

b) podatnik posiada szczegółowe rozliczenie wykonanych usług zgodnie z dokumentami celnymi stwierdzającymi wywóz towarów za granicę oraz kopię tych dokumentów celnych.

2. Przepisy ust. 1 pkt 2–4 stosuje się, jeżeli podatnik spełni określone w nich warunki oraz otrzyma całość lub co najmniej 50% zapłaty przed upływem 60 dni od daty wywozu za granicę towaru będącego przedmiotem świadczonych usług, z tym że spełnienie warunków także po upływie terminu uprawnia podatnika do dokonania korekty kwoty podatku należnego.

1) w § 62–67,

2) w załączniku nr 3 – w przypadku sprzedaży tych towarów i świadczenia usług w kraju.

1) usługi świadczone przez Przedsiębiorstwo Państwowe Polskie Koleje Państwowe na rzecz zarządów kolei z siedzibą za granicą oraz wynajem tym zarządom infrastruktury przy wykonywaniu transportu międzynarodowego,

2) usługi w zakresie kontroli i nadzoru ruchu lotniczego, świadczone na rzecz przewoźników powietrznych oraz innych podmiotów wykonujących rejsy przez granicę Rzeczypospolitej Polskiej,

3) usługi związane z obsługą startu, lądowania, parkowania, obsługą pasażerów i ładunków oraz inne usługi świadczone na rzecz przewoźników powietrznych oraz innych podmiotów wykonujących rejsy przez granicę Rzeczypospolitej Polskiej,

4) usługi świadczone na obszarze polskich portów morskich, związane z transportem międzynarodowym, polegające na obsłudze lądowych i morskich środków transportu oraz na kompleksowej obsłudze ładunków i pasażerów w tych portach,

5) usługi ratownictwa morskiego, nadzoru nad bezpieczeństwem żeglugi morskiej i śródlądowej oraz usługi związane z ochroną środowiska morskiego i utrzymaniem akwenów portowych i torów podejściowych,

6) najem (czarter) statków powietrznych, morskich i żeglugi śródlądowej oraz najem wyposażenia tych statków w związku z transportem międzynarodowym,

7) usługi związane z obsługą statków, kutrów oraz łodzi morskich należących do armatorów rybołówstwa morskiego, z wyjątkiem usług świadczonych na cele osobiste załogi,

8) usługi polegające na remoncie, przebudowie lub konserwacji statków, kutrów i łodzi morskich, o których mowa w pkt 6 i 7, oraz ich części składowych,

9) usługi pośrednictwa związane z podejmowaniem zatrudnienia przez obywateli polskich za granicą,

10) usługi polegające na wykonywaniu czynności bezpośrednio związanych z organizacją eksportu towarów, a w szczególności wystawianiu dokumentów spedytorskich, konosamentów i załatwianiu formalności celnych,

11) usługi, o których mowa w § 55 ust. 3, związane z usługami transportu międzynarodowego określonymi w § 56 ust. 1 i w § 57,

12) usługi dotyczące importu towarów, w przypadku, gdy wartość tych usług została włączona do podstawy opodatkowania, zgodnie z art. 15 ust. 4c ustawy, z wyjątkiem:

a) usług w zakresie ubezpieczenia towarów,

b) usług dotyczących importu towarów zwolnionych od podatku.

2. Opodatkowaniu obniżoną do wysokości 0% stawką podatku podlegają czynności, o których mowa w ust. 1, w przypadku prowadzenia przez podatnika dokumentacji, z której jednoznacznie wynika, że czynności te zostały wykonane przy zachowaniu warunków określonych w tym przepisie.

1) importu nawozów sztucznych:

a) azotowych (ex PCN 2814, ex PCN 2827, ex PCN 3102, ex PCN 3105),

b) fosforowych (ex PCN 2510, ex PCN 2835, ex PCN 3103, ex PCN 3105),

c) potasowych (ex PCN 3104, ex PCN 3105),

d) wieloskładnikowych (ex PCN 3105),

e) pozostałych (ex PCN 2522, ex PCN 2530, ex PCN 2835, ex PCN 3105, ex PCN 3824),

2) importu nawozów wapniowych i wapniowo-magnezowych (ex PCN 2521 00 00 0, ex PCN 2522),

3) importu składników chemicznych mieszanek paszowych (bez farmaceutycznych):

a) związków azotowych do mieszanek paszowych (ex PCN 2814, ex PCN 2836, ex PCN 3102),

b) związków fosforowych do mieszanek paszowych (ex PCN 2835, ex PCN 3103),

c) pozostałych (ex PCN 2501 00, ex PCN 2509 00 00 0, ex PCN 2833),

3a) importu publikacji w alfabecie Braille'a (bez względu na kod PCN), jeżeli z uwagi na formę w całości przeznaczone są dla użytku osób niewidomych i słabowidzących.

4) usług związanych z budownictwem mieszkaniowym i infrastrukturą towarzyszącą, o których mowa w art. 51 ust. 2 ustawy:

a) budowlano-montażowych, realizowanych na podstawie umów zawartych przed dniem 2 marca 1993 r.,

b) geodezyjnych, mierniczych i dokumentacyjnych,

c) projektowania budowlanego, technologicznego i urbanistycznego,

5) sprzedaży lokali mieszkalnych przez podatników prowadzących działalność gospodarczą w zakresie budownictwa mieszkaniowego lub usług mieszkaniowych.

2. Przepis ust. 1 pkt 4 lit. a) stosuje się, jeżeli podatnik świadczący usługi budowlano-montażowe zawiadomił w terminie do dnia 30 lipca 1993 r. właściwy urząd skarbowy o zawarciu takich umów oraz przedłożył wykazy zawierające dane dotyczące stron umów, rodzaju i wartości transakcji oraz okresu, na jaki umowa została zawarta.

2. W przypadkach, o których mowa w ust. 1:

1) nie stosuje się zwrotu podatku określonego w § 25 ust.1 i § 27 ust. 3,

2) zwrot podatku następuje niezależnie od spełnienia warunków związanych z zaliczeniem poniesionych wydatków do kosztów uzyskania przychodów w rozumieniu przepisów o podatku dochodowym.

1) sprzedaży towarów do wolnych obszarów celnych ustanowionych:

a) na terenie lotniczego, morskiego lub rzecznego przejścia granicznego, przeznaczonych do odsprzedaży podróżnym,

b) na terenach portów morskich, w tym także w celu ich kompletacji, pakowania lub formowania przesyłek zbiorowych transportowanych do odbiorcy poza polskim obszarem celnym przy wykorzystaniu transportu morskiego,

2) usług :

a) polegających na przesyłaniu energii elektrycznej przez terytorium Rzeczypospolitej Polskiej (tranzyt),

b) świadczonych na podstawie umowy maklerskiej, agencyjnej, zlecenia, pośrednictwa lub komisu, dotyczących towarów eksportowanych,

c) projektowania budowlanego, technologicznego i urbanistycznego, w zakresie rzeczoznawstwa, usług prawniczych świadczonych przez notariuszy, adwokatów i radców prawnych,

d) reklamowych,

e) księgowych i innych podobnych usług, jak również usług przetwarzania danych i dostarczania informacji,

f) dostarczania (oddelegowania) personelu,

g) agentów działających w imieniu i na rachunek innej osoby, związanych z wykonywaniem usług wymienionych pod lit. b)–f).

2. Przepisy ust. 1 pkt 2 lit. b)–g) stosuje się w przypadku, gdy:

1) usługa jest świadczona na rzecz nierezydentów w rozumieniu przepisów prawa dewizowego, nie będących podatnikami,

2) efekt wykonanej usługi będzie wykorzystywany poza granicą Rzeczypospolitej Polskiej,

3) podatnik posiada dowód, iż należność za wykonaną usługę została zapłacona i przekazana na rachunek bankowy podatnika w banku krajowym w ciągu 90 dni od dnia wykonania usługi.

2a. Przepis ust. 2 pkt 2 nie dotyczy usług, o których mowa w ust. 1 pkt 2 lit. c) i e).

3. Jeżeli nie został spełniony warunek, o którym mowa w ust. 2 pkt 3, podatnik nie wykazuje obrotu z tego tytułu za dany miesiąc; obrót ten wykazuje się w miesiącu, w którym warunek ten został spełniony, nie później jednak niż przed upływem 90 dni od daty wykonania usługi. W razie niespełnienia warunku określonego w ust. 2 pkt 3, mają zastosowanie stawki właściwe dla sprzedaży tych usług w kraju. Spełnienie warunków, o których mowa w ust. 2 pkt 3, także po upływie tego terminu uprawnia podatnika do dokonania korekty podatku należnego.

1) sprzedaży towarów nabywanych przez nierezydentów w rozumieniu przepisów prawa dewizowego, nie będących podatnikami, w przypadku gdy towary te są przeznaczone do przerobu, uszlachetnienia lub przetworzenia na terytorium Rzeczypospolitej Polskiej, a następnie do wywozu za granicę w przypadku, gdy podatnik:

a) przekaże nabyty przez nierezydenta towar do podmiotu, który dokonuje przerobu, uszlachetnienia lub przetworzenia,

b) posiada dowód, iż należność za towar została zapłacona i przekazana na rachunek bankowy podatnika w banku krajowym,

2) świadczenia usług przerobu, uszlachetnienia lub przetworzenia, wykonywanych na zlecenie nierezydentów w rozumieniu prawa dewizowego, nie będących podatnikami, w przypadku gdy:

a) wykonywane przez podatnika usługi dotyczą towarów wytworzonych w kraju,

b) podatnik posiada dowód, iż należność za usługę została zapłacona i przekazana na rachunek bankowy podatnika w banku krajowym,

c) posiada dokument potwierdzający wywóz za granicę towaru, którego usługa dotyczy.

2. Obowiązek podatkowy powstaje:

1) w przypadku określonym w ust.1 pkt 1 – z chwilą otrzymania zapłaty, nie później jednak niż 40 dnia od dnia wydania towaru; otrzymanie zapłaty w terminie późniejszym uprawnia podatnika do dokonania korekty podatku należnego,

2) w przypadku określonym w ust. 1 pkt 2 – z chwilą otrzymania dokumentu potwierdzającego wywóz towaru za granicę, nie później jednak niż 40 dnia od daty wykonania usługi; otrzymanie dokumentu potwierdzającego wywóz towaru za granicę w terminie późniejszym uprawnia podatnika do dokonania korekty podatku należnego.

3. Jeżeli towar, który powstał w wyniku czynności, o których mowa w ust. 1 pkt 2, został zbyty na terenie kraju, podmioty, które dokonały tych czynności, są obowiązane do zapłacenia podatku według stawki właściwej dla sprzedaży tego towaru, przy czym podatek ustala się od wartości towaru obliczonej na podstawie przeciętnych cen stosowanych w danej miejscowości lub na danym rynku w dniu wykonania świadczenia, zmniejszonych o podatek.

Rozdział 15

Lista towarów i usług, dla których obniża się stawkę podatku do wysokości 7%

§ 68. [Obniżenie stawki podatku do 7%]

1) towarów określonych w załączniku nr 4 do rozporządzenia,

2) usług określonych w załączniku nr 5 do rozporządzenia.

Rozdział 16

Zwolnienia od podatku

§ 69. [Zwolnienia od podatku]

1) sprzedaż, z wyjątkiem eksportu, której przedmiotem są następujące towary i usługi:

a) dzieła sztuki, przedmioty o wartości muzealnej (SWW 994), z wyłączeniem biżuterii artystycznej (SWW 9943–6), rękopisy oraz inne przedmioty kolekcjonerskie (SWW 995),

b) towary, które mogą być użyte jako opakowania zwrotne, z wyjątkiem nowych opakowań sprzedawanych przez producentów i importerów,

c) zwolniony z podatku akcyzowego spirytus rektyfikowany, a także spirytus pochodzący z przepadku, nabywany przez szpitale, jeżeli będzie stosowany wyłącznie:

– przy czynnościach leczniczych i do zabiegów dezynfekcyjnych powierzchni i przedmiotów mających bezpośredni kontakt z pacjentem,

– do wytwarzania leków recepturowych w aptekach szpitalnych,

d) usługi w zakresie doradztwa rolniczego, związane z uprawą roślin i hodowlą zwierząt, a także związane ze sporządzaniem planu zagospodarowania i modernizacji gospodarstw rolnych,

e) posiłki sprzedawane w barach mlecznych oraz w stołówkach i bufetach przyzakładowych, pod warunkiem że nie są to stołówki i bufety ogólnodostępne,

f) posiłki profilaktyczne,

g) usługi izb wytrzeźwień,

h) usługi świadczone przez przedsiębiorstwa maklerskie lub podmioty zarządzające funduszami powierniczymi, polegające na obrocie papierami wartościowymi,

i) trumny, urny i utensylia pogrzebowe sprzedawane łącznie z trumną lub urną (bez względu na symbol SWW),

j) dzierżawa gruntów przeznaczonych na cele rolnicze,

k) usługi świadczone pomiędzy gospodarstwami pomocniczymi, jednostkami budżetowymi i zakładami budżetowymi, z wyjątkiem usług wymienionych w poz. 84–86 załącznika nr 3 do ustawy oraz usług komunikacji miejskiej,

l) usługi związane z wypoczynkiem oraz nieodpłatne świadczenia okolicznościowe, świadczone przez zakłady pracy na rzecz pracowników i ich rodzin oraz innych osób, jeżeli te usługi i świadczenia są finansowane co najmniej w 30% z funduszy specjalnych, tworzonych na podstawie odrębnych przepisów,

ł) (skreślona),

2) darowizny składników majątku trwałego na rzecz:

a) publicznych szkół i zakładów opieki zdrowotnej, zakładów kształcenia nauczycieli oraz placówek oświatowych, a także instytucji kultury i instytucji filmu,

b) samorządu terytorialnego,

c) spółdzielni mieszkaniowych, jeżeli darowizna dotyczy budynków mieszkalnych,

d) jednostek wojskowych,

3) wkłady niepieniężne (aporty) wnoszone do spółek prawa handlowego i cywilnego,

4) usługi związane ze skupem i przechowywaniem płodów rolnych,

5) prowizje i inne wynagrodzenia z tytułu wykonania umów agencyjnych, zlecenia i pośrednictwa lub innych umów o podobnym charakterze:

a) związane ze świadczeniem usług zwolnionych od podatku, zgodnie z załącznikiem nr 2 do ustawy,

b) w obrocie nieruchomościami,

6) świadczenie usług bez pobrania należności, które uprzednio zostały sfinansowane ze środków bezzwrotnej pomocy zagranicznej, określonych w § 25 ust. 3–5,

7) import dzieł sztuki, przedmiotów kolekcjonerskich i antyków, z wyłączeniem biżuterii artystycznej oraz samochodów,

8) czynności, o których mowa w art. 2 ust. 3 ustawy, sfinansowane ze środków bezzwrotnej pomocy zagranicznej, określonych w § 25 ust. 3–5,

9) odsprzedaż używanych samochodów osobowych oraz innych samochodów o ładowności do 500 kg, dokonywaną przez podatników, którzy nie byli użytkownikami tych samochodów, w części przewyższającej kwotę podatku obliczoną od różnicy pomiędzy ceną sprzedaży a ceną nabycia samochodu,

10) import powracających z zagranicy, zwolnionych od cła towarów, dokonywany przez podatnika, który wcześniej wywiózł te towary,

11) import usług telekomunikacyjnych,

12) import usług za środki finansowe z bezzwrotnej pomocy zagranicznej, określone w § 25 ust. 3–5,

13) import towarów o charakterze handlowym, jeżeli wartość jednej przesyłki nie przekracza równowartości 10 EURO, a przesyłka nie jest częścią serii podobnych przesyłek w jednym transporcie, z wyjątkiem napojów alkoholowych, perfum i wód toaletowych oraz tytoniu i wyrobów tytoniowych,

14) import materiałów pędnych w zbiorniku paliwa wbudowanym fabrycznie na stałe do środka przewozowego, przewożonych w pojazdach samochodowych przeznaczonych do działalności gospodarczej, jeżeli stawka celna na te materiały jest zawieszona w całości na podstawie odrębnych przepisów, nie dłużej jednak niż do dnia 31 grudnia 2001 r.,

15) czynności, o których mowa w art. 13 pkt 9 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2000 r. Nr 14, poz. 176, Nr 22, poz. 270, Nr 60, poz. 703, Nr 70, poz. 816, Nr 104, poz. 1104 i Nr 117, poz. 1228),

16) usługi adwokackie dotyczące spraw cywilnych i karnych z urzędu,

17) usługi rzeczoznawstwa wykonywane na rzecz sądów i prokuratorów,

18) działalność w zakresie gier na automatach podlegająca opodatkowaniu podatkiem od gier na podstawie odrębnych przepisów.

Rozdział 17

Przepisy przejściowe i końcowe

§ 71.

1) usługi wymienione w poz. 84–86 załącznika nr 3 do ustawy, które zostały wykonane w 1999 r., a termin płatności za wykonanie tych usług przypada po dniu 31 grudnia 1999 r.,

2) usługi komunikacji miejskiej, które zostały wykonane w 1999 r., a zapłata za te usługi następuje po dniu 31 grudnia 1999 r.,

3) odsprzedaż biletów komunikacji miejskiej, nabytych przed dniem 1 stycznia 2000 r., oraz prowizje i inne wynagrodzenia z tytułu wykonania umów agencyjnych, zlecenia i pośrednictwa lub innych umów o podobnym charakterze związanych z tymi biletami.

2. Przepis ust. 1 stosuje się odpowiednio do rachunków uproszczonych, drukowanych w okresie do dnia 30 czerwca 2000 r. przy zastosowaniu kas rejestrujących działających jako drukarki fiskalne.

2. Przepisy ust. 1 stosuje się pod warunkiem sporządzenia przez podatnika spisu z natury zapasów towarów posiadanych w dniu 31 grudnia 2000 r. W spisie wykazywana jest kwota podatku naliczonego przypadająca na poszczególne grupy towarowe objęte spisem w podziale na poszczególne stawki podatkowe.

3. Kwoty podatku, o których mowa w ust. 2, ustalane są:

1) tylko dla towarów stanowiących zapasy u podatnika w dniu 31 grudnia 2000 r. po zakończeniu sprzedaży,

2) przez pomnożenie ilości towarów ustalonych na odstawie spisu przez kwotę podatku naliczonego przypadającą na jednostkę towaru.

4. Przepisy ust. 1–3 stosuje się odpowiednio do podatku naliczonego zawartego w wyrobach gotowych, półwyrobach, półfabrykatach, produkcji w toku, a także robotach budowlano-montażowych, jeżeli na podstawie ewidencji prowadzonej przez podatnika istnieje możliwość ustalenia kwoty tego podatku.

5. Podatnicy, o których mowa w ust. 1, obowiązani są poinformować właściwy urząd skarbowy o łącznej kwocie podatku naliczonego, ustalonej w wyniku spisu z natury, w terminie do dnia 31 stycznia 2001 r.

Załączniki do rozporządzenia Ministra Finansów

z dnia 22 grudnia 1999 r. (poz. 1245)

Załącznik nr 1

LISTA TOWARÓW I USŁUG, DO KTÓRYCH NIE MAJĄ ZASTOSOWANIA ZWOLNIENIA OD PODATKU OKREŚLONE W ART. 14 UST. 1, 5 i 6 USTAWY

| Poz. | Symbol Systematycznego wykazu wyrobów | Nazwa wyrobu lub usługi |

| 1 | 2 | 3 |

|

|

| I. Wyroby (złom) z metali szlachetnych lub z udziałem tych metali |

| 1 | 0521-81 | Złom srebra i stopów srebra |

| 2 | 0521-82 | Złom platyny i stopów platyny |

| 3 | 0521-83 | Złom złota i stopów złota |

| 4 | 0521-84 | Złom palladu i stopów palladu |

| 5 | 0521-85 | Złom irydu i stopów irydu |

| 6 | 0522-33 | Odpady srebra i stopów srebra |

| 7 | 0531-41 | Srebro – Ag technicznie czyste |

| 8 | 0531-42 | Platyna – Pt technicznie czysta |

| 9 | 0531-43 | Złoto – Au technicznie czyste |

| 10 | 0531-44 | Pallad – Pd technicznie czysty |

| 11 | 0531-45 | Iryd – Ir technicznie czysty |

| 12 | 0531-47 | Rod – Rh technicznie czysty |

| 13 | 0532-41 | Srebro – Ag o wysokiej czystości |

| 14 | 0532-42 | Platyna – Pt o wysokiej czystości |

| 15 | 0532-43 | Złoto – Au o wysokiej czystości |

| 16 | 0532-44 | Pallad – Pd o wysokiej czystości |

| 17 | 0532-45 | Iryd – Ir o wysokiej czystości |

| 18 | 0532-47 | Rod – Rh o wysokiej czystości |

| 19 | 0533-95 | Stopy srebra |

| 20 | 0541-41 | Proszek srebra |

| 21 | 0541-42 | Proszek platyny |

| 22 | 0541-43 | Proszek złota |

| 23 | 0541-44 | Proszek palladu |

| 24 | 0541-45 | Proszek irydu |

| 25 | 0541-47 | Proszek rodu |

| 26 | 0556 | Wyroby walcowane z metali szlachetnych i ich stopów |

| 27 | 0566 | Wyroby wyciskane i ciągnione z metali szlachetnych i ich stopów |

| 28 | 0671-23 | Nakrycia stołowe srebrne |

| 29 | 0671-24 | Nakrycia stołowe srebrzone |

| 30 | 0676-1 | Wyroby jubilerskie, z wyłączeniem wyrobów jubilerskich z innych metali pokrytych i nie pokrytych (sztuczna biżuteria) SWW 0676-14 |

| 31 | 0676-2 | Wyroby złotnicze |

| 32 | 0676-5 | Dewocjonalia i wyroby kultu religijnego, z wyłączeniem: |

|

|

| 1) dewocjonaliów z innych metali pokrytych i nie pokrytych (SWW 0676-54) |

|

|

| 2) wyrobów kultu religijnego (SWW 0676-55) |

| 33 | 0676-6 | Monety |

| 34 | 0676-7 | Wyroby z kamieni półszlachetnych z udziałem metali szlachetnych |

| 35 | 0676-9 | Wyroby jubilerskie złotnicze, grawerskie i pokrewne pozostałe ze złota i z udziałem złota i platyny |

| 36 | 2881-72, 9943-6 | Wyroby pamiątkarskie, dekoracyjne z bursztynu z udziałem metali szlachetnych oraz biżuteria artystyczna |

|

|

| II. Usługi |

| 37 |

| Usługi jubilerskie |

| 38 |

| Rzeczoznawstwo, z wyłączeniem doradztwa rolniczego związanego z uprawą roślin i hodowlą zwierząt, a także związanego ze sporządzaniem planu zagospodarowania i modernizacji gospodarstwa rolnego |

| 39 |

| Usługi prawnicze świadczone przez notariuszy, adwokatów i radców prawnych |

Załącznik nr 2

(skreślony)

Załącznik nr 3

LISTA TOWARÓW I USŁUG, DLA KTÓRYCH OBNIŻA SIĘ STAWKĘ PODATKU DO WYSOKOŚCI 0%

| Poz. | Symbol Systematycznego wykazu wyrobów | Nazwa towaru (grupy towarów), |

| 1 | 2 | 3 |

| 1 | 082 | Maszyny, urządzenia i narzędzia rolnicze i dla gospodarki leśnej, z wyłączeniem akumulatorów oraz filtrów paliwa, oleju i powietrza oraz wkładów do tych filtrów |

| 2 | 1026-6 | Przyczepy ciągnikowe rolnicze |

| 3 | 1031-1, -2 | Ciągniki kołowe jednoosiowe, dwuosiowe rolnicze |

| 4 | 1039 | Zespoły i części ciągników uniwersalnych (rolniczych), z wyłączeniem akumulatorów oraz filtrów paliwa, oleju i powietrza oraz wkładów do tych filtrów |

| 5 | 1153-91 | Aparaty dla słabosłyszących |

| 6 | 123 | Nawozy sztuczne, składniki chemiczne mieszanek paszowych |

| 7 | 1246 | Pestycydy |

| 8 | 1348 | Preparaty weterynaryjne |

| 9 | 1369-7 | Wyroby medyczne i sanitarne oraz weterynaryjne z tworzyw sztucznych, z wyłączeniem worków na śmieci |

| 10 | 1376 | Wyroby gumowe medyczne i sanitarne |

| 11 | 1431 | Wapno |

| 12 | 1432 | Nawozy wapniowe i wapniowo-magnezowe |

| 13 | 2024-1 | Wyroby sieciowe rybackie |

| 14 | 2419-2 | Otręby paszowe |

| 15 | 2419-3, -4 | Śruty zbożowe i roślin strączkowych |

| 16 | 26 | Pasze przemysłowe (z wyłączeniem karmy dla psów i kotów) oraz produkty utylizacyjne, z wyłączeniem żelatyny (SWW 2624) |

| 17 | 2885 | Wyroby ortopedyczne, rehabilitacyjne i protetyczne (z wyłączeniem: obuwia na stopy wrażliwe — SWW 2885-46, sprzętu rehabilitacyjnego pozostałego osobno nie wymienionego — SWW 2885-79 i wyrobów protetycznych pozostałych osobno nie wymienionych — SWW 2885-89) oraz wózki inwalidzkie (bez względu na symbol SWW) |

| 18 |

| Roboty czerpalne, podwodne i ratownictwo morskie |

| 19 |

| Sznurek do maszyn rolniczych (bez względu na symbol SWW) |

| 20 |

| Publikacje w alfabecie Braille'a, jeżeli z uwagi na formę w całości przeznaczone są dla użytku osób niewidomych i słabowidzących, oraz urządzenia do zapisywania i odczytywania tekstów w alfabecie Braille'a |

| 21 |

| Metale szlachetne: platyna i złoto, przeznaczone na rezerwy państwowe oraz usługi rafinacji metali szlachetnych przeznaczonych na rezerwy państwowe |

| 22 |

| Towary sprzedawane podróżnym na polskich promach pasażersko-samochodowych obsługujących linie międzynarodowe oraz usługi świadczone tym podróżnym |

| 23 |

| Usługi magazynowania rezerw dla celów obronności i bezpieczeństwa wykonywane na zlecenie |

| 24 |

| Usługi związane z wyrobami ortopedycznymi i oprotezowaniem |

Załącznik nr 4

LISTA TOWARÓW, DLA KTÓRYCH OBNIŻA SIĘ STAWKĘ PODATKU DO WYSOKOŚCI 7%

| Poz. | Nazwa towaru |

| 1 | 2 |

|

| I. Towary sprzedawane w kraju |

| 1 | Owoce południowe (SWW 4133) |

| 2 | Orzeszki ziemne – bez względu na symbol SWW |

| 2a | Drewno liściaste, iglaste i egzotyczne (SWW:4311, 4312 i 4319) |

|

| II. Towary przywożone na polski obszar celny |

| 3 | Orzechy kokosowe, orzechy brazylijskie i orzechy nerkowca, świeże i suszone, nawet łuskane lub obrane (PCN 0801) |

| 4 | Pozostałe orzechy, świeże lub suszone, nawet łuskane lub obrane (PCN 0802), z wyłączeniem: orzechów laskowych w łupinie i bez łupiny (PCN 0802 21 00 0 i 0802 22 00 0) oraz orzechów włoskich w łupinie i bez łupiny (PCN 0802 31 00 0 i 0802 32 00 0) |

| 5 | Banany łącznie z plantanami, świeże (PCN 0803 00 11 0 i 0803 00 19 0) |

| 6 | Daktyle, figi, ananasy, awokado, guawa, mango i smaczelina, świeże lub suszone (PCN 0804) |

| 7 | Owoce cytrusowe, świeże lub suszone (PCN 0805) |

| 8 | Winogrona suszone (PCN 0806 20) |

| 9 | Papaje (PCN 0807 20 00 0) |

| 10 | Owoce kiwi (PCN 0810 50) |

| 11 | Orzeszki ziemne (bez względu na kod PCN) |

| 11a | Materiały roślinne używane głównie do wyplatania (na przykład bambus, trzcinopalmy, trzciny, sitowie, łoziny, rafia, słoma zbożowa czyszczona, bielona lub barwiona i łyko lipowe) (PCN 1401), z wyłączeniem: Pozostałe (PCN 1401 90 00 0)) |

| 11b | Chrust brzozowy miotlarski i hutniczy (ex PCN 1403) |

| 11c | Drewno opałowe w postaci polan, okrąglaków, gałęzi, wiązek, szczap lub w podobnych postaciach; drewno w postaci wiórów i kawałków; odpady i ścinki drewniane, polana, nawet aglomerowane w brykiety lub w podobne formy (ex PCN 4401) |

| 11d | Drewno surowe okorowane lub nie, również zgrubnie obrobione (PCN 4403) |

| 11e | Pale rozszczepione; tyczki, żerdzie, paliki, kołki o zaostrzonym końcu nieprzetarte wzdłużnie; drewno obrobione, ale nie toczone, wygięte lub w inny sposób obrobione, nadające się do wyrobu lasek, parasoli, rękojeści do narzędzi i podobnych; wióry itp. (ex PCN 4404) |

|

| III. Pozostałe |

| 12 | (skreślona) |

| 13 | Woda (SWW 285) |

| 14 | Testy diagnostyczne (bez względu na symbol SWW i kod PCN), używane do usług w zakresie ochrony zdrowia i opieki społecznej |

Załącznik nr 5

LISTA USŁUG, DLA KTÓRYCH OBNIŻA SIĘ STAWKĘ PODATKU DO WYSOKOŚCI 7%

| Poz. | Nazwa usługi |

| 1 | 2 |

|

| I. Usługi notarialne |

| 1 | (skreślona) |

| 2 | (skreślona) |

| 3 | (skreślona) |

| 4 | (skreślona) |

|

| II. Usługi adwokackie |

| 5 | (skreślona) |

| 6 | (skreślona) |

|

| III. Usługi pozostałe |

| 7 | (skreślona) |

| 8 | Prowizje i inne wynagrodzenia z tytułu wykonania umów agencyjnych, zlecenia i pośrednictwa lub innych umów o podobnym charakterze związanych ze świadczeniem usług w zakresie turystyki oraz sprzedażą biletów dotyczących przewozu osób kolejami, taborem samochodowym, wodnym i lotniczym oraz środkami komunikacji miejskiej |

| 9 | Usługi w zakresie składowania, zagospodarowywania i utylizacji śmieci i odpadków |

| 10 | (skreślona) |

Objaśnienie:

Stawka 7% dotyczy również:

1) czynności jednorazowych związanych z usługami wymienionymi na liście,

2) (skreślony).

Załącznik nr 6

(skreślony)

[1] Na podstawie § 5 rozporządzenia Ministra Finansów z dnia 30 kwietnia 2001 r. w sprawie podatku od towarów i usług z tytułu świadczenia usług międzynarodowego przewozu drogowego (Dz.U. Nr 40, poz. 461) z dniem 8 maja 2001 r. w zakresie ustalania i poboru podatku z tytułu świadczenia usług międzynarodowego przewozu drogowego, wykonywanych na terytorium RP, nie stosuje się przepisów § 3.

[2] Na podstawie § 5 rozporządzenia Ministra Finansów z dnia 30 kwietnia 2001 r. w sprawie podatku od towarów i usług z tytułu świadczenia usług międzynarodowego przewozu drogowego (Dz.U. Nr 40, poz. 461) z dniem 8 maja 2001 r. w zakresie ustalania i poboru podatku z tytułu świadczenia usług międzynarodowego przewozu drogowego, wykonywanych na terytorium RP, nie stosuje się przepisów § 4.

[3] Na podstawie § 5 rozporządzenia Ministra Finansów z dnia 30 kwietnia 2001 r. w sprawie podatku od towarów i usług z tytułu świadczenia usług międzynarodowego przewozu drogowego (Dz.U. Nr 40, poz. 461) z dniem 8 maja 2001 r. w zakresie ustalania i poboru podatku z tytułu świadczenia usług międzynarodowego przewozu drogowego, wykonywanych na terytorium RP, nie stosuje się przepisów § 5.

- Data ogłoszenia: 1999-12-29

- Data wejścia w życie: 2000-01-01

- Data obowiązywania: 2002-01-01

- Dokument traci ważność: 2002-03-26

- ROZPORZĄDZENIE MINISTRA FINANSÓW z dnia 31 marca 2000 r. zmieniające rozporządzenie w sprawie wykonania niektórych przepisów ustawy o podatku od towarów i usług oraz o podatku akcyzowym

- ROZPORZĄDZENIE MINISTRA FINANSÓW z dnia 25 sierpnia 2000 r. zmieniające rozporządzenie w sprawie wykonania niektórych przepisów ustawy o podatku od towarów i usług oraz o podatku akcyzowym