REKLAMA

Dziennik Ustaw - rok 2013 poz. 32

ROZPORZĄDZENIE

MINISTRA PRACY I POLITYKI SPOŁECZNEJ1)

z dnia 20 grudnia 2012 r.

w sprawie ustalenia wzorów deklaracji składanych Zarządowi Państwowego Funduszu Rehabilitacji Osób Niepełnosprawnych przez pracodawców zobowiązanych do wpłat na ten Fundusz

Na podstawie art. 49 ust. 2 ustawy z dnia 27 sierpnia 1997 r. o rehabilitacji zawodowej i społecznej oraz zatrudnianiu osób niepełnosprawnych (Dz. U. z 2011 r. Nr 127, poz. 721, z późn. zm.2)) zarządza się, co następuje:

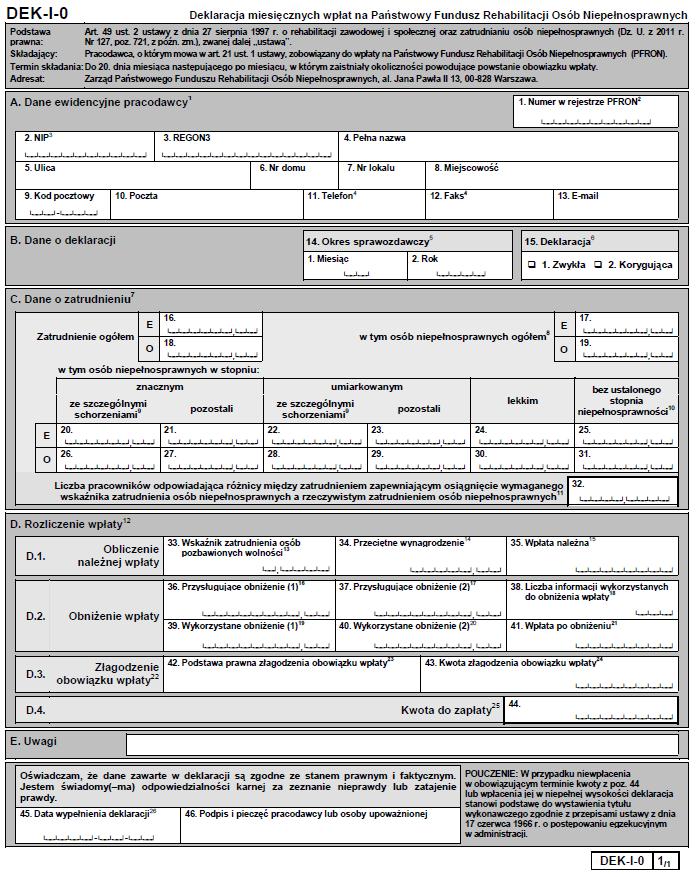

1) wzór deklaracji miesięcznych wpłat na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych, o symbolu DEK-I-0, dotyczącej wpłat należnych na podstawie art. 21 ust. 1 ustawy z dnia 27 sierpnia 1997 r. o rehabilitacji zawodowej i społecznej oraz zatrudnianiu osób niepełnosprawnych, zwanej dalej „ustawą”, stanowiący załącznik nr 1 do rozporządzenia;

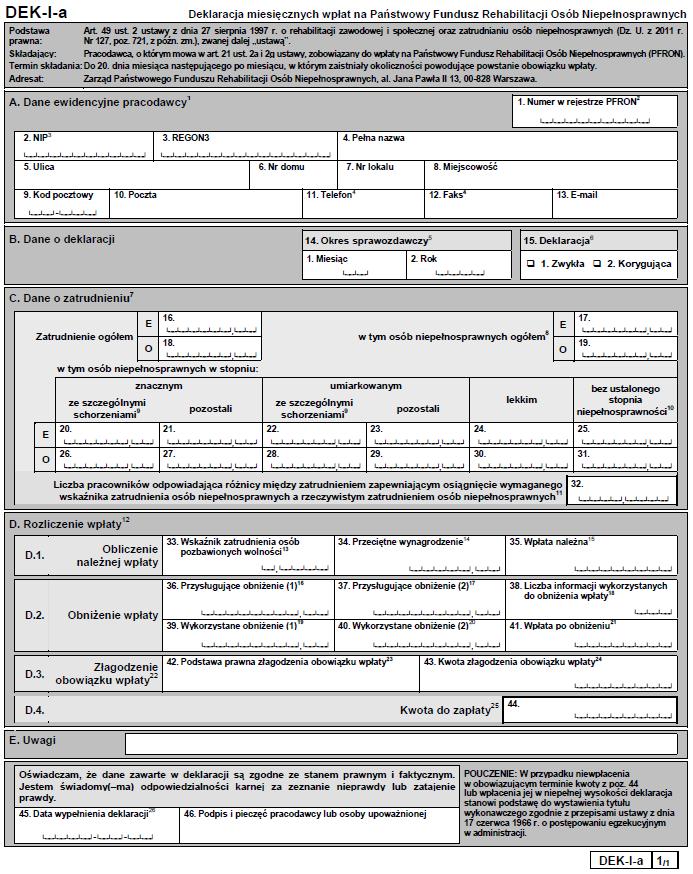

2) wzór deklaracji miesięcznych wpłat na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych, o symbolu DEK-I-a, dotyczącej wpłat należnych na podstawie art. 21 ust. 2a i 2g ustawy, stanowiący załącznik nr 2 do rozporządzenia;

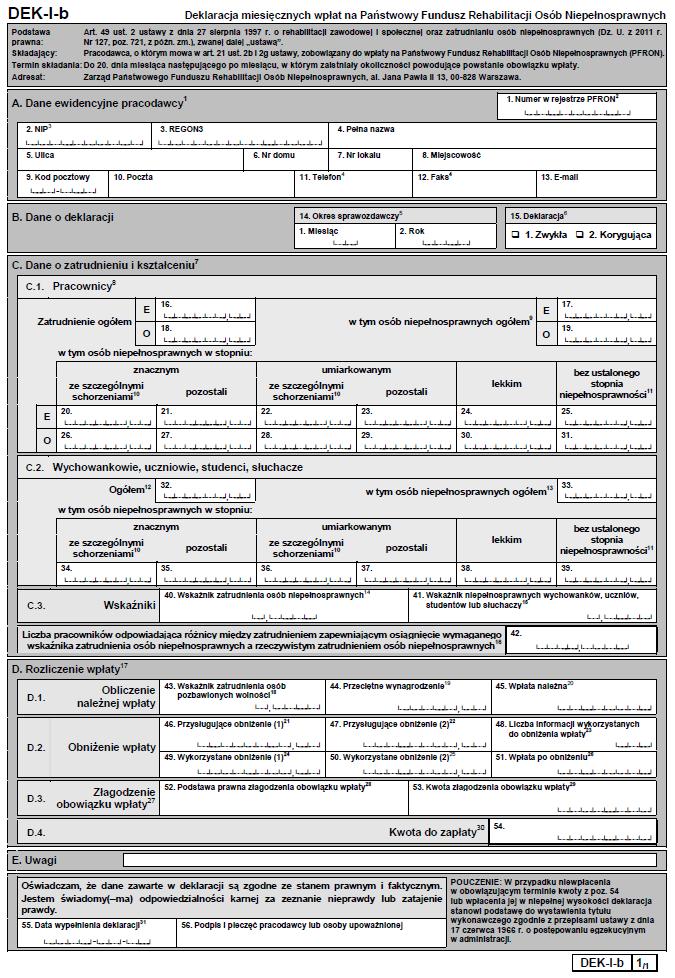

3) wzór deklaracji miesięcznych wpłat na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych, o symbolu DEK-I-b, dotyczącej wpłat należnych na podstawie art. 21 ust. 2b i 2g ustawy, stanowiący załącznik nr 3 do rozporządzenia.

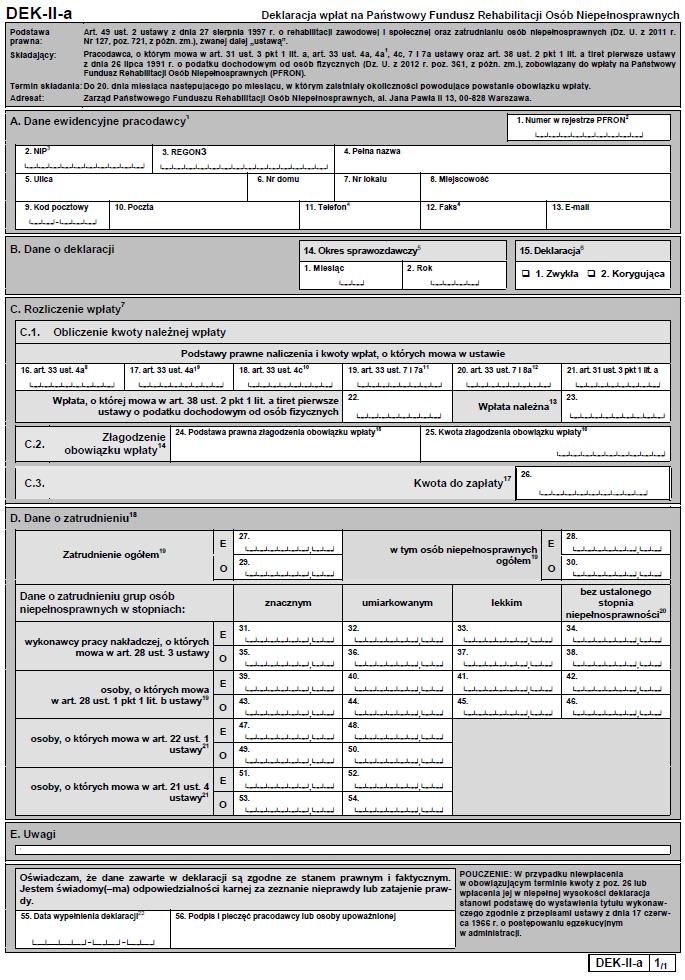

2. Określa się wzór deklaracji wpłat na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych, o symbolu DEK-II-a, dotyczącej wpłat należnych na podstawie art. 31 ust. 3 pkt 1 lit. a, art. 33 ust. 4a, 4a1, 4c, 7 i 7a ustawy oraz art. 38 ust. 2 pkt 1 lit. a tiret pierwsze ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2012 r. poz. 361, z późn. zm.3)), zwanej dalej „ustawą o podatku dochodowym od osób fizycznych”, stanowiący załącznik nr 4 do rozporządzenia.

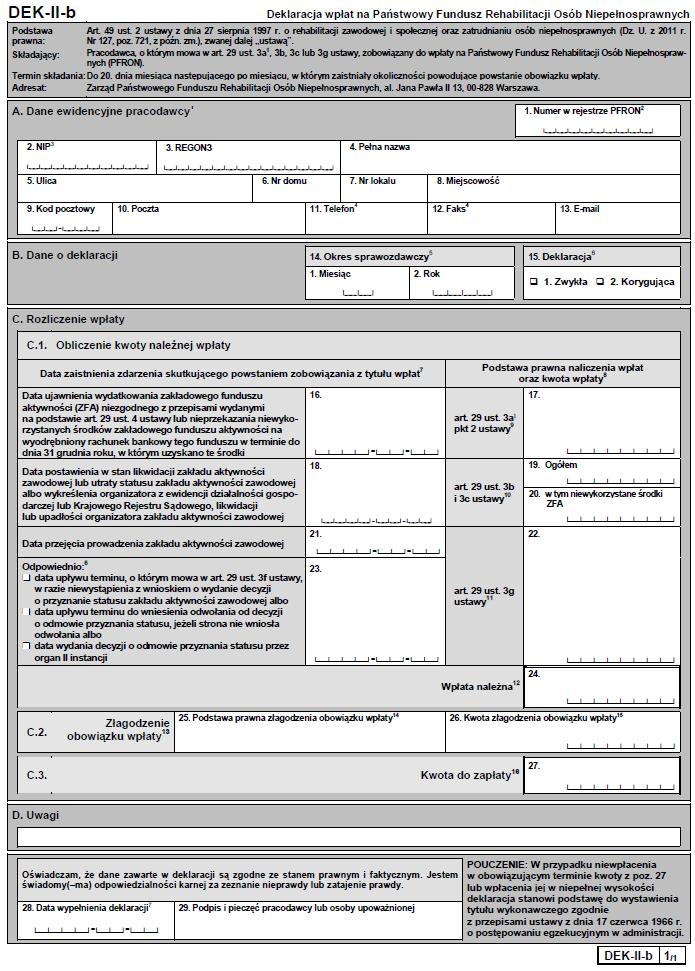

3. Określa się wzór deklaracji wpłat na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych, o symbolu DEK-II-b, dotyczącej wpłat należnych na podstawie art. 29 ust. 3a1, 3b, 3c lub 3g ustawy, stanowiący załącznik nr 5 do rozporządzenia.

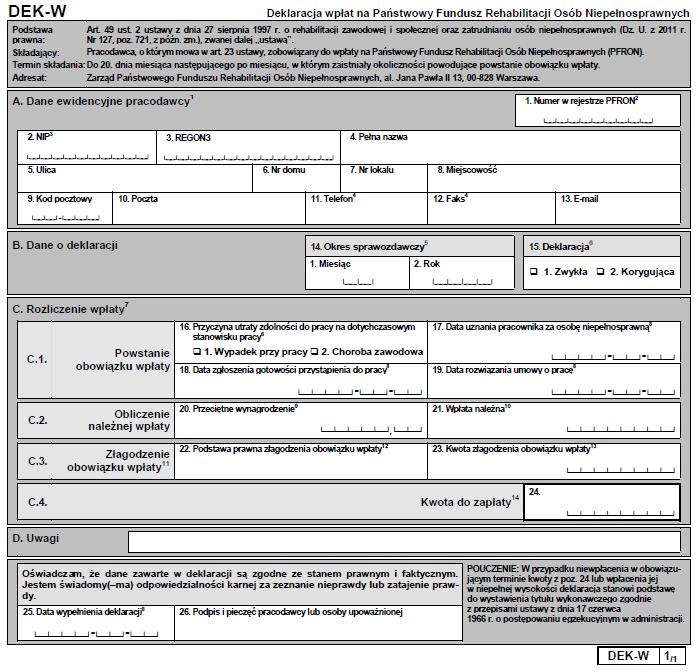

4. Określa się wzór deklaracji wpłat na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych, o symbolu DEK-W, dotyczącej wpłat należnych na podstawie art. 23 ustawy, stanowiący załącznik nr 6 do rozporządzenia.

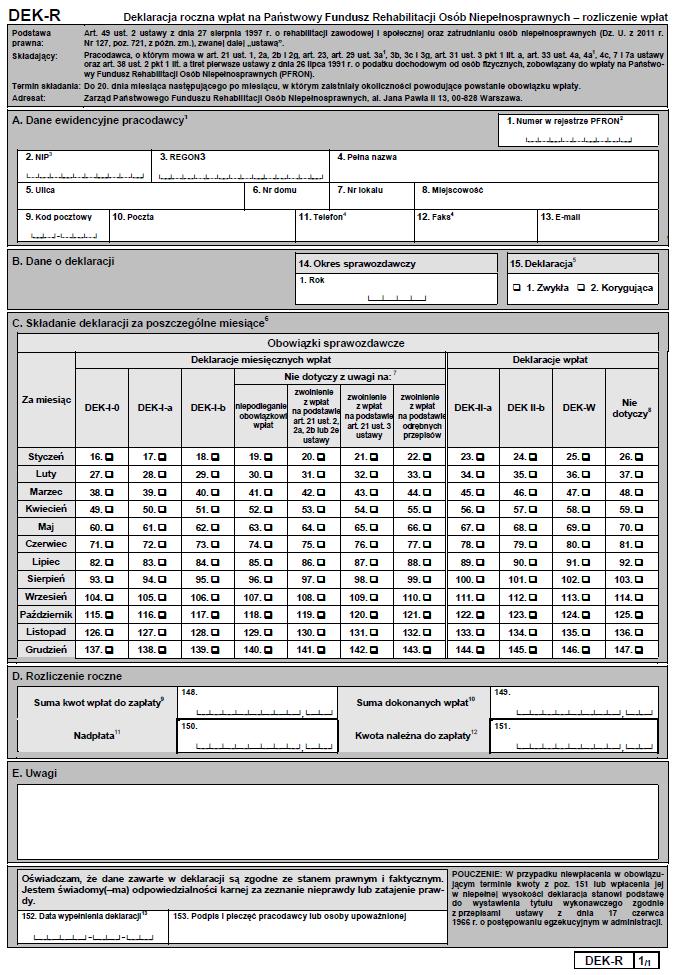

5. Określa się wzór deklaracji rocznej wpłat na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych, o symbolu DEK-R, dotyczącej rozliczenia wpłat należnych na podstawie art. 21 ust. 1, 2a, 2b i 2g, art. 23, art. 29 ust. 3a1, 3b, 3c i 3g, art. 31 ust. 3 pkt 1 lit. a, art. 33 ust. 4a, 4a1, 4c, 7 i 7a ustawy oraz art. 38 ust. 2 pkt 1 lit. a tiret pierwsze ustawy o podatku dochodowym od osób fizycznych, stanowiący załącznik nr 7 do rozporządzenia.

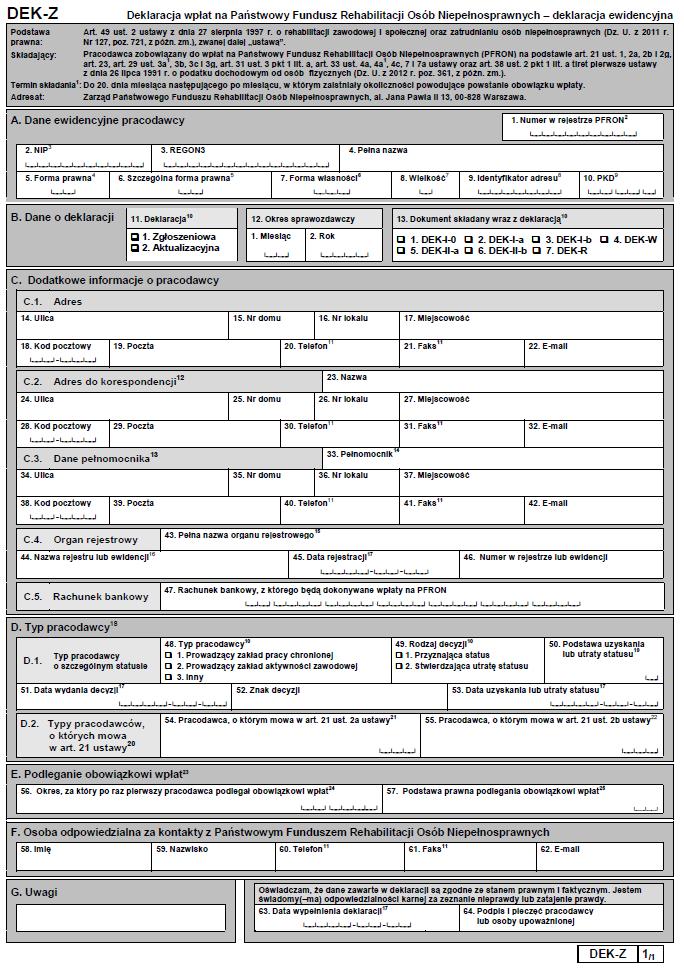

6. Określa się wzór deklaracji wpłat na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych – deklaracji ewidencyjnej, o symbolu DEK-Z, dotyczącej danych ewidencyjnych pracodawców zobowiązanych do wpłat na podstawie art. 21 ust. 1, 2a, 2b i 2g, art. 23, art. 29 ust. 3a1, 3b, 3c i 3g, art. 31 ust. 3 pkt 1 lit. a, art. 33 ust. 4a, 4a1, 4c, 7 i 7a ustawy oraz art. 38 ust. 2 pkt 1 lit. a tiret pierwsze ustawy o podatku dochodowym od osób fizycznych, stanowiący załącznik nr 8 do rozporządzenia.

7. Określa się wzór deklaracji wpłat na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych – korzystanie z obniżenia wpłat, o symbolu DEK-I-u, dotyczącej korzystania z obniżenia wpłat przez pracodawców, o których mowa w art. 21 ust. 1, 2a, 2b i 2g ustawy, stanowiący załącznik nr 9 do rozporządzenia.

Minister Pracy i Polityki Społecznej: W. Kosiniak-Kamysz

|

|

1) Minister Pracy i Polityki Społecznej kieruje działem administracji rządowej – zabezpieczenie społeczne, na podstawie § 1 ust. 2 pkt 2 rozporządzenia Prezesa Rady Ministrów z dnia 18 listopada 2011 r. w sprawie szczegółowego zakresu działania Ministra Pracy i Polityki Społecznej (Dz. U. Nr 248, poz. 1485).

2) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2011 r. Nr 171, poz. 1016, Nr 209, poz. 1243 i 1244 i Nr 291, poz. 1707 oraz z 2012 r. poz. 986 i 1456.

3) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2012 r. poz. 362, 596, 769, 1278, 1342, 1448, 1529 i 1540 oraz z 2013 r. poz. 21.

4) Niniejsze rozporządzenie było poprzedzone rozporządzeniem Ministra Pracy i Polityki Społecznej z dnia 18 lutego 2011 r. w sprawie ustalenia wzorów deklaracji składanych Zarządowi Państwowego Funduszu Rehabilitacji Osób Niepełnosprawnych przez pracodawców zobowiązanych do wpłat na ten Fundusz (Dz. U. Nr 44, poz. 231), które utraciło moc z dniem 1 grudnia 2012 r. w związku z wejściem w życie ustawy z dnia 28 czerwca 2012 r. o zmianie ustawy o rehabilitacji zawodowej i społecznej oraz zatrudnianiu osób niepełnosprawnych oraz niektórych innych ustaw (Dz. U. poz. 986).

Załączniki do rozporządzenia Ministra Pracy i Polityki

Społecznej z dnia 20 grudnia 2012 r. (poz. 32)

Załącznik nr 1

WZÓR – DEK-I-0

Objaśnienia do formularza DEK-I-0

1 W przypadku składania deklaracji DEK-I-0 po raz pierwszy oraz w przypadku zmian danych ewidencyjnych dołącza się deklarację DEK-Z.

2 Należy wpisać numer, jeżeli został nadany pracodawcy przed dniem złożenia deklaracji.

3 Należy wpisać numer, o ile jego nadanie wynika z przepisów prawa. W przypadku posiadania 9-cyfrowego numeru REGON w poz. 3 należy po dziewiątej cyfrze wpisać pięć zer.

4 Należy podać także numer kierunkowy.

5 Należy wskazać miesiąc i rok zaistnienia zdarzenia skutkującego powstaniem zobowiązania z tytułu wpłat, wskazanego w bloku D.1.

6 Należy w odpowiednim polu wstawić znak „X”.

7 Dane wskazywane w bloku C zaokrągla się do drugiej cyfry po przecinku w dół – jeżeli trzecia cyfra po przecinku jest mniejsza niż 5, w górę – jeżeli trzecia cyfra po przecinku należy do przedziału od 5 do 9. Należy podać przeciętne miesięczne stany zatrudnienia w etatach (w wierszach oznaczonych symbolem E) oraz w osobach (w wierszach oznaczonych symbolem O), ustalone odpowiednio na podstawie art. 2a i art. 21 ust. 1 i 5 ustawy.

8 Należy wykazać rzeczywisty stan pracowników. Poz. 17 = poz. 20 + poz. 21 + poz. 22 + poz. 23 + poz. 24 + poz. 25. Poz. 19 = poz. 26 + poz. 27 + poz. 28 + poz. 29 + poz. 30 + poz. 31.

9 O których mowa w rozporządzeniu Ministra Pracy i Polityki Socjalnej z dnia 18 września 1998 r. w sprawie rodzajów schorzeń uzasadniających obniżenie wskaźnika zatrudnienia osób niepełnosprawnych oraz sposobu jego obniżania (Dz. U. Nr 124, poz. 820, z późn. zm.).

10 Osoby z orzeczeniem o niepełnosprawności (osoby, które nie ukończyły 16. roku życia) lub osoby, których niepełnosprawność została potwierdzona orzeczeniem, o którym mowa w art. 3, 5, 5a lub 62 ustawy, lecz w odniesieniu do całości lub części okresu sprawozdawczego w orzeczeniu tym nie ustalono stopnia niepełnosprawności tej osoby.

11 Poz. 32 = 0,06 x poz. 16 – (3 x poz. 20 + 2 x poz. 22 + poz. 17).

12 Dane wykazywane w bloku D podaje się, stosując zaokrąglenie w dół – jeżeli pierwsza odrzucona cyfra należy do przedziału od 0 do 4, albo w górę – jeżeli pierwsza odrzucona cyfra należy do przedziału od 5 do 9, z tym że kwoty wykazywane w poz. 35, 41, 43 i 44 zaokrągla się do pełnych złotych w ten sposób, że końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych.

13 Wypełnia pracodawca prowadzący przywięzienny zakład pracy. Należy wykazać średnioroczny wskaźnik zatrudnienia osób pozbawionych wolności w przeliczeniu na pełny wymiar czasu pracy w roku podatkowym poprzedzającym rok, na który przypada okres sprawozdawczy wykazany w poz. 14. Średnioroczny wskaźnik zatrudnienia osób pozbawionych wolności jest równy 1/12 sumy przeciętnych miesięcznych wskaźników zatrudnienia osób pozbawionych wolności. Wskaźniki te ustala się, dzieląc stan zatrudnienia osób pozbawionych wolności, uwzględniając osoby zatrudnione na podstawie skierowania do pracy, przez stan zatrudnienia ogółem, uwzględniając pracowników oraz osoby pozbawione wolności, zatrudnione na podstawie skierowania do pracy.

14 Przeciętne miesięczne wynagrodzenie w gospodarce narodowej w poprzednim kwartale od pierwszego dnia następnego miesiąca po ogłoszeniu przez Prezesa Głównego Urzędu Statystycznego w formie komunikatu w Dzienniku Urzędowym Rzeczypospolitej Polskiej „Monitor Polski”, na podstawie art. 20 pkt 2 ustawy z dnia 17 grudnia 1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych (Dz. U. z 2009 r. Nr 153, poz. 1227, z późn. zm.).

15 Poz. 35 = 0,4065 x poz. 32 x poz. 34. Z tym że w odniesieniu do przywięziennych zakładów pracy, w których w poprzednim roku wskaźnik osób pozbawionych wolności wynosił co najmniej 0,2, lecz nie osiągnął 0,3, poz. 35 = 0,75 x 0,4065 x poz. 32 x poz. 34, jeżeli wskaźnik osób pozbawionych wolności wynosił co najmniej 0,3, lecz nie osiągnął 0,4, to poz. 35 = 0,5 x 0,4065 x poz. 32 x poz. 34, a jeżeli wskaźnik osób pozbawionych wolności wynosił co najmniej 0,4, lecz nie osiągnął 0,5, to poz. 35 = 0,25 x 0,4065 x poz. 32 x poz. 34. Jeżeli wskaźnik osób pozbawionych wolności wynosił co najmniej 0,5, to poz. 35 = 0.

16 Łączna kwota obniżenia wpłat nabytego na zasadach określonych w rozporządzeniu Ministra Finansów z dnia 30 września 1991 r. w sprawie szczegółowych zasad obniżania wpłat zakładów pracy na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych (Dz. U. Nr 88, poz. 401), które utraciło moc z dniem 2 stycznia 1999 r. Nie należy uwzględniać kwot obniżenia w części wykorzystanej.

17 Łączna kwota obniżenia wpłat nabytego na podstawie art. 22 ustawy na zasadach obowiązujących od dnia 1 stycznia 1999 r. Nie należy uwzględniać kwot obniżenia w części wykorzystanej ani w zakresie, w którym uprawnienie do obniżenia wpłat uległo przedawnieniu.

18 Należy wykazać liczbę informacji o obniżeniu wpłat na PFRON uzyskanych do dnia złożenia deklaracji DEK-I-0 i wykorzystanych do obniżenia wpłaty wykazanej w poz. 35. Dane o tych informacjach należy wykazać w deklaracji DEK-I-u. Jeżeli nie zastosowano obniżenia wpłaty, należy wykazać 0.

19 Łączna kwota obniżenia wpłat nabytego na zasadach określonych w rozporządzeniu Ministra Finansów z dnia 30 września 1991 r. w sprawie szczegółowych zasad obniżania wpłat zakładów pracy na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych (Dz. U. Nr 88, poz. 401), które utraciło moc z dniem 2 stycznia 1999 r., które zostało wykorzystane do obniżenia wpłaty wykazanej w poz. 35. Poz. 39 ≤ poz. 36. Poz. 39 + poz. 40 ≤ poz. 35. Począwszy od wpłaty za styczeń 2004 r. poz. 39 + poz. 40 ≤ 0,8 x poz. 35.

20 Obniżenie nabyte na zasadach obowiązujących od dnia 1 stycznia 1999 r., które zostało wykorzystane do obniżenia wpłaty wykazanej w poz. 35. Poz. 40 ≤ poz. 37. Poz. 39 + poz. 40 ≤ poz. 35. Począwszy od wpłaty za styczeń 2004 r., poz. 39 + poz. 40 ≤ 0,8 x poz. 35.

21 Poz. 41 = poz. 35 – poz. 39 – poz. 40.

22 Umorzenie, rozłożenie na raty lub odroczenie terminu płatności. Poz. 43 ≤ poz. 35 – poz. 41.

23 Należy podać przepis i pełny tytuł ustawy, na podstawie której zastosowano umorzenie, rozłożenie na raty lub odroczenie terminu płatności wpłat.

24 Należy podać kwotę wpłaty objętą umorzeniem przed dniem złożenia deklaracji.

25 Poz. 44 = poz. 41 – poz. 43.

26 Należy podać datę w formacie: rok-miesiąc-dzień.

Załącznik nr 2

WZÓR – DEK-I-a

Objaśnienia do formularza DEK-I-a

1 W przypadku składania deklaracji DEK-I-a po raz pierwszy oraz w przypadku zmian danych ewidencyjnych dołącza się deklarację DEK-Z.

2 Należy wpisać numer, jeżeli został nadany pracodawcy przed dniem złożenia deklaracji.

3 Należy wpisać numer, o ile jego nadanie wynika z przepisów prawa. W przypadku posiadania 9-cyfrowego numeru REGON w poz. 3 należy po dziewiątej cyfrze wpisać pięć zer.

4 Należy podać także numer kierunkowy.

5 Należy wskazać miesiąc i rok zaistnienia zdarzenia skutkującego powstaniem zobowiązania z tytułu wpłat, wskazanego w bloku D.1.

6 Należy w odpowiednim polu wstawić znak „X”.

7 Dane wskazywane w bloku C zaokrągla się do drugiej cyfry po przecinku w dół – jeżeli trzecia cyfra po przecinku jest mniejsza niż 5, w górę – jeżeli trzecia cyfra po przecinku należy do przedziału od 5 do 9. Należy podać przeciętne miesięczne stany zatrudnienia w etatach (w wierszach oznaczonych symbolem E) oraz w osobach (w wierszach oznaczonych symbolem O), ustalone odpowiednio na podstawie art. 2a i art. 21 ust. 1 i 5 ustawy.

8 Należy wykazać rzeczywisty stan pracowników. Poz. 17 = poz. 20 + poz. 21 + poz. 22 + poz. 23 + poz. 24 + poz. 25. Poz. 19 = poz. 26 + poz. 27 + poz. 28 + poz. 29 + poz. 30 + poz. 31.

9 O których mowa w rozporządzeniu Ministra Pracy i Polityki Socjalnej z dnia 18 września 1998 r. w sprawie rodzajów schorzeń uzasadniających obniżenie wskaźnika zatrudnienia osób niepełnosprawnych oraz sposobu jego obniżania (Dz. U. Nr 124, poz. 820, z późn. zm.).

10 Osoby z orzeczeniem o niepełnosprawności (osoby, które nie ukończyły 16. roku życia) lub osoby, których niepełnosprawność została potwierdzona orzeczeniem, o którym mowa w art. 3, 5, 5a lub 62 ustawy, lecz w odniesieniu do całości lub części okresu sprawozdawczego w orzeczeniu tym nie ustalono stopnia niepełnosprawności tej osoby.

11 Poz. 32 = 0,06 x poz. 16 – (3 x poz. 20 + 2 x poz. 22 + poz. 17).

12 Dane wykazywane w bloku D podaje się, stosując zaokrąglenie w dół – jeżeli pierwsza odrzucona cyfra należy do przedziału od 0 do 4, albo w górę – jeżeli pierwsza odrzucona cyfra należy do przedziału od 5 do 9, z tym że kwoty wykazywane w poz. 35, 41, 43 i 44 zaokrągla się do pełnych złotych w ten sposób, że końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych.

13 Wypełnia pracodawca prowadzący przywięzienny zakład pracy. Należy wykazać średnioroczny wskaźnik zatrudnienia osób pozbawionych wolności w przeliczeniu na pełny wymiar czasu pracy w roku podatkowym poprzedzającym rok, na który przypada okres sprawozdawczy wykazany w poz. 14. Średnioroczny wskaźnik zatrudnienia osób pozbawionych wolności jest równy 1/12 sumy przeciętnych miesięcznych wskaźników zatrudnienia osób pozbawionych wolności. Wskaźniki te ustala się, dzieląc stan zatrudnienia osób pozbawionych wolności, uwzględniając osoby zatrudnione na podstawie skierowania do pracy, przez stan zatrudnienia ogółem, uwzględniając pracowników oraz osoby pozbawione wolności, zatrudnione na podstawie skierowania do pracy.

14 Przeciętne miesięczne wynagrodzenie w gospodarce narodowej w poprzednim kwartale od pierwszego dnia następnego miesiąca po ogłoszeniu przez Prezesa Głównego Urzędu Statystycznego w formie komunikatu w Dzienniku Urzędowym Rzeczypospolitej Polskiej „Monitor Polski”, na podstawie art. 20 pkt 2 ustawy z dnia 17 grudnia 1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych (Dz. U. z 2009 r. Nr 153, poz. 1227, z późn. zm.).

15 Poz. 35 = 0,4065 x poz. 32 x poz. 34. Z tym, że w odniesieniu do przywięziennych zakładów pracy, w których w poprzednim roku wskaźnik osób pozbawionych wolności wynosił co najmniej 0,2, lecz nie osiągnął 0,3, poz. 35 = 0,75 x 0,4065 x poz. 32 x poz. 34, jeżeli wskaźnik osób pozbawionych wolności wynosił co najmniej 0,3, lecz nie osiągnął 0,4, to poz. 35 = 0,5 x 0,4065 x poz. 32 x poz. 34, a jeżeli wskaźnik osób pozbawionych wolności wynosił co najmniej 0,4, lecz nie osiągnął 0,5, to poz. 35 = 0,25 x 0,4065 x poz. 32 x poz. 34. Jeżeli wskaźnik osób pozbawionych wolności wynosił co najmniej 0,5, to poz. 35 = 0.

16 Łączna kwota obniżenia wpłat nabytego na zasadach określonych w rozporządzeniu Ministra Finansów z dnia 30 września 1991 r. w sprawie szczegółowych zasad obniżania wpłat zakładów pracy na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych (Dz. U. Nr 88, poz. 401), które utraciło moc z dniem 2 stycznia 1999 r. Nie należy uwzględniać kwot obniżenia w części wykorzystanej.

17 Łączna kwota obniżenia wpłat nabytego na zasadach obowiązujących od dnia 1 stycznia 1999 r. Nie należy uwzględniać kwot obniżenia w części wykorzystanej ani w zakresie, w którym uprawnienie do obniżenia wpłat uległo przedawnieniu.

18 Należy wykazać liczbę informacji o obniżeniu wpłat na PFRON uzyskanych do dnia złożenia deklaracji DEK-I-a i wykorzystanych do obniżenia wpłaty wykazanej w poz. 35. Dane o tych informacjach należy wykazać w deklaracji DEK-I-u. Jeżeli nie zastosowano obniżenia wpłaty, należy wykazać 0.

19 Łączna kwota obniżenia wpłat nabytego na zasadach określonych w rozporządzeniu Ministra Finansów z dnia 30 września 1991 r. w sprawie szczegółowych zasad obniżania wpłat zakładów pracy na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych (Dz. U. Nr 88, poz. 401), które utraciło moc z dniem 2 stycznia 1999 r., które zostało wykorzystane do obniżenia wpłaty wykazanej w poz. 35. Poz. 39 ≤ poz. 36. Poz. 39 + poz. 40 ≤ poz. 35. Począwszy od wpłaty za styczeń 2004 r. poz. 39 + poz. 40 ≤ 0,8 x poz. 35.

20 Obniżenie nabyte na zasadach obowiązujących od dnia 1 stycznia 1999 r., które zostało wykorzystane do obniżenia wpłaty wykazanej w poz. 35. Poz. 40 ≤ poz. 37. Poz. 39 + poz. 40 ≤ poz. 35. Począwszy od wpłaty za styczeń 2004 r., poz. 39 + poz. 40 ≤ 0,8 x poz. 35.

21 Poz. 41 = poz. 35 – poz. 39 – poz. 40.

22 Umorzenie, rozłożenie na raty lub odroczenie terminu płatności. Poz. 43 ≤ poz. 35 – poz. 41.

23 Należy podać przepis i pełny tytuł ustawy, na podstawie której zastosowano umorzenie, rozłożenie na raty lub odroczenie terminu płatności wpłat.

24 Należy podać kwotę wpłaty objętą umorzeniem przed dniem złożenia deklaracji.

25 Poz. 44 = poz. 41 – poz. 43.

26 Należy podać datę w formacie: rok-miesiąc-dzień.

Załącznik nr 3

WZÓR – DEK-I-b

Objaśnienia do formularza DEK-I-b

1 W przypadku składania deklaracji DEK-I-b po raz pierwszy oraz w przypadku zmian danych ewidencyjnych dołącza się deklarację DEK-Z.

2 Należy wpisać numer, jeżeli został nadany pracodawcy przed dniem złożenia deklaracji.

3 Należy wpisać numer, o ile jego nadanie wynika z przepisów prawa. W przypadku posiadania 9-cyfrowego numeru REGON w poz. 3 należy po dziewiątej cyfrze wpisać pięć zer.

4 Należy podać także numer kierunkowy.

5 Należy wskazać miesiąc i rok zaistnienia zdarzenia skutkującego powstaniem zobowiązania z tytułu wpłat, wskazanego w bloku D.1.

6 Należy w odpowiednim polu wstawić znak „X”.

7 Dane wskazywane w bloku C.1. i C.2. zaokrągla się do drugiej cyfry po przecinku w dół – jeżeli trzecia cyfra po przecinku jest mniejsza niż 5, albo w górę – jeżeli trzecia cyfra po przecinku należy do przedziału od 5 do 9. Dane wskazywane w poz. 40–42 zaokrągla się odpowiednio do czwartej cyfry po przecinku. W bloku C.1. należy podać przeciętne miesięczne stany zatrudnienia w etatach (w wierszach oznaczonych symbolem E) oraz w osobach (w wierszach oznaczonych symbolem O). W bloku C.2. należy podać przeciętne miesięczne stany wychowanków, uczniów, studentów i słuchaczy w osobach.

8 Należy wykazać przeciętne miesięczne stany zatrudnienia, ustalone odpowiednio na podstawie art. 2a i art. 21 ust. 1 i 5 ustawy.

9 Należy wykazać rzeczywisty stan pracowników. Poz. 17 = poz. 20 + poz. 21 + poz. 22 + poz. 23 + poz. 24 + poz. 25. Poz. 19 = poz. 26 + poz. 27 + poz. 28 + poz. 29 + poz. 30 + poz. 31.

10 O których mowa w rozporządzeniu Ministra Pracy i Polityki Socjalnej z dnia 18 września 1998 r. w sprawie rodzajów schorzeń uzasadniających obniżenie wskaźnika zatrudnienia osób niepełnosprawnych oraz sposobu jego obniżania (Dz. U. Nr 124, poz. 820, z późn. zm.).

11 Osoby z orzeczeniem o niepełnosprawności (osoby, które nie ukończyły 16. roku życia) lub osoby, których niepełnosprawność została potwierdzona orzeczeniem, o którym mowa w art. 3, 5, 5a lub 62 ustawy, lecz w odniesieniu do całości lub części okresu sprawozdawczego w orzeczeniu tym nie ustalono stopnia niepełnosprawności tej osoby.

12 Należy wykazać stan wychowanków, uczniów, studentów i słuchaczy wykazany odpowiednio w ostatnim zestawieniu zbiorczym przekazywanym na podstawie przepisów o systemie informacji oświatowej lub sprawozdaniu na podstawie przepisów w sprawie określenia wzorów formularzy sprawozdawczych, objaśnień co do sposobu ich wypełniania oraz wzorów kwestionariuszy i ankiet statystycznych stosowanych w badaniach statystycznych ustalonych w programie badań statystycznych statystyki publicznej, złożonym w roku poprzedzającym rok kalendarzowy, na który przypada okres sprawozdawczy wykazany w poz. 14.

13 Należy wykazać rzeczywisty stan wychowanków, uczniów, studentów i słuchaczy. Poz. 33 = poz. 34 + poz. 35 + poz. 36 + poz. 37 + poz. 38 + poz. 39.

14 Poz. 40 = (3 x poz. 20 + 2 x poz. 22 + poz. 17)/poz. 16.

15 Poz. 41 = (3 x poz. 34 + 2 x poz. 36 + 2 x poz. 33)/poz. 32.

16 Poz. 42 = poz. 16 x [Wu – poz. 40 – poz. 41]. Wu = 0,01 w latach 2001–2004, Wu = 0,02 w roku 2005 oraz w latach następnych.

17 Dane wykazywane w bloku D podaje się, stosując zaokrąglenie w dół – jeżeli pierwsza odrzucona cyfra należy do przedziału od 0 do 4, albo w górę – jeżeli pierwsza odrzucona cyfra należy do przedziału od 5 do 9, z tym że kwoty wykazywane w poz. 45, 51, 53 i 54 zaokrągla się do pełnych złotych w ten sposób, że końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych.

18 Wypełnia pracodawca prowadzący przywięzienny zakład pracy. Należy wykazać średnioroczny wskaźnik zatrudnienia osób pozbawionych wolności w przeliczeniu na pełny wymiar czasu pracy w roku podatkowym poprzedzającym rok, na który przypada okres sprawozdawczy wykazany w poz. 14. Średnioroczny wskaźnik zatrudnienia osób pozbawionych wolności jest równy 1/12 sumy przeciętnych miesięcznych wskaźników zatrudnienia osób pozbawionych wolności. Wskaźniki te ustala się, dzieląc stan zatrudnienia osób pozbawionych wolności, uwzględniając osoby zatrudnione na podstawie skierowania do pracy, przez stan zatrudnienia ogółem, uwzględniając pracowników oraz osoby pozbawione wolności, zatrudnione na podstawie skierowania do pracy.

19 Przeciętne miesięczne wynagrodzenie w gospodarce narodowej w poprzednim kwartale od pierwszego dnia następnego miesiąca po ogłoszeniu przez Prezesa Głównego Urzędu Statystycznego w formie komunikatu w Dzienniku Urzędowym Rzeczypospolitej Polskiej „Monitor Polski”, na podstawie art. 20 pkt 2 ustawy z dnia 17 grudnia 1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych (Dz. U. z 2009 r. Nr 153, poz. 1227, z późn. zm.).

20 Poz. 45 = 0,4065 x poz. 42 x poz. 44. Z tym że w odniesieniu do przywięziennych zakładów pracy, w których w poprzednim roku wskaźnik osób pozbawionych wolności wynosił co najmniej 0,2, lecz nie osiągnął 0,3, poz. 45 = 0,75 x 0,4065 x poz. 42 x poz. 44, jeżeli wskaźnik osób pozbawionych wolności wynosił co najmniej 0,3, lecz nie osiągnął 0,4, to poz. 45 = 0,5 x 0,4065 x poz. 42 x poz. 44, a jeżeli wskaźnik osób pozbawionych wolności wynosił co najmniej 0,4, lecz nie osiągnął 0,5, to poz. 45 = 0,25 x 0,4065 x poz. 42 x poz. 44. Jeżeli wskaźnik osób pozbawionych wolności wynosił co najmniej 0,5, to poz. 45 = 0.

21 Łączna kwota obniżenia wpłat nabytego na zasadach określonych w rozporządzeniu Ministra Finansów z dnia 30 września 1991 r. w sprawie szczegółowych zasad obniżania wpłat zakładów pracy na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych (Dz. U. Nr 88, poz. 401), które utraciło moc z dniem 2 stycznia 1999 r. Nie należy uwzględniać kwot obniżenia w części wykorzystanej.

22 Łączna kwota obniżenia wpłat nabytego na zasadach obowiązujących od dnia 1 stycznia 1999 r. Nie należy uwzględniać kwot obniżenia w części wykorzystanej ani w zakresie, w którym uprawnienie do obniżenia wpłat uległo przedawnieniu.

23 Należy wykazać liczbę informacji o obniżeniu wpłat na PFRON uzyskanych do dnia złożenia deklaracji DEK-I-b i wykorzystanych do obniżenia wpłaty wykazanej w poz. 45. Dane o tych informacjach należy wykazać w deklaracji DEK-I-u. Jeżeli nie zastosowano obniżenia wpłaty, należy wykazać 0.

24 Łączna kwota obniżenia wpłat nabytego na zasadach określonych w rozporządzeniu Ministra Finansów z dnia 30 września 1991 r. w sprawie szczegółowych zasad obniżania wpłat zakładów pracy na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych (Dz. U. Nr 88, poz. 401), które utraciło moc z dniem 2 stycznia 1999 r., które zostało wykorzystane do obniżenia wpłaty wykazanej w poz. 45. Poz. 49 ≤ poz. 46. Poz. 49 + poz. 50 ≤ poz. 45. Począwszy od wpłaty za styczeń 2004 r., poz. 49 + poz. 50 ≤ 0,8 x poz. 45.

25 Obniżenie nabyte na zasadach obowiązujących od dnia 1 stycznia 1999 r., które zostało wykorzystane do obniżenia wpłaty wykazanej w poz. 45. Poz. 50 ≤ poz. 47. Poz. 49 + poz. 50 ≤ poz. 45. Począwszy od wpłaty za styczeń 2004 r., poz. 49 + poz. 50 ≤ 0,8 x poz. 45.

26 Poz. 51 = poz. 45 – poz. 49 – poz. 50.

27 Umorzenie, rozłożenie na raty lub odroczenie terminu płatności. Poz. 53 ≤ poz. 45 – poz. 51.

28 Należy podać przepis i pełny tytuł ustawy, na podstawie której zastosowano umorzenie, rozłożenie na raty lub odroczenie terminu płatności wpłat.

29 Należy podać kwotę wpłaty objętą umorzeniem przed dniem złożenia deklaracji.

30 Poz. 54 = poz. 51 – poz. 53.

31 Należy podać datę w formacie: rok-miesiąc-dzień.

Załącznik nr 4

WZÓR – DEK-II-a

Objaśnienia do formularza DEK-II-a

1 W przypadku składania deklaracji DEK-II-a po raz pierwszy oraz w przypadku zmian danych ewidencyjnych dołącza się deklarację DEK-Z.

2 Wpisać numer, jeżeli został nadany pracodawcy przed dniem złożenia deklaracji.

3 Wpisać numer, o ile jego nadanie wynika z przepisów prawa. W przypadku posiadania 9-cyfrowego numeru REGON w poz. 3 należy po dziewiątej cyfrze wpisać pięć zer.

4 Należy podać także numer kierunkowy.

5 Należy wskazać miesiąc i rok zaistnienia zdarzenia skutkującego powstaniem zobowiązania z tytułu wpłat, wskazanego w bloku C.1.

6 Należy w odpowiednim polu wstawić znak „X”.

7 Dane wykazywane w bloku C podaje się, stosując zaokrąglenie w dół – jeżeli pierwsza odrzucona cyfra należy do przedziału od 0 do 4, albo w górę – jeżeli pierwsza odrzucona cyfra należy do przedziału od 5 do 9, z tym że kwoty wykazywane w poz. 16–23, 25 i 26 zaokrągla się do pełnych złotych w ten sposób, że końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych.

8 Kwota 30% niezgodnie z ustawą przeznaczonych środków zakładowego funduszu rehabilitacji osób niepełnosprawnych (ZFRON) oraz środków nieterminowo przekazanych na ten fundusz. Okresem sprawozdawczym jest w odniesieniu do tej wpłaty miesiąc, w którym przypada dzień ujawnienia niezgodnego z ustawą przeznaczenia środków ZFRON lub nieterminowego przekazania środków na ten fundusz.

9 Kwota 30% środków ZFRON, który odpowiednio powinien był zostać utworzony lub dla którego pracodawca powinien był prowadzić ewidencję lub rachunek bankowy. Okresem sprawozdawczym jest miesiąc, w którym przypada dzień ujawnienia nieutworzenia ZFRON, nieprowadzenia ewidencji środków ZFRON lub nieprowadzenia rachunku bankowego środków tego funduszu.

10 Środki ZFRON pochodzące ze zwolnień, o których mowa w art. 31 ust. 1 ustawy, oraz z pobranych zaliczek na podatek dochodowy od osób fizycznych, o których mowa w art. 33 ust. 2 pkt 2 ustawy, które nie zostały wykorzystane w przepisanym terminie. Okresem sprawozdawczym jest miesiąc, w którym przypada dzień upływu okresu na wykorzystanie środków ZFRON pochodzących ze zwolnień, o których mowa w art. 31 ust. 1 ustawy, oraz kwot pobranych zaliczek na podatek dochodowy od osób fizycznych, o których mowa w art. 33 ust. 2 pkt 2 ustawy.

11 Niewykorzystane środki ZFRON wraz z kwotą odpowiadającą kwocie wydatkowanej ze środków funduszu rehabilitacji na nabycie, wytworzenie lub ulepszenie środków trwałych w związku z modernizacją zakładu, utworzeniem lub przystosowaniem stanowisk pracy dla osób niepełnosprawnych, budową lub rozbudową bazy rehabilitacyjnej, wypoczynkowej i socjalnej oraz na zakup środków transportu – w części, która nie została pokryta odpisami amortyzacyjnymi, ustalonymi przy zastosowaniu stawek amortyzacyjnych wynikających z Wykazu rocznych stawek amortyzacyjnych na dzień postawienia w stan likwidacji, upadłości albo wykreślenia z ewidencji działalności gospodarczej lub utraty statusu zakładu pracy chronionej. Okresem sprawozdawczym jest w odniesieniu do tej wpłaty miesiąc, w którym przypada dzień postawienia w stan likwidacji, upadłości albo wykreślenia z ewidencji działalności gospodarczej lub utraty statusu zakładu pracy chronionej.

12 Kwota stanowiąca różnicę między kwotą środków ZFRON pracodawcy dotychczas prowadzącego zakład pracy chronionej, w odniesieniu do którego dokonano podziału lub zbycia części lub całości zakładu, a kwotą podzieloną zgodnie z art. 33 ust. 8a pkt 1 ustawy między pracodawcę, o którym mowa w art. 30 ust. 2a pkt 1a ustawy, oraz pracodawcę dotychczas legitymującego się statusem zakładu pracy chronionej, który pozostał dysponentem tego funduszu. Okresem sprawozdawczym jest w odniesieniu do tej wpłaty miesiąc, w którym przypada dzień upływu 3 miesięcy od dnia dokonania podziału lub zbycia części lub całości zakładu pracy chronionej, o którym mowa w art. 30 ust. 2a pkt 1a ustawy.

13 Poz. 23 = poz. 16 + poz. 17 + poz. 18 + poz. 19 + poz. 20 + poz. 21 + poz. 22.

14 Umorzenie, rozłożenie na raty lub odroczenie terminu płatności. Poz. 25 ≤ poz. 23.

15 Należy podać przepis i pełny tytuł ustawy, na podstawie której zastosowano umorzenie, rozłożenie na raty lub odroczenie terminu płatności wpłat.

16 Należy podać kwotę wpłaty objętą umorzeniem przed dniem złożenia deklaracji.

17 Poz. 26 = poz. 23 – poz. 25.

18 Należy podać przeciętne miesięczne stany zatrudnienia w etatach (w wierszach oznaczonych symbolem E) oraz w osobach (w wierszach oznaczonych symbolem O). Dane wykazywane w bloku D podaje się, stosując zaokrąglenie w dół – jeżeli pierwsza odrzucona cyfra należy do przedziału od 0 do 4, albo w górę – jeżeli pierwsza odrzucona cyfra należy do przedziału od 5 do 9.

19 Należy wykazać pracowników w rozumieniu art. 2 Kodeksu pracy oraz wykonawców pracy nakładczej, o których mowa w art. 28 ust. 3 ustawy.

20 Osoby z orzeczeniem o niepełnosprawności (osoby, które nie ukończyły 16. roku życia) lub osoby, których niepełnosprawność została potwierdzona orzeczeniem, o którym mowa w art. 3, 5, 5a lub 62 ustawy, lecz w odniesieniu do całości lub części okresu sprawozdawczego w orzeczeniu tym nie ustalono stopnia niepełnosprawności tej osoby.

21 Należy wykazać pracowników w rozumieniu art. 2 Kodeksu pracy.

22 Należy podać datę w formacie: rok-miesiąc-dzień.

Załącznik nr 5

WZÓR – DEK-II-b

Objaśnienia do formularza DEK-II-b

1 W przypadku składania deklaracji DEK-II-b po raz pierwszy oraz w przypadku zmian danych ewidencyjnych dołącza się deklarację DEK-Z.

2 Wpisać numer, jeżeli został nadany pracodawcy przed dniem złożenia deklaracji.

3 Wpisać numer, o ile jego nadanie wynika z przepisów prawa. W przypadku posiadania 9-cyfrowego numeru REGON w poz. 3 należy po dziewiątej cyfrze wpisać pięć zer.

4 Należy podać także numer kierunkowy.

5 Należy wskazać miesiąc i rok zaistnienia zdarzenia skutkującego powstaniem zobowiązania z tytułu wpłat, wskazanego w bloku C.1.

6 Należy w odpowiednim polu wstawić znak „X”.

7 Należy podać daty w formacie: rok-miesiąc-dzień.

8 Kwoty wykazywane w poz. 17, 19, 20, 22, 24, 26 i 27 zaokrągla się do pełnych złotych w ten sposób, że końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych.

9 Kwota 30% środków zakładowego funduszu aktywności wydatkowanych niezgodnie z przepisami wydanymi na podstawie art. 29 ust. 4 ustawy i niewykorzystanych środków zakładowego funduszu aktywności nieprzekazanych na wyodrębniony rachunek bankowy tego funduszu w terminie do dnia 31 grudnia roku, w którym uzyskano te środki.

10 Kwota środków publicznych otrzymanych na utworzenie zakładu, niewykorzystanych środków PFRON oraz niewykorzystanych środków zakładowego funduszu aktywności według stanu na dzień likwidacji lub utraty statusu zakładu aktywności zawodowej, wykreślenia organizatora z ewidencji działalności gospodarczej lub Krajowego Rejestru Sądowego, likwidacji lub upadłości organizatora zakładu aktywności zawodowej wraz z kwotą odpowiadającą kwocie wydatkowanej ze środków zakładowego funduszu aktywności na nabycie, wytworzenie lub ulepszenie środków trwałych w związku z modernizacją zakładu, utworzeniem lub przystosowaniem stanowisk pracy dla osób niepełnosprawnych – w części, która nie została pokryta odpisami amortyzacyjnymi, ustalonymi przy zastosowaniu stawek amortyzacyjnych wynikających z Wykazu rocznych stawek amortyzacyjnych na dzień zaistnienia tych okoliczności.

11 Kwota, stanowiąca wartość mienia zakładu aktywności zawodowej sfinansowanego ze środków PFRON w części, która nie została pokryta odpisami amortyzacyjnymi wynikającymi z Wykazu rocznych stawek amortyzacyjnych na dzień przejęcia oraz niewykorzystane środki Funduszu, środki przekazane na tworzenie lub działanie zakładu aktywności zawodowej i środki znajdujące się na rachunku zakładowego funduszu aktywności, ustalona według stanu na dzień przejęcia prowadzenia zakładu aktywności zawodowej.

12 Poz. 24 = poz. 17 + poz. 19 + poz. 22.

13 Umorzenie, rozłożenie na raty lub odroczenie terminu płatności. Poz. 26 ≤ poz. 24.

14 Należy podać przepis i pełny tytuł ustawy, na podstawie której zastosowano umorzenie, rozłożenie na raty lub odroczenie terminu płatności wpłat.

15 Należy podać kwotę wpłaty objętą umorzeniem przed dniem złożenia deklaracji.

16 Poz. 27 = poz. 24 – poz. 26.

Załącznik nr 6

WZÓR – DEK-W

Objaśnienia do formularza DEK-W

1 W przypadku składania deklaracji DEK-W po raz pierwszy oraz w przypadku zmian danych ewidencyjnych dołącza się deklarację DEK-Z.

2 Wpisać numer, jeżeli został nadany pracodawcy przed dniem złożenia deklaracji.

3 Wpisać numer, o ile jego nadanie wynika z przepisów prawa. W przypadku posiadania 9-cyfrowego numeru REGON w poz. 3 należy po dziewiątej cyfrze wpisać pięć zer.

4 Należy podać także numer kierunkowy.

5 Należy wskazać miesiąc i rok zaistnienia zdarzenia skutkującego powstaniem zobowiązania z tytułu wpłat, wskazanego w bloku C.2.

6 Należy w odpowiednim polu wstawić znak „X”.

7 Kwoty wykazywane w poz. 21, 23 i 24 zaokrągla się do pełnych złotych w ten sposób, że końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych.

8 Należy podać daty w formacie: rok-miesiąc-dzień.

9 Przeciętne miesięczne wynagrodzenie w gospodarce narodowej w poprzednim kwartale od pierwszego dnia następnego miesiąca po ogłoszeniu przez Prezesa Głównego Urzędu Statystycznego w formie komunikatu w Dzienniku Urzędowym Rzeczypospolitej Polskiej „Monitor Polski”, na podstawie art. 20 pkt 2 ustawy z dnia 17 grudnia 1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych (Dz. U. z 2009 r. Nr 153, poz. 1227, z późn. zm.).

10 Poz. 21 = 15 x poz. 20.

11 Umorzenie, rozłożenie na raty lub odroczenie terminu płatności. Poz. 23 ≤ poz. 21.

12 Należy podać przepis i pełny tytuł ustawy, na podstawie której zastosowano umorzenie, rozłożenie na raty lub odroczenie terminu płatności wpłat.

13 Należy podać kwotę wpłaty objętą umorzeniem przed dniem złożenia deklaracji.

14 Poz. 24 = poz. 21 – poz. 23.

Załącznik nr 7

WZÓR – DEK-R

Objaśnienia do formularza DEK-R

1 W przypadku składania deklaracji DEK-R po raz pierwszy oraz w przypadku zmian danych ewidencyjnych dołącza się deklarację DEK-Z.

2 Wpisać numer, jeżeli został nadany pracodawcy przed dniem złożenia deklaracji.

3 Wpisać numer, o ile jego nadanie wynika z przepisów prawa. W przypadku posiadania 9-cyfrowego numeru REGON w poz. 3 należy po dziewiątej cyfrze wpisać pięć zer.

4 Należy podać także numer kierunkowy.

5 Należy w odpowiednim polu wstawić znak „X”.

6 Należy w odpowiednich polach wstawić znak „X” dla danego miesiąca.

7 Zaznacza pracodawca, który nie składał deklaracji z uwagi na to, że nie podlegał obowiązkowi wpłat wykazywanych w deklaracjach DEK-I-0, DEK-I-a ani DEK-I-b.

8 Zaznacza pracodawca, który nie składał deklaracji z uwagi na to, że nie podlegał obowiązkowi wpłat wykazywanych w deklaracjach DEK-II-a, DEK-II-b ani DEK-W.

9 Należy wykazać sumę kwot do zapłaty, które pracodawca był zobowiązany wykazać w deklaracjach DEK-I-0, DEK-I-a, DEK-I-b, DEK-II-a, DEK-II-b lub DEK-W za okresy od stycznia do grudnia roku sprawozdawczego.

10 Należy wykazać kwotę z poz. 148 w części wpłaconej do PFRON (bez odsetek).

11 Poz. 150 = poz. 149 – poz. 148. Jeżeli poz. 150 ≤0, to należy wpisać 0.

12 Poz. 151 = poz. 148 – poz. 149. Jeżeli poz. 151 ≤0, to należy wpisać 0.

13 Należy podać datę w formacie: rok-miesiąc-dzień.

Załącznik nr 8

WZÓR – DEK-Z

Objaśnienia do formularza DEK-Z

1 Pracodawca może nie składać deklaracji DEK-Z, jeżeli nie uległy zmianie dane wykazane w deklaracji DEK-Z lub informacji INF-Z uprzednio złożonej za okresy przypadające począwszy od stycznia 2012 r.

2 Wpisać numer, jeżeli został nadany pracodawcy przed dniem złożenia deklaracji.

3 Wpisać numer, o ile jego nadanie wynika z przepisów prawa. W przypadku posiadania 9-cyfrowego numeru REGON w poz. 3 należy po dziewiątej cyfrze wpisać pięć zer.

4 Należy podać kod odpowiadający formie prawnej pracodawcy: 1A – przedsiębiorstwo państwowe, 1B – jednoosobowa spółka Skarbu Państwa, 1C – jednoosobowa spółka jednostki samorządu terytorialnego, w rozumieniu przepisów o gospodarce komunalnej, 1D – spółka akcyjna albo spółka z ograniczoną odpowiedzialnością, w stosunku do których Skarb Państwa, jednostka samorządu terytorialnego, przedsiębiorstwo państwowe lub jednoosobowa spółka Skarbu Państwa są podmiotami, które posiadają uprawnienia takie jak przedsiębiorcy dominujący w rozumieniu przepisów o ochronie konkurencji i konsumentów, 2 – pracodawca nienależący do kategorii określonych kodami od 1A do 1D.

5 Należy podać kod szczególnej formy prawnej stosownie do § 8 rozporządzenia Rady Ministrów z dnia 27 lipca 1999 r. w sprawie sposobu i metodologii prowadzenia i aktualizacji rejestru podmiotów gospodarki narodowej, w tym wzorów wniosków, ankiet i zaświadczeń, oraz szczegółowych warunków i trybu współdziałania służb statystyki publicznej z innymi organami prowadzącymi urzędowe rejestry i systemy informacyjne administracji publicznej (Dz. U. Nr 69, poz. 763, z późn. zm.).

6 Forma własności jest określana na podstawie procentowego udziału własności. Jeżeli w akcie nadania REGON nie ma informacji o formie własności, to do opisu należy wykorzystać § 9 rozporządzenia Rady Ministrów z dnia 27 lipca 1999 r. w sprawie sposobu i metodologii prowadzenia i aktualizacji rejestru podmiotów gospodarki narodowej, w tym wzorów wniosków, ankiet i zaświadczeń, oraz szczegółowych warunków i trybu współdziałania służb statystyki publicznej z innymi organami prowadzącymi urzędowe rejestry i systemy informacyjne administracji publicznej. Należy podać kolejno odpowiednie kody odpowiadające własności: 1 – Skarbu Państwa, 2 – państwowych osób prawnych, 3 – jednostek samorządu terytorialnego, 4 – krajowych osób fizycznych, 5 – pozostałych krajowych jednostek prywatnych, 6 – osób zagranicznych.

7 Należy podać odpowiedni kod. Wpisując kod, należy brać pod uwagę dane na ostatni dzień roku poprzedzającego rok sprawozdawczy. Kod 0 – mikroprzedsiębiorca, kod 1 – przedsiębiorca mały, kod 2 – przedsiębiorca średni, kod 3 – inny przedsiębiorca, 4 – pracodawca niebędący przedsiębiorcą.

8 Należy podać pełne, siedmiocyfrowe oznaczenie gminy, na obszarze której pracodawca ma odpowiednio siedzibę lub miejsce zamieszkania – zgodnie z rozporządzeniem Rady Ministrów z dnia 15 grudnia 1998 r. w sprawie szczegółowych zasad prowadzenia, stosowania i udostępniania krajowego rejestru urzędowego podziału terytorialnego kraju oraz związanych z tym obowiązków organów administracji rządowej i jednostek samorządu terytorialnego (Dz. U. Nr 157, poz. 1031, z późn. zm.). Identyfikatory terytorialne gmin dostępne są na stronie internetowej Głównego Urzędu Statystycznego.

9 Należy wpisać numer, o ile jego nadanie wynika z przepisów prawa. Należy wpisać klasę rodzaju działalności zgodnie z rozporządzeniem Rady Ministrów z dnia 24 grudnia 2007 r. w sprawie Polskiej Klasyfikacji Działalności (PKD) (Dz. U. Nr 251, poz. 1885, z późn. zm.).

10 Należy w odpowiednim polu wstawić znak „X”.

11 Należy podać także numer kierunkowy.

12 Poz. 23–32 należy wypełnić, jeżeli adres do korespondencji pracodawcy jest inny niż adres wykazany w bloku C.1.

13 Jeżeli pracodawca udzielił pełnomocnictwa obejmującego podpisywanie informacji lub deklaracji wpłat na PFRON, to w poz. 33–42 należy wykazać nazwę i adres do korespondencji pełnomocnika. Jednocześnie należy złożyć odpowiednio pełnomocnictwo oraz dowód uiszczenia opłaty skarbowej za udzielone pełnomocnictwo (o ile opłata jest wymagana) albo zawiadomienie o odwołaniu pełnomocnictwa.

14 Należy podać imię i nazwisko pełnomocnika.

15 Dotyczy także organów wydających koncesje, zezwolenia, pozwolenia.

16 Nazwa rejestru lub ewidencji, w których pracodawca jest zarejestrowany, np. Krajowy Rejestr Sądowy, ewidencja działalności gospodarczej.

17 Należy podać datę w formacie: rok-miesiąc-dzień.

18 Według stanu na dzień sporządzenia deklaracji.

19 Należy wpisać 1 – w przypadku odpowiednio uzyskania lub utraty statusu na podstawie decyzji Pełnomocnika Rządu do Spraw Osób Niepełnosprawnych albo 2 – w przypadku odpowiednio uzyskania lub utraty statusu na podstawie decyzji wojewody.

20 Wypełnia pracodawca, o którym mowa w art. 21 ust. 2a lub 2b ustawy.

21 Należy podać kod odpowiadający typowi pracodawcy: A01 – państwowa jednostka organizacyjna – jednostka budżetowa, A02 – państwowa jednostka organizacyjna – zakład budżetowy, A03 – państwowa jednostka organizacyjna – gospodarstwo pomocnicze, A04 – państwowa jednostka organizacyjna – instytucja kultury, A05 – państwowa jednostka organizacyjna – jednostka organizacyjna zajmująca się statutowo ochroną dóbr kultury uznanych za pomnik historii, A06 – samorządowa jednostka organizacyjna – jednostka budżetowa, A07 – samorządowa jednostka organizacyjna – zakład budżetowy, A08 – samorządowa jednostka organizacyjna – gospodarstwo pomocnicze, A09 – samorządowa jednostka organizacyjna – instytucja kultury, A10 – samorządowa jednostka organizacyjna – jednostka organizacyjna zajmująca się statutowo ochroną dóbr kultury uznanych za pomnik historii, A11 – inna jednostka organizacyjna zajmująca się statutowo ochroną dóbr kultury uznanych za pomnik historii. Należy wskazać odpowiedni typ pracodawcy za okres, którego dotyczą wpłaty.

22 Należy podać kod odpowiadający typowi pracodawcy: B01 – publiczna szkoła wyższa, B02 – niepubliczna szkoła wyższa, B03 – publiczna wyższa szkoła zawodowa, B04 – niepubliczna wyższa szkoła zawodowa, B05 – szkoła publiczna, B06 – szkoła niepubliczna, B07 – publiczna placówka opiekuńczo-wychowawcza, B08 – niepubliczna placówka opiekuńczo-wychowawcza, B09 – publiczna placówka resocjalizacyjna, B10 – niepubliczna placówka resocjalizacyjna, B11 – zakład kształcenia nauczycieli.

23 Dotyczy zarówno zobowiązania do wpłat, jak i zwolnienia z wpłat, w szczególności na podstawie art. 21 ust. 2, 2a, 2b lub 2e ustawy.

24 Należy podać daty w formacie: miesiąc-rok.

25 Należy podać kod odpowiadający podstawie prawnej podlegania obowiązkowi wpłat: 10 – jeżeli podstawą podlegania obowiązkowi wpłat jest art. 21 ustawy, 0W – jeżeli podstawą podlegania obowiązkowi wpłat jest art. 23 ustawy, 2A – jeżeli pracodawca podlega obowiązkowi wpłat deklarowanych w deklaracji DEK-II-a, albo 2B – jeżeli pracodawca podlega obowiązkowi wpłat deklarowanych w deklaracji DEK-II-b.

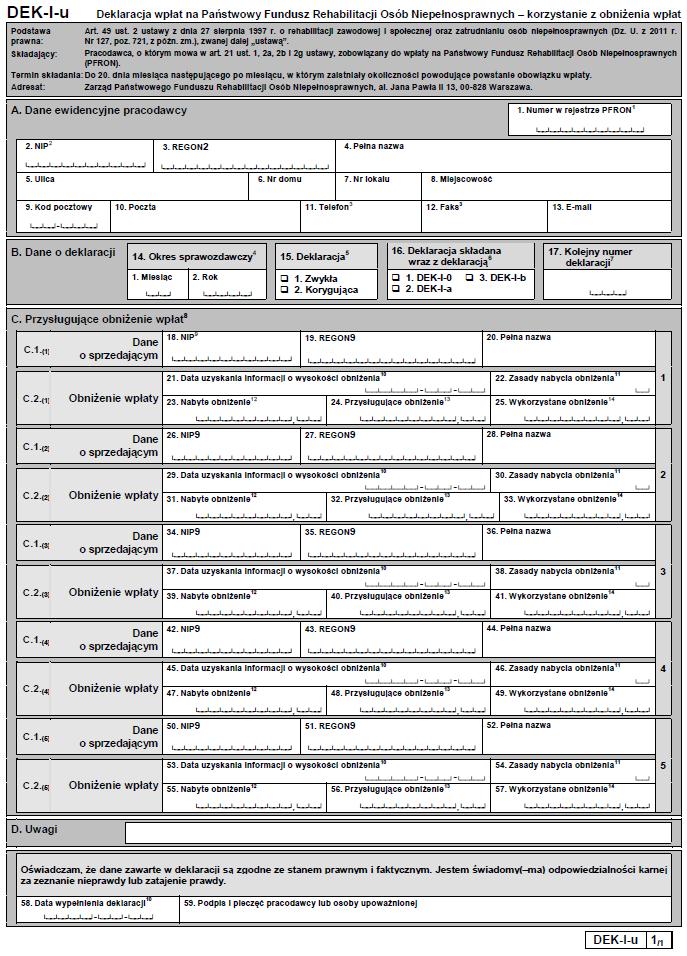

Załącznik nr 9

WZÓR – DEK-I-u

Objaśnienia do formularza DEK-I-u

1 Należy wpisać numer, jeżeli został nadany pracodawcy przed dniem złożenia deklaracji.

2 Należy wpisać numer, o ile jego nadanie wynika z przepisów prawa. W przypadku posiadania 9-cyfrowego numeru REGON w poz. 3 należy po dziewiątej cyfrze wpisać pięć zer.

3 Należy podać także numer kierunkowy.

4 Należy wskazać okres sprawozdawczy, za który złożono deklarację DEK-I-0, DEK-I-a lub DEK-I-b wskazaną z poz. 16.

5 Należy w odpowiednim polu wstawić znak „X”.

6 Należy w odpowiednich polach wstawić znak „X”.

7 Jeżeli składający korzystał z obniżenia wpłat wynikającego z co najmniej sześciu informacji, należy złożyć kolejną deklarację DEK-I-u nadając jej odpowiedni numer porządkowy.

8 Dane wykazywane w bloku C podaje się, stosując zaokrąglenie w dół – jeżeli pierwsza odrzucona cyfra należy do przedziału od 0 do 4, albo w górę – jeżeli pierwsza odrzucona cyfra należy do przedziału od 5 do 9. Sumę kwot z poz. 25, 33, 41, 49 i 57, dla których odpowiednio poz. 22, 30, 38, 46 lub 54 jest równa 1, należy wykazać w poz. 39 DEK-I-0 lub DEK-I-a lub poz. 49 DEK-I-b. Sumę kwot z poz. 25, 33, 41, 49 i 57 dla których odpowiednio poz. 22, 30, 38, 46 lub 54 jest równa 2, należy wykazać w poz. 40 DEK-I-0 lub DEK-I-a lub poz. 50 DEK-I-b.

9 Należy wpisać numer, o ile jego nadanie wynika z przepisów prawa. W przypadku posiadania 9-cyfrowego numeru REGON w poz. 19, 27, 35, 43 i 51 należy po dziewiątej cyfrze wpisać pięć zer. Jeżeli składający nie może ustalić numeru NIP lub REGON, to pozycje należy pozostawić niewypełnione z odpowiednią adnotacją w bloku D.

10 Należy podać datę w formacie: rok-miesiąc-dzień.

11 Należy wpisać 1 w przypadku nabycia prawa do obniżenia wpłat na zasadach określonych w rozporządzeniu Ministra Finansów z dnia 30 września 1991 r. w sprawie szczegółowych zasad obniżania wpłat zakładów pracy na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych (Dz. U. Nr 88, poz. 401), które utraciło moc z dniem 2 stycznia 1999 r., albo 2 w przypadku nabycia prawa do obniżenia wpłat na zasadach obowiązujących od dnia 2 stycznia 1999 r.

12 Należy wykazać kwotę nabytego obniżenia wykazaną w informacji o obniżeniu wpłat przekazanej przez sprzedającego.

13 Należy wykazać kwotę przysługującego obniżenia wpłat. Nie należy uwzględniać kwot obniżenia w części wykorzystanej ani w zakresie, w którym uprawnienie do obniżenia wpłat uległo przedawnieniu.

14 Należy wykazać wyłącznie kwotę obniżenia wpłat wykorzystaną do obniżenia wpłaty należnej wykazanej w deklaracji DEK-I-0, DEK-I-a lub DEK-I-b złożonej wraz z deklaracją DEK-I-u za okres sprawozdawczy wykazany w poz. 14.

- Data ogłoszenia: 2013-01-09

- Data wejścia w życie: 2013-01-24

- Data obowiązywania: 2013-05-11

- Dokument traci ważność: 2015-01-20

REKLAMA

Dziennik Ustaw

REKLAMA

REKLAMA