REKLAMA

Dziennik Ustaw - rok 2001 nr 40 poz. 463

ROZPORZĄDZENIE MINISTRA FINANSÓW

z dnia 4 maja 2001 r.

w sprawie wykonania niektórych przepisów ustawy – Ordynacja podatkowa

Na podstawie art. 18 § 2, art. 22 § 6, art. 28 § 3, art. 39 § 3a, art. 46 § 3, art. 48 § 3, art. 58, art. 63 § 2 pkt 1, 2 i 4, art. 67 § 3, art. 82 § 6, art. 83, art. 85, art. 87 § 5, art. 283 § 3 oraz art. 303 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz. U. Nr 137, poz. 926 i Nr 160, poz. 1083, z 1998 r. Nr 106, poz. 668, z 1999 r. Nr 11, poz. 95 i Nr 92, poz.1062, z 2000 r. Nr 94, poz. 1037, Nr 116, poz. 1216, Nr 120, poz. 1268 i Nr 122, poz. 1315 oraz z 2001 r. Nr 16, poz. 166 i Nr 39, poz. 459) zarządza się, co następuje:

Rozdział 1

Przepisy ogólne

§ 1. [Zakres regulacji]

1) właściwość rzeczową organów podatkowych w sprawach związanych ze stosowaniem ulg w zapłacie zobowiązań podatkowych,

2) właściwość miejscową organów podatkowych w przypadku zaistnienia zdarzenia powodującego zmianę właściwości miejscowej w trakcie roku podatkowego,

3) szczegółowe zasady ustalania wynagrodzenia płatników i inkasentów,

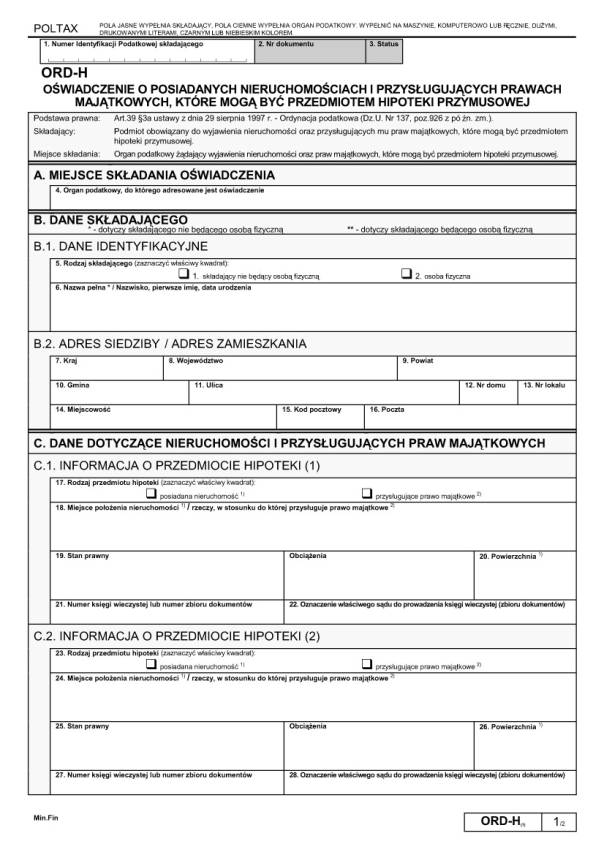

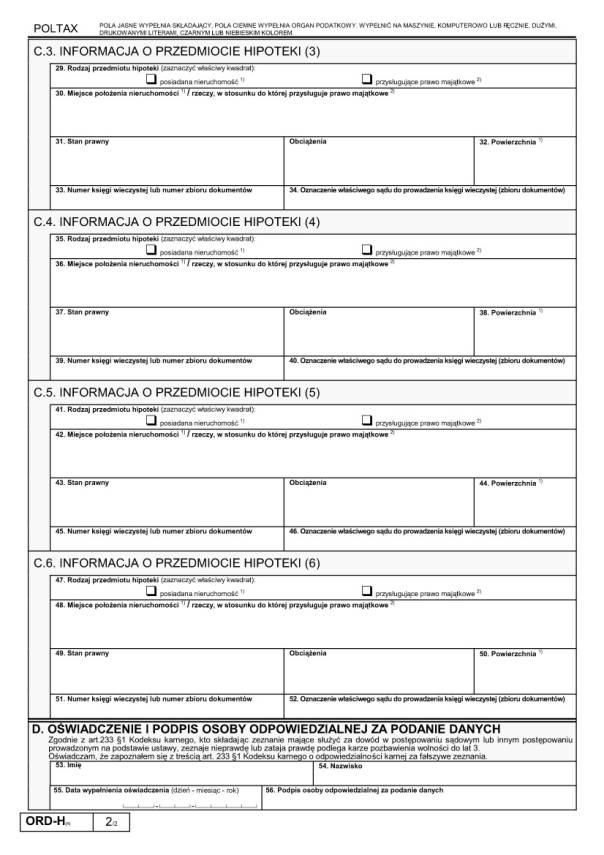

4) wzór formularza oświadczenia o posiadanych nieruchomościach i przysługujących prawach majątkowych, mogących być przedmiotem hipoteki,

5) wzory rejestrów zastawów skarbowych, sposób prowadzenia tych rejestrów oraz wysokość opłaty za wydanie wypisów,

6) szczegółowe zasady naliczania odsetek za zwłokę oraz opłaty prolongacyjnej,

7) szczegółowe sposoby zaokrąglania podstaw opodatkowania, kwot podatków, odsetek za zwłokę oraz opłaty prolongacyjnej i przypadki, w których zaokrąglania się nie stosuje,

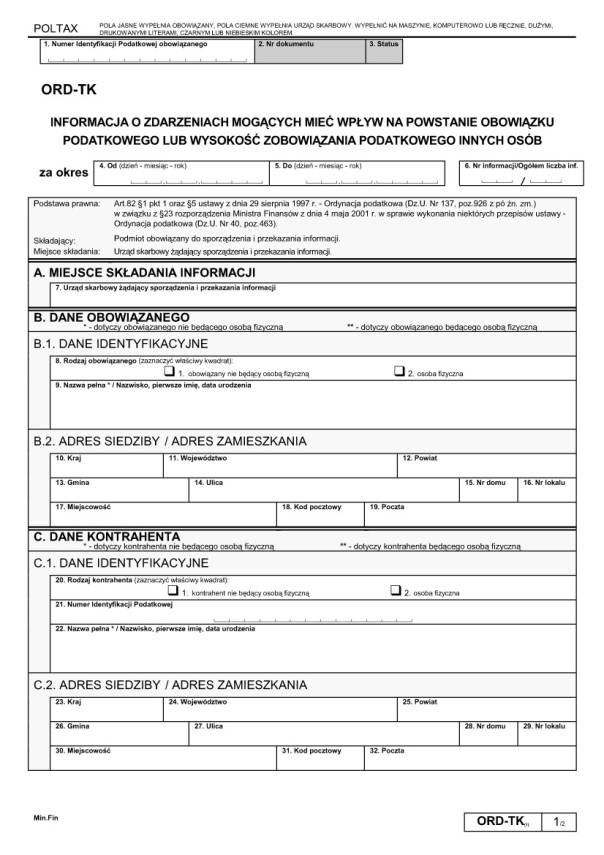

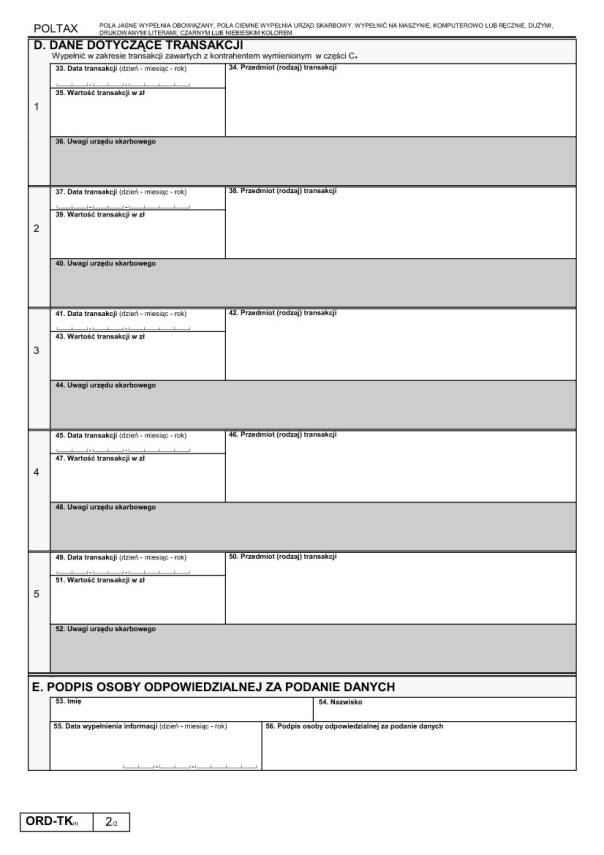

8) przypadki, w których składane są informacje podatkowe o umowach zawartych z nierezydentami, zakres tych informacji oraz szczegółowe zasady, termin i tryb ich sporządzania i przekazywania,

9) organy administracji rządowej obowiązane do przekazywania informacji podatkowych, zakres tych informacji, a także tryb ich sporządzania oraz terminy przekazywania,

10) zakres i tryb przekazywania informacji podatkowych przez organy lub jednostki podległe Ministrowi Obrony Narodowej, ministrowi właściwemu do spraw wewnętrznych i ministrowi właściwemu do spraw administracji,

11) grupy podmiotów obowiązanych do składania informacji, zakres danych zawartych w tych informacjach, a także szczegółowe zasady, termin i tryb ich sporządzania i przekazywania oraz rodzaje dołączanych dokumentów,

12) zakres informacji, które muszą być zawarte w rachunkach, oraz wymogi, którym powinny rachunki odpowiadać,

13) wzór imiennego upoważnienia do przeprowadzenia kontroli podatkowej,

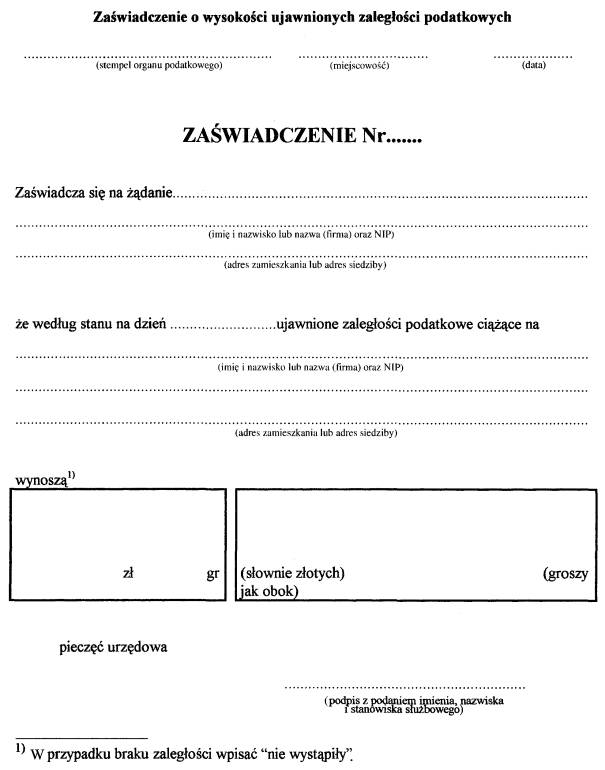

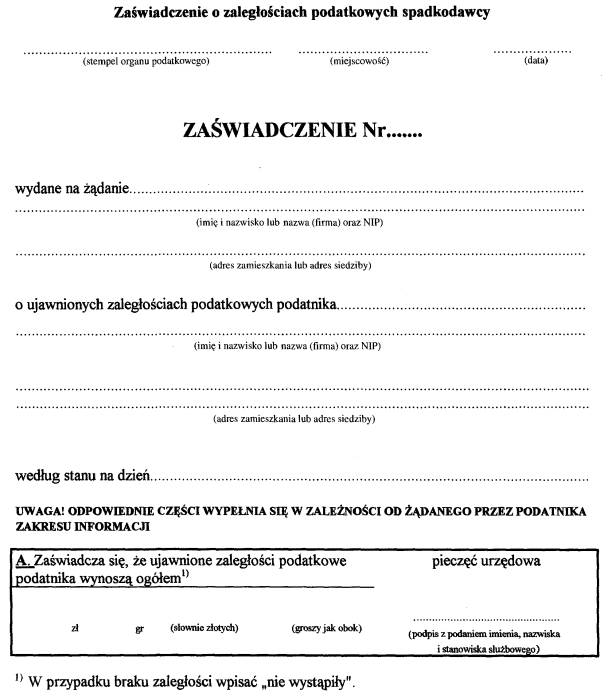

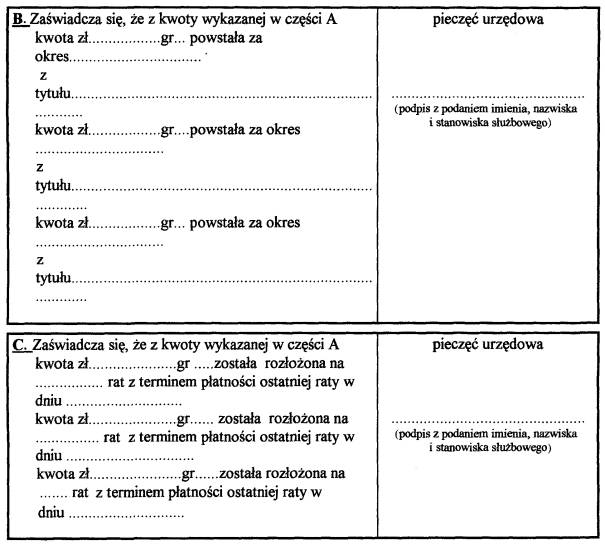

14) szczegółowe zasady i tryb wydawania zaświadczeń o wysokości zaległości podatkowych oraz wzór zaświadczenia o zaległościach podatkowych spadkodawcy.

2. Ilekroć w rozporządzeniu jest mowa o ustawie, rozumie się przez to ustawę z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa.

Rozdział 2

Właściwość rzeczowa organów podatkowych w sprawach związanych ze stosowaniem ulg w zapłacie zobowiązań podatkowych

§ 2. [Właściwość rzeczowa organów podatkowych]

1) zwalniania płatników z obowiązku pobrania podatku lub zaliczek na podatek – bez ograniczenia kwoty,

2) odraczania terminu płatności podatku – bez ograniczenia kwoty oraz terminu wpłaty,

3) rozkładania na raty zapłaty:

a) podatku,

b) zaległości podatkowej wraz z odsetkami za zwłokę

– bez ograniczenia kwoty oraz okresu spłaty,

4) umarzania w całości lub w części zaległości podatkowych oraz odsetek za zwłokę – bez ograniczenia kwoty.

2. Przepis ust. 1 pkt 3 stosuje się również do należności przypadających od płatników lub inkasentów na podstawie decyzji o ich odpowiedzialności podatkowej.

3. Przepisy ust. 1 i 2 nie naruszają uprawnień przewodniczącego zarządu jednostki samorządu terytorialnego, przewidzianych w przepisach o dochodach jednostek samorządu terytorialnego.

4. W sprawach z zakresu prawa podatkowego powierzonych do wykonania organom podatkowym pierwszej instancji organy te są właściwe do odraczania innych terminów przewidzianych w przepisach prawa podatkowego, z wyjątkiem terminów określonych w art. 68–71, art. 76 § 1, art. 78 § 1, art. 80 § 1, art. 87 § 3 i 4, art. 88 § 1 i art. 118 ustawy.

Rozdział 3

Właściwość miejscowa organów podatkowych w przypadku zaistnienia zdarzenia powodującego zmianę właściwości miejscowej w trakcie roku podatkowego

§ 3. [Właściwość miejscowa organów podatkowych]

1) podatku dochodowego od osób fizycznych dla podatników, którzy w trakcie roku podatkowego zmienili miejsce zamieszkania lub pobytu, wskutek czego właściwym stał się inny organ podatkowy niż dotychczasowy – jest organ podatkowy właściwy według miejsca zamieszkania lub pobytu w ostatnim dniu roku podatkowego, a gdy pobyt w Polsce ustał przed tym dniem – według ostatniego miejsca pobytu,

2) podatku dochodowego od osób prawnych dla podatników, którzy w trakcie roku podatkowego zmienili siedzibę, wskutek czego właściwym stał się inny organ podatkowy niż dotychczasowy – jest organ podatkowy właściwy według siedziby w ostatnim dniu roku podatkowego.

2. Jeżeli, zgodnie z odrębnymi przepisami, podatnik jest obowiązany do ujawnienia siedziby w odpowiednim rejestrze lub statucie, przepis ust. 1 pkt 2 stosuje się wówczas, gdy adres nowej siedziby został ujawniony do końca roku podatkowego.

1) podatek dochodowy od osób fizycznych dla podatników, którzy w trakcie roku podatkowego zmienili miejsce zamieszkania lub pobytu, wskutek czego właściwym stał się inny organ podatkowy niż dotychczasowy – jest organ podatkowy właściwy według miejsca zamieszkania lub pobytu w ostatnim dniu tego okresu rozliczeniowego, którego deklaracja dotyczy, a gdy pobyt w Polsce ustał przed tym dniem – według ostatniego miejsca pobytu,

2) podatek dochodowy od osób prawnych dla podatników, którzy w trakcie roku podatkowego zmienili siedzibę, wskutek czego właściwym stał się inny organ podatkowy niż dotychczasowy –jest organ podatkowy właściwy według siedziby w ostatnim dniu tego okresu rozliczeniowego, którego deklaracja dotyczy.

Rozdział 4

Wynagrodzenia płatników i inkasentów

§ 5. [Wynagrodzenie płatników i inkasentów]

1) 0,3% kwoty podatków pobranych przez płatników na rzecz budżetu państwa,

2) 0,1% kwoty podatków pobranych przez inkasentów na rzecz budżetu państwa.

2. Kwota należnego wynagrodzenia potrącana jest z kwoty podatków pobranych przez płatników lub inkasentów.

3. Płatnik lub inkasent, który pobrał podatek nienależnie lub w wysokości wyższej od należnej, jest obowiązany dokonać zwrotu nienależnego wynagrodzenia na rachunek właściwego urzędu skarbowego, wraz z odsetkami za zwłokę.

4. Przepisy ust. 1–3 stosuje się również do zaliczek na podatki oraz do rat podatków.

Rozdział 5

Oświadczenie o posiadanych nieruchomościach i przysługujących prawach majątkowych, mogących być przedmiotem hipoteki

§ 6. [Oświadczenie o posiadanych nieruchomościach]

Rozdział 6

Rejestr zastawów skarbowych

§ 7. [Zastaw skarbowy]

2. Przekazanie informacji z rejestrów zastawów skarbowych do Centralnego Rejestru Zastawów Skarbowych następuje nie później niż następnego dnia po dokonaniu wpisu do rejestru zastawów skarbowych.

3. Rejestry zastawów skarbowych oraz Centralny Rejestr Zastawów Skarbowych są prowadzone przy zastosowaniu techniki informatycznej.

1) z rejestru zastawów skarbowych – wynosi 20 zł,

2) z Centralnego Rejestru Zastawów Skarbowych – wynosi 50 zł.

Rozdział 7

Odsetki za zwłokę oraz opłata prolongacyjna

§ 10. [Naliczanie odsetek za zwłokę]

1) dnia następnego po upływie terminu płatności podatku lub terminu, w którym płatnik lub inkasent był obowiązany dokonać wpłaty podatku na rachunek organu podatkowego,

2) dnia zwrotu podatnikowi wykazanej przez niego nienależnej nadpłaty albo zwrotu różnicy podatku lub podatku naliczonego w rozumieniu przepisów o podatku od towarów i usług oraz o podatku akcyzowym,

3) dnia następnego po upływie terminu płatności podatku, jeżeli nienależna nadpłata wykazana przez podatnika została zaliczona na poczet zaległości podatkowych albo bieżących lub przyszłych zobowiązań podatkowych,

4) dnia pobrania przez płatnika lub inkasenta nienależnego wynagrodzenia.

2. Przepisy ust.1 pkt 2 i 3 stosuje się do oprocentowania nienależnej nadpłaty albo zwrotu różnicy podatku lub podatku naliczonego w rozumieniu przepisów o podatku od towarów i usług, zwróconego lub zaliczonego na poczet zaległości podatkowych albo bieżących lub przyszłych zobowiązań podatkowych.

3. Podatnik, płatnik lub inkasent, który nie wpłacił odsetek za zwłokę naliczonych przez organ podatkowy w decyzji, o której mowa w art. 53 § 4 ustawy, w dniu jej wydania, obowiązany jest do samodzielnego naliczania dalszych należnych odsetek za zwłokę, począwszy od dnia następnego po dniu wydania decyzji.

1) wpłacenia podatku w kasie organu podatkowego lub na rachunek tego organu w banku lub w placówce pocztowej albo osobie uprawnionej do pobierania podatków,

2) obciążenia rachunku bankowego podatnika na podstawie polecenia przelewu,

3) otrzymania przez organ podatkowy czeku gotówkowego, pod warunkiem że czek ma pokrycie w dniu otrzymania oraz w ciągu następnych pięciu dni roboczych,

4) otrzymania przez organ podatkowy potwierdzonego czeku rozrachunkowego, pod warunkiem że czek ma pokrycie w dniu otrzymania oraz w ciągu następnych pięciu dni roboczych,

5) złożenia, uwzględnionego przez organ podatkowy, wniosku o potrącenie zaległości podatkowej z wzajemną, bezsporną i wymagalną wierzytelnością wobec Skarbu Państwa albo jednostki samorządu terytorialnego, albo państwowych lub komunalnych jednostek budżetowych,

6) wydania przez organ podatkowy postanowienia o dokonaniu z urzędu potrącenia zaległości podatkowej z wzajemną, bezsporną i wymagalną wierzytelnością wobec Skarbu Państwa albo jednostki samorządu terytorialnego, albo państwowych lub komunalnych jednostek budżetowych,

7) zawarcia przez podatnika ze starostą wykonującym zadanie z zakresu administracji rządowej albo zarządem jednostki samorządu terytorialnego umowy przeniesienia własności rzeczy lub praw majątkowych,

8) wpłacenia przez podatnika równowartości nienależnie otrzymanej kwoty nadpłaty lub zwrotu różnicy podatku lub podatku naliczonego w rozumieniu przepisów o podatku od towarów i usług oraz o podatku akcyzowym oraz otrzymanego oprocentowania,

9) zaliczenia nadpłaty lub zwrotu podatku na poczet zaległości podatkowej,

10) wpłacenia tych odsetek od nieuregulowanych w terminie płatności zaliczek na podatek dochodowy.

2. Przepisy ust. 1 pkt 1–4 i 9 stosuje się również do należności płatników lub inkasentów, wynikających z decyzji o ich odpowiedzialności podatkowej bądź z decyzji określającej wysokość nienależnie pobranego wynagrodzenia.

3. Przepisy ust. 1 i 2 odnoszą się do tej części zobowiązania podatnika, płatnika lub inkasenta, która, wraz z przypadającymi od niej odsetkami za zwłokę, została pokryta w wyniku dokonania czynności wymienionych w tych przepisach.

2. Przepis ust. 1 stosuje się również do zabezpieczonych hipoteką należności płatników lub inkasentów wynikających z decyzji o ich odpowiedzialności podatkowej.

2. W przypadku wydania decyzji umarzającej odsetki za zwłokę dalsze odsetki za zwłokę od nieuregulowanej zaległości podatkowej naliczane są począwszy od dnia następującego po dniu wniesienia podania.

3. Jeżeli decyzja odmawiająca umorzenia zaległości podatkowej lub odsetek za zwłokę została doręczona podatnikowi:

1) przed upływem dwóch miesięcy od dnia wniesienia podania, odsetki za zwłokę naliczane są począwszy od dnia następującego po upływie terminu płatności podatku,

2) po upływie dwóch miesięcy od dnia wniesienia podania, dalsze odsetki za zwłokę są naliczane z wyłączeniem okresu od dnia następującego po dniu wniesienia podania do dnia doręczenia tej decyzji, włącznie z tym dniem.

2. Jeżeli decyzja odmawiająca odroczenia terminu płatności podatku lub rozłożenia na raty zapłaty podatku albo zaległości podatkowej została doręczona podatnikowi:

1) przed upływem dwóch miesięcy od dnia wniesienia podania, odsetki za zwłokę naliczane są począwszy od dnia następującego po upływie terminu płatności podatku,

2) po upływie dwóch miesięcy od dnia wniesienia podania, dalsze odsetki za zwłokę są naliczane z wyłączeniem okresu od dnia następującego po dniu wniesienia podania do dnia doręczenia tej decyzji, włącznie z tym dniem.

1) wydania decyzji o odroczeniu terminu płatności podatku lub o rozłożeniu na raty zapłaty podatku – od dnia następującego po upływie terminu płatności podatku,

2) wydania decyzji o rozłożeniu na raty zapłaty zaległości podatkowej – od dnia następującego po dniu, w którym złożono podanie w tej sprawie.

2. Opłata prolongacyjna jest naliczana za okres do dnia upływu odroczonego terminu płatności podatku lub terminu zapłaty poszczególnych rat podatku lub zaległości podatkowej.

3. Zapłata odroczonego albo rozłożonego na raty podatku lub rozłożonej na raty zaległości podatkowej, przed upływem terminu płatności, nie stanowi podstawy do obniżenia wysokości opłaty prolongacyjnej.

4. Zapłata opłaty prolongacyjnej przed upływem terminu płatności nie stanowi podstawy do obniżenia jej wysokości.

Rozdział 8

Szczegółowe sposoby zaokrąglania

§ 20. [Zaokrąglanie podstaw opodatkowania]

1) mniej niż 50 groszy pomija się,

2) 50 i więcej groszy podwyższa się do pełnych złotych.

2. Zaokrąglanie podstaw opodatkowania podatku od towarów i usług oraz podatku akcyzowego, jeżeli podatki te nie są pobierane przez płatników, a także podatku dochodowego od osób prawnych, dokonywane jest do pełnych złotych, z pominięciem groszy.

1) mniej niż 5 groszy pomija się,

2) 5 i więcej groszy podwyższa się do pełnych dziesiątek groszy.

2. Zaokrąglanie kwot podatku od towarów i usług oraz podatku akcyzowego, jeżeli podatki te nie są pobierane przez płatników, a także podatku dochodowego od osób prawnych, dokonywane jest do pełnych złotych, z pominięciem groszy.

3. Przepisy ust. 1 stosuje się pod warunkiem, że została w całości pokryta kwota zobowiązania podatnika, płatnika lub inkasenta oraz kwota odsetek za zwłokę przypadających od tych należności.

Rozdział 9

Szczegółowe zasady i tryb sporządzania informacji podatkowych

§ 23. [Obowiązek sporządzania informacji]

2. Osoby prawne i jednostki organizacyjne niemające osobowości prawnej, których dotyczy obowiązek określony w ust. 1, sporządzają informacje o transakcjach dokonanych z tym samym podmiotem, jeżeli suma należności albo suma zobowiązań w roku podatkowym przekroczy równowartość 10 000 EURO.

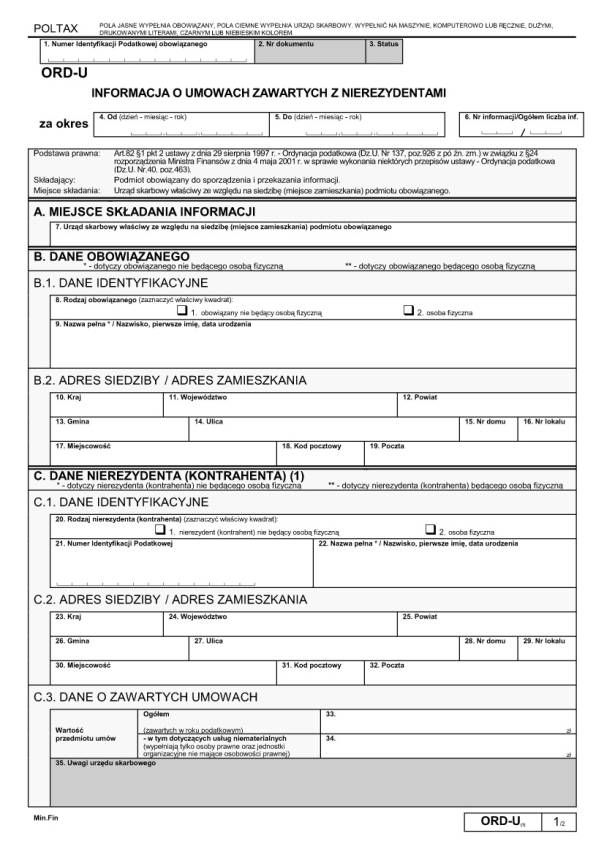

3. Wzór informacji, o której mowa w ust. 2, stanowi załącznik nr 4 do rozporządzenia.

4. Obowiązek, o którym mowa w ust. 1, dotyczy także osób fizycznych prowadzących działalność gospodarczą, jeżeli osoby te, zgodnie z odrębnymi przepisami, są obowiązane do prowadzenia ksiąg rachunkowych albo podatkowej księgi przychodów i rozchodów lub wystawiły rachunki stwierdzające wykonanie umowy cywilnoprawnej.

5. Osoby fizyczne, których dotyczy obowiązek określony w ust. 4, sporządzają informacje o transakcjach, według wzoru stanowiącego załącznik nr 4 do rozporządzenia, jeżeli wartość należności albo zobowiązania z jednorazowej transakcji przekracza równowartość 3 000 EURO.

6. W przypadku gdy suma należności albo suma zobowiązań wynikających z transakcji dokonanych w roku podatkowym z tym samym kontrahentem przez osoby, o których mowa w ust. 5, przekroczy równowartość 10 000 EURO – obowiązek sporządzenia informacji dotyczy wszystkich transakcji.

7. Informacje, o których mowa w ust. 1, 2 i 4–6, sporządza się za okresy wskazane w żądaniu urzędu skarbowego i przekazuje do tego urzędu w terminie 30 dni od dnia doręczenia żądania.

1) ten nierezydent, bezpośrednio lub pośrednio, bierze udział w zarządzaniu lub kontroli rezydenta, będącego stroną umowy, której dotyczy informacja, albo posiada udział w kapitale tego podmiotu, uprawniający do co najmniej 5% wszystkich praw głosu,lub

2) rezydent obowiązany do sporządzenia informacji, bezpośrednio lub pośrednio, bierze udział w zarządzaniu lub kontroli nierezydenta będącego stroną umowy, której dotyczy informacja, albo posiada udział w kapitale tego nierezydenta, uprawniający do co najmniej 5% wszystkich praw głosu, lub

3) inny rezydent lub inny nierezydent równocześnie bierze udział, bezpośrednio lub pośrednio, w zarządzaniu lub kontroli podmiotów będących stronami umowy, której dotyczy informacja, albo posiada udziały w kapitałach tych podmiotów, uprawniające do co najmniej 5% wszystkich praw głosu, lub

4) ten nierezydent posiada na terytorium Rzeczypospolitej Polskiej przedsiębiorstwo, oddział lub przedstawicielstwo w rozumieniu odrębnych przepisów

– i jeżeli podmiot obowiązany do sporządzenia i przekazania informacji wiedział lub mógł wiedzieć, przy zachowaniu należytej staranności, o fakcie posiadania takich udziałów przez rezydenta bądź nierezydenta lub o fakcie posiadania przez nierezydenta przedsiębiorstwa, oddziału lub przedstawicielstwa na terytorium Rzeczypospolitej Polskiej.

2. Obowiązek, o którym mowa:

1) w ust. 1 pkt 1–3 – dotyczy rezydentów w zakresie umów, które zostały zawarte w roku podatkowym z tym samym nierezydentem, a suma należności albo suma zobowiązań wynikająca z tych umów przekracza równowartość 300 000 EURO,

2) w ust. 1 pkt 4 – dotyczy rezydentów w zakresie umów, z których jednorazowa wartość należności albo zobowiązań przekracza równowartość 5 000 EURO.

3. Informacje, o których mowa w ust. 1, sporządza się za rok podatkowy według wzoru określonego w załączniku nr 5 do rozporządzenia i przesyła się urzędom skarbowym właściwym ze względu na siedzibę (miejsce zamieszkania) podmiotu sporządzającego informację, w terminie do ostatniego dnia trzeciego miesiąca, licząc od zakończenia tego roku podatkowego.

2. Wartości wyrażone w EURO przelicza się na walutę polską po średnim kursie, ogłoszonym przez Narodowy Bank Polski, obowiązującym na dzień rozpoczęcia roku podatkowego, w którym dokonano transakcji.

3. Obowiązek, o którym mowa w § 23 i 24, nie dotyczy:

1) transakcji dokonanych w trybie przepisów o zamówieniach publicznych,

2) transakcji wynikających z umów kredytu albo pożyczki zawartych przez banki i agencje rządowe z osobami wymienionymi w § 23 ust. 1 lub z nierezydentami w rozumieniu prawa dewizowego, jeżeli te osoby nie pozostają w związkach, o których mowa w § 24 ust.1 pkt 1–3,

3) transakcji objętych, zgodnie z odrębnymi przepisami, tajemnicą państwową lub bankową,

4) transakcji związanych z zaspokajaniem zbiorowych potrzeb wspólnot samorządowych, w szczególności z usługami komunalnymi.

1) nierezydentami w rozumieniu prawa dewizowego,

2) osobami lub jednostkami wymienionymi w art. 82 § 1 pkt 1 ustawy.

2. Informacje podatkowe przekazywane przez organy lub jednostki wymienione w ust. 1 zawierają następujące dane: imię i nazwisko lub nazwę (firmę) kontrahenta, datę zawarcia umowy oraz wartość jej przedmiotu.

3. Informacje, o których mowa w ust. 2, są przekazywane w terminie 30 dni od dnia doręczenia żądania ministrowi właściwemu do spraw finansów publicznych.

4. Przekazanie informacji następuje w trybie przewidzianym dla dokumentów zawierających wiadomości stanowiące tajemnicę służbową w rozumieniu przepisów o ochronie informacji niejawnych.

5. W sprawach, o których mowa w ust. 1–4, nie stosuje się przepisów § 23–25.

1) do dnia 31 sierpnia – za pierwsze półrocze roku kalendarzowego,

2) do ostatniego dnia lutego – za drugie półrocze poprzedniego roku kalendarzowego.

2. Informacja, o której mowa w ust. 1, powinna zawierać:

1) dane identyfikujące płatnika lub inkasenta,

2) kwotę pobranych podatków,

3) kwotę wpłaconych podatków,

4) kwotę potrąconego wynagrodzenia.

3. Informacje są przesyłane bez wezwania, w terminach przewidzianych do składania deklaracji, na podstawie których płatnicy lub inkasenci dokonują rozliczenia pobranych podatków, a jeżeli nie są obowiązani do składania tych deklaracji – w terminie do złożenia informacji o pobranych podatkach lub zaliczkach na podatek.

4. Przepisów ust. 1–3 nie stosuje się, jeżeli w deklaracjach lub informacjach, które są składane przez płatników lub inkasentów na podstawie odrębnych przepisów, płatnik zamieści informację o pobranym wynagrodzeniu w rubryce „wyjaśnienie różnicy między kwotą pobranego podatku a kwotą wpłaconego podatku” lub w innej rubryce, która jest przeznaczona do zamieszczania informacji o pobranym wynagrodzeniu.

Rozdział 10

Rachunki

§ 29. [Wystawianie rachunków]

1) imiona i nazwiska (nazwę albo firmę) oraz adresy sprzedawcy i kupującego bądź wykonawcy i odbiorcy usługi,

2) datę wystawienia i numer kolejny rachunku,

3) określenie rodzaju i ilości towarów lub wykonanych usług oraz ich ceny jednostkowe,

4) ogólną sumę należności wyrażoną liczbowo i słownie,

5) czytelny podpis wystawcy rachunku oraz odcisk pieczęci wystawcy rachunku, jeżeli się nią posługuje.

2. Rachunki mogą być sporządzane odręcznie, maszynowo lub przy zastosowaniu techniki informatycznej.

3. Przepisu ust. 1 nie stosuje się do faktur wystawianych przez podatników podatku od towarów i usług.

Rozdział 11

Upoważnienie do przeprowadzenia kontroli

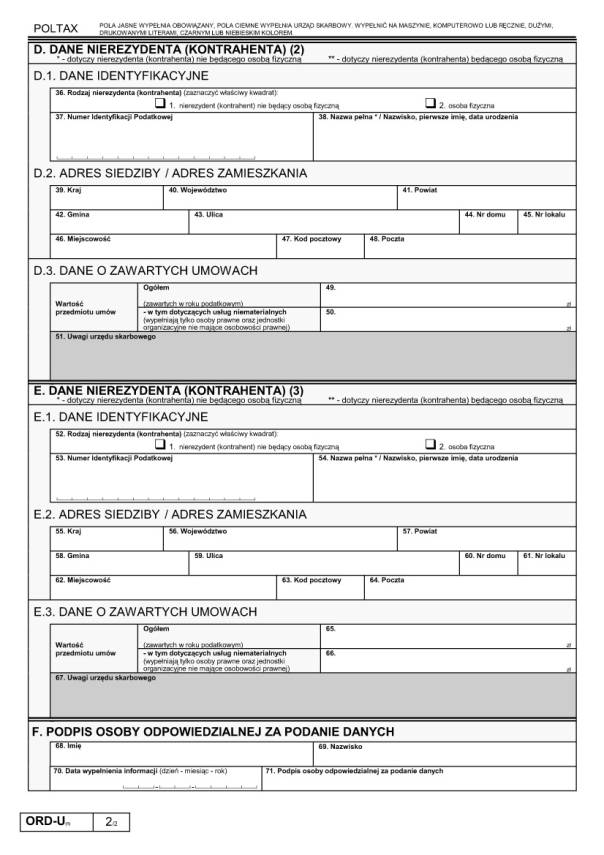

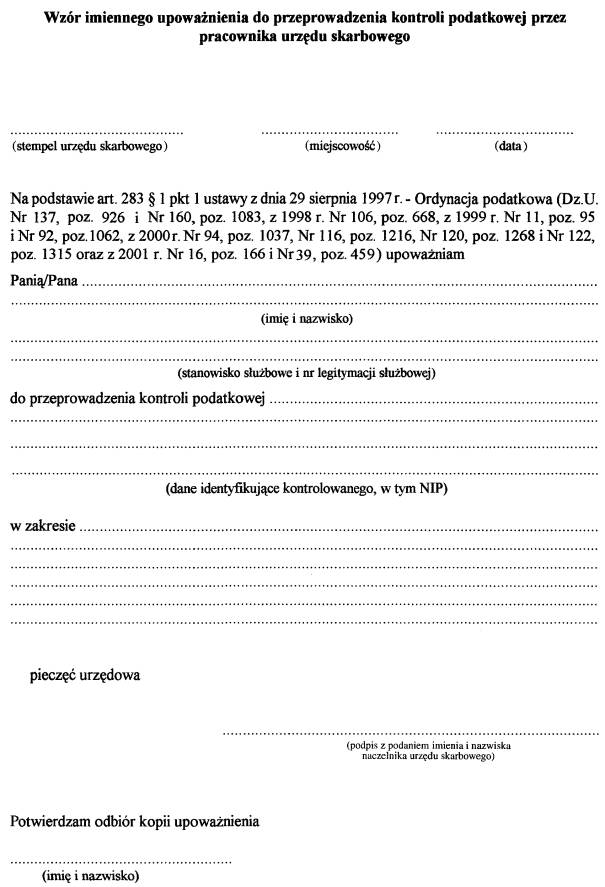

§ 30. [Upoważnienie do przeprowadzenia kontroli podatkowej]

1) pracownika urzędu skarbowego – określa załącznik nr 6 do rozporządzenia,

2) pracownika urzędu jednostki samorządu terytorialnego – określa załącznik nr 7 do rozporządzenia.

Rozdział 12

Szczegółowe zasady i tryb wydawania zaświadczeń

§ 31. [Zaświadczenie o wysokości zaległości podatkowych]

2. Zaświadczenie jest wydawane:

1) w zakresie zaległości podatkowych osób prawnych

– przez organ podatkowy właściwy ze względu na siedzibę osoby prawnej,

2) w zakresie zaległości podatkowych jednostek organizacyjnych niemających osobowości prawnej, z wyjątkiem zakładów (oddziałów) – przez organ podatkowy właściwy ze względu na siedzibę jednostki,

3) w zakresie zaległości podatkowych osób fizycznych

– przez organ podatkowy właściwy ze względu na miejsce zamieszkania osoby fizycznej,

4) w zakresie zaległości podatkowych jednostek i osób niemających siedziby lub miejsca zamieszkania w kraju – przez organ podatkowy właściwy w sprawach opodatkowania nierezydentów.

3. Organ podatkowy wydaje zaświadczenie po porozumieniu:

1) organami podatkowymi, które były właściwe miejscowo, jeżeli zostały one wskazane w piśmie wyrażającym zgodę, o której mowa w art. 302 ustawy, oraz

2) z organami podatkowymi, z których otrzymał do realizacji tytuły wykonawcze wystawione na zaległości podatkowe podatnika, oraz

3) z organem podatkowym właściwym dla nadania podatnikowi NIP – jeżeli jest to inny organ niż wydający zaświadczenie.

2. Podstawę do wydania zaświadczenia potwierdzającego wysokość zaległości podatkowych, związanych z działalnością gospodarczą prowadzoną w formie wyodrębnionej organizacyjnie, stanowi zgoda podatnika wyrażona na piśmie, z jego podpisem i pieczęcią używaną dla celów tej działalności.

2. Jeżeli treść zgody nie określa zakresu informacji, o którym mowa w ust. 1, przyjmuje się, że podatnik wyraził zgodę na podanie w zaświadczeniu wyłącznie wysokości zaległości podatkowych.

3. Zakres informacji, o którym mowa w ust. 1, może ponadto obejmować:

1) okresy, z których pochodzą zaległości, i ich tytuły,

2) wysokość zaległości podatkowych, których płatność została rozłożona na raty, w tym kwotę zrealizowanych płatności, oraz terminy płatności wymagalnych rat.

2. Jeżeli wydanie zaświadczenia wymaga porozumienia, o którym mowa w § 31 ust. 3, termin wydania zaświadczenia może być przedłużony do 14 dni.

3. Organ podatkowy odmawia wydania zaświadczenia, jeżeli podmiot, zgłaszając się do tego organu po odbiór zaświadczenia, nie wykaże, że jest podmiotem, na którego rzecz podatnik udzielił zgody.

2. Zaświadczenia o wysokości zaległości podatkowych, na wniosek nabywcy przedsiębiorstwa, zorganizowanej części przedsiębiorstwa lub środka trwałego, są wydawane przez organy podatkowe właściwe miejscowo i rzeczowo w sprawach poszczególnych zobowiązań podatkowych.

3. W zaświadczeniach wydawanych spadkobiercom organy podatkowe, właściwe miejscowo i rzeczowo, wykazują tytuły oraz wysokość poszczególnych zobowiązań podatkowych przypadających od spadkodawcy oraz wysokość zaległości podatkowych ciążących na spadkodawcy, jak również wysokość innych należności wymienionych w art. 98 § 2 ustawy.

4. Przepisy ust. 2 i 3 stosuje się odpowiednio do należności płatników lub inkasentów wynikających z decyzji o ich odpowiedzialności podatkowej.

Rozdział 13

Przepisy końcowe

§ 38. [Przepisy uchylone]

Minister Finansów: w z. J. Rudowski

Załączniki do rozporządzenia Ministra Finansów

z dnia 4 maja 2001 r. (poz. 463)

Załącznik nr 1

Załącznik nr 2

Wzór rejestru zastawów skarbowych

| Lp. | Data ustanowienia zastawu | Dane dotyczące zobowiązanego, w tym jego NIP | Przedmiot zastawu | Dane identyfikujące przedmiot zastawu | Wysokość należności zabezpieczonej zastawem | Podstawa ustanowienia zastawu * | Data wygaśnięcia zastawu |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

* Należy podać nr decyzji i datę jej wydania lub rodzaj deklaracji oraz rodzaj należności, z tytułu której zastaw został ustanowiony, tj.: Skarb Państwa (SP), Zakład Ubezpieczeń Społecznych (ZUS), Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych (PFRON).

Załącznik nr 3

Wzór Centralnego Rejestru Zastawów Skarbowych

| Lp. | Urząd skarbowy ustanawiający zastaw | Data ustanowienia zastawu | Dane dotyczące zobowiązanego, w tym jego NIP | Przedmiot zastawu | Dane identyfikujące przedmiot zastawu | Wysokość należności zabezpieczonej zastawem | Podstawa ustanowienia zastawu | Data wygaśnięcia zastawu |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Załącznik nr 4

Załącznik nr 5

Załącznik nr 6

Załącznik nr 7

Załącznik nr 8

Załącznik nr 9

- Data ogłoszenia: 2001-05-07

- Data wejścia w życie: 2001-05-07

- Data obowiązywania: 2001-05-07

- Dokument traci ważność: 2003-03-13

REKLAMA

Dziennik Ustaw

REKLAMA

REKLAMA