REKLAMA

Dziennik Ustaw - rok 2010 nr 241 poz. 1613

PROTOKÓŁ

między Rzecząpospolitą Polską a Królestwem Danii o zmianie Konwencji między Rzecząpospolitą Polską a Królestwem Danii w sprawie unikania podwójnego opodatkowania i zapobiegania uchylaniu się od opodatkowania w zakresie podatków od dochodu i majątku, sporządzonej w Warszawie dnia 6 grudnia 2001 roku,

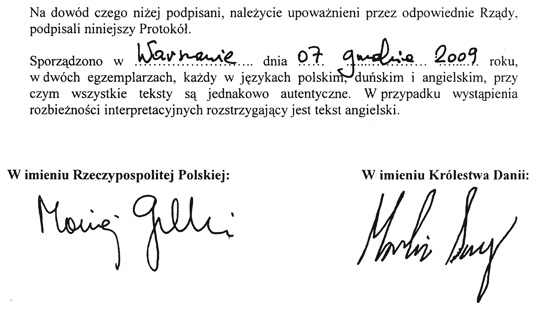

podpisany w Warszawie dnia 7 grudnia 2009 roku

W imieniu Rzeczypospolitej Polskiej

PREZYDENT RZECZYPOSPOLITEJ POLSKIEJ

podaje do powszechnej wiadomości:

W dniu 7 grudnia 2009 roku w Warszawie został podpisany Protokół między Rzecząpospolitą Polską a Królestwem Danii o zmianie Konwencji między Rzecząpospolitą Polską a Królestwem Danii w sprawie unikania podwójnego opodatkowania i zapobiegania uchylaniu się od opodatkowania w zakresie podatków od dochodu i majątku, sporządzonej w Warszawie dnia 6 grudnia 2001 roku, w następującym brzmieniu:

PROTOKÓŁ

MIĘDZY

RZECZĄPOSPOLITĄ POLSKĄ

A

KRÓLESTWEM DANII

O ZMIANIE KONWENCJI

MIĘDZY RZECZĄPOSPOLITĄ POLSKĄ A KRÓLESTWEM DANII

W SPRAWIE

UNIKANIA PODWÓJNEGO OPODATKOWANIA I ZAPOBIEGANIA

UCHYLANIU SIĘ OD OPODATKOWANIA

W ZAKRESIE PODATKÓW OD DOCHODU I MAJĄTKU, SPORZĄDZONEJ

W

WARSZAWIE DNIA 6 GRUDNIA 2001 ROKU

Rzeczpospolita Polska i Królestwo Danii, powodowane chęcią zawarcia Protokołu zmieniającego Konwencję w sprawie unikania podwójnego opodatkowania i zapobiegania uchylaniu się od opodatkowania w zakresie podatków od dochodu i majątku, sporządzoną w Warszawie dnia 6 grudnia 2001 roku (zwaną dalej „Konwencją”),

uzgodniły, co następuje:

Artykuł 1 [Zmiana art. 22 Konwencji]

Artykuł 22 Konwencji otrzymuje następujące brzmienie:

„Artykuł 22

Unikanie podwójnego opodatkowania

1. W przypadku Polski podwójnego opodatkowania unika się w następujący sposób:

a) jeżeli osoba mająca miejsce zamieszkania lub siedzibę w Polsce osiąga dochód, który zgodnie z postanowieniami niniejszej Konwencji może być opodatkowany w Danii, Polska zwolni taki dochód z opodatkowania, z zastrzeżeniem postanowień punktu b) niniejszego ustępu.

b) jeżeli osoba mająca miejsce zamieszkania lub siedzibę w Polsce osiąga dochód lub zyski majątkowe, które zgodnie z postanowieniami artykułów 10, 11, 12 lub 13 niniejszej Konwencji mogą być opodatkowane w Danii, Polska zezwoli na odliczenie od podatku od dochodu lub zysków majątkowych tej osoby kwoty równej podatkowi zapłaconemu w Danii. Jednakże, takie odliczenie nie może przekroczyć tej części podatku, obliczonego przed dokonaniem odliczenia, która przypada na dochód lub zyski majątkowe uzyskane w Danii.

c) jeżeli zgodnie z postanowieniami niniejszej Konwencji dochód uzyskany przez osobę mającą miejsce zamieszkania lub siedzibę w Polsce jest zwolniony z opodatkowania w Polsce, Polska może, przy obliczaniu kwoty podatku od pozostałego dochodu lub zysków majątkowych takiej osoby, uwzględnić zwolniony dochód.

2. W przypadku Danii podwójnego opodatkowania unika się w następujący sposób:

a) z zastrzeżeniem postanowień punktu c), jeżeli osoba mająca miejsce zamieszkania lub siedzibę w Danii osiąga dochód, który zgodnie z postanowieniami niniejszej Konwencji może być opodatkowany w Polsce, wówczas Dania zezwoli na odliczenie od podatku dochodowego danej osoby kwoty równej podatkowi dochodowemu zapłaconemu w Polsce;

b) jednakże takie odliczenie w żadnym razie nie może przekroczyć tej części podatku dochodowego, obliczonego przed dokonaniem odliczenia, która przypada na dochód, jaki może być opodatkowany w Polsce;

c) jeżeli osoba mająca miejsce zamieszkania lub siedzibę w Danii osiąga dochód, który zgodnie z postanowieniami niniejszej Konwencji podlega opodatkowaniu tylko w Polsce, wówczas Dania może włączyć ten dochód lub majątek do podstawy opodatkowania, jednakże zezwoli na odliczenie od podatku od dochodu tej części podatku od dochodu, która przypada na dochód posiadany w drugim Umawiającym się Państwie.”

Artykuł 2 [Zmiana art. 25 Konwencji]

Artykuł 25 Konwencji otrzymuje następujące brzmienie:

„Artykuł 25

Wymiana informacji

1. Właściwe organy Umawiających się Państw będą wymieniały takie informacje, które mogą mieć znaczenie dla stosowania postanowień niniejszej Konwencji albo dla wykonywania lub wdrażania wewnętrznego ustawodawstwa Umawiających się Państw dotyczącego podatków bez względu na ich rodzaj i nazwę, nakładanych przez Umawiające się Państwa lub ich jednostki terytorialne albo organy lokalne w zakresie, w jakim opodatkowanie to nie jest sprzeczne z niniejszą Konwencją, Wymiana informacji nie jest ograniczona postanowieniami artykułów 1 i 2.

2. Wszelkie informacje uzyskane przez Umawiające się Państwo zgodnie z ustępem 1 będą stanowiły tajemnicę na takiej samej zasadzie, jak informacje uzyskane zgodnie z ustawodawstwem wewnętrznym tego Państwa i będą mogły być ujawnione jedynie osobom lub organom (w tym sądom i organom administracyjnym) zajmującym się wymiarem lub poborem, egzekucją lub ściganiem albo rozpatrywaniem odwołań w zakresie podatków objętych ustępem 1 niniejszego artykułu, lub sprawowaniem nad nimi nadzoru. Takie osoby lub organy będą wykorzystywać informacje wyłącznie w takich celach. Mogą one ujawniać te informacje w jawnym postępowaniu sądowym lub w postanowieniach sądowych.

3. Postanowienia ustępów 1 i 2 nie mogą być w żadnym przypadku interpretowane jako zobowiązujące Umawiające się Państwo do:

a) stosowania środków administracyjnych, które są sprzeczne z ustawodawstwem lub praktyką administracyjną tego lub drugiego Umawiającego się Państwa;

b) udzielania informacji, których uzyskanie nie byłoby możliwe na podstawie własnego ustawodawstwa albo w ramach normalnej praktyki administracyjnej tego lub drugiego Umawiającego się Państwa;

c) udzielania informacji, które ujawniłyby tajemnicę handlową, gospodarczą, przemysłową, kupiecką lub zawodową albo działalność handlową lub informacji, których udzielanie byłoby sprzeczne z porządkiem publicznym (ordre public).

4. Jeżeli Umawiające się Państwo występuje o informację zgodnie z niniejszym artykułem, drugie Umawiające się Państwo użyje środków służących zbieraniu informacji nawet jeżeli to drugie Państwo nie potrzebuje tej informacji dla własnych celów podatkowych. Wymóg, o którym mowa w zdaniu poprzednim podlega ograniczeniom, o których mowa w ustępie 3, lecz w żadnym przypadku takie ograniczenia nie mogą być rozumiane jako zezwalające Umawiającemu się Państwu na odmowę dostarczenia informacji jedynie dlatego, że nie ma ono wewnętrznego interesu w odniesieniu do takiej informacji.

5. Postanowienia ustępu 3 w żadnym przypadku nie będą interpretowane jako zezwalające Umawiającemu się Państwu na odmowę dostarczenia informacji wyłącznie z takiego powodu, że informacja jest w posiadaniu banku, innej instytucji finansowej, przedstawiciela, agenta lub powiernika albo dotyczy relacji właścicielskich w danym podmiocie.”

Artykuł 3 [Wejście w życie]

Umawiające się Państwa poinformują się wzajemnie drogą dyplomatyczną o spełnieniu wymogów konstytucyjnych niezbędnych dla wejścia w życie niniejszego Protokołu. Protokół wejdzie w życie z dniem otrzymania późniejszej notyfikacji i będzie miał zastosowanie do podatków za rok podatkowy, który nastąpi bezpośrednio po roku, w którym Protokół wejdzie w życie, oraz za następne lata podatkowe.

Po zaznajomieniu się z powyższym protokołem, w imieniu Rzeczypospolitej Polskiej oświadczam, że:

– został on uznany za słuszny zarówno w całości, jak i każde z postanowień w nim zawartych,

– jest przyjęty, ratyfikowany i potwierdzony,

– będzie niezmiennie zachowywany.

Na dowód czego wydany został akt niniejszy, opatrzony pieczęcią Rzeczypospolitej Polskiej.

Dano w Warszawie dnia 9 listopada 2010 r.

Prezydent Rzeczypospolitej Polskiej: B. Komorowski

L.S.

Prezes Rady Ministrów: D. Tusk

- Data ogłoszenia: 2010-12-22

- Data wejścia w życie: 2010-11-25

- Data obowiązywania: 2010-11-25

REKLAMA

Dziennik Ustaw

REKLAMA

REKLAMA