REKLAMA

Dziennik Ustaw - rok 2018 poz. 2487

ROZPORZĄDZENIE

MINISTRA FINANSÓW1)

z dnia 21 grudnia 2018 r.

w sprawie informacji o cenach transferowych w zakresie podatku dochodowego od osób prawnych

Na podstawie art. 11t ust. 8 ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz. U. z 2018 r. poz. 1036, z późn. zm.2)) zarządza się, co następuje:

§ 1. [Zakres regulacji]

§ 2. [Informacja o cenach transferowych]

1) wskazanie celu złożenia informacji o cenach transferowych poprzez wskazanie, czy jest składana po raz pierwszy, czy stanowi korektę, oraz okresu, za jaki jest składana, poprzez wskazanie roku, którego dotyczy;

2) dane identyfikacyjne:

a) podmiotu składającego informację o cenach transferowych obejmujące:

– pełną nazwę,

– państwo lub terytorium siedziby lub zarządu,

– numer identyfikacji podatkowej, a w przypadku jego braku – inny numer identyfikacyjny wraz z określeniem jego rodzaju,

– kod przeważającej działalności według Polskiej Klasyfikacji Działalności (PKD),

b) podmiotu, dla którego jest składana informacja o cenach transferowych, obejmujące:

– pełną nazwę,

– numer identyfikacji podatkowej, a w przypadku jego braku – inny numer identyfikacyjny wraz z określeniem jego rodzaju,

– kategorię podmiotu powiązanego zgodnie z art. 11t ust. 1 ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych,

– kod przeważającej działalności według Polskiej Klasyfikacji Działalności (PKD);

3) ogólne informacje finansowe podmiotu, dla którego jest składana informacja o cenach transferowych, obejmujące wartości wskaźników finansowych mierzących sytuację finansową tego podmiotu;

4) informacje dotyczące podmiotów powiązanych i transakcji kontrolowanych zawieranych z tymi podmiotami przez podmiot, dla którego jest składana informacja o cenach transferowych, obejmujące:

a) kategorie transakcji kontrolowanych, a w przypadku transakcji kontrolowanych, których przedmiotem jest udostępnienie lub korzystanie z wartości niematerialnych – również rodzaje wartości niematerialnych,

b) wartość transakcji kontrolowanych, a w przypadku transakcji kontrolowanych dotyczących udzielenia lub uzyskania finansowania, udzielenia lub uzyskania gwarancji lub poręczenia, zarządzania płynnością i depozytu dodatkowo:

– kwotę kapitału lub kwotę gwarantowanego lub poręczanego zobowiązania,

– rzeczywistą kwotę tych transakcji kontrolowanych,

– walutę tych transakcji kontrolowanych,

– kwotę odsetek wraz z dodatkowymi prowizjami lub opłatami, jeżeli występują, z tytułu finansowania, lub kwotę wynagrodzenia z tytułu udzielenia lub uzyskania gwarancji lub poręczenia,

c) państwo lub terytorium siedziby lub zarządu kontrahenta, a w przypadku kontrahenta mającego miejsce zamieszkania, siedzibę lub zarząd na terytorium Rzeczypospolitej Polskiej – również informację, czy transakcja kontrolowana jest zwolniona z obowiązku przygotowania lokalnej dokumentacji cen transferowych na podstawie art. 11n pkt 1 ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych;

5) informacje dotyczące metod i cen transferowych obejmujące:

a) metodę wybraną w celu weryfikacji ceny transferowej,

b) informacje o stosowanej cenie transferowej obejmujące:

– wysokość ceny transferowej,

– walutę i miarę, w jakiej została wyrażona cena transferowa – jeżeli wymaga tego wybrana metoda lub specyfika transakcji kontrolowanej,

– wskaźnik rentowności wybrany w celu weryfikacji ceny transferowej – jeżeli wymaga tego wybrana metoda lub specyfika transakcji kontrolowanej,

c) informacje o analizie cen transferowych obejmujące:

– sposób weryfikacji cen transferowych, w tym wskazanie źródła danych porównawczych oraz rodzaju dokonanego porównania,

– informacje o wyborze strony badanej, kryteriów selekcji danych porównawczych, dokonanych korekt porównywalności oraz wskaźnika rentowności zastosowanego na potrzeby analizy porównawczej – jeżeli wymaga tego wybrana metoda,

– informację o wyniku analizy cen transferowych;

6) dodatkowe informacje lub wyjaśnienia dotyczące informacji, o których mowa w pkt 4 i 5, obejmujące informacje o dokonanych korektach cen transferowych oraz wyjaśnienia dotyczące wybranych kategorii transakcji kontrolowanych obejmujące:

a) w przypadku transakcji kontrolowanych dotyczących udzielenia lub uzyskania finansowania, udzielenia lub uzyskania gwarancji lub poręczenia, zarządzania płynnością i depozytu:

– rodzaj oprocentowania oraz jego wysokość, z ewentualnym wskazaniem użytej stopy bazowej stosowanej na międzybankowym rynku finansowym oraz marży,

– źródła danych wykorzystanych do analizy cen transferowych oraz wyniki tej analizy,

b) w przypadku transakcji kontrolowanych dotyczących udostępnienia lub korzystania z wartości niematerialnych:

– sposób kalkulacji ceny transferowej oraz wysokość tej ceny,

– źródła danych wykorzystanych do analizy cen transferowych oraz wyniki tej analizy.

§ 3. [Objaśnienia co do sposobu sporządzenia informacji o cenach transferowych]

§ 4. [Wejście w życie]

Minister Finansów: wz. T. Robaczyński

1) Minister Finansów kieruje działem administracji rządowej - finanse publiczne, na podstawie § 1 ust. 2 pkt 2 rozporządzenia Prezesa Rady Ministrów z dnia 10 stycznia 2018 r. w sprawie szczegółowego zakresu działania Ministra Finansów (Dz. U. poz. 92).

2) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2018 r. poz. 1162, 1291, 1629, 1669, 1693, 2073, 2159, 2192, 2193, 2212, 2215, 2243, 2244, 2245 i 2429.

Załącznik do rozporządzenia Ministra Finansów

z dnia 21 grudnia 2018 r. (poz. 2487)

OBJAŚNIENIA CO DO SPOSOBU SPORZĄDZENIA INFORMACJI O CENACH TRANSFEROWYCH

1. Cel złożenia informacji o cenach transferowych oraz okres, za jaki jest składana informacja o cenach transferowych (§ 2 pkt 1 rozporządzenia)

W tej części podmiot składający informację o cenach transferowych wskazuje cel złożenia informacji o cenach transferowych (złożenie/korekta), wybierając odpowiedni wariant, oraz podaje okres, za jaki jest składana, wybierając datę początkową i końcową roku, którego dotyczy.

2. Dane identyfikacyjne podmiotu składającego informację o cenach transferowych oraz podmiotu, dla którego jest składana informacja o cenach transferowych (§ 2 pkt 2 rozporządzenia)

W tej części podmiot składający informację o cenach transferowych podaje wymagane dane identyfikacyjne dotyczące:

1) podmiotu składającego informację o cenach transferowych;

2) podmiotu, dla którego jest składana informacja o cenach transferowych.

W zakresie kodu przeważającej działalności należy wskazać kod Polskiej Klasyfikacji Działalności (PKD) dotyczący tej działalności, wskazany w rejestrze REGON.

Jeżeli podmiot składający informację o cenach transferowych jest tożsamy z podmiotem, dla którego jest składana informacja o cenach transferowych, w części dotyczącej podmiotu składającego informację o cenach transferowych i podmiotu, dla którego jest składana informacja o cenach transferowych należy podać dane dotyczące tego jednego podmiotu.

Należy zaznaczyć odpowiedni kod z poniższej tabeli w odniesieniu do roku, za który jest składana informacja o cenach transferowych:

| Kod | Kategoria podmiotu powiązanego zgodnie z art. 11t ust. 1 ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych, zwanej dalej „ustawą” |

| ZK01 | Podmiot, dla którego jest składana informacja o cenach transferowych, zawierał transakcje kontrolowane niekorzystające ze zwolnienia z obowiązku sporządzenia lokalnej dokumentacji cen transferowych na podstawie art. 11n pkt 1 ustawy (zgodnie z art. 11t ust. 1 pkt 1 ustawy) |

| ZK02 | Podmiot, dla którego jest składana informacja o cenach transferowych, zawierał wyłącznie transakcje kontrolowane zwolnione z obowiązku sporządzenia lokalnej dokumentacji cen transferowych na podstawie art. 11n pkt 1 ustawy (zgodnie z art. 11t ust. 1 pkt 2 ustawy) |

3. Ogólne informacje finansowe podmiotu, dla którego jest składana informacja o cenach transferowych (§ 2 pkt 3 rozporządzenia)

Jeżeli w tabeli wybrano kod „ZK01”, w tej części należy wskazać podstawowe informacje finansowe dotyczące podmiotu, dla którego jest składana informacja o cenach transferowych, obejmujące rentowność całości działalności tego podmiotu (nie tylko w zakresie transakcji kontrolowanych), wyrażoną za pomocą odpowiednich wskaźników rentowności.

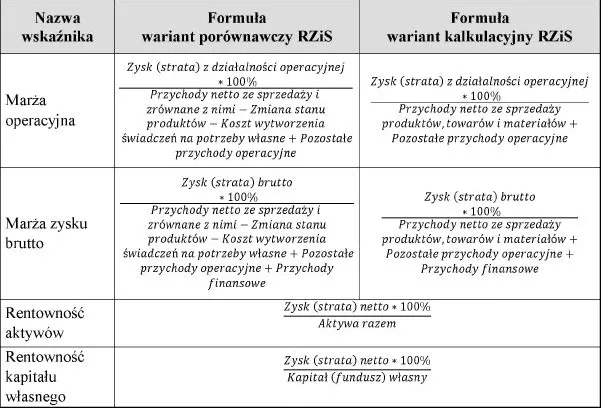

W przypadku podmiotów innych niż banki, zakłady ubezpieczeń i zakłady reasekuracji należy podać wartość następujących wskaźników:

1) marża operacyjna,

2) marża zysku brutto,

3) rentowność aktywów,

4) rentowność kapitału własnego

– skalkulowanych zgodnie z formułami z poniższej tabeli:

W przypadku banków należy podać wartość następujących wskaźników:

1) marża odsetkowa netto,

2) koszty/dochody,

3) rentowność aktywów,

4) rentowność kapitału własnego

– skalkulowanych zgodnie z formułami z poniższej tabeli:

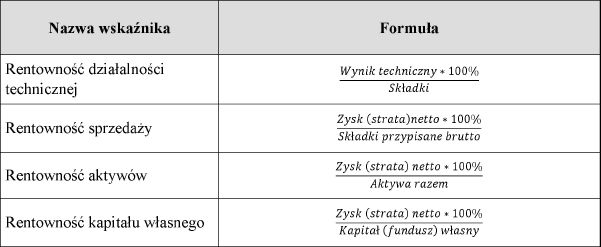

W przypadku zakładów ubezpieczeń i zakładów reasekuracji należy podać wartość następujących wskaźników:

1) rentowność działalności technicznej,

2) rentowność sprzedaży,

3) rentowność aktywów,

4) rentowność kapitału własnego

– skalkulowanych zgodnie z formułami z poniższej tabeli:

Jeżeli w tabeli wybrano kod „ZK02”, nie wskazuje się dla podmiotu, którego dotyczy ten kod, informacji w zakresie ogólnych danych finansowych i należy przejść do części 4.

4. Informacje dotyczące podmiotów powiązanych i transakcji kontrolowanych (§ 2 pkt 4 rozporządzenia)

4.1. Kategorie transakcji kontrolowanych (§ 2 pkt 4 lit. a rozporządzenia)

W elemencie „Kategorie transakcji kontrolowanych” należy przyporządkować każdą transakcję kontrolowaną do jednej z kategorii transakcji kontrolowanych wskazanych w tabeli.

Transakcję kontrolowaną należy identyfikować jako transakcję o charakterze jednorodnym w rozumieniu art. 11k ust. 4 i 5 ustawy. Podmiot składający informację o cenach transferowych może wybrać tę samą pozycję (kategorię transakcji kontrolowanej) w tabeli kilkukrotnie – jeżeli transakcje takie nie są traktowane przez niego jako transakcje o charakterze jednorodnym (np. pożyczki otrzymane na różny cel i na różnych warunkach, zakup usług transportowych i usług sprzątania).

| Kod | Kategorie transakcji kontrolowanych |

| Transakcje związane z obrotem towarowym – sprzedaż | |

| 1001 | Sprzedaż wyrobów gotowych przez producenta o rozbudowanych funkcjach i ryzykach |

| 1002 | Sprzedaż wyrobów gotowych przez producenta o ograniczonych funkcjach i ryzykach |

| 1003 | Świadczenie usługi produkcyjnej (toll manufacturing) |

| 1004 | Sprzedaż towarów handlowych przez centralnego przedsiębiorcę |

| 1005 | Sprzedaż towarów handlowych przez dystrybutora o rozbudowanych funkcjach i ryzykach |

| 1006 | Sprzedaż towarów handlowych przez dystrybutora o ograniczonych funkcjach i ryzykach |

| 1007 | Świadczenie usług agencyjnych w odniesieniu do towarów lub produktów |

| 1008 | Sprzedaż komisowa towarów lub produktów |

| 1009 | Sprzedaż surowców, materiałów, półproduktów dla potrzeb produkcji |

| 1010 | Sprzedaż części zamiennych |

| Transakcje usługowe – sprzedaż | |

| 1101 | Sprzedaż usług o niskiej wartości dodanej |

| 1102 | Sprzedaż usług badawczo-rozwojowych |

| 1103 | Sprzedaż usług pośrednictwa w sprzedaży lub zakupie usług |

| 1104 | Sprzedaż usług niematerialnych związanych z nieruchomościami (np. zarządzanie nieruchomościami, asset management) |

| 1105 | Sprzedaż usług niematerialnych innych niż usługi o niskiej wartości dodanej, badawczo-rozwojowe, pośrednictwa i związane z nieruchomościami |

| 1106 | Sprzedaż innych usług |

| Transakcje finansowe – sprzedaż | |

| 1201 | Transakcja związana z udzieleniem finansowania (kredytu, pożyczka, nabycie obligacji lub inna forma) |

| 1202 | Transakcje zarządzania płynnością (cash pooling) – pozycje dodatnie |

| 1203 | Udzielenie gwarancji lub poręczenia |

| 1204 | Zdeponowanie środków finansowych |

| 1205 | Sprzedaż usług związanych z ubezpieczeniami (np. ubezpieczenia, reasekuracja, pośrednictwo ubezpieczeniowe) |

| 1206 | Inne transakcje finansowe – sprzedaż (w tym usługi związane z obsługą płatności, hedging, faktoring) |

| Transakcje dotyczące aktywów | |

| 1301 | Sprzedaż wartości niematerialnych |

| 1302 | Wniesienie aportem wartości niematerialnych |

| 1303 | Przychody z tytułu najmu, dzierżawy, leasingu wartości niematerialnych |

| 1304 | Sprzedaż nieruchomości |

| 1305 | Wniesienie aportem nieruchomości |

| 1306 | Przychody z tytułu najmu, dzierżawy, leasingu nieruchomości |

| 1307 | Wniesienie aportem aktywów innych niż wartości niematerialne i nieruchomości |

| 1308 | Przychody z tytułu najmu, dzierżawy, leasingu aktywów innych niż nieruchomości i wartości niematerialne |

| 1309 | Sprzedaż udziałów, akcji, innych praw własności lub praw udziałowych w jednostkach |

| 1310 | Wniesienie aportem przedsiębiorstwa lub jego części |

| 1311 | Sprzedaż innych aktywów |

| Udostępnienie wartości niematerialnych | |

| 1401 | Udzielenie licencji na korzystanie lub prawa do korzystania ze znaku towarowego, know-how, patentu, innej własności intelektualnej |

| Inne transakcje – sprzedaż | |

| 1501 | Restrukturyzacja skutkująca przeniesieniem funkcji, aktywów lub ryzyk do podmiotu powiązanego – za wynagrodzeniem |

| 1502 | Restrukturyzacja skutkująca przeniesieniem funkcji, aktywów lub ryzyk do podmiotu powiązanego – bez wynagrodzenia |

| 1503 | Przychód z tytułu refaktur (odprzedaż przedmiotu transakcji w cenie nabycia od podmiotu niepowiązanego) |

| 1504 | Płatność wynagrodzenia z tytułu zarządzania spółką niebędącą osobą prawną |

| 1505 | Otrzymanie przez wspólnika spółki niebędącej osobą prawną odpowiedniej części zysku tej spółki |

| 1506 | Inna transakcja kontrolowana niewymieniona wcześniej, wiążąca się z uzyskaniem przychodu |

| Transakcje związane z obrotem towarowym – zakup | |

| 2001 | Zakup wyrobów gotowych od producenta o rozbudowanych funkcjach i ryzykach |

| 2002 | Zakup wyrobów gotowych od producenta o ograniczonych funkcjach i ryzykach |

| 2003 | Zakup usługi produkcyjnej (toll manufacturing) |

| 2004 | Zakup towarów handlowych od centralnego przedsiębiorcy |

| 2005 | Zakup towarów handlowych od dystrybutora o rozbudowanych funkcjach i ryzykach |

| 2006 | Zakup towarów handlowych od dystrybutora o ograniczonych funkcjach i ryzykach |

| 2007 | Zakup usług agencyjnych w odniesieniu do towarów lub produktów |

| 2008 | Zakup towarów lub produktów w sprzedaży komisowej |

| 2009 | Zakup surowców, materiałów, półproduktów dla potrzeb produkcji |

| 2010 | Zakup części zamiennych |

| Transakcje usługowe – zakup | |

| 2101 | Zakup usług o niskiej wartości dodanej |

| 2102 | Zakup usług badawczo-rozwojowych |

| 2103 | Zakup usług pośrednictwa w sprzedaży lub zakupie usług |

| 2104 | Zakup usług niematerialnych związanych z nieruchomościami (np. zarządzanie nieruchomościami, asset management) |

| 2105 | Zakup usług niematerialnych innych niż usługi o niskiej wartości dodanej, badawczo-rozwojowe, pośrednictwa i związane z nieruchomościami |

| 2106 | Zakup innych usług |

| Transakcje finansowe – zakup | |

| 2201 | Transakcja związana z uzyskaniem finansowania (kredytu, pożyczka, nabycie obligacji lub inna forma) |

| 2202 | Transakcje zarządzania płynnością (cash-pooling) – pozycje ujemne |

| 2203 | Uzyskanie gwarancji lub poręczenia |

| 2204 | Przyjęcie depozytu środków finansowych |

| 2205 | Zakup usług związanych z ubezpieczeniami (np. ubezpieczenia, reasekuracja, pośrednictwo ubezpieczeniowe) |

| 2206 | Inne transakcje finansowe – zakup (w tym usługi związane z obsługą płatności, hedging, faktoring) |

| Transakcje dotyczące aktywów | |

| 2301 | Zakup wartości niematerialnych |

| 2302 | Otrzymanie aportu wartości niematerialnych |

| 2303 | Koszty z tytułu najmu, dzierżawy, leasingu wartości niematerialnych |

| 2304 | Zakup nieruchomości |

| 2305 | Otrzymanie aportu nieruchomości |

| 2306 | Koszty z tytułu najmu, dzierżawy, leasingu nieruchomości |

| 2307 | Otrzymanie aportu aktywów innych niż wartości niematerialne i nieruchomości |

| 2308 | Koszty z tytułu najmu, dzierżawy, leasingu aktywów innych niż nieruchomości i wartości niematerialne |

| 2309 | Zakup udziałów, akcji, innych praw własności lub praw udziałowych w jednostkach |

| 2310 | Otrzymanie aportu przedsiębiorstwa lub jego części |

| 2311 | Zakup innych aktywów |

| Korzystanie z wartości niematerialnych | |

| 2401 | Otrzymanie licencji na korzystanie lub uzyskanie prawa do korzystania ze znaku towarowego, know-how, patentu, innej własności intelektualnej |

| Inne transakcje – zakup | |

| 2501 | Restrukturyzacja skutkująca przeniesieniem funkcji, aktywów lub ryzyk od podmiotu powiązanego – za wynagrodzeniem |

| 2502 | Restrukturyzacja skutkująca przeniesieniem funkcji, aktywów lub ryzyk od podmiotu powiązanego – bez wynagrodzenia |

| 2503 | Koszty z tytułu refaktur (nabycie przedmiotu transakcji w cenie pierwotnego nabycia od podmiotu niepowiązanego) |

| 2504 | Płatność wynagrodzenia z tytułu zarządzania spółką niebędącą osobą prawną |

| 2505 | Wypłata z zysku przez spółkę niebędącą osobą prawną dla wspólników tej spółki |

| 2506 | Inna transakcja kontrolowana niewymieniona wcześniej, wiążąca się z poniesieniem kosztu |

Przyporządkowanie transakcji kontrolowanej do jednego z kodów 1506 lub 2506 może być dokonane jedynie w przypadku braku możliwości przyporządkowania tej transakcji kontrolowanej do innego kodu z tabeli.

Jeżeli przedmiotem transakcji kontrolowanej jest udostępnienie lub korzystanie z wartości niematerialnych (tj. jako kategorię transakcji wybrano kod 1401 lub 2401), należy dodatkowo wskazać „Rodzaje wartości niematerialnych” poprzez wybranie kodu odpowiadającego rodzajowi wartości niematerialnej będącej przedmiotem transakcji kontrolowanej:

| Kod | Rodzaje wartości niematerialnych |

| DN01 | Marka/znak towarowy |

| DN02 | Patent |

| DN03 | Wiedza techniczna lub organizacyjna (know-how) w zakresie produkcji |

| DN04 | Wiedza techniczna lub organizacyjna (know-how) w zakresie innym niż produkcja |

| DN05 | Franczyza (pakiet wartości niematerialnych obejmujący w szczególności DN1 oraz DN3 lub DN4) |

| DN06 | Oprogramowanie |

| DN07 | Inne wartości niematerialne |

| DN08 | Zbiór wartości niematerialnych, dla których ustalono jednolitą wspólną cenę transferową |

4.2. Wartość transakcji kontrolowanych (§ 2 pkt 4 lit. b rozporządzenia)

Wartość transakcji kontrolowanych należy podać w kwocie netto w złotych (bez uwzględnienia VAT) na ostatni dzień roku, za który jest składana informacja o cenach transferowych. Wartość transakcji kontrolowanych określa się zgodnie z art. 11l ust. 1, 2 i 4 ustawy, wskazując kwoty w milionach złotych, zaokrąglone do drugiego miejsca po przecinku.

Jeżeli dla transakcji kontrolowanej dokonano korekty cen transferowych, wskazuje się wartość transakcji kontrolowanej uwzględniającą wpływ dokonanej korekty cen transferowych.

Jeżeli przedmiotem transakcji kontrolowanej jest udzielenie lub uzyskanie finansowania, poręczeń lub gwarancji oraz zarządzanie płynnością (cash pooling) i depozyt – tj. jako kategorię transakcji kontrolowanej zaznaczono jeden z kodów 1201, 1202, 1203, 1204, 2201, 2202, 2203, 2204 – należy dodatkowo uzupełnić następujące informacje:

1) „Kwota kapitału” – należy wskazać łączną kwotę kapitału w walucie zgodnie z zawartą umową dotyczącą finansowania lub depozytu lub kwotę kapitału wynikającą z innych dokumentów, jeżeli umowa nie została zawarta. Jeżeli w umowie przewidziano limit finansowania (np. maksymalną wartość linii kredytowej), należy w tej komórce wskazać ten limit. W przypadku gwarancji lub poręczeń uzupełnia się wartość sumy gwarancyjnej. W przypadku cash poolingu uzupełnia się wskazany w umowie limit zadłużenia, a w przypadku braku takiego limitu komórkę pozostawia się pustą. Kwota kapitału powinna zostać zaokrąglona do pełnych jednostek (bez miejsc po przecinku);

2) „Wartość zadłużenia” – należy wskazać rzeczywistą kwotę zadłużenia lub kwotę depozytu w złotych, stanowiącą średnią arytmetyczną z początku oraz końca okresu, za jaki jest sporządzana informacja o cenach transferowych. W przypadku gwarancji lub poręczeń uzupełnia się wartość faktycznie poręczanego lub gwarantowanego zobowiązania jako średnią arytmetyczną z początku oraz końca okresu, za jaki jest sporządzana informacja o cenach transferowych. W przypadku cash poolingu uzupełnia się średnią z dziennych sald pozycji ujemnych lub dodatnich w ciągu roku, w zależności od tego, czy podmiot, dla którego składana jest informacja o cenach transferowych, występuje odpowiednio jako korzystający ze środków finansowych, czy umożliwia korzystanie z własnych środków innym podmiotom w ramach cash poolingu. Wartość zadłużenia powinna zostać zaokrąglona do pełnych jednostek (bez miejsc po przecinku);

3) „Waluta” – należy wskazać walutę, w jakiej finansowanie zostało wypłacone, walutę depozytu lub walutę poręczanego lub gwarantowanego zobowiązania, zgodnie z kodem walut ISO 4217;

4) „Kwota odsetek” – należy wpisać łączną kwotę odsetek zapłaconych lub otrzymanych w roku, za który sporządzana jest informacja o cenach transferowych, wraz z ewentualnymi dodatkowymi prowizjami lub opłatami, związanymi z udzieleniem lub uzyskaniem finansowania. W przypadku poręczenia lub gwarancji uzupełnia się w tym miejscu wartość wynagrodzenia zapłaconego lub uzyskanego za udzielenie lub uzyskanie poręczenia lub gwarancji. W przypadku cash poolingu uzupełnia się sumę wartości odsetek od pozycji dodatnich albo ujemnych, odpowiednio do pozycji w kolumnie „Wartość zadłużenia”. Wartość odsetek wskazuje się w walucie wskazanej w kolumnie „Waluta”.

4.3. Państwo lub terytorium siedziby lub zarządu kontrahenta (§ 2 pkt 4 lit. c rozporządzenia)

Należy wskazać kod państwa lub terytorium siedziby lub zarządu kontrahenta poprzez wskazanie odpowiedniego kodu z klasyfikacji ISO 3166 alpha 2 Country Code. Jeżeli dana transakcja kontrolowana jest zawierana z więcej niż jednym kontrahentem, należy wskazać odpowiednie informacje dla każdego z nich.

Dla każdego z kontrahentów, dla którego zaznaczono kod „PL”, należy również wskazać, czy w roku, za który jest składana informacja o cenach transferowych, dokumentacja dla transakcji kontrolowanej z kontrahentem mającym miejsce zamieszkania, siedzibę lub zarząd na terytorium Rzeczypospolitej Polskiej korzysta ze zwolnienia na podstawie art. 11n pkt 1 ustawy (zwolnienie z obowiązku sporządzenia lokalnej dokumentacji cen transferowych dla transakcji kontrolowanych zawieranych z niektórymi podmiotami mającymi miejsce zamieszkania, siedzibę lub zarząd na terytorium Rzeczypospolitej Polskiej):

| Kod | Czy transakcja kontrolowana korzysta ze zwolnienia na podstawie art. 11n pkt 1 ustawy? |

| ZW01 | Tak |

| ZW02 | Nie |

Jeżeli w tabeli wybrano „ZW01” oraz transakcja kontrolowana jest zawarta wyłącznie z kontrahentem mającym miejsce zamieszkania, siedzibę lub zarząd na terytorium Rzeczypospolitej Polskiej i spełniającym warunki zwolnienia, podmiot składający informację o cenach transferowych nie wskazuje dla tej transakcji kontrolowanej informacji, o których mowa w częściach 5 i 6.

5. Informacje dotyczące metod i cen transferowych (§ 2 pkt 5 rozporządzenia)

5.1. Wybór metody weryfikacji ceny transferowej (§ 2 pkt 5 lit. a rozporządzenia)

Dla transakcji kontrolowanych wykazanych w części 4, z wyjątkiem transakcji korzystających ze zwolnienia na podstawie art. 11n pkt 1 ustawy (kod ZW01), należy wskazać wybraną i zastosowaną metodę weryfikacji rynkowego charakteru ceny transferowej (tj. np. ceny nominalnej, wskaźnika rentowności), wybierając odpowiedni kod zgodnie z poniższą tabelą:

| Kod | Metoda weryfikacji ceny transferowej |

| MW01 | Metoda porównywalnej ceny niekontrolowanej |

| MW02 | Metoda ceny odprzedaży |

| MW03 | Metoda koszt plus |

| MW04 | Metoda podziału zysku |

| MW05 | Metoda marży transakcyjnej netto |

| MW06 | Inna metoda – wycena niezależnego specjalisty |

| MW07 | Inna metoda – pozostałe |

Następnie należy określić, czy na potrzeby danej transakcji kontrolowanej zastosowano mechanizmy, o których mowa w art. 11f lub art. 11g ustawy:

| Kod | Zastosowanie mechanizmów, o których mowa w art. 11f lub art. 11g ustawy |

| SH01 | Dla transakcji kontrolowanej nie zastosowano mechanizmów, o których mowa w art. 11f lub art. 11g ustawy |

| SH02 | Dla transakcji kontrolowanej zastosowano mechanizm, o którym mowa w art. 11f ustawy |

| SH03 | Dla transakcji kontrolowanej zastosowano mechanizm, o którym mowa w art. 11g ustawy |

Przy wyborze SH02 lub SH03 nie uzupełnia się dalszej części informacji o cenach transferowych.

5.2. Informacje o stosowanej cenie transferowej (§ 2 pkt 5 lit. b rozporządzenia)

5.2.1. W przypadku wyboru MW01, MW06 lub MW07

Jeżeli jako metodę weryfikacji ceny transferowej wybrano „MW01” (metoda porównywalnej ceny niekontrolowanej), „MW06” (wycena niezależnego specjalisty) lub „MW07” (inna metoda – pozostałe), należy uzupełnić następujące informacje:

1) „Cena min” i „Cena max” – należy podać odpowiednio najniższy i najwyższy poziom ceny jednostkowej przedmiotu transakcji kontrolowanej w roku, za który jest sporządzana informacja o cenach transferowych. Jeżeli przedmiotem transakcji kontrolowanej jest zróżnicowany asortyment, należy wskazać minimalną oraz maksymalną wartość ceny dla całego asortymentu (jeżeli zróżnicowany asortyment jest przedmiotem transakcji kontrolowanej o charakterze jednorodnym). Jeżeli cena była stała przez cały ten rok, w obu kolumnach należy wskazać ten sam poziom ceny;

2) „Waluta ceny transakcji kontrolowanej” – należy uzupełnić walutę, w której określono ceny jednostkowe w transakcji kontrolowanej, zgodnie z kodem walut ISO 4217;

3) „Miara” – należy wpisać rodzaj jednostki miary, jakiej dotyczą ceny jednostkowe wskazane w kolumnach „Cena min” i „Cena max” (np. kg, szt., l, roboczogodzina).

5.2.2. W przypadku wyboru MW04

Jeżeli jako metodę weryfikacji ceny transferowej wybrano „MW04” (metoda podziału zysku), należy wskazać rodzaj zastosowanej metody podziału zysku poprzez wybór odpowiedniego kodu z poniższej tabeli:

| Kod | Rodzaj metody podziału zysku |

| PZ01 | Podział zysku za pomocą analizy rezydualnej |

| PZ02 | Podział zysku za pomocą analizy udziału |

W dalszej kolejności należy wskazać wysokość zastosowanej ceny transferowej poprzez uzupełnienie proporcji podziału zysku (straty) w transakcji kontrolowanej skalkulowanej na podstawie zastosowania metody podziału zysku:

1) „Zakładany zysk podmiotu” – procentowy udział w zysku z transakcji kontrolowanej, jaki powinien przypaść zgodnie z modelem podziału zysku podmiotowi, dla którego jest składana informacja o cenach transferowych;

2) „Zakładany zysk kontrahentów” – procentowy udział w zysku z transakcji kontrolowanej, jaki powinien przypaść pozostałym kontrahentom zgodnie z modelem podziału zysku;

3) „Zrealizowany zysk podmiotu” – procentowy udział w zysku z transakcji kontrolowanej, jaki faktycznie przypadł w wyniku zastosowania modelu podziału zysku podmiotowi, dla którego jest składana informacja o cenach transferowych;

4) „Zrealizowany zysk kontrahentów” – procentowy udział w zysku z transakcji kontrolowanej, jaki faktycznie przypadł pozostałym kontrahentom w wyniku zastosowania modelu podziału zysku.

W przypadku wyboru rodzaju metody podziału zysku „PZ01” jako „Zakładany zysk podmiotu” oraz „Zakładany zysk kontrahentów” wskazuje się procentowy udział w części zysku rezydualnego (pomijając zysk rutynowy).

Wartości z punktów 1 – 4 uzupełnia się z dokładnością do dwóch miejsc po przecinku.

5.2.3. W przypadku wyboru MW02, MW03 lub MW05

Jeżeli jako metodę weryfikacji ceny transferowej wybrano „MW02” (metoda ceny odprzedaży), „MW03” (metoda koszt plus) lub „MW05” (metoda marży transakcyjnej netto), należy uzupełnić element „Wynik transakcji kontrolowanej” poprzez podanie informacji o poziomie wskaźnika rentowności zgodnego ze wskaźnikiem rentowności zastosowanym w analizie cen transferowych, zrealizowanego w transakcji kontrolowanej w roku, za który jest sporządzana informacja o cenach transferowych, przez podmiot wybrany w analizie cen transferowych jako strona badana (por. punkt 2 w części 5.3.2 objaśnień). Wartość wskaźnika rentowności powinna być wpisana w procentach z dokładnością do dwóch miejsc po przecinku.

W kolumnie „Wynik transakcji kontrolowanej” nie należy podawać wartości ceny transferowej (odzwierciedlonej lub nieodzwierciedlonej jakimkolwiek wskaźnikiem) w transakcji kontrolowanej.

5.3. Informacje o analizie cen transferowych (§ 2 pkt 5 lit. c rozporządzenia)

W tej części należy wskazać szczegółowe informacje na temat analizy cen transferowych dla każdej wskazanej transakcji kontrolowanej – w zależności od wybranej metody oraz kategorii transakcji kontrolowanej.

5.3.1. W przypadku wyboru MW01, MW06 lub MW07

Jeżeli jako metodę weryfikacji ceny transferowej wybrano „MW01” (metoda porównywalnej ceny niekontrolowanej), „MW06” (inna metoda – wycena niezależnego specjalisty) lub „MW07” (inna metoda – pozostałe), należy wskazać:

1) „Sposób weryfikacji rynkowego poziomu ceny” – na podstawie poniższej tabeli:

| Kod | Sposób weryfikacji rynkowego poziomu ceny |

| SW01 | Porównanie wewnętrzne cen (porównywalny przedmiot transakcji jest sprzedawany jednocześnie do podmiotów powiązanych i niepowiązanych) |

| SW02 | Porównanie zewnętrzne cen (istnieją dostępne dane o cenach porównywalnych przedmiotów transakcji, których stronami są podmioty niepowiązane) |

| SW03 | Porównanie wewnętrzne cen kontrahenta (kontrahent sprzedaje porównywalny przedmiot transakcji jednocześnie do podatnika i podmiotu niepowiązanego) |

| SW04 | Wycena ekspercka |

| SW05 | Inny sposób weryfikacji rynkowego charakteru ceny |

2) „Cena porównywalna min” i „Cena porównywalna max” – należy wpisać odpowiednio najniższą i najwyższą wartość porównywalnych cen jednostkowych użytych do weryfikacji rynkowego charakteru ceny. Jeżeli użyto tylko jednej wartości ceny na potrzeby porównania, w obu kolumnach należy wpisać wysokość tej ceny;

3) „Waluta ceny porównywalnej” – należy uzupełnić walutę, w której określono jednostkowe ceny porównywalne, zgodnie z kodem walut ISO 4217.

5.3.2. W przypadku wyboru MW02, MW03 lub MW05

Jeżeli jako metodę weryfikacji ceny transferowej wybrano „MW02” (metoda ceny odprzedaży), „MW03” (metoda koszt plus) lub „MW05” (metoda marży transakcyjnej netto), należy uzupełnić:

1) „Rodzaj porównania” – należy wskazać (poprzez wybranie odpowiedniego kodu zgodnie z poniższą tabelą), czy analiza cen transferowych została przeprowadzona przy użyciu porównania wewnętrznego (tj. poprzez odniesienie do poziomu wskaźników rentowności realizowanych na porównywalnych transakcjach z podmiotami niepowiązanymi), czy porównania zewnętrznego (w oparciu o wskaźniki rentowności podmiotów niepowiązanych):

| Kod | Rodzaj porównania |

| PR01 | Wewnętrzne |

| PR02 | Zewnętrzne |

| PR03 | Porównanie wewnętrzne przygotowane przez kontrahenta |

Jeżeli wybrano porównanie wewnętrzne (kod PR01), należy przejść bezpośrednio do uzupełnienia elementów „Wskaźnik rentowności”, „Korekty porównywalności wyników”, „Wynik analizy cen transferowych min” oraz „Wynik analizy cen transferowych max”;

2) „Strona badana” – należy wskazać (poprzez wybranie odpowiedniego kodu zgodnie z poniższą tabelą), która strona zaangażowana w transakcję kontrolowaną została wybrana jako strona badana dla celów analizy cen transferowych – tj. wskaźnik finansowy której ze stron transakcji kontrolowanej był przedmiotem oceny pod względem jego rynkowości:

| Kod | Strona badana |

| PB01 | Podmiot, dla którego jest składana informacja o cenach transferowych |

| PB02 | Kontrahent |

3) „Kryterium geograficzne” – należy wybrać podstawowe kryterium selekcji geograficznej podmiotów, wykorzystane w analizie cen transferowych opartej na zewnętrznych danych finansowych dotyczących rentowności podmiotów niepowiązanych, uznanych za porównywalne do zakresu wskazanej transakcji kontrolowanej. Wyboru należy dokonać, wpisując odpowiedni kod na podstawie poniższej tabeli:

| Kod | Kryterium geograficzne |

| KG01 | Polska |

| KG02 | Region |

| KG03 | Europa |

| KG04 | Świat |

| KG05 | Inne |

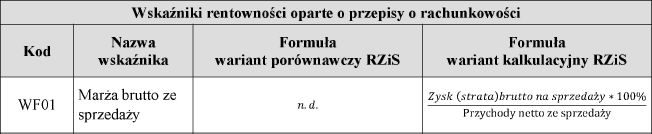

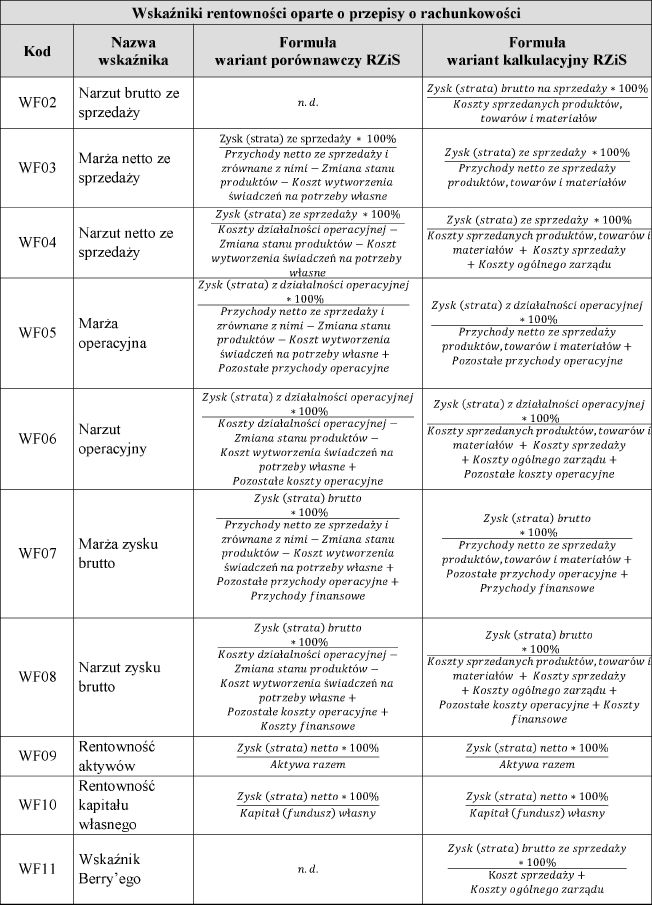

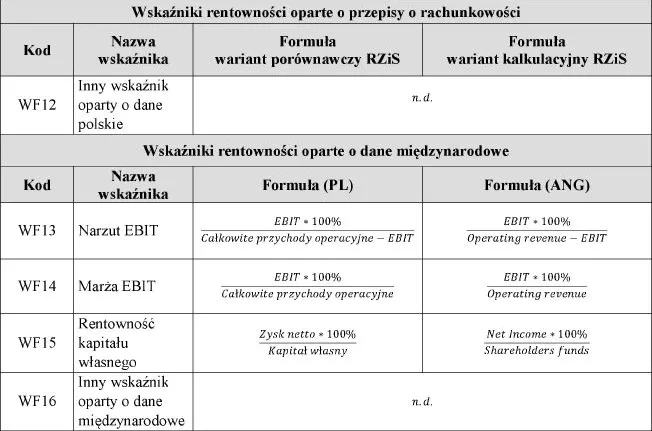

4) „Wskaźnik rentowności” – należy wybrać wskaźnik, który został zastosowany na potrzeby weryfikacji ceny transferowej dla transakcji kontrolowanej poprzez wskazanie odpowiedniego kodu zgodnie z poniższą tabelą:

5) „Korekty porównywalności wyników” – należy wskazać, czy w procesie przeprowadzania analizy cen transferowych dokonano korekt wyników w celu uzyskania wyższej porównywalności do badanej transakcji kontrolowanej poprzez wpisanie odpowiedniego kodu na podstawie poniższej tabeli:

| Kod | Korekta porównywalności |

| KP01 | Nie dokonano korekty porównywalności |

| KP02 | Dokonano jednej lub większej ilości korekt porównywalności |

6) „Dolna granica przedziału” oraz „Górna granica przedziału” – należy wskazać wyniki analizy cen transferowych z wykorzystaniem wybranego wcześniej wskaźnika finansowego. Jeżeli wynikiem analizy jest:

a) przedział wskaźnika rentowności – należy wpisać graniczne wartości przedziału będącego rezultatem analizy cen transferowych („Dolna granica przedziału” oraz „Górna granica przedziału”) oraz wskazać rodzaj użytego przedziału wybierając kod na podstawie poniższej tabeli:

| Kod | Rodzaj przedziału |

| RP01 | Przedział międzykwartylowy |

| RP02 | Przedział pełny |

| RP03 | Inny przedział |

b) jeden poziom wskaźnika rentowności – jako dolną granicę przedziału oraz górną granicę przedziału należy wpisać tę samą wartość wskaźnika będącego wynikiem analizy cen transferowych.

Wyniki analizy cen transferowych powinny być wpisane w procentach z dokładnością do dwóch miejsc po przecinku.

6. Dodatkowe informacje lub wyjaśnienia (§ 2 pkt 6 rozporządzenia)

6.1. Korekty cen transferowych

Poprzez uzupełnienie elementu „Korekta cen transferowych” należy wskazać, czy w celu osiągnięcia wyniku na transakcji kontrolowanej zgodnego z zasadą ceny rynkowej podmiot, dla którego jest składana informacja o cenach transferowych, dokonał korekty cen transferowych (np. poprzez korektę rentowności) – poprzez wybór odpowiedniego kodu z poniższej tabeli. Element ten uzupełnia się, jeżeli wybrano metodę weryfikacji ceny transferowej MW02, MW03 lub MW05:

| Kod | Korekta cen transferowych |

| KC01 | Podatnik dokonał korekty cen transferowych |

| KC02 | Podatnik nie dokonywał korekty cen transferowych |

Jeżeli wybrano kod „KC01”, uzupełnia się łączną kwotę (w tysiącach złotych) dokonanej korekty (korekt) cen transferowych dotyczącej (dotyczących) roku, za który jest składana informacja o cenach transferowych – odpowiednio ze znakiem:

1) „+”, jeżeli korekta miała charakter korekty zwiększającej rentowność;

2) „–”, jeżeli korekta miała charakter korekty zmniejszającej rentowność.

6.2. Dodatkowe wyjaśnienia dotyczące wybranych kategorii transakcji kontrolowanych

6.2.1. Transakcje kontrolowane dotyczące udzielenia lub uzyskania finansowania, udzielenia lub uzyskania gwarancji lub poręczenia, zarządzania płynnością i depozytu

Należy uzupełnić „Sposób kalkulacji oprocentowania” poprzez wybranie kodu zgodnie z poniższą tabelą:

| Kod | Rodzaj oprocentowania |

| OP01 | Oprocentowanie zmienne |

| OP02 | Oprocentowanie stałe |

| OP03 | Brak oprocentowania |

1) w przypadku wyboru oprocentowania zmiennego (OP01) należy uzupełnić następujące informacje:

a) „Stopa bazowa” – poprzez wybranie odpowiednich kodów z poniższych list:

| Kod | Nazwa stopy bazowej |

| SB01 | WIBOR |

| SB03 | EURIBOR |

| SB05 | LIBOR EUR |

|

| |

| Kod | Nazwa stopy bazowej |

| SB07 | LIBOR USD |

| SB09 | LIBOR CHF |

| SB11 | LIBOR GBP |

| SB13 | LIBOR JPY |

| SB15 | Inna stopa bazowa |

|

| |

| Kod | Termin stopy bazowej |

| TB01 | 1 dzień (O/N) |

| TB02 | 1 miesiąc (1M) |

| TB03 | 3 miesiące (3M) |

| TB04 | 6 miesięcy (6M) |

| TB05 | 9 miesięcy (9M) |

| TB06 | 1 rok (12M) |

| TB07 | Inny |

W przypadku wyboru kodu „TB07” należy uzupełnić termin stopy bazowej w kolejnej komórce;

b) „Marża” – należy uzupełnić wartość (w punktach bazowych per annum), która jest dodawana lub odejmowana (ze znakiem ujemnym) do stopy bazowej;

2) w przypadku wyboru oprocentowania stałego (OP02) należy uzupełnić wartość zastosowanego oprocentowania stałego (w punktach procentowych per annum) z dwoma miejscami po przecinku („Poziom oprocentowania”). W przypadku poręczenia lub gwarancji należy wskazać poziom prowizji za udzielone lub uzyskane poręczenie lub udzieloną lub uzyskaną gwarancję w stosunku do wysokości poręczanego lub gwarantowanego zobowiązania (w punktach procentowych per annum) z dwoma miejscami po przecinku.

Należy wskazać źródło danych do analizy cen transferowych oraz jej wyniki poprzez uzupełnienie następujących informacji:

1) „Źródło danych do analizy cen transferowych” – należy uzupełnić informację na temat źródła, z którego podatnik pozyskał dane na potrzeby analizy cen transferowych, poprzez wybór odpowiedniego kodu z poniższej tabeli. Jeżeli zostały wykorzystane dane z więcej niż jednego źródła, należy wybrać wszystkie odpowiadające im kody z poniższej tabeli (wybór wielokrotny):

| Kod | Źródło danych do analizy cen transferowych |

| ZD01 | Dane transakcyjne wewnętrzne – porównywalne transakcje z podmiotami niepowiązanymi |

| ZD02 | Dane transakcyjne zewnętrzne – bazy danych transakcyjnych |

| ZD03 | Dane transakcyjne zewnętrzne – statystyki bankowe |

| ZD04 | Oferty otrzymane od instytucji finansowych |

| ZD05 | Pozostałe źródła danych |

2) „Wynik analizy cen transferowych” – należy wskazać wynik uzyskany za pomocą wybranej metody weryfikacji cen transferowych:

a) jeżeli wynikiem analizy cen transferowych jest przedział wysokości oprocentowania – należy uzupełnić graniczne wartości przedziału („Dolna granica przedziału” oraz „Górna granica przedziału”) w punktach procentowych per annum z dwoma miejscami po przecinku;

b) jeżeli wynikiem analizy cen transferowych jest jeden poziom oprocentowania – jako dolną i górną granicę przedziału należy wpisać tę samą wartość oprocentowania będącego wynikiem analizy cen transferowych.

Jeżeli jako sposób kalkulacji oprocentowania wybrano „Oprocentowanie zmienne” (kod OP01), jako dolną granicę przedziału oraz górną granicę przedziału należy wpisać wysokość marży dodawanej do wskazanej wcześniej bazowej stopy procentowej lub od tej stopy bazowej odejmowanej (wówczas wynik wpisuje się ze znakiem ujemnym). Wyniki analizy cen transferowych powinny być wpisane w punktach procentowych.

6.2.2. Transakcje kontrolowane dotyczące udostępnienia lub korzystania z wartości niematerialnych

Jeżeli jako kategorię transakcji kontrolowanej wskazano kod 1401 lub 2401 (transakcje kontrolowane związane z udostępnieniem lub korzystaniem z wartości niematerialnych), należy uzupełnić dodatkowo:

1) „Sposób kalkulacji opłaty” – należy wskazać sposób kalkulacji opłaty wybierając odpowiedni kod z poniższej tabeli. Jeżeli sposób kalkulacji opłaty jest kombinacją kilku elementów, należy wskazać wszystkie odpowiednie kody:

| Kod | Sposób kalkulacji opłaty |

| SK01 | Stały procent od sprzedaży do podmiotów niepowiązanych towarów lub produktów, których dotyczy wartość niematerialna |

| SK02 | Stały procent od sprzedaży całkowitej towarów lub produktów, których dotyczy wartość niematerialna |

| SK03 | Stały procent od innej bazy |

| SK04 | Stała kwota w ujęciu rocznym |

| SK05 | Stała kwota na jednostkę towaru lub produktu |

| SK06 | Inny sposób kalkulacji opłaty |

2) „Poziom opłaty” – należy wskazać poziom opłaty z tytułu udostępnienia lub korzystania z wartości niematerialnych (w zależności od wybranego kodu transakcji kontrolowanej) wskazując odpowiednio:

a) w przypadku gdy jako „Sposób kalkulacji opłaty” wybrano kod „SK01”, „SK02” lub „SK03” – poziom opłaty w procentach odpowiedniej bazy (w zależności od wybranego kodu sposobu kalkulacji opłaty);

b) w przypadku gdy jako „Sposób kalkulacji opłaty” wybrano kod „SK04”, „SK05” lub „SK06”:

– poziom opłaty wyrażony kwotowo oraz

– walutę, w jakiej jest naliczana opłata, zgodnie z kodem walut ISO 4217.

Należy wskazać źródło danych do analizy cen transferowych oraz jej wyniki poprzez uzupełnienie poniższych informacji:

1) „Źródło danych” – należy, na podstawie poniższej tabeli, wskazać, na podstawie jakiego źródła danych sporządzono analizę cen transferowych:

| Kod | Źródło danych |

| ZD01 | Dane transakcyjne wewnętrzne – porównywalne transakcje z podmiotami niepowiązanymi |

| ZD02 | Dane transakcyjne zewnętrzne – bazy danych |

| ZD03 | Niezależna wycena lub analiza |

| ZD04 | Inne źródło danych |

2) w elemencie „Jednostka miary” należy wpisać jednostkę, w jakiej wyrażono wynik analizy cen transferowych dla transakcji kontrolowanej dotyczącej udostępnienia lub korzystania z wartości niematerialnych (np. %). Jeżeli opłata została wyrażona kwotowo, należy wpisać kod waluty zgodnie kodem walut ISO 4217;

3) „Dolna granica przedziału” i „Górna granica przedziału”:

a) jeżeli wynikiem analizy cen transferowych jest przedział wysokości opłaty – należy wpisać graniczne wartości przedziału będącego wynikiem analizy cen transferowych;

b) jeżeli wynikiem analizy cen transferowych jest jeden poziom wskaźnika finansowego – należy wpisać dwukrotnie tę samą wartość wskaźnika będącego wynikiem analizy cen transferowych.

Wyniki analizy cen transferowych powinny być wpisane z dokładnością do dwóch miejsc po przecinku.

- Data ogłoszenia: 2018-12-29

- Data wejścia w życie: 2019-01-01

- Data obowiązywania: 2021-01-01

- Dokument traci ważność: 2022-09-28

REKLAMA

Dziennik Ustaw

REKLAMA

REKLAMA