Tanieją kredyty złotowe, drożeją we frankach

REKLAMA

REKLAMA

REKLAMA

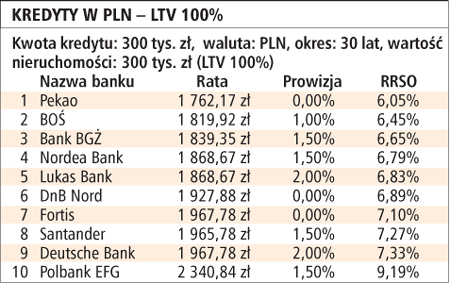

Na ostatnim posiedzeniu w styczniu Rada Polityki Pieniężnej obniżyła stopy procentowe o 0,75 pkt proc. Od listopada 2008 r. stopy NBP spadły w sumie o 1,75 pkt proc. To bardzo dobra wiadomość dla spłacających kredyty hipoteczne w złotych oraz dla tych, którzy planują je zaciągnąć.

Poziom stóp urzędowych wywołuje bowiem presję, zwykle z opóźnieniem, na rynkowe stopy WIBOR, od których bezpośrednio zależy oprocentowanie kredytów hipotecznych. Jest ono najczęściej sumą stałej marży banku w całym okresie kredytowania i zmiennej stopy rynkowej. Jeżeli bank stosuje np. trzymiesięczną stopę WIBOR, oznacza to, że co trzy miesiące zmienia się oprocentowanie kredytu.

Trzymiesięczny WIBOR wynosi dzisiaj około 4,8 proc., a więc - na skutek działań RPP - obniżył się w ostatnich miesiącach aż o około 2 pkt proc. O tyle powinno więc spaść oprocentowanie kredytów hipotecznych w złotych. Nowi kredytobiorcy startują natomiast z niskiego pułapu. Muszą jednak pamiętać, że kredyt złotowy narażony jest na ryzyko stopy procentowej. Potencjalny wzrost inflacji w przyszłości zmuszać będzie RPP do podwyżek stóp procentowych, na co rynek zareaguje wyższymi stopami WIBOR, a to skutkować będzie wzrostem rat.

Gorzej z frankiem

Powodów do zadowolenia nie mogą mieć natomiast osoby zadłużone we frankach szwajcarskich. 30 stycznia kurs franka przebił psychologiczną barierę 3 zł. Tak słabego złotego względem szwajcarskiej waluty nie notowano od połowy 2004 roku. Poziom kursu bardzo szybko przekłada się na wysokość raty. Jeżeli kurs waluty, w której denominowany jest kredyt, umocni się gwałtownie w dniu płatności raty kredytowej, kredytobiorca musi przeznaczyć na jej spłatę więcej złotych. Taka sytuacja może być więc przykrą niespodzianką. W najmniej korzystnej sytuacji są kredytobiorcy, którzy zaciągnęli kredyt w momencie, kiedy złoty był bardzo mocny. Jeszcze rok temu kurs franka oscylował wokół poziomu 2 zł.

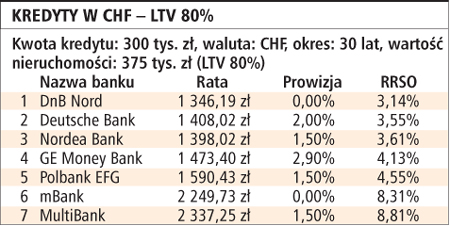

Pocieszeniem może być jednak wyraźny spadek stopy LIBOR dla franka, na podstawie której opiera się oprocentowanie kredytów frankowych. Dużo niższy LIBOR rekompensuje umacnianie się franka. Niektórzy kredytobiorcy mogą więc nie odczuwać słabego złotego w postaci rosnącej raty.

REKLAMA

Comperia sprawdziła, jak zmieniła się rata kredytu frankowego zaciągniętego w styczniu 2008 roku (do symulacji przyjęliśmy średnie wartości parametrów kredytu: marży i kursów walutowych).

Jeżeli rok temu wzięliśmy kredyt o wartości 300 tys. zł na 30 lat, z marżą 1,4 pkt proc. i po kursie wypłaty 2,14 zł, wysokość pierwszej raty wyniosła 1526 zł (oprocentowanie 4,15 proc., kurs spłaty 2,24 zł). Rok później kurs spłaty przekroczył 3 zł, ale średnie oprocentowanie kredytu (spadek stopy LIBOR) obniżyło się do 1,93 proc. Klient musiał więc zapłacić 1534 zł, a więc zaledwie o 8 zł więcej. Pamiętajmy jednak, że to tylko symulacja przedstawiająca mechanizm rekompensowania mocnego franka niskimi stopami LIBOR. W zależności od parametrów kredytu, momentu jego zaciągnięcia wynik w każdym przypadku będzie inny.

Nie zawsze automatycznie

W gorszej sytuacji znajdują się klienci banków, którzy podpisali umowy kredytowe przed kilkoma laty. Niektóre instytucje ustalały wówczas oprocentowanie nie w oparciu o stopy rynkowe i stałą marżę, ale tzw. decyzją zarządu. W umowach zapisywano, że oprocentowanie może być korygowane w przypadku zmian sytuacji gospodarczej, inflacji czy poziomu stóp procentowych.

Prawdziwa burza wybuchła niedawno wokół mBanku. Jego klienci, którzy zaciągnęli kredyty we frankach szwajcarskich przed wrześniem 2006 r., zarzucają bankowi, że każde podwyżki oprocentowania tłumaczył rosnącymi stopami procentowymi. Teraz, gdy stopa LIBOR gwałtownie spadła, bank nie reaguje. Bank zaproponował klientom przejście na system konstruowania oprocentowania w oparciu o stopę rynkową i stałą marżę. Tu pojawił się kolejny problem.

W ocenie klientów nowo proponowana marża jest zbyt wysoka. Konflikt między klientami a bankiem trwa. Klienci otrzymali zaproszenie na spotkanie z przedstawicielami banku, odpowiedzialnymi za ofertę kredytów hipotecznych. Spotkanie odbędzie się 14 lutego w Łodzi, w siedzibie banku.

Do redakcji Comperii docierają informacje, że w podobnej sytuacji znaleźli się klienci również innych banków.

Aktualna oferta

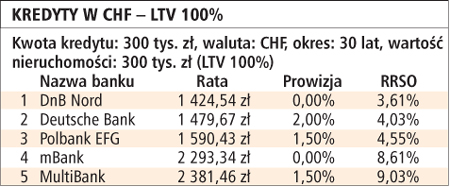

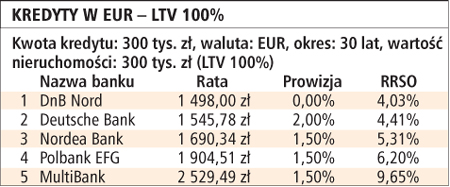

W jakiej sytuacji są osoby, które dopiero teraz myślą o pożyczeniu pieniędzy na mieszkanie? Z pewnością będą miały pod górkę. W praktyce należy zapomnieć o kredycie we frankach szwajcarskich na 100 proc. wartości nieruchomości. Zaledwie kilka banków ich udziela, ale dzisiaj trzeba spełnić bardziej rygorystyczne warunki.

Na przykład w Deutsche Banku PBC o kredyt hipoteczny we frankach szwajcarskich na 100 proc. LTV (ang. loan to value - kwota kredytu w stosunku do wartości zabezpieczenia) mogą ubiegać się tylko osoby (gospodarstwa domowe), których miesięczny dochód netto przekracza 12 tys. zł (kredyt z ubezpieczeniem niskiego wkładu własnego). Takiego kredytu teoretycznie udziela też DnB Nord, ale trzeba zarabiać co najmniej 10 tys. zł miesięcznie. W innym wypadku bank wymaga wniesienia 15-proc. wkładu własnego w gotówce (nie ma możliwości ubezpieczenia niskiego wkładu własnego).

Nawet jeżeli przejdziemy przez bardziej rygorystyczną maszynę badania zdolności kredytowej, banki zaproponują nam też wyższą marżę niż jeszcze kilka miesięcy temu.

Maciej Bednarek, redaktor naczelny porównywarki finansowej Comperia.pl

MACIEJ BEDNAREK

redaktor naczelny porównywarki finansowej Comperia.pl

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.