REKLAMA

Dziennik Ustaw - rok 1994 nr 125 poz. 611

ROZPORZĄDZENIE MINISTRA FINANSÓW

z dnia 28 października 1994 r.

w sprawie podatku akcyzowego.

Na podstawie art. 6 ust. 10 pkt 2, art. 35 ust. 4, art. 36 ust. 5, art. 37 ust. 3 pkt 2 i ust. 4 oraz art. 38 ust. 2 ustawy z dnia 8 stycznia 1993 r. o podatku od towarów i usług oraz o podatku akcyzowym (Dz. U. Nr 11, poz. 50, Nr 28, poz. 127 i Nr 129, poz. 599) oraz w związku z art. 4 ust. 9 ustawy z dnia 7 lipca 1994 r. o denominacji złotego (Dz. U. Nr 84, poz. 386) zarządza się, co następuje:

§ 1.

§ 2.

2. Przepis ust. 1 stosuje się w przypadku stwierdzenia nadmiernych ubytków i zawinionych niedoborów:

1) przed powstaniem obowiązku podatkowego w podatku akcyzowym,

2) w czasie produkcji, magazynowania, przerobu, zużycia lub przewozu spirytusu nabytego po cenie niższej od określonej w odrębnych przepisach najwyższej urzędowej ceny zbytu.

3. Do nadmiernych ubytków i zawinionych niedoborów stosuje się najwyższą stawkę podatku akcyzowego, ustaloną dla wyrobu akcyzowego wytworzonego przez producenta, u którego powstały te ubytki lub niedobory.

4. Do nadmiernych ubytków lub niedoborów spirytusu nabytego po cenie niższej od najwyższej ceny urzędowej, ustalonej dla tego spirytusu, stosuje się stawkę podatku akcyzowego w wysokości różnicy między najwyższą ceną urzędową, pomniejszoną o podatek od towarów i usług, a ceną nabycia pomniejszoną o podatek od towarów i usług.

5. Podatek akcyzowy od nadmiernych ubytków wyrobów winiarskich pomniejsza się o podatek akcyzowy zawarty w cenach zakupu zużytych do ich wytworzenia wyrobów winiarskich i podatek akcyzowy pobrany przez urzędy celne od tych surowców.

§ 3.

§ 4.

§ 5.

1) odzież futrzaną i inne wyroby futrzarskie wytworzone z wyprawionych skór zwierząt szlachetnych, zakupionych po cenach zawierających podatek akcyzowy lub od których podatek ten został pobrany przez urząd celny,

2) rozlew piwa i wyrobów winiarskich zakupionych po cenach zawierających podatek akcyzowy lub od których podatek ten został pobrany przez urząd celny,

3) rozlew importowanych wódek gatunkowych, od których podatek ten został pobrany przez urząd celny,

4) sól warzoną jodowaną (SWW: 1212-112, -122) i sól kamienną z mikroelementami (SWW: 1212-232), do produkcji której zużywana jest sól zakupiona po cenie zawierającej podatek akcyzowy,

5) wyroby akcyzowe sprzedawane do wolnych obszarów celnych umiejscowionych na terenie lotniczego, morskiego lub rzecznego przejścia granicznego, z przeznaczeniem do odprzedaży podróżnym.

2. W przypadku sprzedaży wyrobów winiarskich, które przed rozlewem zostały poddane leżakowaniu, kupażowaniu, tzn. mieszaniu win w celu osiągnięcia właściwych efektów barwy, smaku i aromatu, dosładzaniu, doprawianiu nalewką ziołową, nasycaniu dwutlenkiem węgla, podbarwianiu karmelem, doalkoholizowaniu lub maderyzacji, tzn. przyspieszeniu procesu dojrzewania wina przez zastosowanie oddziaływania termicznego, podatek akcyzowy należny od tych wyrobów obniża się o podatek akcyzowy zawarty w cenach zakupu zużytych wyrobów winiarskich i podatek akcyzowy pobrany przez urzędy celne od tych surowców.

3. W przypadku sprzedaży wyrobów wymienionych w poz. 8 załącznika nr 1 do rozporządzenia, podatek akcyzowy należny od tych wyrobów obniża się o podatek akcyzowy zawarty w cenach zakupu zużytych do ich wytwarzania materiałów zaliczanych według Systematycznego wykazu wyrobów do grupy 1324-4, -5, -9 oraz podatek akcyzowy pobrany przez urzędy celne od tych materiałów.

§ 6.

§ 7.

1) 0,06 zł/l przy sprzedaży piwa w ilości do 200.000 hl w każdym roku podatkowym,

2) 0,11 zł/l przy sprzedaży piwa w pojemnikach cylindrycznych ze stali nierdzewnej wykonywanych według norm „EURO” lub „DIN”, z wbudowanym zaworem typu „Fiting”, dostosowanych do sterylnego mycia i napełniania (pojemniki KEG i KEG + ),

3) 0,05 zł/l przy sprzedaży piwa luzem w cysternach transportowych.

2. Przepis ust. 1 pkt 3 stosuje się w okresie do dnia 31 maja 1995 r.

§ 8.

1) zlecenia wykonania wyrobu akcyzowego, podatnikiem podatku akcyzowego jest zleceniobiorca; jeżeli stawka podatku akcyzowego została wyrażona w formie procentowej, zleceniobiorca oblicza podatek od wartości wyrobu akcyzowego, obliczonej na podstawie przeciętnych cen stosowanych w danej miejscowości lub na danym rynku w dniu wykonania świadczenia, zmniejszonych o podatek od towarów i usług,

2) ustalenia, na podstawie odrębnych przepisów, stawek podatku akcyzowego od spirytusu w formie różnicy cen lub jej części, podatnikiem jest podmiot, u którego różnice te powstały.

§ 9.

§ 10.

§ 11.

2. Przepis ust. 1 stosuje się odpowiednio w przypadku eksportu wyrobu akcyzowego, od którego podatek akcyzowy został pobrany przez urząd celny.

3. Przepisy ust. 1 i 2 nie dotyczą eksportu wyrobów akcyzowych oznaczonych znakami skarbowymi akcyzy.

§ 12.

§ 13.

§ 14.

2. Przepis ust. 1 stosuje się odpowiednio do wyrobów akcyzowych, podawanych pasażerom statków pełnomorskich, promów pasażersko-samochodowych i samolotów, obsługujących linie międzynarodowe.

§ 15.

§ 16.

1) wstępnie - za okresy dzienne,

2) za okresy miesięczne.

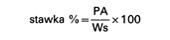

2. Wpłaty dzienne, o których mowa w ust. 1 pkt 1, są dokonywane przy zastosowaniu procentowej stawki obliczonej według następującego wzoru (z dokładnością do 0,01%):

gdzie:

PA - oznacza kwotę podatku akcyzowego przypadającego do zapłaty w urzędzie skarbowym z miesiąca poprzedzającego ostatni miesiąc rozliczeniowy,

Ws - oznacza wartość sprzedaży wyrobów akcyzowych, od których płacony jest podatek akcyzowy, nie zawierającą podatku od towarów i usług, z miesiąca poprzedzającego ostatni miesiąc rozliczeniowy.

3. Podatek za okresy dzienne stanowi iloczyn wartości sprzedaży w danym dniu wyrobów akcyzowych, od których płacony jest podatek akcyzowy, pomniejszonej o należny podatek od towarów i usług, oraz stawki procentowej, wynikającej ze wzoru określonego w ust. 2.

4. Wpłaty kwot określonych zgodnie z ust. 3 powinny być dokonywane nie później niż do 25 dnia, licząc od dnia opuszczenia przez wyrób pomieszczenia producenta.

5. Podatek akcyzowy jest rozliczany ostatecznie za okresy miesięczne w terminie do 25 dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy w tym podatku, z uwzględnieniem wstępnych wpłat dziennych.

§ 17.

§ 18.

2. Przepis ust. 1 stosuje się odpowiednio w przypadku wznowienia wytwarzania wyrobów akcyzowych, o których mowa w § 16 ust. 1, zawieszonego na okres dłuższy niż trzy miesiące.

§ 19.

§ 20.

1) pomniejszają należny podatek akcyzowy lub

2) zwiększają podatek naliczony, o którym mowa w art. 19 ust. 1 i 2 ustawy.

§ 21.

§ 22.

Minister Finansów: G. W. Kołodko

Załączniki do rozporządzenia Ministra Finansów

z dnia 28 października 1994 r. (poz. 611)

Załącznik nr 1

TABELA STAWEK PODATKU AKCYZOWEGO DLA NIEKTÓRYCH WYROBÓW AKCYZOWYCH PRODUKOWANYCH W KRAJU

| Poz. | Symbol | Nazwa grupy wyrobów | Stawka podatku |

| 1 | 2 | 3 | 4 |

| 1 | 0243 | Oleje smarowe i specjalne: |

|

|

|

| 1) oleje silnikowe, z wyjątkiem olejów DS-M do silników okrętowych (SWW: 0243-135), olejów DS-H do silników okrętowych (SWW: 0243-136), olejów SC22 do silników okrętowych (SWW: 0243-137), olejów do silników z zapłonem samoczynnym (wysokoprężnych) pozostałych (SWW: 0243-139), olejów do silników lotniczych (SWW: 0243-14), olejów silnikowych pozostałych (SWW: 0243-19) oraz olejów do silników okrętowych określonych przez Polską Normę PN-75C-96089/01÷04 jako Marinol typu CA, CB, CC, CD | 10 |

| 2) pozostałe, w tym także oleje silnikowe wytwarzane z udziałem komponentów uzyskiwanych z regeneracji zużytych olejów smarowych, w których udział komponentów z regeneracji w produkcie gotowym stanowi minimum 10% | wolne od podatku | ||

| 2 | 0675-931 | Broń palna myśliwska, pistolety obronne na naboje gazowe | 20 |

| 3 | 0844-9 | Wyposażenie specjalistyczne obiektów działalności rozrywkowej osobno nie wymienione: |

|

| 1) rulety wraz ze stołami do rulety | 15 | ||

| 2) stoły do gry w karty | 15 | ||

| 3) automaty hazardowe | 15 | ||

| 4) maszyny i urządzenia losujące | 15 | ||

| 5) elektroniczne maszyny i urządzenia do gry | 15 | ||

| 4 | 1021, 1022 | Samochody osobowe ogólnego przeznaczenia oraz osobowe specjalizowane: |

|

| 1) których cena jest wyższa od równowartości 7.000 ECU | 10 | ||

| 2) pozostałe | wolne od podatku | ||

| 5 | 1055-1 | Jachty pełnomorskie: |

|

| 1) których cena jest wyższa od równowartości 2.400 ECU | 20 | ||

| 2) pozostałe | wolne od podatku | ||

| 6 | 1153 | Sprzęt elektroniczny powszechnego użytku: |

|

| 1) odbiorniki telewizyjne z ekranem do odbioru kolorowego, których cena jest wyższa od równowartości 750 ECU | 10 | ||

| 2) magnetowidy i odtwarzacze, których cena jest wyższa od równowartości 350 ECU | 10 | ||

| 3) kamery wideo, których cena jest wyższa od równowartości 600 ECU | 10 | ||

| 4) zestawy sprzętu elektronicznego składające się z: |

| ||

| a) odbiornika telewizyjnego i magnetowidu lub odtwarzacza, których cena jest wyższa od równowartości 1.100 ECU | 10 | ||

| b) odbiornika telewizyjnego i kamery wideo, których cena jest wyższa od równowartości 1.350 ECU | 10 | ||

| c) odbiornika telewizyjnego, magnetowidu lub odtwarzacza i kamery wideo, których cena jest wyższa od równowartości 1.700 ECU | 10 | ||

| 5) zestawy do odbioru programów satelitarnych oraz poszczególne części składowe tych zestawów | 10 | ||

| 6) pozostały | wolny od podatku | ||

| 7 | 1212 | Sól: |

|

| 1) sól warzona zwykła (SWW:1212-111) | 15 | ||

| 2) sól warzona jodowana (SWW: 1212-112, -122) | 7 | ||

| 3) sól kamienna zwykła (SWW: 1212-211) | 15 | ||

| 4) sól kamienna z mikroelementami (SWW: 1212-232) | 7 | ||

| 5) pozostała | wolna od podatku | ||

| 8 | 1324-4, -5, -9 | Środki upiększające i wyroby perfumeryjne oraz wyroby kosmetyczne i perfumeryjne (bez ziołowych) pozostałe | 20 |

| 9 | 1761 | Zapałki | 0,05 zł/1000 szt. |

| 10 | 1829-13 | Karty do gry, z wyłączeniem kart do gry dla dzieci | 25 |

| 11 | 2215-2 | Skóry futrzane zwierząt szlachetnych wyprawione: |

|

| 1) norek, lisów, piżmaków, kun, tchórzy, tchórzofretek i fretek | 20 | ||

| 2) pozostałe | wolne od podatku | ||

| 12 | 2233, 2234, | Odzież futrzana i inne wyroby futrzarskie: |

|

| 1) ze skór wymienionych w poz. 11 pkt 1 | 15 | ||

| 2) pozostała | wolna od podatku | ||

| 13 | 247 | Wyroby winiarskie: |

|

| 1) wina gronowe i gronowo-ziołowe | 0,75 zł/l | ||

| 2) wina owocowe | 0,65 zł/l | ||

| 3) miody pitne | 0,50 zł/l | ||

| 4) osady winiarskie | wolne od podatku | ||

| 5) pozostałe | 0,65 zł/l | ||

| 14 | 2483 | Piwo: |

|

| 1) do 11,0° Blg | 0,52 zł/l | ||

| 2) od 11,1° do 15,0° Blg | 0,58 zł/l | ||

| 3) powyżej 15,0° Blg | 0,90 zł/l | ||

| 4) piwo bezalkoholowe | 5 | ||

| 15 | 2519-7 | Guma do żucia | 20 |

| 16 | niezależnie od symbolu SWW | Łodzie żaglowe, łodzie z silnikiem i łodzie z dostosowaniem do silników (drewniane, z tworzyw sztucznych i innych materiałów), z wyłączeniem łodzi rybackich, roboczych i ratowniczych: |

|

| 1) których cena jest wyższa od równowartości 2.400 ECU | 15 | ||

| 2) pozostałe | wolne od podatku | ||

| 17 |

| Wyroby nie wymienione w poz. 1-16 | wolne od podatku |

Objaśnienia:

1. Zwolnienie od podatku olejów silnikowych wytwarzanych z udziałem komponentów uzyskiwanych z regeneracji zużytych olejów smarowych, o których mowa w poz. 1 pkt 2 tabeli, dotyczy producentów posiadających specjalistyczne instalacje do regeneracji olejów przepracowanych, składające się co najmniej z destylacji i rafinacji.

2. Za cenę wyrobu, o której mowa w poz. 4, 5, 6 i 16 tabeli, uważa się cenę nie zawierającą podatku od towarów i usług oraz podatku akcyzowego. Podstawą ustalenia równowartości tej ceny w ECU jest kurs średni ogłoszony przez Narodowy Bank' Polski z dnia sprzedaży wyrobu.

Załącznik nr 2

TABELA STAWEK PODATKU AKCYZOWEGO DLA NIEKTÓRYCH IMPORTOWANYCH TOWARÓW AKCYZOWYCH

| Poz. | Kod PCN | Nazwa grupy towarów (towaru) | Stawka podatku |

| 1 | 2 | 3 | 4 |

| 1 | 170410 | Guma do żucia, również pokryta cukrem | 25 |

|

| ex 1704 90 650 |

|

|

|

| ex 2106 90 91 0 |

|

|

|

| ex 2106 90 990 |

|

|

| 2 | ex 2202 90 | Piwo bezalkoholowe | 7 |

| 3 | 220300 | Piwo otrzymywane ze słodu | 0,90 zł/l |

| 4 | 2204 | Wino ze świeżych winogron, łącznie z winami wzmocnionymi, moszcz winogronowy inny niż objęty pozycją nr 2009 | 0,75 zł/l |

|

|

| w tym: |

|

|

| 2204 21 | a) w pojemnikach zawierających 2 I lub mniej | 1,30 zł/l |

|

| 2204 21 90 0 | b) o rzeczywistej objętościowej mocy alkoholu powyżej 22% obj. | 10,70 zł/l |

|

| 2204 29 90 0 |

|

|

| 5 | 2205 | Wermut i inne wina ze świeżych winogron przyprawione roślinami lub substancjami aromatycznymi | 0,75 zł/l |

|

|

| w tym: |

|

|

| 2205 10 | a) w pojemnikach zawierających 2 I lub mniej | 1,30 zł/l |

|

| 2205 10 90 0 | b) o rzeczywistej objętościowej mocy alkoholu powyżej 18% obj. | 10,10 zł/l |

|

| 2205 90 90 0 |

|

|

| 6 | 2206 00 | Pozostałe napoje fermentowane (np. jabłecznik, moszcz gruszkowy i miód pitny); mieszanki napojów fermentowanych oraz mieszanki napojów fermentowanych i napojów bezalkoholowych nie wymienione ani nie włączone gdzie indziej | 0,65 zł/l |

|

|

| w tym: |

|

|

|

| w pojemnikach zawierających 2 I lub mniej | 1,30 zł/l |

| 7 | 2501 00 91 0 | Sól odpowiednia do spożycia przez ludzi | 20 |

| 8 | ex 2710 00 87 0 | Oleje silnikowe | 15 |

| 9 | 3303 00 | Perfumy i wody toaletowe | 25 |

| 10 | ex 3304 | Preparaty do upiększania i makijażu oraz preparaty do pielęgnacji skóry (z wyjątkiem leków), łącznie z preparatami do opalania, do manicure i pedicure, z wyłączeniem towarów o symbolu 3304 99 00 0 | 25 |

| 11 | ex 3506 99 00 0 | Kleje do rzęs i peruk | 25 |

| 12 | 3605 00 00 0 | Zapałki, inne niż artykuły pirotechniczne z pozycji nr 3604 | 0,05 zł/1000 szt. |

| 13 | ex 4302 | Garbowane lub wykończone skóry futerkowe (łącznie ze łbami, ogonami, łapami i innymi kawałkami lub ścinkami), nawet połączone (bez dodatku z innych materiałów), z wyjątkiem króliczych i zajęczych, z owiec i jagniąt, z jagniąt astrachańskich, szerokoogonowych karakułowych, perskich i podobnych jagniąt indyjskich, chińskich, mongolskich lub tybetańskich, z wydr morskich lub nutrii | 25 |

| 14 | ex 4303 | Artykuły odzieżowe, dodatki do ubiorów i pozostałe wyroby futrzarskie - z wyjątkiem wytworzonych ze skór króliczych i zajęczych, z owiec i jagniąt, z jagniąt astrachańskich, szerokoogonowych karakułowych, perskich i podobnych jagniąt indyjskich, chińskich, mongolskich lub tybetańskich, z wydr morskich lub nutrii | 20 |

| 15 | 8521 10 31 0 | Kamery wideo, których wartość celna jest wyższa od równowartości 600 ECU | 15 |

| 16 | ex 8521 10 39 0 | Magnetowidy i odtwarzacze, których wartość celna jest wyższa od równowartości 350 ECU | 15 |

| 17 | ex 8528 | Odbiorniki telewizyjne z ekranem do odbioru kolorowego (barwne), których wartość celna jest wyższa od równowartości 750 ECU | 15 |

| 18 | ex 8528 | Zestawy sprzętu elektronicznego: |

|

| 1) odbiornika telewizyjnego i magnetowidu lub odtwarzacza, jeżeli wartość celna zestawu jest wyższa od równowartości 1.100 ECU | 15 | ||

| 2) odbiornika telewizyjnego i kamery wideo, jeżeli wartość celna zestawu jest wyższa od równowartości 1.350 ECU | 15 | ||

| 3) odbiornika telewizyjnego, magnetowidu lub odtwarzacza i kamery wideo, jeżeli wartość celna zestawu jest wyższa od równowartości 1.700 ECU | 15 | ||

| 19 | niezależnie od kodu PCN | Zestawy do odbioru programów satelitarnych oraz poszczególne części składowe tych zestawów | 15 |

| 20 | ex 8703 | Pojazdy samochodowe i inne pojazdy mechaniczne przeznaczone zasadniczo do przewozu osób (inne niż objęte pozycją 8702), łącznie z samochodami osobowo-towarowymi (kombi) oraz samochodami wyścigowymi, których wartość celna jest wyższa od równowartości 7.000 ECU | 15 |

| 21 | ex 8903 | Jachty i inne jednostki pływające wypoczynkowe lub sportowe, których wartość celna jest wyższa od równowartości 2.400 ECU | 25 |

| 22 | ex 9303 | Broń myśliwska | 25 |

| 23 | ex 9304 00 00 0 | Broń gazowa | 25 |

| 24 |

| Karty do gry, z wyłączeniem kart do gry dla dzieci | 30 |

| 25 | ex 9504 | Wyposażenie specjalistyczne obiektów działalności rozrywkowej: |

|

| 1) rulety wraz ze stołami do rulety | 20 | ||

| 2) automaty hazardowe | 20 | ||

| 3) stoły do gry w karty | 20 | ||

| 4) maszyny i urządzenia losujące | 20 | ||

| 5) elektroniczne maszyny i urządzenia do gry | 20 | ||

| 26 | niezależnie od kodu PCN | Zestawy zawierające preparaty do upiększania i makijażu oraz preparaty do pielęgnacji skóry, wymienione w poz. 9 i 10 | 25 |

| 27 |

| Pozostałe towary nie wymienione w poz. 1-26 | wolne od podatku |

Objaśnienia:

ex - zamieszczony przy kodzie PCN oznacza, że stawka podatku akcyzowego jest ustalana tylko dla niektórych towarów objętych danym kodem, określonych w kolumnie 3.

*) - określonej w art. 36 ust. 2 ustawy z dnia 8 stycznia 1993 r. o podatku od towarów i usług oraz o podatku akcyzowym (Dz. U. Nr 11, poz. 50, Nr 28, poz. 127 i Nr 129, poz. 599).

- Data ogłoszenia: 1994-11-28

- Data wejścia w życie: 1995-01-01

- Data obowiązywania: 1995-01-01

- Z mocą od: 1995-01-01

- Dokument traci ważność: 1995-09-14

- ROZPORZĄDZENIE MINISTRA FINANSÓW z dnia 8 lutego 1995 r. zmieniające rozporządzenie w sprawie podatku akcyzowego.

- ROZPORZĄDZENIE MINISTRA FINANSÓW z dnia 2 sierpnia 1995 r. zmieniające rozporządzenie w sprawie podatku akcyzowego

- ROZPORZĄDZENIE MINISTRA FINANSÓW z dnia 9 sierpnia 1995 r. zmieniające rozporządzenie w sprawie podatku akcyzowego.

REKLAMA

Dziennik Ustaw

REKLAMA

REKLAMA