Podsumowanie rynku kredytów hipotecznych

REKLAMA

REKLAMA

Na obie kategorie bezpośredni wpływ mają rynkowe czynniki zewnętrzne. W pierwszym przypadku chodzi przede wszystkim o ceny nieruchomości. W drugim o stopy procentowe i kursy walutowe.

REKLAMA

KLIENCI

Droższe nieruchomości – wyższe kredyty

Ceny działek, mieszkań i domów w 2007 r. mocno rosły kontynuując trend z ubiegłego roku. Dynamika tego procesu była uzależniona od typu nieruchomości i jej lokalizacji. Po pierwsze bardziej drożały działki niż mieszkania. Po drugie mocniej szły w górę niedocenione wcześniej lokalizacje, czyli np. lokale w Poznaniu (wzrost w ujęciu rocznym nawet o 70%) niż w Warszawie (wzrost w ujęciu rocznym ok. 20%). Tak czy owak ceny rosły i podczas, gdy za trzydziestometrową kawalerkę w stolicy trzeba było rok temu zapłacić 210 000 PLN to dzisiaj średniobiorąc ok. 250 000 PLN. Fakt ten w bezpośredni sposób przekłada się na wzrost wysokości poszukiwanego kredytu hipotecznego. Obecnie według eHipoteka.com jest to już powyżej 240 000 PLN, podczas gdy rok temu mówiło się o poziomie ok. 180 000 PLN. Szczęśliwie dla kupujących od mniej więcej połowy roku daje się zauważyć spowolnienie na rynku mieszkaniowym, co w efekcie przyniosło stabilizację, a nawet drobną korektę cen.

REKLAMA

Stopy rosną, raty też

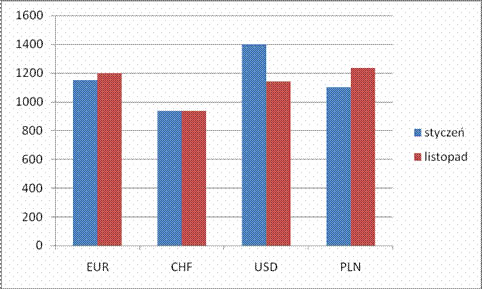

Mijające dwanaście miesięcy to okres rosnących stóp procentowych. Jeszcze na początku roku stawka WIBOR, na bazie której jest konstruowane oprocentowanie złotowych kredytów wynosiła 4,2%, obecnie jest to 5,2%. Podobnie rosły stopy dla popularnego franka szwajcarskiego – z 2,11% w styczniu do obecnych 2,75%. Spłacający kredyt w tej walucie skorzystali jednak w tym samym czasie na drożejącej złotówce, co zneutralizowało niekorzystny wpływ stóp procentowych. Ciekawy obraz daje wykres porównujący wysokość rat kredytowych na początku i w końcu obecnego roku dla zadłużenia w wysokości 200 000 PLN w zależności od waluty.

Jak się okazuje spłacający kredyty w CHF i USD płacą niższe raty niż rok temu z uwagi na mocną złotówkę. Kredyty w EUR są nieco droższe. W najgorszej sytuacji są spłacający kredyty w złotówce. W ich przypadku rata w ujęciu rocznym dla naszego przykładu wzrosła o ponad 100 PLN!

Popyt na finansowanie w złotówkach jednak nie słabnie, a nawet rośnie. Przyczyną tego stanu rzeczy był szybszy wzrost stóp procentowych w Szwajcarii niż w Polsce oraz funkcjonowanie Rekomendacji S. Powoduje ona, że zdolność kredytowa dla kredytów złotowych jest korzystniej liczona niż w przypadku kredytów walutowych.

Na niskim poziomie utrzymuje się popularność kredytów w Euro i Dolarze. Według statystyk eHipoteka.com zapotrzebowanie na obie waluty wykazuje jedynie ok. 2% rynku. Istotna zmiana tego wskaźnika, pomimo spadających stóp w USA i słabnącego „zielonego” wydaje się małoprawdopodobna.

BANKI

Problem ze zdolnością? Spłacaj dłużej

Większy kredyt to oczywiście wyższa rata do spłaty. A pensje Polaków nie rosną tak szybko (ok. 10% rocznie) jak ceny nieruchomości. Jeżeli do tego dodamy efekty wprowadzonej w lipcu 2006, zmniejszającej dostępność kredytów walutowych Rekomendacji S oraz rosnących w Polsce i na świecie stóp procentowych to otrzymamy mieszankę o nazwie: „kłopot ze zdolnością kredytową”. Coraz częściej o wyborze danej oferty banku nie decyduje jej atrakcyjność cenowa, ale sama możliwość uzyskania kredytu. Dlatego banki starają się konkurować również w tym zakresie. W jaki sposób? Np. wydłużając dostępny okres spłaty. W niektórych bankach dzisiaj można uzyskać kredyt nawet na 50 lat, podczas gdy rok temu było to maksymalnie 35 lat.

Kredyty większe niż wartość nieruchomości

Elastyczność banków nie kończy się jednak na dostępnym okresie spłaty. Kredytobiorcy poszukują nie tylko nominalnie wyższych kredytów, ale również coraz większych w stosunku do wartości nieruchomości. Na chwilę obecną najczęściej powyżej 80%. Jeżeli jest zapotrzebowanie na większe kredyty to czemu nie udzielać ich powyżej wartości nieruchomości? W 2007 roku pojawiły się oferty kredytowe na 130% ceny mieszkania. Kupuję za 100, a mogę dostać 130. Kuszące.

Otwarcie na klientów z zagranicy

Banki coraz chętniej otwierają się na Polaków pracujących za granicą. Jak się okazuje jest to dobre źródło klientów, ponieważ większość z nich deklaruje chęć powrotu do ojczyzny, a więc myśli o zakupie własnego lokum. A w ubiegłych latach banki wcale nie tak chętnie udzielały im kredytów. Teraz deklaruje tę możliwość praktycznie już każdy. I w coraz większej ilości przypadków deklaracje mają odzwierciedlenie w rzeczywistości. Banki obniżają ceny takich kredytów, upraszczają procedury ich przyznawania, akceptują dokumenty w języku angielskim, itd.

Szukanie zarobku w ubezpieczeniach

W 2007 roku silniej zaznaczył się trend poszukiwania zarobku przez banki w dodatkowym elemencie oferty kredytowej – ubezpieczeniach. I nie chodzi tutaj o te związane bezpośrednio z kredytem, a więc tzw. ubezpieczeniem brakującego wkładu własnego i ubezpieczeniem pomostowym, ale raczej o ubezpieczenia na życie, ubezpieczenia na wypadek utraty pracy, ubezpieczenia od utraty wartości przez nieruchomość. Często ich użyteczność dla klienta jest niewielka, a przychód dla banku istotny. Oferuje się je jako substytut prowizji, teoretycznie zwiększając atrakcyjność oferty. Faktycznie jednak, po głębszej analizie może się okazać, że efekt jest dokładnie odwrotny. Płacenie za niepotrzebne ubezpieczenie to po prostu nieuzasadniony, dodatkowy koszt.

PROGNOZA

Wydarzeniem ostatnich tygodni była deklaracja Zarządu PKO BP wskazująca na możliwość podniesienia marż kredytowych w przyszłym roku. Przyczyną takiego działania jest z jednej strony zacieśnianie polityki kredytowej z uwagi na potencjalne zagrożenia analogiczne do tych, które wystąpiły podczas kryzysu na rynku kredytów hipotecznych w USA. Drugą przyczyną jest spadający stosunek pozostawianych przez klientów depozytów w porównaniu do wysokości zaciąganych kredytów. W październiku tego roku według NBP zadłużenie Polaków wyniosło 248 mld PLN, podczas gdy depozyty 246 mld PLN. Taki stan rzeczy spowoduje, że banki, aby pożyczyć pieniądze będą musiały pozyskać je z rynku, a to może spowodować wzrost marż pobieranych przez banki.

Tyle, że z drugiej strony konkurencja na rynku jest coraz silniejsza i o klienta dużo trudniej. Żaden z banków nie potwierdził chęci podążenia śladem PKO BP. Spodziewamy się, że taki scenariusz jest mało prawdopodobny. Rosnące rynkowe stopy procentowe w połączeniu ze wzrostem marż bankowych mocno utrudniłyby dostęp do kredytów hipotecznych. A na to banki nie pozwolą. Dlatego uważamy, że wzrost oprocentowania kredytów w przyszłym roku będzie wynikał jedynie z czynników rynkowych, a nie z podwyżek bankowych marż.

Spodziewamy się w ciągu najbliższych dwunastu miesięcy podtrzymania działań banków zmierzających do uelastyczniania ofert kredytowych, a więc z jednej strony akceptacji coraz szerszej gamy źródeł zatrudnienia, z drugiej typów nieruchomości stanowiących zabezpieczenie. W pierwszym przypadku chodzi przede wszystkim o walkę o klienta zarabiającego za granicą i ułatwianie mu uzyskania kredytu. W drugim przypadku chodzi z kolei o zwiększanie, już i tak szerokiej, dostępności oferty na zakup ziemi. W tym bowiem segmencie należy się spodziewać wzrostu popularności kredytów. To samo dotyczy kredytów refinansowych, a więc tych przeznaczonych na spłatę zobowiązań udzielonych przez inne banki. Zapytania o kredyty tego rodzaju na eHipoteka.com stanowią wciąż niewielki odsetek – 5%. Należy się spodziewać wzrostu tego wskaźnika.

Podsumowując, spodziewajmy się w przyszłym roku droższych kredytów w PLN z uwagi na rosnące stopy procentowe tak w Polsce oraz stabilizacji kosztów kredytów walutowych (z uwagi na zatrzymanie procesu podnoszenia stóp procentowych lub nawet ich obniżek oraz umacniającego się złotego). Z drugiej strony najpewniej spotkamy się z coraz bardziej elastyczną i dostępną ofertą kredytową, choć niestety nie tańszą. Zadłużenie Polaków z tytułu kredytów hipotecznych według danych NBP jeszcze rok temu wynosiło nieco ponad 70 mld PLN podczas, gdy dzisiaj jest to ponad 110 mld PLN. To dużo, ale wciąż relatywnie mało w porównaniu do krajów UE, gdzie ta wartość w stosunku do PKB wynosi kilka razy więcej. Polacy będą się więc zadłużać w kolejnych latach, tym bardziej, że według szacunków wykazują jeszcze popyt na ok. 2 000 000 mieszkań….

Bartosz Michałek

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.