Nowości w uldze na dzieci

REKLAMA

REKLAMA

REKLAMA

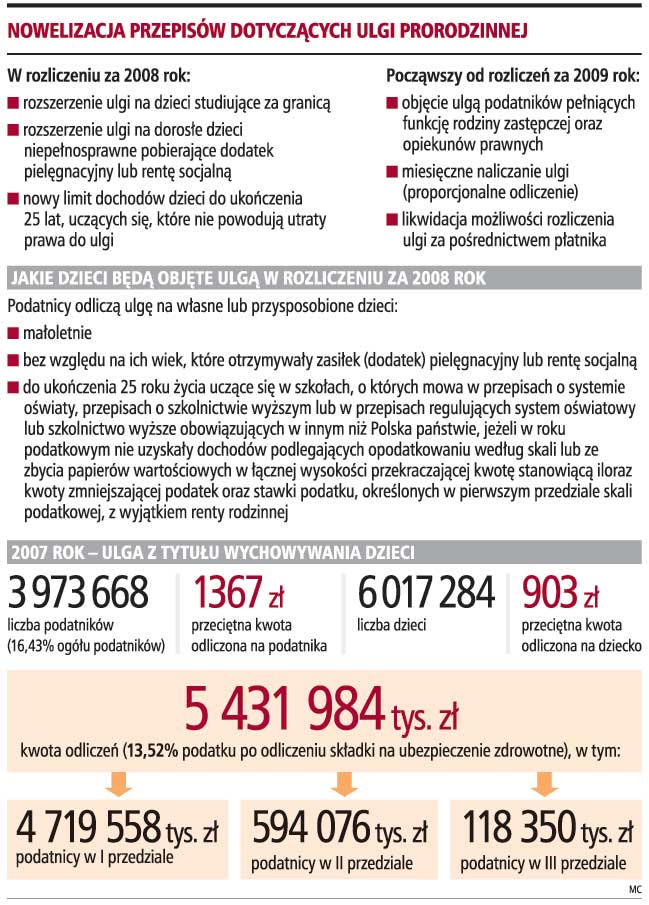

Zakończyły się prace legislacyjne nad obszerną nowelizacją ustawy o podatku dochodowym od osób fizycznych, która czeka teraz na podpis prezydenta. Wprowadza ona wiele zmian, m.in. w zakresie ulg i zwolnień. Największa grupa modyfikacji dotyczy wprowadzonej w ubiegłym roku i niezwykle popularnej ulgi prorodzinnej. Problem polega na tym, że wchodzą one w życie w różnym czasie.

Zmiany na raty

Zgodnie z przepisami przejściowymi pewna grupa zmian będzie miała zastosowanie już w najbliższym rozliczeniu podatkowym. Obejmują one korzystne dla podatników rozszerzenie ulgi na dzieci studiujące za granicą oraz dzieci niepełnosprawne pobierające dodatek pielęgnacyjny lub rentę socjalną, a także określenie limitu dopuszczalnych zarobków uzyskiwanych przez dzieci pełnoletnie. Inna grupa ważnych zmian będzie miała zastosowanie począwszy od zeznań składanych za 2009 rok. Dotyczy to objęcia ulgą rodziców zastępczych i opiekunów prawnych oraz mniej oczekiwanych zmian w zakresie miesięcznego naliczania ulgi. W efekcie podatnicy zamierzający korzystać z ulgi rodzinnej, żeby sprawdzić, czy są do tego uprawnieni, będą musieli sięgnąć do różnych aktów prawnych: obowiązującej ustawy o PIT oraz nowelizacji, co z pewnością nie ułatwi skorzystania z odliczenia.

Zdaniem dr. Krzysztofa Biernackiego z firmy Rödl & Partner we Wrocławiu obowiązywanie ulgi prorodzinnej wykazało w praktyce wiele wątpliwości związanych z zakresem jej stosowania.

REKLAMA

- W tym kontekście należy bardzo pozytywnie odnieść się do ustawy nowelizującej, która w szerokim zakresie doprecyzowuje oraz modyfikuje na korzyść podatników dotychczasowe przepisy - mówi Krzysztof Biernacki.

Ekspert uważa jednak, że treść nowelizacji nie uzasadnia skomplikowanej formy jej wprowadzenia, a w praktyce prowadzić może do niewykorzystania przez wielu podatników nowych rozwiązań.

Kłopotliwe odwołanie

W ocenie Wojciecha Piotrowskiego, doradcy podatkowego w firmie Doradztwo Podatkowe KPMG, przepisy przejściowe, określające datę wejścia w życie nowelizacji ustawy o PIT, są przykładem wyjątkowo niejasnej legislacji.

Ekspert tłumaczy, że przepis art. 27f o uldze prorodzinnej nie wskazuje, jakie dzieci objęte są ulgą, lecz odsyła w tym zakresie do przepisów o preferencyjnym sposobie opodatkowania samotnych rodziców. Przyjęta ustawa nowelizuje obie te regulacje, przy czym zmiana przepisu o uldze prorodzinnej wchodzi w życie z początkiem 2009 roku, natomiast zmiana w zakresie preferencyjnego opodatkowania samotnych rodziców ma zastosowanie już do dochodów za rok 2008.

- W rezultacie, w rozliczeniu za 2008 rok mamy do czynienia z mało czytelnym stanem prawnym, bowiem chcąc skorzystać z ulgi prorodzinnej według przepisów w dotychczasowym brzmieniu, odwoływać się będziemy do przepisów o preferencyjnym opodatkowaniu rodziców, ale już w brzmieniu nowym - wyjaśnia Wojciech Piotrowski.

Więcej dzieci objętych ulgą

Prawo do ulgi w rozliczeniu za 2008 rok zyskają rodzice, których dzieci ze względu na orzeczoną całkowitą niezdolność do pracy oraz niezdolność do samodzielnej egzystencji pobierają dodatek pielęgnacyjny.

- Ulga obejmie także dzieci, które ze względu na naruszenia sprawności organizmu, powstałe przed ukończeniem 18 lat lub w trakcie nauki w szkole albo w szkole wyższej, a przed ukończeniem 25 lat oraz w trakcie studiów doktoranckich lub aspirantury naukowej, okazały się całkowicie niezdolne do pracy i pobierają rentę socjalną - dodaje Anna Misiak, doradca podatkowy w MDDP.

Dotychczas kryterium przyznania ulgi dorosłym dzieciom niepełnosprawnym było pobieranie wyłącznie zasiłku pielęgnacyjnego.

Ustawodawca w zeznaniu za 2008 rok umożliwił również odliczenie ulgi na dzieci studiujące za granicą.

- Wyraźna korekta przepisów w zakresie rozliczania ulgi na dzieci uczące się za granicą eliminuje niczym nieuzasadnioną dotychczasową dyskryminację rodziców, których dzieci zdecydowały się podjąć naukę poza krajem - mówi Anna Misiak.

Wyjaśnia, że rodzice takich dzieci będą mieli prawo do odliczenia ulgi niezależnie od tego, czy dziecko w trakcie nauki za granicą pozostaje nadal uczniem lub studentem polskiej placówki. Zdaniem Anny Misiak na uwagę zasługuje jednak uzależnienie możliwości odliczenia ulgi w Polsce od przepisów regulujących zagraniczny system oświaty.

- Należy mieć nadzieję, że takie sformułowanie nie okaże się w istocie nieprecyzyjne, a weryfikacja, czy status danej szkoły rzeczywiście został uregulowany w przepisach oświatowych obowiązujących w innym kraju, nie napotka na trudności - mówi Anna Misiak.

Nowy limit dochodów

Już od najbliższych rozliczeń podatkowych zmienią się także zasady ustalania limitu zarobków pełnoletnich, uczących się dzieci (do ukończenia 25 lat). Zgodnie z obecnymi przepisami, jeżeli dzieci takie uzyskiwały dochody, rodzice zachowywali prawo do ulgi, pod warunkiem, że nie przekraczały one wysokości powodującej obowiązek zapłaty podatku. W praktyce sformułowanie to budziło liczne spory podatników z organami podatkowymi, gdyż nie było jasne, czy określając dopuszczalny limit dochodów dzieci należy uwzględniać składki ZUS.

Po zmianie rodzic nie straci ulgi, jeżeli dziecko uzyska dochody opodatkowane według skali lub ze zbycia papierów wartościowych nieprzekraczające kwoty stanowiącej iloraz kwoty zmniejszającej podatek oraz stawki podatku, określonych w pierwszym przedziale skali podatkowej. Dla roku 2008 jest to zatem kwota 3088,68 zł (586,85 zł/19 proc.), a dla roku 2009 - 3089 zł (556,02 zł/18 proc.). Do kwoty tej nadal nie będzie się wliczać renty rodzinnej.

Zdaniem Wojciecha Piotrowskiego, w przeciwieństwie do dotychczasowej regulacji limit dochodów dzieci pełnoletnich uczących się, który nie pozbawia prawa do ulgi, został określony precyzyjnie, w sposób pozwalający na obliczenie w każdym roku konkretnej kwoty, co usuwa istniejący luz interpretacyjny.

Z drugiej strony zwraca uwagę fakt, że limitowaniu podlegać będą tylko dochody obliczane według skali oraz niektóre dochody kapitałowe (dochody z obrotu akcjami i udziałami).

- Nie będą objęte limitem pozostałe dochody z kapitałów pieniężnych, w tym z odsetek, z udziału w zyskach osób prawnych i udziału w funduszach kapitałowych - wskazuje ekspert.

Rodziny zastępcze

Od 2009 roku wchodzi w życie nowy art. 27f ustawy o PIT, który reguluje zasady rozliczania ulgi oraz wskazuje osoby uprawnione do ulgi. Oznacza to, że w rozliczeniu podatkowym za 2008 rok nie będzie miała zastosowania głośno zapowiadana zmiana przyznająca ulgę opiekunom prawnym oraz rodzinom zastępczym.

Andrzej Ossowski, radca prawny z Kancelarii Adwokatów i Radców Prawnych P.J. Sowisło z Poznania, wskazuje, że nowelizacja w sposób zasadniczy rozszerza krąg podatników uprawnionych do zastosowania ulgi prorodzinnej.

- Z prawa do odliczenia obok rodziców, którym przysługuje władza rodzicielska, skorzystać będą mogły osoby pełniące funkcję opiekuna prawnego oraz sprawujące opiekę poprzez pełnienie funkcji rodziny zastępczej. Wprowadzenie takiej zmiany ocenić należy zatem pozytywnie - mówi Andrzej Ossowski.

Rozszerzenie możliwości skorzystania z ulgi na rodziny zastępcze dotyczy zarówno rodzin zastępczych sprawujących tę funkcję na podstawie orzeczenia sądu, jak i zawartej umowy ze starostą. Ulga będzie przysługiwała również opiekunom prawnym dziecka, którzy zostali ustaleni prawomocnym orzeczeniem sądu, pod warunkiem, że dziecko z opiekunem zamieszkuje. Prawo do skorzystania z ulgi nowa grupa podatników zrealizuje jednak dopiero w rozliczeniu podatkowym za 2009 rok. Przyznanie ulgi opiekunom prawnym i rodzinom zastępczym wiąże się z całkowitą zmianą mechanizmu obliczania ulgi, która będzie naliczana miesięcznie.

Zmiana rozliczenia

Ulga na dziecko od 2009 roku będzie przysługiwała za miesiące, w których podatnik w stosunku do dziecka wykonywał władzę rodzicielską, pełnił funkcję opiekuna prawnego albo rodziny zastępczej. W tej sytuacji kwota ulgi za każdy miesiąc wyniesie 1/6 kwoty zmniejszającej podatek, o której mowa w pierwszym przedziale skali podatkowej, czyli w 2009 roku 92,67 zł (1/6 z 556,02 zł).

- Wprowadzone przez ustawodawcę miesięczne naliczenie ulgi, w zależności od faktycznego okresu przebywania dziecka u rodziców lub innych opiekunów, niewątpliwie stanowi pogorszenie dotychczasowej sytuacji podatników, którzy zawsze mogli odliczyć jej pełną kwotę - podkreśla Krzysztof Biernacki.

Płatnik odliczy ulgę

Także od 2009 roku zostanie zlikwidowane prawo do odliczenia ulgi za pośrednictwem płatnika. Wprawdzie możliwość ta miała zostać zniesiona już od rozliczeń podatkowych za 2008 r., jednak dzięki poprawce Senatu pracodawcy przy okazji zeznań składanych za ten rok po raz ostatni będą mieli obowiązek zastosowania ulgi na wniosek podatnika.

Jak wyjaśnia Artur Kłopotowski, konsultant w Departamencie Doradztwa Podatkowego Grant Thornton Frąckowiak, likwidacja możliwości odliczania ulgi przez płatnika ma zapobiec sytuacjom, w których płatnik z własnych środków będzie finansował ulgę pracownikom.

- W praktyce zdarzały się sytuacje, w których płatnik zobligowany był po uwzględnieniu ulgi prorodzinnej do skredytowania zwrotu nadpłaty w podatku dochodowym z własnych środków. Płatnik co prawda odzyskuje powyższe kwoty, jednakże jest to rozciągnięte w czasie - wskazuje ekspert.

Dodaje, że w związku z tą zmianą następuje przerzucenie obowiązku w zakresie złożenia zeznania rocznego na podatników korzystających z ulgi prorodzinnej.

- Obowiązek złożenia samodzielnie zeznania przez podatników może skutkować większym prawdopodobieństwem popełnienia błędu i tym samym opóźnienia momentu zwrotu nadpłaty - twierdzi Artur Kłopotowski.

Zdaniem Anny Misiak, likwidacja tej możliwości już za ten rok podatkowy mogłaby okazać się dużym zaskoczeniem dla podatników, tym bardziej że obowiązujący sposób rozliczania ulgi na dzieci nie przysparza dużych problemów płatnikom. Dodaje, że wskutek ostatecznych zmian zarówno pracodawca, jak i organ rentowy, przygotowując zeznanie podatnika za 2008 rok, rozliczą ulgę na dzieci na dotychczasowych zasadach.

PRZEPISY PRZEJŚCIOWE PRZY ULDZE NA DZIECI

Zagmatwane przepisy przejściowe w nowelizacji ustawy o PIT nie tylko utrudnią zastosowanie ulgi przez podatników, ale spowodowały również błąd samego ustawodawcy, który zostawił lukę w przepisach dotyczących nowego limitu zarobków dzieci.

Pewną niewiadomą w rozliczeniu za 2008 rok są dochody z działalności gospodarczej opodatkowane 19-proc. podatkiem liniowym lub ryczałtem. Wprawdzie uzyskiwanie takich dochodów przez dziecko wyłączy ulgę, ale od 2009 roku, gdyż dopiero w przyszłym roku wejdzie w życie znowelizowany art. 27f ustawy o PIT o uldze rodzinnej, który w zakresie wyłączenia również odsyła do przepisów o preferencyjnym opodatkowaniu rodziców.

Literalne brzmienie przepisów po nowelizacji nie wskazuje, aby osiąganie przez dzieci dochodów z działalności opodatkowanych liniowo lub ryczałtem pozbawiało rodziców ulgi prorodzinnej w rozliczeniu za 2008 rok, pod warunkiem że spełnione są pozostałe wymogi.

78 mln zł będzie kosztowało budżet przyznanie ulgi na dzieci rodzinom zastępczym i opiekunom prawnym

Nowelizacja przepisów dotyczących ulgi prorodzinnej

Wysokość odliczenia

MAGDALENA MAJKOWSKA

magdalena.majkowska@infor.pl

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.