REKLAMA

Dziennik Ustaw - rok 2017 poz. 819

USTAWA

z dnia 23 marca 2017 r.

o kredycie hipotecznym oraz o nadzorze nad pośrednikami kredytu hipotecznego i agentami1), 2)

Rozdział 1

Przepisy ogólne

Art. 1. [Zakres regulacji]

1) zasady i tryb zawierania umów o kredyt hipoteczny;

2) prawa i obowiązki kredytodawcy, pośrednika kredytu hipotecznego i agenta w zakresie informacji udzielanych przed zawarciem umowy o kredyt hipoteczny oraz prawa i obowiązki konsumenta, kredytodawcy, pośrednika kredytu hipotecznego i agenta w związku z zawartą umową o kredyt hipoteczny;

3) skutki uchybienia przez kredytodawcę, pośrednika kredytu hipotecznego i agenta obowiązkom, o których mowa w pkt 2;

4) zasady i tryb sprawowania nadzoru nad pośrednikami kredytu hipotecznego i agentami.

Art. 2. [Wyłączenie stosowania ustawy]

1) umowy o kredyt hipoteczny udzielany przez pracodawcę pracownikom w ramach jego działalności dodatkowej, o ile kredyt jest nieoprocentowany lub oprocentowany według rzeczywistej rocznej stopy oprocentowania niższej od powszechnie stosowanej na rynku i nie jest oferowany ogółowi społeczeństwa;

2) umowy o kredyt hipoteczny, w przypadku której kredyt jest udzielany bez oprocentowania i opłat, z wyjątkiem opłat przeznaczonych na pokrycie kosztów bezpośrednio związanych z zabezpieczeniem kredytu;

3) umowy o kredyt hipoteczny w rachunku oszczędnościowo-rozliczeniowym, który musi być spłacony w terminie miesiąca;

4) umowy o kredyt hipoteczny będącej wynikiem ugody sądowej oraz ugody będącej wynikiem postępowania w sprawie pozasądowego rozwiązywania sporów konsumenckich, o którym mowa w ustawie z dnia 23 września 2016 r. o pozasądowym rozwiązywaniu sporów konsumenckich (Dz. U. poz. 1823);

5) umowy o kredyt hipoteczny dotyczącej odroczonej spłaty – bez żadnych opłat – istniejącego zadłużenia, z wyjątkiem umowy o kredyt hipoteczny, w ramach której kredytodawca udziela konsumentowi kredytu hipotecznego lub daje mu przyrzeczenie udzielenia kredytu hipotecznego zabezpieczonego hipoteką lub innym prawem związanym z nieruchomością mieszkalną;

6) umowy o odwrócony kredyt hipoteczny w rozumieniu art. 4 ust. 1 ustawy z dnia 23 października 2014 r. o odwróconym kredycie hipotecznym (Dz. U. z 2016 r. poz. 786);

7) umowy o kredyt niezabezpieczony hipoteką przeznaczony na remont nieruchomości mieszkalnej.

Art. 3. [Umowa o kredyt hipoteczny]

1) prawa własności budynku mieszkalnego lub lokalu mieszkalnego stanowiącego odrębną nieruchomość, a także ich budowy lub przebudowy w rozumieniu art. 3 pkt 6 i 7a ustawy z dnia 7 lipca 1994 r. – Prawo budowlane (Dz. U. z 2016 r. poz. 290, 961, 1165, 1250 i 2255);

2) spółdzielczego własnościowego prawa do lokalu;

3) prawa własności nieruchomości gruntowej lub jej części;

4) udziału we współwłasności budynku mieszkalnego lub lokalu mieszkalnego stanowiącego odrębną nieruchomość lub udziału w nieruchomości gruntowej.

2. Za umowę o kredyt hipoteczny uważa się w szczególności umowę:

1) pożyczki,

2) kredytu w rozumieniu art. 69 ust. 1 ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe (Dz. U. z 2016 r. poz. 1988, z późn. zm.3)),

3) o odroczeniu konsumentowi terminu spełnienia świadczenia pieniężnego,

4) o kredyt, w której kredytodawca zaciąga zobowiązanie wobec osoby trzeciej, a konsument zobowiązuje się do zwrotu kredytodawcy spełnionego świadczenia,

5) o kredyt odnawialny

– o ile spełnia warunki określone w ust. 1.

Art. 4. [Definicje]

1) agent – przedsiębiorcę w rozumieniu art. 431 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (Dz. U. z 2017 r. poz. 459), wykonującego czynności pośrednictwa kredytu hipotecznego, występującego w imieniu i na rzecz wyłącznie jednego pośrednika kredytu hipotecznego;

2) bazy danych – zbiory danych prowadzone dla celów oceny zdolności kredytowej przez instytucje, o których mowa w art. 105 ust. 4 ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe, oraz biura informacji gospodarczej, o których mowa w ustawie z dnia 9 kwietnia 2010 r. o udostępnianiu informacji gospodarczych i wymianie danych gospodarczych (Dz. U. z 2014 r. poz. 1015 i 1188, z 2015 r. poz. 396 oraz z 2016 r. poz. 1948);

3) całkowita kwota do zapłaty przez konsumenta – sumę całkowitego kosztu kredytu hipotecznego i całkowitej kwoty kredytu hipotecznego;

4) całkowita kwota kredytu hipotecznego – maksymalną kwotę wszystkich środków pieniężnych nieobejmujących kredytowanych kosztów kredytu hipotecznego, które kredytodawca udostępnia konsumentowi na podstawie umowy o kredyt hipoteczny, a w przypadku umowy o kredyt hipoteczny, dla której nie przewidziano tej maksymalnej kwoty – sumę wszystkich środków pieniężnych nieobejmujących kredytowanych kosztów kredytu hipotecznego, które kredytodawca udostępnia konsumentowi na podstawie umowy o kredyt hipoteczny;

5) całkowity koszt kredytu hipotecznego – wszelkie koszty, które konsument jest zobowiązany ponieść w związku z umową o kredyt hipoteczny, w szczególności:

a) odsetki, opłaty, prowizje, podatki i marże, jeżeli są znane kredytodawcy,

b) koszty usług dodatkowych, w szczególności ubezpieczeń, w przypadku gdy ich poniesienie jest niezbędne do uzyskania kredytu hipotecznego lub do uzyskania go na oferowanych warunkach

– z wyjątkiem kosztów opłat notarialnych i opłat sądowych ponoszonych przez konsumenta;

6) goszczące państwo członkowskie – państwo członkowskie inne niż macierzyste państwo członkowskie, w którym kredytodawca lub pośrednik kredytowy ma oddział lub świadczy usługi w zakresie kredytu hipotecznego;

7) konsument – konsumenta w rozumieniu art. 221 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny;

8) kredytodawca:

a) bank krajowy w rozumieniu art. 4 ust. 1 pkt 1 ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe,

b) oddział banku zagranicznego w rozumieniu art. 4 ust. 1 pkt 20 ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe,

c) instytucję kredytową w rozumieniu art. 4 ust. 1 pkt 17 ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe prowadzącą działalność transgraniczną w rozumieniu art. 4 ust. 1 pkt 21 tej ustawy,

d) oddział instytucji kredytowej w rozumieniu art. 4 ust. 1 pkt 18 ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe,

e) spółdzielczą kasę oszczędnościowo-kredytową

– które w zakresie swojej działalności gospodarczej udzielają lub dają przyrzeczenie udzielenia konsumentowi kredytu hipotecznego;

9) macierzyste państwo członkowskie – państwo członkowskie, w którym kredytodawca lub pośrednik kredytowy ma odpowiednio siedzibę albo miejsce zamieszkania;

10) nieruchomość – nieruchomość w rozumieniu art. 46 § 1 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny oraz samodzielny lokal mieszkalny w rozumieniu art. 2 ust. 2 zdanie pierwsze ustawy z dnia 24 czerwca 1994 r. o własności lokali (Dz. U. z 2015 r. poz. 1892);

11) ocena zdolności kredytowej – ocenę zdolności konsumenta do spłaty zaciągniętego kredytu hipotecznego wraz z odsetkami, w terminach określonych w umowie o kredyt hipoteczny, dokonywaną przez kredytodawcę;

12) państwo członkowskie – państwo członkowskie Unii Europejskiej;

13) personel kredytodawcy, pośrednika kredytu hipotecznego lub agenta:

a) pracownika kredytodawcy lub pośrednika kredytu hipotecznego w rozumieniu art. 2 ustawy z dnia 26 czerwca 1974 r. – Kodeks pracy (Dz. U. z 2016 r. poz. 1666, 2138 i 2255 oraz z 2017 r. poz. 60), bezpośrednio zaangażowanego w czynności objęte ustawą lub uczestniczącego w obsłudze konsumenta w zakresie czynności objętych ustawą,

b) pracownika agenta w rozumieniu art. 2 ustawy z dnia 26 czerwca 1974 r. – Kodeks pracy, bezpośrednio zaangażowanego w czynności objęte ustawą lub uczestniczącego w obsłudze konsumenta w zakresie czynności objętych ustawą,

c) osobę fizyczną, która bezpośrednio zarządza osobami, o których mowa w lit. a lub b, lub sprawuje bezpośredni nadzór nad tymi osobami,

d) osobę fizyczną, która świadczy usługi na rzecz kredytodawcy, pośrednika kredytu hipotecznego lub agenta, wykonując czynności, o których mowa w lit. a lub b, na podstawie umowy cywilnoprawnej;

14) pośrednictwo kredytu hipotecznego – wykonywanie czynności, o których mowa w pkt 15;

15) pośrednik kredytu hipotecznego – przedsiębiorcę w rozumieniu art. 431 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny, niebędącego kredytodawcą, który w ramach wykonywanej działalności gospodarczej lub zawodowej, za wynagrodzeniem w formie pieniężnej lub innej uzgodnionej formie korzyści finansowej:

a) przedstawia lub oferuje konsumentom umowy o kredyt hipoteczny, lub

b) udziela konsumentom pomocy, podejmując prace przygotowawcze lub inne przedumowne działania administracyjne inne niż wymienione w lit. a, polegające na obsłudze dokumentów, w związku z umowami o kredyt hipoteczny, lub

c) zawiera z konsumentami umowy o kredyt hipoteczny w imieniu kredytodawcy;

16) powiązany pośrednik kredytu hipotecznego – pośrednika kredytu hipotecznego, który działa w imieniu i na rzecz:

a) wyłącznie jednego kredytodawcy,

b) wyłącznie jednej grupy kredytodawców, którzy podlegają konsolidacji do celów sporządzania skonsolidowanych sprawozdań finansowych zgodnie z ustawą z dnia 29 września 1994 r. o rachunkowości (Dz. U. z 2016 r. poz. 1047 i 2255 oraz z 2017 r. poz. 61, 245 i 791),

c) określonej liczby kredytodawców lub grup kredytodawców, o których mowa w lit. b, które nie stanowią co najmniej połowy liczby kredytodawców funkcjonujących na rynku usług świadczonych w zakresie udzielania kredytów hipotecznych;

17) rzeczywista roczna stopa oprocentowania – całkowity koszt kredytu hipotecznego ponoszony przez konsumenta, wyrażony jako wartość procentowa całkowitej kwoty kredytu hipotecznego w stosunku rocznym;

18) sprzedaż łączona – oferowanie lub zawieranie umowy o kredyt hipoteczny wraz z innymi odrębnymi produktami lub usługami finansowymi, w przypadku gdy umowa o kredyt hipoteczny jest dla konsumenta dostępna również bez tych produktów lub usług, w tym na innych warunkach niż łącznie z tymi produktami lub usługami;

19) sprzedaż wiązana – oferowanie lub zawieranie umowy o kredyt hipoteczny w pakiecie z innymi odrębnymi produktami lub usługami finansowymi, w przypadku gdy umowa o kredyt hipoteczny nie jest dla konsumenta dostępna bez takich produktów lub usług;

20) stała stopa oprocentowania kredytu hipotecznego – stopę oprocentowania określoną wyłącznie w umowie o kredyt hipoteczny, przy wykorzystaniu określonej stałej wartości procentowej wyrażonej na okres obowiązywania umowy o kredyt hipoteczny lub w poszczególnych okresach obowiązywania umowy o kredyt hipoteczny;

21) stopa oprocentowania kredytu hipotecznego – stopę oprocentowania wyrażoną jako stałe lub zmienne oprocentowanie stosowane do wypłaconej kwoty na podstawie umowy o kredyt hipoteczny w stosunku rocznym;

22) trwały nośnik – materiał lub urządzenie służące do przechowywania i odczytywania informacji przekazywanych konsumentowi w związku z umową o kredyt hipoteczny, przez okres odpowiedni do celów, jakim informacje te służą, oraz pozwalające na odtworzenie tych informacji w niezmienionej postaci;

23) umowa o kredyt hipoteczny w walucie obcej – umowę o kredyt hipoteczny, w której kredyt jest w walucie innej niż waluta, w której konsument otrzymuje dochód lub posiada aktywa, z których kredyt hipoteczny ma zostać spłacony, lub w walucie innej niż waluta państwa członkowskiego, w którym konsument ma miejsce zamieszkania;

24) umowa o kredyt hipoteczny zawierana na odległość – umowę o kredyt hipoteczny będącą umową zawartą na odległość w rozumieniu art. 2 pkt 1 ustawy z dnia 30 maja 2014 r. o prawach konsumenta (Dz. U. z 2017 r. poz. 683);

25) usługa dodatkowa – usługę oferowaną konsumentowi łącznie z umową o kredyt hipoteczny;

26) usługi doradcze – przedstawianie rekomendacji konsumentowi przez kredytodawcę, pośrednika kredytu hipotecznego lub agenta w odniesieniu do co najmniej jednej umowy o kredyt hipoteczny, stanowiące usługę odrębną od udzielenia kredytu hipotecznego i od czynności pośrednictwa kredytu hipotecznego;

27) wartość rynkowa nieruchomości – wartość rynkową nieruchomości w rozumieniu art. 151 ust. 1 ustawy z dnia 21 sierpnia 1997 r. o gospodarce nieruchomościami (Dz. U. z 2016 r. poz. 2147 i 2260 oraz z 2017 r. poz. 624);

28) wskaźnik referencyjny – wskaźnik, o którym mowa w art. 3 ust. 1 pkt 3 rozporządzenia Parlamentu Europejskiego i Rady (UE) 2016/1011 z dnia 8 czerwca 2016 r. w sprawie indeksów stosowanych jako wskaźniki referencyjne w instrumentach finansowych i umowach finansowych lub do pomiaru wyników funduszy inwestycyjnych i zmieniającego dyrektywy 2008/48/WE i 2014/17/UE oraz rozporządzenie (UE) nr 596/2014 (Dz. Urz. UE L 171 z 29.06.2016, str. 1).

Art. 5. [Prowadzenie działalności gospodarczej w zakresie udzielania i dawania przyrzeczeń udzielenia kredytu hipotecznego]

Art. 6. [Waluta kredytu]

2. W przypadku umowy o kredyt hipoteczny w walucie obcej kredytodawca, na wniosek konsumenta, jest obowiązany dokonać zmiany waluty umowy o kredyt hipoteczny na inną walutę, jeżeli:

1) konsument uzyskuje w tej walucie większość swoich dochodów lub posiada większość środków finansowych lub innych aktywów wycenianych w tej walucie, według stanu na dzień dokonania ostatniej oceny zdolności kredytowej w odniesieniu do tej umowy o kredyt hipoteczny, lub

2) waluta ta jest walutą państwa członkowskiego, w którym konsument miał miejsce zamieszkania w dniu zawarcia umowy o kredyt hipoteczny lub w którym ma miejsce zamieszkania w dniu złożenia wniosku.

3. Do zmiany, o której mowa w ust. 2, stosuje się średni kurs waluty ogłoszony przez Narodowy Bank Polski w dniu złożenia wniosku.

Rozdział 2

Obowiązki kredytodawcy, pośrednika kredytu hipotecznego i agenta przed zawarciem umowy o kredyt hipoteczny

Art. 7. [Obowiązki kredytodawcy, pośrednika i agenta w reklamach dotyczących kredytu hipotecznego]

1) zapewnić, aby wszelkie informacje o charakterze reklamowym i marketingowym dotyczące kredytów hipotecznych były jednoznaczne, rzetelne, zrozumiałe i widoczne oraz nie wprowadzały konsumenta w błąd;

2) nie stosować dwuznacznych i nieprecyzyjnych sformułowań mogących stwarzać u konsumenta fałszywe oczekiwania w zakresie dostępności lub całkowitego kosztu kredytu hipotecznego;

3) zapewnić, aby czcionka oraz czas, w jakim są wyświetlane wszelkie informacje o charakterze reklamowym i marketingowym, umożliwiały odczytanie tych informacji przez konsumenta.

2. Kredytodawca, pośrednik kredytu hipotecznego oraz agent w reklamach dotyczących kredytu hipotecznego zawierających dane dotyczące całkowitego kosztu kredytu hipotecznego, w szczególności stopę oprocentowania, podają konsumentowi w sposób zwięzły, jednoznaczny, zrozumiały i widoczny:

1) firmę (nazwę) kredytodawcy lub, w stosownych przypadkach, firmę pośrednika kredytu hipotecznego lub agenta;

2) stopę oprocentowania kredytu hipotecznego, w tym wskazują, czy jest to stała stopa oprocentowania kredytu hipotecznego, zmienna, czy stanowiąca połączenie obu rodzajów oprocentowania, wraz z wyodrębnieniem opłat uwzględnianych w całkowitym koszcie kredytu hipotecznego;

3) całkowitą kwotę kredytu hipotecznego;

4) rzeczywistą roczną stopę oprocentowania, która jest zamieszczana w materiałach reklamowych w miejscu co najmniej tak widocznym jak w przypadku informacji dotyczących stopy oprocentowania kredytu hipotecznego;

5) okres obowiązywania umowy o kredyt hipoteczny;

6) całkowitą kwotę do zapłaty przez konsumenta;

7) informację, czy umowa o kredyt hipoteczny będzie wymagała zabezpieczenia wierzytelności wynikającej z tej umowy hipoteką lub zabezpieczenia prawem związanym z nieruchomością mieszkalną;

8) wysokość raty i liczbę rat do spłaty.

3. Informacje, o których mowa w ust. 2, podaje się konsumentowi w sposób co najmniej tak samo widoczny, czytelny i słyszalny jak w przypadku danych dotyczących całkowitego kosztu kredytu hipotecznego.

4. W przypadku kredytu hipotecznego w walucie obcej kredytodawca, pośrednik kredytu hipotecznego oraz agent w reklamach dotyczących tego kredytu podają w sposób zwięzły, jednoznaczny, zrozumiały i widoczny informację, że wahania kursu wymiany walut mogą mieć wpływ na całkowitą kwotę do zapłaty przez konsumenta.

5. W przypadku reklamy kredytu hipotecznego oprocentowanego zmienną stopą procentową kredytodawca, pośrednik kredytu hipotecznego oraz agent są obowiązani do zamieszczenia w niej w sposób zwięzły, jednoznaczny, zrozumiały i widoczny informacji o ryzyku zmiany stopy procentowej.

6. Jeżeli do uzyskania kredytu hipotecznego lub uzyskania go na warunkach określonych w reklamie niezbędne jest zawarcie umowy dodatkowej, w szczególności umowy ubezpieczenia, a nie jest możliwe określenie z góry kosztu takiej umowy, kredytodawca, pośrednik kredytu hipotecznego oraz agent podają konsumentowi w sposób zwięzły, jednoznaczny, zrozumiały i widoczny informację o tym obowiązku wraz z rzeczywistą roczną stopą oprocentowania.

7. Pośrednik kredytu hipotecznego oraz agent w reklamach dotyczących kredytu hipotecznego podają konsumentowi w sposób zwięzły, jednoznaczny, zrozumiały i widoczny:

1) zakres umocowania do dokonywania czynności faktycznych lub prawnych;

2) informację, czy pośrednik kredytu hipotecznego jest powiązanym pośrednikiem kredytu hipotecznego.

8. W przypadku gdy pośrednik kredytu hipotecznego współpracuje z kredytodawcami, przekazuje konsumentowi informację o firmach (nazwach) kredytodawców, z którymi współpracuje.

9. Kredytodawca, pośrednik kredytu hipotecznego oraz agent w reklamach dotyczących kredytu hipotecznego innych niż reklamy, o których mowa w ust. 2, podają konsumentowi informację o rzeczywistej rocznej stopie oprocentowania.

10. Informację, o której mowa w ust. 9, podaje się konsumentowi w sposób co najmniej tak samo widoczny, czytelny i słyszalny jak w przypadku pozostałych informacji przekazywanych w reklamie.

Art. 8. [Podawanie informacji na podstawie reprezentatywnego przykładu]

2. Przy określaniu reprezentatywnego przykładu należy określić warunki umowy o kredyt hipoteczny, na których kredytodawca spodziewa się zawrzeć co najmniej dwie trzecie umów o kredyt hipoteczny przy uwzględnieniu w tych umowach średniego okresu kredytowania, całkowitej kwoty kredytu hipotecznego i częstotliwości występowania na rynku umów o kredyt hipoteczny.

Art. 9. [Zakaz sprzedaży wiązanej w związku z zawarciem umowy o kredyt hipoteczny]

1) gromadzenie środków finansowych przeznaczonych na spłatę kredytu hipotecznego lub

2) obsługa kredytu hipotecznego, lub

3) zapewnienie kredytodawcy dodatkowego zabezpieczenia spłaty kredytu hipotecznego w przypadku zaległości w spłacie tego kredytu hipotecznego.

2. Kredytodawca może wymagać od konsumenta zawarcia lub posiadania umowy ubezpieczenia dotyczącej umowy o kredyt hipoteczny lub przelewu wierzytelności z tej umowy ubezpieczenia na kredytodawcę, informując jednocześnie konsumenta o możliwości wyboru oferty dowolnego ubezpieczyciela odpowiadającej minimalnemu zakresowi ubezpieczenia akceptowanemu przez kredytodawcę.

3. Przed zawarciem umowy o kredyt hipoteczny kredytodawca informuje konsumenta o wymogach, jakie musi spełnić umowa ubezpieczenia, o której mowa w ust. 2.

4. Kredytodawca może dokonywać sprzedaży łączonej w związku z zawarciem umowy o kredyt hipoteczny.

5. W przypadku oferowania sprzedaży łączonej kredytodawca jest obowiązany przekazać konsumentowi, na trwałym nośniku, informację, że kredyt hipoteczny dostępny jest dla konsumenta również bez dodatkowych produktów lub usług finansowych.

6. W przypadku, o którym mowa w ust. 5, kredytodawca jednocześnie przekazuje konsumentowi formularz informacyjny, o którym mowa w art. 11 ust. 2, dotyczący oferty kredytu hipotecznego bez sprzedaży łączonej.

Art. 10. [Obowiązek udostępnienia konsumentowi precyzyjnych i zrozumiałych informacji ogólnych dotyczących umowy o kredyt hipoteczny]

1) firmę (nazwę), siedzibę (miejsce zamieszkania) i adres podmiotu publikującego informację;

2) cele, na które kredyt hipoteczny może zostać wykorzystany;

3) formy zabezpieczenia, w tym wskazanie możliwości, że przedmiot zabezpieczenia może znajdować się w innym niż Rzeczpospolita Polska państwie członkowskim, o ile taka możliwość jest przewidziana;

4) okres, na jaki może być zawarta umowa o kredyt hipoteczny;

5) w przypadku umów o kredyt hipoteczny, w których stosuje się jako odniesienie wskaźnik referencyjny – nazwy wskaźników referencyjnych i ich administratorów, o których mowa w art. 3 ust. 1 pkt 6 rozporządzenia Parlamentu Europejskiego i Rady (UE) 2016/1011 z dnia 8 czerwca 2016 r. w sprawie indeksów stosowanych jako wskaźniki referencyjne w instrumentach finansowych i umowach finansowych lub do pomiaru wyników funduszy inwestycyjnych i zmieniającego dyrektywy 2008/48/WE i 2014/17/UE oraz rozporządzenie (UE) nr 596/2014, oraz informację o potencjalnych konsekwencjach dla konsumenta;

6) rodzaje dostępnej stopy oprocentowania kredytu hipotecznego ze wskazaniem, czy jest to stała stopa oprocentowania kredytu hipotecznego, zmienna, czy stanowiąca połączenie obu rodzajów oprocentowania, wraz z krótką charakterystyką stałej stopy oprocentowania kredytu hipotecznego i stopy zmiennej, w tym informacją o związanych z tym konsekwencjach dla konsumenta;

7) w przypadku umów o kredyt hipoteczny w walucie obcej – wskazanie danej waluty wraz z informacją o konsekwencjach denominowania lub indeksowania tego kredytu dla konsumenta oraz ryzyku walutowym związanym z tym kredytem;

8) reprezentatywny przykład całkowitej kwoty kredytu hipotecznego, całkowitego kosztu kredytu hipotecznego, całkowitej kwoty do zapłaty przez konsumenta oraz rzeczywistej rocznej stopy oprocentowania;

9) wskazanie możliwych innych kosztów nieujętych w całkowitym koszcie kredytu hipotecznego, które konsument może ponieść w związku z umową o kredyt hipoteczny, i prognozowaną maksymalną wysokość tych kosztów;

10) poszczególne warianty spłaty kredytu hipotecznego oferowane przez kredytodawcę, w tym liczbę, częstotliwość i wysokość regularnie spłacanych rat;

11) opis warunków bezpośrednio związanych z przedterminową spłatą kredytu hipotecznego;

12) wskazanie, czy jest konieczna wycena nieruchomości i czy wiąże się to z kosztami dla konsumenta, a jeżeli tak, to w jakiej wysokości, oraz wskazanie, kto odpowiada za zapewnienie dokonania wyceny nieruchomości;

13) wskazanie usług dodatkowych, które konsument jest zobowiązany nabyć, aby uzyskać kredyt hipoteczny lub uzyskać go na reklamowanych warunkach, oraz, w stosownych przypadkach, wyjaśnienie, że usługi dodatkowe mogą być nabywane u usługodawcy innego niż kredytodawca;

14) ostrzeżenie dotyczące możliwych konsekwencji niewykonania lub nienależytego wykonania zobowiązań związanych z umową o kredyt hipoteczny;

15) w przypadku gdy umowa o kredyt hipoteczny dotyczy kredytu hipotecznego objętego wsparciem udzielanym ze środków publicznych – wskazanie warunków, kryteriów i ograniczeń oraz wymaganych dokumentów związanych z otrzymaniem takiego wsparcia.

2. Kredytodawca, pośrednik kredytu hipotecznego ani agent nie mogą pobierać opłat od konsumenta za przekazywanie informacji w związku z obowiązkami informacyjnymi określonymi w ustawie.

Art. 11. [Obowiązek przekazania konsumentowi zindywidualizowanych informacji niezbędnych do porównania kredytów hipotecznych]

2. Informacje, o których mowa w ust. 1, kredytodawca, pośrednik kredytu hipotecznego oraz agent przekazują na formularzu informacyjnym dotyczącym kredytu hipotecznego, którego wzór określa załącznik nr 1 do ustawy.

3. Formularz informacyjny, o którym mowa w ust. 2, sporządza się zgodnie ze wskazówkami co do wypełniania tego formularza, stanowiącymi załącznik nr 2 do ustawy.

4. Kredytodawca, pośrednik kredytu hipotecznego oraz agent przekazują konsumentowi formularz informacyjny, o którym mowa w ust. 2, niezwłocznie po otrzymaniu od niego wymaganych informacji o jego potrzebach, sytuacji finansowej i osobistej, preferencjach oraz celach, nie później jednak niż przed złożeniem przez konsumenta wniosku, o którym mowa w art. 14 ust. 1.

5. Termin ważności informacji zawartych w formularzu informacyjnym, o którym mowa w ust. 2, wynosi co najmniej 14 dni. Informacje zawarte w formularzu informacyjnym, o którym mowa w ust. 2, są wiążące dla kredytodawcy, jeżeli w terminie ich ważności konsument złoży wniosek, o którym mowa w art. 14 ust. 1.

Art. 12. [Możliwość przekazania konsumentowi dodatkowo innych danych niż określone w art. 11 ust. 1]

Art. 13. [Umowa o kredyt hipoteczny zawierana na odległość]

Art. 14. [Zawarcie umowy o kredyt hipoteczny]

2. Kredytodawca, pośrednik kredytu hipotecznego oraz agent są obowiązani przekazać konsumentowi decyzję w sprawie udzielenia kredytu hipotecznego (decyzja kredytowa), na trwałym nośniku, w dwudziestym pierwszym dniu od dnia otrzymania wniosku, o którym mowa w ust. 1, w celu umożliwienia porównania warunków umów o kredyt hipoteczny oferowanych przez innych kredytodawców, chyba że konsument wyrazi zgodę na wcześniejsze przekazanie decyzji kredytowej.

3. Kredytodawca jest obowiązany poinformować konsumenta o możliwości przekazania decyzji kredytowej przed terminem, o którym mowa w ust. 2.

4. Decyzja kredytowa stanowi ofertę w rozumieniu art. 66 § 1 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny.

5. Kredytodawca, pośrednik kredytu hipotecznego oraz agent są obowiązani przekazać wraz z decyzją kredytową formularz informacyjny, o którym mowa w art. 11 ust. 2, w przypadku gdy konsument nie złożył wniosku, o którym mowa w ust. 1, w terminie, o którym mowa w art. 11 ust. 5.

6. Decyzja kredytowa wraz z formularzem informacyjnym, o którym mowa w art. 11 ust. 2, jest wiążąca dla kredytodawcy przez okres co najmniej 14 dni od dnia jej przekazania. W przypadku przekazania decyzji kredytowej przed dwudziestym pierwszym dniem od dnia złożenia przez konsumenta wniosku, o którym mowa w ust. 1, okres związania kredytodawcy tą decyzją wraz z formularzem informacyjnym, o którym mowa w art. 11 ust. 2, ulega wydłużeniu o okres, o jaki został skrócony 21-dniowy termin.

7. W terminie, o którym mowa w ust. 6, kredytodawca nie może wymagać, aby konsument podjął ostateczną decyzję co do warunków zawarcia umowy o kredyt hipoteczny określonych w przedstawionej decyzji kredytowej.

8. Kredytodawca, pośrednik kredytu hipotecznego oraz agent są obowiązani zaproponować konsumentowi przekazanie łącznie z decyzją kredytową projektu umowy o kredyt hipoteczny, sporządzonego zgodnie z warunkami określonymi w decyzji kredytowej.

Art. 15. [Opłaty i inne koszty uiszczone przez konsumenta przed zawarciem umowy o kredyt hipoteczny]

Art. 16. [Zasady dobrych praktyk]

2. Zasady dobrych praktyk, o których mowa w ust. 1, określają co najmniej procedury wewnętrzne umożliwiające weryfikację:

1) czy sposób wynagradzania personelu kredytodawcy, pośrednika kredytu hipotecznego oraz agenta zajmującego się obsługą konsumenta w procesie udzielania i pośredniczenia przy udzielaniu kredytów hipotecznych jest uczciwy i przejrzysty oraz czy uwzględnia interesy konsumentów;

2) spełniania wymogów informacyjnych określonych w ustawie;

3) spełniania wymogów dotyczących wynagradzania osób wykonujących czynności związane z oceną zdolności kredytowej.

3. Kredytodawca, pośrednik kredytu hipotecznego oraz agent, którzy świadczą usługi doradcze, zapewniają, aby struktura wynagrodzenia ich personelu umożliwiała działanie w najlepszym interesie konsumenta, w tym nie była uzależniona od osiągnięcia określonych celów w zakresie sprzedaży.

4. Wynagrodzenie podstawowe oraz zmienne składniki wynagrodzenia personelu kredytodawcy wykonującego jakiekolwiek czynności związane z oceną zdolności kredytowej nie mogą być zależne od zaakceptowanych wniosków o udzielenie kredytu hipotecznego.

5. Polityka ustalania wynagrodzeń, o których mowa w ust. 4, powinna być zgodna z polityką zarządzania ryzykiem obowiązującą u kredytodawcy, z wewnętrznymi standardami kredytowymi oraz ze strategią biznesową kredytodawcy.

Art. 17. [Obowiązki pośrednika i agenta wobec konsumenta, przed rozpoczęciem świadczenia usług w zakresie pośrednictwa]

1) firmę oraz siedzibę (miejsce zamieszkania) i adres pośrednika kredytu hipotecznego;

2) numer wpisu pośrednika kredytu hipotecznego do rejestru pośredników kredytowych wraz z adresem strony internetowej, na której jest dostępny ten rejestr;

3) czy pośrednik kredytu hipotecznego jest powiązanym pośrednikiem kredytu hipotecznego, a jeżeli tak – firmy (nazwy) kredytodawców, w imieniu i na rzecz których działa;

4) czy pośrednik kredytu hipotecznego oferuje usługi doradcze;

5) o procedurach składania skarg na pośredników kredytu hipotecznego w trybie wewnętrznym i sposobie korzystania z pozasądowych procedur wnoszenia skarg i odwołań;

6) o prowizji oraz innych wynagrodzeniach w formie pieniężnej lub innej uzgodnionej formie korzyści finansowej, a także ich wysokości, o ile jest znana, przekazywanych przez kredytodawcę lub inne podmioty pośrednikowi kredytu hipotecznego lub agentowi, w tym wynagrodzeniach związanych z zawarciem z konsumentem umowy o kredyt hipoteczny;

7) o opłatach ponoszonych bezpośrednio przez konsumenta na rzecz pośrednika kredytu hipotecznego lub agenta za świadczone usługi, a w przypadku niemożności ustalenia tej opłaty – informację o sposobie jej obliczania.

2. W przypadku gdy wysokość prowizji i innych wynagrodzeń, o których mowa w ust. 1 pkt 6, nie jest znana w chwili przekazywania informacji, konsument otrzymuje, na trwałym nośniku, informację, że kwota prowizji oraz innych wynagrodzeń zostanie podana w formularzu informacyjnym, o którym mowa w art. 11 ust. 2.

3. Przed rozpoczęciem świadczenia usług pośrednik kredytu hipotecznego zapewnia, aby agent poinformował konsumenta, jaką pełni funkcję i którego pośrednika kredytu hipotecznego reprezentuje.

Art. 18. [Obowiązek udzielenia konsumentowi wyjaśnień przed zawarciem umowy]

1) treści informacji, o których mowa w art. 11 ust. 1 – w przypadku kredytodawców;

2) treści informacji, o których mowa w art. 11 ust. 1 i art. 17 – w przypadku pośredników kredytu hipotecznego oraz agentów;

3) głównych cech proponowanego kredytu hipotecznego oraz proponowanych usług dodatkowych;

4) skutków, jakie proponowany kredyt hipoteczny może mieć dla konsumenta, w tym konsekwencji zalegania przez konsumenta ze spłatą;

5) możliwości, warunków i skutków rezygnacji z usług dodatkowych – w przypadku gdy usługi te są łączone z umową o kredyt hipoteczny;

6) skutków dotyczących spłaty części lub całości kredytu hipotecznego przed terminem określonym w umowie o kredyt hipoteczny.

Art. 19. [Ustalenie rzeczywistej rocznej stopy oprocentowania i całkowitej kwoty do zapłaty przez konsumenta]

2. Pośrednik kredytu hipotecznego przekazuje kredytodawcy informacje o pobieranych od konsumenta opłatach uwzględnianych przy ustalaniu rzeczywistej rocznej stopy oprocentowania.

3. Jeżeli konsument nie udzieli informacji zgodnie z ust. 1, kredytodawca ustala rzeczywistą roczną stopę oprocentowania oraz całkowitą kwotę do zapłaty przez konsumenta na podstawie reprezentatywnego przykładu.

4. Do ustalania reprezentatywnego przykładu przepis art. 8 ust. 2 stosuje się odpowiednio.

Art. 20. [Sposób obliczania rzeczywistej rocznej stopy oprocentowania]

1) całkowity koszt kredytu hipotecznego, z wyłączeniem opłat z tytułu niewykonania przez konsumenta zobowiązań wynikających z umowy o kredyt hipoteczny;

2) koszty prowadzenia rachunku, z którego są realizowane spłaty, koszty transakcji płatniczych w zakresie poleceń przelewu z tego rachunku i wpłat na ten rachunek oraz inne koszty związane z tymi transakcjami, chyba że otwarcie rachunku nie jest obowiązkowe, a koszty rachunku zostały w sposób jednoznaczny, zrozumiały i widoczny podane w umowie o kredyt hipoteczny lub w innej umowie zawartej z konsumentem.

2. Jeżeli z postanowień umowy o kredyt hipoteczny wynika możliwość zmiany stopy oprocentowania kredytu hipotecznego i opłat uwzględnianych przy ustalaniu rzeczywistej rocznej stopy oprocentowania kredytu hipotecznego, których nie można określić w chwili jej ustalania, rzeczywistą roczną stopę oprocentowania ustala się przy założeniu, że stopa oprocentowania kredytu hipotecznego i opłaty te pozostaną niezmienione przez okres obowiązywania umowy o kredyt hipoteczny. W takim przypadku kredytodawca przedstawia konsumentowi w formularzu informacyjnym, o którym mowa w art. 11 ust. 2, dodatkową, przykładową rzeczywistą roczną stopę oprocentowania, która obrazuje ryzyka związane ze znacznym wzrostem stopy oprocentowania kredytu hipotecznego.

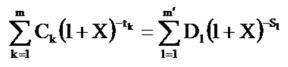

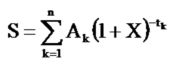

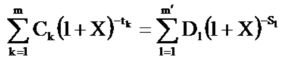

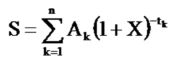

3. Sposób obliczania rzeczywistej rocznej stopy oprocentowania określa załącznik nr 3 do ustawy.

4. Kredytodawca zapewnia jednolity sposób obliczania rzeczywistej rocznej stopy oprocentowania dla umów o kredyt hipoteczny.

5. Rzeczywista roczna stopa oprocentowania jest weryfikowana przez kredytodawcę przynajmniej raz na 12 miesięcy.

6. Obliczenia rzeczywistej rocznej stopy oprocentowania dokonuje się przy założeniu, że umowa o kredyt hipoteczny będzie obowiązywać przez uzgodniony okres, a kredytodawca i konsument wywiążą się ze swoich zobowiązań określonych w umowie o kredyt hipoteczny.

7. W przypadku umów o kredyt hipoteczny ze stałą stopą oprocentowania kredytu hipotecznego w odniesieniu do co najmniej 5-letniego początkowego okresu, po którym kredytodawca i konsument dokonują ustalenia nowej stałej stopy oprocentowania kredytu hipotecznego na dalszy okres obowiązywania umowy o kredyt hipoteczny, kredytodawca przedstawia konsumentowi w formularzu informacyjnym, o którym mowa w art. 11 ust. 2, dodatkową, przykładową rzeczywistą roczną stopę oprocentowania, której obliczenie obejmuje wyłącznie początkowy okres, w którym stosuje się stałą stopę oprocentowania kredytu hipotecznego, i opiera się na założeniu, że po zakończeniu okresu, w którym obowiązuje stała stopa oprocentowania kredytu hipotecznego, pozostający do spłaty kapitał zostanie spłacony.

Art. 21. [Ocena zdolności kredytowej]

2. Ocena zdolności kredytowej jest dokonywana na podstawie informacji uzyskanych od konsumenta, z baz danych lub ze zbiorów danych kredytodawcy.

3. Konsument przedstawia, na żądanie kredytodawcy i we wskazanym przez kredytodawcę terminie, dokumenty i informacje niezbędne do dokonania oceny zdolności kredytowej.

4. Ocena zdolności kredytowej jest dokonywana zgodnie z art. 70 ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe.

5. Pośrednik kredytu hipotecznego oraz agent są obowiązani przekazać właściwemu kredytodawcy wszelkie informacje uzyskane od konsumenta, niezbędne do przeprowadzenia oceny zdolności kredytowej.

6. Kredytodawca jest obowiązany ustanowić i stosować procedury i określić informacje, na podstawie których jest dokonywana ocena zdolności kredytowej. Procedury i informacje, o których mowa w zdaniu pierwszym, są dokumentowane i przechowywane.

7. Ocena zdolności kredytowej dokonywana przez kredytodawcę nie może opierać się w głównej mierze na założeniu, że wartość rynkowa nieruchomości:

1) przewyższa kwotę kredytu hipotecznego lub

2) wzrośnie, chyba że umowa o kredyt hipoteczny jest zawierana w celu budowy, przebudowy lub remontu nieruchomości w rozumieniu art. 3 pkt 6, 7a i 8 ustawy z dnia 7 lipca 1994 r. – Prawo budowlane.

8. Jeżeli kredytodawca wymaga dokonania wyceny nieruchomości w związku z procedurą oceny zdolności kredytowej, wycena ta powinna spełniać wymagania określone w ustawie z dnia 21 sierpnia 1997 r. o gospodarce nieruchomościami, a w przypadku sporządzania ekspertyzy w celu ustalenia bankowo-hipotecznej wartości nieruchomości w rozumieniu art. 2 pkt 1 ustawy z dnia 29 sierpnia 1997 r. o listach zastawnych i bankach hipotecznych (Dz. U. z 2016 r. poz. 1771) – wymagania określone w tej ustawie.

9. Wycena nieruchomości jest dokonywana przez rzeczoznawcę majątkowego, o którym mowa w ustawie z dnia 21 sierpnia 1997 r. o gospodarce nieruchomościami, wskazanego w drodze porozumienia między kredytodawcą i konsumentem.

10. Kredytodawca jest obowiązany przechowywać, na trwałym nośniku, dokumentację dotyczącą wyceny nieruchomości i ekspertyzy, o których mowa w ust. 8.

Art. 22. [Zakaz rozwiązania lub zmiany umowy o kredyt hipoteczny, jeżeli ocena zdolności kredytowej nie została przeprowadzona prawidłowo]

2. Przepisu ust. 1 nie stosuje się, w przypadku gdy konsument celowo odmówił ujawnienia informacji lub podał nieprawdziwe informacje niezbędne do przeprowadzenia oceny zdolności kredytowej.

3. Przedstawienie przez konsumenta niekompletnych informacji niezbędnych do przeprowadzenia oceny zdolności kredytowej przed zawarciem umowy o kredyt hipoteczny nie stanowi podstawy do wypowiedzenia tej umowy przez kredytodawcę.

Art. 23. [Ocena zdolności kredytowej warunkiem zawarcia umowy]

2. Kredytodawca jest obowiązany poinformować konsumenta z wyprzedzeniem, że ocena jego zdolności kredytowej będzie dokonywana na podstawie informacji zgromadzonych w bazach danych lub w zbiorach danych kredytodawcy.

3. Kredytodawca, pośrednik kredytu hipotecznego oraz agent są obowiązani poinformować konsumenta z wyprzedzeniem, że jeżeli konsument odmówi przekazania informacji niezbędnych do oceny lub weryfikacji jego zdolności kredytowej, kredyt hipoteczny może nie zostać udzielony.

Art. 24. [Obowiązki kredytodawcy w razie odmowy udzielenia kredytu hipotecznego w związku z negatywną oceną zdolności kredytowej]

2. Jeżeli kredytodawca odmówi konsumentowi udzielenia kredytu hipotecznego na podstawie informacji zawartych w bazie danych lub zbiorze danych kredytodawcy, niezwłocznie przekazuje konsumentowi bezpłatną informację o wynikach tego sprawdzenia oraz wskazuje bazę danych lub zbiór danych, w których tego sprawdzenia dokonano.

3. Kredytodawca jest obowiązany dokonywać ponownej oceny zdolności kredytowej na podstawie uaktualnionych informacji przed każdym znacznym zwiększeniem całkowitej kwoty kredytu hipotecznego po zawarciu umowy o kredyt hipoteczny, chyba że takie dodatkowe zwiększenie całkowitej kwoty kredytu hipotecznego przewidziano i uwzględniono w początkowej ocenie zdolności kredytowej.

Rozdział 3

Świadczenie usług doradczych

Art. 25. [Usługi doradcze dotyczące kredytów hipotecznych]

2. W przypadku gdy usługi doradcze oferowane konsumentowi są świadczone przez kredytodawcę, powiązanego pośrednika kredytu hipotecznego lub agenta powiązanego pośrednika kredytu hipotecznego, podmioty te nie mogą używać w firmie (nazwie) oraz dla określenia działalności lub w reklamie określeń „doradca” lub „doradztwo”.

3. W przypadku gdy usługi doradcze oferowane są konsumentowi przez pośrednika kredytu hipotecznego niebędącego powiązanym pośrednikiem kredytu hipotecznego lub jego agenta, którzy nie otrzymują od kredytodawcy prowizji lub innych wynagrodzeń w formie pieniężnej lub innej uzgodnionej formie korzyści finansowej, podmioty te mogą używać w nazwie oraz dla określenia działalności lub reklamy określenia „niezależny doradca”.

4. Kredytodawca, pośrednik kredytu hipotecznego oraz agent informują konsumenta o świadczeniu lub możliwości świadczenia usług doradczych na rzecz konsumentów w związku z umową o kredyt hipoteczny.

Art. 26. [Obowiązki kredytodawcy, pośrednika i agenta przed rozpoczęciem świadczenia usług doradczych lub przed zawarciem umowy o świadczenie usług doradczych]

1) czy rekomendacja będzie dotyczyła wyłącznie własnych ofert kredytów hipotecznych, czy szerszego zakresu ofert tych kredytów z rynku usług finansowych;

2) w stosownych przypadkach, o opłacie ponoszonej przez konsumenta za korzystanie z usług doradczych lub, gdy kwoty takiej opłaty nie da się ustalić w momencie przekazywania informacji, o metodzie obliczania tej opłaty.

Art. 27. [Rekomendacja odpowiednich umów o kredyt hipoteczny]

2. Kredytodawca, powiązany pośrednik kredytu hipotecznego oraz agent powiązanego pośrednika kredytu hipotecznego, świadczący usługi doradcze, są obowiązani przedstawić konsumentowi co najmniej 3 oferty umów o kredyt hipoteczny łącznie z formularzami informacyjnymi, o których mowa w art. 11 ust. 2, oraz rekomendować taką umowę o kredyt hipoteczny, która najbardziej odpowiada potrzebom oraz sytuacji finansowej i osobistej konsumenta, uwzględniając preferencje i cele konsumenta.

3. Pośrednik kredytu hipotecznego niebędący powiązanym pośrednikiem kredytu hipotecznego oraz jego agent, świadczący usługi doradcze, są obowiązani przedstawić konsumentowi co najmniej 3 oferty umów o kredyt hipoteczny dostępnych na rynku oraz rekomendować taką umowę o kredyt hipoteczny, która najbardziej odpowiada potrzebom oraz sytuacji finansowej i osobistej konsumenta, uwzględniając preferencje i cele konsumenta.

4. Kredytodawca, pośrednik kredytu hipotecznego oraz agent świadczą usługi doradcze w najlepszym interesie konsumenta, uzyskując informacje o potrzebach konsumenta i jego sytuacji finansowej i osobistej oraz rekomendując odpowiednie kredyty hipoteczne, przy uwzględnieniu szczególnych wymagań zgłoszonych przez konsumenta oraz rozsądnych założeń dotyczących ryzyka dla konsumenta w okresie obowiązywania umowy o kredyt hipoteczny.

5. Kredytodawca, pośrednik kredytu hipotecznego oraz agent są obowiązani do przekazania konsumentowi, na trwałym nośniku, informacji dotyczących ryzyka związanego z rekomendowanym kredytem hipotecznym.

6. Kredytodawca, pośrednik kredytu hipotecznego oraz agent, którzy świadczą usługi doradcze, są obowiązani ostrzegać konsumenta, mając na uwadze jego sytuację finansową, że umowa o kredyt hipoteczny może spowodować dla niego szczególne ryzyko.

Art. 28. [Obowiązek przekazania konsumentowi rekomendacji dotyczącej kredytu hipotecznego]

Rozdział 4

Umowa o kredyt hipoteczny

Art. 29. [Elementy umowy o kredyt hipoteczny]

1) opłaty i inne koszty związane z udzieleniem kredytu hipotecznego, w tym opłatę za rozpatrzenie wniosku kredytowego, przygotowanie i zawarcie umowy o kredyt hipoteczny, oraz warunki ich zmian;

2) całkowity koszt kredytu hipotecznego określony w dniu zawarcia umowy o kredyt hipoteczny;

3) całkowitą kwotę do zapłaty przez konsumenta określoną w dniu zawarcia umowy o kredyt hipoteczny;

4) zasady i koszty ustanowienia, zmiany lub wygaśnięcia zabezpieczeń i ubezpieczeń, w tym koszty ubezpieczenia spłaty kredytu hipotecznego;

5) prawo konsumenta do spłaty kredytu hipotecznego przed terminem oraz koszty spłaty całości lub części kredytu hipotecznego przed terminem określonym w umowie o kredyt hipoteczny;

6) warunki, termin, sposób i skutki odstąpienia od umowy o kredyt hipoteczny przez konsumenta;

7) skutki niedotrzymania warunków umowy o kredyt hipoteczny, ze szczególnym uwzględnieniem informacji o stopie oprocentowania zadłużenia przeterminowanego, warunkach jej zmiany oraz ewentualnych opłatach z tytułu zaległości w spłacie kredytu hipotecznego;

8) sposób i warunki ustalania stopy procentowej, na podstawie której jest obliczana wysokość rat kapitałowo-odsetkowych;

9) minimalny zakres umowy ubezpieczenia, jeżeli jest ono przez kredytodawcę wymagane;

10) dodatkowe warunki, kryteria i ograniczenia oraz wymagane dokumenty związane z kredytem hipotecznym, jeżeli jest on objęty wsparciem udzielanym ze środków publicznych.

2. Jeżeli strony nie uzgodniły stałej stopy oprocentowania kredytu hipotecznego, sposób ustalania stopy procentowej, o którym mowa w ust. 1 pkt 8, określa się jako wartość wskaźnika referencyjnego oraz wysokość marży ustalonej w umowie o kredyt hipoteczny.

3. W przypadku umów o kredyt hipoteczny ze stałą stopą oprocentowania kredytu hipotecznego w odniesieniu do co najmniej 5-letniego początkowego okresu, po którym kredytodawca i konsument dokonują ustalenia nowej stopy oprocentowania kredytu hipotecznego na dalszy okres obowiązywania umowy o kredyt hipoteczny, umowa o kredyt hipoteczny określa również sposób ustalania nowej stopy oprocentowania kredytu hipotecznego zgodnie z ust. 2 oraz warunki ustalania tej stopy na dalszy okres obowiązywania umowy o kredyt hipoteczny, jeżeli strony nie osiągną porozumienia co do nowej stopy oprocentowania kredytu hipotecznego na dalszy okres obowiązywania tej umowy.

4. W przypadku, o którym mowa w ust. 3, kredytodawca nie może pobierać od konsumenta opłat z tytułu ustalenia nowej stopy oprocentowania kredytu hipotecznego na kolejny okres obowiązywania umowy o kredyt hipoteczny lub zmiany tej umowy związanej z ustaleniem nowej stopy oprocentowania kredytu hipotecznego.

5. W przypadku ustalenia nowej stopy oprocentowania kredytu hipotecznego pozostałe warunki umowy o kredyt hipoteczny pozostają niezmienione.

6. Kredytodawca, pośrednik kredytu hipotecznego oraz agent przez okres obowiązywania umowy o kredyt hipoteczny w sposób zrozumiały i precyzyjny udzielają konsumentowi wyjaśnień dotyczących poszczególnych postanowień tej umowy.

7. Kredytodawca, pośrednik kredytu hipotecznego ani agent nie mogą pobierać opłat od konsumenta za udzielanie wyjaśnień, o których mowa w ust. 6.

8. W przypadku umowy o kredyt hipoteczny w walucie obcej, w sytuacji gdy całkowita kwota do zapłaty przez konsumenta pozostająca do spłacenia lub kwota rat kredytu hipotecznego spłacanych zgodnie z warunkami określonymi w umowie o kredyt hipoteczny, są wyższe o ponad 20% od kwot, które byłyby ustalone przy zastosowaniu kursu wymiany waluty umowy o kredyt hipoteczny i waluty, w której konsument uzyskuje większość swoich dochodów lub posiada większość środków finansowych lub innych aktywów wycenianych w tej walucie, obowiązującego w chwili zawierania umowy o kredyt hipoteczny, kredytodawca, pośrednik kredytu hipotecznego oraz agent są obowiązani każdorazowo przekazać konsumentowi, na trwałym nośniku, ostrzeżenie o zwiększeniu kwoty pozostającej do spłaty przez konsumenta, a także, w stosownych przypadkach, o prawie przeliczenia na inną walutę i warunkach tego przeliczenia oraz mechanizmach ograniczania ryzyka kursowego, na które jest narażony konsument.

Art. 30. [Spłata rat, kredytu lub jego części w przypadku umowy o kredyt hipoteczny w walucie obcej]

2. Przepis ust. 1 stosuje się odpowiednio do spłaty całości lub części kredytu hipotecznego przed terminem określonym w umowie o kredyt hipoteczny.

3. Kredytodawca nie może uzależniać wykonania uprawnień, o których mowa w ust. 1 i 2, od obowiązku poniesienia przez konsumenta dodatkowych kosztów lub spełnienia innych warunków, w szczególności nie może zobowiązać konsumenta do nabywania waluty przeznaczonej na spłatę rat kredytu hipotecznego, jego całości lub części, od niego lub innego określonego podmiotu.

Art. 31. [Stopa oprocentowania kredytu bezpośrednio związana ze zmianą wskaźnika referencyjnego lub uzależniona od aukcji na rynkach kapitałowych]

2. Jeżeli zmiany stopy oprocentowania kredytu hipotecznego są uzależnione od aukcji na rynkach kapitałowych, a kredytodawca nie jest w stanie poinformować konsumenta o jakiejkolwiek zmianie tej stopy, zanim ta zmiana nie wejdzie w życie, informuje konsumenta, odpowiednio wcześnie przed aukcją, na trwałym nośniku, o spodziewanej procedurze aukcyjnej oraz o tym, jaki może być jej wpływ na stopę oprocentowania kredytu hipotecznego.

Art. 32. [Wymagania dotyczące wskaźników referencyjnych]

2. Dane historyczne dotyczące wskaźników referencyjnych, o których mowa w ust. 1, powinny być przechowywane przez kredytodawców, pośredników kredytowych oraz agentów co najmniej przez okres obowiązywania umowy o kredyt hipoteczny.

Art. 33. [Opóźnienie ze spłatą zobowiązania z tytułu udzielonego kredytu hipotecznego]

2. W wezwaniu, o którym mowa w ust. 1, kredytodawca informuje konsumenta o możliwości złożenia, w terminie 14 dni roboczych od dnia otrzymania wezwania, wniosku o restrukturyzację zadłużenia.

3. Kredytodawca umożliwia restrukturyzację zadłużenia, jeżeli jest to uzasadnione oceną sytuacji majątkowej konsumenta.

4. Restrukturyzacja zadłużenia jest dokonywana na warunkach uzgodnionych przez kredytodawcę i konsumenta.

5. Kredytodawca dokonuje restrukturyzacji zadłużenia przez:

1) zaoferowanie konsumentowi możliwości czasowego zawieszenia spłaty kredytu hipotecznego;

2) zmianę wysokości rat kapitałowo-odsetkowych kredytu hipotecznego;

3) wydłużenie okresu kredytowania;

4) inne działania umożliwiające spłatę zobowiązania.

Art. 34. [Obowiązek pisemnego, szczegółowego wyjaśnienia dotyczącego przyczyny odrzucenia wniosku o restrukturyzację zadłużenia]

Art. 35. [Umożliwienie konsumentowi sprzedaży kredytowanej nieruchomości]

2. W przypadku gdy kwota uzyskana ze sprzedaży kredytowanej nieruchomości jest mniejsza niż wysokość zadłużenia konsumenta, kredytodawca:

1) umożliwia spłatę pozostałego zadłużenia w ratach dostosowanych do sytuacji majątkowej konsumenta;

2) wyraża zgodę na wykreślenie hipoteki z księgi wieczystej kredytowanej nieruchomości, przy czym w odniesieniu do pozostałej części zadłużenia może żądać ustanowienia innego zabezpieczenia wierzytelności wynikających z umowy o kredyt hipoteczny.

Art. 36. [Wysokość opłat z tytułu zaległości i odsetek za opóźnienie naliczonych konsumentowi przekraczająca kwotę odpowiadającą kwocie odsetek maksymalnych za opóźnienie]

Art. 37. [Niedotrzymanie przez konsumenta warunków udzielenia kredytu hipotecznego lub utrata zdolności kredytowej]

2. Termin wypowiedzenia, o którym mowa w ust. 1, wynosi 30 dni, a w razie zagrożenia upadłością konsumenta – 7 dni, chyba że strony w umowie o kredyt hipoteczny określiły dłuższy termin.

3. Wypowiedzenie umowy o kredyt hipoteczny z powodu utraty przez konsumenta zdolności kredytowej lub zagrożenia upadłością nie może nastąpić w okresie restrukturyzacji zadłużenia, chyba że konsument nienależycie realizuje restrukturyzację zadłużenia.

4. W przypadkach określonych w ust. 1 kredytodawca przed obniżeniem kwoty przyznanego kredytu hipotecznego albo przed wypowiedzeniem umowy o kredyt hipoteczny, powinien umożliwić restrukturyzację zadłużenia, jeżeli jest to uzasadnione oceną sytuacji majątkowej konsumenta.

5. Kredytodawca zawiadamia konsumenta o niedotrzymaniu warunków udzielenia kredytu hipotecznego przez konsumenta albo utracie przez konsumenta zdolności kredytowej, informując jednocześnie o możliwości złożenia wniosku o restrukturyzację zadłużenia w terminie 14 dni roboczych od dnia otrzymania zawiadomienia kredytodawcy.

6. Do restrukturyzacji zadłużenia konsumenta stosuje się odpowiednio przepisy art. 33 ust. 4 i 5 oraz art. 34.

7. W przypadku odrzucenia wniosku konsumenta o restrukturyzację zadłużenia albo bezskuteczności restrukturyzacji zadłużenia kredytodawca, przed podjęciem czynności zmierzających do odzyskania należności, umożliwia konsumentowi sprzedaż kredytowanej nieruchomości w okresie nie krótszym niż 6 miesięcy.

8. W przypadku gdy kwota uzyskana ze sprzedaży kredytowanej nieruchomości jest mniejsza niż wysokość zadłużenia konsumenta, kredytodawca:

1) umożliwia spłatę pozostałego zadłużenia w ratach dostosowanych do sytuacji majątkowej konsumenta;

2) wyraża zgodę na wykreślenie hipoteki z księgi wieczystej kredytowanej nieruchomości, przy czym w odniesieniu do pozostałej części zadłużenia może żądać ustanowienia innego zabezpieczenia wierzytelności wynikających z umowy o kredyt hipoteczny.

Rozdział 5

Spłata kredytu hipotecznego przed terminem

Art. 38. [Prawo spłaty całości lub części kredytu hipotecznego przed terminem]

2. W przypadku, o którym mowa w ust. 1, konsument może wystąpić do kredytodawcy z wnioskiem o przekazanie informacji o kosztach spłaty całości lub części kredytu hipotecznego przed terminem określonym w umowie o kredyt hipoteczny.

3. Kredytodawca przekazuje konsumentowi, na trwałym nośniku, informację, o której mowa w ust. 2, wraz z założeniami przyjętymi do jej ustalenia, w terminie 7 dni roboczych od dnia otrzymania wniosku konsumenta.

4. Kredytodawca nie może uzależniać przyjęcia spłaty całości lub części kredytu hipotecznego przed terminem określonym w umowie o kredyt hipoteczny od udzielenia konsumentowi informacji, o której mowa w ust. 2.

Art. 39. [Obniżenie kosztów kredytu w przypadku spłaty]

2. W przypadku spłaty części kredytu hipotecznego przed terminem określonym w umowie o kredyt hipoteczny przepis ust. 1 stosuje się odpowiednio.

Art. 40. [Rekompensata w przypadku spłaty całości lub części kredytu hipotecznego przed terminem]

2. W przypadku kredytu hipotecznego oprocentowanego zmienną stopą procentową kredytodawca może pobierać rekompensatę wyłącznie, gdy spłata całości lub części kredytu hipotecznego nastąpiła w okresie 36 miesięcy od dnia zawarcia umowy o kredyt hipoteczny.

3. Rekompensata, o której mowa w ust. 2, nie może być większa niż wysokość odsetek, które byłyby naliczone od spłaconej przed terminem całości lub części kredytu hipotecznego w okresie roku od dnia faktycznej spłaty, ani większa niż 3% spłacanej kwoty kredytu hipotecznego.

4. Jeżeli do zakończenia obowiązywania umowy o kredyt hipoteczny oprocentowany zmienną stopą procentową zgodnie z terminem wskazanym w tej umowie pozostało mniej niż rok, rekompensata nie może być wyższa niż odsetki, które przypadałyby za okres pozostały do zakończenia umowy o kredyt hipoteczny.

5. W przypadku kredytu hipotecznego oprocentowanego zmienną stopą procentową do wyliczenia wysokości odsetek, o których mowa w ust. 3 i 4, przyjmuje się oprocentowanie z dnia faktycznej spłaty.

6. W przypadku kredytu hipotecznego, w którym stała stopa oprocentowania kredytu hipotecznego obowiązuje w danym okresie, kredytodawca może pobierać rekompensatę w tym okresie.

7. Rekompensata nie może być wyższa niż koszty kredytodawcy bezpośrednio związane z przedterminową spłatą.

Art. 41. [Wyłączenie stosowania przepisów Kodeksu cywilnego o odsetkach maksymalnych]

Rozdział 6

Odstąpienie od umowy o kredyt hipoteczny przez konsumenta

Art. 42. [Prawo konsumenta do odstąpienia od umowy o kredyt hipoteczny]

2. Jeżeli umowa o kredyt hipoteczny nie określa elementów wymienionych w art. 29 ust. 1 i 3, konsument może odstąpić od umowy o kredyt hipoteczny w terminie 14 dni od dnia dostarczenia wszystkich elementów wymienionych w art. 29 ust. 1 i 3.

3. Termin do odstąpienia od umowy o kredyt hipoteczny jest zachowany, jeżeli konsument przed jego upływem złoży pod wskazany przez kredytodawcę, pośrednika kredytu hipotecznego lub agenta adres oświadczenie o odstąpieniu od tej umowy.

4. Dla zachowania terminu, o którym mowa w ust. 3, jest wystarczające nadanie przed jego upływem przesyłki poleconej zawierającej oświadczenie, o którym mowa w ust. 3, u operatora pocztowego w rozumieniu art. 3 pkt 12 ustawy z dnia 23 listopada 2012 r. – Prawo pocztowe (Dz. U. z 2016 r. poz. 1113, 1250, 1823 i 1948).

Art. 43. [Obowiązek przekazania konsumentowi wzoru oświadczenia o odstąpieniu od umowy]

Art. 44. [Koszty związane z odstąpieniem od umowy o kredyt hipoteczny]

2. Konsument zwraca niezwłocznie kredytodawcy kwotę udostępnionego kredytu hipotecznego wraz z odsetkami, o których mowa w ust. 1, nie później niż w terminie 30 dni od dnia złożenia oświadczenia o odstąpieniu od umowy o kredyt hipoteczny.

3. Dniem spłaty kredytu hipotecznego jest dzień przekazania przez konsumenta środków pieniężnych kredytodawcy.

4. W przypadku odstąpienia od umowy o kredyt hipoteczny kredytodawcy nie przysługują żadne inne opłaty, z wyjątkiem bezzwrotnych kosztów poniesionych przez niego na rzecz organów administracji publicznej.

Art. 45. [Skuteczność odstąpienia od umowy o kredyt hipoteczny także wobec umowy o usługę dodatkową]

Art. 46. [Odstąpienie od umowy o kredyt hipoteczny zawartej na odległość lub poza lokalem przedsiębiorstwa]

Rozdział 7

Wymogi dla pośredników kredytu hipotecznego, agentów oraz personelu kredytodawcy, pośrednika kredytu hipotecznego lub agenta

Art. 47. [Wykonywanie działalności polegającej na świadczeniu usług pośrednictwa kredytu hipotecznego]

Art. 48. [Pośrednik kredytu hipotecznego]

2. Za dzień rozpoczęcia działalności w zakresie pośrednictwa kredytu hipotecznego uważa się dzień dokonania wpisu do rejestru pośredników kredytowych.

Art. 49. [Wymagania dotyczące osób ubiegających się o zezwolenie]

1) osoby fizycznej:

a) która ma pełną zdolność do czynności prawnych,

b) która nie była prawomocnie skazana za umyślne przestępstwo:

– przeciwko życiu i zdrowiu,

– przeciwko wymiarowi sprawiedliwości,

– przeciwko ochronie informacji,

– przeciwko wiarygodności dokumentów,

– przeciwko mieniu,

– przeciwko obrotowi gospodarczemu,

– przeciwko obrotowi pieniędzmi i papierami wartościowymi,

– skarbowe,

c) która posiada co najmniej wykształcenie średnie,

d) która złożyła z wynikiem pozytywnym egzamin na pośrednika kredytu hipotecznego, nie później niż 2 lata przed dniem złożenia wniosku,

e) która złożyła pisemne oświadczenie o zobowiązaniu się do zawarcia umowy ubezpieczenia odpowiedzialności cywilnej lub umowy gwarancji bankowej lub ubezpieczeniowej, o których mowa w art. 55 ust. 1,

f) której personel spełnia warunki, o których mowa w lit. a i b;

2) osoby prawnej:

a) której członkowie zarządu spełniają warunki, o których mowa w pkt 1 lit. a–d,

b) która złożyła pisemne oświadczenie o zobowiązaniu się do zawarcia umowy ubezpieczenia odpowiedzialności cywilnej lub umowy gwarancji bankowej lub ubezpieczeniowej, o których mowa w art. 55 ust. 1,

c) której personel spełnia warunki, o których mowa w pkt 1 lit. a i b;

3) spółki nieposiadającej osobowości prawnej:

a) której wspólnicy, jeżeli są osobami fizycznymi, spełniają warunki, o których mowa w pkt 1 lit. a–d, a w przypadku gdy wspólnikiem tej spółki jest osoba prawna – członkowie zarządu spełniają warunki, o których mowa w pkt 1 lit. a–d,

b) która złożyła pisemne oświadczenie o zobowiązaniu się do zawarcia umowy ubezpieczenia odpowiedzialności cywilnej lub umowy gwarancji bankowej lub ubezpieczeniowej, o których mowa w art. 55 ust. 1,

c) której personel spełnia warunki, o których mowa w pkt 1 lit. a i b.

2. Wymogu, o którym mowa w ust. 1 pkt 1 lit. d, nie stosuje się do osób, które ukończyły wyższe studia ekonomiczne lub prawnicze i uzyskały tytuł magistra.

Art. 50. [Wniosek o wydanie zezwolenia]

1) w art. 63 ust. 1 pkt 2 i 3 – w przypadku pośrednika kredytu hipotecznego będącego osobą fizyczną;

2) w art. 63 ust. 2 pkt 2 i 3 – w przypadku pośrednika kredytu hipotecznego niebędącego osobą fizyczną.

2. Jeżeli dane, o których mowa w ust. 1, dotyczą osób fizycznych, wniosek zawiera także numery Powszechnego Elektronicznego Systemu Ewidencji Ludności (PESEL) tych osób.

3. Do wniosku, o którym mowa w art. 49 ust. 1, dołącza się zaświadczenie z Krajowego Rejestru Karnego o niekaralności w zakresie przestępstw, o których mowa w art. 49 ust. 1 pkt 1 lit. b, oświadczenie o posiadaniu pełnej zdolności do czynności prawnych i o tym, że nie orzeczono upadłości wobec przedsiębiorcy i osób pełniących funkcje zarządcze u przedsiębiorcy oraz nie toczy się wobec nich postępowanie upadłościowe, a także dokumenty potwierdzające spełnienie warunków niezbędnych do uzyskania zezwolenia.

Art. 51. [Wydanie zezwolenia]

2. Komisja Nadzoru Finansowego wydaje zezwolenie, jeżeli zostały spełnione warunki, o których mowa odpowiednio w art. 49 ust. 1 pkt 1–3, oraz jeżeli nie orzeczono upadłości wobec przedsiębiorcy i osób pełniących funkcje zarządcze u przedsiębiorcy oraz nie toczy się wobec nich postępowanie upadłościowe.

3. Komisja Nadzoru Finansowego odmawia wydania zezwolenia w drodze decyzji administracyjnej.

4. Decyzja administracyjna w sprawie wydania zezwolenia albo odmowy jego wydania jest wydawana w terminie 30 dni od dnia złożenia wniosku, o którym mowa w art. 49 ust. 1.

5. Komisja Nadzoru Finansowego z urzędu dokonuje wpisu do rejestru pośredników kredytowych z dniem wydania zezwolenia.

Art. 52. [Skład Komisji Egzaminacyjnej dla Pośredników Kredytu Hipotecznego]

1) przewodniczący;

2) zastępca przewodniczącego;

3) sekretarz;

4) dwóch członków.

2. Osoby wchodzące w skład Komisji posiadają wyższe wykształcenie oraz wyróżniają się wysokim poziomem wiedzy o rynku finansowym.

3. Osoby wchodzące w skład Komisji powołuje i odwołuje minister właściwy do spraw instytucji finansowych na wniosek Komisji Nadzoru Finansowego.

4. Do zadań Komisji należy:

1) przygotowywanie testów egzaminacyjnych;

2) przeprowadzanie egzaminów na pośrednika kredytu hipotecznego;

3) rozpatrywanie odwołań od wyników egzaminów na pośrednika kredytu hipotecznego, składanych przez jego uczestników.

5. Za udział w przeprowadzeniu egzaminu na pośrednika kredytu hipotecznego, udział w posiedzeniu Komisji oraz przygotowanie testów egzaminacyjnych osobom wchodzącym w skład Komisji przysługuje wynagrodzenie.

6. Obsługę Komisji zapewnia Urząd Komisji Nadzoru Finansowego.

7. Minister właściwy do spraw instytucji finansowych określi, w drodze rozporządzenia:

1) regulamin Komisji, uwzględniając konieczność zapewnienia działania Komisji w sposób sprawny i skuteczny;

2) wysokość wynagrodzenia dla osób wchodzących w skład Komisji, uwzględniając nakład pracy i zakres obowiązków tych osób oraz mając na względzie, aby wysokość wynagrodzenia dla tych osób nie była wyższa niż 50% przeciętnego wynagrodzenia w gospodarce narodowej w roku poprzedzającym przeprowadzenie egzaminu, ogłaszanego przez Prezesa Głównego Urzędu Statystycznego na podstawie art. 20 pkt 1 lit. a ustawy z dnia 17 grudnia 1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych (Dz. U. z 2016 r. poz. 887, z późn. zm.4)).

Art. 53. [Egzamin na pośrednika kredytu hipotecznego]

2. Egzamin na pośrednika kredytu hipotecznego polega na rozwiązaniu testu egzaminacyjnego jednokrotnego wyboru, składającego się z 50 pytań.

3. Egzamin na pośrednika kredytu hipotecznego obejmuje sprawdzenie wiedzy w zakresie:

1) kredytów hipotecznych oraz usług dodatkowych oferowanych zwykle wraz z tymi kredytami;

2) przepisów związanych z umowami o kredyt zawieranymi z konsumentami, w szczególności przepisów z zakresu ochrony konsumentów i przepisów ustawy;

3) zawierania umów sprzedaży nieruchomości;

4) wyceny zabezpieczeń wierzytelności;

5) organizacji i funkcjonowania ksiąg wieczystych;

6) funkcjonowania rynku państwa członkowskiego, w którym pośrednik kredytu hipotecznego świadczy usługi związane z kredytem hipotecznym;

7) standardów etyki biznesu;

8) procesu oceny zdolności kredytowej konsumenta;

9) zagadnień finansowych i ekonomicznych.

4. W odpowiednich przypadkach egzamin na pośrednika kredytu hipotecznego może obejmować sprawdzenie umiejętności dokonania oceny zdolności kredytowej.

5. Warunkiem zaliczenia egzaminu na pośrednika kredytu hipotecznego jest udzielenie poprawnych odpowiedzi na co najmniej 35 pytań.

6. Po przeprowadzeniu egzaminu na pośrednika kredytu hipotecznego Komisja ustala wyniki uczestnika egzaminu w drodze uchwały i doręcza odpis uchwały uczestnikowi.

7. W terminie 14 dni od dnia doręczenia uchwały, o której mowa w ust. 6, uczestnikowi egzaminu służy odwołanie do Komisji, która rozpatruje je w drodze uchwały w terminie 30 dni od dnia otrzymania.

8. Urząd Komisji Nadzoru Finansowego przechowuje dokumentację prac Komisji przez okres 5 lat.

9. W przypadku stwierdzenia nieprawidłowości co do trybu przeprowadzenia egzaminu na pośrednika kredytu hipotecznego lub w przypadku stwierdzenia popełnienia błędów merytorycznych przez osoby wchodzące w skład Komisji, Komisja Nadzoru Finansowego może unieważnić egzamin na pośrednika kredytu hipotecznego i zarządzić jego powtórzenie.

10. Minister właściwy do spraw instytucji finansowych określi, w drodze rozporządzenia:

1) wysokość opłat egzaminacyjnych dla osób składających egzaminy na pośrednika kredytu hipotecznego i sposób ich uiszczania, uwzględniając koszty przeprowadzenia tego egzaminu oraz mając na względzie, aby opłata ta nie była wyższa niż 20% przeciętnego wynagrodzenia w gospodarce narodowej w roku poprzedzającym przeprowadzenie egzaminu, ogłaszanego przez Prezesa Głównego Urzędu Statystycznego na podstawie art. 20 pkt 1 lit. a ustawy z dnia 17 grudnia 1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych;

2) szczegółowy sposób i tryb oraz terminy przeprowadzania egzaminu na pośrednika kredytu hipotecznego oraz sposób kontroli przeprowadzenia egzaminu na pośrednika kredytu hipotecznego, uwzględniając konieczność sprawdzenia wiedzy, umiejętności i kompetencji kandydatów na pośredników kredytu hipotecznego, sprawnego przeprowadzenia egzaminów oraz działania Komisji w sposób sprawny i skuteczny.

Art. 54. [Agent]

2. Agent podlega obowiązkowi wpisu do rejestru pośredników kredytowych.

3. Pośrednik kredytu hipotecznego ponosi pełną i bezwarunkową odpowiedzialność za wszelkie działania lub zaniechania jego agenta podejmowane w imieniu i na rzecz tego pośrednika kredytu hipotecznego.

4. Agentem może być:

1) osoba fizyczna, która:

a) posiada pełną zdolność do czynności prawnych,

b) nie była prawomocnie skazana za umyślne przestępstwo:

– przeciwko życiu i zdrowiu,

– przeciwko wymiarowi sprawiedliwości,

– przeciwko ochronie informacji,

– przeciwko wiarygodności dokumentów,

– przeciwko mieniu,

– przeciwko obrotowi gospodarczemu,

– przeciwko obrotowi pieniędzmi i papierami wartościowymi,

– skarbowe,

c) posiada co najmniej średnie wykształcenie,

d) odbyła organizowane przez pośrednika kredytu hipotecznego szkolenie i złożyła z wynikiem pozytywnym egzamin przeprowadzony przez pośrednika kredytu hipotecznego, obejmujący zagadnienia określone w art. 53 ust. 3 i 4;

2) osoba prawna, której członkowie zarządu spełniają warunki, o których mowa w pkt 1;

3) spółka nieposiadająca osobowości prawnej, której wspólnicy, jeżeli są osobami fizycznymi, spełniają warunki, o których mowa w pkt 1, a w przypadku gdy wspólnikiem tej spółki jest osoba prawna – członkowie zarządu spełniają warunki, o których mowa w pkt 1.

5. Wymogu, o którym mowa w ust. 4 pkt 1 lit. d, nie stosuje się do osób, które ukończyły wyższe studia ekonomiczne lub prawnicze i uzyskały tytuł magistra.

Art. 55. [Umowa ubezpieczenia odpowiedzialności cywilnej, umowa gwarancji bankowej lub ubezpieczeniowej]

2. Umowa ubezpieczenia odpowiedzialności cywilnej lub umowa gwarancji bankowej lub ubezpieczeniowej, o której mowa w ust. 1, obejmuje również szkody wyrządzone przez agenta w związku z wykonywaniem działalności w zakresie pośrednictwa kredytu hipotecznego.

3. Minister właściwy do spraw instytucji finansowych określi, w drodze rozporządzenia, szczegółowy zakres ubezpieczenia obowiązkowego, o którym mowa w ust. 1, termin powstania obowiązku ubezpieczenia oraz minimalną sumę gwarancyjną, biorąc pod uwagę specyfikę działalności wykonywanej przez pośrednika kredytu hipotecznego i agenta oraz zakres realizowanych przez nich zadań.

Art. 56. [Wpis agenta do rejestru pośredników kredytowych]

2. Wniosek, o którym mowa w ust. 1, zawiera dane, o których mowa w art. 63 ust. 1 pkt 4. Jeżeli dane zawarte we wniosku dotyczą osób fizycznych, wniosek zawiera także numery PESEL tych osób.

3. Do wniosku, o którym mowa w ust. 1, dołącza się zaświadczenie z Krajowego Rejestru Karnego o niekaralności w zakresie przestępstw, o których mowa w art. 54 ust. 4 pkt 1 lit. b, oświadczenie o posiadaniu pełnej zdolności do czynności prawnych i o tym, że nie orzeczono upadłości wobec przedsiębiorcy i osób pełniących funkcje zarządcze u przedsiębiorcy oraz nie toczy się wobec nich postępowanie upadłościowe, a także dokumenty potwierdzające spełnianie warunków określonych w art. 54 ust. 4 pkt 1 lit. c i d.

4. Komisja Nadzoru Finansowego dokonuje wpisu, o którym mowa w ust. 1, w terminie 14 dni od dnia otrzymania wniosku pośrednika kredytu hipotecznego.

5. Odmowa dokonania wpisu, o którym mowa w ust. 1, następuje w drodze decyzji administracyjnej.

Art. 57. [Powiązany pośrednik kredytu hipotecznego]

2. Kredytodawca ponosi pełną i bezwarunkową odpowiedzialność za wszelkie działania lub zaniechania tego powiązanego pośrednika kredytu hipotecznego podejmowane w imieniu i na rzecz tego kredytodawcy.

3. Kredytodawca ponosi pełną i bezwarunkową odpowiedzialność za wszelkie działania lub zaniechania agenta powiązanego pośrednika kredytu hipotecznego podejmowane w imieniu i na rzecz tego powiązanego pośrednika kredytu hipotecznego.

4. Kredytodawca jest obowiązany zapewnić, że powiązany pośrednik kredytu hipotecznego, o którym mowa w ust. 1, oraz jego agent spełniają odpowiednio warunki określone w art. 49 ust. 1 pkt 1 lit. a–c, e i f, pkt 2 i 3.

5. Powiązany pośrednik kredytu hipotecznego, o którym mowa w ust. 1, oraz jego agent przed rozpoczęciem działalności są obowiązani odbyć organizowane przez kredytodawcę szkolenie zakończone egzaminem obejmującym zagadnienia określone w art. 53 ust. 3 i 4. Wymogu tego nie stosuje się do osób, które ukończyły wyższe studia ekonomiczne lub prawnicze i uzyskały tytuł magistra.

6. Kredytodawca jest obowiązany monitorować:

1) spełnianie przez powiązanych pośredników kredytu hipotecznego warunków, o których mowa odpowiednio w art. 49 ust. 1 pkt 1 lit. a–c, e i f, pkt 2 i 3;

2) spełnianie warunków, o których mowa w art. 49 ust. 1 pkt 1 lit. a i b, przez personel powiązanego pośrednika kredytu hipotecznego.

7. Przed rozpoczęciem działalności przez powiązanego pośrednika kredytu hipotecznego, o którym mowa w ust. 1, kredytodawca składa wniosek do Komisji Nadzoru Finansowego o dokonanie wpisu powiązanego pośrednika kredytu hipotecznego do rejestru pośredników kredytowych obejmujący:

1) firmę pośrednika;

2) numer w rejestrze przedsiębiorców lub numer identyfikacji podatkowej (NIP);

3) siedzibę (miejsce zamieszkania) i adres.

8. Kredytodawca jest obowiązany zapewnić, że jego powiązany pośrednik kredytu hipotecznego oraz agent i personel tego powiązanego pośrednika kredytu hipotecznego co najmniej raz na 3 lata odbywają szkolenie z zakresu zagadnień dotyczących opracowywania, oferowania lub zawierania umów o kredyt hipoteczny, a także świadczenia usług pośrednictwa w zakresie kredytu hipotecznego lub świadczenia usług doradczych.

Art. 58. [Wymagania dotyczące personelu]

Art. 59. [Obowiązek zapewnienia szkoleń personelu]

Art. 60. [Zapewnienie posiadania odpowiedniej wiedzy i kompetencji przez personel kredytodawcy prowadzącego działalność transgraniczną]

Art. 61. [Wyłączenie stosowania przepisów ustawy]

Rozdział 8

Rejestr pośredników kredytowych

Art. 62. [Rejestr pośredników kredytowych]

2. Rejestr pośredników kredytowych jest prowadzony przez Komisję Nadzoru Finansowego w systemie teleinformatycznym.

3. Komisja Nadzoru Finansowego udostępnia rejestr pośredników kredytowych na swojej stronie internetowej.

4. Rejestr pośredników kredytowych składa się z:

1) działu pierwszego dotyczącego pośredników kredytu hipotecznego i agentów;

2) działu drugiego dotyczącego pośredników kredytowych w rozumieniu art. 5 pkt 3 ustawy z dnia 12 maja 2011 r. o kredycie konsumenckim.

Art. 63. [Zawartość rejestru]

1) numer wpisu do rejestru pośredników kredytowych;

2) dane pośrednika kredytu hipotecznego obejmujące:

a) imię lub imiona i nazwisko,

b) adres miejsca prowadzenia działalności,

c) NIP,

d) numer wpisu w ewidencji działalności gospodarczej,

e) firmę, pod którą wykonuje działalność gospodarczą;

3) informację, czy pośrednik kredytu hipotecznego jest powiązanym pośrednikiem kredytu hipotecznego, oraz firmy (nazwy) kredytodawców, na rzecz których działa ten pośrednik;

4) dane agenta:

a) w przypadku gdy agentem jest osoba fizyczna:

– imię lub imiona i nazwisko,

– adres miejsca prowadzenia działalności,

– NIP,

– numer wpisu w ewidencji działalności gospodarczej,

– w przypadku gdy agent świadczy usługi pośrednictwa kredytu hipotecznego w ramach działalności transgranicznej lub przez oddział – nazwę państwa członkowskiego, w którym agent świadczy te usługi,

– firmę, pod którą wykonuje działalność gospodarczą,

b) w przypadku gdy agentem jest podmiot niebędący osobą fizyczną:

– firmę podmiotu,

– wykaz wspólników lub członków zarządu zawierający dane określone w pkt 2 lit. a i c,

– siedzibę i adres,

– NIP,

– numer w rejestrze przedsiębiorców,

– w przypadku gdy agent świadczy usługi pośrednictwa kredytu hipotecznego w ramach działalności transgranicznej lub przez oddział – nazwę państwa członkowskiego, w którym agent świadczy te usługi;

5) numer polisy potwierdzającej zawarcie umowy obowiązkowego ubezpieczenia odpowiedzialności cywilnej lub umowy gwarancji bankowej lub ubezpieczeniowej, o których mowa w art. 55 ust. 1, oraz okres obowiązywania tej umowy;

6) w przypadku gdy pośrednik kredytu hipotecznego świadczy usługi pośrednictwa kredytu hipotecznego w ramach działalności transgranicznej lub przez oddział – nazwę państwa członkowskiego, w którym pośrednik świadczy te usługi.

2. Dział pierwszy rejestru pośredników kredytowych zawiera w odniesieniu do pośredników kredytu hipotecznego niebędących osobami fizycznymi:

1) numer wpisu do rejestru pośredników kredytowych;

2) dane pośrednika kredytu hipotecznego obejmujące:

a) firmę podmiotu,

b) siedzibę i adres,

c) numer w rejestrze przedsiębiorców,

d) NIP,

e) wykaz wspólników lub członków zarządu zawierający dane określone w ust. 1 pkt 2 lit. a i c;

3) informację, czy pośrednik kredytu hipotecznego jest powiązanym pośrednikiem kredytu hipotecznego, oraz firmy (nazwy) kredytodawców, na rzecz których działa ten pośrednik;

4) dane agenta, o których mowa w ust. 1 pkt 4;

5) numer polisy potwierdzającej zawarcie umowy obowiązkowego ubezpieczenia odpowiedzialności cywilnej lub umowy gwarancji bankowej lub ubezpieczeniowej, o których mowa w art. 55 ust. 1, oraz okres obowiązywania tej umowy;

6) w przypadku gdy pośrednik świadczy usługi pośrednictwa kredytu hipotecznego w ramach działalności transgranicznej lub przez oddział – nazwę państwa członkowskiego, w którym pośrednik świadczy te usługi.

3. Dział drugi rejestru pośredników kredytowych zawiera w odniesieniu do osób fizycznych będących pośrednikami kredytowymi w rozumieniu art. 5 pkt 3 ustawy z dnia 12 maja 2011 r. o kredycie konsumenckim:

1) numer wpisu do rejestru pośredników kredytowych;

2) dane pośrednika kredytowego w rozumieniu art. 5 pkt 3 ustawy z dnia 12 maja 2011 r. o kredycie konsumenckim obejmujące:

a) imię lub imiona i nazwisko,

b) adres miejsca prowadzenia działalności,

c) NIP,

d) numer wpisu do ewidencji działalności gospodarczej,

e) firmę, pod którą wykonuje działalność gospodarczą.

4. Dział drugi rejestru pośredników kredytowych zawiera w odniesieniu do pośredników kredytowych w rozumieniu art. 5 pkt 3 ustawy z dnia 12 maja 2011 r. o kredycie konsumenckim niebędących osobami fizycznymi:

1) numer wpisu do rejestru pośredników kredytowych;

2) dane pośrednika kredytowego w rozumieniu art. 5 pkt 3 ustawy z dnia 12 maja 2011 r. o kredycie konsumenckim obejmujące:

a) firmę podmiotu,

b) siedzibę i adres,

c) NIP,

d) numer w rejestrze przedsiębiorców;

3) wykaz wspólników lub członków zarządu zawierający dane określone w ust. 3 pkt 2 lit. a i c.

Art. 64. [Informacja o zmianie danych dotyczących pośredników kredytowych]

2. Kredytodawca informuje Komisję Nadzoru Finansowego o zmianie danych dotyczących powiązanego pośrednika kredytu hipotecznego objętych wpisem do rejestru pośredników kredytowych niezwłocznie, nie później niż w terminie 7 dni od dnia zaistnienia tych zmian.

Art. 65. [Wykreślenie z rejestru pośredników kredytowych]

2. W przypadku rozwiązania umowy agencyjnej pośrednik kredytu hipotecznego jest obowiązany niezwłocznie, nie później niż w terminie 7 dni od dnia rozwiązania tej umowy, wystąpić do Komisji Nadzoru Finansowego o wykreślenie agenta z rejestru pośredników kredytowych.

3. W przypadku gdy powiązany pośrednik kredytowy przestał spełniać warunek działania na rzecz wyłącznie jednego kredytodawcy, o którym mowa w art. 57 ust. 1, jest obowiązany niezwłocznie, nie później niż w terminie 7 dni, wystąpić do Komisji Nadzoru Finansowego o wykreślenie go z rejestru pośredników kredytowych albo aktualizację wpisu.

Art. 66. [Informacja organu prowadzącego rejestr w państwie członkowskim o wykreśleniu z rejestru pośredników kredytowych]

Rozdział 9

Świadczenie usług pośrednictwa kredytu hipotecznego w państwach członkowskich

Art. 67. [Zawiadomienie o zamiarze prowadzenia działalności na terytorium państwa członkowskiego przez oddział lub transgranicznie]

2. Zawiadomienie, o którym mowa w ust. 1, zawiera:

1) nazwę państwa członkowskiego, na którego terytorium pośrednik kredytu hipotecznego zamierza utworzyć oddział lub prowadzić działalność transgranicznie;

2) firmę, siedzibę (miejsce zamieszkania) i adres pośrednika kredytu hipotecznego lub agenta;

3) firmę, siedzibę i adres oddziału, a także siedzibę i adres głównego miejsca wykonywania działalności;

4) firmy (nazwy) kredytodawców, na rzecz których działa pośrednik kredytu hipotecznego – w przypadku powiązanych pośredników kredytu hipotecznego.

3. Komisja Nadzoru Finansowego przesyła zawiadomienie, o którym mowa w ust. 1, właściwym organom nadzorczym goszczącego państwa członkowskiego w terminie miesiąca od dnia jego otrzymania i jednocześnie powiadamia o tym zainteresowany podmiot.

4. Pośrednik kredytu hipotecznego oraz agent, o których mowa w ust. 1, są obowiązani informować o zmianach w zakresie informacji, o których mowa w ust. 2.

Art. 68. [Wykonywanie na terytorium RP działalności w zakresie pośrednictwa kredytu hipotecznego w ramach działalności transgranicznej lub przez oddział]

2. Pośrednik kredytu hipotecznego oraz agent, o których mowa w ust. 1, mogą rozpocząć wykonywanie na terytorium Rzeczypospolitej Polskiej działalności w zakresie pośrednictwa kredytu hipotecznego w ramach działalności transgranicznej lub przez oddział po upływie miesiąca od dnia otrzymania przez Komisję Nadzoru Finansowego od właściwych organów nadzorczych macierzystego państwa członkowskiego następujących informacji: