REKLAMA

Dziennik Ustaw - rok 1991 nr 6 poz. 23

ROZPORZĄDZENIE MINISTRA FINANSÓW

z dnia 27 grudnia 1990 r.

w sprawie zasad rachunkowości ubezpieczeniowej i sprawozdawczości finansowej oraz zasad obliczania wyniku finansowego ubezpieczycieli.

Na podstawie art. 58 pkt 1 oraz art. 59 ust. 2 ustawy z dnia 28 lipca 1990 r. o działalności ubezpieczeniowej (Dz. U. Nr 59, poz. 344) zarządza się, co następuje:

Rozdział 1

Przepisy ogólne

§ 1.

1) spółek akcyjnych, w tym spółek z udziałem kapitału zagranicznego,

2) towarzystw ubezpieczeń wzajemnych,

3) głównych przedstawicieli ubezpieczycieli zagranicznych.

1) „ustawa” – ustawę z dnia 28 lipca 1990 r. o działalności ubezpieczeniowej (Dz. U. Nr 59, poz. 344),

2) „przedsiębiorstwa zależne” – podmioty gospodarcze zależne od ubezpieczyciela lub od których ubezpieczyciel jest zależny; zależność określa pakiet akcji, udziałów lub wkładów uprawniający do więcej niż 25% liczby głosów, przywiązanych do wszystkich akcji, udziałów lub wkładów,

3) „reasekuratorzy” – innych ubezpieczycieli udzielających ubezpieczycielowi ochrony reasekuracyjnej (reasekuratorzy i retrocesjonariusze),

4) „cedenci” – innych ubezpieczycieli, którym ubezpieczyciel udziela ochrony reasekuracyjnej (cedenci i retrocedenci),

5) „regres” – uregulowane należności od osób trzecich odpowiedzialnych za szkody,

6) „składki brutto”, „odszkodowania i świadczenia brutto”, „inne przychody” lub „koszty techniczne brutto”, „rezerwy techniczno-ubezpieczeniowe brutto” – odpowiednio przychód, koszt lub rezerwę przed zmniejszeniem o udział reasekuratorów,

7) „składki na udziale własnym”, „odszkodowanie i świadczenia na udziale własnym”, „inne przychody” lub „koszty techniczne na udziale własnym” „rezerwy techniczno-ubezpieczeniowe na udziale własnym” – odpowiednio przychód, koszt lub rezerwę po zmniejszeniu o udział reasekuratorów.

8) „rezerwa składek” – przeniesienie na przyszłe lata części składek przypisanych w roku obrotowym za okresy ubezpieczenia, które nie wygasają z końcem bieżącego roku obrotowego,

9) „konto syntetyczne” – urządzenie do ewidencji księgowej operacji gospodarczych, zgodnie z zasadą podwójnego księgowania, tak aby zapewnione było bilansowanie się danych ujętych na wszystkich kontach syntetycznych prowadzonych przez ubezpieczyciela; za konta syntetyczne uważa się również konta pozabilansowe; na kontach pozabilansowych można prowadzić ewidencję, dokonując zapisów jednostronnych bez zachowania zasady podwójnego księgowania,

10) „konto analityczne” – urządzenie do szczegółowej ewidencji księgowej danych podlegających ewidencji na kontach syntetycznych w taki sposób, aby co najmniej łączna suma ich stanów była zgodna z danymi ewidencjonowanymi na koncie syntetycznym,

11) „księgi rachunkowe”:

a) wszystkie służące do ewidencji działalności ubezpieczyciela konta syntetyczne i analityczne, niezależnie od metody ich prowadzenia (pierwotna ewidencja na kontach syntetycznych, wtórna na kontach analitycznych lub odwrotnie), a także niezależnie od przyjętej techniki ich prowadzenia (luźne karty, księgi oprawne, urządzenia służące do magnetycznego zapisu itp.), w których ewidencję sporządza się pismem ręcznym lub maszynowym albo też w których zapisy są rezultatem ewidencji i przetwarzania danych za pomocą komputerów lub innych maszyn i urządzeń technicznych do przetwarzania danych,

b) zestawienia sald kont syntetycznych oraz sald kont analitycznych, sporządzane w sposób zapewniający ich trwałość,

12) „sprawozdanie finansowe ubezpieczyciela” – bilans, techniczny rachunek ubezpieczeń oraz ogólny rachunek wyników (zysków i strat) wraz z określonymi w rozporządzeniu danymi uzupełniającymi, objaśnieniami i załącznikami, sporządzone na podstawie ksiąg rachunkowych ubezpieczyciela,

13) „rachunkowość ubezpieczyciela” – jego księgi rachunkowe, inwentaryzację weryfikującą stan jego aktywów i pasywów, wycenę aktywów i pasywów, rachunek kosztów oraz sprawozdanie finansowe sporządzone na podstawie ksiąg rachunkowych,

14) „rok obrotowy” – okres od dnia 1 stycznia, ewentualnie innego dnia, jeżeli ubezpieczyciel rozpoczął później działalność niż od początku roku, do dnia 31 grudnia lub dnia zakończenia działalności; gdy ubezpieczyciel rozpoczął działalność w drugiej połowie roku obrotowego, można za rok obrotowy przyjąć okres od dnia rozpoczęcia działalności do dnia 31 grudnia następnego roku,

15) „okres sprawozdawczy” – miesiące roku obrotowego,

16) „środki pieniężne” – gotówkę, bony pieniężne, pieniądze ulokowane na rachunkach bankowych, weksle i czeki obce oraz nabyte w celu odsprzedaży papiery wartościowe, niezależnie od ich rodzaju (obligacje, akcje itp.),

17) „rzeczowe składniki majątku” – trwałe rzeczowe składniki majątku, do którego zalicza się środki trwałe i wyposażenie, oraz rzeczowe składniki majątku obrotowego, jak materiały,

18) „środki trwałe” – grunty, budynki, budowle, maszyny i środki transportu, urządzenia techniczne i inne środki długotrwałego użytkowania określone w odrębnych przepisach jako środki trwałe,

19) „nieruchomości” – grunty (place), budynki i budowle,

20) „wyposażenie” – zużywające się stopniowo rzeczowe składniki majątku trwałego, nie zaliczone odrębnymi przepisami do środków trwałych,

21) „składniki majątku trwałego” – środki trwałe, wyposażenie, wartości niematerialne i prawne oraz finansowe składniki majątku trwałego, jak udziały, akcje, długoterminowe papiery wartościowe, udzielone długoterminowe pożyczki oraz inne finansowe składniki majątku trwałego; do długoterminowych papierów wartościowych, pożyczek itp. zalicza się te z nich, które uznane zostały za lokaty,

22) „wartości niematerialne i prawne” – inne niż rzeczowe składniki majątku trwałego określone w odrębnych przepisach, w tym także nabyte oprogramowanie komputerów, wartość firmy, koszty zgromadzenia kapitału oraz organizacji przy założeniu lub późniejszym rozszerzaniu ubezpieczyciela,

23) „materiały” – materiały podstawowe i pomocnicze, opakowania, paliwo, części zamienne i odpadki,

24) „koszty administracji” – koszty utrzymania zarządu ubezpieczyciela oraz obsługi ubezpieczyciela jako całości, z wyłączeniem odsetek od kredytów i pożyczek,

25) „cena zakupu” – cenę, jaką nabywca płaci za zakupione składniki majątku,

26) „cena nabycia” – cenę zakupu powiększoną o koszty zakupu nabytego składnika majątku,

27) „cena ewidencyjna” – cenę przyjętą do ewidencji wartościowej rzeczowego składnika majątku; ceną ewidencyjną może być cena rzeczywista lub cena różna od ceny rzeczywistej,

28) „cena sprzedaży na dzień zamknięcia ksiąg rachunkowych” – także przeciętną cenę sprzedaży w miesiącu, na który przypada ten dzień, jeżeli ceny ulegały istotnym zmianom, a przeciętna cena sprzedaży w tym miesiącu jest niższa od ceny na dzień zamknięcia ksiąg rachunkowych,

29) „cena sprzedaży netto” – cenę sprzedaży na dzień zamknięcia ksiąg rachunkowych zmniejszoną o należny podatek obrotowy,

30) „fundusze i rezerwy specjalne” – zobowiązania wobec nie określonych wierzycieli, powstałe przez zaliczenie ich równowartości do kosztów, strat nadzwyczajnych lub wyniku finansowego z przeznaczeniem na określone cele,

31) „roszczenia” – należności nie uznane przez dłużników ubezpieczyciela,

32) „kierownik” – osobę, która zarządza działalnością ubezpieczyciela, wieloosobowy organ lub wyłoniony z niego zespół osób, które zgodnie z obowiązującymi przepisami lub statutem uprawnione są do zarządzania, a także – jeżeli odrębne przepisy tak stanowią – osobę, która stoi na czele organu upoważnionego do kierowania ubezpieczycielem,

33) „zweryfikowane sprawozdanie finansowe” – sprawozdanie, które uzyskało stwierdzenie zweryfikowania przez niezależnego biegłego lub inną jednostkę do tego uprawnioną.

2. Zadaniem rachunkowości ubezpieczyciela jest bieżąca rejestracja operacji gospodarczych w sposób prawidłowy, kompletny i systematyczny, to jest przy zachowaniu następujących zasad:

1) zapewniona ma być kompletność ujęcia wszystkich operacji gospodarczych zarówno w porządku chronologicznym, jak i systematycznym,

2) operacje gospodarcze należy ujmować według okresów sprawozdawczych, których dotyczą,

3) zapewnione zostanie pełne, zgodne z prawdą materialną oddanie istotnej, formalnej i materialnej treści operacji gospodarczych, niezależnie od formy ich przedstawienia,

4) wartość poszczególnych składników aktywów i pasywów, przychodów i kosztów ich uzyskania, jak też zysków i strat nadzwyczajnych ustalana będzie odrębnie; nie można kompensować ze sobą wartości różnych co do rodzaju aktywów i pasywów, przychodów i kosztów ich uzyskania oraz zysków i strat nadzwyczajnych,

5) wyodrębnione będą dane o decydującym znaczeniu; dane o mniejszym znaczeniu mogą być ujmowane łącznie, tak aby nie utrudniały poznania stanu i sytuacji finansowej ubezpieczyciela,

6) przy ustalaniu wartości aktywów i pasywów oraz wysokości wyniku finansowego należy stosować ceny zakupu lub nabycia przy zachowaniu zasady ostrożnej wyceny; w szczególności należy:

a) wycenić rzeczowe składniki majątku trwałego i obrotowego w cenach zakupu lub nabycia nie wyższych od możliwych do uzyskania za nie cen sprzedaży netto, z zastrzeżeniem przepisu § 24,

b) ująć w księgach rachunkowych przypadające na dany rok obrotowy zmniejszenia wartości na skutek umorzenia wszystkich stopniowo zużywających się składników majątku trwałego ubezpieczyciela, niezależnie od wyniku finansowego, jaki osiągnął w danym roku obrotowym,

c) uwzględniać, niezależnie od daty ich zapłaty, wszystkie osiągnięte i przypadające na rzecz ubezpieczyciela lub obciążające go za dany rok obrotowy:

– przychody oraz koszty uzyskania tych przychodów,

– straty i osiągnięte zyski nadzwyczajne,

7) dla zapewnienia współmierności przychodów i kosztów własnych ich osiągnięcia oraz realnej wysokości wyniku finansowego ubezpieczyciela wyodrębnione będą i zaliczone do aktywów lub pasywów koszty i przychody przyszłych okresów, a także tworzone będą rezerwy w wysokości przewidywanego ryzyka,

8) przyjmować się będzie, że działalność ubezpieczyciela będzie kontynuowana, z wyjątkiem przypadków określonych w § 17 ust. 1 pkt 2–4.

3. Przyjęte zasady księgowania operacji gospodarczych i przedstawiania ich rezultatów w sprawozdaniu finansowym, zwłaszcza zaś sposób ustalenia wartości aktywów i pasywów, a także wyniku finansowego, nie mogą być zmieniane w ciągu kolejnych lat, chyba że jest to uzasadnione ważnymi przyczynami i następuje od początku roku obrotowego. W przypadku zmiany zasad ustalania wartości aktywów i pasywów należy w sprawozdaniu finansowym sporządzonym na koniec roku obrotowego, w którym dokonano zmiany, zamieścić wyjaśnienie, na czym polega zmiana, uzasadnić jej dokonanie i podać jej wpływ na roczny wynik finansowy.

4. Wartość aktywów i pasywów, ustalona według przepisów rozporządzenia, ulega zmianie, gdy odrębne przepisy przewidują ich przeszacowanie.

5. W sprawach nie uregulowanych przepisami rozporządzenia stosować należy zasady określone przez naukę rachunkowości oraz utrwalone przez powszechną praktykę i zwyczaje.

Rozdział 2

Księgi rachunkowe

§ 4.

2. Zapisy w księgach rachunkowych prowadzi się w języku polskim.

3. Zapisy w księgach rachunkowych prowadzi się w walucie polskiej na podstawie prawidłowych i rzetelnych dowodów, a w przypadku rozliczeń w walutach obcych – również w tych walutach. Dopuszcza się prowadzenie ksiąg rachunkowych w pełnych złotych.

4. Księgi rachunkowe prowadzi się i przechowuje w siedzibie ubezpieczyciela lub jego jednostkach samodzielnie bilansujących. Kierownik może zezwolić, aby księgi rachunkowe były przejściowo przechowywane poza siedzibą ubezpieczyciela, jeżeli ich prowadzenie zostało powierzone fizycznej lub prawnej osobie świadczącej usługi w zakresie prowadzenia lub weryfikacji ksiąg rachunkowych.

1) operacje gospodarcze ujmuje się bieżąco w księgach rachunkowych w kolejności dat ich dokonania, a co najmniej z podziałem na poszczególne okresy sprawozdawcze,

2) stan, przychody i rozchody w kolejnych dniach gotówki (złotych polskich i poszczególnych walut obcych) obejmuje się bieżąco prowadzonym raportem kasowym, za poszczególne dni lub części okresu sprawozdawczego,

3) istnieje możliwość stwierdzenia zachowania porządku chronologicznego przy prowadzeniu ksiąg rachunkowych przez powiązanie zapisów księgowych z dowodami księgowymi, na których podstawie zostały dokonane.

2. Dopuszcza się zastąpienie analitycznej ewidencji ilościowej materiałów analityczną ewidencją wartościową.

3. Obowiązek ewidencji operacji gospodarczych w porządku systematycznym uważa się za spełniony, jeżeli ustala się w odpowiednich przekrojach:

1) stan środków pieniężnych i środków rzeczowych, należności, roszczeń i innych składników majątku ubezpieczyciela, zobowiązań, kredytów, funduszy (kapitałów) zasadniczych, rezerw techniczno-ubezpieczeniowych oraz innych rezerw i funduszy specjalnych i ich zmian doprowadzonych do zgodności ze stanem rzeczywistym, ustalonym w drodze inwentaryzacji, przy czym poszczególne zagraniczne środki pieniężne oraz wszelkiego rodzaju należności, roszczenia i zobowiązania płatne w walucie obcej obejmuje się ewidencją umożliwiającą ustalenie ich wartości w walucie obcej oraz w walucie polskiej,

2) wysokość poniesionych kosztów, osiągniętych przychodów, strat i zysków nadzwyczajnych oraz innych elementów wyniku finansowego,

3) inne dane niż określone w pkt 1 i 2, niezbędne do przedstawienia rzetelnego i jasnego obrazu stanu i sytuacji finansowej ubezpieczyciela opinii publicznej, zwłaszcza jego właścicielom, organom statystyki państwowej itp., a także dane do wszelkich rozliczeń finansowych ze Skarbem Państwa, budżetami i instytucjami oraz kontrahentami ubezpieczyciela (osobami prawnymi lub fizycznymi, w tym także jego pracownikami) oraz do sporządzania sprawozdania finansowego.

4. Ewidencja operacji gospodarczych w porządku chronologicznym i systematycznym może być prowadzona łącznie bez wyodrębniania urządzeń służących wyłącznie do ewidencji w porządku chronologicznym (dziennik).

1) wykaz kont syntetycznych,

2) zasady tworzenia i prowadzenia kont analitycznych do określonych kont syntetycznych (podanie kryterium, według którego dane konta syntetycznego mają być dzielone przy ujmowaniu ich na kontach analitycznych, oraz wskazanie, do ewidencji jakich danych mają służyć konta analityczne – wartościowych, ilościowo-wartościowych, ilościowych),

3) określenie materiałów, których wartość podlega zaliczeniu do kosztów bezpośrednio po zakupie,

4) określenie zasad rozliczania odchyleń od cen ewidencyjnych pozostałych materiałów,

5) określenie sposobu ustalania umorzenia wyposażenia, którego wartość po wydaniu do użytkowania ma być wykazywana w sprawozdaniu finansowym ubezpieczyciela, oraz wskazanie rodzajów wyposażenia, które mogą być w całości zaliczone do kosztów po wydaniu do użytkowania.

2. Ubezpieczyciele są obowiązani tak ustalić swe zakładowe plany kont, aby sporządzane sprawozdanie finansowe, określone w rozporządzeniu, w sposób rzetelny i jasny przedstawiało ich stan i sytuację finansową.

3. W zakładowych planach kont ubezpieczyciele obowiązani są uwzględniać zmiany w obowiązujących je przepisach o gospodarce finansowej i zasadach opodatkowania.

4. Kierownik może ustalić, że zakładowym planem kont jest wzorcowy plan kont, opracowany przez specjalistyczny zespół z zakresu organizacji rachunkowości ubezpieczeniowej.

1) stwierdzający fakt dokonania operacji gospodarczej zgodnie z jej rzeczywistym przebiegiem i zawierający – jeżeli treść dowodu nie została inaczej określona w przepisach wynikających z właściwych ustaw (np. czeki, weksle itp.) – co najmniej:

a) określenie wystawcy i wskazanie stron (nazwy i adresy) uczestniczących w operacji gospodarczej, której dowód dotyczy; w dowodach wystawionych przez ubezpieczyciela dla potrzeb wewnętrznych określenie wystawcy oraz nazw i adresów stron może być zastąpione nazwami lub symbolami komórek organizacyjnych ubezpieczyciela,

b) datę wystawienia dowodu oraz datę lub okres dokonania operacji gospodarczej, której dowód dotyczy, z tym że jeżeli data dokonania operacji gospodarczej odpowiada dacie wystawienia dowodu, wystarczy podanie jednej daty,

c) przedmiot operacji gospodarczej i jego wartość oraz ilościowe określenie, jeżeli przedmiot operacji jest wymierny w jednostkach naturalnych,

d) własnoręczne podpisy osób odpowiedzialnych za prawidłowe dokonanie operacji gospodarczej i jej prawidłowe udokumentowanie, z tym że jeżeli dowód księgowy nie wyraża przejęcia lub przekazania odpowiedzialności materialnej, podpisy mogą być zastąpione danymi umożliwiającymi identyfikację tych osób,

2) sprawdzony pod względem merytorycznym i formalno-rachunkowym i na dowód sprawdzenia podpisany przez osoby do tego upoważnione; można nie dokonywać kontroli rachunkowej dowodów własnych, w których treści zawarte są rezultaty obliczeń dokonanych i wypisanych przez przystosowane do tego maszyny; fakt sprawdzenia dowodu powinien być uwidoczniony w jego treści,

3) oznaczony numerem lub w inny sposób umożliwiający powiązanie dowodu z zapisami księgowymi dokonanymi na jego podstawie.

2. Dowód księgowy powinien być sporządzony w języku polskim. Może on być sporządzony w języku obcym, jeżeli dotyczy operacji gospodarczej z kontrahentem zagranicznym. Treść dowodu powinna być pełna i zrozumiała; dopuszczalne jest stosowanie skrótów ogólnie przyjętych. Jeżeli w dowodzie księgowym podane jest wartościowe określenie operacji gospodarczej tylko w walucie obcej, ubezpieczyciel posiadający ten dowód jest obowiązany przeliczyć walutę obcą na złote po obowiązującym w dniu dokonania operacji gospodarczej kursie, ustalonym przez Prezesa Narodowego Banku Polskiego.

3. Błędy w dowodach księgowych poprawiać można wyłącznie przez skreślenie niewłaściwie napisanego tekstu lub liczby w sposób pozwalający odczytać tekst lub liczbę pierwotną i wpisanie tekstu lub liczby właściwej. Poprawka tekstu lub liczby w dowodzie księgowym powinna być zaopatrzona w podpis lub skrót podpisu osoby upoważnionej. Zasady te stosuje się wyłącznie do dowodów księgowych, dla których nie istnieje ustalony odrębnymi przepisami zakaz dokonywania jakichkolwiek poprawek, natomiast nie stosuje się ich do dowodów obcych, które mogą być poprawiane jedynie przez wystawienie i przesłanie kontrahentowi dowodu korygującego. Dowody własne zewnętrzne, przesłane uprzednio kontrahentowi, mogą być poprawione tylko przez wystawienie dowodu korygującego.

4. Podpisy na dowodach księgowych składa się odręcznie, z wyjątkiem przypadków wymienionych w ust. 1 pkt 1 lit. d) oraz z wyjątkiem polis, na których podpisy mogą być odtwarzane mechanicznie.

5. Jeżeli określone operacje gospodarcze są udokumentowane dwoma lub więcej dowodami albo egzemplarzami tego samego dowodu, kierownik ustali na stałe, który z dowodów (egzemplarzy dowodu) ma stanowić podstawę zapisów w księgach rachunkowych.

6. W zakresie ubezpieczeń bezpośrednich składki dokumentowane są kopiami umów ubezpieczenia, polis lub innych dokumentów potwierdzających zawarcie umowy ubezpieczenia, zwanych dalej „dokumentami ubezpieczenia”, a określających co najmniej: strony stosunku ubezpieczeniowego, zakres odpowiedzialności ubezpieczyciela, okres ubezpieczenia, wysokość sumy ubezpieczenia lub gwarancyjnej oraz wysokość należnej składki.

1) zewnętrznych operacji gospodarczych, to jest operacji, w których uczestniczą ubezpieczyciel i jego kontrahenci, jeżeli operacje te polegają na świadczeniu usług ubezpieczeniowych, sprzedaży lub przekazaniu kontrahentom składników majątku i świadczeniu innych usług,

2) zewnętrznych operacji gospodarczych związanych z udzieleniem ubezpieczycielowi przez reasekuratorów ochrony finansowej,

3) świadczeń na rzecz Skarbu Państwa, opłat na rzecz budżetów lub instytucji oraz innych kontrahentów, przekazywanych przez .ubezpieczyciela z mocy prawa (np. podatki), wynikających z umów (np. wnoszone udziały) lub o charakterze świadczeń dobrowolnych,

4) wewnętrznych operacji gospodarczych polegających na tworzeniu i rozwiązywaniu rezerw techniczno-ubezpieczeniowych,

5) wewnętrznych operacji gospodarczych, w których uczestniczą tylko komórki organizacyjne ubezpieczyciela,

6) poniesionych kosztów nie wynikających ze świadczeń kontrahentów, ustalenia powstałych strat lub osiągniętych zysków, potwierdzenia ilości i wartości otrzymywanych od kontrahentów składników majątku, robót i usług lub innych świadczeń, jak też powierzenia składników majątku pracownikom ubezpieczyciela lub innym osobom.

Dowody wymienione w pkt 1, 2 i 3 nazywa się dowodami własnymi zewnętrznymi, a dowody wymienione w pkt 4, 5 i 6 – dowodami własnymi wewnętrznymi.

2. Kontrahenci ubezpieczyciela dokonującego księgowania (także jego pracownicy, jeżeli są stroną w dokonanej operacji gospodarczej) są właściwi do wystawiania dowodów księgowych dla udokumentowania operacji gospodarczych polegających na sprzedaży lub przekazaniu ubezpieczycielowi składników majątku, wykonaniu zleconych robót, usług i innych czynności oraz świadczeń umownych lub określonych przepisami. Kontrahenci będący cedentami są właściwi do wystawiania dowodów określających przychody i koszty przypadające na udział ubezpieczyciela dokonującego księgowania w zakresie ubezpieczeń pośrednich (reasekuracji czynnej). Dowody wystawione przez kontrahentów ubezpieczyciela dokonującego ich księgowania nazywa się dowodami obcymi.

3. Dowody wymienione w ust. 1 pkt 1 oraz w ust. 2 mogą być zastąpione dowodami wystawionymi wspólnie przez ubezpieczyciela dokonującego ich księgowania i jego kontrahenta (np. protokoły zdawczo-odbiorcze).

4. Ubezpieczyciel dokonujący księgowania jest właściwy do wystawiania dowodów własnych wewnętrznych dla udokumentowania operacji gospodarczych, dla których wymagane są dowody obce, jeżeli jest to niezbędne dla zapewnienia kompletności zapisów księgowych, a dowód obcy nie wpłynął w terminie umożliwiającym sporządzenie sprawozdania finansowego za dany okres sprawozdawczy.

5. Jako dowody właściwe do udokumentowania diet pracowników i innych ich należności za czas podróży służbowych mogą być użyte przez ubezpieczyciel i dokumenty wystawione przez ich pracowników. Dokumenty te powinny zawierać: datę dokonania operacji gospodarczej, miejsce i datę wystawienia dokumentu oraz podpis osoby, która bezpośrednio dokonała wydatku. W dowodach tych należy także podać cel dokonania wydatku obciążającego ubezpieczyciela.

6. W dowodach własnych wewnętrznych, zawierających ilościowe określenie operacji gospodarczych, może być pominięta wartość przedmiotu operacji, jeżeli zostanie podana w zestawieniach dowodów.

7. Stwierdzone w dowodach nieprawidłowości merytoryczne powinny być uwidocznione w dowodzie lub w załączniku do dowodu wskazanym w treści dowodu i podpisane przez osoby obowiązane do sprawdzenia dowodu. Nieprawidłowości formalno-rachunkowe powinny być skorygowane w sposób ustalony dla poprawienia błędów w dowodach księgowych.

1) zestawienia dowodów księgowych sporządzane dla zaksięgowania ich zbiorczym zapisem,

2) polecenia księgowania, sporządzone dla ujęcia operacji gospodarczej w księgach rachunkowych ubezpieczyciela,

3) noty księgowe, sporządzone dla skorygowania operacji gospodarczej wynikającej z dowodu obcego, przekazywane kontrahentom ubezpieczyciela.

2. Zestawienia zbiorcze dokumentów ubezpieczenia mogą mieć zastosowanie:

1) w przypadku gdy dowód ubezpieczenia wydawany jest z chwilą opłacenia całej składki,

2) w rozliczeniach z pośrednikami ubezpieczeniowymi – w odniesieniu do każdego pośrednika oddzielnie,

3) w rozliczeniach z ubezpieczającymi z tytułu ubezpieczeń objętych umowami generalnymi – w odniesieniu do każdego ubezpieczającego oddzielnie. Zestawienia zbiorcze dokumentów ubezpieczenia sporządza się według rodzajów ubezpieczeń.

3. Do dowodów, o których mowa w ust. 1 i 2, stosuje się przepisy § 7.

1) trwale oznaczone nazwą ubezpieczyciela, którego dotyczą (każda księga wiązana, każda luźna karta kontowa, każde zestawienie liczbowe itp.), oraz nazwą danego urządzenia ewidencyjnego (konta),

2) opatrzone datą ich założenia i zakończenia w sposób ustalony dla dokonywania zapisów księgowych,

3) wpisane do bieżąco aktualizowanego wykazu prowadzonych przez ubezpieczyciela rodzajów urządzeń księgowych składających się na księgi rachunkowe ubezpieczyciela (kartotek, kont analitycznych lub syntetycznych, rejestrów, zestawień liczbowych itp.), chyba że dane takiego wykazu są objęte zakładowym planem kont,

4) utrzymane w ustalonej kolejności i starannie przechowywane w odpowiednich urządzeniach ułatwiających ich odszukanie i chroniących przed zagubieniem lub zniszczeniem.

1) skompletowanie dokumentacji systemu przetwarzania danych, dającej pełny wgląd w budowę i przebieg stosowanego sposobu przetwarzania (programy); zmiany procedur należy w dokumentacji tak oznaczyć, aby możliwe było wyraźne rozgraniczenie okresów stosowania poszczególnych wersji procedury,

2) zapewnienie możliwości sporządzania na każde żądanie papierowych zestawień ewidencyjnych napisanych językiem wymaganym przy prowadzeniu ksiąg rachunkowych,

3) ustalenie osób, które zleciły dokonanie poszczególnych zapisów księgowych,

4) wydrukowanie wszystkich danych, będących przedmiotem przetwarzania, w porządku chronologicznym (dziennik) i sald kont syntetycznych – w języku powszechnie zrozumiałym – co najmniej na koniec każdego roku obrotowego, a sald kont analitycznych – na dzień przeprowadzenia inwentaryzacji oraz na dzień zamknięcia ksiąg rachunkowych; zapisy księgowe, dokonywane automatycznie, stosownie do rozwiązań systemowych, powinny być odpowiednio wyróżnione,

5) przechowywanie magnetycznych nośników informacji, do czasu wydruku zawartych na nich danych, w sposób chroniący przed zatarciem lub zniekształceniem tych danych,

6) prowadzenie bieżąco uzupełnianego wykazu zbiorów stanowiących księgi rachunkowe, przechowywanych na taśmach magnetycznych, dyskach itp., z określeniem ich identyfikatorów i zawartości, rodzaju nośnika oraz częstotliwości ich aktualizacji.

1) datę dokonania operacji gospodarczej,

2) określenie rodzaju i numeru dowodu księgowego, na którego podstawie dokonano zapisu,

3) treść zapisu, przy czym dopuszczalne jest stosowanie ogólnie przyjętych skrótów, a innych skrótów – pod warunkiem ustalenia ich wykazu w zakładowym planie kont ubezpieczyciela,

4) sumę zapisu wynikającą z dowodu księgowego.

Zapis księgowy może nie obejmować treści oraz określenia rodzaju dowodu, jeżeli wynikają one z układu ksiąg rachunkowych.

2. Błędny zapis może być poprawiony przez:

1) skreślenie błędnej treści lub liczby i wpisanie treści lub liczby w sposób określony w § 7 ust. 3; ten sposób poprawiania nie może być stosowany, gdy księgi rachunkowe prowadzone są za pomocą komputera,

2) wniesienie zapisu korygującego (storno); może być on dokonywany tylko liczbami dodatnimi lub tylko liczbami ujemnymi.

1) wszystkie operacje gospodarcze za dany okres sprawozdawczy zostaną ujęte w księgach rachunkowych w czasie zapewniającym terminowe sporządzanie sprawozdania finansowego za ten okres,

2) zapisy w raporcie kasowym dokonywane są w dniu przeprowadzenia operacji,

3) zapisy w ilościowej ewidencji rzeczowych składników majątku dokonywane są nie później niż dnia następnego po dniu przeprowadzenia operacji gospodarczej.

2. Zapisy w księgach rachunkowych uważa się za kompletne, jeżeli wszystkie operacje gospodarcze, dokonane w danym okresie sprawozdawczym, zostały ujęte w księgach rachunkowych tego okresu, niezależnie od daty sporządzenia dokumentu stwierdzającego dokonanie operacji gospodarczej.

3. Dla zapewnienia kompletności zapisów księgowych operacje gospodarcze o charakterze ciągłym należy dzielić co najmniej na okresy sprawozdawcze i wynikającą z tego podziału część operacji gospodarczej ujmować w księgach rachunkowych pod datą dnia kończącego każdy okres sprawozdawczy. Dotyczy to odpowiednio operacji gospodarczych księgowanych na podstawie zestawień dowodów księgowych. Gdy dla zapewnienia kompletności zapisów księgowych dokonano ich na podstawie dowodów własnych wewnętrznych, ewentualne różnice, jakie powstaną po otrzymaniu w późniejszym terminie dotyczących tych zapisów dowodów obcych, powinny być zaksięgowane i rozliczone nie później niż w okresie sprawozdawczym, w którym otrzymano odpowiednie dowody obce.

4. Zapisy księgowe nie wyrażające zmian w stanie aktywów lub pasywów ubezpieczyciela mogą być dokonywane bez wystawienia dowodów księgowych, jeżeli ich kwoty i sposób dokonania wynikają z automatycznie realizowanego programu przetwarzania danych za pomocą komputera, a w treści zapisu zostanie to podane.

1) określenie roku obrotowego, którego zestawienie dotyczy,

2) symbole lub nazwy kont syntetycznych,

3) salda poszczególnych kont syntetycznych na dzień otwarcia ksiąg rachunkowych, na koniec okresu sprawozdawczego lub na dzień zamknięcia ksiąg rachunkowych,

4) sumę sald wykazanych w zestawieniu sald.

2. Salda poszczególnych kont analitycznych na dzień przeprowadzenia inwentaryzacji oraz na dzień kończący rok obrotowy wykazuje się w zestawieniu sald kont analitycznych lub na odpowiednio oznaczonych taśmach papieru sporządzonych za pomocą maszyn do przetwarzania danych lub w zestawieniach liczbowych umożliwiających w sposób sprawdzalny ustalenie zgodności ich sum z zestawieniem sald kont syntetycznych.

1) rozpoczynający każdy rok obrotowy – w przypadku kontynuowania działalności, lub na dzień, od którego ubezpieczyciel obowiązany jest prowadzić księgi rachunkowe,

2) rozpoczęcia działalności w przypadku nowo powstałych ubezpieczycieli oraz podziału lub łączenia ubezpieczycieli istniejących,

3) zmiany swej formy prawnej, przewidzianej przepisami lub umową stron,

4) otwarcia likwidacji, ustalony w zarządzeniu o likwidacji, lub na dzień otwarcia likwidacji dokonywanej z własnej inicjatywy ubezpieczyciela albo na dzień postawienia w stan upadłości, ustalony przez właściwy sąd, według stanu aktywów i pasywów wynikającego z zamknięć ksiąg rachunkowych, o których mowa w § 17 ust. 1 pkt 2.

2. Ubezpieczyciele kontynuujący działalność otwierają swe księgi rachunkowe według stanu aktywów i pasywów wynikającego z zamknięcia ksiąg na koniec poprzedniego roku obrotowego. Ubezpieczyciele otwierają swe księgi rachunkowe nie później niż przed upływem 14 dni od dnia wymienionego w ust. 1 pkt 1–4.

3. Ubezpieczyciele postawieni w stan likwidacji lub upadłości otwierają swe księgi rachunkowe na podstawie bilansu sporządzonego na dzień poprzedzający rozpoczęcie likwidacji lub postawienie w stan upadłości. Obowiązani są oni wykazać składniki majątku według cen sprzedaży możliwych do uzyskania za nie, zaliczając różnice z tego tytułu do strat lub zysków nadzwyczajnych pod datą dnia rozpoczynającego okres likwidacji lub stanu upadłości.

2. Ubezpieczyciele prowadzący księgi rachunkowe w formie ksiąg wiązanych lub luźnych kart mogą nie zakładać odrębnych kont analitycznych dla każdego roku obrotowego, pod warunkiem że zapisy księgowe dokonywane po zamknięciu ksiąg rachunkowych (w nowym roku) będą wyraźnie oddzielone od zapisów księgowych uprzednio dokonanych.

3. Jeżeli w wyniku zweryfikowania sprawozdania finansowego stanowiącego podstawę otwarcia ksiąg rachunkowych ulegnie zmianie stan początkowy aktywów i pasywów, wprowadzone do ksiąg rachunkowych stany początkowe należy skorygować w terminie 14 dni od daty zweryfikowania sprawozdania finansowego.

1) koniec każdego roku obrotowego – w przypadku dalszego prowadzenia działalności,

2) dzień poprzedzający dzień otwarcia likwidacji lub ogłoszenia upadłości,

3) dzień zakończenia likwidacji ubezpieczyciela lub postępowania upadłościowego,

4) dzień poprzedzający dzień zmiany ich formy prawnej – w przypadkach, o których mowa w § 15 ust. 1 pkt 3.

2. Jeżeli między dniem rozpoczęcia likwidacji, lub wszczęcia postępowania upadłościowego a dniem ich zakończenia przypada koniec roku obrotowego, ubezpieczyciel, który znajduje się w stanie likwidacji lub w stosunku do którego toczy się postępowanie upadłościowe, zamyka księgi także na ostatni dzień roku obrotowego.

3. Ubezpieczyciele zamykają swe księgi rachunkowe w terminie 14 dni od daty zweryfikowania sprawozdania finansowego sporządzonego na koniec roku obrotowego – w przypadku wymienionym w ust. 1 pkt 1.

Rozdział 3

Inwentaryzacja

§ 18.

1) przeprowadzeniu spisu z natury krajowych i zagranicznych środków pieniężnych oraz rzeczowych składników majątku, ich wycenie i ustaleniu wartości spisanych z natury składników majątku,

2) uzyskaniu od kontrahentów pisemnej informacji o stanie środków pieniężnych ubezpieczyciela na rachunkach bankowych, zaciągniętych kredytów bankowych oraz należności i zobowiązań, w tym także o stanie powierzonych im własnych składników majątku,

3) sprawdzeniu stanu niedostępnych w czasie przeprowadzonej w terminie określonym przepisami rozporządzenia inwentaryzacji rzeczowych składników majątku lub stanu innych aktywów i pasywów, które nie mogą być potwierdzone przez kontrahentów – przez porównanie danych wynikających z ksiąg rachunkowych z odpowiednimi dokumentami.

2. Inwentaryzacją należy objąć również składniki majątku ujęte wyłącznie w ewidencji ilościowej, na kontach pozabilansowych, a także stanowiące własność innych podmiotów gospodarczych. Inwentaryzację tę należy przeprowadzić stosując odpowiednio przepisy ust. 1.

3. Ubezpieczyciele, których dotyczą przepisy § 17 ust. 1 pkt 2 i 4, przeprowadzają inwentaryzację wszystkich aktywów i pasywów na dzień wymieniony w tych przepisach.

4. Inwentaryzację aktywów i pasywów ubezpieczycieli innych niż określeni w ust. 3 przeprowadza się co najmniej raz w każdym roku obrotowym, stosując następujące zasady:

1) inwentaryzacja środków pieniężnych oraz rzeczowych składników majątku nie objętych bieżącą ewidencją, o których mowa w § 6 ust. 1 pkt 3, ma być dokonana na ostatni dzień każdego roku obrotowego,

2) kierownik może ustalić, że inwentaryzacja będzie dokonywana:

a) środków trwałych i wyposażenia w użytkowaniu – nie rzadziej niż raz na 5 lat.

b) materiałów – nie rzadziej niż raz na 2 lata, jeśli są objęte ewidencją ilościowo-wartościową,

3) różnice stwierdzone między stanem aktywów i pasywów wynikającym z ksiąg rachunkowych a ich stanem ustalonym w drodze inwentaryzacji należy ująć i rozliczyć w księgach rachunkowych roku obrotowego, na który przypadł termin inwentaryzacji. Nie rozliczone do końca roku obrotowego niedobory stanowią roszczenie ubezpieczyciela. W uzasadnionych przypadkach można kompensować niedobory i nadwyżki rzeczowych składników majątku obrotowego powierzonego określonej osobie, ujawnione podczas tęgo samego spisu z natury i w podobnych składnikach majątku.

2. Należy zapewnić powiązanie danych o ilości i wartości składników majątkowych ustalonych w drodze spisu z natury z danymi o ilości i wartości tych składników zawartymi w uzgodnionych księgach rachunkowych, a jeżeli składniki nie są objęte ewidencją ilościową – z danymi o ich wartości.

2. Przy spisie z natury środków trwałych oraz wyposażenia, a także innych składników majątku – jeżeli uzasadniają to warunki ich przechowywania lub pomiaru – można posługiwać się danymi kont analitycznych.

2. Za stan rzeczywisty należności i zobowiązań z kontrahentami prowadzącymi księgi rachunkowe przyjąć należy stan ustalony w drodze pisemnego potwierdzenia salda. Kopia pisemnej informacji o stanie salda, wysłanej do kontrahenta, po upływie 30 dni od udowodnionej daty jej wysłania może być uznana za milczące potwierdzenie salda przez kontrahenta.

3. Nie wymaga pisemnego uzgodnienia wynikający z ksiąg rachunkowych ubezpieczyciela stan:

1) należności i zobowiązań wobec osób fizycznych, jeżeli nie są one podmiotami gospodarczymi, oraz należności i zobowiązań uregulowanych do dnia sporządzenia sprawozdania finansowego oraz objętych powództwem sądowym lub postępowaniem egzekucyjnym,

2) należności i zobowiązań nie przekraczających wartości dolnej granicy zaliczenia rzeczowych składników majątku do środków trwałych,

3) należności i roszczeń z tytułu niedoborów.

4. Jeżeli saldo należności lub zobowiązań nie wykazuje zmian w ciągu sześciu miesięcy i nie przekracza kwoty równej dwóm procentom dolnej granicy zaliczenia rzeczowych składników majątku do środków trwałych, to może być na podstawie pisemnej decyzji kierownika odpisane na koniec roku obrotowego na straty lub zyski nadzwyczajne. Nie dotyczy to należności z tytułu składek ubezpieczeniowych, należności i zobowiązań dotyczących rozliczeń z budżetem i Zakładem Ubezpieczeń Społecznych oraz zobowiązań wobec pracowników.

Rozdział 4

Ustalanie wartości aktywów i pasywów oraz wyniku finansowego

§ 23.

2. Nabyte papiery wartościowe będące lokatą środków pieniężnych ubezpieczyciela oraz udziały w obcych podmiotach gospodarczych w walucie polskiej wykazuje się w księgach rachunkowych według cen nabycia, z zastrzeżeniem § 24 ust. 2. Jeżeli w dniu kończącym rok obrotowy ceny nabycia są wyższe od cen sprzedaży papierów wartościowych możliwych do uzyskania (np. według notowań giełdowych), wartość papierów wartościowych ustala się według cen sprzedaży ustalonych na dzień kończący rok obrotowy. Różnice z tego tytułu zalicza się do kosztów działalności lokacyjnej.

3. Jeżeli zgodnie z umową środki otrzymane jako pełna należność z tytułu przyznanego kredytu lub pożyczki są mniejsze od sumy kredytu, jaka podlegać będzie spłacie, różnice wykazuje się w księgach rachunkowych jako koszty przyszłych okresów i odpisuje w równych ratach w ciągu okresu, na jaki zaciągnięto kredyt lub pożyczkę.

4. Zobowiązania wynikające z własnych papierów wartościowych i weksli w walucie polskiej, wydanych innym podmiotom gospodarczym lub osobom fizycznym, ustala się w ich wartości nominalnej. Jeżeli wartość nominalna papierów wartościowych jest różna od uzyskanych za nie środków, różnicę zalicza się do przychodów z tytułu operacji finansowych lub ich kosztów.

5. Środki pieniężne, kredyty bankowe i pożyczki w walutach obcych, z wyłączeniem papierów wartościowych, wykazuje się w księgach rachunkowych w wartości nominalnej, przeliczonej na złote polskie według średniego kursu danej waluty obcej, ustalonego przez Prezesa Narodowego Banku Polskiego.

6. Jeżeli w dniu kończącym rok obrotowy średni kurs walut obcych różni się od kursu przyjętego przy ustalaniu wartości środków pieniężnych, kredytów bankowych i pożyczek stosownie do przepisu ust. 5, wartość stanu środków pieniężnych, kredytów bankowych i pożyczek ustala się według średniego kursu ustalonego przez Prezesa Narodowego Banku Polskiego na dzień kończący rok obrotowy.

7. Nabyte papiery wartościowe będące lokatą środków pieniężnych oraz udziały w obcych podmiotach gospodarczych w walutach obcych wykazuje się w księgach rachunkowych według ceny nabycia przeliczonej na złote polskie w sposób ustalony w ust. 5. Wartość papierów wartościowych i udziałów w walutach obcych w dniu kończącym rok obrotowy nie może być wyższa od wartości, jaka byłaby ustalona według cen ich sprzedaży (np. według notowań giełdowych) po przeliczeniu na złote polskie według obowiązującego w tym dniu średniego kursu ustalonego przez Prezesa Narodowego Banku Polskiego.

8. Zobowiązania wynikające z własnych papierów wartościowych i weksli w walutach obcych, wydanych innym podmiotom gospodarczym lub osobom fizycznym, ustala się w ich wartości nominalnej przeliczonej na złote polskie po średnim kursie ustalonym przez Prezesa Narodowego Banku Polskiego. Przepis ust. 6 ma odpowiednie zastosowanie.

9. Dodatnie różnice kursowe powstałe na skutek stosowania różnej wysokości kursów dla obliczenia wpływów i rozchodów określonych środków pieniężnych lub zaciągania i spłaty kredytu bankowego i pożyczek w walutach obcych, jak też w związku z zastosowaniem kursu obowiązującego w dniu kończącym rok obrotowy, zalicza się do przychodów z tytułu operacji finansowych, a ujemne różnice kursowe – do kosztów tych operacji.

2. W przypadku umów ubezpieczenia na życie, nawiązujących w sposób bezpośredni do określonych lokat według cen sprzedaży rynkowych lub bieżących, lokaty te ujmuje się w aktywach bilansu ubezpieczyciela według cen sprzedaży ustalonych na dzień kończący rok obrotowy. Różnice między ceną sprzedaży składników lokat a ceną ich nabycia lub kosztem wytworzenia uwzględnia się odpowiednio w rezerwach technicznych ubezpieczeń na życie.

3. W załączniku do bilansu ubezpieczyciel wykazuje lokaty zarówno według cen nabycia lub kosztu wytworzenia, jak i według cen sprzedaży.

4. Cena sprzedaży w odniesieniu do nieruchomości oznacza cenę możliwą do uzyskania w ramach prywatnych umów kupna-sprzedaży, według szacunku biegłego, przeprowadzanego nie rzadziej niż co 5 lat.

5. Cenę sprzedaży nieruchomości położonych za granicą lub zagranicznych udziałów, akcji i papierów wartościowych określają notowania giełdowe w kraju, w którym znajduje się nieruchomość lub emitowano papiery wartościowe, chyba że notowane są na polskich giełdach.

6. W przypadku braku odnośnych notowań giełdowych lub braku możliwości w inny wiarygodny sposób ustalenia ceny możliwej do uzyskania na rynku, za cenę sprzedaży przyjmuje się cenę nabycia lub koszt wytworzenia.

7. Jeżeli określony składnik lokat został sprzedany lub znajduje się w trakcie sprzedaży między dniem, na który sporządza się zamknięcie ksiąg rachunkowych, a dniem jego rzeczywistego sporządzenia, składnik ten wycenia się według uzyskanej lub przewidywanej ceny sprzedaży.

8. Przez cenę sprzedaży terminowych papierów wartościowych (np. obligacji) i pożyczek rozumie się kwotę, jaką ubezpieczyciel otrzyma w terminie wykupu lub spłaty pożyczki.

2. Należności i roszczenia oraz zobowiązania w walutach obcych wykazuje się w księgach rachunkowych według zasady ustalonej w § 23 ust. 5 i ust. 6. Różnice kursowe dotyczące należności, zobowiązań i roszczeń należy ustalić nie później niż na dzień wygaśnięcia należności, zobowiązania lub roszczenia w walutach obcych na skutek zapłaty, przedawnienia lub umorzenia, a także na dzień kończący rok obrotowy. Różnice te zalicza się do przychodów z operacji finansowych lub kosztów tych operacji. Ta część dodatnich różnic; która wynika z ustaleń na dzień kończący rok obrotowy, podlega zaliczeniu do przychodów przyszłych okresów.

3. Roszczenie z tytułu niedoboru ustala się według wartości ewidencyjnej składnika majątku stanowiącego niedobór, powiększonej o utracone korzyści, jednak nie mniejszej od aktualnej detalicznej ceny sprzedaży majątku stanowiącego niedobór. Kwotę roszczenia z tytułu niedoboru używanego składnika majątku ustala się uwzględniając stopień jego dotychczasowego zużycia, a jeżeli nie da się go ustalić – stosownie do przypuszczalnego stopnia zużycia składnika majątku stanowiącego niedobór. Różnicę między wartością roszczenia a ceną nabycia składnika majątku stanowiącego niedobór zalicza się do przychodów przyszłych okresów lub odpowiedniej rezerwy, jeżeli taka jest tworzona.

4. Do aktywów nie zalicza się należności i roszczeń przedawnionych oraz umorzonych, a także należności i roszczeń nieściągalnych, do pasywów zaś – zobowiązań przedawnionych lub umorzonych. Zalicza się je do strat lub zysków nadzwyczajnych.

2. Składniki majątku wymienione w ust. 1 można wykazywać w księgach rachunkowych również w rzeczywistych cenach zakupu, jeżeli zakładowy plan kont ubezpieczyciela przewiduje odpisanie w całości kosztów ich zakupu w okresie sprawozdawczym, w którym koszty te poniesiono.

3. Składniki majątku wymienione w ust. 1 mogą być wykazywane w księgach rachunkowych w cenach ewidencyjnych, jeżeli w księgach tych zostaną ujęte odchylenia między cenami ewidencyjnymi a rzeczywistymi cenami nabycia lub zakupu.

4. Składniki majątku wymienione w ust. 1, nabyte, lecz jeszcze nie dostarczone (materiały w drodze) lub nie zafakturowane, wycenia się przy zastosowaniu cen, o których mowa w ust. 1 lub 2.

5. Składniki majątku wymienione w ust. 1, z wyjątkiem objętych wyłącznie ewidencją wartościową, wykazuje się w księgach rachunkowych na dzień kończący rok obrotowy w wartości nie wyższej od wynikającej z ich cen sprzedaży netto, gdy ich cena nabycia lub zakupu były wyższe od ceny sprzedaży netto. Powstałą z tego tytułu różnicę zalicza się do strat nadzwyczajnych.

2. Do kosztów inwestycji zalicza się w szczególności koszty:

1) nabycia gruntów i składników majątku trwałego oraz koszty ich budowy lub montażu,

2) napraw i remontów dokonanych przed przekazaniem środka trwałego do użytkowania,

3) dokumentacji projektowej inwestycji,

4) badań geologicznych, geofizycznych oraz pomiarów geodezyjnych,

5) przygotowania terenu pod budowę,

6) robót niezbędnych dla realizacji własnej inwestycji, wykonanych w środkach trwałych należących do innych osób prawnych lub fizycznych,

7) założenia zieleni,

8) nadzoru autorskiego, inwestorskiego i generalnego wykonawcy,

9) prób montażowych, jeżeli należność za te czynności nie jest uwzględniona w cenie robót,

10) ubezpieczeń majątkowych budowanych środków trwałych.

3. Koszty inwestycji zwiększającej wartość powstałych w ich wyniku składników majątku wymienionych w ust. 1 na dzień oddania ich do użytku zalicza się do aktywów ubezpieczyciela nie później niż do dnia zakończenia zadania inwestycyjnego.

4. Koszty inwestycji, które zostały poniesione na nabycie lub wytworzenie składników majątku podlegających przekazaniu na rzecz innych podmiotów gospodarczych lub które nie dały zamierzonego efektu gospodarczego, podlegają odpisaniu zgodnie z przepisami § 39 nie później niż do końca roku obrotowego, w którym nastąpiło przekazanie lub stwierdzono, że inwestycja nie dała efektu gospodarczego.

2. Wartość początkową środków trwałych i wyposażenia zmniejsza ich umorzenie. Umorzenie ujmuje się w księgach rachunkowych odrębnie od ich wartości początkowej.

3. Nie umorzona wartość początkowa środków trwałych i wyposażenia może być jednorazowo zaliczona do strat nadzwyczajnych, gdy środki te utraciły przydatność gospodarczą.

1) odpisywaniu części wartości wyposażenia w kolejnych okresach sprawozdawczych w równych ratach, proporcjonalnie do przewidywanego czasu użytkowania lub rozmiarów działalności, której służy, nie dłużej jednak niż przez 5 lat,

2) odpisaniu pełnej wartości wyposażenia pod datą rozpoczęcia jego użytkowania i zaliczeniu jej do kosztów przyszłych okresów, a następnie rozliczeniu na poszczególne okresy sprawozdawcze przez okres nie dłuższy niż 5 lat,

3) odpisaniu pełnej wartości wyposażenia pod datą wydania go do użytkowania.

2. Umorzenie wyposażenia obciążającego fundusze specjalnego przeznaczenia odpisuje się w całości w dniu rozpoczęcia jego użytkowania.

2. Wartości niematerialne i prawne zmniejsza ich umorzenie. Umorzenie wartości niematerialnych i prawnych ujmuje się odrębnie w księgach rachunkowych.

3. Do wartości niematerialnych i prawnych zalicza się wartość firmy równą różnicy między ceną zapłaconą sprzedawcy za firmę a niższą od niej wartością firmy wynikającą z ksiąg rachunkowych na dzień dokonania sprzedaży. Wartość firmy zmniejszają odpisy umorzeniowe obciążające koszty ubezpieczyciela, dokonywane w równych ratach przez okres nie dłuższy niż 5 lat po roku obrotowym, w którym nabyto firmę.

4. Koszty zgromadzenia kapitału oraz organizacji przy założeniu lub późniejszym rozszerzaniu ubezpieczyciela, a także uzyskane we własnym zakresie prawa majątkowe zaliczane do wartości niematerialnych i prawnych wykazuje się w księgach rachunkowych w wysokości kosztów rzeczywiście poniesionych.

2. Koszty przyszłych okresów (czynne rozliczenia międzyokresowe) ustala się w wysokości kosztów przypadających na następne okresy sprawozdawcze; okres ich rozliczenia, z wyjątkiem rozliczenia kosztów akwizycji, nie może przekraczać 5 lat i powinien być uzasadniony charakterem rozliczanych kosztów.

3. Rozliczane w czasie, jeżeli przewiduje to zakładowy plan kont ubezpieczyciela, koszty akwizycji (bezpośrednie koszty zawarcia ubezpieczeń i inkasa składek określone w załączniku nr 8 rozdział 2 ust. 14) w części przypadającej na przyszłe lata obrotowe od składek pobranych za wieloletnie okresy ubezpieczenia zgodnie z indywidualnymi umowami ustala się według zasad obowiązujących dla rezerwy składek (§ 33 ust. 3).

4. W ubezpieczeniach na życie koszty akwizycji podlegające zaliczeniu do kosztów przyszłych okresów ustalane są według zasad matematyki ubezpieczeniowej i stanowią element rachunku aktuarialnego.

5. Rezerwy na koszty przyszłych okresów (bierne rozliczenia międzyokresowe) ustala się w ich przewidywanej wysokości, przypadającej na bieżący okres sprawozdawczy.

6. Na koniec roku obrotowego mogą być zaliczone do pasywów rezerwy na imiennie określone wydatki, jakie trzeba będzie ponieść w następnym roku obrotowym z tytułu kosztów, które w całości lub w części zgodnie z przepisami prawa lub zwyczajem handlowym przypadają na bieżący rok obrotowy. Rezerwy te, nie wykorzystane zgodnie z przewidywaniem, podlegają odpisaniu na zyski nadzwyczajne w roku obrotowym następującym po ich utworzeniu.

2. Rezerwy techniczno-ubezpieczeniowe ustala się:

1) metodą indywidualną,

2) z zastosowaniem metody ryczałtowej – zbiorczo dla całego portfela ubezpieczeń lub jego części,

3) przy zastosowaniu metod matematyki i statystyki ubezpieczeniowej.

3. Rezerwę składek metodą indywidualną ustala się – w odniesieniu do każdej umowy oddzielnie – jako część składki ubezpieczeniowej przypadającej na przyszłe lata obrotowe, proporcjonalnie do umownego okresu ubezpieczenia, w części przekraczającej ostatni dzień (31 grudnia) roku obrotowego lub w relacji do stopnia ryzyka przewidywanego w latach następnych. W przypadku statystycznego potwierdzenia, że wielkość rezerwy składek, obliczona metodą indywidualną, jest w określonych rodzajach ryzyk niewystarczająca na pokrycie zobowiązań, ubezpieczyciel może ustalić uzupełniającą rezerwę składek odpowiednio do przebiegu ryzyka. Kierownik ustala rodzaje ubezpieczeń, w których ma zastosowanie metoda ryczałtowa obliczania rezerwy składek. Metoda ryczałtowa może mieć zastosowanie pod warunkiem uzyskania rezultatów przybliżonych jak przy zastosowaniu metody indywidualnej.

4. Rezerwę na ryzyka niewygasłe ustala się oddzielnie – jako uzupełnienie do rezerwy składek – na pokrycie przyszłych szkód i wypadków, jakie mogą powstać z zawartych umów ubezpieczenia, które nie wygasają z dniem 31 grudnia roku obrotowego. Rezerwa na ryzyka niewygasłe stanowi różnicę pomiędzy przewidywaną wartością przyszłych odszkodowań, świadczeń i kosztów wynikających z umów, które nie wygasły z końcem roku, a wielkością rezerwy składek oraz ewentualnych składek, które w dalszym ciągu mogą być przypisane z tytułu tych umów, i dotyczących tego samego okresu ubezpieczenia.

5. Rezerwy na nie wypłacone odszkodowania i świadczenia za szkody i wypadki powstałe w roku obrotowym lub w latach poprzednich, które:

– zostały zgłoszone ubezpieczycielowi i dla których zostały ustalone odszkodowania i świadczenia, bądź gdy posiadane informacje pozwalają. na ocenę wysokości odszkodowań i świadczeń,

– zostały zgłoszone ubezpieczycielowi, gdy posiadane informacje nie pozwalają na ocenę wysokości odszkodowań i świadczeń,

– nie zostały jeszcze zgłoszone ubezpieczycielowi

mogą być ustalone według metody:

1) indywidualnej, polegającej na ocenie lub szacunku pojedynczych szkód lub wypadków zgłoszonych ubezpieczycielowi i zarejestrowanych przez niego,

2) uproszczonej, polegającej na przemnożeniu liczby zgłoszonych nie uregulowanych szkód i wypadków przez ustaloną statystycznie średnią wysokość odszkodowania lub świadczenia za rok, półrocze lub ostatni kwartał roku obrotowego, w zależności od rodzaju ryzyka i poziomu inflacji; metoda ta może mieć zastosowanie w określonych przez kierownika rodzajach ubezpieczeń, które charakteryzują się masowymi szkodami (wypadkami) o stosunkowo niewielkim zróżnicowaniu wysokości odszkodowań i świadczeń,

3) ryczałtowej, polegającej na ustaleniu przez kierownika wysokości procentowej rezerwy w stosunku do zbioru składek dla poszczególnych rodzajów ubezpieczeń lub ryzyk,

4) aktuarialnej, opartej na prawdopodobieństwie szkód i wypadków, jakie mogą powstać z umów roku obrotowego; rezerwa ta stanowi różnicę pomiędzy oczekiwaną wartością odszkodowań i świadczeń a kwotą odszkodowań i świadczeń wypłaconych za szkody i wypadki powstałe z umów danego roku obrotowego.

6. W przypadku gdy z umów ubezpieczeń wypadkowych i odpowiedzialności cywilnej lub z innych umów nie zaliczanych do ubezpieczeń na życie powstaną świadczenia płatne okresowo w formie rent, skapitalizowaną wartość zapadłych świadczeń rentowych ustala się przy zastosowaniu metod matematyki ubezpieczeniowej w trybie przewidzianym w ust. 8 dla ubezpieczeń życiowych.

7. Ubezpieczyciel może utworzyć specjalną rezerwę techniczną na nie wypłacone bieżące i przyszłe odszkodowania i świadczenia z umów dotyczących okresów ubezpieczenia, które rozpoczynają swój bieg w danym roku obrotowym (z tzw. „ex'u roku bieżącego”), jeżeli przewiduje to statut ubezpieczyciela. Utworzenie tej rezerwy specjalnej zastępuje rezerwy, o których mowa w ust. 4 i 5. Rezerwa ta stanowi nadwyżkę zebranych składek dotyczących danego roku obrotowego (z ex'u roku bieżącego) nad dotyczącymi tego samego roku obrotowego wypłaconymi odszkodowaniami i świadczeniami oraz kosztami działalności ubezpieczeniowej. W roku następnym po roku obrotowym rezerwę specjalną utworzoną w roku ubiegłym zwiększają przypisane składki za rok poprzedni (dotyczące ex'u roku poprzedniego) i zmniejszają wypłacone odszkodowania i świadczenia z umów, które rozpoczęły swój bieg w roku poprzednim, i odpowiadające im koszty działalności. W drugim roku po roku obrotowym rezerwa specjalna, ustalona dwa lata temu (dla ex'u sprzed 2 lat), zastępowana jest rezerwą na nie wypłacone odszkodowania i świadczenia z umów sprzed dwóch lat (z ex'u sprzed 2 lat), ustaloną metodą indywidualną.

8. Rezerwy z ubezpieczeń życiowych mogą być ustalane zarówno indywidualnie dla każdego ubezpieczonego, jak i sumarycznie dla określonych grup ubezpieczonych z zastosowaniem metod matematyki ubezpieczeniowej. Obliczenia rezerw technicznych ubezpieczeń na życie mogą być dokonywane jedynie przez aktuariusza.

9. W ubezpieczeniach zawieranych w walutach obcych rezerwy techniczno-ubezpieczeniowe ustalane są również w tych walutach w przeliczeniu na walutę polską według kursu średniego ustalonego przez Prezesa Narodowego Banku Polskiego na dzień sporządzenia sprawozdania finansowego i podlegają wyodrębnieniu w załączniku do bilansu (załącznik nr 6).

2. Rezerwa, o której mowa w ust. 1, może być tworzona najwyżej do wysokości nadwyżki zebranych składek i innych przychodów technicznych nad odszkodowaniami i innymi kosztami technicznymi i ogólnymi – w ujęciu na udziale własnym ubezpieczyciela.

3. Do bilansu, pod datą ostatniego dnia roku obrotowego, rezerwa na koszty, utworzona zgodnie z przepisami ust. 1 i 2, w całości podlega wyksięgowaniu.

2. W aktywach bilansu jako odrębną pozycję ujmuje się należność z tytułu zaliczonej do kapitału wartości udziałów lub akcji nie wpłaconych przez udziałowców lub akcjonariuszy.

3. Fundusze specjalne wykazuje się w księgach rachunkowych w wysokości ustalonej statutem lub przepisami o tworzeniu i wykorzystywaniu tych funduszy.

1) pobranych wpłat lub zarachowanych od kontrahentów należności za usługi, które zostaną wykonane w następnych okresach sprawozdawczych.

2) kwoty podwyższającej wartość roszczenia, a także należnych odsetek za zwłokę z tytułu regulacji należności, jeżeli nie są one objęte tworzoną przez ubezpieczyciela rezerwą.

Przychody przyszłych okresów zwiększają przychody ze sprzedaży lub zyski nadzwyczajne nie później niż do końca okresu sprawozdawczego, którego dotyczą.

1) składki z tytułu ubezpieczeń bezpośrednich i reasekuracji czynnej (niezależnie od tego, czy zostały zapłacone), skorygowane o należne dodatki i dopłaty oraz o storna techniczne, zwroty, rabaty, bonifikaty i inne upusty, z uwzględnieniem różnicy rezerwy składek według stanu na koniec i na początek roku obrotowego oraz zmniejszone o składki należne reasekuratorom za ten sam okres sprawozdawczy,

2) kwoty należne z tytułu operacji finansowych, jak np.:

a) przychody ze sprzedaży papierów wartościowych,

b) dywidendy i odsetki od pożyczek,

c) dyskonto przy zakupie weksli, czeków obcych i papierów wartościowych,

d) odsetki od terminowych wkładów bankowych,

e) dodatnie różnice kursowe.

3) przychody z nieruchomości,

4) pozostałe przychody, w tym m.in. odsetki bankowe od środków na rachunkach bieżących, odsetki od depozytów reasekuracyjnych i inne przychody techniczne oraz przychody z tytułu sprzedaży materiałów, likwidacji środków trwałych i inwestycji.

2. Do kosztów uzyskania przychodu zalicza się:

1) wypłacone odszkodowania i świadczenia ubezpieczeniowe za szkody i wypadki objęte ubezpieczeniem, łącznie z kosztami ich likwidacji, skorygowane o wszelkie zwroty, regresy i odzyski po szkodach, z uwzględnieniem różnicy rezerwy na nie wypłacone odszkodowania i świadczenia według stanu na koniec i na początek roku oraz zmniejszone o udziały reasekuratorów w tych odszkodowaniach i świadczeniach,

2) przyrost rezerw techniczno-ubezpieczeniowych określonych statutem ubezpieczyciela, z wyjątkiem rezerwy składek i rezerw na nie wypłacone odszkodowania i świadczenia, uwzględnionych w ust. 1 pkt 1 i w ust. 2 pkt 1, zmniejszony o udział reasekuratorów w tych rezerwach; zmniejszenie rezerw techniczno-ubezpieczeniowych na udziale własnym ubezpieczyciela stanowi zmniejszenie kosztów uzyskania przychodów,

3) całość poniesionych w roku obrotowym kosztów administracyjnych oraz innych kosztów technicznych i rozliczonych kosztów akwizycji po uwzględnieniu otrzymanych prowizji reasekuracyjnych i udziału w zyskach reasekuratorów,

4) koszty operacji finansowych, jak np.:

a) wartość zakupu sprzedanych papierów wartościowych,

b) odsetki od obligacji, kredytów i pożyczek,

c) dyskonto przy sprzedaży weksli, czeków obcych i papierów wartościowych,

d) ujemne różnice kursowe,

5) pozostałe koszty osiągnięcia przychodów, w tym odsetki od depozytów reasekuracyjnych, a także wartość w cenach zakupu lub nabycia sprzedanych materiałów, wartość początkową sprzedanych środków trwałych pomniejszoną o ich umorzenie itp.

1) pieniężne skutki zdarzeń losowych w zakresie gospodarki własnej ubezpieczyciela po uwzględnieniu kosztów usuwania szkód oraz przyznanych odszkodowań,

2) wynikające z gospodarki ubezpieczyciela:

a) koszty zaniechanych remontów, inwestycji, robót itp.,

b) nie obciążające kosztów nie zawinione niedobory i szkody oraz nadwyżki środków pieniężnych i rzeczowych składników majątku,

c) przedawnione, odpisane lub umorzone roszczenia, należności i zobowiązania lub wpływy z tytułu roszczeń i należności uprzednio odpisanych,

d) wszelkie kary, grzywny i odszkodowania, w tym także kary liczone w formie odsetek od określonej w przepisach lub umowie kwoty oraz związane z nimi koszty postępowania spornego, z wyjątkiem kosztów postępowania spornego poniesionych przy likwidacji szkód i windykacji regresów,

e) wyniki obniżenia wartości oraz przeszacowania rzeczowych składników majątku obrotowego, jeżeli stosownie do innych przepisów nie obciążają kosztów lub nie podlegają zaliczeniu do zmian kapitałów lub funduszy,

f) koszty inwestycji przekazanych nieodpłatnie na rzecz innych podmiotów gospodarczych lub koszty inwestycji, które nie dały efektu gospodarczego,

g) otrzymane lub przekazane dary, ofiary oraz składki na rzecz organizacji społecznych,

h) utworzenie i rozwiązanie rezerwy określonej w § 40 oraz niewykorzystanie rezerwy określonej w § 32 ust. 6,

i) inne zmiany stanu aktywów i pasywów wywołane zdarzeniami odbiegającymi od normalnej działalności ubezpieczyciela.

2. Rezerwę na należności i roszczenia od dłużników postawionych w stan upadłości tworzy się w wysokości należności (lub roszczenia) określonej we wniosku i zwiększa o wyłożone przez ubezpieczyciela koszty postępowania upadłościowego oraz należne mu odsetki za nieterminową regulację jego roszczeń i należności. Zwiększenie rezerwy z tytułu wyłożonych kosztów postępowania upadłościowego i odsetek zalicza się do należności i roszczeń ubezpieczyciela.

3. Rezerwę, o której mowa w ust. 1 i 2, zmniejsza się o kwotę:

1) zapłaconych roszczeń i należności – przez zaliczenie jej do zysków nadzwyczajnych,

2) roszczeń i należności uznanych za nieuzasadnione, umorzonych, przedawnionych lub uznanych za nieściągalne – przez zmniejszenie roszczeń i należności.

Zmniejszenie rezerwy powinno nastąpić nie później niż w dniu kończącym rok obrotowy, w którym wymienione zdarzenia miały miejsce.

4. Ubezpieczyciele tworzą w ciężar strat nadzwyczajnych rezerwy na przewidywane straty. Rezerwy takie mogą być tworzone, jeżeli informacja o stracie wynika z właściwego dowodu lub jeżeli jej przewidywanie zostanie wiarygodnie uzasadnione. Rezerwy takie tworzy się także wtedy, gdy wiadomość o stracie uzyskano między dniem, na który sporządza się zamknięcie ksiąg rachunkowych, a dniem jego rzeczywistego sporządzenia. Do rozwiązania rezerw stosuje się odpowiednio przepis ust. 3.

5. Przepisy ust. 1–4 nie mają zastosowania do roszczeń i należności finansowanych ze środków funduszy specjalnych.

Rozdział 5

Sprawozdanie finansowe

§ 41.

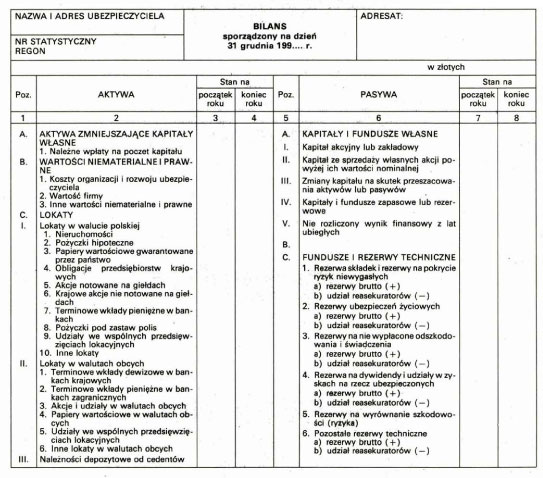

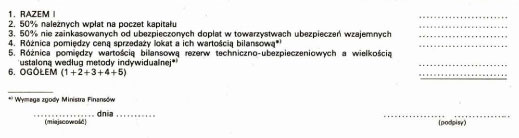

1) bilans, wraz z danymi uzupełniającymi, według wzoru określonego w załączniku nr 1,

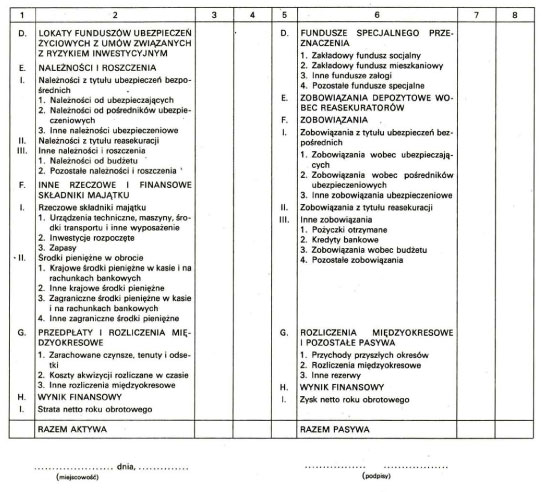

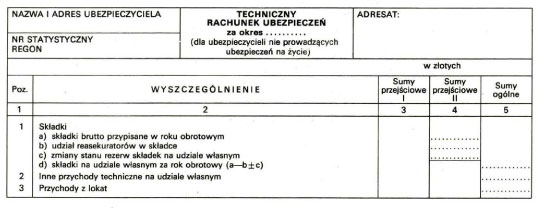

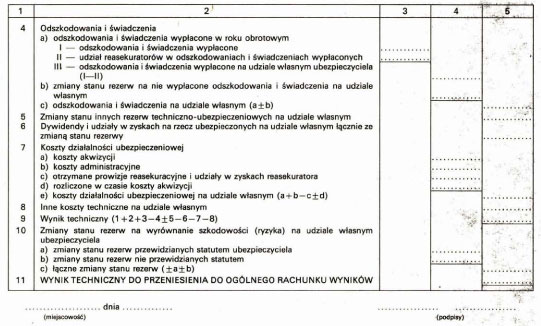

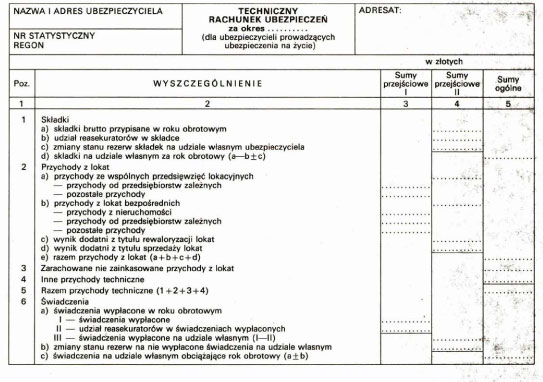

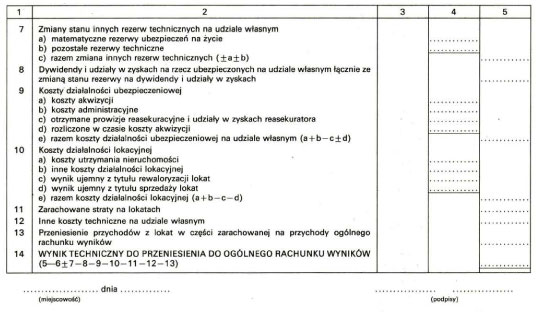

2) techniczny rachunek ubezpieczeń według wzoru określonego w załącznikach nr 2 i 3,

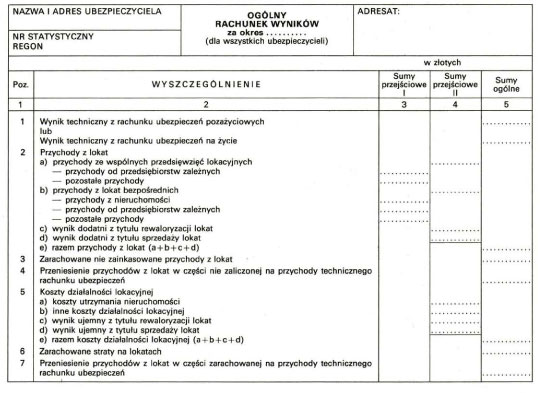

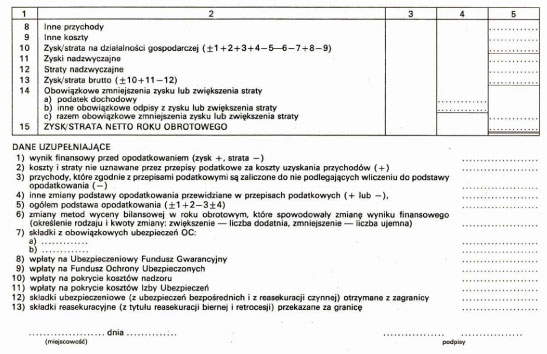

3) ogólny rachunek wyników, wraz z danymi uzupełniającymi, według wzoru określonego w załączniku nr 4,

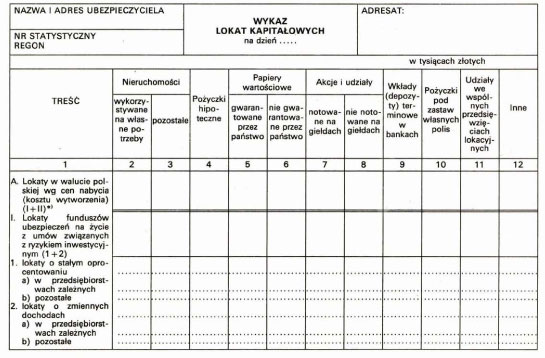

4) wykaz lokat kapitałowych według wzoru określonego w załączniku nr 5,

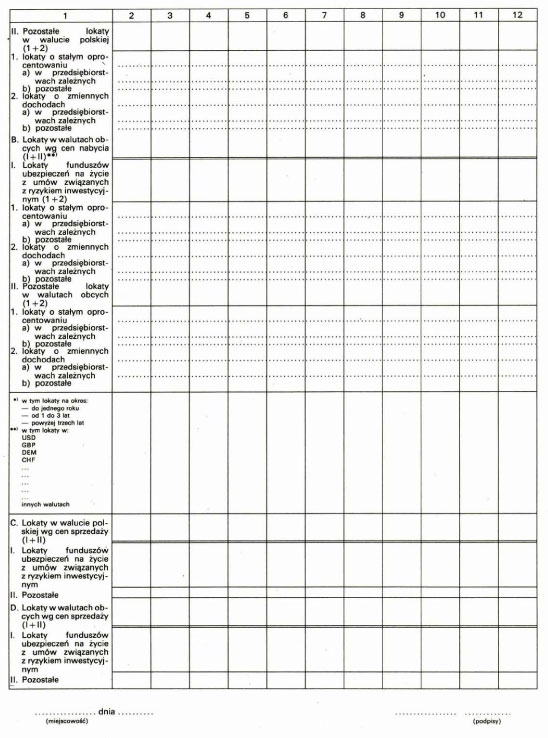

5) zestawienie rezerw techniczno-ubezpieczeniowych według wzoru określonego w załączniku nr 6,

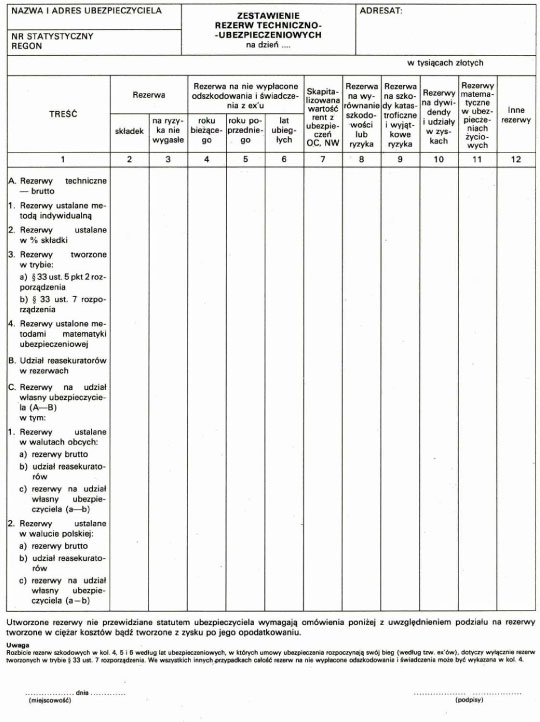

6) rozliczenie środków własnych i obcych według wzoru określonego w załączniku nr 7.

2. Ubezpieczyciele obowiązani są dołączyć do sprawozdania finansowego pisemne sprawozdanie z działalności, przedstawiające zwięzłe informacje o:

1) sytuacji gospodarczej i finansowej,

2) przebiegu ubezpieczeń i szkodowości oraz o kształtowaniu się kosztów w relacji do składki w roku obrotowym w przekroju grup ubezpieczeń i w porównaniu z dwoma poprzednimi latami,

3) wielkości i rodzajach kapitałów własnych i rezerw techniczno-ubezpieczeniowych oraz ich pokryciu w lokatach,

4) możliwościach płatniczych w odniesieniu do wymaganego marginesu wypłacalności,

5) przewidywanych kierunkach rozwoju i sytuacji kadrowej.

3. Sprawozdanie finansowe i załączona do niego informacja z działalności powinny być sporządzone rzetelnie, jasno przedstawiając obraz i stan sytuacji finansowej ubezpieczyciela.

4. Ubezpieczyciele przekazują zweryfikowane sprawozdanie finansowe Ministrowi Finansów i właściwemu dla ich siedziby urzędowi skarbowemu nie później niż 90 dnia, a ubezpieczyciele posiadający wyodrębnione placówki uprawnione dosamodzielnego sporządzania sprawozdań finansowych lub prowadzący zagraniczną działalność ubezpieczeniową (bezpośrednią lub pośrednią) – nie później niż 180 dni po dniu, na jaki ma być dokonane zamknięcie ksiąg rachunkowych.

1) odrębne sprawozdanie finansowe dla każdej samodzielnie bilansującej placówki, w tym także dla jednostki centralnej (macierzystej),

2) zbiorcze sprawozdanie finansowe będące sumą sprawozdań finansowych wszystkich placówek ubezpieczycieli.

2. Jednostkowe bilanse placówek ubezpieczycieli zorganizowanych na zasadzie samodzielności bilansowej oraz bilans jednostki centralnej (macierzystej) obejmują ponadto:

1) w aktywach:

a) środki wydzielone,

b) rozrachunki wewnątrzzakładowe,

c) wewnętrzne rozliczenia wyniku finansowego,

2) w pasywach:

a) fundusze (kapitały) wydzielone

b) rozrachunki wewnątrzzakładowe,

c) wewnętrzne rozliczenia wyniku finansowego.

3. W zbiorczym sprawozdaniu finansowym ubezpieczyciela nie ujmuje się – przez wyłączenie odpowiednio z aktywów i pasywów placówek wchodzących w jego skład:

1) środków i funduszy (kapitałów) wydzielonych,

2) wzajemnych należności i zobowiązań wewnątrzzakładowych,

3) wewnętrznych rozliczeń wyniku finansowego.

2. Małe towarzystwa ubezpieczeń wzajemnych w rozumieniu przepisów art. 27 ustawy mogą sporządzać bilans uproszczony, przez podawanie w nim tylko danych dotyczących pozycji oznaczonych w załączniku do rozporządzenia literami i cyframi rzymskimi, oraz uproszczony rachunek wyników (techniczny rachunek ubezpieczeń i ogólny rachunek wyników łącznie) ograniczający się do pozycji oznaczonych w załącznikach do rozporządzenia cyframi arabskimi.

Rozdział 6

Przechowywanie dowodów księgowych dokumentów inwentaryzacyjnych, ksiąg rachunkowych i sprawozdań finansowych

§ 44.

2. Po zakończeniu księgowań dotyczących okresu sprawozdawczego wszelkie dowody księgowe i ich zestawienia, które stanowiły podstawę księgowań, oraz dokumenty inwentaryzacyjne należy układać w porządku i kolejności dostosowanych do sposobu prowadzenia ksiąg rachunkowych i przechowywać w sposób zapewniający ich nienaruszalność i łatwe odszukanie.

3. Po zakończeniu księgowań dotyczących minionego roku obrotowego księgi rachunkowe należy przechowywać w siedzibie ubezpieczyciela lub w jego placówkach samodzielnie bilansujących w sposób określony w ust. 2. Księgi wiązane lub konta, które zgodnie z § 16 ust. 2 zostaną wykorzystane w latach następnych, wyłącza się z prowadzonych dla minionego roku obrotowego ksiąg rachunkowych i rozpoczyna ich przechowywanie po całkowitym zapisaniu i zakończeniu roku obrotowego, którego dotyczyły ostatnie dokonane w nich zapisy.

4. Do przechowywania sprawozdań finansowych stosuje się odpowiednio przepis ust. 2.

5. Dowody księgowe, dokumenty inwentaryzacyjne, księgi rachunkowe i sprawozdania finansowe, uporządkowane i podzielone na odpowiednie zbiory, zwane dalej zbiorami dokumentacji księgowej. oznacza się:

1) nazwą ubezpieczyciela, do którego należą,

2) znakiem wskazującym rodzaj grupy tematycznej zbioru (np. dowody księgowe, dokumenty inwentaryzacyjne itd.),

3) symbolem kwalifikacyjnym akt (kategoria A lub B):

a) symbol A oznacza materiały archiwalne przechowywane trwale,

b) symbol B, wraz z oznaczoną cyfrą arabską liczbą lat przechowywania, oznacza dokumentację niearchiwalną, którą po upływie czasu przechowywania przekazuje się na makulaturę,

4) określeniem roku obrotowego i miesiąca, którego dotyczy grupa tematyczna zbioru,

5) pierwszym i ostatnim numerem dowodów księgowych, dokumentów inwentaryzacyjnych, kart ksiąg rachunkowych itp. lub innym oznaczeniem części zbioru dokumentacji księgowej, pozwalającym stwierdzić jego kompletność.

6. Ubezpieczyciele, którzy ulegają przekształceniu, zakończyli likwidację lub postępowanie upadłościowe, zawiadomią właściwy dla ich siedziby urząd skarbowy o miejscu przechowywania zbiorów dokumentacji księgowej.

7. Zbiory dokumentacji księgowej ubezpieczyciela za zgodą kierownika mogą być udostępnione osobie trzeciej.

8. Wydanie dowodów, dokumentów itp. ze zbiorów dokumentacji księgowej może nastąpić wyłącznie za pisemną zgodą kierownika.

9. Archiwa państwowe przejmują od ubezpieczycieli tę część dokumentacji księgowej, która stanowi materiały archiwalne trwale przechowywane według zasad określonych w odrębnych przepisach.

1) listy płac lub karty wynagrodzeń albo inne dowody, na których podstawie następuje obliczenie podstawy wymiaru emerytur i rent – przez okres ustalony w przepisach określających zasady wymiaru emerytur lub rent,

2) wszelkie inne dowody księgowe, dokumenty inwentaryzacyjne, księgi rachunkowe, sprawozdania finansowe za okresy nie kończące roku oraz inne akta – 5 lat.

2. Okresy przechowywania ustalone w ust. 1 oblicza się od początku roku następującego po roku obrotowym, którego dane akta księgowe dotyczą, z tym jednak że dowody księgowe dotyczące wieloletnich inwestycji, kredytów i pożyczek, umów ubezpieczenia i reasekuracji. kontraktów handlowych, spraw skierowanych na drogę postępowania sądowego, będące przedmiotem dochodzeń w sprawach karnych itp. należy przechowywać również po upływie wyznaczonych terminów do końca roku następującego po roku obrotowym, w którym objęte nimi inwestycje, roszczenia i rozrachunki, kredyty i pożyczki, kontrakty lub sprawy zostaną ostatecznie zakończone, spłacone, rozliczone lub przedawnione.

3. Sprawozdania finansowe są aktami kategorii A przeznaczonymi do trwałego przechowywania, z tym że trwałemu przechowywaniu podlegają te formularze rocznych sprawozdań finansowych, w których uwzględnione zostały rezultaty ich weryfikacji.

4. Zbiory dokumentacji księgowej, w tym także przechowywane w formie nośników magnetycznych, taśm filmowych itp., powinny być magazynowane w sposób chroniący je przed uszkodzeniem lub zniszczeniem. Należy zapewnić odpowiednie środki techniczne i programowe ochrony przed zniszczeniem danych zbiorów oraz dostęp do ich treści w okresie przechowywania.

5. Przepisy § 44 oraz ust. 4 stosuje się odpowiednio do taśm magnetycznych, dysków itp., posiadanych w związku lub w wyniku prowadzenia ksiąg rachunkowych za pomocą komputerów.

Rozdział 7

Przepisy końcowe

§ 46.

2. Zagadnienia, które wymagają omówienia w objaśnieniach do bilansu, mogą być ujęte w treści pisemnego sprawozdania ubezpieczyciela bądź w formie przypisów do poszczególnych pozycji sprawozdania finansowego.

3. Techniczny rachunek ubezpieczeń oraz ogólny rachunek wyników sporządza się zbiorczo dla całokształtu działalności ubezpieczyciela (dla wszystkich rodzajów ubezpieczeń łącznie) za rok obrotowy.

4. Ubezpieczyciel może sporządzać techniczny rachunek ubezpieczeń z podziałem na ubezpieczenia bezpośrednie i pośrednie, a w tych ramach – na rodzaje lub grupy ubezpieczeń niezależnie od zbiorczego technicznego rachunku ubezpieczeń, o którym mowa w ust. 3.

5. W załączniku do sprawozdania finansowego ujmuje się rozliczenie środków własnych ubezpieczyciela w rozumieniu art. 45 ustawy, stanowiących pokrycie marginesu wypłacalności (załącznik nr 7).

6. Kierownik ustala, które z pozostawionych przepisami rozporządzenia do wyboru zasad prowadzenia rachunkowości mają być, jako wyłącznie obowiązujące, stosowane trwale i jednolicie przez ubezpieczyciela i wszystkie jego placówki, jednostki i komórki organizacyjne.

1) roszczeń pieniężnych i należności z tytułu niedoborów środków pieniężnych oraz rzeczowych składników majątku obrotowego,

2) roszczeń spornych w stosunku do odbiorców i dostawców z tytułu dostaw, robót i usług,

rozwiązują te rezerwy stopniowo według zasad określonych w tym rozporządzeniu, nie później jednak niż do dnia 31 grudnia 1993 r.

Minister Finansów: w z. A. Podsiadlo

Załączniki do rozporządzenia Ministra Finansów

z dnia 27 grudnia 1990 r. (poz. 23)

Załącznik nr 1

BILANS

Załącznik nr 2

TECHNICZNY RACHUNEK UBEZPIECZEŃ

Załącznik nr 3

TECHNICZNY RACHUNEK UBEZPIECZEŃ

Załącznik nr 4

OGÓLNY RACHUNEK WYNIKÓW

Załącznik nr 5

WYKAZ LOKAT KAPITAŁOWYCH

Załącznik nr 6

ZESTAWIENIE REZERW TECHNICZNO-UBEZPIECZENIOWYCH

Załącznik nr 7

ROZLICZENIE ŚRODKÓW WŁASNYCH I OBCYCH

Załącznik nr 8

OBJASNIENIA DO BILANSU I RACHUNKU STRAT I ZYSKÓW

Rozdział 1

Bilans

1. W przypadku gdy kapitał akcyjny lub kapitał zakładowy w towarzystwach ubezpieczeń wzajemnych nie został w pełni opłacony, różnicę pomiędzy wysokością kapitału zadeklarowanego i wykazanego w pasywach bilansu (w poz. A.I.) a sumą faktycznie uiszczoną (w gotówce bądź w formie aportu) wykazuje się w pozycji A.1. aktywów.

2. Koszty organizacji i zgromadzenia kapitału, poniesione przy założeniu lub późniejszym rozszerzaniu ubezpieczyciela, w przypadku ich rozliczania w czasie, wykazuje się w aktywach bilansu w pozycji B.1, przy czym umorzenie tych kosztów (metodą pośrednią) nie może przekraczać pięciu lat.

3. W pozycji B.2 aktywów wykazuje się wartość firmy według zasad określonych w § 31 ust. 3 rozporządzenia.

4. Środki trwałe, wyposażenie oraz wartości niematerialne i prawne podlegające amortyzacji ewidencjonowanej odrębnie, tj. metodą pośrednią, w księgach rachunkowych (pozycje w aktywach odpowiednio: C.I.1, F.I.1 i B.3) wykazywane są w bilansach ubezpieczycieli według wartości netto po potrąceniu umorzenia. Wielkości dotychczasowego umorzenia wykazywane są w danych uzupełniających do bilansu.

5. W przypadku ubezpieczeń na życie związanych z funduszem inwestycyjnym, gdy umowy ubezpieczenia przewidują, iż ryzyko inwestycyjne ponosi ubezpieczony – odpowiednie lokaty kapitałowe wykazywane są w odrębnej pozycji w bilansie ubezpieczyciela (pozycja w aktywach D.), jako że dochody z tych lokat rozliczane są z ubezpieczonymi i nie wpływają na wyniki finansowe ubezpieczyciela.

6. W przypadku powierzenia kapitałów ubezpieczyciela innym podmiotom do wspólnego inwestowania, kapitały te podlegają wyodrębnieniu w bilansie i w załączniku do bilansu (załącznik nr 5) jako udziały we wspólnych przedsięwzięciach lokacyjnych. W razie gdy podmiot administrujący i gospodarujący wspólnym kapitałem inwestycyjnym jest przedsiębiorstwem zależnym, udziały takie w załączniku do bilansu wyodrębnia się jako lokaty w przedsiębiorstwach zależnych.

7. W pozycji aktywów CIII wykazuje się depozyty zatrzymywane przez kontrahentów ubezpieczyciela będących cedentami zgodnie z zawartymi umowami reasekuracyjnymi. W danych uzupęłniający.ch do bilansu depozyty te wykazuje się z podziałem na:

1) należności depozytowe w walucie polskiej:

a) od przedsiębiorstw zależnych będących cedentami,

b) pozostałe,

2) należności depozytowe w walutach obcych:

a) należności depozytowe od przedsiębiorstw zależnych będących cedentami,

b) pozostałe należności depozytowe.

Należności depozytowe nie mogą być łączone z innymi pozycjami ani też w żadnym przypadku nie mogą być kompensowane z zobowiązaniami. Gwarancje gotówkowe, zdeponowane na rzecz kontrahentów będących cedentami, które pozostają własnością ubezpieczyciela będącego reasekuratorem, wykazywane są w bilansie reasekuratora w odpowiedniej pozycji lokat bankowych.

8. Wykazane w pozycjach E.I do III aktywów należności ujmuje się w danych uzupełniających do bilansu z podziałem na:

1) należności w walucie polskiej:

a) od przedsiębiorstw zależnych,

b) pozostałe,

2) należności w walutach obcych:

a) od przedsiębiorstw zależnych,

b) pozostałe.

9. Należności powstałe w związku z czynnościami komisarza awaryjnego lub pośrednika wykonywanymi przez ubezpieczyciela zgodnie z umowami bądź na zlecenie innych ubezpieczycieli, ujmuje się w pozycji E.III.2 aktywów bilansu i wykazuje w danych uzupełniających do bilansu.

10. Pozycje F.II.2 i 4 aktywów obejmują sumy pieniężne w drodze, czeki obce, akredytywy i inne środki pieniężne nie ujęte w poprzednich pozycjach.

11. Jako sumy pieniężne w drodze występować mogą jedynie środki pomiędzy kasą a własnym rachunkiem bankowym ubezpieczyciela albo pomiędzy dwoma własnymi rachunkami bankowymi bądź czeki obce przekazywane do realizacji przez bank do czasu uznania z tego tytułu rachunku bankowego ubezpieczyciela.

12. W pozycji G.1 aktywów wykazuje się nie zrealizowane (nie otrzymane w gotówce) przychody z lokat przypadające za okres do końca roku obrotowego.

13. Koszty akwizycji (bezpośrednie koszty zawarcia ubezpieczeń i inkasa składek), w części przypadającej na przyszłe lata obrotowe, od składek pobranych za wieloletnie okresy ubezpieczenia wykazuje się w pozycji G.2 aktywów. W przypadku powstania negatywnego, ujemnego wyniku w rezultacie zastosowania metody Zillmera przy obliczaniu matematycznej rezerwy składek, wynik ten wykazuje się łącznie z kosztami akwizycji w pozycji G.2 aktywów, z obowiązkiem wyodrębnienia tej kwoty w danych uzupełniających do bilansu. Jeżeli obliczane oddzielnie od rezerw technicznych, ujęte w aktywach koszty akwizycji w ubezpieczeniach na życie przekraczają wysokość ustalonej rezerwy matematycznej, różnicę należy wykazać w danych uzupełniających do bilansu.

14. W pozycji A.I pasywów wykazuje się kapitał akcyjny lub kapitał zakładowy w towarzystwach ubezpieczeń wzajemnych w pełnej wysokości określonej statutem bez względu na rzeczywistą wysokość wpłat dokonanych na poczet kapitału.

15. Wpływy za akcje lub tytułem udziałów w wysokości przekraczającej ich nominalną wartość (agio) zalicza się na kapitał zapasowy (rezerwowy) i wykazuje w pozycji A.II pasywów, do czasu ich wykorzystania zgodnie z uchwałami walnego zgromadzenia.

16. Zmiany wynikające z przeszacowania aktywów lub pasywów (przyrost wartości aktywów – wielkość dodatnia, zmniejszenie wartości aktywów – wielkość ujemna, przyrost wartości pasywów – wielkość ujemna, zmniejszenie wartości pasywów – wielkość dodatnia) w przypadku odnośnej decyzji władz zarachowuje się na kapitał własny i wykazuje (narastająco co roku) w pozycji A.III pasywów.

17. Określone statutem kapitały i fundusze zapasowe lub rezerwowe tworzone z zysku do podziału wykazuje się w pozycji A.IV pasywów.

18. Nie rozliczony zysk z lat poprzednich (wartość dodatnia) lub nie pokryta strata z roku ubiegłego (wartość ujemna) wykazuje się w pozycji A.V pasywów.

19. Rezerwy techniczno-ubezpieczeniowe, o których mowa w art. 50 ustawy, ujmuje się w pozycjach C.1 do C.6 pasywów w wielkości przypadającej na udział własny ubezpieczyciela, z jednoczesnym wykazaniem kwot brutto (wartość dodatnia) i kwot przypadających na udział reasekuratorów (wartość ujemna).

20. Rezerwa składak (poz. C.1) zawiera tę część składek przypisanych w roku obrotowym, która dotyczy okresów ubezpieczenia przypadających w całości lub części na przyszłe lata obrotowe. Ustalane odrębnie rezerwy na ryzyka niewygasłe wykazuje się łącznie z rezerwą składek w pozycji C.1 pasywów.

21. Ustalane według zasad matematyki ubezpieczeniowej rezerwy techniczne ubezpieczeń na życie wykazuje się w pozycji C.2 pasywów. Rezerwy te obejmują również skapitalizowaną wartość z ubezpieczeń rent oraz rezerwę na dywidendy i udziały w zyskach z umów przewidujących udziały ubezpieczonych w dywidendach i zyskach ubezpieczyciela. Negatywne wyniki powstałe przy obliczaniu matematycznej rezerwy składek w rezultacie zastosowania metody Zillmera wykazuje się w pozycji G.2 aktywów, stosownie do ustaleń ust. 13.