REKLAMA

Dziennik Ustaw - rok 1995 nr 7 poz. 33

ROZPORZĄDZENIE MINISTRA FINANSÓW

z dnia 9 stycznia 1995 r.

w sprawie wykonania niektórych przepisów ustawy o zobowiązaniach podatkowych

Na podstawie art. 8 ust. 2, art. 9 pkt 5, art. 20 ust. 2, art. 22 ust. 2, art. 26 ust. 3, art. 31 ust. 3, art. 34 ust. 3 i art. 38 pkt 5 ustawy z dnia 19 grudnia 1980 r. o zobowiązaniach podatkowych (Dz. U. z 1993 r. Nr 108, poz. 486 i Nr 134, poz. 646) zarządza się, co następuje:

Rozdział 1

Właściwość organów podatkowych w zakresie zaniechania ustalania zobowiązań podatkowych i poboru podatków, odraczania terminu płatności i rozkładania płatności podatku na raty oraz umarzania zaległości podatkowych

§ 1.

1) odraczania terminu płatności i rozkładania na raty zobowiązań podatkowych, o których mowa w § 1 – bez ograniczenia kwoty i okresu spłaty,

2) umarzania zaległości z tytułu zobowiązań podatkowych, o których mowa w § 1 – bez ograniczenia kwoty.

1) odraczania terminów płatności i rozkładania na raty zobowiązań podatkowych pozostających w ich właściwości rzeczowej – bez ograniczenia kwoty i okresu spłaty,

2) umarzania zaległości podatkowych pozostających w ich właściwości rzeczowej – bez ograniczenia kwoty.

Rozdział 2

Zaokrąglanie podstaw opodatkowania, kwot podatków oraz odsetek

§ 7.

1) podatku od towarów i usług oraz podatku akcyzowego, jeżeli nie są pobierane przez płatników, i podatku dochodowego od osób prawnych – podstawy opodatkowania i kwoty podatków przyjmuje się w pełnych złotych, pomijając grosze,

2) podatku od sprzedaży akcji w publicznym obrocie – podstawę opodatkowania i kwotę podatku przyjmuje się w złotych i pełnych groszach, pomijając ułamkowe części grosza,

3) pozostałych podatków, w tym również podatku od towarów i usług oraz podatku akcyzowego, pobieranych przez płatników, z zastrzeżeniem ust. 4, zaokrągla się:

a) do pełnych złotych – podstawy opodatkowania,

b) do pełnych dziesiątek groszy – kwoty podatków.

2. Przy naliczaniu odsetek, o których mowa w ustawie, kwoty odsetek zaokrągla się do pełnych dziesiątek groszy.

3. Zaokrąglenie następuje w ten sposób, że końcówki kwot wynoszące:

1) mniej niż 5 groszy albo mniej niż 50 groszy pomija się,

2) 5 i więcej groszy podwyższa się do pełnych dziesiątek groszy,

3) 50 i więcej groszy podwyższa się do pełnych złotych.

4. Przepisów ust. 1–3 nie stosuje się do opłaty skarbowej pobieranej znakami tej opłaty oraz urzędowymi blankietami wekslowymi.

Rozdział 3

Stawki odsetek za zwłokę i zasady ich obliczania

§ 8.

2. Stawka, o której mowa w ust. 1, ulega obniżeniu lub podwyższeniu w stopniu odpowiadającym obniżeniu lub podwyższeniu podstawowej stawki oprocentowania kredytu refinansowego, ustalonej przez Prezesa Narodowego Banku Polskiego, poczynając od dnia, w którym uległa zmianie wysokość oprocentowania tego kredytu. Stawka ta jest ogłaszana w Dzienniku Urzędowym Rzeczypospolitej Polskiej „Monitor Polski” w drodze obwieszczenia Ministra Finansów.

1) wpłacenia gotówki w kasie organu podatkowego, w placówce pocztowej lub osobie uprawnionej do pobierania podatków,

2) wpłacenia gotówki w banku lub obciążenia rachunku bankowego podatnika lub płatnika, pod warunkiem że uznanie tą kwotą rachunku bankowego organu podatkowego nastąpi nie później niż w ciągu 14 dni; w wypadku niedotrzymania tego terminu, odsetki będą naliczane w dalszym ciągu, z wyłączeniem wymienionego okresu 14 dni,

3) otrzymania przez organ podatkowy czeku, jeśli ma on pokrycie w dniu otrzymania oraz w ciągu następnych dwóch dni,

4) wystawienia zawiadomienia o dokonaniu z urzędu potrącenia ze wzajemnej, bezspornej i wymagalnej wierzytelności podatnika wobec Skarbu Państwa,

5) złożenia wniosku o dokonanie potrącenia ze wzajemnej, bezspornej i wymagalnej wierzytelności podatnika wobec Skarbu Państwa, a jeżeli wierzytelności podlegające potrąceniu były sporne – do dnia, w którym stały się bezsporne,

6) zawarcia umowy o przejęciu majątku na rzecz Skarbu Państwa.

2. Do okresu pobierania odsetek za zwłokę wlicza się dzień określony w ust. 1.

3. Jeżeli termin płatności przypada na dzień ustawowo wolny od pracy lub dzień wolny od pracy na podstawie zarządzenia Ministra Pracy i Polityki Socjalnej w sprawie terminów udzielania dodatkowych dni wolnych od pracy lub rozporządzenia Prezesa Rady Ministrów w sprawie zasad ustalania rozkładu i wymiaru czasu pracy pracowników urzędów państwowych, odsetki za zwłokę pobiera się od drugiego dnia po dniu lub dniach wolnych od pracy.

2. W razie odmowy odroczenia lub rozłożenia podatku na raty, od nie zapłaconej kwoty zaległości pobiera się odsetki za zwłokę, licząc od dnia następnego po upływie terminu płatności wynikającego z decyzji ustalającej wysokość zobowiązania podatkowego lub określonego w odrębnych przepisach, z których wynika obowiązek wykonania zobowiązania podatkowego bez uprzedniego wydania decyzji.

3. Jeżeli podanie o odroczenie terminu płatności lub rozłożenie płatności podatku na raty nie zostało przez organ podatkowy załatwione w ciągu dwóch miesięcy, odsetek za zwłokę nie pobiera się od dnia wniesienia podania do dnia następnego po dniu doręczenia decyzji odmawiającej odroczenia lub rozłożenia podatku na raty.

4. Od zobowiązań podatkowych z tytułu podatków wymienionych w art. 22 ust. 1a ustawy, odroczonych lub rozłożonych na raty, pobiera się odsetki w wysokości 50% odsetek, o których mowa w § 8:

1) w wypadku wystąpienia podatnika o odroczenie terminu płatności lub rozłożenie płatności podatku na raty przed terminem płatności wynikającym z decyzji ustalającej wysokość zobowiązania podatkowego lub określonym w odrębnych przepisach, z których wynika obowiązek wykonania zobowiązania podatkowego bez uprzedniego wydania decyzji – za okres od następnego dnia po upływie terminu płatności do dnia, o którym mowa w § 9,

2) w wypadku wystąpienia podatnika o odroczenie terminu płatności lub o rozłożenie płatności podatku na raty po terminie płatności zobowiązania – od dnia następnego po dniu wniesienia podania do dnia, o którym mowa w § 9.

5. W razie niedotrzymania terminu płatności raty lub terminu, do którego płatność podatku została odroczona, stosuje się odpowiednio przepis ust. 2, z tym że w wypadku częściowej zapłaty zobowiązań podatkowych, określonych w ust. 4, na poczet odsetek za zwłokę zalicza się uprzednio wpłacone odsetki.

6. W razie wstrzymania wykonania decyzji w sprawie wysokości zobowiązania podatkowego, od kwoty objętej wstrzymaniem wykonania nie pobiera się odsetek za zwłokę do dnia wstrzymania wykonania decyzji.

2. Odsetki za zwłokę od zobowiązań podatkowych zabezpieczonych hipoteką ustawową lub hipoteką przymusową pobiera się tylko do dnia, w którym nastąpiło przedawnienie, o którym mowa w art. 30 ust. 1–3 ustawy.

2. Jeżeli obowiązek uiszczenia należności z tytułu zobowiązania podatkowego jest związany z obowiązkiem równoczesnego złożenia deklaracji podatkowej (zeznania, sprawozdania), odsetki za zwłokę pobiera się od dnia następnego po upływie terminu do złożenia deklaracji (zeznania, sprawozdania). W razie przedłużenia przez organ, o którym mowa w art. 13 ustawy, terminu do złożenia deklaracji (zeznania, sprawozdania), odsetki za zwłokę pobiera się od dnia następnego po upływie terminu, do którego przedłużono termin złożenia deklaracji (zeznania, sprawozdania).

Rozdział 4

Zapłata znakami opłaty skarbowej lub papierami wartościowymi niektórych podatków oraz wzory tych znaków

§ 14.

2. Blankietu wekslowego nie wymienia się, jeżeli zostały na nim napisane jakiekolwiek wyrazy lub cyfry. Nie podlegają wymianie znaki opłaty skarbowej zdjęte z papieru, na którym były naklejone, części znaku lub blankietu wekslowego, jak również znaki opłaty skarbowej lub blankiety wekslowe sporządzone według wzorów wycofanych z obiegu.

Rozdział 5

Zasady sporządzania i udzielania informacji podatkowych oraz wymagania, jakim powinny odpowiadać rachunki

§ 16.

2. Osoby fizyczne, spółki cywilne i jawne oraz spółki komandytowe wykonujące działalność gospodarczą, jeżeli prowadzą księgi rachunkowe lub księgi przychodów i rozchodów albo wystawiają rachunki stwierdzające dokonanie sprzedaży lub wykonanie usług, są obowiązane do przesyłania – na pisemne żądanie urzędów skarbowych – informacji o zawartych z innymi osobami i jednostkami prowadzącymi działalność zarobkową transakcjach mających wpływ na ustalenie zobowiązań podatkowych tych osób i jednostek.

3. Urząd skarbowy w wezwaniu określi, jakie rodzaje danych mają zawierać sporządzane i przesyłane temu organowi informacje i w jakich terminach mają być nadsyłane.

4. Obowiązek, o którym mowa w ust. 1, nie dotyczy jednostek podległych, podporządkowanych lub nadzorowanych przez Ministrów Obrony Narodowej i Spraw Wewnętrznych, jeżeli zdarzenia związane są z realizacją przez te jednostki celów specjalnych, określonych w odrębnych przepisach.

1) za I półrocze roku kalendarzowego – do 31 sierpnia,

2) za II półrocze – do 28 lutego roku następnego.

2. Przedsiębiorstwa handlu zagranicznego oraz przedsiębiorstwa i inne jednostki organizacyjne uprawnione do działalności w dziedzinie handlu zagranicznego są obowiązane przesyłać w terminie do dnia 15 każdego miesiąca urzędom skarbowym właściwym miejscowo dla zagranicznych: osób fizycznych, osób prawnych oraz jednostek organizacyjnych nie posiadających osobowości prawnej informacje podatkowe według ustalonego wzoru o zawartych w poprzednim miesiącu z tymi podmiotami kontraktach dotyczących:

1) zakupu towarów – jeżeli podmioty te mają na obszarze Rzeczypospolitej Polskiej przedstawicielstwo działające na podstawie udzielonego zezwolenia,

2) budowy lub montażu oraz innych usług wykonywanych na obszarze Rzeczypospolitej Polskiej.

2. Informacje, o których mowa w ust. 1, powinny być przesyłane właściwym urzędom skarbowym w terminie do dnia 31 marca roku następującego po roku podatkowym, w którym nastąpiła wypłata.

1) imiona i nazwiska (nazwy firm) oraz adresy sprzedającego i kupującego bądź wykonującego i odbiorcy usługi,

2) datę wystawienia i numer kolejny rachunku,

3) określenie rodzajów towarów oraz wykonanych usług i ich ceny jednostkowe,

4) ogólną sumę należności (cyfrowo i słownie) i sposób jej obliczenia,

5) podpis wystawcy rachunku.

2. Osoby wykonujące usługi lub dokonujące sprzedaży towarów, które – choćby mimo braku obowiązku – wystawiają rachunki, są obowiązane kolejno numerować wystawiane rachunki i przechowywać w kolejności numerów ich kopie w okresie 5 lat podatkowych, licząc od końca roku, w którym wystawiono rachunek.

3. Przepisu ust. 1 nie stosuje się do faktur i rachunków uproszczonych, wystawianych przez podatników podatku od towarów i usług.

Rozdział 6

Przepisy końcowe

§ 20.

Minister Finansów: G. W. Kołodko

Załączniki do rozporządzenia Ministra Finansów

z dnia 9 stycznia 1995 r. (poz. 33)

Załącznik nr 1

WZORY ZNAKÓW OPŁATY SKARBOWEJ

1. Ustala się wzory znaków opłaty skarbowej o wartości 5 gr, 10 gr, 20 gr, 50 gr, 1 zł, 2 zł, 3 zł, 5 zł, 10 zł, 20 zł, 30 zł i 50 zł.

2. Znaki opłaty skarbowej są wykonane na papierze znaczkowym, podgumowanym i mają wymiary 21,25 mm x 25,5 mm. Pośrodku znaków na tle ciemnej ośmiobocznej tarczy znajduje się godło Państwa, powyżej którego umieszczono napis OPŁATA SKARBOWA, a cyfry określające wartości umieszczono pomiędzy literami GR lub ZŁ widniejącymi w jego dolnych rogach. Boki znaków ujęte są motywem zdobniczym. Całość znaków wydrukowana jest na tle giloszowym, wypełniającym także marginesy znaków.

3. Znaki opłaty skarbowej wykonane są w następujących kolorach:

| Wartość znaku |

| Kolor znaku |

| 5 gr – | tło jasnoszare – | kontur jasny ugier |

| 10 gr – | tło jasnoszare – | kontur ciemny ugier |

| 20 gr – | tło jasnoszare – | kontur sepia |

| 50 gr – | tło jasnoszare – | kontur brąz |

| 1 zł – | tło jasnoszare – | kontur oranż |

| 2 zł – | tło jasnoszare – | kontur cynober |

| 3 zł – | tło jasnoszare – | kontur karmin |

| 5 zł – | tło jasnoszare – | kontur niebieski |

| 10 zł – | tło jasnoszare – | kontur ciemnoniebieski |

| 20 zł – | tło jasnoszare – | kontur ciemnofioletowy |

| 30 zł – | tło jasnoszare – | kontur jasnozielony |

| 50 zł – | tło jasnoszare – | kontur zielony |

Załącznik nr 2

WZORY URZĘDOWYCH BLANKIETÓW WEKSLOWYCH

1. Ustala się wzory urzędowych blankietów wekslowych w cenie:

| 10 gr | dla sumy wekslowej nie przekraczającej | – | 100 | zł, |

| 20 gr | dla sumy wekslowej nie przekraczającej | – | 200 | zł, |

| 30 gr | dla sumy wekslowej nie przekraczającej | – | 300 | zł, |

| 40 gr | dla sumy wekslowej nie przekraczającej | – | 400 | zł, |

| 50 gr | dla sumy wekslowej nie przekraczającej | – | 500 | zł, |

| 1 zł | dla sumy wekslowej nie przekraczającej | – | 1000 | zł, |

| 2 zł | dla sumy wekslowej nie przekraczającej | – | 2 000 | zł, |

| 5 zł | dla sumy wekslowej nie przekraczającej | – | 5 000 | zł, |

| 10 zł | dla sumy wekslowej nie przekraczającej | – | 10 000 | zł, |

| 20 zł | dla sumy wekslowej nie przekraczającej | – | 20 000 | zł, |

| 50 zł | dla sumy wekslowej nie przekraczającej | – | 50 000 | zł, |

| 100 zł | dla sumy wekslowej nie przekraczającej | – | 100 000 | zł. |

2. Urzędowe blankiety wekslowe (ust. 1) są wykonane na papierze mającym w przeźroczu wodny znak bieżący. Wymiar blankietów wynosi około 210 mm x 83 mm.

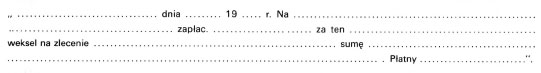

3. Blankiet wekslowy składa się z trzech części: tekstu objaśniającego, winiety oraz części przeznaczonej na umowę wekslową. Tekst objaśniający zawiera napis „Urzędowy blankiet wekslowy do sumy wekslowej nie przekraczającej (odpowiednia liczba) zł”. Winieta składa się z tarczy ośmiobocznej z umieszczonym na niej godłem Państwa i napisem „Opłata skarbowa” oraz z górnej i dolnej rozety giloszowej, pośrodku której w kolistych tłach znajdują się cyfry i litery określające wysokość opłaty. Część trzecia, przeznaczona na sporządzenie umowy wekslowej, zawiera tekst:

4. Kolor druku na blankietach jest ciemnozielony, a winieta na poddruku jasnopomarańczowym.

- Data ogłoszenia: 1995-01-27

- Data wejścia w życie: 1995-02-01

- Data obowiązywania: 1995-02-01

- Z mocą od: 1995-02-01

- Dokument traci ważność: 2000-01-01

- ROZPORZĄDZENIE MINISTRA FINANSÓW z dnia 27 sierpnia 1997 r. zmieniające rozporządzenie w sprawie wykonania niektórych przepisów ustawy o zobowiązaniach podatkowych

- ROZPORZĄDZENIE MINISTRA FINANSÓW z dnia 8 czerwca 1998 r. zmieniające rozporządzenie w sprawie wykonania niektórych przepisów ustawy - Ordynacja podatkowa

REKLAMA

Dziennik Ustaw

REKLAMA

REKLAMA