REKLAMA

Dziennik Ustaw - rok 2013 poz. 673

ROZPORZĄDZENIE MINISTRA FINANSÓW1)

z dnia 22 maja 2013 r.

w sprawie prospektu informacyjnego funduszu inwestycyjnego otwartego i specjalistycznego funduszu inwestycyjnego otwartego oraz wyliczania wskaźnika zysku do ryzyka tych funduszy2)

Na podstawie art. 221 ustawy z dnia 27 maja 2004 r. o funduszach inwestycyjnych (Dz. U. Nr 146, poz. 1546, z późn. zm.3)) zarządza się, co następuje:

1) szczegółowe warunki, jakim powinien odpowiadać prospekt informacyjny funduszu inwestycyjnego otwartego oraz specjalistycznego funduszu inwestycyjnego otwartego, zwany dalej „prospektem”;

2) sposób i metodologię wyliczania wskaźnika zysku do ryzyka funduszu inwestycyjnego otwartego oraz specjalistycznego funduszu inwestycyjnego otwartego.

1) ustawie – rozumie się przez to ustawę z dnia 27 maja 2004 r. o funduszach inwestycyjnych;

2) funduszu – rozumie się przez to fundusz inwestycyjny otwarty lub specjalistyczny fundusz inwestycyjny otwarty;

3) funduszu powiązanym – rozumie się przez to fundusz inwestycyjny otwarty prowadzący działalność jako fundusz powiązany lub specjalistyczny fundusz inwestycyjny otwarty utworzony jako fundusz powiązany;

4) usługach dodatkowych – rozumie się przez to usługi świadczone przez podmiot prowadzący działalność maklerską na rzecz funduszu, pozostające w bezpośrednim związku z korzystaniem przez fundusz z pośrednictwa tego podmiotu w obrocie papierami wartościowymi, instrumentami rynku pieniężnego lub instrumentami pochodnymi, obejmujące w szczególności:

a) sporządzanie analiz lub rekomendacji,

b) dostarczanie informacji o cenach, kursach lub wartościach,

c) oferowanie dostępu do elektronicznych systemów transakcyjnych lub elektronicznych systemów potwierdzeń zawarcia transakcji,

d) udostępnianie sprzętu komputerowego służącego do korzystania z usług, o których mowa w lit. a–c,

e) udostępnianie wydzielonych linii telefonicznych

– jeżeli usługi te są świadczone w ramach opłaty za pośrednictwo podmiotu prowadzącego działalność maklerską w obrocie papierami wartościowymi, instrumentami rynku pieniężnego lub instrumentami pochodnymi, a wykonywanie takich usług wynika z umowy o pośrednictwo;

5) agencie transferowym – rozumie się przez to podmiot prowadzący na zlecenie funduszu rejestr uczestników funduszu;

6) wskaźniku zysku do ryzyka funduszu – rozumie się przez to wskaźnik, o którym mowa w art. 220a ust. 1 pkt 5 ustawy, wyliczany dla funduszu, a w przypadku funduszu z wydzielonymi subfunduszami – odrębnie dla każdego z wydzielonych subfunduszy;

7) metodzie wartości zagrożonej (VaR) – rozumie się przez to metodę służącą do szacowania ryzyka rynkowego funduszu rozumianego jako możliwość poniesienia przez fundusz strat wynikających z wahań wartości rynkowych pozycji wchodzących w skład aktywów funduszu, objętego modelem wartości zagrożonej;

8) indeksie odniesienia – rozumie się przez to określone aktywa finansowe, wskaźniki lub portfele referencyjne.

2. Wzory matematyczne i algorytmy mogą być zamieszczane w prospekcie wyłącznie wraz z ich omówieniem.

2. W treści prospektu mogą być stosowane skróty, jeżeli są one pisane wielką literą i są zdefiniowane w części prospektu, o której mowa w § 6 pkt 8.

2. Prospekt może być sporządzony dla kilku funduszy, o ile:

1) informacje zawarte w § 8 i § 10 zostaną zamieszczone dla każdego funduszu odrębnie;

2) dane określone w § 7 i § 17–21, które w odniesieniu do poszczególnych funduszy mają różną treść, zostaną przedstawione dla każdego funduszu odrębnie.

3. Dla funduszy z wydzielonymi subfunduszami oraz dla funduszy powiązanych z różnymi funduszami podstawowymi sporządza się oddzielne prospekty.

4. Towarzystwo sporządza jeden prospekt dla wszystkich zarządzanych przez siebie funduszy powiązanych z tym samym funduszem podstawowym.

1) strony tytułowej;

2) rozdziału „Osoby odpowiedzialne za informacje zawarte w prospekcie”;

3) rozdziału „Dane o towarzystwie funduszy inwestycyjnych”, a w przypadku funduszu, co do którego towarzystwo zawarło umowę, o której mowa w art. 4 ust. 1a ustawy – rozdziału „Dane o towarzystwie funduszy inwestycyjnych i spółce zarządzającej”;

4) rozdziału „Dane o funduszu”;

5) rozdziału „Dane o depozytariuszu”;

6) rozdziału „Dane o podmiotach obsługujących fundusz”;

7) rozdziału „Informacje dodatkowe”;

8) rozdziału „Załączniki”;

9) spisu treści.

1) tytuł „Prospekt informacyjny”;

2) nazwę funduszu, skrót tej nazwy oraz wszystkie poprzednie nazwy funduszu;

3) firmę i siedzibę towarzystwa będącego organem funduszu oraz adres głównej strony internetowej towarzystwa;

4) firmę i siedzibę spółki zarządzającej – w przypadku zawarcia przez towarzystwo umowy, o której mowa w art. 4 ust. 1a ustawy;

5) wskazanie, że fundusz prowadzi działalność zgodnie z prawem wspólnotowym regulującym zasady zbiorowego inwestowania w papiery wartościowe – w przypadku funduszu inwestycyjnego otwartego;

6) datę i miejsce sporządzenia prospektu oraz daty kolejnych jego aktualizacji, a w przypadku gdy został sporządzony tekst jednolity prospektu – datę sporządzenia ostatniego tekstu jednolitego oraz daty jego kolejnych aktualizacji.

2. W przypadku funduszu z wydzielonymi subfunduszami, obok nazwy funduszu, należy wskazać oznaczenia wszystkich subfunduszy.

3. W przypadku funduszy podstawowych i powiązanych, obok nazwy funduszu podstawowego, należy wskazać nazwy wszystkich funduszy powiązanych z funduszem podstawowym.

2. Jeżeli za poszczególne części prospektu są odpowiedzialne różne osoby, w informacjach, o których mowa w ust. 1, należy wskazać, za którą część prospektu odpowiada dana osoba.

3. Podpisy osób odpowiedzialnych za informacje zawarte w prospekcie mogą być odtwarzane mechanicznie.

1) firmę (nazwę), kraj siedziby, siedzibę i adres towarzystwa, z podaniem numerów telekomunikacyjnych, adresu głównej strony internetowej i adresu poczty elektronicznej;

2) datę zezwolenia na wykonywanie działalności przez towarzystwo;

3) oznaczenie sądu rejestrowego i numer, pod którym towarzystwo jest zarejestrowane;

4) wysokość kapitału własnego towarzystwa, w tym wysokość składników kapitału własnego na ostatni dzień bilansowy;

5) informację o tym, że kapitał zakładowy towarzystwa został opłacony;

6) firmę (nazwę) i siedzibę podmiotu dominującego wobec towarzystwa, ze wskazaniem cech tej dominacji, a także firmę (nazwę) lub imiona i nazwiska oraz siedzibę akcjonariuszy towarzystwa posiadających co najmniej 5% ogólnej liczby głosów na walnym zgromadzeniu akcjonariuszy, z podaniem posiadanej przez nich liczby głosów;

7) imiona i nazwiska:

a) członków zarządu towarzystwa, ze wskazaniem funkcji pełnionych w zarządzie,

b) członków rady nadzorczej towarzystwa, ze wskazaniem jej przewodniczącego,

c) osób fizycznych odpowiedzialnych w towarzystwie za zarządzanie funduszem;

8) informacje o funkcjach pełnionych przez osoby, o których mowa w pkt 7, poza towarzystwem, jeżeli ta okoliczność może mieć znaczenie dla sytuacji uczestników funduszu;

9) nazwy innych funduszy inwestycyjnych zarządzanych przez towarzystwo, nieobjętych danym prospektem.

2. W przypadku gdy towarzystwo na podstawie umowy, o której mowa w art. 4 ust. 1a ustawy, przekazało zarządzanie funduszem inwestycyjnym otwartym i prowadzenie jego spraw, w rozdziale „Dane o towarzystwie funduszy inwestycyjnych i spółce zarządzającej” zamieszcza się informacje, o których mowa w ust. 1 pkt 1–6, 7 lit. a i b i pkt 9, oraz informacje o funkcjach pełnionych przez osoby, o których mowa w ust. 1 pkt 7 lit. a i b, poza towarzystwem, jeżeli pełnienie przez nie takich funkcji może mieć znaczenie dla sytuacji uczestników funduszu, a ponadto:

1) firmę (nazwę), kraj siedziby, siedzibę i adres spółki zarządzającej, z podaniem numerów telekomunikacyjnych, adresu głównej strony internetowej i adresu poczty elektronicznej;

2) datę uzyskania zezwolenia na wykonywanie działalności przez spółkę zarządzającą, ze wskazaniem nazwy oraz adresu organu nadzoru w państwie macierzystym wraz z informacją o państwach, w których spółka zarządzająca jest uprawniona do prowadzenia działalności;

3) wysokość kapitału własnego spółki zarządzającej, w tym wysokość składników kapitału własnego na ostatni dzień bilansowy;

4) firmę (nazwę) i siedzibę podmiotu dominującego wobec spółki zarządzającej, ze wskazaniem cech tej dominacji, a także firmę (nazwę) lub imiona i nazwiska oraz siedzibę akcjonariuszy spółki zarządzającej posiadających co najmniej 5% ogólnej liczby głosów na walnym zgromadzeniu akcjonariuszy, z podaniem posiadanej przez nich liczby głosów;

5) imiona i nazwiska:

a) osób odpowiedzialnych za zarządzanie spółką, ze wskazaniem pełnionych funkcji,

b) osób odpowiedzialnych za nadzór nad osobami zarządzającymi spółką, ze wskazaniem pełnionych funkcji,

c) osób fizycznych odpowiedzialnych w spółce zarządzającej za zarządzanie funduszem;

6) informacje o funkcjach pełnionych przez osoby, o których mowa w pkt 5, poza spółką zarządzającą, jeżeli ta okoliczność może mieć znaczenie dla sytuacji uczestników funduszu;

7) nazwy innych funduszy inwestycyjnych lub instytucji wspólnego inwestowania zarządzanych przez spółkę zarządzającą, nieobjętych danym prospektem.

3. W przypadku gdy towarzystwo na podstawie umowy, o której mowa w art. 4 ust. 1a ustawy, przekazało zarządzanie wszystkimi funduszami inwestycyjnymi otwartymi i prowadzenie ich spraw oraz równocześnie nie zarządza innym funduszem inwestycyjnym, funduszem zagranicznym lub zbiorczym portfelem papierów wartościowych, a także nie posiada zezwolenia Komisji na wykonywanie działalności, o której mowa w art. 45 ust. 2 ustawy, w rozdziale „Dane o towarzystwie funduszy inwestycyjnych i spółce zarządzającej” nie zamieszcza się informacji, o których mowa w ust. 1 pkt 4, 5 i 9.

1) datę zezwolenia na utworzenie funduszu oraz czas trwania funduszu – w przypadku gdy jest on określony;

2) datę i numer wpisu funduszu do rejestru funduszy inwestycyjnych;

3) charakterystykę jednostek uczestnictwa zbywanych przez fundusz, w tym:

a) charakterystykę jednostek uczestnictwa różnych kategorii, jeżeli fundusz zbywa jednostki różnych kategorii,

b) informację, że jednostki uczestnictwa:

– nie mogą być zbywane przez uczestnika na rzecz osób trzecich,

– podlegają dziedziczeniu,

– mogą być przedmiotem zastawu;

4) zwięzłe określenie praw uczestników funduszu;

5) zasady przeprowadzania zapisów na jednostki uczestnictwa;

6) sposób i szczegółowe warunki:

a) zbywania jednostek uczestnictwa,

b) odkupywania jednostek uczestnictwa,

c) zamiany jednostek uczestnictwa na jednostki uczestnictwa innego funduszu oraz wysokość opłat z tym związanych,

d) wypłat kwot z tytułu odkupienia jednostek uczestnictwa lub wypłat dochodów funduszu,

e) zamiany jednostek uczestnictwa związanych z jednym subfunduszem na jednostki związane z innym subfunduszem oraz wysokość opłat z tym związanych – w przypadku funduszu z wydzielonymi subfunduszami,

f) spełniania świadczeń należnych z tytułu nieterminowych realizacji zleceń uczestników funduszu oraz błędnej wyceny aktywów netto na jednostkę uczestnictwa;

7) wskazanie okoliczności, w których fundusz może zawiesić zbywanie lub odkupywanie jednostek uczestnictwa;

8) wskazanie rynków, na których są zbywane jednostki uczestnictwa;

9) zwięzły opis polityki inwestycyjnej funduszu;

10) opis ryzyka związanego z inwestowaniem w jednostki uczestnictwa funduszu, w tym ryzyka inwestycyjnego związanego z przyjętą polityką inwestycyjną funduszu;

11) określenie profilu inwestora, który będzie uwzględniał zakres czasowy inwestycji oraz poziom ryzyka inwestycyjnego związanego z przyjętą polityką inwestycyjną funduszu;

12) zwięzłe informacje o obowiązkach podatkowych funduszu oraz szczegółowe informacje o obowiązkach podatkowych uczestników funduszu, ze wskazaniem obowiązujących przepisów, w tym informację, czy z posiadaniem jednostek uczestnictwa wiąże się obowiązek zapłaty podatku dochodowego, oraz zastrzeżenie, że ze względu na fakt, że obowiązki podatkowe zależą od indywidualnej sytuacji uczestnika funduszu i miejsca dokonywania inwestycji, w celu ustalenia obowiązków podatkowych wskazane jest zasięgnięcie porady doradcy podatkowego lub porady prawnej;

13) wskazanie dnia, godziny w tym dniu i miejsca, w którym najpóźniej jest publikowana wartość aktywów netto przypadających na jednostkę uczestnictwa, ustalona w danym dniu wyceny, a także miejsca publikowania ceny zbycia lub odkupienia jednostek uczestnictwa;

14) metody i zasady dokonywania wyceny aktywów funduszu oraz oświadczenie podmiotu uprawnionego do badania sprawozdań finansowych o zgodności metod i zasad wyceny aktywów funduszu opisanych w prospekcie informacyjnym z przepisami dotyczącymi rachunkowości funduszy inwestycyjnych, a także o zgodności i kompletności tych zasad z przyjętą przez fundusz polityką inwestycyjną;

15) informacje o wysokości opłat i prowizji związanych z uczestnictwem w funduszu, sposobie ich naliczania i pobierania oraz o kosztach obciążających fundusz;

16) podstawowe dane finansowe w ujęciu historycznym;

17) informację o utworzeniu rady inwestorów – w przypadku specjalistycznego funduszu inwestycyjnego otwartego;

18) informację o zasadach działania zgromadzenia uczestników, o którym mowa w art. 87a ustawy – w przypadku funduszu inwestycyjnego otwartego;

19) zwięzły opis umowy zawartej między funduszem powiązanym a podstawowym, o której mowa w art. 169c ust. 1 ustawy, albo zwięzły opis wewnętrznych zasad prowadzenia działalności, o których mowa w art. 169c ust. 7 ustawy – w przypadku funduszu inwestycyjnego otwartego prowadzącego działalność jako fundusz powiązany.

2. W przypadku funduszu, który został utworzony w wyniku połączenia krajowego przez utworzenie funduszu albo połączenia transgranicznego przez utworzenie funduszu krajowego, nie stosuje się ust. 1 pkt 5.

3. Jeżeli fundusz prowadzi działalność jako fundusz z wydzielonymi subfunduszami, informacje, o których mowa w ust. 1 pkt 9–11, 15 i 16, zamieszcza się odrębnie dla każdego subfunduszu.

4. Informacje, o których mowa w ust. 1 pkt 3–8, 12–14, 18 i 19, mogą być zamieszczone wspólnie dla wszystkich subfunduszy, przed informacjami zamieszczanymi odrębnie, w zakresie, w jakim są one jednakowe dla wszystkich subfunduszy.

5. Oświadczenie podmiotu uprawnionego do badania sprawozdań finansowych, o którym mowa w ust. 1 pkt 14, może być odtwarzane mechanicznie.

1) zasady, miejsca i terminy:

a) składania zapisów na jednostki uczestnictwa,

b) dokonywania wpłat w ramach zapisów;

2) wskazanie terminu przydziału jednostek uczestnictwa;

3) wskazanie przypadków, w których towarzystwo jest obowiązane niezwłocznie zwrócić wpłaty do funduszu, wraz z odsetkami od wpłat naliczonymi przez depozytariusza;

4) określenie minimalnej kwoty wpłat do nowego subfunduszu, niezbędnej do jego utworzenia;

5) zasady postępowania w przypadku, gdy w ramach zapisów na jednostki uczestnictwa, które mają być związane z nowym subfunduszem, nie zostanie zebrana kwota, o której mowa w pkt 4.

1) wskazanie głównych kategorii lokat funduszu i ich dywersyfikacji charakteryzujących specyfikę funduszu oraz, jeżeli fundusz lokuje swoje aktywa głównie w lokaty inne niż papiery wartościowe lub instrumenty rynku pieniężnego – wyraźne wskazanie tej cechy;

2) zwięzły opis kryteriów doboru lokat do portfela inwestycyjnego funduszu;

3) jeżeli fundusz odzwierciedla skład uznanego indeksu akcji lub dłużnych papierów wartościowych – wskazanie tego indeksu, rynku, którego indeks dotyczy, oraz stopnia odzwierciedlenia indeksu przez fundusz;

4) jeżeli wartość aktywów netto portfela inwestycyjnego funduszu może się charakteryzować dużą zmiennością wynikającą ze składu portfela lub z przyjętej techniki zarządzania portfelem – wyraźne wskazanie tej cechy;

5) jeżeli fundusz może zawierać umowy, których przedmiotem są instrumenty pochodne, w tym niewystandaryzowane instrumenty pochodne – wskazanie tej informacji wraz z określeniem wpływu zawarcia takich umów, w tym umów, których przedmiotem są niewystandaryzowane instrumenty pochodne, na ryzyko związane z przyjętą polityką inwestycyjną;

6) jeżeli udzielono gwarancji wypłaty określonej kwoty z tytułu odkupienia jednostek uczestnictwa – wskazanie gwaranta oraz warunków gwarancji.

2. W przypadku funduszu inwestycyjnego otwartego prowadzącego działalność jako fundusz powiązany, niezależnie od informacji, o których mowa w ust. 1, zamieszcza się:

1) oświadczenie, że dany fundusz jest funduszem powiązanym w rozumieniu art. 169a ust. 1 ustawy, ze wskazaniem pełnej nazwy funduszu podstawowego;

2) zwięzłe informacje o funduszu podstawowym, jego organizacji, polityce inwestycyjnej oraz celach inwestycyjnych.

1) opis ryzyka inwestycyjnego związanego z polityką inwestycyjną funduszu, z uwzględnieniem strategii zarządzania i szczególnych strategii inwestycyjnych stosowanych w odniesieniu do inwestycji na określonym obszarze geograficznym, w określonej branży lub sektorze gospodarczym albo w odniesieniu do określonej kategorii lokat, albo w celu odzwierciedlenia indeksu;

2) opis ryzyka związanego z uczestnictwem w funduszu, w tym w szczególności ryzyka:

a) nieosiągnięcia oczekiwanego zwrotu z inwestycji w jednostki uczestnictwa, z uwzględnieniem czynników mających wpływ na poziom ryzyka związanego z inwestycją,

b) wystąpienia szczególnych okoliczności, na wystąpienie których uczestnik funduszu nie ma wpływu lub ma ograniczony wpływ,

c) niewypłacalności gwaranta,

d) inflacji,

e) związanego z regulacjami prawnymi dotyczącymi funduszu, w szczególności w zakresie prawa podatkowego.

2. Opis ryzyka, o którym mowa w ust. 1:

1) pkt 1 – powinien obejmować w szczególności: ryzyko rynkowe, ryzyko kredytowe, ryzyko rozliczenia, ryzyko płynności, ryzyko walutowe, ryzyko związane z przechowywaniem aktywów i ryzyko związane z koncentracją aktywów lub rynków;

2) pkt 2:

a) lit. a – powinien obejmować w szczególności: ryzyko związane z zawarciem określonych umów, ryzyko związane ze szczególnymi warunkami transakcji zawartych przez fundusz i ryzyko związane z udzielonymi gwarancjami,

b) lit. b – powinien uwzględniać w szczególności: otwarcie likwidacji funduszu, przejęcie zarządzania funduszem przez inne towarzystwo, przejęcie zarządzania funduszem przez spółkę zarządzającą, zmianę depozytariusza lub podmiotu obsługującego fundusz, połączenie funduszu z innym funduszem, przekształcenie specjalistycznego funduszu inwestycyjnego otwartego w fundusz inwestycyjny otwarty i zmianę polityki inwestycyjnej funduszu.

3. W przypadku funduszu powiązanego opis ryzyka związanego z uczestnictwem w tym funduszu obejmuje dodatkowo informację o profilu ryzyka funduszu podstawowego, ze wskazaniem, czy profil ryzyka funduszu powiązanego i podstawowego są tożsame, a w przypadku gdy zachodzą różnice – opis i uzasadnienie tych różnic.

1) przepisy statutu określające rodzaje, maksymalną wysokość, sposób kalkulacji i naliczania kosztów obciążających fundusz, w szczególności wynagrodzenie towarzystwa oraz terminy, w których najwcześniej może nastąpić pokrycie poszczególnych rodzajów kosztów;

2) wartość Współczynnika Kosztów Całkowitych, zwanego dalej „wskaźnikiem WKC”, wraz z informacją, że odzwierciedla on udział kosztów niezwiązanych bezpośrednio z działalnością inwestycyjną funduszu w średniej wartości aktywów netto funduszu za dany rok, a także kategorie kosztów funduszu niewłączonych do wskaźnika WKC, w tym opłat transakcyjnych;

3) opłaty manipulacyjne z tytułu zbycia lub odkupienia jednostki uczestnictwa i innych opłat uiszczanych bezpośrednio przez uczestnika;

4) opłatę zmienną, będącą częścią wynagrodzenia za zarządzanie, której wysokość jest uzależniona od wyników funduszu, prezentowaną w ujęciu procentowym w stosunku do średniej wartości aktywów netto funduszu;

5) maksymalną wysokość wynagrodzenia za zarządzanie funduszem, a w przypadku, o którym mowa w art. 101 ust. 5 ustawy – dodatkowo maksymalny poziom wynagrodzenia za zarządzanie funduszem inwestycyjnym otwartym, funduszem zagranicznym lub instytucją wspólnego inwestowania zarządzanymi przez towarzystwo lub podmiot z grupy kapitałowej towarzystwa, jeżeli fundusz inwestycyjny lokuje powyżej 50% swoich aktywów w jednostki uczestnictwa, certyfikaty inwestycyjne lub tytuły uczestnictwa tych funduszy lub instytucji wspólnego inwestowania;

6) istniejące umowy lub porozumienia, na podstawie których koszty działalności funduszu bezpośrednio lub pośrednio są rozdzielane między fundusz a towarzystwo lub inny podmiot, w tym usługi dodatkowe i wpływ tych usług na wysokość prowizji pobieranych przez podmiot prowadzący działalność maklerską oraz na wysokość wynagrodzenia towarzystwa za zarządzanie funduszem.

2. W przypadku funduszu inwestycyjnego otwartego prowadzącego działalność jako fundusz powiązany, niezależnie od informacji, o których mowa w ust. 1, zamieszcza się:

1) maksymalną wysokość wynagrodzenia za zarządzanie funduszem podstawowym, wraz z informacją o zwrocie kosztów ponoszonych przez fundusz powiązany z tytułu inwestycji w jednostki uczestnictwa lub tytuły uczestnictwa funduszu podstawowego, oraz sumę opłat ponoszonych przez fundusz powiązany i podstawowy;

2) zwięzłe informacje dotyczące obowiązków podatkowych funduszu powiązanego, związanych z inwestycją w jednostki uczestnictwa funduszu podstawowego.

3. W przypadku funduszu z wydzielonymi subfunduszami należy prezentować wskaźnik WKC ustalony odrębnie dla każdego subfunduszu.

4. W przypadku funduszy oraz funduszy z wydzielonymi subfunduszami zbywających jednostki uczestnictwa różniące się związanym z nimi sposobem pobierania opłat obciążających aktywa funduszu, wskaźnik WKC należy wskazać odrębnie dla każdej kategorii jednostek uczestnictwa oraz zamieścić opis różnic w opłatach i kosztach związanych z poszczególnymi kategoriami jednostek uczestnictwa, z uwzględnieniem podstaw tych różnic.

5. Sposób wyliczania wskaźnika WKC określa załącznik nr 1 do rozporządzenia.

1) wartości Stopy Obrotu Portfelem, zwanej dalej „wskaźnikiem SOP”;

2) wartości Syntetycznego Współczynnika Kosztów Całkowitych, zwanego dalej „wskaźnikiem SWKC”, w przypadku gdy fundusz lokuje co najmniej 10% wartości aktywów netto w tytuły uczestnictwa innych funduszy inwestycyjnych lub instytucji wspólnego inwestowania, które prezentują wskaźnik WKC wyliczony w sposób określony w załączniku nr 1 do rozporządzenia;

3) informacji o Syntetycznej Wartości Zakładanych Kosztów Całkowitych, zwanej dalej „wskaźnikiem SWZKC”, w przypadku gdy fundusz lokuje aktywa w tytuły uczestnictwa funduszu inwestycyjnego lub instytucji wspólnego inwestowania, które nie prezentują wskaźnika WKC wyliczonego w sposób określony w załączniku nr 1 do rozporządzenia.

2. Wraz z informacją o wartości wskaźnika SWZKC:

1) zamieszcza się informację o braku możliwości wyliczenia wskaźnika SWKC;

2) wskazuje się maksymalną wysokość opłaty za zarządzanie obciążającej aktywa instytucji wspólnego inwestowania.

3. W przypadku gdy fundusz z wydzielonymi subfunduszami prezentuje wartość wskaźników SOP, SWKC lub SWZKC, należy prezentować wartość tych wskaźników odrębnie dla każdego subfunduszu.

4. Sposób wyliczenia wskaźnika SWKC, wskaźnika SOP i wskaźnika SWZKC określa załącznik nr 1 do rozporządzenia.

5. Jeżeli fundusz prezentuje wartość wskaźnika SOP, należy ją prezentować za okresy, za które prezentuje się wskaźnik WKC.

1) wartość aktywów netto funduszu na koniec ostatniego roku obrotowego, zgodną z wartością zaprezentowaną w zbadanym przez biegłego rewidenta sprawozdaniu finansowym funduszu;

2) wartość średniej stopy zwrotu z inwestycji w jednostki uczestnictwa funduszu za ostatnie 2 lata – w przypadku funduszy prowadzących działalność nie dłużej niż 3 lata, albo za ostatnie 3, 5 i 10 lat – w przypadku pozostałych funduszy; średnią stopę zwrotu dla danego okresu oblicza się, dzieląc stopę obliczoną na podstawie wartości aktywów netto funduszu na jednostkę uczestnictwa na koniec ostatniego roku obrotowego i na koniec roku obrotowego poprzedzającego okres, dla którego jest dokonywane obliczenie, przez odpowiednio 2, 3, 5 albo 10;

3) jeżeli fundusz stosuje wzorzec służący do oceny efektywności inwestycji w jednostki uczestnictwa funduszu, odzwierciedlający zachowanie zmiennych rynkowych najlepiej oddających cel i politykę inwestycyjną funduszu, zwany dalej „wzorcem” (benchmark) – wskazanie tego wzorca, a także informacji o dokonanych zmianach wzorca, jeżeli miały miejsce;

4) informację o średnich stopach zwrotu z wzorca przyjętego przez fundusz, odpowiednio dla okresów, o których mowa w pkt 2;

5) zastrzeżenie, że indywidualna stopa zwrotu uczestnika z inwestycji jest uzależniona od wartości jednostki uczestnictwa w momencie jej zbycia i odkupienia przez fundusz oraz od wysokości pobranych przez fundusz opłat manipulacyjnych, z zastrzeżeniem że wyniki historyczne nie gwarantują uzyskania podobnych wyników w przyszłości.

2. Przy ustalaniu stopy zwrotu nie uwzględnia się podatków i opłat publicznoprawnych oraz opłat związanych ze zbywaniem i odkupywaniem jednostek uczestnictwa.

3. W przypadku funduszu z wydzielonymi subfunduszami dane, o których mowa w ust. 1 pkt 1–4, należy prezentować odrębnie dla każdego subfunduszu.

4. W przypadku funduszy oraz funduszy z wydzielonymi subfunduszami zbywających jednostki uczestnictwa różniące się związanym z nimi sposobem pobierania opłat obciążających aktywa funduszu dane, o których mowa w ust. 1 pkt 1–4, należy prezentować odrębnie dla każdej kategorii jednostek uczestnictwa, jeżeli w odniesieniu do ust. 1:

1) pkt 1 fundusz wyodrębniał aktywa przypadające na daną kategorię jednostek na koniec ostatniego roku obrotowego lub

2) pkt 2–4 fundusz wyodrębniał aktywa przypadające na daną kategorię jednostek uczestnictwa w sposób ciągły w całym okresie, za który informacja jest sporządzana.

5. Dane, o których mowa w ust. 1 pkt 1, 2 i 4, prezentuje się w formie wykresu słupkowego.

1) sposób zwoływania zgromadzenia uczestników;

2) wskazanie kręgu osób, które, zgodnie z ustawą, są uprawnione do wzięcia udziału w zgromadzeniu uczestników;

3) zwięzły opis trybu działania i podejmowania uchwał przez zgromadzenie uczestników;

4) sposób powiadamiania uczestników funduszu o uchwałach podjętych przez zgromadzenie uczestników;

5) pouczenie o możliwości zaskarżenia uchwał zgromadzenia uczestników zgodnie z art. 87e ustawy.

1) firmę (nazwę), siedzibę i adres depozytariusza, z podaniem numerów telekomunikacyjnych;

2) zakres obowiązków depozytariusza wobec:

a) funduszu,

b) uczestników funduszu w zakresie reprezentowania ich interesów wobec towarzystwa lub spółki zarządzającej;

3) zasady i zakres zawierania z depozytariuszem umów, których przedmiotem są lokaty, o których mowa w art. 107 ust. 2 pkt 1 ustawy, oraz umów, o których mowa w art. 107 ust. 2 pkt 3 ustawy.

1) firmę (nazwę), siedzibę i adres agenta transferowego, z podaniem numerów telekomunikacyjnych;

2) dane o podmiotach, które pośredniczą w zbywaniu i odkupywaniu przez fundusz jednostek uczestnictwa, w tym:

a) firmę (nazwę), siedzibę i adres, z podaniem numerów telekomunikacyjnych,

b) zakres świadczonych usług,

c) wskazanie miejsca, w którym można uzyskać informacje o punktach zbywających i odkupujących jednostki uczestnictwa;

3) dane o podmiocie, któremu towarzystwo albo spółka zarządzająca zleciły zarządzanie portfelem inwestycyjnym funduszu lub jego częścią, w tym:

a) firmę (nazwę), siedzibę i adres podmiotu,

b) zakres usług świadczonych na rzecz funduszu,

c) imiona i nazwiska osób podejmujących decyzje inwestycyjne dotyczące funduszu, ze wskazaniem części portfela, którą zarządzają;

4) dane o podmiotach świadczących usługi polegające na doradztwie inwestycyjnym w zakresie instrumentów finansowych, w tym:

a) firmę (nazwę), siedzibę i adres podmiotu,

b) zakres usług świadczonych na rzecz funduszu,

c) imiona i nazwiska osób świadczących usługi na rzecz funduszu, ze wskazaniem zakresu usług świadczonych przez poszczególne osoby;

5) firmę (nazwę), siedzibę i adres podmiotu uprawnionego do badania sprawozdań finansowych funduszu;

6) firmę (nazwę), siedzibę i adres podmiotu, któremu towarzystwo albo spółka zarządzająca zleciły prowadzenie ksiąg rachunkowych funduszu.

1) inne informacje, których zamieszczenie, w ocenie towarzystwa, jest niezbędne do dokonania przez inwestorów właściwej oceny ryzyka związanego z inwestowaniem w fundusz;

2) wskazanie miejsc, w których zostanie udostępniony prospekt, roczne i półroczne sprawozdania finansowe funduszu, w tym połączone sprawozdania funduszy z wydzielonymi subfunduszami oraz sprawozdania jednostkowe subfunduszy, a w przypadku funduszu inwestycyjnego otwartego prowadzącego działalność jako fundusz powiązany – dodatkowo miejsc, w których zostanie udostępniony prospekt funduszu podstawowego, oraz wskazanie sposobu udostępnienia tego prospektu;

3) wskazanie miejsc, w których można uzyskać dodatkowe informacje o funduszu, a w przypadku funduszu inwestycyjnego otwartego prowadzącego działalność jako fundusz powiązany – dodatkowo miejsca, w którym można uzyskać szczegółowe informacje o funduszu podstawowym i umowie, o której mowa w art. 169c ust. 1 ustawy, oraz wskazanie sposobu udostępnienia prospektu informacyjnego funduszu podstawowego.

1) wykaz definicji pojęć i objaśnień skrótów użytych w treści prospektu;

2) statut funduszu, a w przypadku funduszu podstawowego i funduszy powiązanych – statuty wszystkich funduszy.

2. Zmiana danych objętych prospektem, która może mieć znaczący wpływ na zmianę oceny ryzyka inwestycyjnego funduszu, powinna być dokonywana niezwłocznie.

3. Zmiana danych objętych prospektem wynikająca ze zmiany statutu funduszu powinna być dokonywana niezwłocznie, nie później jednak niż w dniu wejścia w życie zmiany statutu. W takim przypadku tekst jednolity prospektu powinien być niezwłocznie zamieszczony na stronie internetowej towarzystwa.

4. Dane zawarte w prospekcie powinny być aktualizowane niezwłocznie w przypadku:

1) utworzenia nowego subfunduszu;

2) likwidacji subfunduszu;

3) utworzenia nowego funduszu powiązanego;

4) zmiany zasad przeprowadzania zapisów na jednostki uczestnictwa;

5) zmiany sposobu lub warunków zbywania i odkupywania jednostek uczestnictwa.

2. Sposób i metodologię wyliczania wskaźnika zysku do ryzyka funduszu określa załącznik nr 2 do rozporządzenia.

2. Do czasu dostosowania statutów, zgodnie z art. 3 ust. 5 ustawy z dnia 23 listopada 2012 r. o zmianie ustawy o funduszach inwestycyjnych oraz ustawy o nadzorze nad rynkiem finansowym (Dz. U. z 2013 r. poz. 70), fundusze, o których mowa w ust. 1, zamieszczają w prospekcie informacje o:

1) częstotliwości zbywania i odkupywania jednostek uczestnictwa;

2) terminach, w jakich najpóźniej nastąpi:

a) zbycie przez fundusz jednostek uczestnictwa po dokonaniu wpłaty na te jednostki,

b) odkupienie przez fundusz jednostek uczestnictwa po zgłoszeniu żądania ich odkupienia;

3) wartości aktywów netto, po przekroczeniu której fundusz może zawiesić zbywanie jednostek uczestnictwa, jeżeli prospekt funduszu przewiduje taką możliwość.

Minister Finansów: wz. J. Cichoń

|

|

1) Minister Finansów kieruje działem administracji rządowej – instytucje finansowe, na podstawie § 1 ust. 2 pkt 3 rozporządzenia Prezesa Rady Ministrów z dnia 18 listopada 2011 r. w sprawie szczegółowego zakresu działania Ministra Finansów (Dz. U. Nr 248, poz. 1481).

2) Niniejsze rozporządzenie w zakresie swojej regulacji wdraża dyrektywę Parlamentu Europejskiego i Rady 2009/65/WE z dnia 13 lipca 2009 r. w sprawie koordynacji przepisów ustawowych, wykonawczych i administracyjnych odnoszących się do przedsiębiorstw zbiorowego inwestowania w zbywalne papiery wartościowe (UCITS) (Dz. Urz. UE L 302 z 17.11.2009, str. 32, z późn. zm.).

3) Zmiany wymienionej ustawy zostały ogłoszone w Dz. U. z 2005 r. Nr 83, poz. 719, Nr 183, poz. 1537 i 1538 i Nr 184, poz. 1539, z 2006 r. Nr 157, poz. 1119, z 2007 r. Nr 112, poz. 769, z 2008 r. Nr 231, poz. 1546, z 2009 r. Nr 18, poz. 97, Nr 42, poz. 341, Nr 168, poz. 1323 i Nr 201, poz. 1540, z 2010 r. Nr 81, poz. 530, Nr 106, poz. 670, Nr 126, poz. 853 i Nr 182, poz. 1228, z 2011 r. Nr 106, poz. 622, Nr 152, poz. 900 i Nr 234, poz. 1389 i 1391, z 2012 r. poz. 596, 1385 i 1529 oraz z 2013 r. poz. 70 i 433.

4) Niniejsze rozporządzenie było poprzedzone rozporządzeniem Ministra Finansów z dnia 20 stycznia 2009 r. w sprawie prospektu informacyjnego funduszu inwestycyjnego otwartego oraz specjalistycznego funduszu inwestycyjnego otwartego, a także skrótu tego prospektu (Dz. U. Nr 17, poz. 88), które traci moc z dniem wejścia w życie niniejszego rozporządzenia, zgodnie z art. 8 ustawy z dnia 23 listopada 2012 r. o zmianie ustawy o funduszach inwestycyjnych oraz ustawy o nadzorze nad rynkiem finansowym (Dz. U. z 2013 r. poz. 70).

Załączniki do rozporządzenia Ministra Finansów

z dnia 22 maja 2013 r. (poz. 673)

Załącznik nr 1

SPOSÓB WYLICZANIA WSKAŹNIKA WKC, WSKAŹNIKA SWKC, WSKAŹNIKA SOP I WSKAŹNIKA SWZKC

I. Współczynnik Kosztów Całkowitych (wskaźnik WKC) wylicza się za ostatni pełny rok kalendarzowy według wzoru:

WKC = Kt/WANt × 100%,

gdzie:

K – oznacza koszty funduszu, o których mowa w przepisach wydanych na podstawie art. 81 ust. 2 pkt 1 ustawy z dnia 29 września 1994 r. o rachunkowości (Dz. U. z 2013 r. poz. 330 i 613), z wyłączeniem:

1) kosztów transakcyjnych, w tym prowizji i opłat maklerskich oraz podatków związanych z nabyciem lub zbyciem składników portfela,

2) odsetek z tytułu zaciągniętych pożyczek lub kredytów,

3) świadczeń wynikających z realizacji umów, których przedmiotem są instrumenty pochodne,

4) opłat związanych z nabyciem lub odkupieniem jednostek uczestnictwa lub innych opłat ponoszonych bezpośrednio przez uczestnika,

5) wartości usług dodatkowych,

t – oznacza okres, za który są przedstawiane dane,

WAN – oznacza średnią wartość aktywów netto funduszu.

II. Syntetyczny Współczynnik Kosztów Całkowitych (wskaźnik SWKC) wylicza się według wzoru:

SWKC = (K + I + O)t/WANt × 100%,

gdzie:

K – oznacza koszty funduszu uwzględnione we wskaźniku WKC,

I – oznacza koszty funduszy i instytucji wspólnego inwestowania uwzględnione we wskaźniku WKC tych funduszy i instytucji, przypadające na tytuły uczestnictwa nabyte przez fundusz w tych funduszach i instytucjach,

O – oznacza koszty poniesione przez fundusz w związku ze zbyciem lub odkupieniem tytułów uczestnictwa w funduszach i instytucjach wspólnego inwestowania,

t – oznacza okres, za który są przedstawiane dane,

WAN – oznacza średnią wartość aktywów netto funduszu.

III. Stopę Obrotu Portfela (wskaźnik SOP) wylicza się według wzoru:

SOP = [(T1 – T2)t/WANt] × 100%,

gdzie:

T1 – oznacza całkowitą wartość wszystkich dokonanych przez fundusz transakcji nabycia i zbycia papierów wartościowych, instrumentów rynku pieniężnego lub tytułów uczestnictwa w funduszach inwestycyjnych lub instytucjach wspólnego inwestowania, a w przypadku specjalistycznego funduszu inwestycyjnego otwartego stosującego ograniczenia inwestycyjne funduszu inwestycyjnego zamkniętego – także transakcji nabycia i zbycia praw, o których mowa w art. 147 ust. 1 ustawy,

T2 – oznacza całkowitą wartość zbytych i odkupionych jednostek uczestnictwa funduszu,

t – oznacza okres, za który są przedstawiane dane,

WAN – oznacza średnią wartość aktywów netto funduszu.

IV. Syntetyczną Wartość Zakładanych Kosztów Całkowitych (wskaźnik SWZKC) wylicza się jako sumę kosztów funduszy i instytucji wspólnego inwestowania, uwzględnionych we wskaźniku WKC tych instytucji, przypadających na tytuły uczestnictwa nabyte przez fundusz, a w przypadku funduszy i instytucji wspólnego inwestowania, które nie publikują wskaźnika WKC – przypadające na nabyte tytuły uczestnictwa możliwe do oszacowania koszty, które wchodziłyby do wskaźnika WKC, gdyby wskaźnik ten był publikowany, oraz opłat z tytułu zbycia lub odkupienia tych tytułów uczestnictwa.

Załącznik nr 2

SPOSÓB I METODOLOGIA WYLICZANIA WSKAŹNIKA ZYSKU DO RYZYKA FUNDUSZU INWESTYCJNEGO OTWARTEGO I SPECJALISTYCZNEGO FUNDUSZU INWESTYCJNEGO OTWARTEGO

I. Ogólne zasady wyliczania wskaźnika zysku do ryzyka

1. Wskaźnik zysku do ryzyka wylicza się w oparciu o zmienność stóp zwrotu funduszu lub subfunduszu (zwanych dalej „funduszem”).

2. Zmienność stóp zwrotu funduszu należy oszacować na podstawie historycznych tygodniowych stóp zwrotu funduszu, a w przypadku braku takiej możliwości – na podstawie historycznych miesięcznych stóp zwrotu funduszu.

3. Do wyliczenia zmienności stóp zwrotu funduszu należy wykorzystać stopy zwrotu funduszu za okres obejmujący 5 lat działalności funduszu, a w przypadku wypłaty dochodów pomiaru stóp zwrotu funduszu należy dokonać z uwzględnieniem wypłaconych dochodów.

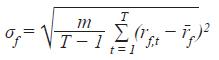

4. Zmienność stóp zwrotu funduszu (σf) należy wyliczyć i przeskalować do roku, z zastosowaniem następującej metody standardowej:

gdzie stopa zwrotu funduszu (rf,t) jest mierzona na przestrzeni T niepokrywających się okresów o długości 1/m roku.

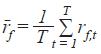

Oznacza to w przypadku tygodniowych stóp zwrotu funduszu: m = 52, T = 260, a w przypadku miesięcznych stóp zwrotu funduszu: m = 12, T = 60, przy czym rf oznacza średnią arytmetyczną stopę zwrotu funduszu na przestrzeni T niepokrywających się okresów:

5. Wskaźnik zysku do ryzyka powinien być przyporządkowany do liczby całkowitej przedstawiającej pozycję funduszu na skali od 1 do 7, zgodnie z rosnącym poziomem zmienności od najniższej do najwyższej.

II. Określenie przedziałów zmienności stóp zwrotu funduszu

1. Wyliczenia wskaźnika zysku do ryzyka dla funduszu należy dokonać w oparciu o następującą tabelą przedziałów zmienności w ujęciu rocznym:

| Kategoria ryzyka | Przedziały zmienności stóp zwrotu funduszu | |

| równe lub większe | mniejsze niż | |

| 1 |

| 0,5% |

| 2 | 0,5% | 2% |

| 3 | 2% | 5% |

| 4 | 5% | 10% |

| 5 | 10% | 15% |

| 6 | 15% | 25% |

| 7 | 25% |

|

2. Przedziały zmienności stóp zwrotu funduszu odzwierciedlają rosnący poziom ryzyka ponoszonego przez fundusz, a tym samym umiejscowienie funduszu na skali ryzyka.

III. Przegląd wskaźnika zysku do ryzyka – zasady zmiany kategorii ryzyka

1. Wskaźnik zysku do ryzyka należy zaktualizować, jeżeli w okresie ostatnich 4 miesięcy zmienność stóp zwrotu funduszu znajdowała się poza przedziałem zmienności stóp zwrotu funduszu odpowiadającym dotychczasowej kategorii ryzyka w każdym z tygodniowych lub miesięcznych okresów.

2. Z zastrzeżeniem pkt 1, jeżeli zmienność stóp zwrotu funduszu uległa zmianie w taki sposób, że przez okres 4 miesięcy odpowiadała ona więcej niż jednemu przedziałowi zmienności stóp zwrotu funduszu, fundusz należy przyporządkować do kategorii ryzyka odpowiadającej temu przedziałowi zmienności stóp zwrotu funduszu, którego zmienność w okresie ostatnich 4 miesięcy odpowiadała większej liczbie tygodniowych lub miesięcznych okresów.

3. Aktualizacja wskaźnika zysku do ryzyka powinna być przeprowadzana zawsze, jeżeli zmiany kluczowych informacji dla inwestorów w części odnoszącej się do profilu zysku i ryzyka funduszu wynikają z decyzji towarzystwa w zakresie dotyczącym polityki lub strategii inwestycyjnej funduszu. W takim przypadku każda zmiana wskaźnika zysku do ryzyka powinna skutkować nową klasyfikacją funduszu w zakresie profilu ryzyka, przeprowadzoną zgodnie z ogólnymi zasadami dotyczącymi wyznaczania wskaźnika zysku do ryzyka.

IV. Fundusze zarządzane zgodnie z polityką lub strategią inwestycyjną, odwzorowującą profil zysku i ryzyka określonych segmentów rynku kapitałowego, dla których nie istnieje pełna historia stóp zwrotu funduszu

W przypadku funduszy zarządzanych zgodnie z polityką lub strategią inwestycyjną odwzorowującą profil ryzyka i zysku określonych segmentów rynku kapitałowego, dla których nie istnieje pełna historia stóp zwrotu funduszu spełniająca wymogi określone w pkt I, metodę wyliczania wskaźnika zysku do ryzyka należy dostosować przez:

1) pobranie (przyjęcie, wykorzystanie) dostępnej historii stóp zwrotu funduszu;

2) określenie reprezentatywnego portfela modelowego funduszu, docelowej struktury aktywów funduszu lub benchmarku funduszu;

3) wyliczenie stopy zwrotu funduszu z reprezentatywnego portfela modelowego funduszu, docelowej struktury aktywów funduszu lub benchmarku funduszu od początku wymaganego okresu do dnia, w którym są dostępne rzeczywiste stopy zwrotu funduszu, zgodnie z wymogami określonymi w pkt I;

4) połączenie obu serii stóp zwrotu funduszu w jeden szereg dla całego okresu, zgodnie z wymogami określonymi w pkt I;

5) oszacowanie zmienności historycznej w ujęciu rocznym, zgodnie z ogólnymi zasadami wyznaczania wskaźnika zysku do ryzyka.

V. Fundusze zarządzane zgodnie z polityką lub strategią inwestycyjną, zakładającą zmienną alokację aktywów zgromadzonych w funduszach między różnymi klasami aktywów, z zastosowaniem ograniczenia w postaci określonego wcześniej limitu ryzyka

1. W przypadku funduszy zarządzanych zgodnie z polityką lub strategią inwestycyjną, zakładającą zmienną alokację aktywów zgromadzonych w funduszach między różnymi klasami aktywów, z zastosowaniem ograniczenia w postaci określonego wcześniej limitu ryzyka, przy wyliczaniu wskaźnika zysku do ryzyka należy:

1) jeżeli jest dostępna pełna historia stóp zwrotu funduszu – przyjąć wartość najwyższą spośród:

a) rzeczywistej historycznej zmienności obliczonej w stosunku rocznym,

b) zmienności zgodnej z limitem ryzyka przyjętym przez fundusz;

2) w przypadku funduszy, dla których nie istnieje dostateczna historia stóp zwrotu funduszu, oraz dla funduszy, które w ostatnim czasie dokonały zmiany polityki inwestycyjnej – przyjąć obliczoną w stosunku rocznym zmienność zgodną z limitem ryzyka funduszu.

2. Zmienność, o której mowa w pkt 1 ppkt 1 lit. b, należy uznać za zgodną z limitem ryzyka funduszu, jeżeli stanowi ona jednocześnie cel funduszu wyrażony w kategoriach ryzyka lub jeżeli po przełożeniu limitu ryzyka na miarę VaR zostanie ona obliczona przez dekompozycję VaR przeprowadzoną przy założeniu neutralności względem ryzyka.

VI. Fundusze zarządzane zgodnie z polityką lub strategią inwestycyjną, służącą osiąganiu określonych stóp zwrotu funduszu przez elastyczne inwestowanie zgromadzonych aktywów w różne klasy aktywów finansowych

W przypadku funduszy zarządzanych zgodnie z polityką lub strategią inwestycyjną, służącą osiąganiu określonych stóp zwrotu funduszu przez elastyczne inwestowanie zgromadzonych aktywów w różne klasy aktywów finansowych, w szczególności na rynkach instrumentów udziałowych i instrumentów dłużnych, przy wyliczaniu wskaźnika zysku do ryzyka należy:

1) jeżeli jest dostępna pełna historia stóp zwrotu funduszu – przyjąć wartość najwyższą spośród:

a) rzeczywistej historycznej zmienności stóp zwrotu funduszu obliczonej w stosunku rocznym,

b) przeskalowanej do roku zmienności stóp zwrotu funduszu z modelowej struktury aktywów zgodnej z bazową alokacją aktywów funduszu na moment wykonania obliczeń,

c) zmienności zgodnej z limitem ryzyka funduszu, jeżeli taki limit ryzyka istnieje i ma zastosowanie;

2) w przypadku nowych funduszy, które nie dysponują dostateczną historią stóp zwrotu funduszu, oraz funduszy, które dokonały zmian w zakresie polityki inwestycyjnej w trakcie wymaganego okresu przyjętego do wyliczenia wskaźnika zysku do ryzyka – przyjąć wyższą z wartości wskazanych w ppkt 1 lit. b i c.

VII. Fundusze zarządzane zgodnie z polityką lub strategią inwestycyjną, zakładającą zmieniającą się w czasie alokację aktywów funduszu z instrumentów udziałowych na instrumenty dłużne wraz ze zbliżającym się terminem rozwiązania funduszu, zgodnie z wcześniej przyjętymi zasadami

W przypadku funduszy zarządzanych zgodnie z polityką lub strategią inwestycyjną, zakładającą zmieniającą się w czasie alokację aktywów funduszu z instrumentów udziałowych na instrumenty dłużne wraz ze zbliżającym się terminem rozwiązania funduszu, zgodnie z wcześniej przyjętymi zasadami, przy wyliczaniu wskaźnika zysku do ryzyka należy:

1) jeżeli jest dostępna pełna historia stóp zwrotu funduszu, a fundusz w tym okresie nie zmienił docelowej struktury aktywów – przyjąć rzeczywistą zmienność historycznych stóp zwrotu funduszu;

2) w przypadku nowych funduszy, które nie dysponują dostateczną historią stóp zwrotu funduszu:

a) przyjąć istniejącą historię stóp zwrotu funduszu,

b) określić reprezentatywny benchmark, portfel modelowy lub strukturę aktywów funduszu i obliczyć stopy zwrotu funduszu z tych przybliżonych indeksów (wskaźników), zgodnie z wymogami określonymi w pkt IV,

c) połączyć obie serie stóp zwrotu funduszu w celu oszacowania właściwej zmienności w ujęciu rocznym.

VIII. Fundusze wypłacające inwestorowi, w terminach wcześniej ustalonych, dochody z inwestycji wyliczone w oparciu o algorytm, związane z wynikami lub ze zmianą cen albo z innymi warunkami dotyczącymi indeksu odniesienia

1. Wskaźnik zysku do ryzyka dla funduszy wypłacających inwestorowi, w terminach wcześniej ustalonych, dochody z inwestycji wyliczone w oparciu o algorytm, związane z wynikami lub ze zmianą cen albo z innymi warunkami dotyczącymi indeksu odniesienia, należy wyliczyć z uwzględnieniem obliczonej w stosunku rocznym zmienności odpowiadającej 99% VaR w terminie rozwiązania funduszu.

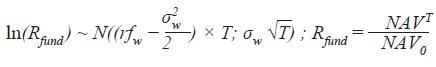

2. Zmienność odpowiadająca 99% VaR w terminie rozwiązania funduszu powinna być oszacowana na podstawie symulacji historycznej stóp zwrotu funduszu w oparciu o model:

gdzie:

T – oznacza liczbę tygodni w okresie inwestycji w fundusz równą okresowi, na jaki został utworzony fundusz, ograniczonemu przez algorytm zastosowany w polityce inwestycyjnej,

rfw – oznacza średnią tygodniową stopę zwrotu wolną od ryzyka w okresu inwestycji w fundusz, obowiązującą na moment dokonania wyliczenia,

σw – oznacza zmienność tygodniowych logarytmicznych stóp zwrotu funduszu.

3. Wyliczenia 99% VaR w terminie rozwiązania funduszu, który zapewnia wypłatę dochodów opartych na wynikach określonego wcześniej indeksu odniesienia, należy dokonać przez:

1) zidentyfikowanie odpowiednich zmian wartości określonego wcześniej indeksu odniesienia dla każdego z T okresów inwestycji kończących każdy tydzień w okresie ostatnich 5 lat, a jeżeli długość szeregu czasowego wartości indeksu odniesienia jest niewystarczająca – można dokonać połączenia szeregów czasowych przez przeprowadzenie odwrotnej symulacji, zgodnie z wymogami określonymi w pkt IV;

2) przeprowadzenie symulacji logarytmicznych stóp zwrotu funduszu w terminie rozwiązania funduszu, odpowiadających stosowanym zmianom wartości indeksu odniesienia określonego zgodnie z ppkt 1, a jeżeli przyjęta metoda pozwala na wypłatę dochodów lub daje możliwość prognozowania wyników – w momencie spełniania określonych przesłanek, które zostały uwzględnione w symulacji, należy dokonać kapitalizacji tych płatności w terminie rozwiązania funduszu (pod koniec okresu inwestycji T ), z wykorzystaniem odpowiedniej stopy procentowej wolnej od ryzyka, obowiązującej na moment przeprowadzania symulacji;

3) wyodrębnienie z symulacji przeprowadzonej w sposób określony w ppkt 2 pierwszego (1%) percentyla rozkładu logarytmicznych stóp zwrotu funduszu (subfunduszu), który przedstawia historyczną symulację VaR funduszu w terminie rozwiązania z 99% poziomem ufności;

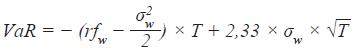

4) po wyliczeniu 99% VaR w terminie rozwiązania funduszu – wyliczenie odpowiadającej mu zmienności wyrażonej w stosunku rocznym, przez:

a) określenie rfw jako średniej tygodniowej stopy procentowej wolnej od ryzyka w okresie inwestycji w fundusz, obowiązującej na moment wyliczeń, a w przypadku gdy nie jest ona dostępna bezpośrednio z krzywej swapowej stóp procentowych – jej oszacowanie,

b) przekształcenie modelu w celu oszacowania tygodniowej zmienności (σw) stóp zwrotu funduszu, zgodnej z wartością VaR obliczonej w sposób określony w ppkt 3, przy czym dopuszczalne jest zastosowanie równania:

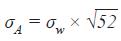

5) przeskalowanie zmienności do roku zgodnie z wykorzystaniem pierwiastka kwadratowego:

4. Ze względu na potencjalne przesunięcie indeksu odniesienia w okresie, dla którego są dokonywane obliczenia, użycie konkretnego historycznego okresu do wyznaczenia wskaźnika zysku do ryzyka przy wykorzystaniu metody określonej w pkt 3 może generować błąd. W takim przypadku fundusz powinien dostosować metodę przez odpowiednie skorygowanie tego potencjalnego efektu przesunięcia w taki sposób, aby wskaźnik zysku do ryzyka odzwierciedlał poziom ryzyka funduszu.

- Data ogłoszenia: 2013-06-12

- Data wejścia w życie: 2013-06-27

- Data obowiązywania: 2017-11-04

- Dokument traci ważność: 2018-11-25

REKLAMA

Dziennik Ustaw

REKLAMA

REKLAMA