Zdolność kredytowa 2024 . Ile można pożyczyć na mieszkanie w II. połowie lutego?

REKLAMA

REKLAMA

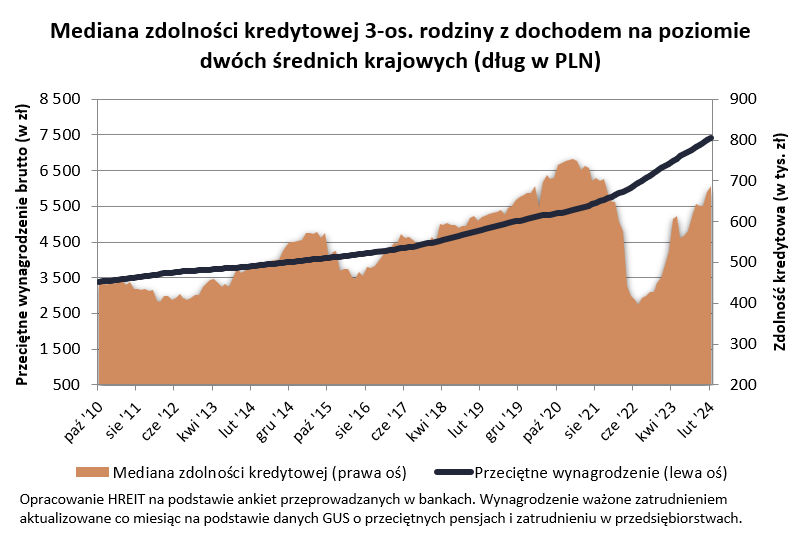

Aktualnie (II połowa lutego 2024 r.) trzyosobowa rodzina z dochodem na poziomie dwóch średnich krających może dziś pożyczyć na zakup mieszkania 687 tysięcy złotych. Okazuje się, że to jedynie kilkanaście tysięcy złotych mniej niż tuż przed serią podwyżek stóp procentowych zapoczątkowanych w październiku 2021 roku. To przede wszystkim skutek niemal 30-proc. wzrostu średniej pensji.

- Zdolność kredytowa 2024 - szybki wzrost

- Rosną pensje ale to nie jedyny powód wzrostu zdolności kredytowej

- Nawet 750 tysięcy kredytu za dochód na poziomie dwóch średnich krajowych

- Rok 2024 powinien nadal sprzyjać wyższej zdolności kredytowej

Zdolność kredytowa 2024 - szybki wzrost

Od ponad 18 miesięcy zdolność kredytowa Polaków rośnie się w bardzo szybkim tempie. Poprawa jest imponująca – szczególnie jeśli liczyć ją od dna hipotecznej posuchy, czyli od lipca 2022 roku. Przypomnijmy, że wtedy trzyosobowa rodzina dysponująca dwiema średnimi krajowymi mogła na zakup mieszkania pożyczyć mniej niż 400 tysięcy złotych. Dziś banki deklarują chęć pożyczenia takiej familii kwoty przekraczającej 687 tysięcy złotych - wynika z najnowszych danych zebranych przez HREIT. Obserwujemy więc już wzrost o ponad 70%.

Najnowsze dane bardzo przyzwoicie wyglądają też, jeśli zderzymy je z sytuacją sprzed podwyżek stóp procentowych. Przypomnijmy, że ostatni cykl zacieśniania monetarnego RPP zaczęła w październiku 2021 roku. W wyniku cyklu trwającego rok podstawowa stopa procentowa wzrosła z symbolicznego poziomu 0,1% do 6,75%. Wzrost kosztu pieniądza w gospodarce spowodował, że tak jak w 2021 roku można było zaciągnąć kredyt z oprocentowaniem na poziomie 2-3%, to w 2022 roku hipoteka potrafiła kosztować nawet ponad 9% - wynika z danych NBP.

Teraz sytuacja trochę się poprawiła. Po przedwyborczych cięciach z 2023 roku stopa referencyjna jest ustawiona na poziomie 5,75%. Dzięki temu banki sprzedają dziś kredyty hipoteczne z oprocentowaniem na poziomie około 7-8% - sugeruje bank centralny. Kredyty są więc dziś 2-3 razy droższe niż w 2021 roku, a konkretnie jeszcze przed podwyżkami stóp procentowych. Mimo tego aktualnie deklarowana zdolność kredytowa naszej przykładowej rodziny jest niemal taka sama jak we wrześniu 2021 roku, kiedy stopy procentowe wciąż były najniższe w historii.

REKLAMA

REKLAMA

Mediana zdolności kredytowej 3-os. rodziny z dochodem na poziomie dwóch średnich krajowych (dług w PLN) - wykres 20 lutego 2024 roku

HREIT - Heritage Real Estate Investment Trust

Rosną pensje ale to nie jedyny powód wzrostu zdolności kredytowej

Jakim cudem jest to możliwe? Jest to przede wszystkim zasługa rosnących płac. Mówimy bowiem o zdolności kredytowej trzyosobowej rodziny dysponującej dwiema średnimi krajowymi. Owa średnia pensja w ostatnim czasie bardzo wyraźnie wzrosła. Licząc od września 2021 roku przeciętne wynagrodzenie brutto w sektorze przedsiębiorstw wzrosło w Polsce o ponad 30% - wynika z danych GUS. Nie jest przy tym tajemnicą, że wyższe zarobki pozwalają pożyczyć w banku więcej. W efekcie, bazując na danych dostarczonych przez instytucje udzielające kredytów mieszkaniowych widzimy, że rosnące płace niemal zamortyzowały nam fakt, że oprocentowanie kredytów jest dziś 2-3 razy wyższe niż przed podwyżkami stóp procentowych.

Nie tylko to jednak spowodowało zmianę zdolności kredytowej w Polsce. Zasługi na tej niwie należy też oddać KNF, która w 2022 roku utrudniła, a w 2023 roku ponownie ułatwiła dostęp do kredytów poprzez wskazanie bankom jak powinny badać zdolność kredytową. Nie możemy zapomnieć też o wcześniej wspomnianych cięciach stóp procentowych, których RPP dokonała tuż przed ostatnimi wyborami. To pozwoliło obniżyć oprocentowanie kredytów, a im tańszy kredyt, tym co do zasady wyższa zdolność kredytowa.

Ostatecznie od niemal dwóch miesięcy nie działa też program „Bezpieczny Kredyt 2%”. Banki nie zalewa więc już fala wniosków o tani kredyt. W efekcie instytucjom tym może zależeć bardziej na udzielaniu zwykłych kredytów. Może brzmi to trochę jak spiskowa teoria, ale trudno inaczej wytłumaczyć dlaczego w czerwcu 2023 roku – tuż przed wprowadzeniem preferencyjnego kredytu - raptem zdolność kredytowa tąpnęła bez żadnego innego racjonalnego powodu, a w chwilę po wygaszeniu programu, mamy odbicie w drugą stronę.

Nawet 750 tysięcy kredytu za dochód na poziomie dwóch średnich krajowych

Co jednak dokładnie wynika z faktu, że nasza przykładowa rodzina może pożyczyć przeciętnie 687 tys. złotych? Dla poprawnej interpretacji tego wyniku należy dodać, że liczba ta jest medianą. To znaczy, że połowa instytucji deklarowała możliwość pożyczenia na zakup mieszkania większej kwoty, a połowa mniejszej. W efekcie część instytucji, oszacowała zdolność kredytową przykładowej familii na ponad 700 tys. złotych. Po taki dług należałoby udać się do Pekao, Velobanku czy Aliora. Przy tym warto też zwrócić uwagę na instytucje oferujące naszej rodzinie mniejszą zdolność kredytową, bo na przykład w zamian za stawianie wyższych wymagań mogą być skłonne zaproponować tańszy kredyt, szybki proces udzielania kredytu lub preferencje dla konkretnych grup zawodowych czy budownictwa energooszczędnego.

| Zdolność kredytowa 3-os. rodziny z dochodem 10 758 zł netto | |||||

Nazwa Banku | Maksymalna zdolność kredytowa | Oprocentowanie kredytu | Maksymalna część ceny mieszkania, którą bank może kredytować | ||

| Bank Pekao | 757 300 zł | 7,15% | 90% | ||

| VeloBank | 752 608 zł | 7,23% | 90% | ||

| Alior Bank S.A. | 735 966 zł | 7,37% | 90% | ||

| PKO Bank Hipoteczny | 689 650 zł | 7,52% | 90% | ||

| PKO Bank Polski | 689 650 zł | 7,52% | 90% | ||

| Bank Millennium | 685 000 zł | 7,45% | 90% | ||

| ING | 670 581 zł | 6,95% | 80% | ||

| BOŚ Bank | 637 103 zł | 8,02% | 90% | ||

| Santander | 609 477 zł | 7,36% | 90% | ||

| BNP Paribas | 548 432 zł | 7,91% | 80% | ||

| Przypadek: Małżeństwo z jednym dzieckiem. Obie dorosłe osoby pracują od 3 lat na pełen etat na umowie na czas nieokreślony. Dochód rodziny na poziomie 10 758 zł netto miesięcznie. Modelowy kredytobiorca mieszka w mieście o 300 tys. mieszkańców i ma pozytywną historię kredytową. Na ten moment rodzina spłaciła wszystkie kredyty, nie posiada kart kredytowych czy limitów w kontach. Rodzina posiada samochód wart 15 tys. zł. Przeciętne deklarowane miesięczne koszty utrzymania na poziomie 2 tys. zł miesięcznie. Jeśli będzie miało to wpływ na wynik kalkulacji, rodzina skłonna jest skorzystać z dwóch produktów - rachunku ROR z przelewem wynagrodzenia i karty płatniczej lub kredytowej. Kredytobiorca woli unikać ubezpieczeń typu: od utraty pracy, na życie itp. Raty równe. | |||||

| Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 16.02.2023 r.) | |||||

REKLAMA

Rok 2024 powinien nadal sprzyjać wyższej zdolności kredytowej

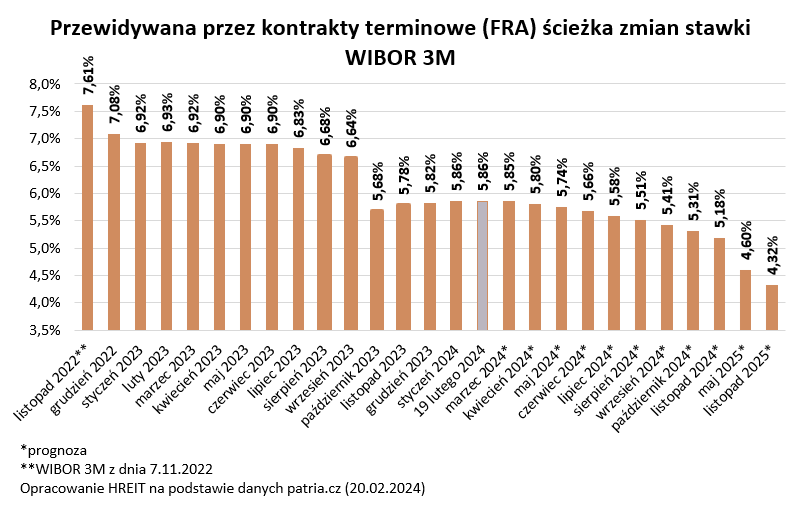

Warto dodać, że dziś dostępne prognozy pozwalają optymistycznie patrzeć na najbliższą perspektywę dostępu do kredytów mieszkaniowych. Wynagrodzenia w Polsce mają bowiem w bieżącym roku rosnąć szybciej niż inflacja. Nawet więcej - realny wzrost siły nabywczej przeciętnej pensji ma mieć dynamikę niewidzianą od kilku lat. Do tego, chociaż optymizm rynku trochę ostatnio w tym względzie opadł, to wciąż żywa pozostała tu nadzieja na spadek stóp procentowych.

Przewidywaniom takim przeczy spora część bankowych ekonomistów. Niewzruszone tym kontrakty terminowe wyceniają jednak powrót RPP na ścieżkę obniżek stóp procentowych w bieżącym roku. W efekcie, jeśli nasze pensje będą rosły, a oprocentowanie spadało, to zdolność kredytowa Polaków ma mocne podstawy do wzrostu w 2024 roku.

Przewidywana przez kontrakty terminowe (FRA) ścieżka zmian stawki WIBOR 3M

HREIT - Heritage Real Estate Investment Trust

Wielką niewiadomą pozostają natomiast działania rządu. Z jednej strony mamy zapowiedź uruchomienia w drugiej połowie roku programu tanich kredytów dla dużych rodzin i osób kupujących pierwsze mieszkanie, ale nad szczegółami prace dopiero trwają. Jeśli program wszedłby w życie, to ma szanse wyraźnie ułatwić drogę do własnego „M” dla beneficjentów programu.

W tej beczce miodu jest jednak też co najmniej łyżka dziegciu. Rząd zapowiedział bowiem zmiany w zasadach działania Funduszu Wsparcia Kredytobiorców. Jednym z zapisów jest to, aby po darmową, a nawet częściowo umarzaną pożyczkę na spłatę rat, mogli zgłaszać się posiadacze kredytów mieszkaniowych, którzy na ratę wydają ponad 40% dochodów. Planowane są też zapisy odnoszące się do konkretnej kwoty, która pozostała w domowym budżecie po opłaceniu rat również ma pozwalać na uzyskanie preferencyjnego finansowania. Są to tak liberalne zapis, że mogą negatywnie wpłynąć na dostęp do kredytów. W oczach banków takie zapisy rodzą bowiem ryzyko, że ktoś kto dostanie kredyt niedługo potem może ustawić się w kolejce po wsparcie pochodzące de facto z kasy banku. Aby dostosować się do tych zapisów kredytodawcy mogą być zmuszeni do liczenia zdolności kredytowej na bardziej restrykcyjnych zasadach.

Bartosz Turek, główny analityk HRE Investment Trust

REKLAMA

REKLAMA